Marktanalyse für Projektlogistik in Kanada

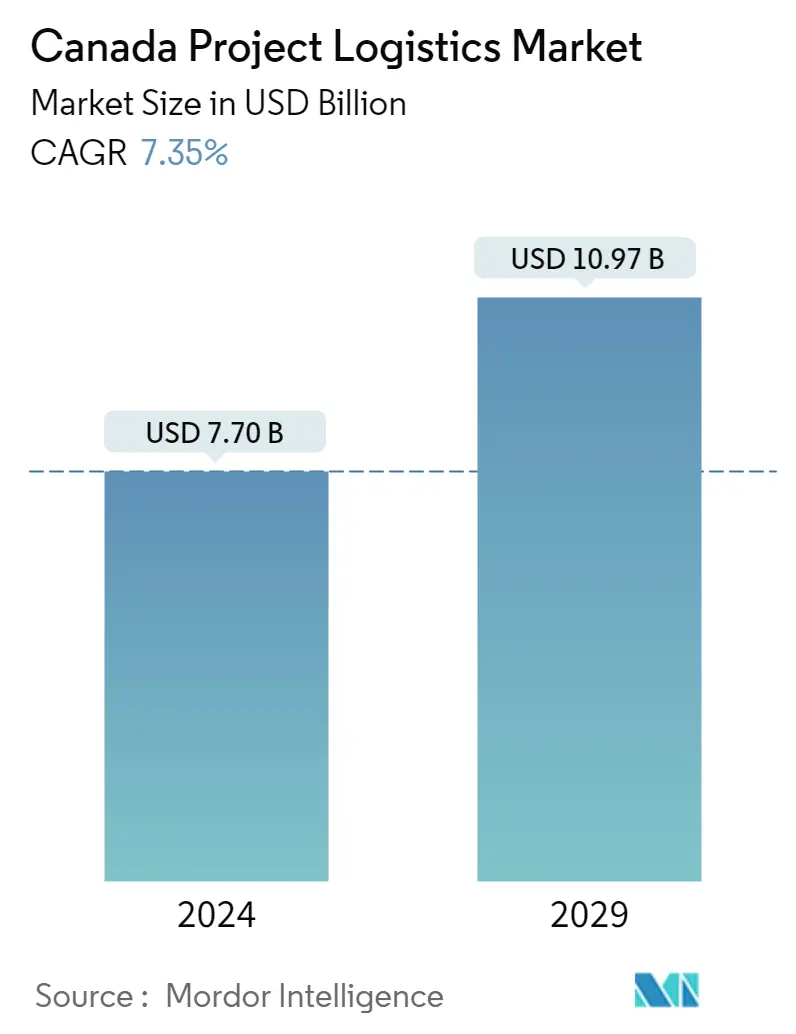

Die Größe des kanadischen Projektlogistikmarktes wird im Jahr 2024 auf 7,70 Milliarden US-Dollar geschätzt und soll bis 2029 10,97 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 7,35 % im Prognosezeitraum (2024–2029) entspricht.

- Kanada ist das zweitgrößte Land der Welt und bietet eine riesige Quelle an natürlichen Ressourcen, die die Wirtschaft des Landes antreiben. Zu diesen natürlichen Ressourcen gehören Energiequellen wie Öl und Gas, Kohle, erneuerbare Energien und Mineralien wie Gold, Silber usw. Neue Projekte zur Gewinnung dieser natürlichen Ressourcen und zur Erweiterung großer Projekte erfordern den Transport schwerer Projektladungen im Land. Steigende Ölpreise und ein robuster Markt für Flüssigerdgas (LNG) und petrochemisches Bauwesen boten der Projektlogistik-Transportbranche im Jahr 2020 Chancen.

- Westkanada ist eine wesentliche Quelle dieser natürlichen Ressourcen und umfasst viele bedeutende Projekte. Alberta ist die Heimat vieler Ölsande und verfügt über einen der größten Frachttransportkorridore der Welt. Andererseits gibt es im Osten Kanadas viele Infrastrukturentwicklungen. Unter den Infrastrukturprojekten erfordert der Brückenbau insbesondere den Transport übergroßer Güter. Der Transport einer überdurchschnittlich großen Ladung bringt sowohl logistische als auch rechtliche Herausforderungen mit sich.

- Da die Welt von Tag zu Tag digitalisiert wird, wird die Kommunikation immer unmittelbarer. Die im Projektfrachtgeschäft tätigen Unternehmen nutzen digitale Technologien wie mobile Apps oder Software, um einfach mit Ingenieurbüros und Projektinhabern zu kommunizieren. Einige etablierte Organisationen führen weltweit Projektlogistikaktivitäten durch.

- Beispielsweise ist Sea Cargo Air Cargo Logistics Inc. (SCACLI) ein Netzwerk unabhängiger kleiner und mittlerer Projektlogistikspediteure. SCACLI-Mitglieder betreuen Industrieprojekte, von der Infrastruktur bis hin zu bedeutenden Energieprojekten. Die Mitglieder bieten Dienstleistungen wie Transportieren, Verpacken/Verpacken und Heben schwerer, übergroßer und überdimensionierter Fracht an.

Markttrends für Projektlogistik in Kanada

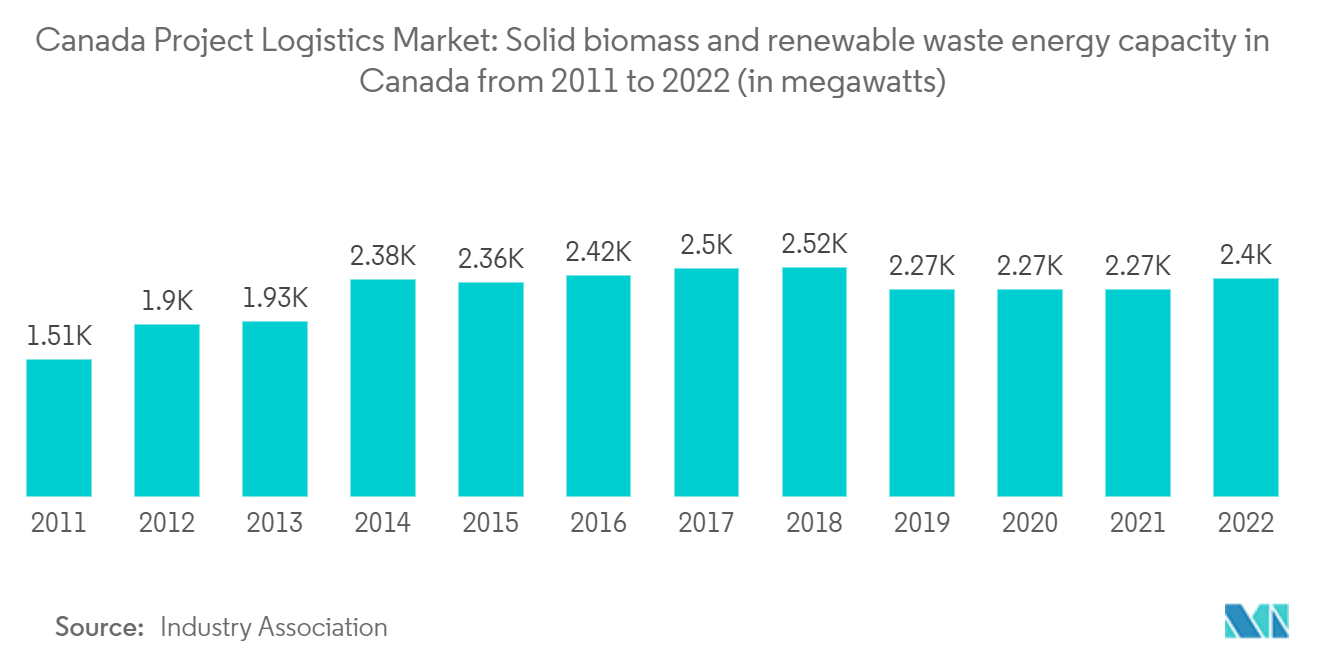

Der zunehmende Einsatz erneuerbarer Energien eröffnet Chancen für Projektlogistikunternehmen

- Die Canadian Renewable Energy Association (CanREA) gab die Jahresenddaten der Branche bekannt und berichtete, dass Kanadas Wind- und Solarenergiesektor im Jahr 2021 erheblich gewachsen sei und fast 1 GW an neuer Erzeugungskapazität hinzugefügt habe. 2021 war ein positives Jahr für unsere Branchen 677 MW neue Windenergie und 288 MW neue Solarenergie im Versorgungsmaßstab wurden in Betrieb genommen. Auf Alberta entfielen mehr als 60 % der im Jahr 2021 neu installierten kanadischen Kapazität, weitere 20 % entfielen auf Saskatchewan.

- Kanadas neue Wind- und Solarenergiekapazität schuf etwa 2.400 Personenjahre an Arbeitsplätzen, vor allem beim Bau neuer Anlagen und der Instandhaltung dieser Standorte. CanREA geht davon aus, dass der Einsatz von Wind- und Solarenergie in den Jahren 2022 und 2023 deutlich stärker zunehmen wird. Zahlreiche Projekte befinden sich derzeit im Bau oder befinden sich in einem fortgeschrittenen Entwicklungsstadium.

- Mehr als 3.000 MW wurden im Jahr 2022 in Betrieb genommen, und eine ähnliche Zahl im Jahr 2023. Darüber hinaus werden neue Verpflichtungen in ganz Kanada im Jahr 2021 (z. B. in Saskatchewan, Quebec und Nova Scotia) nach 2023 zum Ausbau neuer Wind- und Solarenergie führen. CanREAs Vision 2050 Powering Canada's Journey to Net-Zero zeigt, dass wir in den nächsten 30 Jahren jährlich mehr als 5.000 MW neue Wind- und Solarenergie einsetzen müssen, wenn Kanada seine Verpflichtung erfüllen will, bis 2050 Netto-Null-Treibhausgasemissionen zu verursachen. Dies alles treibt die Chancen in der Projektlogistik in Kanada voran.

Öl- und Gasprojektlogistik in Kanada

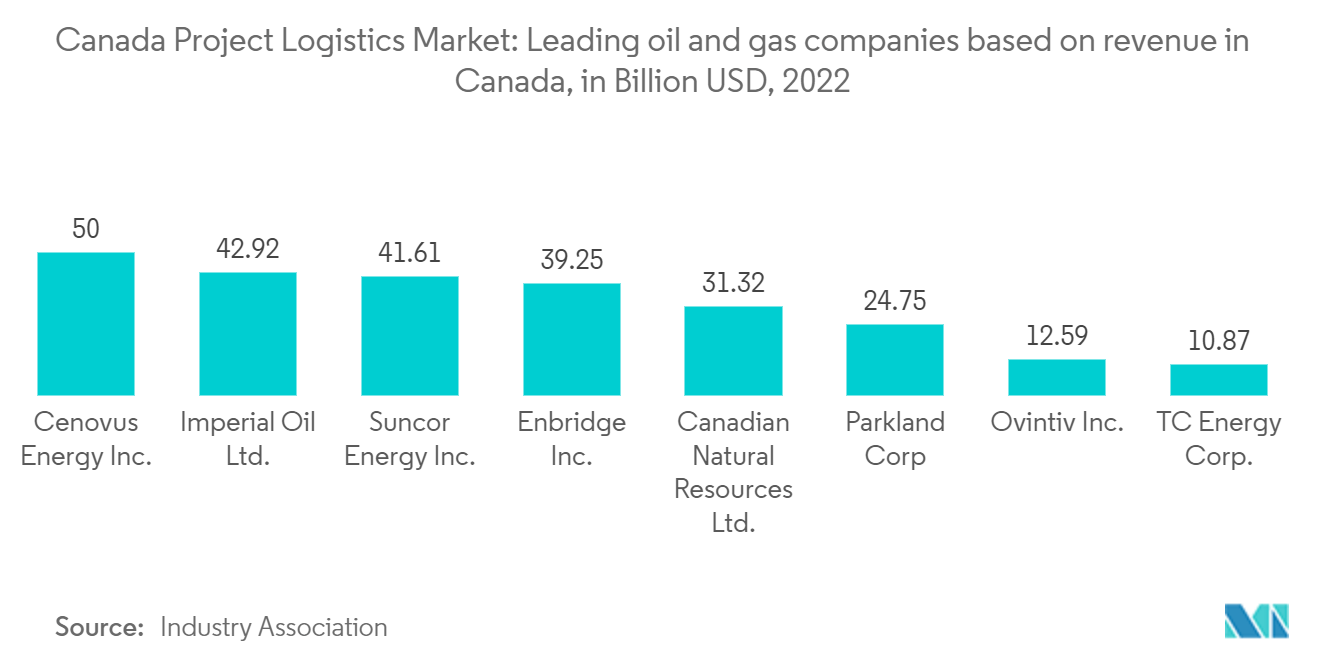

- Es wird erwartet, dass der weltweite Markt für Projektladungen kurzfristig durch steigende Ölpreise angekurbelt wird. Allerdings wird erwartet, dass die Ölpreise langfristig sinken, was zu einem Rückgang neuer Projektinvestitionen führt. Kanada verfügt nach Venezuela und Saudi-Arabien über die drittgrößten Rohölreserven der Welt, von denen mehr als 95 % aus Ölsandreserven in Alberta und Saskatchewan bestehen.

- Die Provinzen Alberta, Saskatchewan und British Columbia teilen sich das Sedimentbecken für die Erdgasförderung in Kanada. Kanadas Ölsandindustrie trägt fast 60 Milliarden kanadische Dollar (44,36 Milliarden US-Dollar) zum BIP des Landes bei. Das entspricht 3 % des gesamten BIP.

- Die Öl- und Erdgasindustrie ist ein wichtiger Motor der kanadischen Wirtschaft. Sie erwirtschaftet etwa 7 % des kanadischen BIP und beschäftigt mehr als 500.000 Menschen. Der Öl- und Gassektor sowie der Bergbausektor des Landes sind wichtige Exportmärkte für die US-amerikanischen Anbieter von Maschinen, Ausrüstung und damit verbundenen Waren und Dienstleistungen in der Lieferkette.

- In British Columbia sind in den nächsten zehn Jahren 109 Projekte im Bau oder geplant, was einem Investitionsvolumen von 206 Milliarden US-Dollar entspricht. Energieprojekte machen mehr als 90 % des Wertes bedeutender Projektinvestitionen in der Provinz aus.

Überblick über die kanadische Projektlogistikbranche

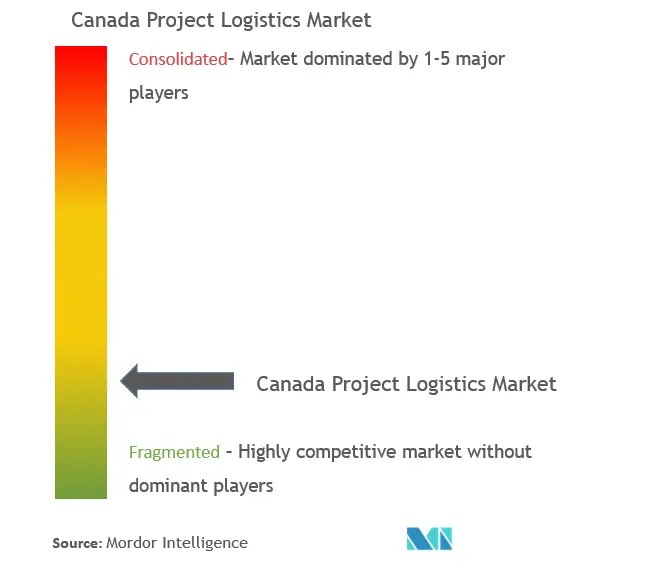

Der Projektlogistikmarkt in Kanada ist aufgrund der vielen Akteure, die an der Bereitstellung von Projektfrachtdiensten beteiligt sind, fragmentiert. Konsolidierung ist der aktuelle Trend, auf den der Logistikdienstleister setzt, um seine Präsenz und sein Dienstleistungsangebot auszubauen. Ähnliche Trends waren auf dem kanadischen Logistikmarkt, insbesondere in der Projektlogistik, zu beobachten. Zu den Hauptakteuren zählen Challenger Motor Freight Inc., ENTREC Corporation, Ex Trans Cargo Inc. und Sea Cargo Air Cargo Logistics Inc. (unter anderem SCACLI).

Kanadas Marktführer für Projektlogistik

Challenger Motor Freight Inc.

ENTREC Corporation

Ex Trans Cargo Inc.

Sea Cargo Air Cargo Logistics Inc. (SCACLI)

Canaan Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kanada-Projektlogistik

- Januar 2023 Die israelische Fluggesellschaft ZIM hat sich mit der Risikokapitalgesellschaft Team8 der Cannon Group zusammengetan, um mit 111 Millionen US-Dollar in das in Tel Aviv ansässige Fintech-Unternehmen 40Seas zu investieren. 40Seas entwickelt eine globale Handelslösung für KMU (kleine und mittlere Unternehmen) für den Zugang zu digitaler Finanzierung.

- Oktober 2022: KAG Logistics schließt die Übernahme von Connectrans Logistics ab und betritt den kanadischen Markt durch den Kauf des 3PL in Toronto, Ontario. Durch diesen Kauf erhalten Connecttrans-Kunden Zugang zum amerikanischen Markt, modernste Technologien und zusätzliches Logistik-Know-how von einem erfahrenen Führungsteam.

- Februar 2022: AP Moller-Maersk kündigt Pläne zur Übernahme von Pilot Freight Services (Pilot) an, einem führenden Anbieter von First-, Middle- und Last-Mile- sowie Grenzübergangslösungen mit Schwerpunkt auf bedeutender und sperriger Fracht in Nordamerika sowohl für B2C als auch für den B2C-Bereich B2B-Vertriebsmodelle. Mit der geplanten Übernahme von Pilot wird Maersk die Reichweite seines integrierten Logistikdienstes weiter auf die Lieferketten seiner Kunden ausdehnen.

Segmentierung der kanadischen Projektlogistikbranche

Die Projektlogistik umfasst einen integrierten Prozess der Planung, Organisation, Verwaltung, Verarbeitung und Kontrolle des hervorragenden Flusses, der Materialien und Informationen, die mit einem erfolgreichen Projektabschluss verbunden sind. Fracht mit größeren Abmessungen erfordert völlig andere Ausrüstung, Infrastruktur und erfahrenes Personal. Der Umgang mit einer Ladung mit besonderen Abmessungen ist für einen Transporteur immer eine Herausforderung.

Der Bericht bietet eine umfassende Hintergrundanalyse des Marktes und deckt aktuelle Markttrends, Beschränkungen, technologische Aktualisierungen sowie detaillierte Informationen zu verschiedenen Segmenten und der Wettbewerbslandschaft der Branche ab. Darüber hinaus wurden die Auswirkungen von COVID-19 in die Studie einbezogen und berücksichtigt. Der kanadische Projektlogistikmarkt ist nach Dienstleistungen (Transport, Spedition, Lagerung und andere Mehrwertdienste) und Endverbrauchern (Öl und Gas, Petrochemie, Bergbau und Steinbrüche, Energie und Energie, Bauwesen, Fertigung und andere Endverbraucher) segmentiert. Benutzer (Luft- und Raumfahrt Verteidigung, Automobil usw.)). Der Bericht bietet Marktgröße und Wertprognosen (USD) für alle oben genannten Segmente.

| Transport |

| Weiterleitung |

| Lagerung |

| Andere Mehrwertdienste |

| Öl und Gas, Petrochemie |

| Bergbau und Steinbrüche |

| Energie und Kraft |

| Konstruktion |

| Herstellung |

| Andere Endbenutzer (Luft- und Raumfahrt und Verteidigung, Automobil usw.) |

| Durch Service | Transport |

| Weiterleitung | |

| Lagerung | |

| Andere Mehrwertdienste | |

| Vom Endbenutzer | Öl und Gas, Petrochemie |

| Bergbau und Steinbrüche | |

| Energie und Kraft | |

| Konstruktion | |

| Herstellung | |

| Andere Endbenutzer (Luft- und Raumfahrt und Verteidigung, Automobil usw.) |

Häufig gestellte Fragen zur Kanada-Projektlogistik-Marktforschung

Wie groß ist der kanadische Markt für Projektlogistik?

Es wird erwartet, dass die Größe des kanadischen Projektlogistikmarkts im Jahr 2024 7,70 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 7,35 % bis 2029 auf 10,97 Milliarden US-Dollar wachsen wird.

Wie groß ist der Projektlogistikmarkt in Kanada derzeit?

Im Jahr 2024 wird die Größe des kanadischen Projektlogistikmarktes voraussichtlich 7,70 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem kanadischen Projektlogistikmarkt?

Challenger Motor Freight Inc., ENTREC Corporation, Ex Trans Cargo Inc., Sea Cargo Air Cargo Logistics Inc. (SCACLI), Canaan Group sind die größten Unternehmen, die auf dem kanadischen Projektlogistikmarkt tätig sind.

Welche Jahre deckt dieser kanadische Markt für Projektlogistik ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des kanadischen Projektlogistikmarktes auf 7,17 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des kanadischen Projektlogistikmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des kanadischen Projektlogistikmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der kanadischen Projektlogistikbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Kanada-Projektlogistik im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Canada Project Logistics umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.