Bor-Marktanalyse

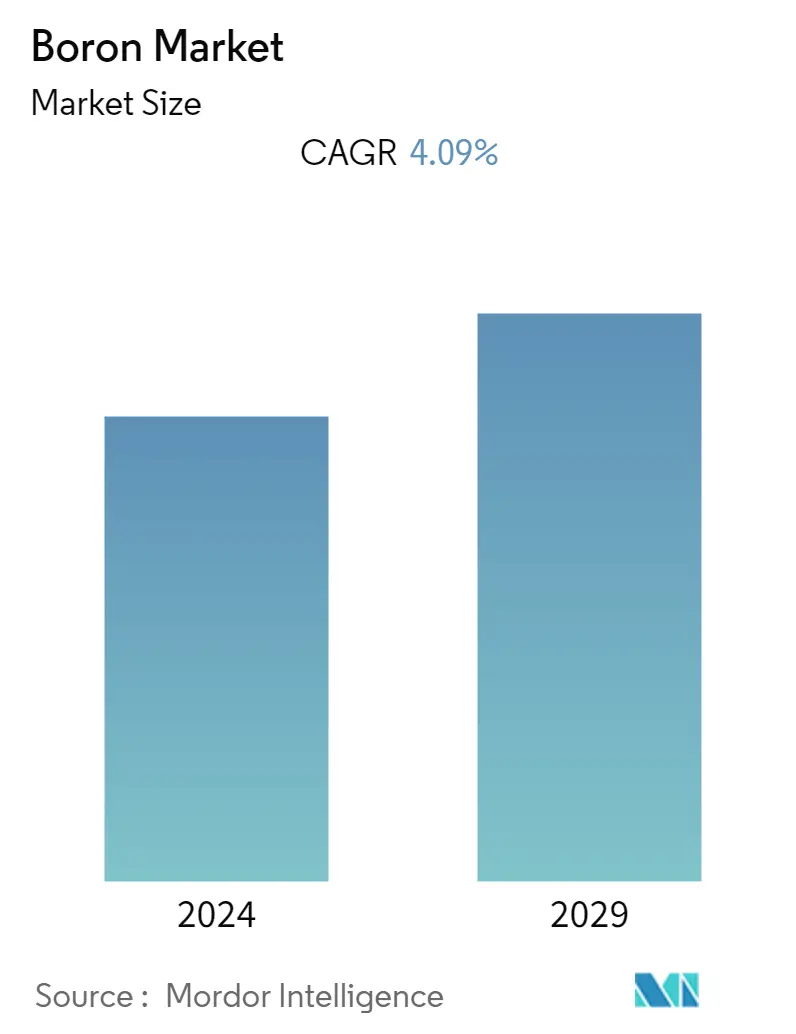

Der Bormarkt wird derzeit auf 4.737,31 Kilotonnen geschätzt und wird im Prognosezeitraum voraussichtlich 5.790,00 Kilotonnen erreichen, was einem CAGR von rund 4,09 % im Prognosezeitraum entspricht.

- COVID-19 wirkte sich negativ auf den Markt aus, da alle Branchen ihre Herstellungsprozesse stoppten. Lockdowns, soziale Distanzierung und Handelssanktionen führten zu massiven Störungen der globalen Lieferkettennetzwerke. Im Jahr 2021 begannen sich die Bedingungen jedoch zu erholen und der Markt kehrte wieder auf Wachstumskurs.

- Einer der Hauptfaktoren für die Marktstudie ist die zunehmende Verbreitung von Glasfaser in verschiedenen Endverbraucherbranchen. Auch die steigende Nachfrage aus der Agrarindustrie dürfte die Nachfrage nach Bor im Prognosezeitraum ankurbeln.

- Allerdings dürften zunehmende Bedenken hinsichtlich der Knappheit des Wirkstoffs den Markt bremsen.

- Die wachsende Nachfrage aus der Keramikindustrie dürfte in Zukunft eine Chance für das Marktwachstum darstellen.

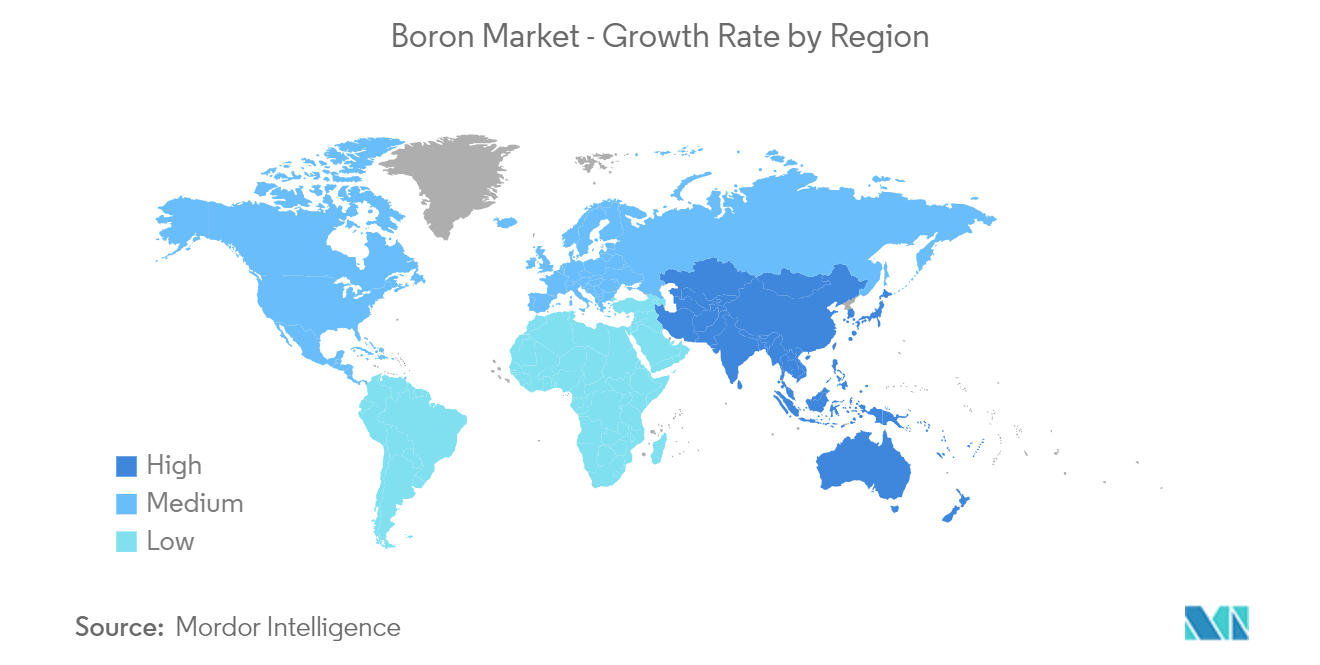

- Der asiatisch-pazifische Raum dominierte den Bormarkt aufgrund der hohen Nachfrage aus verschiedenen Branchen wie der Automobil-, Gebäude- und Baubranche in der Region.

Bor-Markttrends

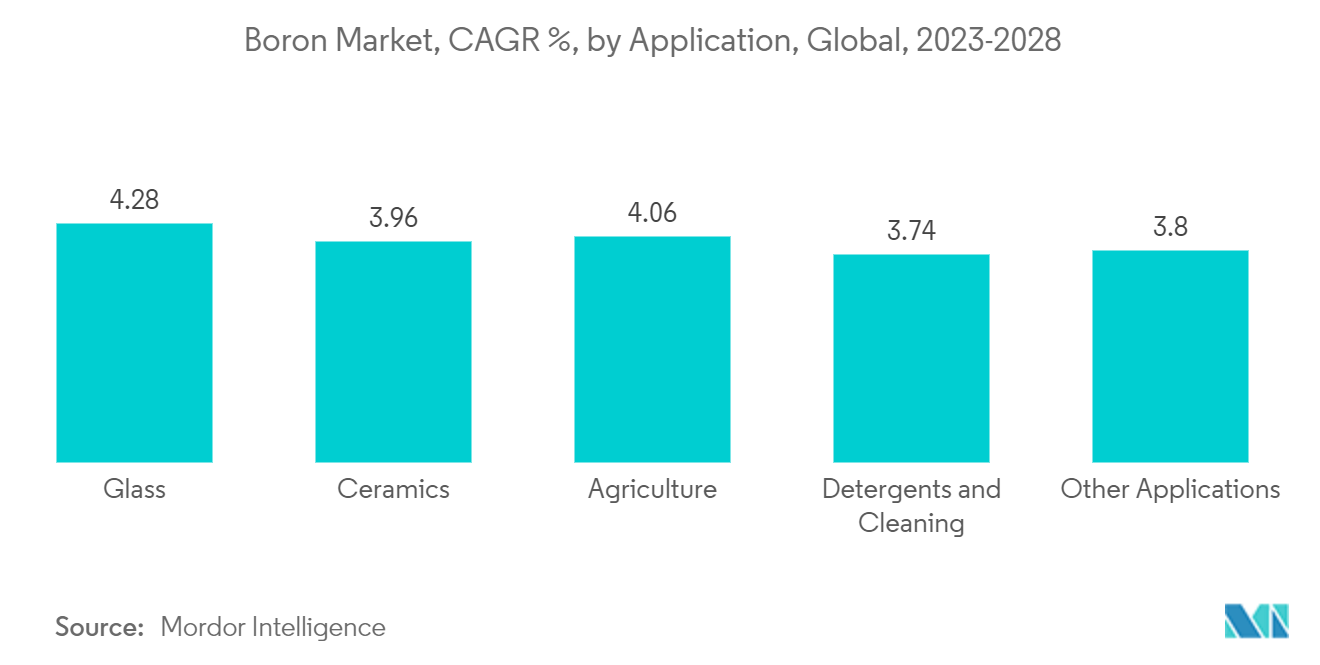

Glassegment soll den Markt dominieren

- In der Glasindustrie wird Bor insbesondere in Borosilikatglas, Textilglas und Isolierglas verwendet. Durch den Zusatz von Bor werden Glaswaren in hitze- und chemikalienbeständige Werkstoffe umgewandelt. Die Fließfähigkeit, Oberflächenhärte und Haltbarkeit des Endprodukts verbessern sich, wenn dem geschmolzenen Glaszwischenprodukt Bor zugesetzt wird.

- Um die Schmelztemperatur und Viskosität drastisch zu senken, die Kristallisation des Glases zu verhindern, die Wärmeausdehnung zu regulieren und die Entglasung zu verhindern, fügen Glashersteller der Siliciumdioxidbasis 5-20 % Boroxid hinzu. Die Endprodukte sind stark genug, um erheblichen mechanischen oder thermischen Stößen standzuhalten, und verfügen über eine eingebaute Haltbarkeit und chemische Beständigkeit.

- Laut dem Internationalen Jahr des Glases 2022 sind weltweit 650 Glasbehälterhersteller an 1200 Standorten tätig und produzieren jährlich 95 Millionen Tonnen Glas; 320 Flachglashersteller sind an 560 Standorten tätig und produzieren jährlich etwa 106 Millionen Tonnen Flachglas; und 230 Hersteller sind an über 400 Standorten tätig und schmelzen jährlich fast 8 Millionen Tonnen Glas für Haushaltsglas/Geschirr.

- Weltweit werden jedes Jahr unglaubliche 209 Millionen Tonnen Glas von 1.200 Unternehmen an 2.160 Standorten produziert. Diese Zahlen berücksichtigen jedoch nicht die Sekundärindustrie, die Glasfaserproduktion, die Kunst, die Spezialglaswaren oder die Sekundärindustrie.

- Daher wird das Glassegment im Prognosezeitraum weiterhin den Markt dominieren.

Asien-Pazifik-Region wird den Markt dominieren

- Der asiatisch-pazifische Raum dürfte im Prognosezeitraum aufgrund der wachsenden Endverbraucherindustrien in China und Indien der größte Markt für Bor sein.

- Es wird erwartet, dass der asiatisch-pazifische Raum aufgrund des gestiegenen Bewusstseins für Sauberkeit bei Familien der Mittelschicht die weltweit größte Waschmittelindustrie umfassen wird. Länder wie China und Indien sind weltweit die größten Waschmittelproduzenten.

- Borverbindungen wie Borsäure und Borate verlängern die Hydratationszeit des Zements. Daher werden Borverbindungen effektiv in der Bauindustrie eingesetzt.

- Der Bausektor ist ein wichtiger Akteur für die weitere wirtschaftliche Entwicklung Chinas. China befindet sich inmitten eines Megabooms im Baugewerbe. Nach Angaben des National Bureau of Statistics of China belief sich der Wert der Bauproduktion im Jahr 2022 auf 31,2 Billionen CNY (4,5 Billionen US-Dollar), gegenüber 29,3 Billionen CNY (4,2 Billionen US-Dollar) im Jahr 2021. China wird voraussichtlich fast 13 Billionen US-Dollar ausgeben an Gebäuden bis 2030, was positive Aussichten für Bor schafft.

- Darüber hinaus verfügt Indien über einen riesigen Bausektor und wird voraussichtlich zum drittgrößten Baumarkt der Welt werden. Verschiedene von der indischen Regierung umgesetzte Maßnahmen, wie das Smart Cities-Projekt, Housing for All usw., sollen der indischen Bauindustrie den nötigen Schwung verleihen.

- Darüber hinaus ist China der weltweit führende Hersteller und Verbraucher von Keramik. Es ist einer der größten Hersteller von Keramikfliesen weltweit und hat rund 8,47 Milliarden Quadratmeter Keramikfliesen produziert. Der harte Wettbewerb auf dem Inlands- und Exportmarkt zwingt Keramikhersteller dazu, ihre Produktionsprozesse und Produktqualität in der Region zu verbessern.

- Nach Angaben der Reserve Bank of India erreichte der Export von Keramik- und Glaswaren in Indien im Jahr 2022 einen Rekordwert von 258 Milliarden INR (~3,15 Milliarden US-Dollar), was auf einen Anstieg der Nachfrage nach Keramikfliesen und Sanitärartikeln zurückzuführen ist.

- Angesichts der schnell wachsenden Endverbraucherindustrien in den Ländern des asiatisch-pazifischen Raums wird daher erwartet, dass auch die Nachfrage nach Bor im Prognosezeitraum steigen wird.

Überblick über die Borindustrie

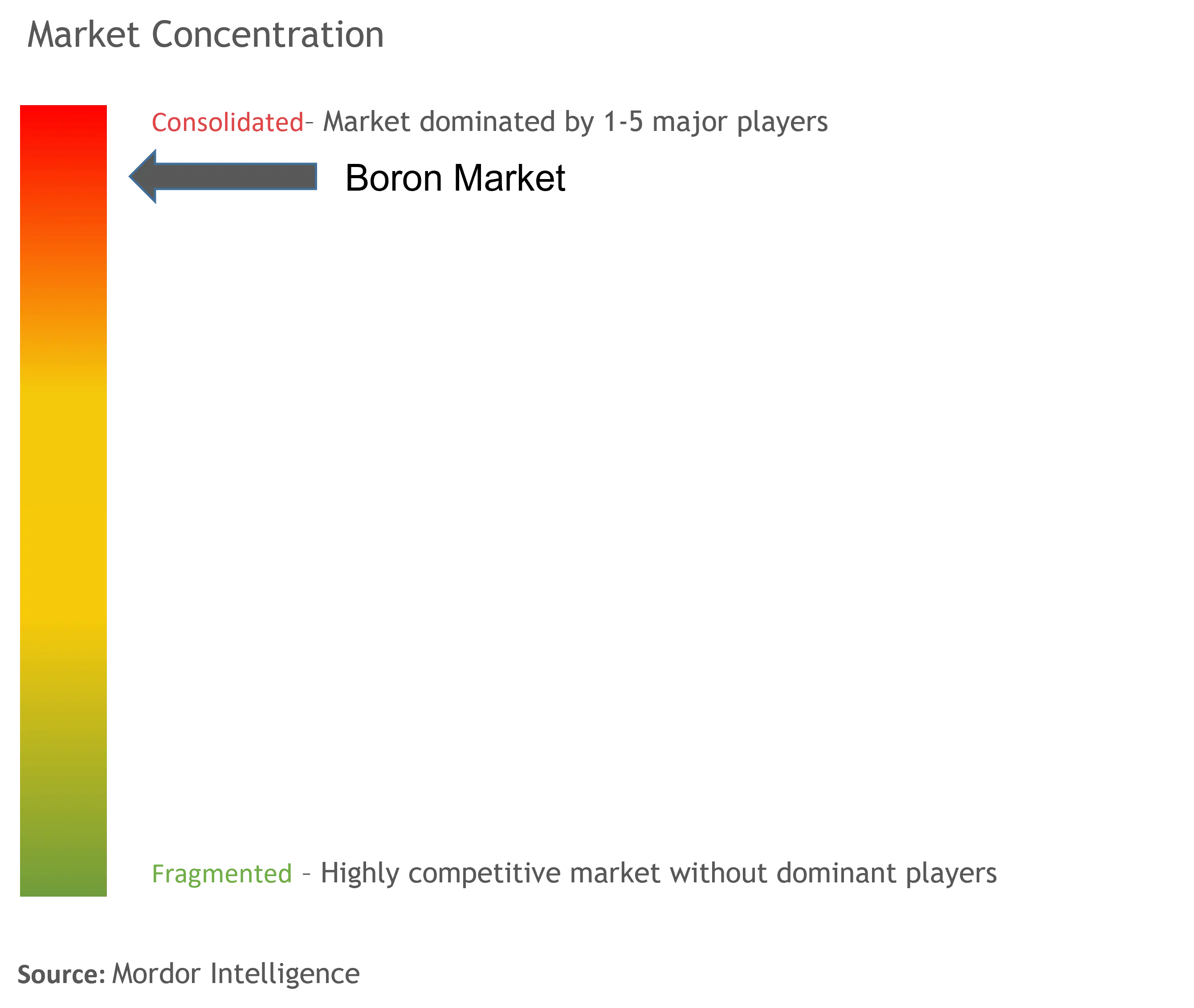

Der Bormarkt ist stark konsolidiert, wobei die Hauptakteure einen großen Marktanteil haben. Zu den größten Unternehmen auf dem Markt zählen unter anderem Eti Maden, Rio Tinto, Quiborax, Allkem Limited und Qinhai Zhontian Boron Lithium Mining Co. Ltd.

Bor-Marktführer

Eti Maden

Rio Tinto

Quiborax

Allkem Limited

Qinhai Zhontian Boron Lithium Mining Co. Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Bormarkt

- Dezember 2022 Allkem Limited schloss den Kauf von Borax Argentina SA ab, einem Unternehmen mit Sitz in Salta, Argentinien. Diese Akquisition hat das Borgeschäft von ALLKEM erheblich erweitert und seine Position auf dem Markt gestärkt.

Segmentierung der Borindustrie

Bor ist ein nichtmetallisches Element, das natürlicherweise nur in Kombination vorkommt, beispielsweise in Borax oder Borsäure. Es ist ein schlechter Stromleiter und kommt auch in Keramik, Leuchtpistolen und Glasfasern vor.

Der Bormarkt ist nach Anwendung und Geografie segmentiert. Der Markt ist nach Anwendung in Glas, Keramik, Landwirtschaft, Wasch- und Reinigungsmittel und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für Bor in 15 Ländern in den wichtigsten Regionen.

Für jedes Segment werden die Marktgröße und Prognosen in Volumen (Kilotonnen) erstellt.

| Glas |

| Keramik |

| Landwirtschaft |

| Waschmittel und Reinigung |

| Andere Anwendungen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Anwendung | Glas | |

| Keramik | ||

| Landwirtschaft | ||

| Waschmittel und Reinigung | ||

| Andere Anwendungen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Bor-Marktforschung

Wie groß ist der Bor-Markt derzeit?

Der Bormarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,09 % verzeichnen.

Wer sind die Hauptakteure auf dem Bor-Markt?

Eti Maden, Rio Tinto, Quiborax, Allkem Limited, Qinhai Zhontian Boron Lithium Mining Co. Ltd sind die wichtigsten Unternehmen, die auf dem Bormarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Bormarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Bor-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Bormarkt.

Welche Jahre deckt dieser Bor-Markt ab?

Der Bericht deckt die historische Marktgröße des Bor-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Bor-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Borindustrie

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Bor im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Bor-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.