Marktanalyse für ayurvedische Zahnpasta

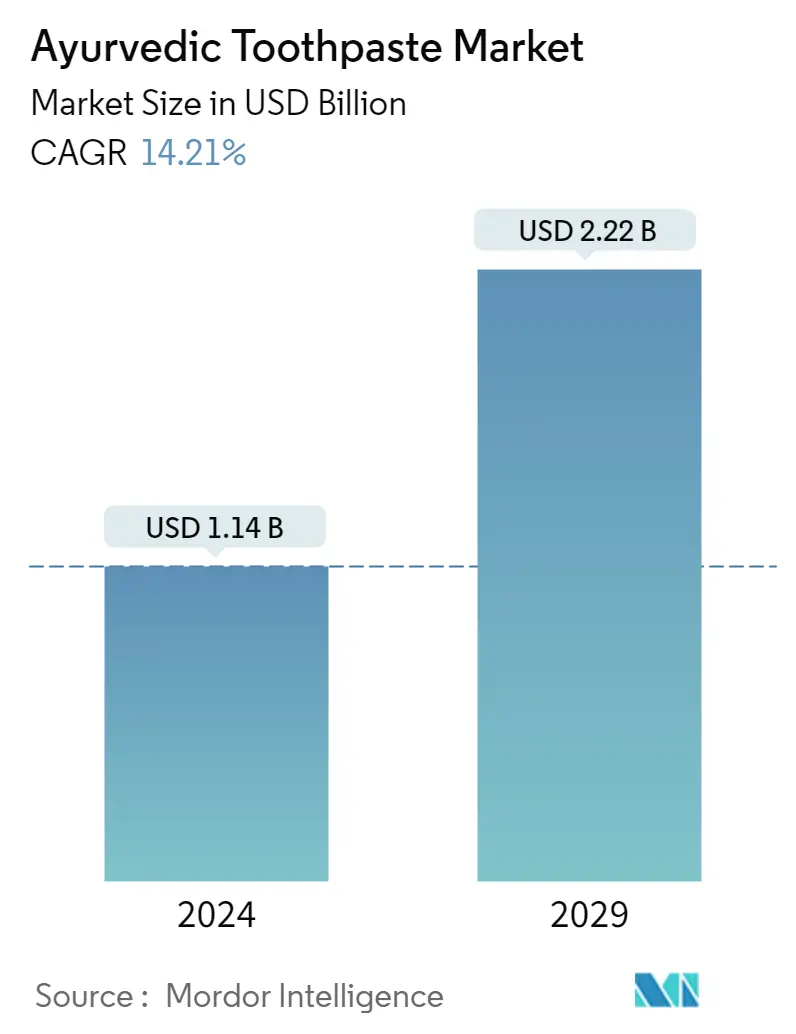

Die Marktgröße für ayurvedische Zahnpasta wird im Jahr 2024 auf 1,14 Milliarden US-Dollar geschätzt und soll bis 2029 2,22 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 14,21 % im Prognosezeitraum (2024–2029) entspricht.

Der Anstieg der Gesundheitsausgaben und die Premiumisierung von Produkten steigern das Marktwachstum. Die Marktteilnehmer entwickeln innovative Strategien zur Vermarktung ihrer Produkte über E-Commerce-Websites und Werbung, wodurch Verbraucher von den Produkten angezogen werden. Ayurvedische Zahnpasta besteht aus Inhaltsstoffen wie Aloe Vera, Soda, Myrrhe, Eukalyptusöl, Pflanzenextrakt und ätherischen Ölen. Es ist frei von giftigen Inhaltsstoffen wie Parabenen, Fluoriden und künstlichen Süßstoffen, die die Nachfrage nach dem Produkt erhöht haben. Da die Menschen sich ihrer Mundhygiene und Gesundheit immer bewusster werden, wird erwartet, dass die Nachfrage nach solchen ayurvedischen Produkten in Kürze steigen wird.

Die Regierungen vieler Regionen führen Mundgesundheitskampagnen durch, um die Menschen für Mundgesundheit und Hygiene zu sensibilisieren. Eine der Kampagnen, wie der Welttag der Mundgesundheit, konzentriert sich darauf, die Vorteile einer guten Mundgesundheit hervorzuheben, das Bewusstsein für Munderkrankungen zu schärfen und die Aufrechterhaltung der Mundhygiene zu fördern. Es wird erwartet, dass die Nachfrage nach ayurvedischer Zahnpasta langfristig steigen wird, da die Nachfrage der Verbraucher nach chemiefreien, umweltfreundlichen Produkten gestiegen ist und die Produktentwicklung aufgrund der aktuellen Marktpotenziale sprunghaft ansteigt. Dies lockt Hersteller in den expandierenden Sektor der Ayurveda- und Pflanzenextrakte, die aufgrund ihrer funktionellen und organischen Komplexität immer beliebter werden. Es wird erwartet, dass der Markt in den kommenden Jahren aufgrund zunehmender Bedenken hinsichtlich der Mundgesundheit in allen Altersgruppen und einem gestiegenen Bewusstsein der Kunden für die Vorteile der Verwendung ayurvedischer Produkte wachsen wird.

Anlässlich des 6. Ayurveda-Tages stellte African Consumer Care Ltd, eine Tochtergesellschaft von Dabur International Ltd, im November 2021 die Dabur Red Ayurvedic Toothpaste vor natürliche und wirksame Option für ihre Zahnhygienebedürfnisse. Darüber hinaus hat die steigende Nachfrage nach nachhaltigen, chemiefreien und umweltfreundlichen Produkten die Nachfrage nach ayurvedischer Zahnpasta auf dem Weltmarkt angekurbelt. Die Nachfrage wird auch durch die Präferenzen der Verbraucher nach multifunktionalen Zahnpastas angeheizt, da diese Produkte bei der Mineralisierung von Zähnen und Zahnfleisch helfen.

Markttrends für ayurvedische Zahnpasta

Abschreckung der Mundgesundheit in der Bevölkerung weltweit

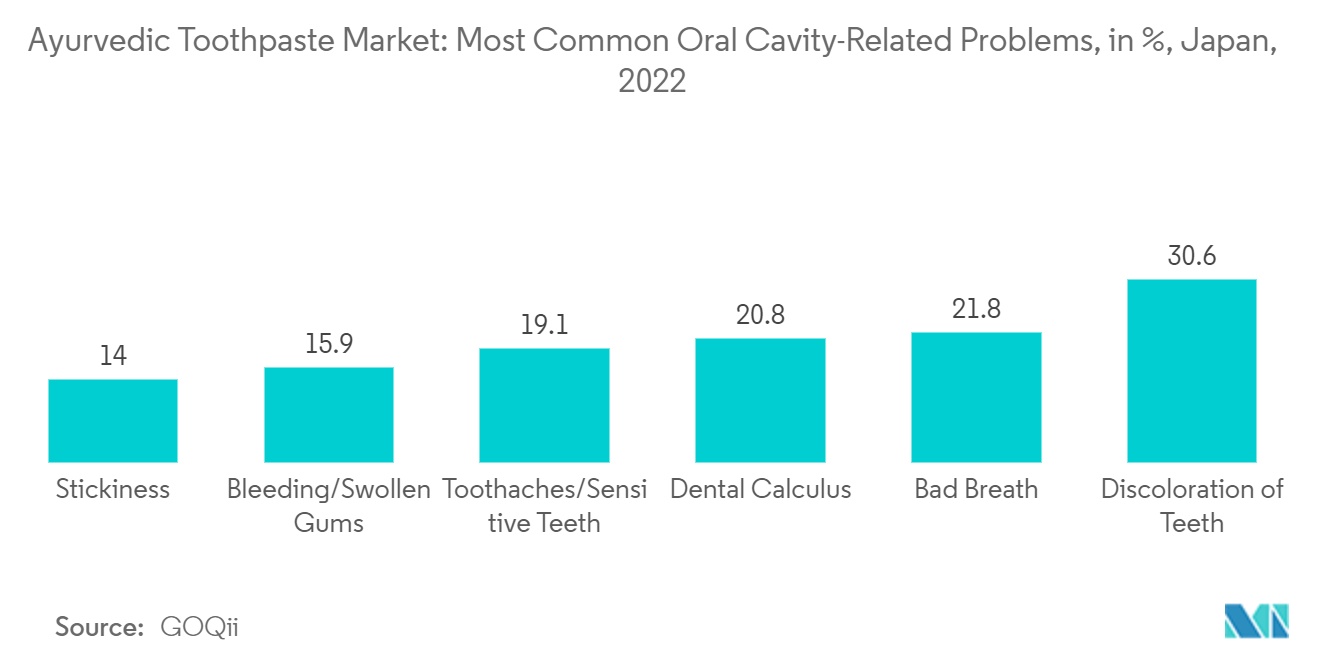

Die Prävalenz oraler Erkrankungen nimmt mit zunehmender Urbanisierung und veränderten Lebensbedingungen weiter zu, was vor allem auf die unzureichende Fluoridbelastung, die Verfügbarkeit und Erschwinglichkeit von Nahrungsmitteln mit hohem Zuckergehalt und den schlechten Zugang zu oralen Gesundheitsdiensten in der Gemeinde zurückzuführen ist. Darüber hinaus hat der schnelle Konsum von zuckerhaltigen Lebensmitteln und Getränken, Tabak und Alkohol zu weltweiten Mundgesundheitsproblemen beigetragen. Nach Angaben der Weltgesundheitsorganisation (WHO) stellen orale Erkrankungen in vielen Ländern ein erhebliches Problem dar und beeinträchtigen Menschen ein Leben lang und verursachen Schmerzen, Beschwerden, Entstellungen und sogar den Tod.

Nach Angaben der Health Resources and Services Administration (HRSA) hatte Louisiana im Jahr 2021 die höchste Rate an Mundgesundheitsproblemen bei Kindern und Jugendlichen im Alter von 1 bis 17 Jahren. Ungefähr 19 % der Kinder und Jugendlichen in Louisiana hatten Berichten zufolge Mundgesundheitsprobleme diese Zeit. Im Vergleich dazu traten solche Fälle in den Vereinigten Staaten bei 14 % der Kinder und Jugendlichen auf. Darüber hinaus gilt Bio- oder Ayurveda-Zahnpasta als sicheres Produkt mit den wenigsten Nebenwirkungen. Darüber hinaus ist die ayurvedische Zahnpasta für ihre Inhaltsstoffe bekannt, zu denen unter anderem Kräuter und Gewürze gehören, die die Zähne stärken. Daher wird erwartet, dass die Verbreitung solcher Probleme und das gestiegene Bewusstsein für die Verwendung ayurvedischer Zahnpasta den untersuchten Markt im Prognosezeitraum weiter ankurbeln werden.

Darüber hinaus haben Verbraucher auf der ganzen Welt mit den gestiegenen Ausgaben für die Mundgesundheit begonnen, vorbeugende Maßnahmen zu ergreifen, was wiederum die Nachfrage nach wirksamen Mundpflegeprodukten, einschließlich pflanzlicher oder ayurvedischer Zahnpasta, erhöht hat. Auch die Wahrnehmung der Kunden in Bezug auf Vorteile, Markenbekanntheit, Preise, Geschmacksrichtungen, die Glaubwürdigkeit des Unternehmens und die Verfügbarkeit von Produktinformationen sind einige der Elemente, die ihre Wahl der ayurvedischen Zahnpasta beeinflussen.

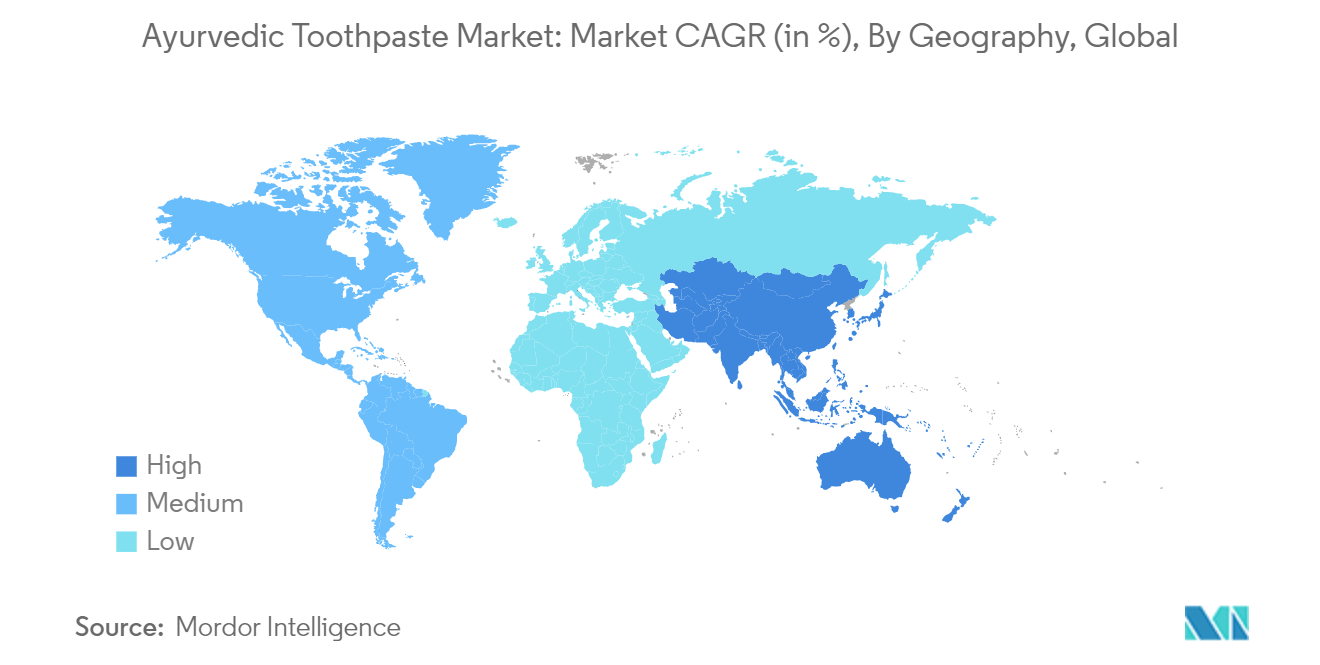

Der asiatisch-pazifische Raum dominiert den Markt für ayurvedische Zahnpasta

Der asiatisch-pazifische Raum hält mit wichtigen Ländern wie Indien, China, Südkorea und Thailand den größten Marktanteil am Weltmarkt. Darüber hinaus deuten wissenschaftliche Erkenntnisse darauf hin, dass ayurvedische Zahnpasta gegenüber handelsüblicher Zahnpasta verschiedene funktionelle Vorteile hat. Die Wurzeln der Kräuterindustrie reichen bis in die Antike zurück, insbesondere in Ländern wie Indien. Traditionelle ayurvedische Produkte, einschließlich Zahnpasta, erfreuen sich immer größerer Beliebtheit, da sich die Menschen zunehmend des Konzepts als Alternative zu chemischen Formulierungen bewusst werden, das einen ganzheitlichen und personalisierten Ansatz in allen Bereichen, einschließlich des Geschäfts mit Körperpflegeprodukten, fordert. Aufgrund der Förderung einheimischer Produkte durch die indische Regierung und zunehmender nationalistischer Tendenzen wird erwartet, dass der Markt im Land weiterhin schneller wachsen wird.

Im März 2023 stellte Red Seal, ein in Neuseeland ansässiges Unternehmen für Naturgesundheitsprodukte, sechs neue Mundpflegeprodukte vor. Das Unternehmen verwendet in seinen Produkten pflanzliche Heilmittel anstelle künstlicher und aggressiver Chemikalien. Komplettpflege, Zahnaufhellung und Kinderzahnpasta gehören zu den pflanzlichen und mineralischen Zahnpasta-Angeboten. Alle neuen Produkte sind in fluorid- und fluoridfreien Formulierungen erhältlich. Da die Bedenken der Verbraucher hinsichtlich der allgemeinen Hygiene bestehen bleiben, diversifizieren Asiens führende, schnelllebige Konsumgüterunternehmen ihr Mundpflegeportfolio durch den Einstieg in neue und Nischenkategorien wie ayurvedische oder pflanzliche Zahnpasta. Die globale Reichweite von Ayurveda wird durch die Abwanderung der asiatischen Bevölkerung ins Ausland weiter vorangetrieben, wodurch ein vielversprechender Markt für traditionelle Mundpflegeprodukte wie Zahnpasta entsteht. Darüber hinaus ist die Premiumisierung ein zunehmender Trend in der Mundpflege, was die Zahl importierter oder Mehrwert-Zahnpastamarken erhöht. Diese Produkte werden in den Einzelhandelsregalen angeboten und von den Geschäften beworben, um die regionale Produktdurchdringung zu verbessern.

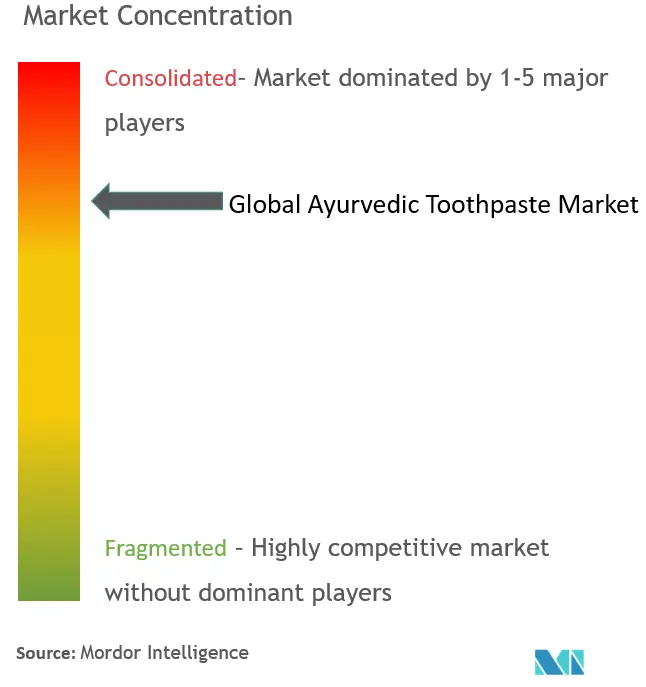

Überblick über die ayurvedische Zahnpasta-Branche

Der Markt für ayurvedische Zahnpasta ist hart umkämpft, mit wichtigen Akteuren wie Dabur India Ltd, Colgate-Palmolive Company, Patanjali Ayurved, Himalaya Global Holdings Ltd. und Vicco Laboratories. Die führenden Marktteilnehmer haben neue und innovative Produkte entwickelt und gezielt neue Verbrauchergruppen angesprochen. Darüber hinaus konzentrieren sich diese Unternehmen darauf, die Produktionskapazitäten ihrer bestehenden Anlagen zu erhöhen und gleichzeitig in FE-Aktivitäten zu investieren. Diese Akteure differenzieren ihre Produkte hinsichtlich Inhaltsstoffen, Funktionalität, Verpackung und Preis, um sich einen Wettbewerbsvorteil zu verschaffen.

Marktführer für ayurvedische Zahnpasta

Dabur India Ltd

Colgate-Palmolive Company

Patanjali Ayurved

Vicco Laboratories

Himalaya Global Holdings Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für ayurvedische Zahnpasta

- Im Mai 2023 brachte Dabur India die Zahnpasta Dabur Herb'lActivated Charcoal auf den Markt, um jüngere Verbraucher anzulocken. Holzkohle gilt als reinigendes, entgiftendes und gut absorbierendes Mittel. Ziel des Unternehmens war es, sein Produktportfolio mit der Einführung einer aufhellenden Zahnpasta zu erweitern und der Nachfrage städtischer Verbraucher gerecht zu werden.

- Im November 2022 brachte Vitro Naturals eine kräuterreiche und fluoridfreie Zahnpasta auf den Markt. Das Produkt verwendet Kräuter wie Neem, Nelken, Babool und Minzblätter. Die Zahnpasta schützt vor Zahn- und Zahnfleischentzündungen, Mundgeruch, Zahnschmerzen und Karies und lindert Zahnfleisch- und Zahnschmerzen.

- Im Juli 2022 brachte Alacer Corp., eine Tochtergesellschaft von GlaxoSmithKline (GSK) im Bereich Verbrauchergesundheit, die umweltbewusste Zahnpastamarke Natean auf den Markt. Die Zahnpasta besteht aus pflanzlichen Stoffen, natürlichen Aromen und Fruchtextrakten.

Segmentierung der ayurvedischen Zahnpasta-Branche

Ayurvedische Zahnpasta ist ein Mundhygieneprodukt aus natürlichen und zertifizierten Bio-Zutaten. Die Inhaltsstoffe pflanzlicher Zahnpasta sind Olivenöl, Aloe Vera, Eukalyptusöl, Myrrhe, Kamille, Ringelblume, Neem, Zahnbürstenbaum, Pflanzenextrakte und ätherische Öle. Der weltweite Markt für ayurvedische Zahnpasta ist nach Vertriebskanal und Geografie segmentiert. Der Markt ist nach Vertriebskanälen in Supermärkte/Hypermärkte, Convenience-Stores, Online-Einzelhandelsgeschäfte, Apotheken/Drogerien und andere Vertriebskanäle unterteilt. Geografisch ist der Markt in Amerika, Europa, den asiatisch-pazifischen Raum, den Nahen Osten und Afrika unterteilt. Für jedes Segment wurden die Marktgröße und Prognose auf der Grundlage des Werts (in Mio. USD) erstellt.

| Supermärkte/Hypermärkte |

| Convenience-Stores |

| Online-Einzelhandelsgeschäfte |

| Apotheken/Drogerien |

| Andere Vertriebskanäle |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Spanien | |

| Russland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Vertriebsweg | Supermärkte/Hypermärkte | |

| Convenience-Stores | ||

| Online-Einzelhandelsgeschäfte | ||

| Apotheken/Drogerien | ||

| Andere Vertriebskanäle | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Spanien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für ayurvedische Zahnpasta

Wie groß ist der Markt für ayurvedische Zahnpasta?

Die Marktgröße für ayurvedische Zahnpasta wird im Jahr 2024 voraussichtlich 1,14 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 14,21 % auf 2,22 Milliarden US-Dollar im Jahr 2029 wachsen.

Wie groß ist der Markt für ayurvedische Zahnpasta derzeit?

Im Jahr 2024 wird der Markt für ayurvedische Zahnpasta voraussichtlich 1,14 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für ayurvedische Zahnpasta?

Dabur India Ltd, Colgate-Palmolive Company, Patanjali Ayurved, Vicco Laboratories, Himalaya Global Holdings Ltd. sind die wichtigsten Unternehmen, die auf dem Markt für ayurvedische Zahnpasta tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für ayurvedische Zahnpasta?

Schätzungen zufolge wird Asien im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für ayurvedische Zahnpasta?

Im Jahr 2024 hat Asien den größten Marktanteil am Markt für ayurvedische Zahnpasta.

Welche Jahre deckt dieser Markt für ayurvedische Zahnpasta ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für ayurvedische Zahnpasta auf 1 Milliarde US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für ayurvedische Zahnpasta für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für ayurvedische Zahnpasta für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über ayurvedische Zahnpasta

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate ayurvedischer Zahnpasta im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der ayurvedischen Zahnpasta umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.