Marktgröße für tierisches Protein im asiatisch-pazifischen Raum

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 3.01 Milliarden US-Dollar | |

| Marktgröße (2029) | 3.98 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 5.21 % | |

| Größter Anteil nach Land | China | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für tierische Proteine im asiatisch-pazifischen Raum

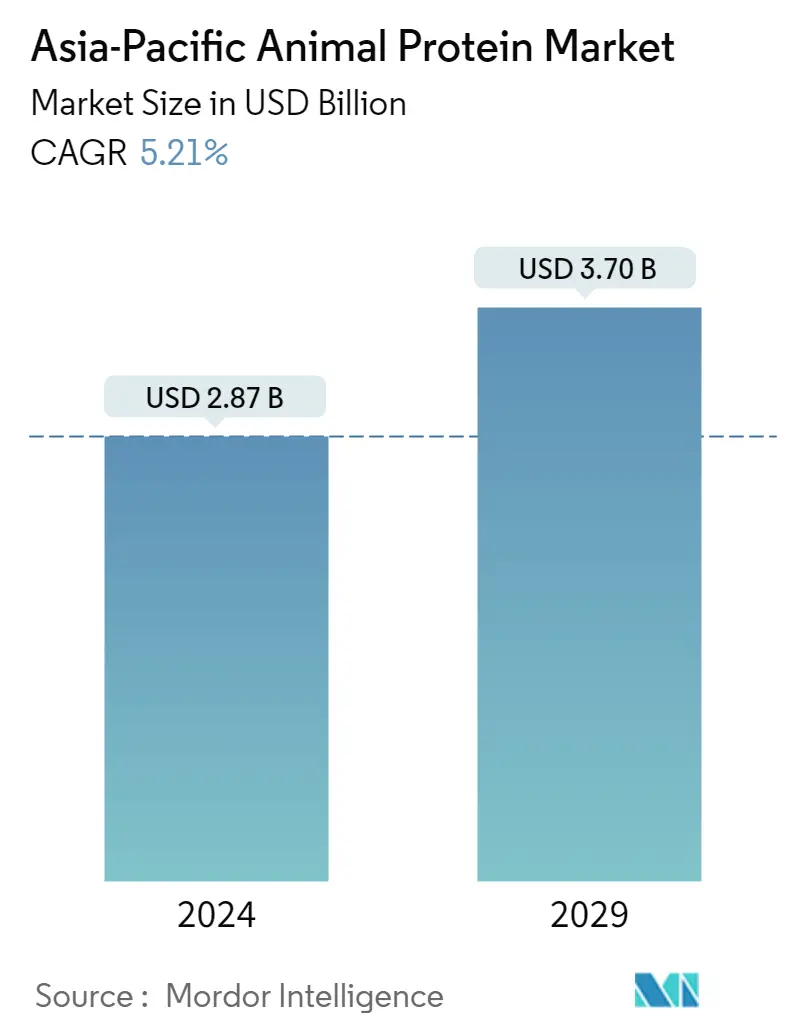

Die Größe des Tierproteinmarkts im asiatisch-pazifischen Raum wird im Jahr 2024 auf 2,87 Milliarden US-Dollar geschätzt und soll bis 2029 3,70 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,21 % im Prognosezeitraum (2024–2029) entspricht.

Ein Clean-Label-Umfeld mit Innovationen in der Branche trieb das Segmentwachstum voran

- Das FB-Segment blieb der größte Verbraucher von tierischen Proteinen auf dem asiatisch-pazifischen Markt für tierische Proteine. Es wurde stark von den Untersegmenten Snacks, Getränke und Backwaren angetrieben, die im Jahr 2022 Anteile von 26,93 %, 23,79 % bzw. 20,5 % nach Volumen ausmachten. Das Untersegment Backwaren wird im Prognosezeitraum 2023-2029 voraussichtlich die schnellste CAGR von 5,70 % nach Wert verzeichnen. Die Anwendung von Kasein und Kaseinaten treibt das Untersegment Backwaren in der Region an. Aufgrund seiner leichten Verdaulichkeit wird es zunehmend in sehr nahrhaften Keksen wie Threptin Biscuits (Diskettes) verwendet, wo es den Proteinwert des Kekses auf 1,5 Gramm pro Keks erhöhen kann, der sowohl von Kindern als auch von Erwachsenen verzehrt werden kann.

- Das FB-Segment verzeichnete eine hohe Nachfrage nach Molkenprotein und Gelatine. Der Markt profitiert in hohem Maße von der Einführung neuer und verbesserter Proteinangebote. So entwickelte Arla Foods im Jahr 2020 sein erstes Clean-Label-Umweltjoghurtkonzept, Nutrilac YO-4575, das 100 % natürliches Molkenprotein enthält. Ebenso erweiterte die Marke Rousselot von Darling Ingredients Inc. im Mai 2021 ihr Sortiment an gereinigter, pharmazeutischer und modifizierter Gelatine mit der Einführung von X-Pure® GelDAT – Gelatine Desaminotyrosine.

- Der Bereich Körperpflege und Kosmetik wird voraussichtlich mit einer durchschnittlichen jährlichen Wachstumsrate von 7,59 % nach Wert zwischen 2023 und 2029 der am schnellsten wachsende Bereich sein. Aufgrund des steigenden Verbrauchs von Schönheits- und Körperpflegeprodukten auf Kollagen- und Gelatinebasis verzeichnet der Körperpflegebereich aufgrund seiner Vorteile wie Hautglättung und Haarpflege eine erhöhte Proteinanwendung. Das steigende verfügbare Einkommen und die wachsende Zahl berufstätiger Frauen sind jedoch die Haupttreiber. Im asiatisch-pazifischen Raum beispielsweise trugen Frauen im Jahr 2021 etwa 35–40 % zum BIP der Region bei.

Die wachsende Nachfrage aus Ländern wie China, Indien und dem Rest der Asien-Pazifik-Segmente treibt das Segmentwachstum an

- Im asiatisch-pazifischen Raum verzeichnete China im Jahr 2022 den größten Anteil am asiatisch-pazifischen Markt für tierische Proteine, angetrieben durch den Lebensmittel- und Getränkesektor, der einen bedeutenden Anteil von 74,7 % nach Volumen hielt, gefolgt vom Tierfuttersektor mit einen Anteil von 16,75 Vol.-%. Getränke sind das wichtigste Teilsegment für Anwendungen tierischer Proteine im Lebensmittel- und Getränkesektor. Dies ist auf die verbesserte Löslichkeit tierischer Proteine wie Molkenprotein, Milchprotein, Gelatine, Kollagen sowie Kasein und Kaseinate zurückzuführen. China, das zweitgrößte Rind- und Kalbfleisch produzierende Land mit einer Produktion von 7.125.000 Tonnen im Jahr 2022, verfügt über einen florierenden Tierfuttersektor und verzeichnet einen erheblichen Zustrom tierischer Proteine in Formulierungen.

- Indien ist das am schnellsten wachsende Land in der Region und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 6,26 % nach Wert verzeichnen. Im Berichtszeitraum verzeichnete Indien die höchste Nachfrage nach Gelatineprotein, da es als Geliermittel, insbesondere in weichen Gummibonbons, und aufgrund seiner thermoreversiblen Eigenschaften als Stabilisator und Schlagmittel in Marshmallows fungiert. Sowohl neue Marktteilnehmer als auch etablierte Unternehmen aus anderen Sektoren können das Entwicklungspotenzial des Marktes nutzen, indem sie ihre Dienstleistungen im Land erweitern.

- Indonesien entwickelte sich im Jahr 2022 zu einem weiteren Wachstumsland auf dem APAC-Markt für tierische Proteine, angetrieben durch einen hohen Proteinkonsum im Nahrungsergänzungsmittel-Segment aufgrund der breiten Aufmerksamkeit, die Molkenprotein aufgrund seiner funktionellen Vorteile erlangte. Fitnessorientierte indonesische Verbraucher haben sich für dieses Produkt entschieden, was zu einer Nachfrage nach Produkten mit Molke im Land geführt hat. Im August 2020 hatten rund 30 % der Verbraucher ab 18 Jahren eine Mitgliedschaft in einem Fitnessclub. Solche Entwicklungen beflügeln den untersuchten Markt.

Markttrends für tierische Proteine im asiatisch-pazifischen Raum

- Der veränderte Lebensstil und die zunehmende Zahl berufstätiger Frauen beflügeln den Markt

- Der steigende Konsum von Backwaren als Mahlzeit treibt die Branche voran

- Die Wettbewerbsfähigkeit des Marktes kurbelt das Wachstum an

- Erhöhte Verbraucherpräferenz für praktische Frühstücksflockenprodukte

- Das Saucen-Segment soll den Löwenanteil im APAC-Markt halten

- Premium-Süßwaren sind ein aktueller Markttrend

- Steigende Nachfrage nach pflanzlichen Milchprodukten in den APAC-Ländern

- Zunahme der älteren Bevölkerung, um die Nachfrage anzukurbeln

- Der wachsende Appetit von APAC auf Fleisch auf pflanzlicher Basis steigert die Nachfrage

- Zunehmende Entwicklungen treiben den Segmentumsatz in die Höhe

- Gesundes Naschen dürfte den Markt ankurbeln

- Die wachsende Zahl von Gesundheits- und Fitnesszentren treibt den Markt an

- Steigende Nachfrage nach Wiederkäuerfutter

- Steigende Nachfrage nach natürlichen/biologischen Schönheits- und Körperpflegeprodukten

Überblick über die Tierproteinindustrie im asiatisch-pazifischen Raum

Der Markt für tierische Proteine im asiatisch-pazifischen Raum ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 9,48 % einnehmen. Die Hauptakteure in diesem Markt sind Arla Foods amba, Darling Ingredients Inc., Fonterra Co-operative Group Limited, Kerry Group PLC und Koninklijke FrieslandCampina NV (alphabetisch sortiert).

Marktführer für tierisches Protein im asiatisch-pazifischen Raum

Arla Foods amba

Darling Ingredients Inc.

Fonterra Co-operative Group Limited

Kerry Group PLC

Koninklijke FrieslandCampina N.V.

Other important companies include Gansu Hua'an Biotechnology Group, Glanbia PLC, Groupe LACTALIS, Hilmar Cheese Company Inc., Jellice Pioneer Private Limited, Lacto Japan Co. Ltd, Milligans Food Group Limited, Morinaga Milk Industry Co. Ltd, Nitta Gelatin Inc., Nutrition Technologies Group, Olam International Limited.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für tierische Proteine im asiatisch-pazifischen Raum

- August 2021 Lactalis India bringt ein proteinreiches Joghurtgetränk namens Lactel Turbo Yoghurt Drink auf den Markt. Das Getränk ist in den Geschmacksrichtungen Mango und Erdbeere erhältlich.

- März 2021 Arla Foods Ingredients bringt Lacprodan ISO.Clear auf den Markt, ein Molkenproteinisolat, das zur Anreicherung funktioneller Getränke ohne Trübung, Körnigkeit oder Beigeschmack entwickelt wurde. Es hat einen Proteingehalt von 90 %, bietet eine hohe Hitzestabilität und ist in der Lösung klar, wodurch es für pasteurisierte oder UHT-verarbeitete Getränke geeignet ist.

- Februar 2021 Lactalis Ingredients bringt ein neues Pronativ Native Micellar Casein auf den Markt, das als reines und natürliches Protein vermarktet wird. Es nutzt eine Kaltfiltrationsmethode, um Molke direkt aus der Milch zu extrahieren, ohne Zusatzstoffe oder Chemikalien hinzuzufügen.

Asien-Pazifik-Marktbericht für tierische Proteine – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Australien

- 3.4.2 China

- 3.4.3 Indien

- 3.4.4 Japan

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Proteintyp

- 4.1.1 Kasein und Kaseinate

- 4.1.2 Kollagen

- 4.1.3 Eiprotein

- 4.1.4 Gelatine

- 4.1.5 Insektenprotein

- 4.1.6 Milch eiweiß

- 4.1.7 Molkenprotein

- 4.1.8 Anderes tierisches Protein

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.8 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

- 4.3 Land

- 4.3.1 Australien

- 4.3.2 China

- 4.3.3 Indien

- 4.3.4 Indonesien

- 4.3.5 Japan

- 4.3.6 Malaysia

- 4.3.7 Neuseeland

- 4.3.8 Südkorea

- 4.3.9 Thailand

- 4.3.10 Vietnam

- 4.3.11 Rest des asiatisch-pazifischen Raums

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Arla Foods amba

- 5.4.2 Darling Ingredients Inc.

- 5.4.3 Fonterra Co-operative Group Limited

- 5.4.4 Gansu Hua'an Biotechnology Group

- 5.4.5 Glanbia PLC

- 5.4.6 Groupe LACTALIS

- 5.4.7 Hilmar Cheese Company Inc.

- 5.4.8 Jellice Pioneer Private Limited

- 5.4.9 Kerry Group PLC

- 5.4.10 Koninklijke FrieslandCampina N.V.

- 5.4.11 Lacto Japan Co. Ltd

- 5.4.12 Milligans Food Group Limited

- 5.4.13 Morinaga Milk Industry Co. Ltd

- 5.4.14 Nitta Gelatin Inc.

- 5.4.15 Nutrition Technologies Group

- 5.4.16 Olam International Limited

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der tierischen Proteinindustrie im asiatisch-pazifischen Raum

Kasein und Kaseinate, Kollagen, Eiprotein, Gelatine, Insektenprotein, Milchprotein und Molkenprotein werden als Segmente nach Proteintyp abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Australien, China, Indien, Indonesien, Japan, Malaysia, Neuseeland, Südkorea, Thailand und Vietnam werden als Segmente nach Ländern abgedeckt.

- Das FB-Segment blieb der größte Verbraucher von tierischen Proteinen auf dem asiatisch-pazifischen Markt für tierische Proteine. Es wurde stark von den Untersegmenten Snacks, Getränke und Backwaren angetrieben, die im Jahr 2022 Anteile von 26,93 %, 23,79 % bzw. 20,5 % nach Volumen ausmachten. Das Untersegment Backwaren wird im Prognosezeitraum 2023-2029 voraussichtlich die schnellste CAGR von 5,70 % nach Wert verzeichnen. Die Anwendung von Kasein und Kaseinaten treibt das Untersegment Backwaren in der Region an. Aufgrund seiner leichten Verdaulichkeit wird es zunehmend in sehr nahrhaften Keksen wie Threptin Biscuits (Diskettes) verwendet, wo es den Proteinwert des Kekses auf 1,5 Gramm pro Keks erhöhen kann, der sowohl von Kindern als auch von Erwachsenen verzehrt werden kann.

- Das FB-Segment verzeichnete eine hohe Nachfrage nach Molkenprotein und Gelatine. Der Markt profitiert in hohem Maße von der Einführung neuer und verbesserter Proteinangebote. So entwickelte Arla Foods im Jahr 2020 sein erstes Clean-Label-Umweltjoghurtkonzept, Nutrilac YO-4575, das 100 % natürliches Molkenprotein enthält. Ebenso erweiterte die Marke Rousselot von Darling Ingredients Inc. im Mai 2021 ihr Sortiment an gereinigter, pharmazeutischer und modifizierter Gelatine mit der Einführung von X-Pure® GelDAT – Gelatine Desaminotyrosine.

- Der Bereich Körperpflege und Kosmetik wird voraussichtlich mit einer durchschnittlichen jährlichen Wachstumsrate von 7,59 % nach Wert zwischen 2023 und 2029 der am schnellsten wachsende Bereich sein. Aufgrund des steigenden Verbrauchs von Schönheits- und Körperpflegeprodukten auf Kollagen- und Gelatinebasis verzeichnet der Körperpflegebereich aufgrund seiner Vorteile wie Hautglättung und Haarpflege eine erhöhte Proteinanwendung. Das steigende verfügbare Einkommen und die wachsende Zahl berufstätiger Frauen sind jedoch die Haupttreiber. Im asiatisch-pazifischen Raum beispielsweise trugen Frauen im Jahr 2021 etwa 35–40 % zum BIP der Region bei.

| Kasein und Kaseinate |

| Kollagen |

| Eiprotein |

| Gelatine |

| Insektenprotein |

| Milch eiweiß |

| Molkenprotein |

| Anderes tierisches Protein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Australien |

| China |

| Indien |

| Indonesien |

| Japan |

| Malaysia |

| Neuseeland |

| Südkorea |

| Thailand |

| Vietnam |

| Rest des asiatisch-pazifischen Raums |

| Proteintyp | Kasein und Kaseinate | ||

| Kollagen | |||

| Eiprotein | |||

| Gelatine | |||

| Insektenprotein | |||

| Milch eiweiß | |||

| Molkenprotein | |||

| Anderes tierisches Protein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Australien | ||

| China | |||

| Indien | |||

| Indonesien | |||

| Japan | |||

| Malaysia | |||

| Neuseeland | |||

| Südkorea | |||

| Thailand | |||

| Vietnam | |||

| Rest des asiatisch-pazifischen Raums | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.