Marktanalyse für PET-Verpackungen im Pharmasektor in APAC

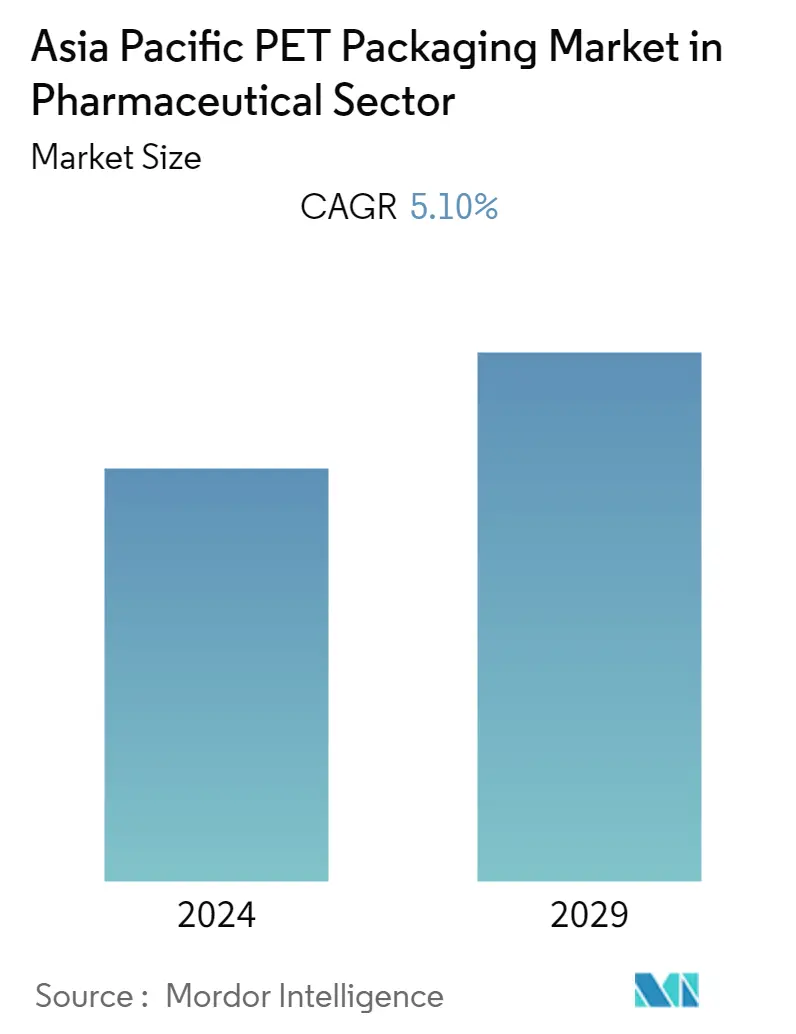

Der Markt für PET-Verpackungen im Pharmasektor im asiatisch-pazifischen Raum (im Folgenden als der untersuchte Markt bezeichnet) wurde im Jahr 2019 auf 2652 Millionen US-Dollar geschätzt und soll bis 2025 3540 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,1 % entspricht Zeitraum 2020-2025. Kunststoffverpackungen erfreuen sich im Vergleich zu anderen Produkten immer größerer Beliebtheit, da Kunststoffverpackungen leicht und einfacher zu handhaben sind. Auch die großen Pharmahersteller im asiatisch-pazifischen Raum bevorzugen aufgrund der geringeren Produktionskosten den Einsatz von Verpackungslösungen aus Kunststoff. Darüber hinaus werden Polyethylenterephthalat (PET)-Polymere immer häufiger in Kunststoffflaschen in der pharmazeutischen Industrie eingesetzt.

- Laut einer Studie der PET Packaging Association For Clean Environment (PACE) und des National Chemical Laboratory (NCL) wurden im Jahr 2019 schätzungsweise 80.000 bis 85.000 Tonnen PET-Produkte im indischen Pharmasektor verwendet.

- Hersteller bevorzugen PET gegenüber anderen Kunststoffverpackungen, da es im Vergleich zu anderen Kunststoffprodukten den geringsten Rohstoffverlust während des Herstellungsprozesses verursacht. Seine Fähigkeit, mehrere Farben und Designs hinzuzufügen, hat es zu einer bevorzugten Wahl für die Akteure der Branche gemacht. Darüber hinaus bietet PET Sicherheits- und Qualitätsstandards, weshalb es im Pharmabereich eine überwiegende Verwendung findet.

- Darüber hinaus kann der Einsatz von PET im Vergleich zu Glas zu einer Gewichtsreduzierung von fast 90 % führen, was einen wirtschaftlicheren Transportprozess ermöglicht. Derzeit ersetzen Kunststoffflaschen aus PET in großem Umfang die schweren und zerbrechlichen Glasflaschen in der Pharmaindustrie im asiatisch-pazifischen Raum. Laut der Studie von PACE und NCL 2019 ist es beispielsweise möglich, 30.000 100-ml-PET-Flaschen in einem LKW zu transportieren, im Gegensatz zu nur 18.000 Glasflaschen. Dies reduziert die Transportkosten und die Umweltbelastung.

- Darüber hinaus wächst der Pharmamarkt in der Region, unter anderem durch die Präsenz von Ländern wie China, Indien und Japan, wo die Nachfrage nach Pharmaprodukten aufgrund der Bevölkerung und steigender Krankheiten steigt.

- Der Gesundheits- und Pharmasektor in China ist einer der größten Märkte der Welt, was vor allem auf die alternde Bevölkerung zurückzuführen ist. Nach Angaben von Pharmaceutical Technology soll der Wert des chinesischen Pharmamarkts bis 2022 auf fast 574 Milliarden US-Dollar ansteigen. Daher besteht eine wachsende Chance für die inländischen Akteure, da sie einen Anstieg der Nachfrage nach PET-Flaschen dieser Unternehmen verzeichnen könnten.

- Mit dem Ausbruch von COVID-19 und den Maßnahmen zur Eindämmung der Ausbreitung des Virus ist die Nachfrage nach PET-Flaschen wie Händedesinfektionsmitteln und Handwaschflaschen stark angestiegen, was wahrscheinlich auch in den nächsten ein bis zwei Jahren anhalten wird. Ebenso wird es bei der Produktionskapazität zu einer Verschiebung der Produktion in Richtung solcher Trends kommen,

Markttrends für PET-Verpackungen im Pharmasektor in APAC

Flaschen verzeichnen erhebliches Wachstum

- Der größte Anteil der PET-Nachfrage entfällt auf die Flasche, da PET-Flaschen eines der am häufigsten verwendeten Produkte in Endverbraucherbranchen wie Lebensmitteln, Getränken, Pharmazeutika und Körperpflegeprodukten sind.

- Die zunehmende Akzeptanz von PET-Flaschen in der Endverbraucherindustrie ist auf die zahlreichen Vorteile zurückzuführen, die sie bieten, wie z. B. geringes Gewicht, wirtschaftlicher Transport, Verarbeitung, Recyclingfähigkeit und minimaler Rohstoffverlust. Laut Reliance Industry Limited, dem Bericht der PET Division 2020, belief sich die Nachfrage nach PET-Flaschen in Indien im Geschäftsjahr 2018–2019 auf 960 Kilotonnen pro Jahr (KTA).

- Der wachsende Trend zur Transparenz bei den Verbrauchern in der Region treibt auch die Nachfrage nach PET-Flaschen an, da Verbraucher das physische Produkt vor dem Kauf sehen möchten. Die PET-Flasche übernimmt das Glas auf dem Markt für Ketchup, Gewürze und Soßen in Einzelportionen. Viele Unternehmen entscheiden sich für Flaschen aus Polyethylenterephthalat (PET), da PET so klar wie Glas ist und weniger leicht zerbricht.

- Darüber hinaus werden Haushaltsprodukte wie Geschirrspülmittel, Toilettenreiniger und Bodenreinigungssäuren meist in PET-Flaschen verpackt. Der Einsatz von PET-Flaschen in pharmazeutischen Verpackungen nimmt in der Region zu. Es wird erwartet, dass die Nachfrage nach Nasensprayflaschen steigen wird, da in der Region immer mehr Patienten an Sinusitis leiden. Nach Angaben des National Institute of Allergy and Infectious Diseases (NIAID) leidet jeder achte Inder an chronischer Sinusitis. Diese Krankheit ist im Land auch weiter verbreitet als Diabetes, Asthma oder koronare Herzkrankheit.

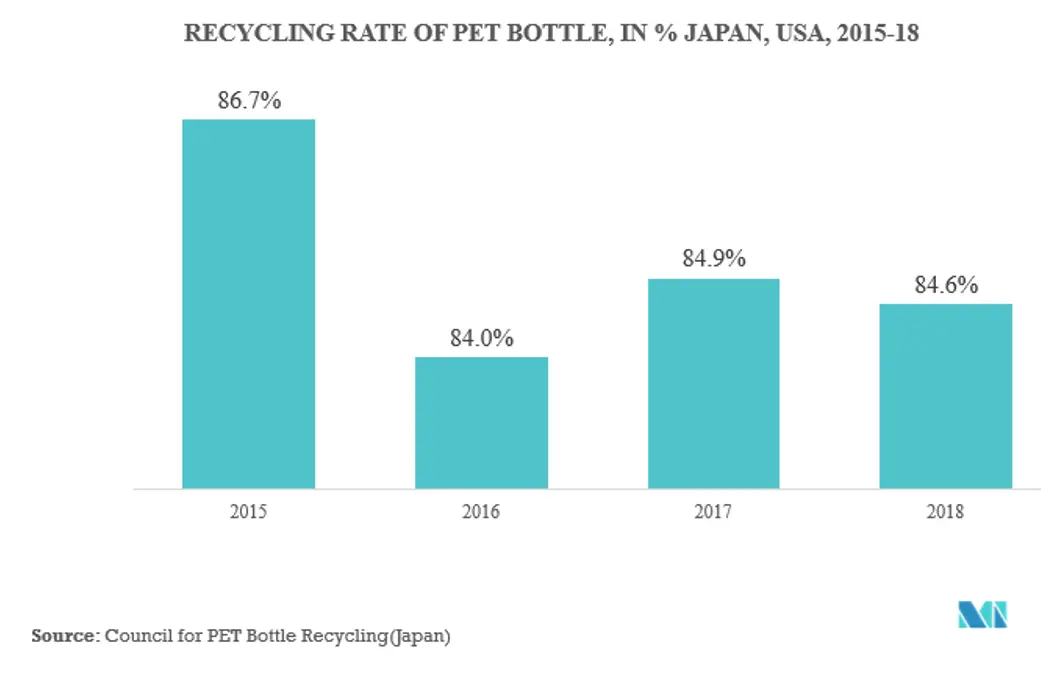

- China ist einer der größten PET-Harzproduzenten und Verbraucher von PET-Flaschen im asiatisch-pazifischen Raum. Angesichts des hohen Verbrauchs konzentriert sich das Land auf das Recycling von PET-Flaschen, anstatt neues PET zu verwenden. Nach Angaben der American Chemical Society belief sich das kumulierte Recycling von PET-Flaschen in China im Zeitraum 2010-2018 auf 78 Millionen Tonnen (Mt). Nach Angaben der Japan Container and Packaging Recycling Association lag die Recyclingquote von PET-Flaschen im Jahr 2018 in Japan bei 84,6 %.

Erhöhung der Ausgaben für Gesundheitswesen und Pharmazeutik, um das Marktwachstum zu steigern

- Der asiatisch-pazifische Raum ist eine der bedeutendsten Regionen, in denen der Gesundheits- und Pharmasektor aufgrund der hohen Bevölkerungszahl in Ländern wie China und Indien wächst. Der Gesundheits- und Pharmasektor in der Region ist einer der größten Märkte der Welt, der vor allem von der alternden Bevölkerung angetrieben wird. Nach Angaben des National Bureau of Statistics of China machten die Menschen im Alter von 60 Jahren und älter im Jahr 2019 18,1 % der Gesamtbevölkerung aus.

- Darüber hinaus spielt der Pharmasektor eine wichtige Rolle in der Roadmap des Landes, indem er von der Herstellung von Generika zur Entwicklung neuer Medikamente übergeht. Die Initiative Gesundes China 2030 unterstreicht diesen Wandel. Daher wird erwartet, dass das Wachstum der Pharmaindustrie neue Möglichkeiten schafft und damit das Wachstum des PET-Verpackungsmarktes vorantreibt.

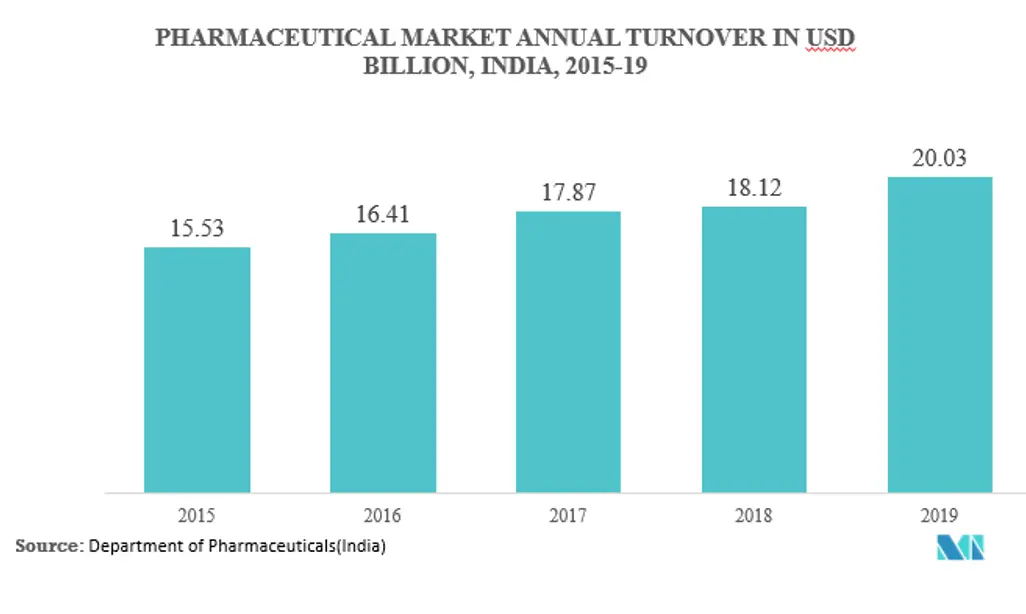

- Darüber hinaus belief sich der Jahresumsatz des indischen Pharmamarktes nach Angaben des Department of Pharmaceuticals (Indien) im Jahr 2019 auf 20,03 Milliarden US-Dollar, was einem Anstieg gegenüber 15,53 Milliarden US-Dollar im Jahr 2015 entspricht.

- Ein verbessertes Wachstum des Inlandsumsatzes hängt von der Fähigkeit der Unternehmen ab, ihre Produktportfolios auf Krankheiten wie Diabetes, Herz-Kreislauf-Erkrankungen, Depressionen und Krebs auszurichten. Derzeit werden etwa 80 % der weltweit zur Bekämpfung von AIDS (erworbenes Immunschwächesyndrom) eingesetzten antiretroviralen Medikamente von indischen Pharmaunternehmen geliefert. Die Pharmaunternehmen entwickeln neue Methoden und Ansätze, um die Verpackungskosten zu minimieren und wichtige Ziele zu erreichen, beispielsweise die Verbesserung der Patientencompliance. Daher wird erwartet, dass der PET-Verpackungsmarkt im Pharmasektor in Indien ein deutliches Wachstum verzeichnen wird.

Überblick über die PET-Verpackungsindustrie des APAC-Pharmasektors

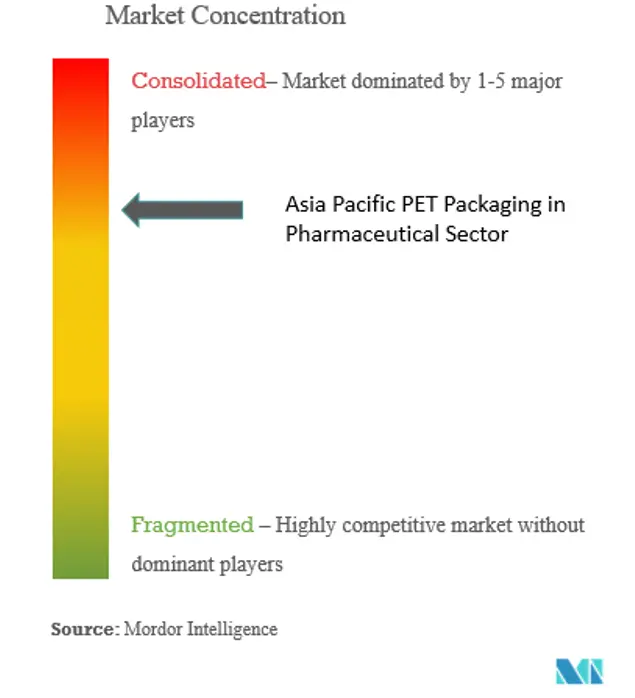

Der Markt für PET-Verpackungen im asiatisch-pazifischen Raum ist stark konzentriert und die Hauptakteure erobern einen bedeutenden Marktanteil. Die Unternehmen setzen auf Innovationen und gehen strategische Partnerschaften ein, um ihre Marktposition zu behaupten.

- Januar 2020 – Die Fabrik Okayama erhält die FSSC 22000-Zertifizierung für die Herstellung von Lebensmittelverpackungsmaterialien.

- Dezember 2019 – Die Gerresheimer AG erhöht ihre Produktionskapazität für Kunststoffbehälter und eröffnet ein neues Werk in Kosamba, Indien. Durch seinen Partner Triveni Polymers Pvt Ltd. ist das Unternehmen in Indien stark vertreten. Das Unternehmen bietet PET-Flüssigkeitsflaschen zum Einnehmen in vielen Größen für die Pharmaindustrie an.

Marktführer für PET-Verpackungen im Pharmasektor in APAC

Senpet Polymers LLP

Total PET (Radico Khaitan Ltd)

Ganesh PET

ALPHA GROUP

Gerresheimer AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der PET-Verpackungsindustrie im Pharmasektor in APAC

Flaschen – Starrer Kunststoffbehälter mit offenem Verschlussmedium oder einer Ausgabeschnittstelle (z. B. Tropfer, Düsen, Gewindekappen, Pumpen, Sprays usw.), die in der Herstellung hauptsächlich zum Verpacken von Flüssigkeiten, Ölen oder halbfesten Produkten verwendet werden werden in dieser Kategorie berücksichtigt.

| Tablettenflaschen |

| Sirupflaschen |

| Fläschchen |

| Tropfflaschen |

| Handwasch- und Händedesinfektionsflaschen |

| Mundwasserflaschen |

| Andere Produkttypen |

| Transparent |

| Grün |

| Bernstein |

| China |

| Indien |

| Japan |

| Südkorea |

| Rest des asiatisch-pazifischen Raums |

| Produktart | Tablettenflaschen |

| Sirupflaschen | |

| Fläschchen | |

| Tropfflaschen | |

| Handwasch- und Händedesinfektionsflaschen | |

| Mundwasserflaschen | |

| Andere Produkttypen | |

| Farbe | Transparent |

| Grün | |

| Bernstein | |

| Land | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums |

Häufig gestellte Fragen zur Marktforschung für PET-Verpackungen im pharmazeutischen Sektor APAC

Wie groß ist der Markt für PET-Verpackungen in der pharmazeutischen Industrie im asiatisch-pazifischen Raum?

Der Markt für PET-Verpackungen in der pharmazeutischen Industrie im asiatisch-pazifischen Raum wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 5,10 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für PET-Verpackungen in der Pharmaindustrie im asiatisch-pazifischen Raum?

Senpet Polymers LLP, Total PET (Radico Khaitan Ltd), Ganesh PET, ALPHA GROUP, Gerresheimer AG sind die größten Unternehmen, die im asiatisch-pazifischen Markt für PET-Verpackungen im Pharmasektor tätig sind.

Welche Jahre deckt dieser Markt für PET-Verpackungen in der Pharmaindustrie im asiatisch-pazifischen Raum ab?

Der Bericht deckt die historische Marktgröße des PET-Verpackungsmarkts in der Pharmaindustrie im asiatisch-pazifischen Raum für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des PET-Verpackungsmarkts in der Pharmaindustrie im Asien-Pazifik-Raum für die Jahre 2024, 2025, 2026 , 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über PET-Verpackungen im Pharmasektor im asiatisch-pazifischen Raum

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von PET-Verpackungen im Pharmasektor im asiatisch-pazifischen Raum im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von PET-Verpackungen im Pharmasektor im asiatisch-pazifischen Raum umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.