Marktgröße für Biodünger in Afrika

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 272.3 Millionen US-Dollar | |

| Marktgröße (2029) | 417.58 Millionen US-Dollar | |

| Größter Anteil nach Form | Rhizobium | |

| CAGR (2024 - 2029) | 9.35 % | |

| Größter Anteil nach Land | Ägypten | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Biodünger in Afrika

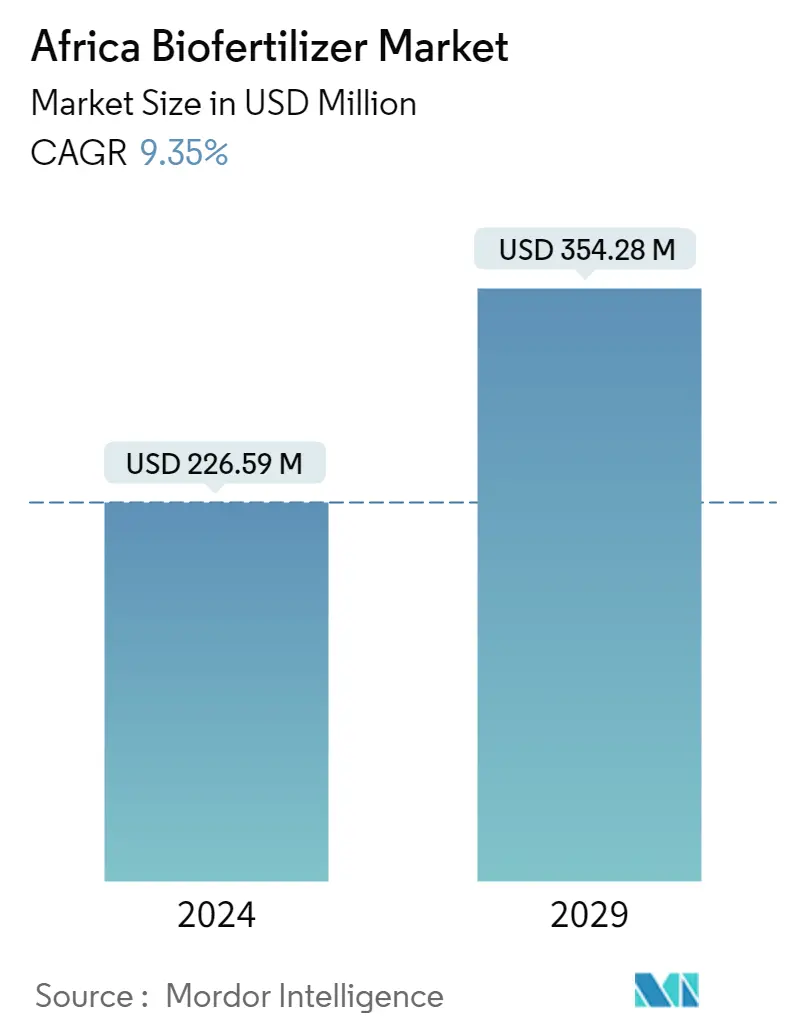

Die Marktgröße für Biodünger in Afrika wird im Jahr 2024 auf 226,59 Millionen US-Dollar geschätzt und soll bis 2029 354,28 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,35 % im Prognosezeitraum (2024–2029) entspricht.

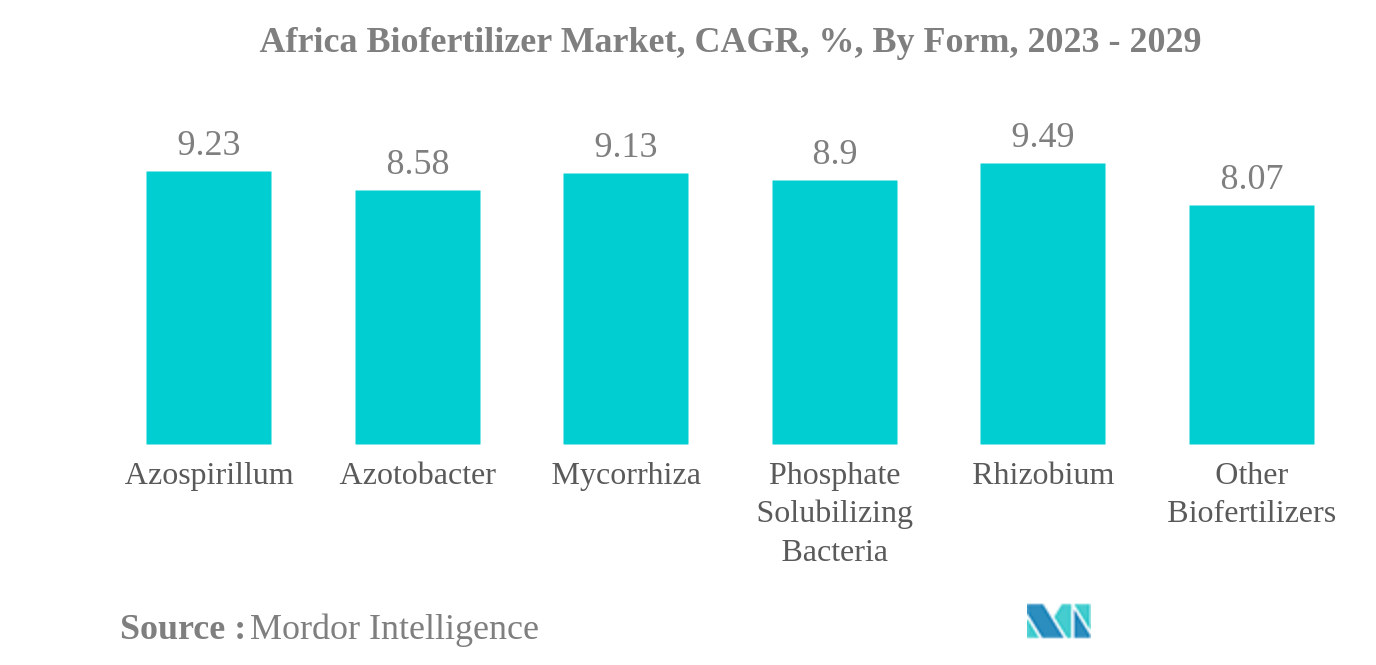

- Rhizobium ist die größte Form Rhizobium ist ein Bodenbakterium, das Hülsenfrüchten bei der Stickstofffixierung hilft und möglicherweise kommerzielle N-Düngemittel ersetzt. Rhizobium erhöht die landwirtschaftliche Produktivität.

- Rhizobium ist die am schnellsten wachsende Form Rhizobium wird hauptsächlich für Hülsenfrüchte verwendet und kann den Ertrag um 25 bis 35 % steigern, während bei einigen Kulturen der Gesamtbedarf an chemischen Düngemitteln um 20 bis 25 % reduziert wird.

- Reihenkulturen sind die größte Kulturart Mais, Weizen, Reis und Hülsenfrüchte gehören zu den wichtigsten Reihenkulturen, die in der Region angebaut werden. Der Einsatz von Rhizobien dominiert im Reihenanbau mit 45,7 % des Marktwerts im Jahr 2022.

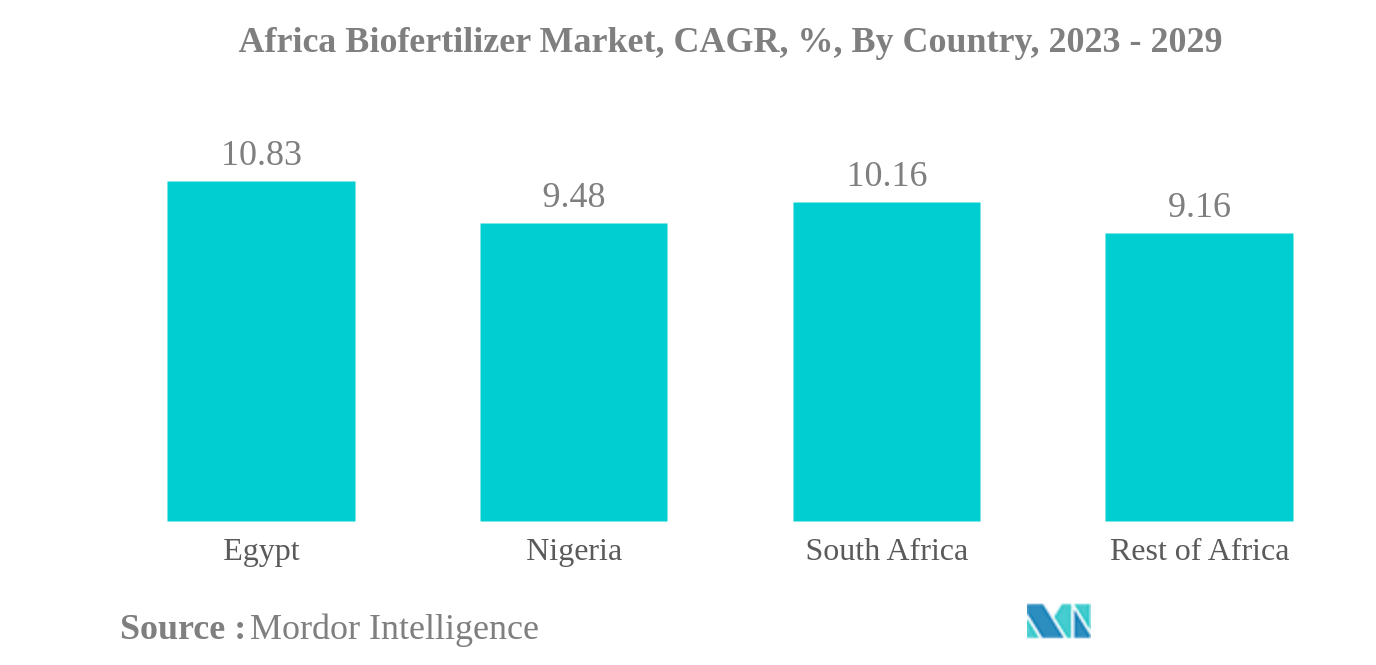

- Ägypten ist das größte Land Zu den wichtigsten Nutzpflanzen Ägyptens zählen Reis, Weizen, Mais, Baumwolle sowie Obst und Gemüse. Rhizobien sind im Land vorherrschend und machten im Jahr 2022 39,1 % des Marktwerts aus.

Rhizobium ist die größte Form

- Biodünger sind lebende Mikroorganismen, die die Pflanzenernährung verbessern, indem sie die Nährstoffverfügbarkeit im Boden mobilisieren oder erhöhen. Mykorrhiza, Azospirillum, Azotobacter, Rhizobium und phosphatlöslich machende Bakterien sind die am häufigsten als Biodünger in der Landwirtschaft verwendeten Mikroorganismen.

- Unter diesen Biodüngern wird Rhizobium in Afrika am häufigsten verwendet, mit einem Marktanteil von 45,6 % im Jahr 2022 und einem Wert von 87,5 Millionen US-Dollar. Rhizobium ist das bekannteste stickstofffixierende Bakterium, das in den Wurzelknollen von Hülsenfrüchten lebt und eine symbiotische Beziehung mit Pflanzen eingeht.

- Azospirillum hatte mit einem Wert von 43,8 Millionen US-Dollar im Jahr 2022 den zweitgrößten Marktanteil. Biodünger auf Azospirillum-Basis fördern das vegetative Wachstum von Pflanzen, indem sie 25–30 % des Stickstoffbedarfs der Pflanzen ersetzen.

- Reihenkulturen dominierten den Markt für Biodünger mit einem Wert von etwa 146,8 Millionen US-Dollar und machten im Jahr 2022 76,5 % des Verbrauchsanteils aus, gefolgt von Gartenbaukulturen mit einem Wert von 30,5 Millionen US-Dollar. Der Marktwert von Biodüngern in Reihenkulturen nimmt stetig zu. Zwischen 2017 und 2021 stieg es um etwa 17,8 %. Bis zum Ende des Prognosezeitraums wird ein Anstieg um etwa 69,6 % auf 270,0 Mio. USD erwartet.

- Durch den Einsatz von Biodüngern können der Einsatz chemischer Stickstoffdünger und die Gesamtkosten des Anbaus gesenkt werden. Die Nachfrage nach Bio-Produkten auf nationalen und internationalen Märkten steigt und treibt damit die Nachfrage nach Biodüngern in der Region an.

Ägypten ist das größte Land

- Da die Nachfrage nach biologisch angebauten Lebensmitteln in vielen afrikanischen Ländern wie Ägypten, Nigeria und Südafrika wächst, ist Afrika ein bedeutender Markt für Biodünger. Im historischen Zeitraum (2017–2022) ist die biologisch angebaute Fläche der Region leicht gewachsen, von 1,1 Millionen Hektar im Jahr 2017 auf 1,3 Millionen Hektar im Jahr 2022. Im gleichen Zeitraum wuchs der afrikanische Biodüngermarkt um 6,9 %. In der Region werden hauptsächlich Getreidepflanzen wie Mais, Weizen und Mais angebaut.

- Rhizobium ist der am häufigsten verwendete Biodünger in afrikanischen Ländern und macht im Jahr 2022 45,6 % des Marktes aus und hat einen Wert von 87,5 Millionen US-Dollar. Rhizobium ist das bekannteste stickstofffixierende Bakterium, das in den Wurzelknollen von Hülsenfrüchten vorkommt und eine symbiotische Verbindung mit Pflanzen eingeht.

- Im restlichen Afrika war Tunesien im Jahr 2021 flächenmäßig der größte Bioproduzent der Region. Rund 60 der 250 in Tunesien angebauten Bioproduktkategorien werden exportiert, überwiegend Olivenöl, aber auch Datteln, Aroma- und Heilkräuter und bestimmte Gemüse und Früchte. Trotz seiner geringen Größe belegt Tunesien weltweit den 30. Platz und den ersten Platz in Afrika in Bezug auf die Zertifizierung von Bio-Anbaugebieten.

- Zu den wichtigsten Ländern und Regionen mit ökologischer Landwirtschaft gehören das übrige Afrika, Ägypten und Südafrika. Im Jahr 2022 entfielen auf den Rest Afrikas mit 1,2 Millionen Hektar 95,0 % der gesamten Bio-Landwirtschaftsfläche in Afrika. Im selben Jahr entfielen auf Ägypten 3,5 % mit 45,1 Tausend Hektar und auf Südafrika 1,0 %. mit 12,6 Tausend Hektar.

- Es wird erwartet, dass die Nachfrage nach Biodüngern im Prognosezeitraum aufgrund des steigenden Verbraucherinteresses an Bio-Produkten steigen wird. Den Landwirten wird zunehmend bewusst, welche Nachteile der Einsatz von Chemikalien in der Landwirtschaft und die Ausweitung der Bio-Anbaufläche mit sich bringen, was ebenfalls den Markt ankurbeln kann.

Überblick über die afrikanische Biodüngemittelbranche

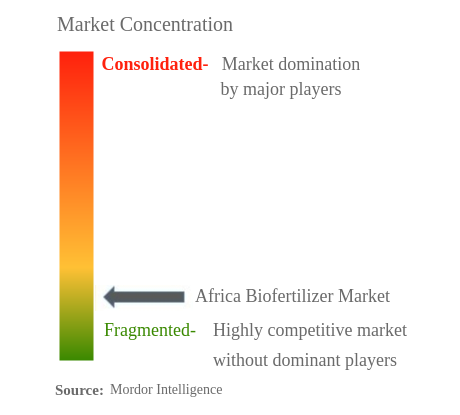

Der afrikanische Biodüngermarkt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 2,49 % einnehmen. Die Hauptakteure auf diesem Markt sind Biolchim SPA, IPL Biologicals Limited, Microbial Biological Fertilizers International, Rizobacter und T. Stanes and Company Limited (alphabetisch sortiert).

Afrikas Marktführer für Biodüngemittel

Biolchim SPA

IPL Biologicals Limited

Microbial Biological Fertilizers International

Rizobacter

T. Stanes and Company Limited

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Biodünger in Afrika

- Januar 2021 Heliae Agriculture und Rizobacter arbeiten zusammen, um innovative Boden- und Pflanzenernährungstechnologien zu entwickeln, die dem Unternehmen dabei helfen werden, bessere und effizientere Lösungen herzustellen und so sein Produktportfolio zu erweitern.

- Januar 2021 Atlántica Agrícola hat Micomix entwickelt, ein Biostimulans, das hauptsächlich aus Mykorrhizapilzen, Rhizobakterien und chelatisierten Mikronährstoffen besteht. Das Vorhandensein und die Entwicklung dieser Mikroorganismen in der Rhizosphäre schaffen eine symbiotische Beziehung mit der Pflanze, die die Aufnahme von Wasser und mineralischen Nährstoffen begünstigt und ihre Toleranz gegenüber Wasser- und Salzstress erhöht.

Afrika-Biodüngemittel-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Fläche im biologischen Anbau

- 4.2 Pro-Kopf-Ausgaben für Bio-Produkte

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG

- 5.1 Bilden

- 5.1.1 Azospirillum

- 5.1.2 Azotobacter

- 5.1.3 Mykorrhiza

- 5.1.4 Phosphatlöslich machende Bakterien

- 5.1.5 Rhizobium

- 5.1.6 Andere Biodünger

- 5.2 Erntetyp

- 5.2.1 Geldernten

- 5.2.2 Gartenbaukulturen

- 5.2.3 Reihenkulturen

- 5.3 Land

- 5.3.1 Ägypten

- 5.3.2 Nigeria

- 5.3.3 Südafrika

- 5.3.4 Rest von Afrika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 Atlántica Agrícola

- 6.4.2 Biolchim SPA

- 6.4.3 IPL Biologicals Limited

- 6.4.4 Mapleton Agri Biotec Pt. Ltd

- 6.4.5 Microbial Biological Fertilizers International

- 6.4.6 Rizobacter

- 6.4.7 T. Stanes and Company Limited

- 6.4.8 Valent Biosciences LLC

- 6.4.9 Vegalab SA

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS VON AGRAR-BIOLOGIKA

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der afrikanischen Biodüngemittelindustrie

Azospirillum, Azotobacter, Mykorrhiza, phosphatlöslich machende Bakterien und Rhizobium werden als Segmente von Form abgedeckt. Cash Crops, Gartenbaukulturen und Reihenkulturen werden als Segmente nach Kulturart abgedeckt. Ägypten, Nigeria und Südafrika werden als Segmente nach Ländern abgedeckt.| Azospirillum |

| Azotobacter |

| Mykorrhiza |

| Phosphatlöslich machende Bakterien |

| Rhizobium |

| Andere Biodünger |

| Geldernten |

| Gartenbaukulturen |

| Reihenkulturen |

| Ägypten |

| Nigeria |

| Südafrika |

| Rest von Afrika |

| Bilden | Azospirillum |

| Azotobacter | |

| Mykorrhiza | |

| Phosphatlöslich machende Bakterien | |

| Rhizobium | |

| Andere Biodünger | |

| Erntetyp | Geldernten |

| Gartenbaukulturen | |

| Reihenkulturen | |

| Land | Ägypten |

| Nigeria | |

| Südafrika | |

| Rest von Afrika |

Marktdefinition

- DURCHSCHNITTLICHE DOSIERRATE - Dabei handelt es sich um die durchschnittliche Menge an Biodüngern, die pro Hektar Ackerland in der jeweiligen Region/dem jeweiligen Land ausgebracht wird.

- PFLANZENART - Reihenkulturen Getreide, Hülsenfrüchte, Ölsaaten und Futterpflanzen, Gartenbau Obst und Gemüse, Nutzpflanzen Plantagenkulturen und Gewürze.

- FUNKTIONEN - Biodünger

- Markteinschätzungsebene - Marktschätzungen für verschiedene Arten von Biodüngern und Düngemitteln wurden auf Produktebene durchgeführt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.