Marktgröße für MEA-Spezialdünger

| Studienzeitraum | 2016 - 2030 | |

| Marktgröße (2024) | 5.25 Milliarden US-Dollar | |

| Marktgröße (2030) | 7.22 Milliarden US-Dollar | |

| Größter Anteil nach Spezialitätentyp | Flüssigdünger | |

| CAGR (2024 - 2030) | 6.51 % | |

| Größter Anteil nach Land | Südafrika | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

MEA-Marktanalyse für Spezialdünger

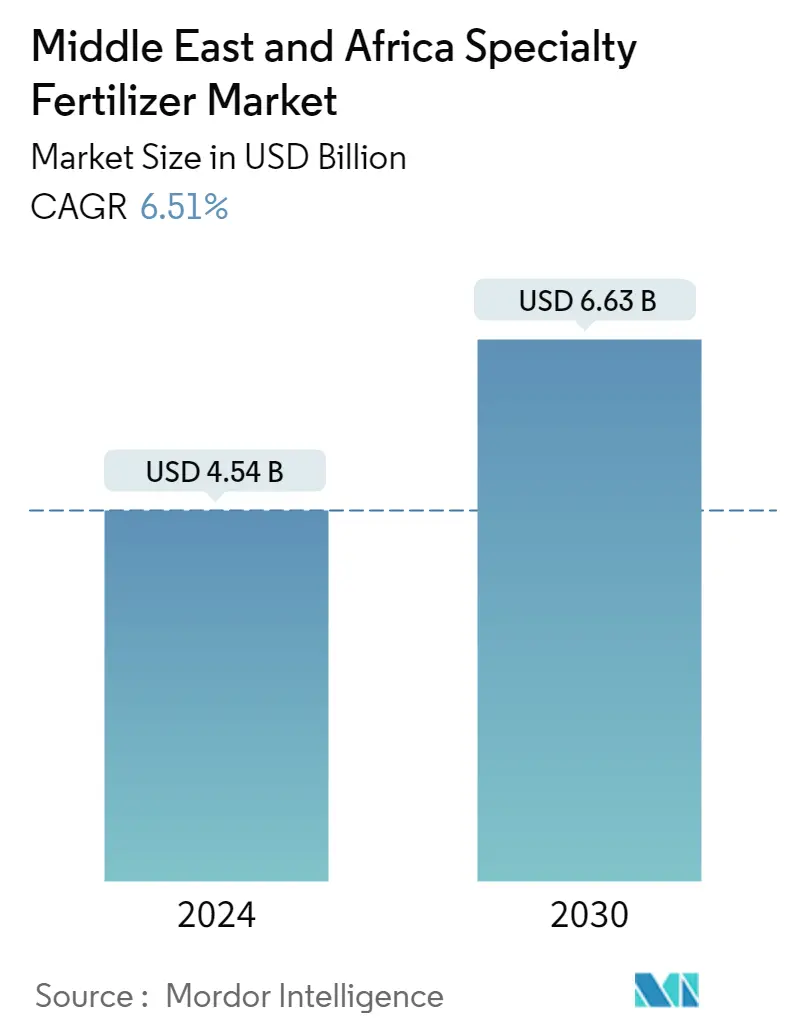

Die Größe des Marktes für Spezialdüngemittel im Nahen Osten und Afrika wird im Jahr 2024 auf 4,54 Mrd. USD geschätzt und wird bis 2030 voraussichtlich 6,63 Mrd. USD erreichen und im Prognosezeitraum (2024-2030) mit einer CAGR von 6,51 % wachsen.

- Größtes Segment nach Spezialtyp - Flüssigdünger Die Nachfrage nach Flüssigdünger in der Region Naher Osten und Afrika hält an, da die Böden in der Region trocken sind und Flüssigdünger eine leichte Aufnahme durch die Pflanzen

- gewährleisten Am schnellsten wachsend nach Spezialtyp - wasserlöslich Die wasserlösliche Düngemittelabsorptionsrate ist im Vergleich zu herkömmlichen Düngemitteln mehr als doppelt so hoch und erreicht einen Wirkungsgrad von etwa 80-90% und reduziert den Gesamtdüngerverbrauch.

- Größtes Segment nach Pflanzentyp - Gartenbaukulturen Spezialdünger in der Region werden hauptsächlich durch Fertigation in Gartenbaukulturen ausgebracht, da die Fertigation die Kosten und den Düngemittelverbrauch um 20-30% reduziert.

- Größtes Segment nach Land - Südafrika Obwohl das Ackerland in Südafrika während des Untersuchungszeitraums unverändert blieb, stieg der Nährstoffverbrauch um 16,5 % für N, 5,9 % für P und 56 % für K, was auf den erhöhten Düngemittelverbrauch im Land hindeutet.

Flüssigdünger ist das größte Segment nach Spezialtyp.

- Der Markt für Spezialdüngemittel im Nahen Osten und Afrika machte im Jahr 2021 42,7 % des untersuchten Marktes aus und wird im Prognosezeitraum schätzungsweise mit einer CAGR von 5,44 % wachsen.

- Der Rest des Nahen Ostens und Afrikas sowie Nigeria dominierten den untersuchten Markt und belegten im Jahr 2021 55,3 % bzw. 37,3 %. Aufgrund ihrer großen Bevölkerung, der Landverfügbarkeit undderRegierungspolitik für Düngemittelversuche werden Nigeria und Länder im Rest des Nahen Ostens und Afrikas von Düngemittelherstellern ins Visier genommen, was die Marktexpansion vorantreibt.

- Flüssigdünger machten 45,15 % des untersuchten Marktes im Jahr 2021 aus, da Landwirte im Nahen Osten und in Afrika auf die Vorteile von Flüssigdüngern aufmerksam wurden, da sie leicht in den Boden eindringen und es den Pflanzen ermöglichen, Nährstoffe schneller aufzunehmen. Sie tragen dazu bei, die Verschwendung von Düngemitteln zu reduzieren, und sie können entweder mit dem Boden oder mit den Blättern ausgebracht werden. Infolgedessen besteht eine große Chance für Flüssigdünger, im Prognosezeitraum im Nahen Osten und in Afrika zu expandieren.

- Im Jahr 2021 machten wasserlösliche Düngemittel 43,9 % des Marktes für Spezialdüngemittel im Nahen Osten und Afrika aus. Wasserlösliche Düngemittel vereinfachen das Ernährungsmanagement, da der Nährstoffgehalt nicht durch Auswaschung oder Erosion beeinträchtigt wird.

- In den letzten Jahren wird erwartet, dass das gestiegene Bewusstsein fürSpezialdünger bei Landwirten und die steigende Nachfrage nach flüssigen und wasserlöslichen Düngemitteln und Düngemitteln mit kontrollierter Freisetzung das Wachstum des untersuchten Marktes vorantreiben werden. undefined

Südafrika ist das größte Segment nach Ländern.

- Auf dem Markt für Spezialdüngemittel im Nahen Osten und in Afrika hielt Saudi-Arabien im Jahr 2021 einen Anteil von 0,4 % und wird im Prognosezeitraum schätzungsweise eine CAGR von 8,0 % verzeichnen. Laut der Datenbank der Weltbank ist Saudi-Arabien die größte Volkswirtschaft im Nahen Osten, und sein BIP belief sich 2019 auf 793 Milliarden US-Dollar, was einem Anstieg von 2,2 % gegenüber 2018 und 2,2 % im Jahr 2020 entspricht.

- Nigeria machte 38,6 % des Wertes des Marktes für Spezialdünger im Nahen Osten und Afrika aus.Auf dem nigerianischen Markt für Spezialdünger entfielen 49,5 % auf Flüssigdünger, gefolgt von wasserlöslichen Düngemitteln mit 48,40 %, Düngemitteln mit kontrollierter Freisetzung mit 1,7 % und Langzeitdüngern mit 0,2 % des gesamten Marktes für Spezialdüngemittel im Jahr 2021.

- Der südafrikanische Markt für Spezialdünger machte im Jahr 2021 42,9 % des Düngemittelmarktes des Landes aus. Das Segment Fertigationsanwendungen dominierte den Markt und machte 2021 46,5 % des gesamten Spezialdüngermarktes aus. Die Fertigation wird vor allem für den Anbau von Plantagenkulturen wie Kautschuk und Ölpalme eingesetzt, die größere Mengen an Dünger benötigen. Die Nutzungseffizienz der Fertigationsmethode liegt zwischen 80,0 % und 90,0 %, was eine Reduzierung des Nährstoffverbrauchs um mindestens 25,0 % ermöglicht.

- Die Türkei machte im Jahr 2021 4,7 % des Marktwerts für Spezialdüngemittel im Nahen Osten und Afrika aus. Wasserlösliche Düngemittel hatten mit 40,0 % den höchsten Marktanteil, gefolgt von Flüssigdüngern mit einem Anteil von 36,2 %, CRF - 18,1 % und SRF - 5,0 % im Jahr 2021. Wasserlösliche Düngemittel können entweder auf Blätter ausgebracht oder durch Fertigation gemahlen werden. Wasserlösliche Düngemittel haben in den letzten Jahren erheblich an Popularität gewonnen.

Übersicht über die MEA-Spezialdüngemittelindustrie

Der Markt für Spezialdünger im Nahen Osten und Afrika ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 66,46 % belegen. Die Hauptakteure auf diesem Markt sind Foskor, ICL GROUP LTD, K+S AKTIENGESELLSCHAFT, Safsulphur und Yara International ASA (alphabetisch sortiert).

MEA-Marktführer für Spezialdünger

Foskor

ICL GROUP LTD

K+S AKTIENGESELLSCHAFT

Safsulphur

Yara International ASA,

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

MEA Spezialdünger Marktnachrichten

- April 2019 Kynoch gibt Fusionen und Übernahmen von Profert Fertilizer bekannt, einem wichtigen Akteur in der Granulat- und Flüssigdüngerindustrie. Diese Transaktion verschafft Kynoch Zugang zu neuen Märkten und zusätzlichen Produktionsressourcen und trägt damit zu ihrem Motto bei, die Effizienz durch Innovation zu steigern.

- März 2019 Kynoch Fertilizer, ein führender Hersteller und Vertreiber von Pflanzennährstoffen, gab die Fusionen und Übernahmen von Sidi Parani bekannt, um eine bedeutende Position auf dem Düngemittelmarkt in Südafrika und Afrika aufzubauen.

- November 2018 ICL Fertilizers hat eine neue Linie von Premium-Düngemitteln entwickelt, die Landwirten helfen, ihre Pflanzen präzise zu düngen. Polysulfat, ICLPotashpluS und ICLPKpluS werden aus Polyhalit hergestellt, einem Mineral, das in der ICL-Mine in Boulby, Großbritannien, gewonnen wird, um den landwirtschaftlichen Bedarf an ausgewogener, gezielter Ernährung zu decken.

MEA Marktbericht für Spezialdünger - Inhaltsverzeichnis

1. ZUSAMMENFASSUNG UND WICHTIGSTE ERGEBNISSE

2. ANGEBOTE BERICHTEN

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGE BRANCHENTRENDS

- 4.1 Anbaufläche der wichtigsten Anbauarten

- 4.2 Durchschnittliche Nährstoffanwendungsraten

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und Vertriebskanäle

5. MARKTSEGMENTIERUNG

- 5.1 Spezialtyp

- 5.1.1 CNI

- 5.1.1.1 Polymerbeschichtet

- 5.1.1.2 Polymer-Schwefel-beschichtet

- 5.1.1.3 Andere

- 5.1.2 Flüssigdünger

- 5.1.3 SRF

- 5.1.4 Wasserlöslich

- 5.2 Anwendungsmodus

- 5.2.1 Fertigation

- 5.2.2 Blatt

- 5.2.3 Boden

- 5.3 Pflanzenart

- 5.3.1 Feldfrüchte

- 5.3.2 Gartenbaukulturen

- 5.3.3 Rasen & Zierpflanzen

- 5.4 Land

- 5.4.1 Nigeria

- 5.4.2 Saudi-Arabien

- 5.4.3 Südafrika

- 5.4.4 Truthahn

- 5.4.5 Restlicher Naher Osten und Afrika

6. WETTBEWERBSLANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 Azra Group AS

- 6.4.2 Foskor

- 6.4.3 Gavilon South Africa

- 6.4.4 ICL GROUP LTD

- 6.4.5 K+S AKTIENGESELLSCHAFT

- 6.4.6 Kynoch Fertilizer

- 6.4.7 Safsulphur

- 6.4.8 Unikeyterra Chemical

- 6.4.9 Yara International ASA,

7. WICHTIGE STRATEGISCHE FRAGEN FÜR CEOS VON DÜNGEMITTELHERSTELLERN

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Modell

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen und Referenzen

- 8.3 Verzeichnis der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

MEA-Segmentierung der Spezialdüngemittelindustrie

CRF, Flüssigdünger, SRF, wasserlöslich werden als Segmente nach Spezialtyp abgedeckt. Fertigation, Blatt, Boden werden als Segmente nach Anwendungsmodus abgedeckt. Feldfrüchte, Gartenbaukulturen, Rasen und Zierpflanzen werden als Segmente nach Pflanzentyp abgedeckt. Nigeria, Saudi-Arabien, Südafrika und die Türkei werden als Segmente nach Ländern abgedeckt.| CNI | Polymerbeschichtet |

| Polymer-Schwefel-beschichtet | |

| Andere | |

| Flüssigdünger | |

| SRF | |

| Wasserlöslich |

| Fertigation |

| Blatt |

| Boden |

| Feldfrüchte |

| Gartenbaukulturen |

| Rasen & Zierpflanzen |

| Nigeria |

| Saudi-Arabien |

| Südafrika |

| Truthahn |

| Restlicher Naher Osten und Afrika |

| Spezialtyp | CNI | Polymerbeschichtet |

| Polymer-Schwefel-beschichtet | ||

| Andere | ||

| Flüssigdünger | ||

| SRF | ||

| Wasserlöslich | ||

| Anwendungsmodus | Fertigation | |

| Blatt | ||

| Boden | ||

| Pflanzenart | Feldfrüchte | |

| Gartenbaukulturen | ||

| Rasen & Zierpflanzen | ||

| Land | Nigeria | |

| Saudi-Arabien | ||

| Südafrika | ||

| Truthahn | ||

| Restlicher Naher Osten und Afrika |

Marktdefinition

- DURCHSCHNITTLICHE NÄHRSTOFFAUSBRINGUNGSMENGE - Dies bezieht sich auf die durchschnittliche Menge an Nährstoffen, die pro Hektar Ackerland in jedem Land verbraucht werden.

- ABGEDECKTE KULTURARTEN - Feldfrüchte Getreide, Hülsenfrüchte, Ölsaaten, Faserpflanzen und Futterpflanzen, Gartenbau Obst, Gemüse, Plantagenkulturen und Gewürze, Rasengras und Zierpflanzen

- MARKTSCHÄTZUNGSNIVEAU - Marktschätzungen für verschiedene Arten von Düngemitteln wurden auf Produktebene und nicht auf Nährstoffebene durchgeführt.

- ABGEDECKTE NÄHRSTOFFTYPEN - Primärnährstoffe N, P und K, sekundäre Makronährstoffe Ca, Mg und S, Mikronährstoffe Zn, Mn, Cu, Fe, Mo, B und andere

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Identifizieren Sie die wichtigsten Variablen: Um eine robuste Prognosemethodik zu erstellen, werden die in Schritt 1 identifizierten Variablen und Faktoren mit verfügbaren historischen Marktzahlen verglichen. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Die Schätzungen der Marktgröße für die Prognosejahre sind nominal. Die Inflation ist kein Teil der Preisgestaltung, und der durchschnittliche Verkaufspreis (ASP) wird während des gesamten Prognosezeitraums für jedes Land konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, benutzerdefinierte Beratungsaufträge, Datenbanken und Abonnementplattformen