Marktanalyse für aktives Geofencing

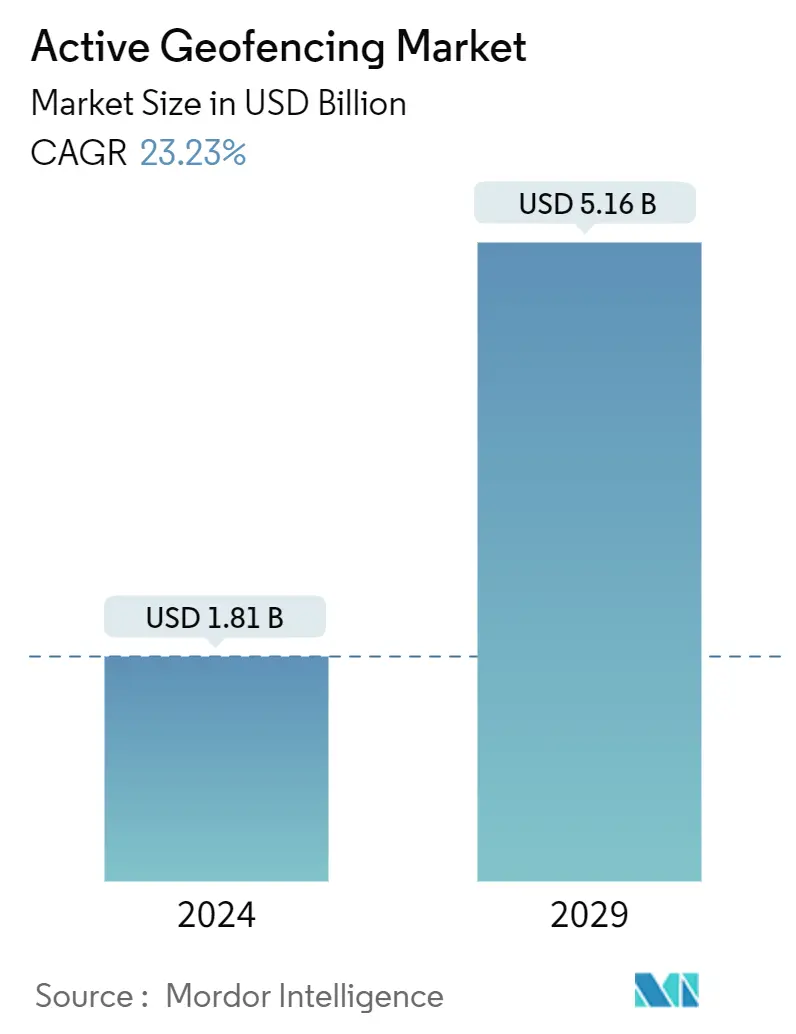

Die Marktgröße für aktives Geofencing wird im Jahr 2024 auf 1,81 Milliarden US-Dollar geschätzt und soll bis 2029 5,16 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 23,23 % im Prognosezeitraum (2024–2029) entspricht.

Aktives Geofencing nimmt aufgrund der effektiveren Nutzung räumlicher Daten, der Verbesserung der Echtzeit-Standorttechnologien und der weltweit zunehmenden Akzeptanz standortbasierter Anwendungen durch Verbraucher zu.

- Geofencing ist ein standortbasierter Dienst, der von jedem Endbenutzer verwendet wird und bei dem eine Anwendung oder Software Technologien wie GPS, PFID, WiFI und mobile Daten nutzt, um vorprogrammierte Aktionen auszulösen, wenn das Gerät virtuelle Grenzen von sogenannten geografischen Zonen verlässt Geofences.

- Die Art und Weise, wie Menschen und Unternehmen mit der Welt interagieren und enorme Einsparungen erzielen, hat sich durch die zunehmende Nutzung von Geodaten und Echtzeit-Standorttechnologien verändert. Alle Arten von Geräten und Systemen sind mit dem Internet verbunden, beispielsweise Telefone, intelligente Gebäude, Autonavigationssysteme, Industrien oder Flotten autonomer Fahrzeuge. Um die ordnungsgemäße Funktion des Systems täglich aufrechtzuerhalten, ist eine Technologie erforderlich, die Standortdaten in Echtzeit bereitstellt.

- Mit der technologischen Flexibilität und den Möglichkeiten nimmt der Fortschritt beim aktiven Geofencing zu. Das Wachstum des Marktes wird durch Trends wie digitales Marketing und Clustering, autonome Autos, zunehmende Akzeptanz von Bring Your Own Device usw. vorangetrieben. Der untersuchte Markt wird daher voraussichtlich robust bleiben und einen erheblichen Wachstumsbeitrag der Marktteilnehmer leisten.

- Zunehmende Bedenken und Vorschriften hinsichtlich der Standortverfolgung können aktive Geofencing-Technologien gefährden. Darüber hinaus werden aktive Geofencing-Lösungen aufgrund des Mangels an Regulierungsbehörden, die sich in verschiedenen Regionen mit Datenschutz und Datenerfassung befassen, zurückgehalten.

- Das COVID-19-Virus hat den Einsatz aktiver Geofences in mehreren Sektoren, wie dem Gesundheitswesen, der Industrie und vielen anderen, verstärkt. Beispielsweise musste von einzelnen Unternehmen ein Antrag gestellt werden, Mitarbeiter vor Ort zu identifizieren und direkt und umgehend mit ihnen zu kommunizieren. Aktives Geofencing hat eine sichere und zeitnahe Kommunikation im Notfall ermöglicht.

Markttrends für aktives Geofencing

Einzelhandelssegment verzeichnet deutliches Wachstum

- Ein aktiver Geofence ermöglicht es Einzelhändlern, potenzielle Kunden in einem definierten Umkreis um jede Verkaufsstelle zu identifizieren und ihnen personalisierte Benachrichtigungen und spezifische Angebote zu senden, die sie für ihre Einkäufe nutzen können. Da sich die Digitalisierung zudem immer weiter über alle Einzelhandelsbranchen ausbreitet, wächst die Nachfrage nach effektivem Geofencing im Einzelhandel rasant.

- Angesichts der Tatsache, dass Einzelhändler Verbraucher ansprechen können, bei denen die Wahrscheinlichkeit am größten ist, dass sie ihre Dienstleistungen oder Produkte in Anspruch nehmen, erzielen Werbekampagnen, die Geofenced-Daten verwenden, tendenziell eine höhere Kapitalrendite. Dies führt zu höheren Gewinnen für Einzelhandelsunternehmen.

- Darüber hinaus wird aktives Geofencing in Zukunft mit Augmented Reality (AR), Kunden und fortschrittlichen Technologien kombiniert und ein stärker digitales, personalisiertes Einkaufserlebnis erwartet. Da immer mehr mobile Geräte zu Wearables werden, wird von den Kunden erwartet, dass sie ein digitaleres und personalisierteres Einkaufserlebnis erleben. Dies wird im kommenden Prognosezeitraum zu einer stärkeren Verbreitung von aktivem Geofencing im Einzelhandel führen.

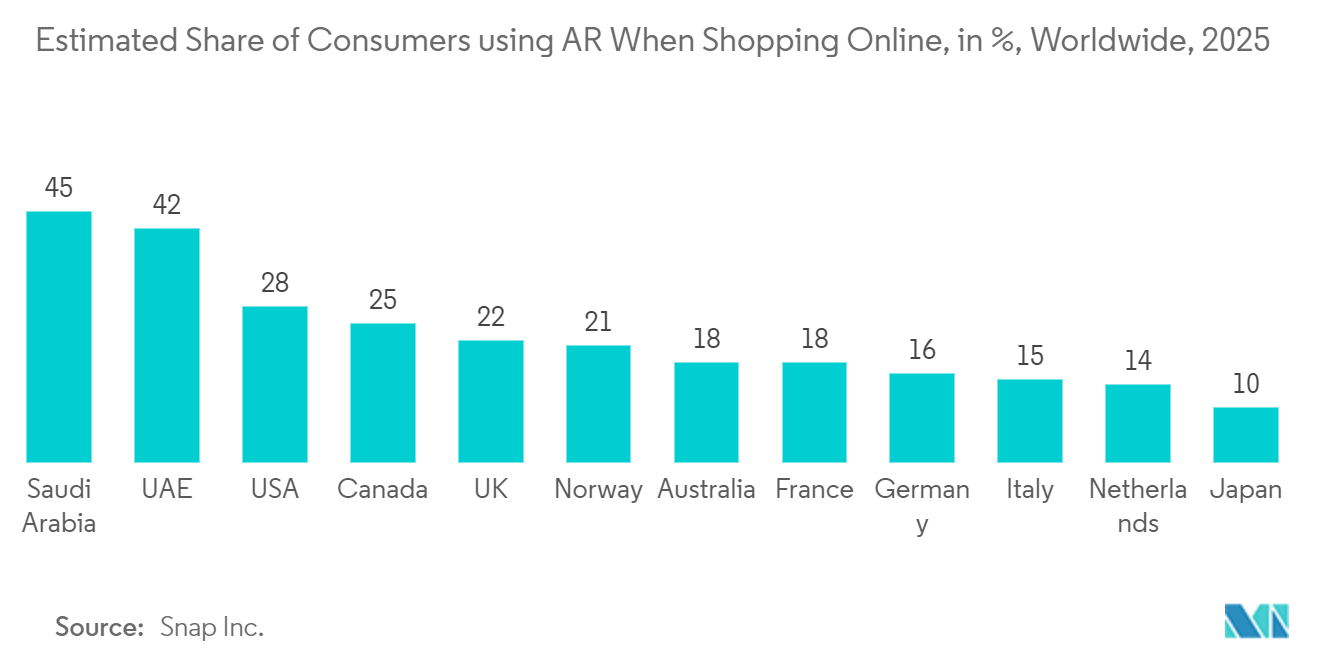

- Aktuelle Untersuchungen zu Trends, die die Zukunft des Einkaufens prägen, prognostizieren, dass bis 2025 etwa ein Drittel der Verbraucher in den Vereinigten Staaten AR-Technologien verwenden werden, wenn sie Produkte online kaufen. AR-Technologien ermöglichen die virtuelle Produktbetrachtung beim Online-Einkauf. Die Studie zeigte, dass in Ländern wie Saudi-Arabien und den Vereinigten Arabischen Emiraten der erwartete Einsatz von AR bei bis zu 45 Prozent lag, in Europa dieser Anteil jedoch viel niedriger war.

Nordamerika wird voraussichtlich den größten Marktanteil halten

- In Nordamerika wurden an verschiedenen Endpunkten aktive Geofencing-Investitionen und Innovationen getätigt, beispielsweise im Gesundheitswesen, im Transportwesen, in der Logistik, im Finanzdienstleistungssektor, in der Sicherheit und vielen anderen. Die Marktkräfte drängen auf die Integration räumlicher Informationen und Echtzeit-Ortungstechnologien in dieser Region.

- Darüber hinaus wird diese Region von Unternehmen aus den Bereichen BFSI, Einzelhandel und Transport sowie Logistik dominiert, die in der Lage sind, aktives Geofencing einzusetzen. Darüber hinaus verfügt Nordamerika mit den Vereinigten Staaten und Kanada über eine der am weitesten entwickelten Volkswirtschaften der Welt. Aufgrund der starken Kommunikations- und Internetinfrastruktur in der Region ist es auch marktführend.

- Darüber hinaus hat die Akzeptanz automatisierter Tools, die unterschiedliche Geofence-Lösungen nutzen, aufgrund der breiten Verbreitung digitaler Technologien und der wachsenden Nachfrage nach Business-Intelligence-Tools in allen Arten von Unternehmen zugenommen.

- Allerdings setzen viele regionale Einzelhändler zunehmend auf aktives Geofencing durch digitale Angebote und Aktionen, um die Kundenbindung zu stärken. Einzelhändler können außerdem besser verstehen, woher ihre Kunden kommen, bevor und nachdem sie ein bestimmtes Geschäft besucht haben.

Überblick über die aktive Geofencing-Branche

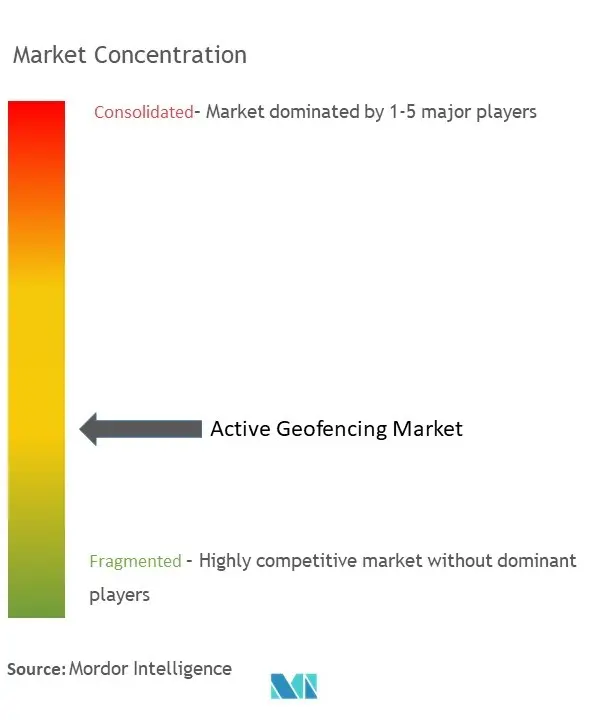

Der aktive Geofencing-Markt ist aufgrund prominenter Anbieter wie Bluedot Innovation Pty Ltd, Infillion Inc. (GIMBLE), IBM Corporation, Microsoft Corporation, Radar Labs Inc. usw. halbkonsolidiert. Die Hauptakteure sind an verschiedenen Strategien beteiligt, beispielsweise an Übernahmen und Partnerschaften, um ihren Marktanteil zu erhöhen und ihre Rentabilität auf dem untersuchten Markt zu steigern.

- Im Juli 2023 gab Radar unsere Partnerschaft mit Cordial bekannt. Ziel ist es, das Engagement und den Umsatz durch standortbasierte Erlebnisse wie On-Premise-App-Modi, Geschäftskarten und -Locators sowie die automatische Vervollständigung von Adressen zu steigern. Durch die Kombination der Branchenstandortinfrastruktur von Radar mit der Marketing- und Datenplattform von Cordial bieten Marken wie JOANN ihren Kunden in Echtzeit hochgradig personalisierte, kontextrelevante Erlebnisse.

- Im Juni 2023 gab Autodesk die strategische Partnerschaft mit Esri bekannt, einem der weltweiten Branchenführer für Software für geografische Informationssysteme (GIS), bei der Autodesk BIM Collaborate Pro und ArcGIS Online von Esri über ArcGIS GeoBIM integriert werden, um eine ganzheitliche Ansicht von Entwurfsmodellen und -modellen zu ermöglichen Standortinformationen, um Risiken zu reduzieren, eine bessere Projektzusammenarbeit zu ermöglichen und die Kommunikation mit Stakeholdern zu verbessern.

- Im September 2022 kündigte M3 bedeutende Weiterentwicklungen seiner proprietären Arbeitsmanagementsoftware M3 Labor an, die aus Geofencing- und Beacon-Technologien besteht. Mit dieser neuen Funktionalität können Benutzer des M3 Labor-Dienstes einen Bereichsradius erstellen, in dem Mitarbeiter bei der Arbeit ein- und aussteigen können. Diese neuen Funktionen sollen sicherstellen, dass das Hotelpersonal wann und wo es soll ein- und ausstempeln und es gleichzeitig daran hindern, dies woanders zu tun, wodurch die Möglichkeit falscher und fehlerhafter Stempelungen vermieden wird.

Marktführer für aktives Geofencing

Bluedot Innovation Pty Ltd

IBM Corporation

Microsoft Corporation

Radar Labs Inc.

Infillion, Inc (GIMBLE)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für aktives Geofencing

- Dezember 2023 McDonald's hat die Ausweitung seines Pilotprojekts Ready on Arrival angekündigt, das Geofencing nutzt, um Mitarbeiter zu alarmieren, wenn sich ein mobiler Bestellkunde dem Restaurant nähert, damit sie das Essen des Kunden bis 2025 in seinen sechs wichtigsten Märkten bereitstellen können

- Juli 2023 Radar Labs Inc. hat die neueste Ergänzung der Maps Platform angekündigt, die Routr Matching API; Von Mobilgeräten oder GPS-Geräten erfasste Standorte sind oft unscharf und ungenau. Das Verfolgen von Fahr- oder Gehwegen entlang von Straßen und die Durchführung genauer Kilometerberechnungen ist eine Herausforderung. Die All-in-One-Standortplattform verfügt über eine voll ausgestattete Kartenplattform und eine Geofencing-Plattform.

Segmentierung der aktiven Geofencing-Branche

Geofencing nutzt GPS, Mobilfunktechnologien oder WLAN, um die Geräte zu verfolgen, die anhand definierter Geofences überwacht werden müssen. Geofence ist der mithilfe von Karten konfigurierte virtuelle Umkreis um den physischen Standort. Für aktive Geofences müssen sich Benutzer für Ortungsdienste über GPS oder Radiofrequenzidentifikation (RFID) entscheiden.

Der aktive Geofencing-Markt ist nach Unternehmensgröße (kleine und mittlere Unternehmen und Großunternehmen), Endverbraucherindustrie (BFSI, Verteidigung, Regierung und Militär, Gesundheitswesen, industrielle Fertigung, Einzelhandel sowie Transport und Logistik) segmentiert Geographie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika sowie Naher Osten und Afrika).

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (in USD) angegeben.

| Kleine und mittlere Unternehmen |

| Großunternehmen |

| Banken, Finanzdienstleistungen und Versicherungen |

| Einzelhandel |

| Verteidigung, Regierung und Militär |

| Gesundheitspflege |

| Industrielle Fertigung |

| Transport und Logistik |

| Andere Endverbraucherbranchen |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Lateinamerika |

| Naher Osten und Afrika |

| Nach Organisationsgröße | Kleine und mittlere Unternehmen |

| Großunternehmen | |

| Nach Endverbraucherbranche | Banken, Finanzdienstleistungen und Versicherungen |

| Einzelhandel | |

| Verteidigung, Regierung und Militär | |

| Gesundheitspflege | |

| Industrielle Fertigung | |

| Transport und Logistik | |

| Andere Endverbraucherbranchen | |

| Nach Geographie | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur aktiven Geofencing-Marktforschung

Wie groß ist der Markt für aktives Geofencing?

Es wird erwartet, dass die Marktgröße für aktives Geofencing im Jahr 2024 1,81 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 23,23 % bis 2029 auf 5,16 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für aktives Geofencing derzeit?

Im Jahr 2024 wird die Marktgröße für aktives Geofencing voraussichtlich 1,81 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Aktives Geofencing-Markt?

Bluedot Innovation Pty Ltd, IBM Corporation, Microsoft Corporation, Radar Labs Inc., Infillion, Inc (GIMBLE) sind die wichtigsten Unternehmen, die auf dem Markt für aktives Geofencing tätig sind.

Welches ist die am schnellsten wachsende Region im Aktives Geofencing-Markt?

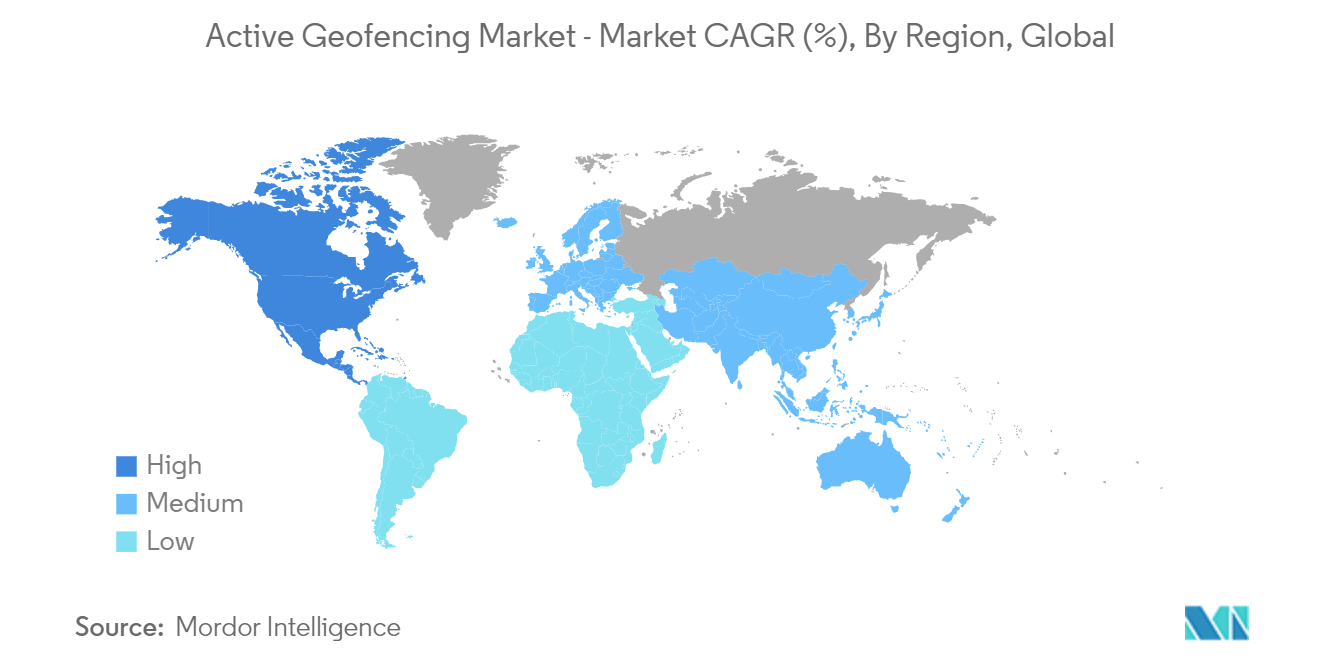

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Aktives Geofencing-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Markt für aktives Geofencing.

Welche Jahre deckt dieser Aktive Geofencing-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Active Geofencing-Marktes auf 1,39 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für aktives Geofencing für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für aktives Geofencing für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zu aktiven Geofencing-Lösungen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Active Geo Fencing Solutions im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Active Geo Fencing Solutions umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.