حجم وحصة سوق خدمات العقارات في دولة الإمارات العربية المتحدة

تحليل سوق خدمات العقارات في دولة الإمارات العربية المتحدة من قبل Mordor Intelligence

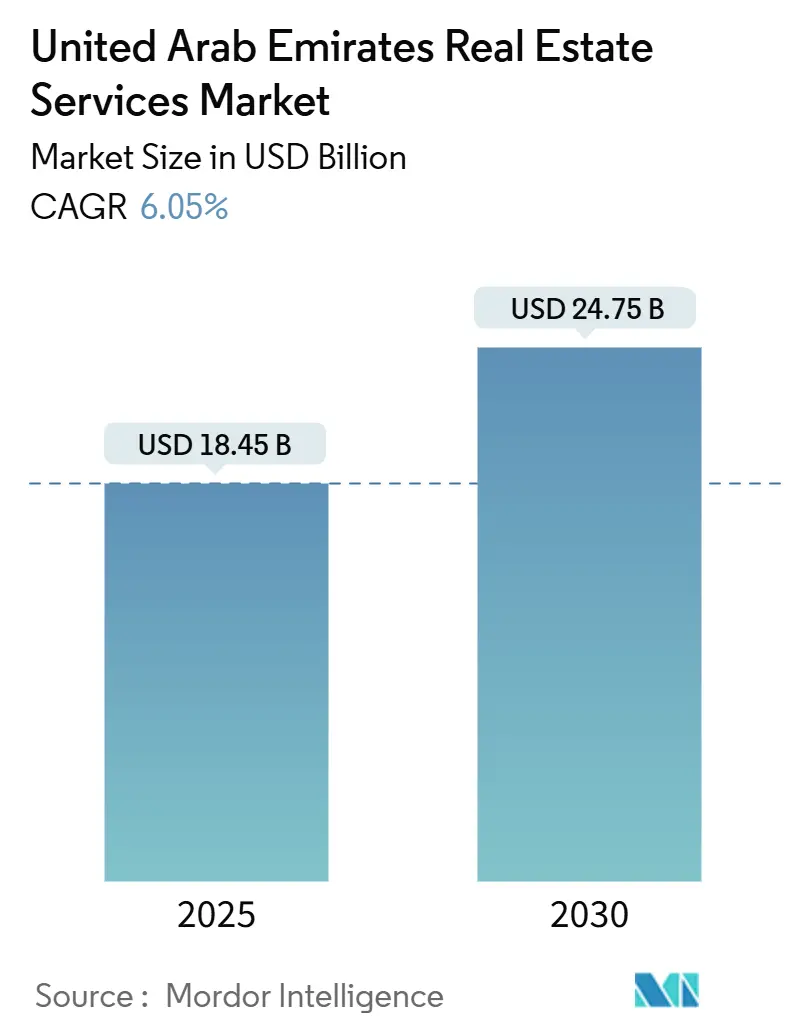

وصل سوق خدمات العقارات في دولة الإمارات العربية المتحدة إلى قيمة 18.45 مليار دولار أمريكي في 2025 ومن المتوقع أن يتوسع إلى 24.75 مليار دولار أمريكي بحلول 2030، متقدماً بمعدل نمو سنوي مركب قدره 6.05%. هذا المسار المستقر يؤكد على مرونة السوق، مدعوماً بتدفقات قياسية للاستثمار الأجنبي المباشر، وحجم سياحي قوي، ودفعة سياسية لرقمنة إدارة الأراضي. الاستمرار في بناء أصول مراكز البيانات واللوجستيات والإقامات ذات العلامات التجارية يرفع الطلب على دعم الوساطة المتخصصة والتقييم وإدارة المرافق. في الوقت نفسه، قوانين المباني الخضراء الإلزامية في دبي وأبو ظبي تخلق طبقة إضافية من احتياجات الخدمات المدفوعة بالامتثال. اعتماد التكنولوجيا-من محركات التقييم المدعومة بالذكاء الاصطناعي إلى منصات الترميز-يميز أكثر مقدمي الخدمات القادرين على تقديم معاملات أسرع وأرخص وأكثر شفافية، معززاً الكثافة التنافسية عبر سوق خدمات العقارات في دولة الإمارات العربية المتحدة[1]دائرة الأراضي والأملاك في دبي، "إحصائيات سوق العقارات في الإمارات العربية المتحدة 2025،" دائرة الأراضي والأملاك في دبي، dubailand.gov.ae.

النقاط الرئيسية للتقرير

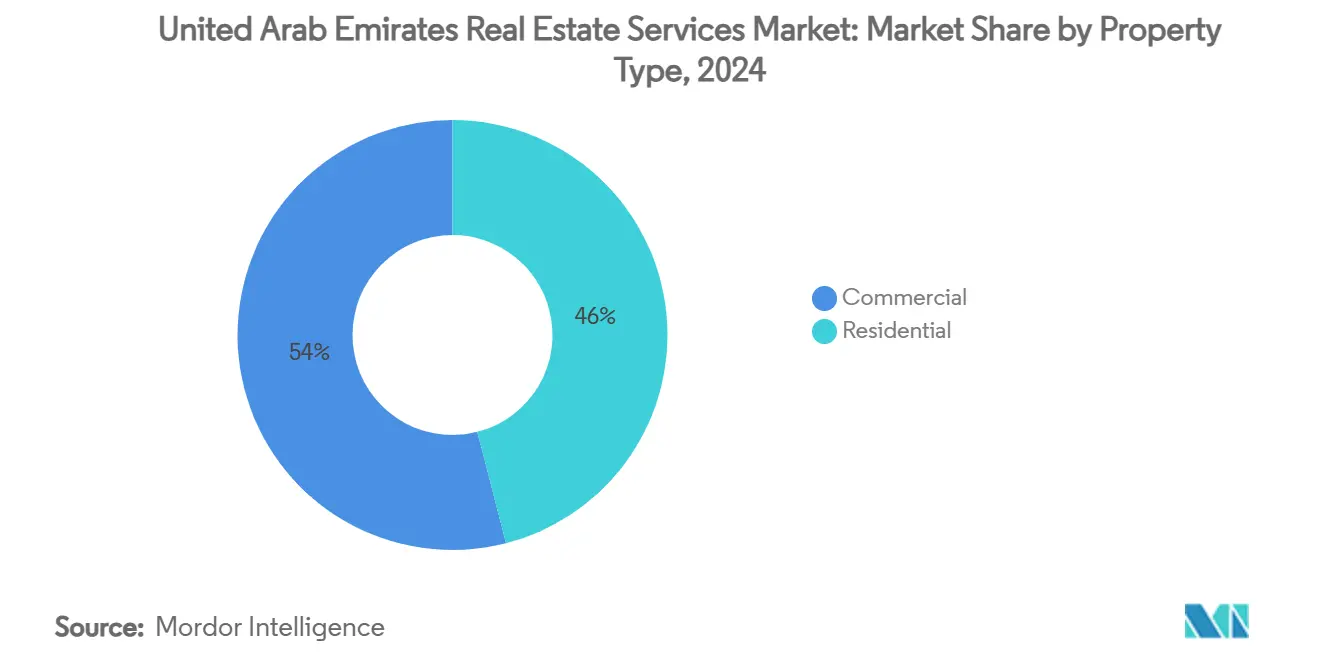

- حسب نوع العقار، تصدرت الشقق والوحدات السكنية السكنية بنسبة 46% من حصة سوق خدمات العقارات في دولة الإمارات العربية المتحدة في 2024، بينما من المقرر أن تسجل المرافق اللوجستية أسرع معدل نمو سنوي مركب 1.04% حتى 2030.

- حسب الخدمة، شكلت الوساطة وأنشطة المعاملات 41% من حجم سوق خدمات العقارات في دولة الإمارات العربية المتحدة في 2024؛ من المتوقع أن تتوسع إدارة العقارات والمرافق بمعدل نمو سنوي مركب 1.09% حتى 2030.

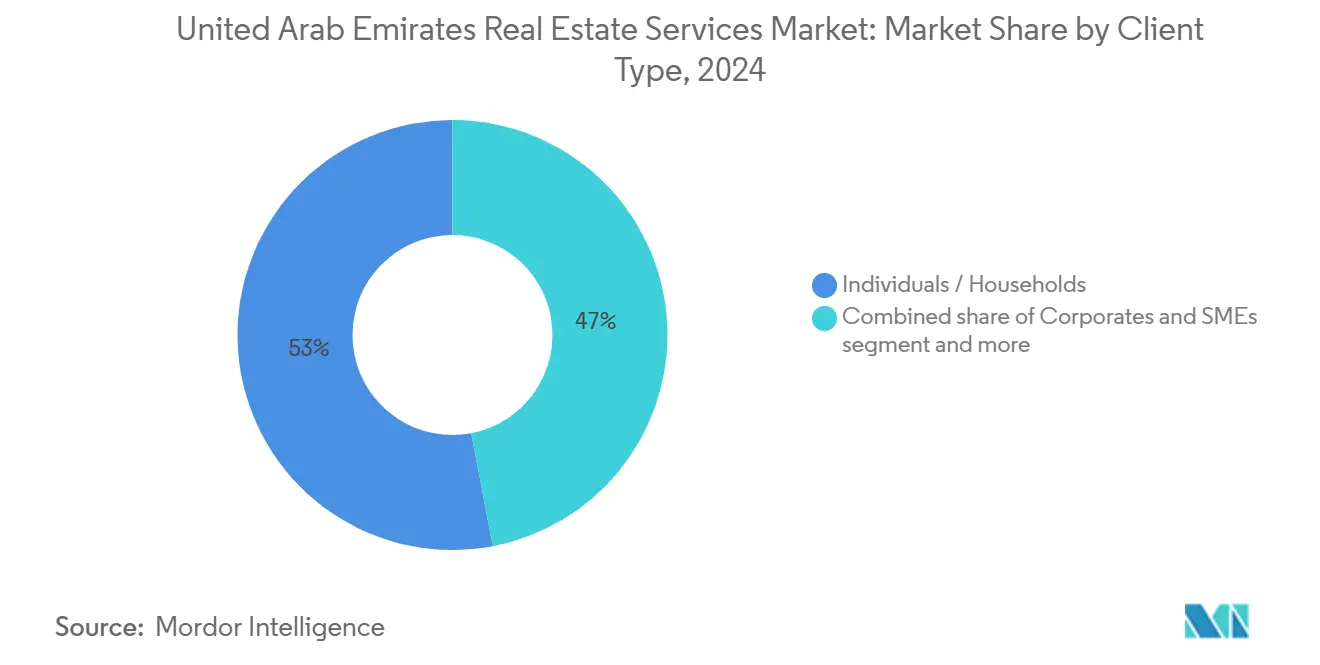

- حسب نوع العميل، مثّل الأفراد والأسر المعيشية 53% من إجمالي الإيرادات في 2024، بينما من المتوقع أن تنمو الشركات والمؤسسات الصغيرة والمتوسطة بمعدل نمو سنوي مركب 1.1%، الأسرع بين جميع الفئات.

- حسب الجغرافيا، سيطرت دبي على 61% من إجمالي القيمة في 2024؛ من المتوقع أن تسجل رأس الخيمة أعلى معدل نمو سنوي مركب 1.055% حتى 2030.

اتجاهات ورؤى سوق خدمات العقارات في دولة الإمارات العربية المتحدة

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| نمو المعاملات المدفوع بالاستثمار الأجنبي المباشر | 1.8% | عالمي، مع تركيز في دبي وأبو ظبي | المدى المتوسط (2-4 سنوات) |

| الطلب المدفوع بالسياحة على أصول الإقامة القصيرة | 1.2% | قلب دبي، التوسع إلى رأس الخيمة وأبو ظبي | المدى القصير (≤ 2 سنة) |

| لوائح المباني الخضراء الإلزامية في دبي وأبو ظبي | 0.9% | دبي وأبو ظبي، انتشار إلى الإمارات الأخرى | المدى الطويل (≥ 4 سنوات) |

| البناء السريع لحرم مراكز البيانات فائقة النطاق | 0.7% | وطني، مع مكاسب مبكرة في دبي وأبو ظبي وعجمان | المدى المتوسط (2-4 سنوات) |

| هياكل صناديق الاستثمار العقاري الإسلامية تطلق رأس المال التجاري | 0.6% | وطني، مع تركيز أساسي على دبي وأبو ظبي | المدى المتوسط (2-4 سنوات) |

| منصات الوساطة/التقييم المعتمدة على الذكاء الاصطناعي تتوسع | 0.4% | وطني، مع مراكز التكنولوجيا تقود الاعتماد | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

نمو المعاملات المدفوع بالاستثمار الأجنبي المباشر

تدفقات رؤوس الأموال القياسية تبقى المحفز الأكبر الوحيد لسوق خدمات العقارات في دولة الإمارات العربية المتحدة. أكدت وزارة الاستثمار 30.7 مليار دولار أمريكي في الاستثمار الأجنبي المباشر خلال 2023، زيادة 35% على أساس سنوي، مع حصول العقارات على حصة ملحوظة. القواعد الأخيرة التي تسمح لشركات المناطق الحرة بالعمل في الداخل توسع مجموعة المشترين المؤسسيين بينما تحالف مبادلة بقيمة مليار دولار أمريكي مع Fortress Investment Group يشير إلى مشاركة مؤسسية أعمق. هذه الاتجاهات توسع خط أنابيب المعاملات لمقدمي الوساطة والتقييم والعناية الواجبة على المدى المتوسط.

الطلب المدفوع بالسياحة على أصول الإقامة القصيرة

استقبلت دبي 9.31 مليون زائر دولي في النصف الأول من 2024، متجاوزة مستويات ما قبل الجائحة وخالقة حاجة ملحة لإدارة الإيجارات الاستثمارية وخدمات الوساطة الموجهة للضيافة. تستهدف استراتيجية السياحة 2030 في أبو ظبي 39 مليون وافد، مما يتطلب 18,000 مفتاح فندقي إضافي. مخططات الإقامات ذات العلامات التجارية المدعومة من Wyndham و Kamah Hotels تجسد كيف يدمج المطورون مخزون الضيافة والسكن، مولدين دخلاً متكرراً من الرسوم لمتخصصي إدارة العقارات[2]دائرة الثقافة والسياحة - أبو ظبي، "استراتيجية السياحة 2030،" دائرة الثقافة والسياحة - أبو ظبي، dct.gov.ae.

لوائح المباني الخضراء الإلزامية في دبي وأبو ظبي

مجلس الإمارات للأبنية الخضراء وهيئة تطوير دبي يطبقان الآن معايير كفاءة طاقة أعلى، مرفعين الطلب على مراجعة الحوكمة البيئية والاجتماعية وحوكمة الشركات، وإعادة التشغيل، وهيكلة الإيجارات الخضراء. استحواذ Serco على مستشار الاستدامة المحلي Climatize في فبراير 2024 يؤكد على الجاذبية التجارية لمثل هذه الخبرة. المطورون الذين يدمجون الطاقة الشمسية في الموقع وحلول إدارة النفايات الذكية يبلغون عن وفورات في التكاليف التشغيلية بملايين الدولارات، نقطة إثبات تشجع على اعتماد أوسع في السوق.

البناء السريع لحرم مراكز البيانات فائقة النطاق

خزنة لمراكز البيانات تبني أول منشأة محسنة للذكاء الاصطناعي بقدرة 100 ميغاواط في البلاد في عجمان، من المقرر تشغيلها في الربع الثالث 2025، بينما الدار وموانئ دبي العالمية يطوران معاً مساحة لوجستية من الدرجة الأولى بمساحة 1.55 مليون قدم مربع يمكن تحويلها إلى قدرة بيانات هامشية. هذه المشاريع تخلق مجموعات رسوم جديدة لاختيار الموقع وإدارة المشاريع وعمليات المرافق الحيوية-قدرات قليل من شركات الخدمات المحلية تمتلكها حالياً، مما يعطي المتبنين الأوائل ميزة.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| هضبة أسعار الرهن العقاري وتمويل المشاريع الأكثر تكلفة | -1.5% | وطني، مع تأثير أعلى في دبي وأبو ظبي | المدى القصير (≤ 2 سنة) |

| فائض العرض السكني المستمر في الطبقة الوسطى | -1.2% | قلب دبي، مع انتشار إلى الشارقة | المدى المتوسط (2-4 سنوات) |

| ارتفاع أقساط التأمين على العقارات (مخاطر المناخ) | -0.8% | وطني، مع تأثر الإمارات الساحلية أكثر | المدى الطويل (≥ 4 سنوات) |

| امتثال مكافحة غسل الأموال/اعرف عميلك يرفع تكاليف إغلاق الصفقات | -0.6% | وطني، مع تأثير أعلى على القطاعات الفاخرة | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

هضبة أسعار الرهن العقاري وتمويل المشاريع الأكثر تكلفة

وقف الإيبور لـ 12 شهراً عند 5.306% في يونيو 2024 بينما سعّرت البنوك الرائدة الرهون العقارية للمقيمين من 3.94%، ضاغطة على القدرة على الشراء للمشترين متوسطي الدخل. رفع المقرضون الحدود الدنيا للقروض لغير المقيمين وقللوا المدد، مبطئين سرعة المعاملات. مقدمو الخدمات يستجيبون بهيكلة نماذج إسلامية للإيجار المنتهي بالتملك والإرشاد حول أدوات التمويل البديلة، إلا أن إيرادات العمولة المرتبطة بالمبيعات التقليدية تبقى تحت الضغط.

فائض العرض السكني المستمر في الطبقة الوسطى

تتوقع فيتش للتصنيفات أن أكثر من 200,000 وحدة ستصل إلى سوق دبي بحلول 2026، متجاوزة الاستيعاب وضاغطة على الأسعار. المالكون في المناطق الهامشية يواجهون تآكل العوائد، مؤديين إلى زيادة في إعادة التمويل وإعادة الهيكلة وتفويضات الأصول المتعثرة. المتخصصون القادرون على إعادة تموضع المخزون ضعيف الأداء-من خلال التحويل إلى صيغ السكن المشترك أو التحديثات الخضراء-هم الأنسب لتعويض الضعف في رسوم الوكالة التقليدية.

تحليل القطاعات

حسب نوع العقار: اللوجستيات تقود التحول الصناعي

شكلت الشقق والوحدات السكنية السكنية 46% من حصة سوق خدمات العقارات في دولة الإمارات العربية المتحدة في 2024، تقدم مستمر بفعل التدفق المستقر للمهنيين المغتربين والمستثمرين الباحثين عن تيارات دخل إيجارية مرنة. أصول المستودعات والتوزيع، رغم تمثيلها لقاعدة أصغر، من المتوقع أن تسجل أسرع معدل نمو سنوي مركب 1.04% حتى 2030 على خلفية توسع التجارة الإلكترونية وإعادة توجيه سلسلة التوريد نحو الخليج. ارتفعت إيجارات المستودعات الرئيسية في دبي أكثر من 20% في 2024، بينما شهدت أبو ظبي نمواً بنسبة 14%، مشيرة إلى أسواق شاغلين ضيقة تدعم رسوم استشارية متميزة. التزمت الدار العقارية بـ 270 مليون دولار أمريكي للمتنزهات الصناعية الجديدة، خطوة تبرز الثقة المؤسسية في توقعات القطاع. المطورون يدمجون بشكل متزايد التخزين البارد وعقد الميل الأخير، مرتقين بالمواصفات التقنية المطلوبة من مقدمي إدارة العقارات.

الأصول التجارية للمكاتب تظهر شخصية منقسمة. الأبراج من الدرجة الأولى في مركز دبي المالي العالمي والسوق العالمي لأبو ظبي تتمتع بإشغال 94-96%، إلا أن المخزون الثانوي يصارع شواغر بخانتين. هذا التباين في الأداء يدفع المالكين لتكليف دراسات الاستخدام التكيفي وترقيات المباني الذكية، مولداً تفويضات استشارية وإدارية إضافية للمشاريع. مراكز التجزئة تستفيد من انتعاش حركة المرور، لكن نمو التجزئة متعددة القنوات يدفع مشغلي المراكز التجارية لصياغة صيغ تجريبية ومجمعات ترفيهية، موسعة مرة أخرى نطاق خدمات التصميم والتأجير.

حسب الخدمة: التكنولوجيا تعيد تشكيل النماذج التقليدية

احتفظت خدمات الوساطة والمعاملات بحصة إيرادات 41% من سوق خدمات العقارات في دولة الإمارات العربية المتحدة في 2024 حيث عززت صفقات سكنية راقية ومعاملات استثمار أجنبي مباشر قياسية مجمعات العمولة. إلا أن المعطلين الرقميين يضغطون الهوامش؛ أكثر من 100,000 صفقة أُغلقت على منصة REST التابعة لدائرة الأراضي والأملاك في دبي في 2024 دون تدخل وكيل تقليدي. إدارة العقارات والمرافق، خط الخدمة الأسرع نمواً بمعدل نمو سنوي مركب 1.09% حتى 2030، تستفيد من التحول المؤسسي نحو الأصول المستقرة الدخل وتعقيد تشغيل المباني المعتمدة خضراء. تكامل CBRE العالمي مع Turner & Townsend يوضح كيف يمكن لوفورات الحجم وفرص البيع المتبادل أن تطلق قيمة في هذا العمودي.

خدمات التقييم والاستشارة تتطور أيضاً. مبادرات الترميز، مثل Prypco Mint، تشير إلى هياكل ملكية مجزأة ستتطلب تقييماً مستمراً للمحفظة وخدمة الأصول الرقمية. أدوات التصميم المدعومة بالذكاء الاصطناعي تقصر دورات التطوير وتقلل تكاليف أوامر التغيير، مجبرة المساحين ومستشاري التكلفة على ترقية قدرات النمذجة للبقاء ذوي صلة.

حسب نوع العميل: الطلب المؤسسي يتسارع

ساهم الأفراد والأسر المعيشية بـ 53% من إجمالي حجم الأعمال في 2024، مدعوماً ببرنامج الإقامة الذهبية في الإمارات العربية المتحدة ومجموعة موسعة من المغتربين أصحاب الثروات الكبيرة. الشركات والمؤسسات الصغيرة والمتوسطة، مع ذلك، من المقرر أن تنمو بمعدل نمو سنوي مركب 1.1%-الأسرع عبر قطاعات العملاء-حيث يتكثف نشاط المقرات الإقليمية وتوطين سلسلة التوريد.

التمحور نحو العميل المؤسسي يعزز الطلب على حلول مكان العمل المتكاملة وتحسين المحفظة والاستشارة لمعاملات عبر الحدود. في الوقت نفسه، صناديق الثروة السيادية ومديرو المعاشات وصناديق الاستثمار العقاري المتوافقة مع الشريعة يبنون تخصيصات محلية أكبر، رافعين معيار التقارير وامتثال الحوكمة البيئية والاجتماعية وحوكمة الشركات وخدمات تعزيز العوائد المقدمة من شركات إدارة الأصول. إطلاق صندوق الاستثمار العقاري المفرط الاشتراك لدبي القابضة مثال على هذا الشهية المؤسسية المتعمقة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

تحليل الجغرافيا

هيمنت دبي على سوق خدمات العقارات في دولة الإمارات العربية المتحدة بحصة 61% في 2024. ارتفعت وافدات الزوار إلى 18.7 مليون العام الماضي، ووصل عدد السكان المقيمين إلى 3.8 مليون، مغذيين طلباً مستمراً على الإيجارات السكنية وإدارة الضيافة وتأجير التجزئة. المخططات المميزة مثل برج دبي كريك بقيمة 3.8 مليار دولار أمريكي من إعمار وتوسعة دبي مول بقيمة 408 مليون دولار أمريكي تؤكد ثقة المطورين رغم رياح الأسعار الدورية المعاكسة. مقدمو الخدمات بتغطية قوية لوسط المدينة ونخلة جميرا يستفيدون أكثر من مرونة الأصول المتميزة في الإمارة.

أبو ظبي تقف كثاني أكبر مساهم، مدفوعة بقطاع حكومي متوسع وتنفيذ استراتيجية السياحة 2030. الخطة تهدف لرفع حصة السياحة من الناتج المحلي الإجمالي إلى 90 مليار درهم (24.5 مليار دولار أمريكي) وتوسيع سعة الفنادق بأكثر من 50%، مقدمة خط أنابيب متعدد السنوات لشركات الوساطة والتجهيز وإدارة المرافق. مشروع لونيت السكني بقيمة مليار دولار أمريكي مع بروكفيلد يضيف زخماً إضافياً، مشيراً إلى اهتمام مستمر من مقدمي رؤوس الأموال العالمية.

من المتوقع أن تسجل رأس الخيمة أسرع معدل نمو سنوي مركب 1.055% حتى 2030 حيث تطرح منتجعات ضخمة ومناطق متعددة الاستخدامات. مخطط وين بقيمة ملياري دولار أمريكي في جزيرة المرجان، من المقرر أن يجذب 5.5 مليون سائح بحلول 2030، يجسد حجم الفرص القادمة لمشغلي إدارة التطوير وأصول الضيافة، damacproperties.com. الشارقة والإمارات المتبقية تقدم مخزوناً أكثر إتاحة من ناحية الأسعار لكنها تتأخر في النمو، موجهة شركات الخدمات لموازنة تعرض المحفظة نحو تفويضات دبي ورأس الخيمة عالية السرعة مع الحفاظ على استقرار الدخل في السوق المؤسسي لأبو ظبي[3]هيئة تنمية السياحة في رأس الخيمة، "توقعات زوار جزيرة المرجان 2030،" هيئة تنمية السياحة في رأس الخيمة، raktda.com.

المشهد التنافسي

سوق خدمات العقارات في دولة الإمارات العربية المتحدة يعكس مستوى متوسط من التركيز التنافسي. الاستشارات الدولية مثل CBRE وJLL وCushman & Wakefield وColliers ترسو في المستوى الأعلى من سوق خدمات العقارات في دولة الإمارات العربية المتحدة. قواعد بحوثهم العالمية وسجلات عملائهم عبر الحدود تسمح لهم بضمان تفويضات على عمليات نقل معقدة لمقرات الشركات وعمليات البحث عن مواقع مراكز البيانات ودراسات جدوى مختلطة الاستخدام كبيرة. توحيد CBRE لـ 2025 لـ Industrious وTurner & Townsend مثال على ذلك، خالقاً منصة عمليات مباني متوقعة لتحقق 20 مليار دولار أمريكي في الإيرادات العالمية ومعززة اقتراحات خدمة شاملة.

المطورون الإقليميون مثل إعمار والدار وداماك ونخيل وسعوا ولايتهم من التطوير الصرف ليشمل أذرع التأجير وإدارة العقارات وإدارة الصناديق. سجلت إعمار إيرادات وربح قياسيين في 2024 من خلال دمج عقود الوساطة وإدارة المرافق في إطلاق مشاريعها، معززة جاذبية النماذج المتكاملة عمودياً. مشروع اللوجستيات المشترك للدار مع موانئ دبي العالمية يسلط الضوء بالمثل على كيف يخلق الحجم والتنويع القطاعي تيارات رسوم إضافية.

الشركات الأصلية التكنولوجياً تغير ديناميكيات التنافس. fäm Properties، التي تشغل ما يقرب من 1,500 وكيل مجهز بلوحات بيانات خاصة، تستفيد من التحليلات الفورية لتقصير دورات المعاملة وتقليل أخطاء التسعير. الترميز والتقييم المحسن بالذكاء الاصطناعي ومنصات نقل الملكية المؤمنة بالبلوك تشين تخفض حواجز الدخول للاعبين جدد مع إجبار الشركات الحالية على اعتماد هياكل رقمية. نشاط الدمج والاستحواذ من المرجح أن يتكثف حيث تستحوذ الوكالات التقليدية على شركات بروب تك ناشئة للدفاع عن الحصة في سوق خدمات العقارات في دولة الإمارات العربية المتحدة.

قادة صناعة خدمات العقارات في دولة الإمارات العربية المتحدة

-

CBRE Group Inc.

-

Jones Lang LaSalle Incorporated (JLL)

-

Cushman & Wakefield PLC

-

Colliers International Group Inc.

-

Savills PLC

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- مايو 2025: أطلقت دائرة الأراضي والأملاك في دبي منصة الترميز Prypco Mint، مصدرة أول شهادة ملكية رمزية عقارية في العالم.

- مايو 2025: جمعت دبي القابضة 584 مليون دولار أمريكي في طرح صندوق الاستثمار العقاري السكني الأولي، جاذبة 15 مليار دولار أمريكي في الطلبات.

- أبريل 2025: شكلت مبادلة ومجموعة فورتريس للاستثمار شراكة بقيمة مليار دولار أمريكي تستهدف استراتيجيات الائتمان الخاص والعقارات.

- مارس 2025: قرار المجلس التنفيذي لدبي رقم 11 لسنة 2025 منح شركات المناطق الحرة حقوق العمل في الداخل، موسعاً قاعدة الشاغلين.

نطاق تقرير سوق خدمات العقارات في دولة الإمارات العربية المتحدة

سوق خدمات العقارات في دولة الإمارات العربية المتحدة يشمل مجموعة واسعة من الأنشطة بما في ذلك تطوير العقارات والوساطة والتأجير وإدارة العقارات والتقييم والاستشارة. يدعم القطاعين السكني والتجاري، مدفوعاً بالاستثمارات في الفخامة والاستدامة والتقنيات المتقدمة.

التقرير يقدم تحليلاً شاملاً لخلفية سوق خدمات العقارات في دولة الإمارات العربية المتحدة، غطى الاتجاهات الحالية للسوق والقيود والتحديثات التكنولوجية ومعلومات مفصلة حول القطاعات المختلفة والمشهد التنافسي للصناعة. بالإضافة، تم دمج واعتبار تأثير الجيوسياسة والجائحة أثناء الدراسة. سوق خدمات العقارات في دولة الإمارات العربية المتحدة مقسم حسب نوع العقار (السكني، المكاتب، التجزئة، الضيافة، والصناعي). التقرير يقدم حجم سوق خدمات العقارات في دولة الإمارات العربية المتحدة والتوقعات في القيم (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| سكني | الشقق والوحدات السكنية |

| الفلل والمنازل المستقلة | |

| تجاري | المكاتب |

| التجزئة | |

| اللوجستيات | |

| أخرى |

| خدمات الوساطة |

| خدمات إدارة العقارات |

| خدمات التقييم |

| أخرى |

| الأفراد / الأسر المعيشية |

| الشركات والمؤسسات الصغيرة والمتوسطة |

| أخرى |

| دبي |

| أبو ظبي |

| الشارقة |

| رأس الخيمة |

| باقي الإمارات |

| حسب نوع العقار | سكني | الشقق والوحدات السكنية |

| الفلل والمنازل المستقلة | ||

| تجاري | المكاتب | |

| التجزئة | ||

| اللوجستيات | ||

| أخرى | ||

| حسب الخدمة | خدمات الوساطة | |

| خدمات إدارة العقارات | ||

| خدمات التقييم | ||

| أخرى | ||

| حسب نوع العميل | الأفراد / الأسر المعيشية | |

| الشركات والمؤسسات الصغيرة والمتوسطة | ||

| أخرى | ||

| حسب الإمارة | دبي | |

| أبو ظبي | ||

| الشارقة | ||

| رأس الخيمة | ||

| باقي الإمارات | ||

الأسئلة الرئيسية المجاب عنها في التقرير

ما هو الحجم الحالي لسوق خدمات العقارات في دولة الإمارات العربية المتحدة؟

وصل حجم سوق خدمات العقارات في دولة الإمارات العربية المتحدة إلى 18.45 مليار دولار أمريكي في 2025.

ما هي سرعة نمو سوق خدمات العقارات في دولة الإمارات العربية المتحدة المتوقعة؟

من المتوقع أن يتوسع السوق بمعدل نمو سنوي مركب 6.05%، ليصل إلى 24.75 مليار دولار أمريكي بحلول 2030.

أي قطاع عقاري يحتل أكبر حصة سوقية؟

تصدرت الشقق والوحدات السكنية السكنية بحصة سوقية 46% في 2024.

أي خط خدمة ينمو الأسرع؟

من المتوقع أن تنمو خدمات إدارة العقارات والمرافق بمعدل نمو سنوي مركب 1.09% حتى 2030.

أي إمارة هي الأسرع نمواً جغرافياً؟

من المتوقع أن تسجل رأس الخيمة أعلى معدل نمو سنوي مركب 1.055% حتى 2030، مدفوعة بمشاريع سياحية واسعة النطاق.

كيف تؤثر لوائح المباني الخضراء على السوق؟

معايير كفاءة الطاقة الإلزامية في دبي وأبو ظبي تعزز الطلب على الاستشارة المركزة على الحوكمة البيئية والاجتماعية وحوكمة الشركات وإعادة التشغيل وخدمات إدارة المرافق.

آخر تحديث للصفحة في: