حجم وحصة سوق العقارات السكنية في البرازيل

تحليل سوق العقارات السكنية في البرازيل من قبل Mordor Intelligence

بلغ حجم سوق العقارات السكنية في البرازيل 95.59 مليار دولار أمريكي في عام 2024 ومن المتوقع أن يرتفع إلى 135.52 مليار دولار أمريكي بحلول عام 2030، مما يعكس معدل نمو سنوي مركب قدره 5.99%. يبقى الطلب قوياً حتى مع احتفاظ البنك المركزي بمعدل سياسة Selic عند 13.25% وإشارته إلى ارتفاع محتمل إلى 15% بحلول منتصف عام 2025، وذلك بسبب برامج الدعم وتدابير التكثيف الحضري وتدفقات رؤوس الأموال الأجنبية التي تحافظ على حركة المعاملات. تنفقات الإسكان الحكومية التي تشمل 4.52 مليار دولار أمريكي المخصصة لمبادرة Minha Casa Minha Vida (MCMV) الموسعة ترسي خطوط أنابيب المنازل الجديدة وتخفف من وطأة كوبونات الرهن العقاري المرتفعة. النشاط الإنشائي على أرض الواقع مكثف: تكاليف المواد والعمالة وصلت إلى 348 دولار أمريكي لكل متر مربع في أبريل 2025، ومع ذلك يخفف البناة من ضغط الهامش بالأنظمة المعيارية واتفاقيات الشراء بالجملة. المنصات الرقمية تسرع القوائم وموافقة القروض والإغلاق، مما يوسع الوصول للمشترين الأصغر سناً والملاك. يتجه المستثمرون إلى الأصول الحقيقية للتحوط من التضخم، بينما يوجه التمويل المرتبط بمعايير الاستدامة رؤوس الأموال نحو مشاريع موفرة للطاقة. مجتمعة، هذه القوى تسمح لسوق العقارات السكنية في البرازيل بالنمو خلال دورة نقدية متقلبة.[1]Alexandre Schneider, "Programa Requalifica Centro," Prefeitura de São Paulo, prefeitura.sp.gov.br

النقاط المحورية الرئيسية للتقرير

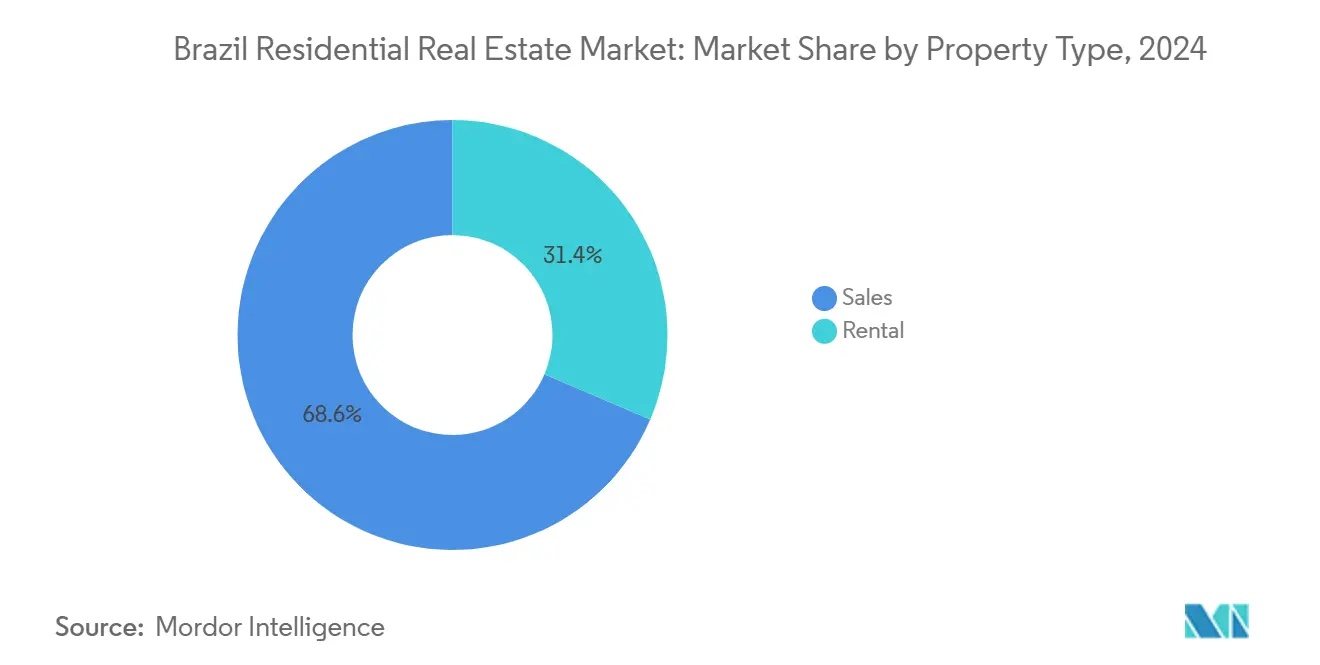

حسب النموذج التجاري، استحوذت معاملات المبيعات على 68.54% من حصة سوق العقارات السكنية في البرازيل في عام 2024، ونموذج الإيجار يرتفع بمعدل نمو سنوي مركب قدره 5.81% حتى عام 2030.

حسب نوع العقار، هيمنت الفيلات والمنازل المستقلة بنسبة 77.9% من حجم سوق العقارات السكنية في البرازيل (نموذج المبيعات) في عام 2024، بينما تسجل الشقق والوحدات السكنية أسرع نمو بمعدل نمو سنوي مركب قدره 7.33% حتى عام 2030.

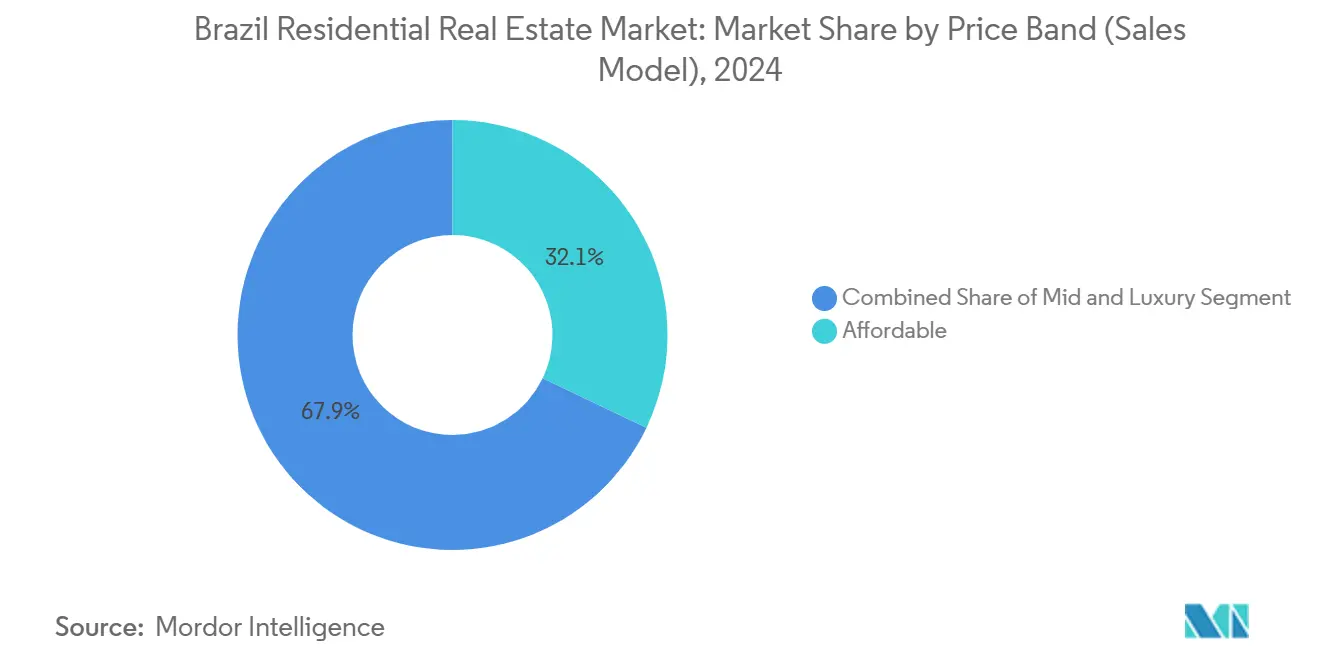

حسب الفئة السعرية، استحوذت الوحدات متوسطة السوق على حصة 49.1% من حجم سوق العقارات السكنية في البرازيل (نموذج المبيعات) في عام 2024؛ من المتوقع أن تنمو الفئة الفاخرة بمعدل نمو سنوي مركب قدره 7.38% حتى عام 2030.

حسب طريقة البيع، استحوذت إعادة البيع الثانوية على 65.0% من حجم سوق العقارات السكنية في البرازيل (نموذج المبيعات) في عام 2024، بينما تتقدم البناءات الجديدة الأولية بمعدل نمو سنوي مركب قدره 7.10% حتى عام 2030.

حسب الجغرافيا الرئيسية، ساهمت بقية البرازيل بنسبة 50.7% من سوق العقارات السكنية في البرازيل (نموذج المبيعات) في عام 2024 وريو دي جانيرو تسجل أقوى معدل نمو سنوي مركب متوقع بنسبة 6.90% حتى عام 2030.

اتجاهات ورؤى سوق العقارات السكنية في البرازيل

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| دعم الرهن العقاري المعجل في إطار Minha Casa, Minha Vida | +1.2% | على مستوى البلاد؛ الأقوى في ساو باولو، ريو دي جانيرو، ميناس جيرايس | المدى المتوسط (2-4 سنوات) |

| انخفاض معدل Selic يعزز القدرة على تحمل تكاليف الرهن العقاري | +0.8% | المراكز الحضرية على مستوى البلاد | المدى القصير (≤ سنتان) |

| إصلاح تقسيم المناطق الحضرية يتيح التكثيف العمودي | +0.6% | ساو باولو، ريو دي جانيرو، برازيليا | المدى الطويل (≥ 4 سنوات) |

| منصات الوساطة الرقمية وiBuyer | +0.4% | المناطق الحضرية الكبرى الرئيسية | المدى المتوسط (2-4 سنوات) |

| حوافز التمويل الأخضر المرتبطة بمعايير الاستدامة | +0.3% | التبني المبكر في ساو باولو وريو دي جانيرو | المدى الطويل (≥ 4 سنوات) |

| رؤوس الأموال الأجنبية التي تسعى للعوائد الإيجارية المحمية من التضخم | +0.2% | الأسواق الساحلية الأولية | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

دعم الرهن العقاري المعجل في إطار Minha Casa, Minha Vida

الفئة الرابعة تدعم الآن العائلات التي تكسب 1,720-2,400 دولار أمريكي شهرياً، مما يرفع سقف الإقراض إلى 100,000 دولار أمريكي ويغطي حتى نصف المبلغ الممول. خصصت الحكومة 4.7 مليار دولار أمريكي لعام 2025، مع 852,000 وحدة قيد الإنشاء وهدف مليوني وحدة بحلول عام 2026. ارتفع طلب الأسمنت بنسبة 5.9% على أساس سنوي في الربع الأول من عام 2025 مع تكثيف البناة للنشاط. يستفيد سوق العقارات السكنية في البرازيل مباشرة لأن الدعم يحمي المشترين من أسعار الفائدة المرتفعة. الموافقات البلدية في الوقت المناسب، مع ذلك، حيوية لترجمة مخصصات الميزانية إلى منازل مسلمة.

انخفاض معدل Selic يعزز القدرة على تحمل تكاليف الرهن العقاري

أشار واضعو السياسات في البداية إلى التخفيف، لكن التضخم المستمر دفع Selic إلى 13.25% وقد يصل إلى 15% بحلول نهاية عام 2025. مع ذلك، كل تخفيض بـ25 نقطة أساس يصل في النهاية يمكن أن يفتح 20,000 رهن عقاري إضافي، خاصة في المراكز الحضرية. تبقى البنوك حذرة بعد التخلف عن السداد في عام 2022، لكن خطوط الائتمان المدعومة تساعد في الحفاظ على أحجام الإنشاء. إذا خف التضخم العام، فإن الإغاثة التدريجية للمعدل ستضخم الطلب، مما يعزز المسار التصاعدي لسوق العقارات السكنية في البرازيل.

إصلاح تقسيم المناطق الحضرية يتيح التكثيف العمودي

برنامج Requalifica Centro في ساو باولو يعفي من ضريبة الممتلكات لثلاث سنوات على تجديدات وسط المدينة بينما تحتجز رسوم OODC مكاسب قيمة الأراضي لتمويل ترقيات النقل. تدابير مماثلة في ريو دي جانيرو وبرازيليا تشجع مشاريع الأبراج العالية بالقرب من محطات المترو، مما يقلل أوقات التنقل ويرفع استخدام القطع. على المدى الطويل، هذه القواعد ستوسع العرض في الأحياء الأساسية، مما يستقر الأسعار ويحافظ على خط نمو سوق العقارات السكنية في البرازيل.

منصات الوساطة الرقمية وiBuyer تقلل من احتكاك المعاملات

أكثر من 955 شركة ناشئة في PropTech تعمل الآن على مستوى البلاد. حققت Loft التعادل وتستحوذ على وكالات إقليمية لتجميع خدمات الوساطة والائتمان والملكية. موافقة COFECI في يناير 2025 على عقود البلوك تشين تمهد الطريق لرقمنة الممتلكات الفورية. الإغلاق الأسرع والرسوم الأقل تعزز السيولة، وتجذب المشترين من جيل الألفية والملاك إلى سوق العقارات السكنية في البرازيل.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| تضخم تكاليف مدخلات البناء | -0.9% | على مستوى البلاد؛ الأحد في ساو باولو وريو دي جانيرو | المدى القصير (≤ سنتان) |

| تأخير التراخيص البلدية | -0.6% | المترو الكبيرة مثل ساو باولو، ريو دي جانيرو، بيلو هوريزونتي | المدى المتوسط (2-4 سنوات) |

| معايير ائتمان بنكية مشددة | -0.5% | المراكز المالية الحضرية | المدى المتوسط (2-4 سنوات) |

| التعرض العالي لمخاطر الكوارث | -0.3% | المناطق الساحلية وعرضة للفيضانات | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

تضخم تكاليف مدخلات البناء يضغط على هوامش المطور

ارتفع INCC-M بنسبة 8.8% على أساس سنوي بحلول أغسطس 2024؛ المواد والعمالة تكلف الآن 208.69 دولار أمريكي و153.36 دولار أمريكي لكل متر مربع على التوالي. يصارع البناة الأصغر للتفاوض على معدلات بالجملة، مما يؤدي إلى التوحيد. تقنيات الإنتاج المسبق توفر إغاثة جزئية لكنها تتطلب رأس مال مقدم وعمالة ماهرة. التكاليف المرتفعة تضغط على الأرباح، مما يبطئ موافقات المشاريع ويخفف من النمو قريب المدى في سوق العقارات السكنية في البرازيل.

تأخير التراخيص البلدية يطيل أوقات قيادة المشاريع

رغم سجل إلكتروني على مستوى البلاد، تختلف جداول الموافقة من ثلاثة إلى 18 شهراً. تواجه ساو باولو وريو دي جانيرو تراكمات في الطوابير مرتبطة بنقص الموظفين والمراجعات البيئية الصارمة. التكاليف المطولة تثبط عن الإطلاقات الجديدة وتحول التركيز إلى المدن التي لديها تصاريح أسرع، مما يجزئ العرض عبر سوق العقارات السكنية في البرازيل.

تحليل القطاع

حسب النموذج التجاري: معاملات المبيعات تحتفظ بالصدارة

استحوذت المبيعات على 68.54% من سوق العقارات السكنية في البرازيل في عام 2024، مما يؤكد الأولوية الثقافية الموضوعة على الملكية. الدعم في إطار MCMV يقلل عوائق حقوق الملكية للمشتري، وسحوبات FGTS تمول الدفعات المقدمة. قنوات REIT الرهن العقاري تعمق السيولة، مما يحافظ على معدل نمو سنوي مركب قدره 6.54% للقطاع حتى عام 2030. الإيجارات، عند 31.46%، تكسب من الهجرة الحضرية ومرونة أسلوب الحياة؛ العوائد بنسبة 2.7-5.4% تجذب الملاك المؤسسيين.[2]Ronaldo Cagiano, "Índice de Preços de Imóveis Residenciais 1T 2025," Câmara Brasileira da Indústria da Construção, cbic.org.br

نمو الإيجارات يعيد تشكيل مزيج المشاريع: أبراج البناء للإيجار تظهر في منطقة Pinheiros في ساو باولو، وتنظيم الإيجار قصير المدى في ريو يشد العرض، مما يرفع المعدلات. بما أن ولايات ESG تتطلب تجديدات موفرة للطاقة، يخصص الملاك رؤوس الأموال للعدادات الذكية والمصفوفات الشمسية، مما يحسن احتباس المستأجرين وقيمة الأصول.

ملاحظة: حصص القطاعات من جميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع العقار (نموذج المبيعات): الفيلات تهيمن لكن الشقق تتسارع

مثلت الفيلات والمنازل المستقلة 77.9% من معاملات 2024، مما يعكس أعراف الملكية العقارية التاريخية وتوفر الأراضي في الضواحي. يستفيد القطاع من ترقيات الطرق السريعة التي تجعل التنقل اليومي ممكناً من الحلقات الخارجية. الشقق، في حين أنها فقط 22.1%، تتقدم بمعدل نمو سنوي مركب قدره 7.33%، مدفوعة بأبراج فاخرة عالية مثل Alto das Nações بارتفاع 219 متر. مكافآت الكثافة تحت خطط المدن الرئيسية تجعل البناء العمودي جذاباً مالياً، وأثار الوحدات الأصغر تبقي أسعار التذاكر ضمن عتبات الدعم. لذلك سيتوسع حجم سوق العقارات السكنية في البرازيل للشقق بسرعة حتى مع بقاء الفيلات الأغلبية الإحصائية.

المنظمون يوافقون على نسب شرفات أكبر لتحسين قابلية العيش في الآثار المدمجة، والواجهات الجاهزة تقصر أوقات الانتصاب. الفيلات تواجه تقسيم مناطق أصعب للأثر البيئي، مما يدفع بعض المشترين نحو مجتمعات عمودية مسورة مع مناطق خضراء مشتركة.

حسب الفئة السعرية (نموذج المبيعات): السوق المتوسط يقود، الفخامة تتسارع

استحوذت المنازل متوسطة السوق على 49.1% من قيمة المبيعات في عام 2024، مرتكزة على نمو ثابت لأجور الطبقة الوسطى وأهلية الدعم. الوحدات الميسورة التكلفة تتوسع من خلال شرائح الفئة 1-3 من MCMV، رغم أن العقد البيروقراطية تحد من وتيرة الإنتاج. الفخامة-فقط حصة رقم واحد-تظهر أسرع ارتفاع بمعدل نمو سنوي مركب قدره 7.38%: الريال الضعيف يخفض أسعار دخول الدولار الأمريكي، ودوافع الحفاظ على الثروة تقود المشتريات النقدية للبنتهاوسات الساحلية.

المشترون الأجانب من أوروبا والشرق الأوسط يقفون في طوابير للشراءات خارج الخطة في إيبانيما، غالباً ما يدفعون ودائع مقدمة بنسبة 40% للتحوط من تقلبات العملة. في الوقت نفسه، مشاريع الفخامة المعتمدة من ESG تحصل على علاوة 10%، مما يحفز المطورين على السعي للحصول على أوراق اعتماد القيادة في تصميم الطاقة والبيئة.

ملاحظة: حصص القطاعات من جميع القطاعات الفردية متاحة عند شراء التقرير

حسب طريقة البيع (نموذج المبيعات): السوق الأولي يكسب أرضاً

إعادة البيع الثانوية لا تزال تمثل 65.0% من معاملات 2024 لأن الأحياء الراسخة توفر مزايا التعليم والنقل. ومع ذلك تنمو مبيعات السوق الأولي بمعدل نمو سنوي مركب قدره 7.10%، مدفوعة برهون MCMV المعتمدة مسبقاً والسندات الخضراء المعفاة من الضرائب التي تقلل تكاليف التمويل. البناءات الجديدة تسمح بميزات الخطة المفتوحة وأسلاك المنزل الذكي، والتي تجذب المشترين الأصليين رقمياً.

المطورون يحوطون تأخير الموافقات بحجز الأراضي عبر بلديات متعددة؛ MRV، على سبيل المثال، ستقلل مخزون الأراضي المدفوع بـ269 مليون دولار أمريكي لتحرير النقد لسحوبات البناء. الممولون يتعاونون في صفقات نادي لتمويل مجتمعات مخططة رئيسية متعددة المراحل، مما يعزز يقين التسليم.

تحليل الجغرافيا

استحوذت بقية البرازيل على 50.7% من قيمة معاملات 2024، مما يُظهر أن الطلب لم يعد محصوراً في حفنة من المترو. عمليات طرح الطرق الحكومية والألياف البصرية تجذب التصنيع إلى الولايات الداخلية، مما ينتج مجمعات إسكان جديدة للطبقة الوسطى الدخل. تحسنت درجات التنمية البلدية في 52.7% من المدن البرازيلية في عام 2023، مما يوسع البصمة الجغرافية لسوق العقارات السكنية في البرازيل

تبقى ساو باولو العقدة الحضرية الواحدة الأكبر، مدفوعة بأرباب عمل المالية والتكنولوجيا. تقرن المدينة مكافآت الكثافة مع عطلة ضريبة Requalifica Centro، محولة كتل المكاتب المهجورة إلى علية دخل مختلط. ارتفعت أسعار إعادة البيع المتوسطة بنسبة 5.1% في عام 2024 والشقق من الدرجة الأولى تتجاوز 4,000 دولار أمريكي لكل متر مربع، ومع ذلك تدفع المترو 30% من العرض الجديد إلى فئات ميسورة التكلفة لتوازن الخط.

ريو دي جانيرو هي المدينة الكبرى الأسرع نمواً بمعدل نمو سنوي مركب قدره 6.90%. انتعاش السياحة وإحياء منطقة الميناء يحفز الطلب على شقق الإيجار قصير المدى. التمديدات المخططة للسكك الحديدية الخفيفة تفتح مواقع في المنطقة الشمالية، والمستثمرون الأجانب يستهدفون تجديدات كوباكابانا قبل الأحداث الرياضية الدولية. تنظيمات Airbnb تشتد في عام 2026، لكن احتمالات مكاسب رأس المال تعوض ضغط العائد. [3] Maria Claudia da Silva, "Boletim Estatístico de Crédito Imobiliário 1T 2025," Associação Brasileira das Entidades de Crédito Imobiliário e Poupança, abecip.org.br

الإيقاع الثابت لبرازيليا يرتكز على استقرار الرواتب الفيدرالية: 448,000 موظف مدني يغذون امتصاص يمكن التنبؤ به لكل من الشقق متوسطة السوق والفيلات في الضواحي. المدن الساتلية المخططة تحت خطة PDOT الحضرية تخصص تقسيم مناطق مختلط الاستخدام لـ80,000 منزل جديد، مما يؤمن النمو مع أهداف تدفق المرور. حوافز ESG تشجع الطاقة الشمسية على الأسطح، مما يقلل التكاليف التشغيلية لبدلات إيجار الحكومة.

المشهد التنافسي

المنافسة في سوق العقارات السكنية في البرازيل معتدلة، لكن تبني التكنولوجيا المتزايد يعيد تشكيل الهياكل. تستفيد MRV من الحجم للتفاوض على خصومات الأسمنت بالجملة، رغم أنها تقلم المخزون لتحرير النقد. تستهدف Cyrela أحجام التذاكر الأكبر في قلب ساو باولو، مما يدفع الهوامش الإجمالية فوق 34%. تركز Direcional على مدن الشمال والشمال الشرقي، مطابقة فئات الدعم مع مستويات الأجور المحلية.

PropTechs تحقن السرعة الرقمية. حققت Loft التعادل والآن تستحوذ على وسطاء إقليميين لإدراج مبيعات التأمين على الملكية. تنظيم COFECI للصكوك المرمزة يسمح للشركات الناشئة بتجزئة الأصول؛ أول بورصة تنطلق في عام 2025 مع 76 عقار، 70% سكني. الوسطاء التقليديون يتفاعلون بتقديم خدمات هجينة عبر الإنترنت-خارج الإنترنت.

مركبات السوق المالية تتوسع. كون REIT يتجاوز 500 صندوق؛ REITs الرهن العقاري تمثل 40% من صافي الأصول البالغ 32.31 مليار دولار أمريكي. استحواذ Pátria يرفع الأصول تحت الإدارة إلى 4.4 مليار دولار أمريكي، مما يلبي عتبة حجم الأصول للفوز بولايات صندوق المعاشات. مشترو السندات ESG يفضلون المطورين ذوي لوحات تتبع الكربون المتحققة، مما يمنح المتبنين الأوائل ديون أرخص.

قادة صناعة العقارات السكنية في البرازيل

-

MRV Engenharia e Participações S.A.

-

Cyrela Brazil Realty S.A.

-

Direcional Engenharia S.A.

-

Construtora Tenda S.A.

-

Even Construtora e Incorporação S.A.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- يونيو 2025: غُرمت QuintoAndar 112,000 دولار أمريكي من قبل Procon-SP للممارسات التعسفية، مما يكثف فحص الوساطات عبر الإنترنت.

- مايو 2025: تشير Cyrela إلى إطلاقات أكبر في عام 2025 بعد مبيعات مسبقة مواتية.

- أبريل 2025: الحكومة تصدر مرسوماً لإضافة الفئة الرابعة إلى MCMV، توجه 3 مليار دولار أمريكي من الصندوق الاجتماعي.

- أبريل 2025: تخطط MRV&Co لتقليل مخزون الأراضي المدفوع بـ280 مليون دولار أمريكي بحلول عام 2029 لحماية الهوامش.

نطاق تقرير سوق العقارات السكنية في البرازيل

العقارات السكنية تُعرّف على نطاق واسع بأنها الممتلكات الحقيقية (الأرض وأي مباني عليها) المستخدمة للأغراض السكنية، والمثال الأكثر شيوعاً هو المنازل الأحادية العائلة. العقارات السكنية هي منطقة مطورة لعيش الناس. كما هو محدد بموجب قوانين تقسيم المناطق المحلية، لا يمكن استخدام العقارات السكنية للأغراض التجارية أو الصناعية.

سوق العقارات السكنية في البرازيل مُقسم حسب النوع (الفيلات والمنازل المستقلة والشقق والوحدات السكنية). يقدم التقرير أحجام السوق والتوقعات بالقيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

الأسئلة الرئيسية المجاب عليها في التقرير

ما حجم سوق العقارات السكنية في البرازيل في عام 2025؟

سوق العقارات السكنية في البرازيل مُقدر بـ101.07 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 135.54 مليار دولار أمريكي بحلول عام 2030.

أي نموذج تجاري يقود معاملات الإسكان؟

تحتل المبيعات 68.54% من إجمالي القيمة، مما يعكس ثقافة الملكية القوية ودعم الدعم

كم سرعة نمو قطاع الإسكان الميسور التكلفة؟

الوحدات الميسورة التكلفة المدعومة ببرنامج Minha Casa, Minha Vida من المتوقع أن تتوسع بمعدل نمو سنوي مركب قدره 5.57% حتى عام 2030.

أي نوع عقار ينمو الأسرع؟

الشقق والوحدات السكنية تتوسع بمعدل نمو سنوي مركب قدره 7.33% حيث تشجع المدن البناءات العمودية.

لماذا تتسارع الإسكان الفاخر؟

ضعف العملة ورؤوس الأموال الأجنبية التي تسعى للتحوط من التضخم تدفع نمو الفخامة إلى معدل نمو سنوي مركب قدره 7.38%.

أي مدينة تظهر أعلى نمو متوقع؟

تقود ريو دي جانيرو المترو الكبرى بمعدل نمو سنوي مركب قدره 6.90% حتى عام 2030، مدفوعة بالسياحة وترقيات البنية التحتية.

آخر تحديث للصفحة في:

.webp)