حجم وحصة السوق العقارية التجارية في إسبانيا

تحليل السوق العقارية التجارية في إسبانيا بواسطة Mordor Intelligence

تم تقييم السوق العقارية التجارية في إسبانيا بـ 83.33 مليار دولار أمريكي في 2025 ومن المقرر أن تصل إلى 111.2 مليار دولار أمريكي بحلول 2030، متقدمة بمعدل نمو سنوي مركب 5.95% بين 2025 و2030. النمو القوي للناتج المحلي الإجمالي المتوقع بنسبة 2.6% لعام 2025 وموقع البلاد كبوابة بين أوروبا وأمريكا اللاتينية يدعمان التوقعات. تبقى شهية المستثمرين قوية حيث تحول صناديق المعاشات وشركات التأمين رؤوس الأموال من السندات المتقلبة إلى عوائد العقارات الأساسية، بينما التجارة الإلكترونية والتوطين القريب وانتعاش السياحة تعيد تشكيل أنماط الطلب عبر أنواع العقارات.

الاستنتاجات الرئيسية للتقرير

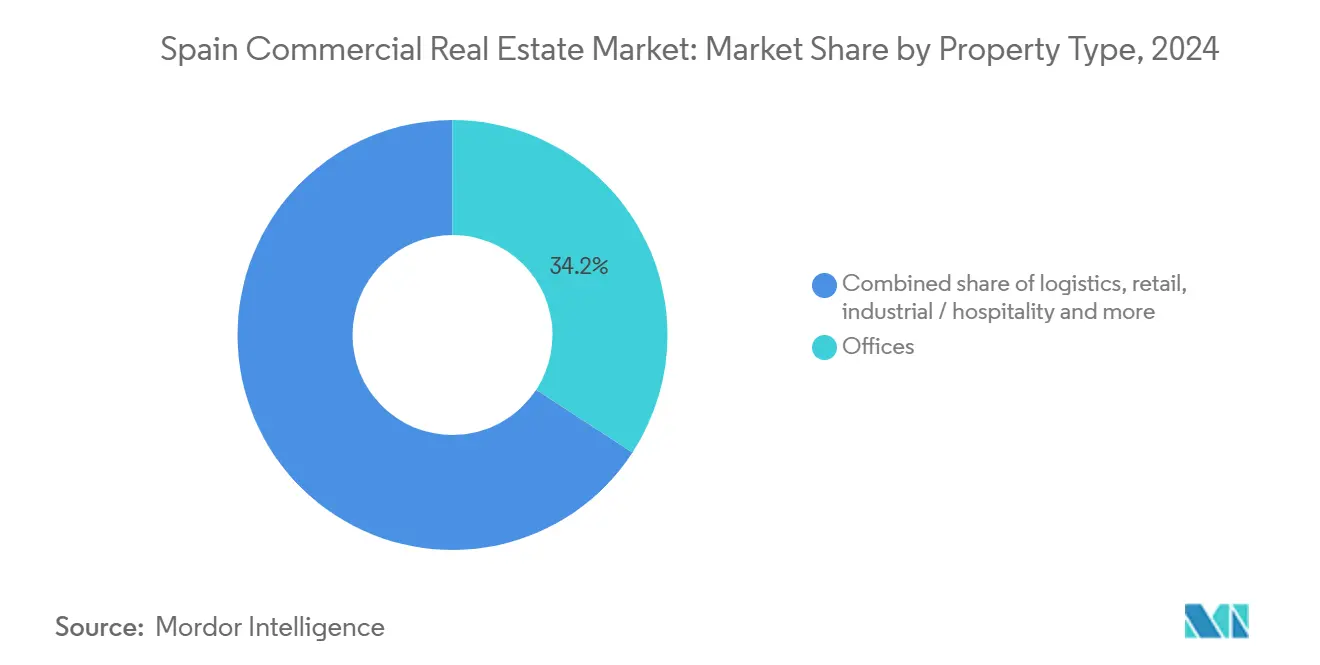

- حسب نوع العقار، استحوذت المكاتب على 34.2% من حصة السوق العقارية التجارية في إسبانيا في 2024؛ من المتوقع أن تتوسع اللوجستيات بمعدل نمو سنوي مركب 7.00% حتى 2030.

- حسب نموذج الأعمال، احتلت معاملات المبيعات 60.2% من حجم السوق العقارية التجارية في إسبانيا في 2024، بينما تسجل أنشطة الإيجار أعلى معدل نمو سنوي مركب متوقع عند 6.75% حتى 2030.

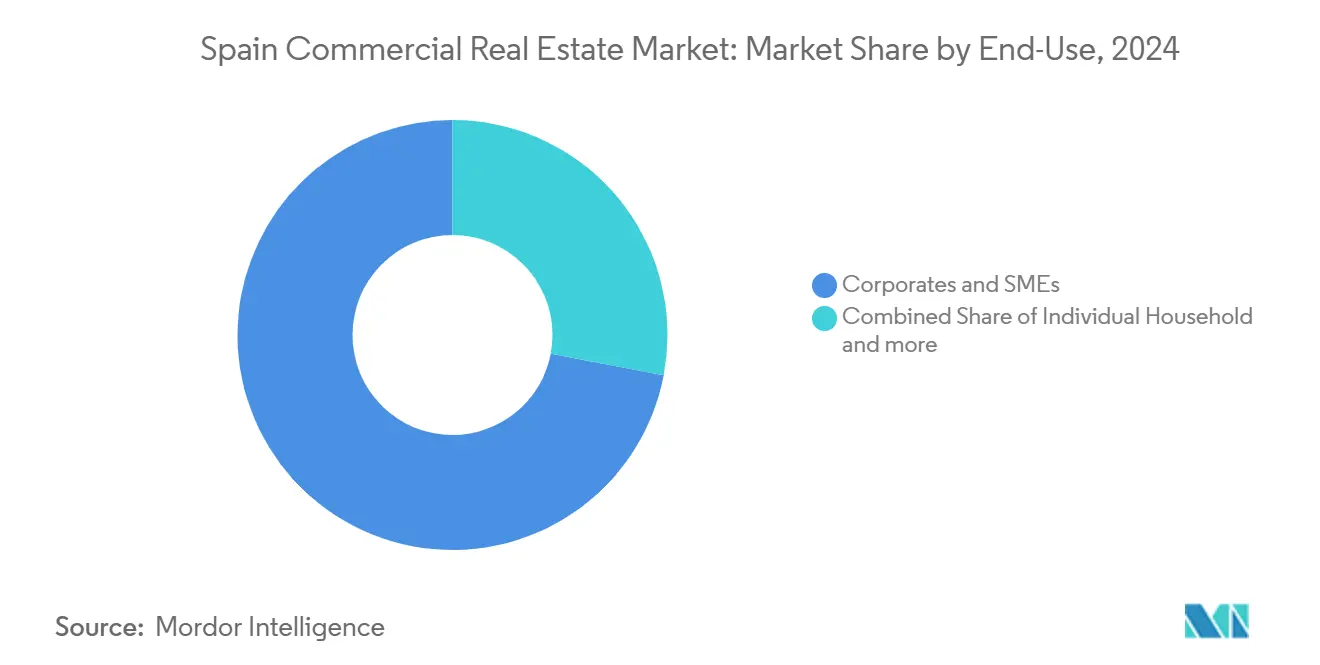

- حسب المستخدم النهائي، استحوذت الشركات والشركات الصغيرة والمتوسطة على 72.0% من حجم السوق العقارية التجارية في إسبانيا في 2024 وتتقدم بمعدل نمو سنوي مركب 6.30% حتى 2030.

- جغرافياً، تصدرت مدريد بحصة 45.1% من حجم السوق العقارية التجارية في إسبانيا في 2024؛ مالقة هي المنطقة الأسرع نمواً بمعدل نمو سنوي مركب 7.20% حتى 2030.

اتجاهات ونظرات السوق العقارية التجارية في إسبانيا

تحليل تأثير المحركات

| المحرك | تأثير (~ %) على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| إعادة التوطين بعد الجائحة تقود الطلب اللوجستي | +1.2% | مدريد، برشلونة، فالنسيا | المدى المتوسط (2-4 سنوات) |

| هروب المخزون المكتبي إلى الجودة في مدريد وبرشلونة | +0.8% | مدريد، برشلونة | المدى القصير (≤ سنتان) |

| انتعاش السياحة يرفع الأصول الفندقية الحضرية | +0.6% | مدريد، برشلونة، فالنسيا، مالقة | المدى المتوسط (2-4 سنوات) |

| التصنيف الأخضر للاتحاد الأوروبي يسرع استثمارات التحديث | +0.9% | وطني | المدى الطويل (≥ 4 سنوات) |

| التوطين القريب لشركات التكنولوجيا اللاتينية الأمريكية إلى إسبانيا | +0.4% | مدريد، برشلونة | المدى الطويل (≥ 4 سنوات) |

| دوران رؤوس الأموال المؤسسية من السندات إلى عوائد العقارات التجارية الأساسية | +0.7% | عالمي | المدى القصير (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

إعادة التوطين بعد الجائحة تقود الطلب اللوجستي

نقاط الضعف في سلسلة التوريد التي تم الكشف عنها في 2020 دفعت المصنعين إلى نقل الإنتاج أقرب إلى المستهلكين الأوروبيين، مما رفع حصة اللوجستيات من استثمار السوق العقارية التجارية في إسبانيا من 15% في 2014 إلى 34% في 2024. سجلت وسط إسبانيا قفزة بنسبة 25% في الاستحواذ السنوي، بمساعدة شراء CBRE Investment Management لمجمع بمساحة 90,000 متر مربع في بينتو للتسليم في الميل الأخير. تجتذب المحاور الثانوية الآن 37% من إجمالي امتصاص المستودعات، مما يشير إلى تحول الشاغلين المهتمين بالتكلفة بعيداً عن المناطق الرئيسية. يمكن أن تصل أحجام الاستثمار إلى 1.9 مليار دولار أمريكي في 2025، مما يضاعف تقريباً حصة البلاد في 2019 من التخصيصات اللوجستية الأوروبية.

انتعاش السياحة يرفع الأصول الفندقية الحضرية

ولدت السياحة 198 مليار دولار أمريكي في 2023، مما دعم العقارات الفندقية. وصل إجمالي الاستثمار الفندقي إلى 4.7 مليار دولار أمريكي في 2023، مسلطاً الضوء على خروج Atom Hoteles من تينيريف بقيمة 121 مليون دولار أمريكي، أي بنسبة 83% فوق سعر شرائها في 2019. المشاريع المختلطة الاستخدام التي تجمع بين الغرف والتجزئة والعمل المشترك تستفيد من التحول إلى السفر التجريبي.

التصنيف الأخضر للاتحاد الأوروبي يسرع استثمارات التحديث

أصدرت الصناديق الاستثمارية العقارية الإسبانية 770 مليون دولار أمريكي في السندات الخضراء لتمويل التحديثات الموفرة للطاقة، بينما حققت Lar España شهادة BREEAM بنسبة 98%. إطار التمويل الأخضر لـ Merlin Properties يستهدف الصفر الصافي بحلول 2030، متعهدة بخفض الكربون التشغيلي بنسبة 85% بحلول 2028. [3]Merlin Properties SOCIMI S.A., "Green Financing Framework 2024," merlinproperties.com

التوطين القريب لشركات التكنولوجيا اللاتينية الأمريكية إلى إسبانيا

نشاط تكنولوجيا المعلومات والاتصالات يساهم بنسبة 22.6% في الناتج المحلي الإجمالي، مترسخ في مدريد وكاتالونيا، حيث ولدت 160 محطة تقنية تأثيراً بقيمة 3.2 مليار دولار أمريكي في 2024. الاستراتيجية الرقمية 2025 تحشد 17.25 مليار دولار أمريكي من الأموال العامة، مما يحفز الطلب على المكاتب الحديثة المجهزة بربط قوي. [1]ACCIÓ Catalonia Trade & Investment, "Tech Hubs in Catalonia 2024," accio.gencat.cat

تحليل تأثير القيود

| القيد | تأثير (~ %) على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| ارتفاع تكاليف البناء من نقص العمالة الأيبيرية | -0.9% | وطني | المدى القصير (≤ سنتان) |

| عدم اليقين السياسي حول انتشار قانون الإسكان إلى العقارات التجارية | -0.6% | وطني | المدى المتوسط (2-4 سنوات) |

| تقلبات أسعار الفائدة تضغط على التقييمات | -0.5% | مدريد، برشلونة، فالنسيا | المدى القصير (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

ارتفاع تكاليف البناء من نقص العمالة الأيبيرية

انخفضت تصاريح البناء بنسبة 9% في 2024 حيث امتص المطورون أجوراً أعلى وأسعار مواد متقلبة، مما وسع الفجوة بين 1.53 مليون بداية إسكان و2.40 مليون تكوين أسر مسجلة منذ 2008. مع توقف 26% من المخزون السكني، يعطي المقاولون الأولوية للأصول المستأجرة مسبقاً لإدارة المخاطر.

عدم اليقين السياسي حول انتشار قانون الإسكان إلى العقارات التجارية

قانون الإسكان لعام 2023 يحدد سقفاً للإيجارات ويفرض ضرائب على الوحدات الشاغرة، مما أشعل النقاش حول التمديد المحتمل إلى القطاعات التجارية. يجب على المستثمرين الأجانب الآن تطهير المراجعات الحكومية للمعاملات التي تزيد عن 550 مليون دولار أمريكي، مما يطيل دورات الصفقات. [2]Gobierno de España - La Moncloa, "Housing Act 2023 Explained," lamoncloa.gob.es

تحليل القطاعات

حسب نوع العقار: المكاتب تقود اليوم بينما اللوجستيات تتسارع

احتلت المكاتب 34.2% من حصة السوق العقارية التجارية في إسبانيا في 2024، مما يعزز مكانتها كفئة الأصول المعيارية رغم عادات مكان العمل المتطورة. الإيجارات الأساسية في منطقة الأعمال المركزية بمدريد تقع 12% فوق 2015، وقفز التأجير في برشلونة بنسبة 20% في 2024 حيث بحث شاغلو التكنولوجيا والمالية عن مساحة جاهزة للمسؤولية البيئية والاجتماعية والحوكمة. ومع ذلك، تسجل الأصول اللوجستية أسرع معدل نمو سنوي مركب 7.00% حتى 2030 حيث تؤجج التجارة الإلكترونية والتوطين القريب الطلب المستدام على المستودعات. ارتفع الاستثمار في الممرات الصناعية الثانوية إلى 37% من الاستحواذ السنوي، مما يوضح السعي وراء الأراضي الفعالة من ناحية التكلفة.

الهروب إلى الجودة يميز الأداء: 76% من مخزون المكاتب القديم يواجه التقادم دون تحديث، بينما تسجل الأبراج من الدرجة الأولى شغوراً من رقم واحد. توسع اللوجستيات متساو السرعة أيضاً، حيث تفرض مراكز الميل الأخير داخل الحلقة الثالثة لمدريد علاوات إيجار بينما تقدم المرافق متوسطة الحجم في فالنسيا فروقات عائد بـ 150 نقطة أساس. تضيف حدائق التجزئة 850,000 متر مربع من المساحة الإجمالية القابلة للتأجير عبر 44 مشروعاً جديداً بحلول 2026، مما يعكس التحول إلى أشكال مرتكزة على الراحة والترفيه. تبقى الضيافة مرنة: وصلت الاستثمارات الفندقية إلى 4.7 مليار دولار أمريكي في 2023، مما يؤكد عودة السياحة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متوفرة عند شراء التقرير

حسب نموذج الأعمال: المبيعات تهيمن، الإيجارات تكتسب وتيرة

ساهمت معاملات المبيعات بنسبة 60.21% في السوق العقارية التجارية في إسبانيا في 2024، مدفوعة بالتدفقات القوية لرؤوس الأموال الأجنبية إلى الأصول النموذجية عبر مدريد وبرشلونة والمنتجعات الساحلية. مسار الإيجار، مع ذلك، يسجل معدل نمو سنوي مركب 6.75% حتى 2030، متفوقاً على نمو المبيعات حيث تبحث المؤسسات عن تدفقات الدخل المتكررة ويفضل الشاغلون الإيجار للحفاظ على مرونة الميزانية العمومية. من المتوقع أن تنقبض العوائد السكنية الأساسية 40 نقطة أساس بحلول 2028، مما يؤكد جاذبية أدوات التدفق النقدي.

التحولات الديموغرافية تدعم نمو الإيجار: تراجع أحجام الأسر، وتأخير ملكية المنازل وقوة عمل متنقلة تدعم الطلب على المعيشة المشتركة والإسكان الطلابي والمكاتب المرنة. المستأجرون الشركات ينظمون عقود إيجار قصيرة مع حقوق التوسع، مما يعكس التقلبات السريعة في عدد الموظفين في قاعدة الخدمات التقنية. في جانب المبيعات، يستهدف مستثمرو القيمة المضافة مراكز التسوق الثانوية والمستودعات المؤرخة لإعادة التموضع، مراهنين على انضغاط العائد بمجرد أن تفتح ترقيات المسؤولية البيئية والاجتماعية والحوكمة السيولة.

حسب المستخدم النهائي: احتياجات الشركات والشركات الصغيرة والمتوسطة توجه الطلب

استهلك الشاغلون من الشركات والشركات الصغيرة والمتوسطة 72% من حجم السوق العقارية التجارية في إسبانيا في 2024، مدعومين بقطاع خدمات يولد 76% من الناتج الوطني. من المتوقع أن تنمو متطلباتهم المكانية بمعدل نمو سنوي مركب 6.30% حتى 2030، متركزة على مكاتب من الدرجة الأولى مع البنية التحتية الرقمية، ومستودعات جاهزة للروبوتات ومشاريع مختلطة الاستخدام تدعم رفاهية الموظفين.

العمل الهجين يدفع المساحة الأصغر ولكن عالية المواصفات: ركزت البنوك الرائدة عمليات مدريد في مقرات ذكية، بينما استأجرت عمالقة البرمجيات الأمريكية مسبقاً 25,000 متر مربع في منطقة 22@ ببرشلونة. يصل المستثمرون الأفراد إلى المنتج التجاري من خلال منصات الرمز المميز التي تقسم أرضيات المكاتب وحدائق التجزئة، مما يوسع قاعدة المشترين. تشارك الصناديق المؤسسية كملاك وشركاء مشاريع مشتركة مع المطورين لضمان رؤية خط الأنابيب.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متوفرة عند شراء التقرير

التحليل الجغرافي

استحوذت مدريد على 45.1% من حصة السوق العقارية التجارية في إسبانيا في 2024، مما يعكس مكانتها كالنواة السياسية والمالية. بقي الشغور في منطقة الأعمال المركزية عند 4.3% واستمر نمو الإيجار رغم ارتفاع تكاليف البناء الجديد حيث اختارت الشركات متعددة الجنسيات العاصمة للمقرات التي تخدم أيبيريا وأمريكا اللاتينية. تزدهر اللوجستيات داخل شبكة الحلقات الثلاث للمدينة؛ استحواذ CBRE Investment Management على 90,000 متر مربع في بينتو يشير إلى الثقة في مواقع الميل الأخير. استثمار مركز البيانات البالغ 6.72 مليون دولار أمريكي كمل منح الرقمنة الحكومية، مما يرسخ مكانة مدريد كمحطة التكنولوجيا الأساسية في إسبانيا.

برشلونة هي الركيزة الثانية للأمة. ارتفع استحواذ المكاتب بنسبة 20% في 2024 والعرض المستقبلي يبقى مستأجراً مسبقاً إلى حد كبير، مما يشير إلى هروب دائم إلى الجودة. نظام محطات التكنولوجيا في كاتالونيا سلم نشاطاً بقيمة 3.2 مليار دولار أمريكي في 2024 عبر 160 حاضنة ويتوقع توظيف 42,752 محترف بحلول 2026. انتعاش السياحة جذب مستثمري الفنادق الفاخرة، بينما خارطة طريق سلطة الميناء المحايدة للكربون أضافت طفواً لمطوري المستودعات الذين يراقبون تدفقات التجارة متعددة الوسائط.

مالقة، تاريخياً ملاذ ترفيهي، هي السوق الإقليمي الأسرع نمواً بمعدل نمو سنوي مركب 7.200% حتى 2030. عمالقة التكنولوجيا الدوليون فتحوا مكاتب فرعية للاستفادة من مزايا جودة الحياة والتكاليف المنخفضة، مما يسرع الطلب على المساحة من الفئة أ. تستفيد فالنسيا من اتصال الميناء وإعادة توطين سلسلة توريد السيارات، مما يوسع بصمتها التصنيعية ويحفز بناء مستودعات تخمينية مدعومة بتوقعات Proequity الصعودية. المدن الثانوية مثل بلباو وسرقسطة تجتذب المستثمرين الساعين وراء فروقات عائد بـ 200 نقطة أساس فوق منطقة الأعمال المركزية بمدريد، جعلتها ممكنة بواسطة روابط قطار AVE عالي السرعة المحسنة التي تضغط أوقات السفر.

المشهد التنافسي

المستثمرون الدوليون وفروا أكثر من نصف إجمالي رؤوس الأموال في 2024، مما جعل إسبانيا الوجهة الأوروبية الرابعة لتدفقات العقارات العابرة للحدود. ملكية المكاتب في مدريد وبرشلونة متركزة حول SOCIMIs المدرجة Merlin Properties وColonial؛ الأولى أصدرت 770 مليون دولار أمريكي في الدين الأخضر لتمويل التحديثات، بينما نتائج الثانية لعام 2024 أكدت تركيزها على أبراج منطقة الأعمال المركزية النموذجية. في اللوجستيات، GIC السنغافورية وPrologis تواصلان تراكم المواقع، متنافستين ضد المطور المحلي Montepino للأرض على طول ممر A-2.

المنافسة تشتد على الاستدامة. محفظة Lar España المعتمدة من BREEAM بنسبة 98% ظللت أصولها البالغة 1.4 مليار دولار أمريكي، لكن فيتش خفضت تصنيف الصندوق الاستثماري العقاري إلى "BB-" بعد الرافعة المالية العالية التي مولت عرض مناقصة من قبل المالكين الجدد. التجزئة تتوحد: Helios RE أكملت استحواذ إجباري لتحصل على 100% من Lar España في فبراير 2025، منتقلة بالأداة إلى BME Scaleup لمرونة تمويل أكبر. مشغلو الفنادق Travelodge وBarceló يفضلون البيع والإيجار من الباطن لتحرير رأس المال لخطوط أنابيب التجديد التي تستهدف تخفيضات استخدام الطاقة قبل أهداف الكفاءة لعام 2030.

المساحة البيضاء والمعطلون يتوفران. تطوير مشترك لمراكز البيانات مع المرافق يتضاعف على طول الحلقة الخارجية لمدريد، حيث الأرض أرخص ووصول الطاقة أسهل. منصات PropTech مثل Clikalia تنشر تقييمات الذكاء الاصطناعي ونقل ملكية البلوك تشين، مقلمة دورات المعاملات بنسبة 30%. جهات الرمز المميز Bricks&People وReental تقسم الأصول المفردة إلى شرائح بقيمة 100 دولار أمريكي، موسعة مشاركة التجزئة. الملاك التقليديون يستجيبون بإطلاق أذرع مشاريع لاستطلاع التكنولوجيا التي تقلل مصروفات التشغيل وتحسن الاحتفاظ بالمستأجرين.

قادة قطاع العقارات التجارية في إسبانيا

-

MERLIN Properties SOCIMI

-

Colonial Av.

-

Lar España

-

Vía Célere

-

Kronos Real Estate Group

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- فبراير 2025: Helios RE أكملت الاستحواذ بنسبة 100% على Lar España Real Estate SOCIMI، مما خلق منصة تجزئة بقيمة 1.4 مليار دولار أمريكي.

- فبراير 2025: Colonial أصدرت نتائج 2024 مظهرة أداء مكاتب مدريد وبرشلونة المرن.

- فبراير 2025: Merlin Properties نشرت حسابات 2024 المدققة مسلطة الضوء على التقدم نحو أهداف الصفر الصافي.

- يناير 2025: Travelodge اشترت محفظة فنادق إسبانية مؤلفة من ستة فنادق وكشفت عن مشاريع خط الأنابيب في سان سيباستيان وقادس وأليكانتي.

نطاق تقرير السوق العقارية التجارية في إسبانيا

العقارات التجارية هي عقار يُستخدم حصرياً لأغراض متعلقة بالأعمال أو لتوفير مساحة عمل بدلاً من كونه مساحة معيشة، والتي ستشكل بدلاً من ذلك عقارات سكنية. العقارات التجارية غالباً ما تُؤجر للمستأجرين لإجراء أنشطة مدرة للدخل. تحليل خلفية كامل للسوق العقارية التجارية في إسبانيا، بما في ذلك تقييم الاقتصاد ومساهمة القطاعات، نظرة عامة على السوق، تقدير حجم السوق للقطاعات المهمة، الاتجاهات الناشئة في قطاعات السوق، ديناميكيات السوق، والاتجاهات الجغرافية، وتأثير كوفيد-19 موجود في التقرير.

السوق العقارية التجارية في إسبانيا مقسمة حسب النوع (المكاتب، التجزئة، الصناعية، اللوجستيات، المتعددة الأسر، والضيافة) وحسب المدن الرئيسية (مدريد، فالنسيا، برشلونة، كاتالونيا، مالقة، ومدن أخرى). يقدم التقرير حجم السوق والتوقعات للسوق العقارية التجارية في إسبانيا بالقيمة (مليار دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| المكاتب |

| التجزئة |

| اللوجستيات |

| أخرى (الصناعية، الضيافة، إلخ.) |

| المبيعات |

| الإيجار |

| الأفراد / الأسر |

| الشركات والشركات الصغيرة والمتوسطة |

| آخرون |

| مدريد |

| برشلونة |

| فالنسيا |

| كاتالونيا (باستثناء برشلونة) |

| مالقة |

| مدن أخرى |

| حسب نوع العقار | المكاتب |

| التجزئة | |

| اللوجستيات | |

| أخرى (الصناعية، الضيافة، إلخ.) | |

| حسب نموذج الأعمال | المبيعات |

| الإيجار | |

| حسب المستخدم النهائي | الأفراد / الأسر |

| الشركات والشركات الصغيرة والمتوسطة | |

| آخرون | |

| حسب الجغرافيا (المدينة الرئيسية) | مدريد |

| برشلونة | |

| فالنسيا | |

| كاتالونيا (باستثناء برشلونة) | |

| مالقة | |

| مدن أخرى |

الأسئلة الرئيسية المجاب عليها في التقرير

ما هي القيمة الحالية للسوق العقارية التجارية في إسبانيا؟

السوق العقارية التجارية في إسبانيا مقيمة بـ 88.2 مليار دولار أمريكي اعتباراً من 2024.

أي نوع عقار يحتل أكبر حصة من السوق العقارية التجارية في إسبانيا؟

المكاتب تقود بنسبة 34.20% من حصة السوق في 2024.

أي قطاع ينمو بأسرع وتيرة ضمن السوق العقارية التجارية في إسبانيا؟

العقارات اللوجستية من المتوقع أن تنمو بمعدل نمو سنوي مركب 7.000% حتى 2030.

لماذا من المتوقع أن تتفوق أنشطة الإيجار على المبيعات؟

المؤسسات تسعى إلى تدفقات دخل مستقرة والشاغلون يفضلون الإيجار لمرونة الميزانية العمومية، مما يدفع معدل نمو سنوي مركب للإيجار بنسبة 6.750% مقابل نمو أبطأ في معاملات المبيعات.

أي مدينة تهيمن على السوق العقارية التجارية في إسبانيا؟

مدريد تأمر بنسبة 45.10% من حصة السوق الوطني، مدعومة بدورها كعاصمة سياسية ومالية.

كيف تشكل لوائح الاستدامة قرارات الاستثمار؟

قواعد التصنيف الأخضر للاتحاد الأوروبي وتفويضات المستثمرين للمسؤولية البيئية والاجتماعية والحوكمة تدفع الملاك لتمويل تحديثات عميقة، حيث أصدرت الصناديق الاستثمارية العقارية الإسبانية 770 مليون دولار أمريكي من السندات الخضراء لترقية الأداء الطاقوي.

آخر تحديث للصفحة في: