حجم وحصة السوق العقاري التجاري البرازيلي

تحليل السوق العقاري التجاري البرازيلي من قبل Mordor Intelligence

يقدر حجم السوق العقاري التجاري البرازيلي بـ 92.54 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 98.60 مليار دولار أمريكي بحلول عام 2030، نامياً بمعدل نمو سنوي مركب قدره 6.55% طوال فترة التوقع. يعكس هذا المسار الثابت تعميق مجمعات رؤوس الأموال المؤسسية، والتوسع السريع في صناديق الاستثمار العقاري البرازيلية، وامتيازات البنية التحتية العامة التي تدعم الطلب في ممرات حضرية رئيسية. تستمر الحدائق اللوجستية من الدرجة الأولى على طول محور ساو باولو-ريو في الشح، بينما تحصل التطويرات المكتبية المعتمدة من LEED على مزايا تكلفة من خلال حوافز التمويل الأخضر من بنك التنمية الوطني البرازيلي BNDES. تقود الشركات المستأجرة في مجال التكنولوجيا المالية والخدمات السحابية والمواد الاستهلاكية الأساسية الاستيعاب في الأسواق الفرعية المتميزة في ساو باولو. في الوقت نفسه، يؤدي التباطؤ في البناء التخميني، الناجم عن ارتفاع معدلات SELIC، إلى تخفيف إضافات العرض قصيرة المدى لكنه يحسن آفاق الإشغال للمشاريع المكتملة. تخلق قطع الأراضي البنية المتحررة من خلال خصخصة الموانئ والمطارات خطوط تطوير جديدة توسع الكون الاستثماري خارج المراكز الحضرية التقليدية.

الخلاصات الرئيسية للتقرير

- جغرافياً، استحوذت ساو باولو على 45.2% من حصة السوق العقاري التجاري البرازيلي في عام 2024. من المتوقع أن يسجل السوق العقاري التجاري البرازيلي لباقي البرازيل معدل نمو سنوي مركب قدره 7.51% بين 2025-2030.

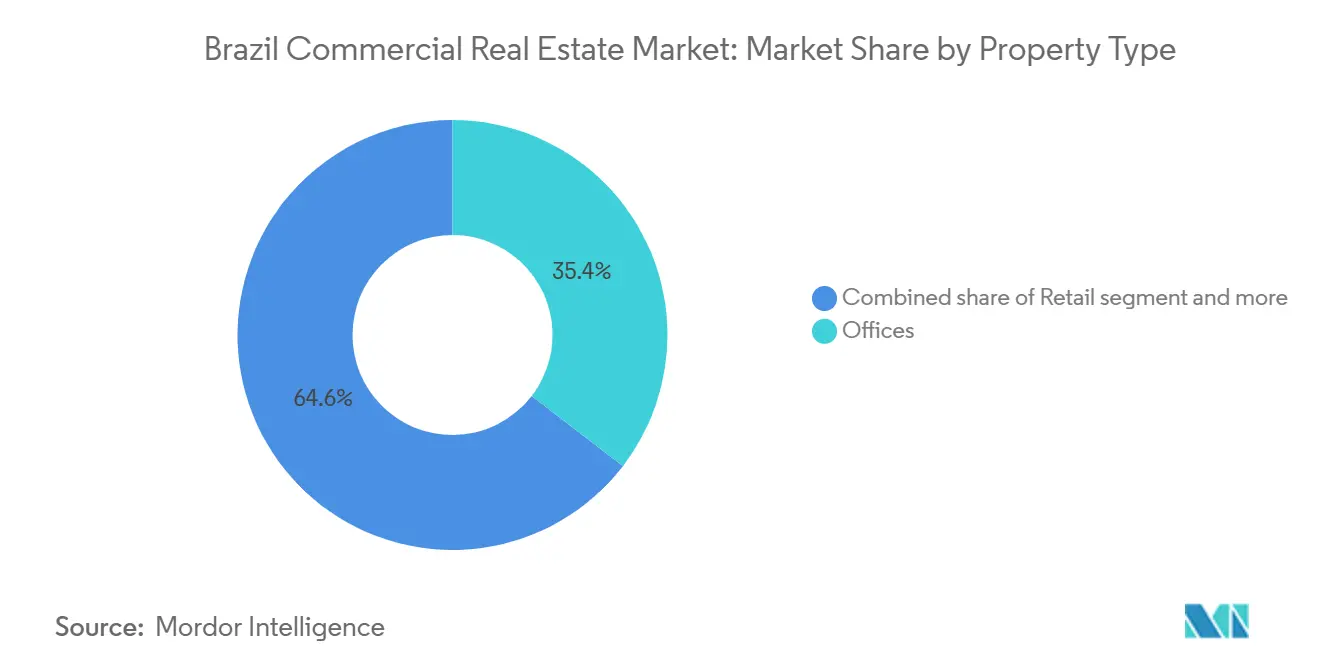

- حسب نوع العقار، تصدرت المكاتب بـ 35.4% من حصة إيرادات السوق العقاري التجاري البرازيلي في عام 2024. من المتوقع أن يتقدم السوق العقاري التجاري البرازيلي للعقارات اللوجستية بمعدل نمو سنوي مركب قدره 7.85% بين 2025-2030.

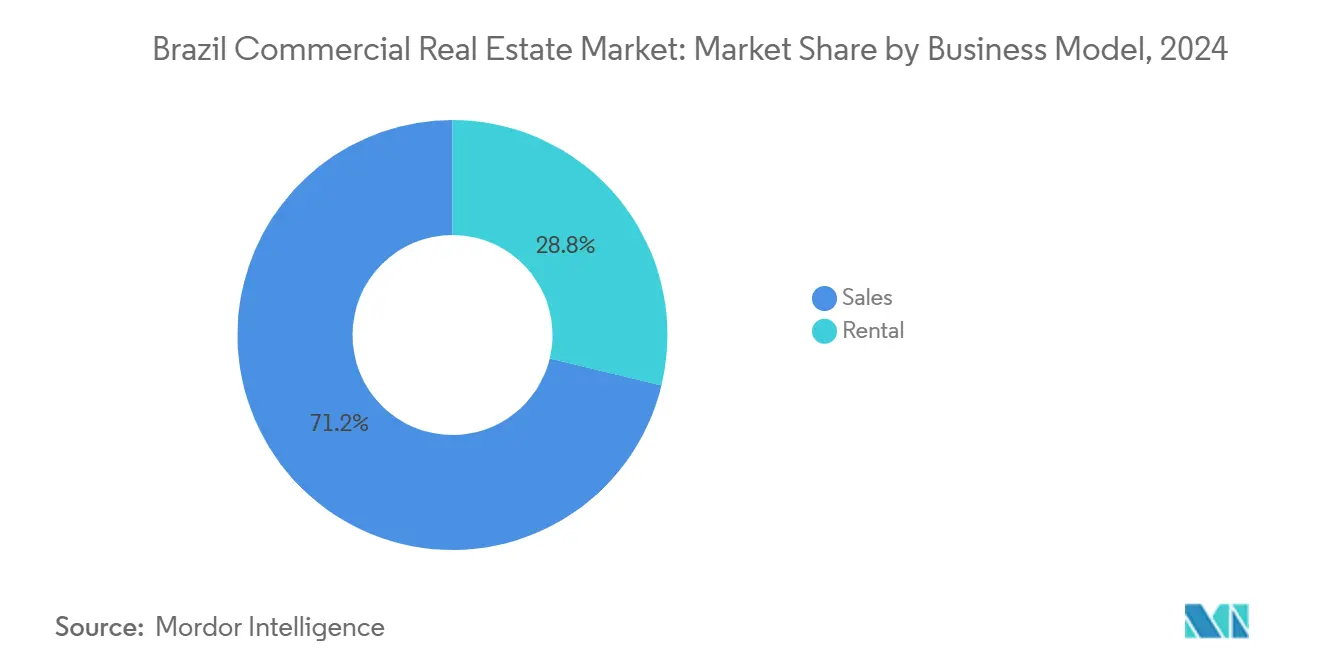

- حسب نموذج الأعمال، شكلت معاملات المبيعات 71.2% من حجم السوق العقاري التجاري البرازيلي في عام 2024. يتوسع السوق العقاري التجاري البرازيلي لعمليات الإيجار بمعدل نمو سنوي مركب قدره 7.12% بين 2025-2030.

- حسب المستخدم النهائي، هيمنت الشركات والمشاريع الصغيرة والمتوسطة على 76.1% من حصة السوق العقاري التجاري البرازيلي في عام 2024. من المقرر أن ينمو السوق العقاري التجاري البرازيلي لقطاع الأفراد والأسر بمعدل نمو سنوي مركب قدره 7.33% بين 2025-2030.

اتجاهات ورؤى السوق العقاري التجاري البرازيلي

تحليل تأثير المحركات

| المحرك | (~) % التأثير على معدل النمو السنوي المركب التوقع | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| طفرة الطلب المرتبطة بالنقل القريب للحدائق اللوجستية من الدرجة الأولى على طول ممر ساو باولو-ريو | +1.2% | منطقة ساو باولو الحضرية، ممر ريو دي جانيرو | المدى المتوسط (2-4 سنوات) |

| التمويل الأخضر المدعوم من BNDES يسرع التطويرات المكتبية المعتمدة من LEED | +0.8% | وطني، مركز في ساو باولو وريو دي جانيرو | المدى الطويل (≥ 4 سنوات) |

| توسع صناديق الاستثمار العقاري البرازيلية يعمق مجموعة رؤوس الأموال المؤسسية | +1.1% | وطني مع التركيز على ساو باولو والمدن الثانوية | المدى المتوسط (2-4 سنوات) |

| ازدهار التكنولوجيا المالية والخدمات السحابية يغذي استيعاب المكاتب الرئيسية في Paulista وFaria Lima | +0.7% | الأحياء المالية في ساو باولو | المدى القصير (≤ سنتان) |

| خصخصة المطارات والموانئ تطلق قطع الأراضي التجارية البنية | +0.6% | وطني، مكاسب مبكرة في ساو باولو، ريو دي جانيرو، سلفادور | المدى الطويل (≥ 4 سنوات) |

| النقل الداخلي لمراكز البيانات يقود حرم صناعية ذات أغراض خاصة | +0.9% | ساو باولو، ريو دي جانيرو، الشمال الشرقي الناشئ | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

طفرة الطلب المرتبطة بالنقل القريب للحدائق اللوجستية من الدرجة الأولى على طول ممر ساو باولو-ريو

في عام 2024، ارتفعت الإيجارات الصافية الفعلية لمرافق التوزيع من الفئة الأولى في ممر ساو باولو-ريو بنسبة 15%، مما يعكس موقعه كمركز لوجستي رئيسي في المنطقة. انخفضت معدلات الشواغر إلى 9.3% حيث تحول المشغلون نحو النقل القريب ونماذج الميل الأخير. واجهت التسليمات الجديدة عقبات من مشاكل قدرة الشبكة الكهربائية وعمليات الترخيص المعقدة. وبالتالي، تحول الطلب نحو العقد الناشئة مثل Castelo وRaposo. يقوم المطورون الآن بتنويع مواقعهم، بهدف الاستفادة من ازدهار النقل القريب مع التنقل في تحديات البنية التحتية. هذا المشهد المتطور لا يشد معدلات الإشغال فحسب، بل يعزز أيضاً الإيجارات القابلة للتحقيق، مما يضمن التدفقات النقدية المستقرة للصناديق المركزة على اللوجستيات.

التمويل الأخضر المدعوم من BNDES يسرع التطويرات المكتبية المعتمدة من LEED

يوجه بنك التنمية الوطني البرازيلي BNDES بشكل متزايد الأموال نحو المشاريع المستدامة، خاصة تلك التي تركز على خفض التكاليف للمباني الموجهة نحو LEED[1]البنك الوطني البرازيلي للتنمية الاقتصادية والاجتماعية، "تقرير صرف BNDES 2023،" bndes.gov.br . يكشف التخطيط من قبل مؤسسة التمويل الدولية أن 55 بلدية بدأت في تقديم حوافز ضريبية لتعزيز البناء الأخضر[2]مؤسسة التمويل الدولية، "ذكاء السوق للمباني الخضراء البرازيل،" ifc.org. التشريع الذي تم إقراره في نوفمبر 2024، بشأن سندات البنية التحتية، يعزز الوصول إلى رأس المال بضريبة استقطاع صفر، مما يقرب المطورين من المستثمرين المركزين على ESG. مع الحوافز الفيدرالية والإعفاءات الضريبية المحلية ودفعة رأس المال العالمية لنتائج الاستدامة الملموسة، تصبح الأصول المعتمدة من LEED أهدافاً رئيسية لطلب الإيجار طويل المدى.

توسع المستثمرين المؤسسيين الأجانب (FIIs) يعمق مجموعة رؤوس الأموال المؤسسية

نما كون صناديق الاستثمار العقاري المدرجة في البرازيل من 20 مليار ريال برازيلي (3.60 مليار دولار أمريكي) في عام 2014 إلى 168 مليار ريال برازيلي (30.23 مليار دولار أمريكي) في عام 2024، مما رفع عدد الصناديق المدرجة إلى 534. تحتفظ صناديق الاستثمار العقاري الرهنية بـ 40% من صافي قيمة الأصول، مما يشير إلى تحول هيكلي نحو محافظ الديون المركزة على الدخل. اللائحة المقترحة لبناء توزيعات الأرباح على الربح المحاسبي يمكن أن تستقر التدفقات النقدية وتجذب مخصصات المعاشات عبر الحدود. الزيادة في الحد الأدنى لعدد المساهمين تخلق عتبات حجم تشجع على التوحيد، وتحسن السيولة، وتوحد جودة التقارير.

ازدهار التكنولوجيا المالية والخدمات السحابية يغذي استيعاب المكاتب الرئيسية في Paulista وFaria Lima

تجاوز الاستيعاب الإجمالي في مخزون مكاتب ساو باولو من الدرجة الأولى 520,000 متر مربع في عام 2024، وهو أقوى استيعاب سنوي في عشر سنوات. انخفضت الشواغر إلى 17.35%، بينما وصلت متوسط الإيجارات المطلوبة إلى 131.50 ريال برازيلي (23.66 دولار أمريكي) لكل متر مربع شهرياً. قاد المستأجرون في مجال التكنولوجيا والمالية أكثر من نصف حجم الإيجار في الأسواق الفرعية مثل Rebouças وMarginal Pinheiros وFaria Lima. تهدف تسليمات خط الأنابيب البالغة 250,000 متر مربع في عام 2025 إلى تلبية الطلب المستمر على البنية التحتية المرنة والتخطيطات المرنة وشهادات الاستدامة.

تحليل تأثير القيود

| القيد | (~) % التأثير على معدل النمو السنوي المركب التوقع | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| معدلات SELIC المرتفعة باستمرار تحد من التطويرات التخمينية | -1.8% | وطني، سحب أقوى في ساو باولو وريو دي جانيرو | المدى القصير (≤ سنتان) |

| تقلبات أسعار الصرف تحد من تخصيص رؤوس الأموال الأجنبية | -1.1% | وطني، تأثير أحد في مدن البوابات الدولية | المدى المتوسط (2-4 سنوات) |

| الشواغر الهيكلية في منطقة الأعمال المركزية بريو تضغط على إيجارات المكاتب | -0.7% | منطقة الأعمال المركزية في ريو دي جانيرو | المدى المتوسط (2-4 سنوات) |

| تقسيم المناطق التراثية المقيد يبطئ دورة التصاريح | -0.4% | الأحياء التاريخية في ساو باولو وريو | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

معدلات SELIC المرتفعة باستمرار تحد من التطويرات التخمينية

تتوقع الجمعية البرازيلية لكيانات الائتمان العقاري والمدخرات انخفاضاً بنسبة 17% في الرهون العقارية الممولة من SBPE خلال عام 2025 وسط موقف نقدي أكثر إحكاماً[3]الجمعية البرازيلية لكيانات الائتمان العقاري والمدخرات، "توقعات الائتمان العقاري 2025،" abecip.org.br. يتوقع بنك BNP Paribas أن يصل SELIC إلى ذروة 14.75% بحلول منتصف عام 2025، مما يزيد تكاليف الديون للمشاريع كثيفة رؤوس الأموال. يتحول المطورون إلى المشاريع المباعة مسبقاً أو المدعومة مؤسسياً، بينما يراقب المستثمرون ذوو رؤوس الأموال الجيدة الفرص المتعثرة الناجمة عن تشديد عهود البنوك. تعطي بيئة المعدلات الأولوية للمشاريع ذات الإيجار المسبق أو الدعم الحكومي، مما يرشح النشاط التخميني عبر المدن الكبرى.

الشواغر الهيكلية في منطقة الأعمال المركزية بريو تضغط على إيجارات المكاتب

تحمل منطقة الأعمال المركزية في ريو دي جانيرو معدل شواغر 30.9%، تقريباً ضعف ساو باولو، مما يضغط الإيجارات القابلة للتحقيق إلى 17.73 دولار أمريكي لكل متر مربع ويحد من بدايات جديدة قريبة المدى. الانخفاض في مقرات شركات النفط وتقليص حجم القطاع العام أعاد تشكيل أنماط الطلب. بينما تسجل الأصول اللوجستية داخل الحزام الحضري نمواً في الإيجارات، تنتظر مكاتب منطقة الأعمال المركزية التحويل أو إعادة التطوير التي تتماشى مع الصيغ المختلطة الاستخدام أو الضيافة. يستهدف المستثمرون ذوو الآفاق طويلة المدى الأصول المخفضة الموضوعة بالقرب من النقل أو خطط تجديد الواجهة البحرية.

تحليل القطاع

حسب نوع العقار: اللوجستيات تقود النمو رغم هيمنة المكاتب

شكل قطاع المكاتب 35.4% من حصة السوق العقاري التجاري البرازيلي في عام 2024، مؤكداً موقعه الراسخ في استراتيجيات موقع الشركات. ومع ذلك، تظهر الأصول اللوجستية أسرع مسار، موسعة بمعدل نمو سنوي مركب 7.85% حتى 2030 حيث يرفع اختراق التجارة الإلكترونية عبر الإنترنت، ونماذج المخزون في الوقت المناسب، والنقل القريب الطلب الوطني على المستودعات. تستحوذ الحدائق اللوجستية الرئيسية المحيطة بساو باولو وريو على الفائض من خصخصة الموانئ وإعادة توطين التصنيع. تفرض المرافق من الدرجة الأولى إيجارات متميزة، وتدعم أقل من 10% شواغر، وتلبي المتطلبات المتزايدة لامتثال ESG. تظهر العقارات التجارية إشغالاً مستقراً في مراكز التسوق من الدرجة الأولى المدارة من قبل مشغلين مثل Multiplan، لكن صيغ الشارع الرئيسي تستمر في ترشيد البصمات حيث تتوسع القنوات الرقمية. تتلقى الحرم الصناعية الموجهة لنشاط مركز البيانات التزامات كبيرة، بما في ذلك مرحلة أولية بقيمة 500 مليون دولار أمريكي لأكبر مركز في أمريكا اللاتينية في Eldorado do Sul. تستفيد مشاريع الضيافة والاستخدام المختلط من انتعاش السياحة وتحسن قدرة الرفع الجوي بعد امتيازات المطارات.

يشير الأداء الفائق طويل المدى للوجستيات إلى تحول في أولويات المستأجرين نحو سرعة التنفيذ، والتصميم المتحكم في درجة الحرارة، وتكامل الطاقة المتجددة. يوظف المطورون عقود البناء حسب الطلب مع مستأجري التجارة الإلكترونية وLogistics خارجية لتأمين الإيجارات الطويلة مع تجنب المخاطر التخمينية. بالتوازي، يدمج خط أنابيب المكاتب الأنظمة اللاتلامسية، والإضاءة النهارية الأكبر، والتجهيزات المعيارية لإرضاء توقعات القوى العاملة المختلطة. من المتوقع أن يتوسع حجم السوق العقاري التجاري البرازيلي المخصص للوجستيات إلى 8% من إجمالي المخزون بحلول 2030، مقارنة بـ 6% في 2024. يعزز مالكو المكاتب القدرة التنافسية بإعادة وضع الأصول القديمة من خلال التحديثات الخضراء الممولة بائتمان BNDES منخفض التكلفة. يعكس لاعبو التجزئة التعرض الدوري بوضع طبقات من المفاهيم التجريبية مثل المأكولات الراقية والخدمات الصحية التي تمدد أوقات الإقامة وتدعم استدامة الإيجار.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب نموذج الأعمال: هيمنة المبيعات تتحول نحو نمو الإيجار

شكلت معاملات المبيعات 71.2% من حجم السوق العقاري التجاري البرازيلي في عام 2024، مما يعكس تفضيلاً طويل الأمد للملكية المباشرة المعززة بقابلية خصم الضرائب لفوائد الرهن العقاري ومعاملة مكاسب رأس المال المواتية. ومع ذلك، تسجل الاستراتيجيات الموجهة للإيجار معدل نمو سنوي مركب 7.12%، متفوقة على نمو القطاع الرئيسي حيث يوسع المستثمرون المؤسسيون صناديق الاستثمار العقاري المخصصة لتدفقات الدخل المستقرة. تتنوع صناديق المعاشات وشركات التأمين بعيداً عن الدخل الثابت بشراء حصص جزئية في محافظ اللوجستيات والمكاتب الأساسية. حصة صندوق معاشات PREVI البالغة 90% في Prologis CCP Cajamar Industrial Park تشير إلى نقطة تحول في الشهية المؤسسية المحلية لمخزون اللوجستيات المتراكم العائد.

يتكيف المطورون بهيكلة منصات البناء للإيجار، وتمديد حزم تحسين المستأجرين، والاستفادة من proptech للصيانة التنبؤية. توحيد صناديق الاستثمار العقاري يرفع الشفافية ويقلل فروقات التداول، مما يحسن السيولة للمشاركين الأجانب. من المتوقع أن يؤدي التخفيض التدريجي في SELIC إلى تصعيد نشاط إعادة التمويل، مما يحرر رأس مال إضافي لتوسيع الإيجار. خلال أفق التوقع، يمكن أن تشكل منتجات الإيجار ثلث معاملات السوق العقاري التجاري البرازيلي، مما يشير إلى تحول في المحافظ نحو مرونة التدفق النقدي.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب المستخدم النهائي: الطلب المؤسسي يقود تسارع النمو الفردي

حافظ المشغلون المؤسسيون والمشاريع الصغيرة والمتوسطة على 76.1% من إجمالي الطلب في عام 2024، مدعومين بالتكنولوجيا المالية والأعمال الزراعية والشركات متعددة الجنسيات للسلع الاستهلاكية التي وسعت البصمات في المدن الأساسية والثانوية. تعطي استراتيجيات مساحات العمل الآن الأولوية للتصميم الموفر للطاقة وأنظمة المباني الذكية والقرب من المراكز متعددة الوسائط. الأفراد والأسر، رغم كونهم أصغر في الوقت الحاضر، يمثلون القطاع الأسرع نمواً بمعدل نمو سنوي مركب 7.33%. البرامج الحكومية مثل برنامج Minha Casa, Minha Vida الموسع توسع الأهلية للعائلات التي تكسب حتى 12,000 ريال برازيلي (2159.21 دولار أمريكي) وتشجع المشاركة التجارية في صناديق الاستثمار العقاري المشتركة.

إضفاء الطابع الديمقراطي على الاستثمار العقاري من الدرجة الاستثمارية من خلال تطبيقات الحصص الجزئية وحواجز دخول أقل في صناديق الاستثمار العقاري العامة يسمح للمستثمرين من الطبقة المتوسطة الناشئة بالحصول على التعرض لمراكز التسوق والمستودعات المستقرة. تلتقط أحجام إيجار المشاريع الصغيرة والمتوسطة حيث تعيد خطوط BNDES فتحها بعد الجائحة، مما يسهل شراء الشقق الصناعية الخفيفة خارج طريق ساو باولو الدائري. مع مرور الوقت، يعزز ملف الطلب المختلط العمق والسيولة، مما يقلل مخاطر الشواغر للأصول متعددة المستأجرين.

تحليل جغرافي

يبقى السوق العقاري التجاري البرازيلي مرتكزاً في ساو باولو، التي استحوذت على 45.22% من الإيرادات في عام 2024 وسجلت استيعاباً مكتبياً قياسياً أعلى من 520,000 متر مربع خلال عام 2024. تسلقت متوسط الإيجارات المطلوبة إلى 131.50 ريال برازيلي (23.66 دولار أمريكي) لكل متر مربع شهرياً وخففت الشواغر إلى 17.35%، مدعومة بالاستيعاب العالي في Paulista وFaria Lima وChucri Zaidan. هاجرت عناقيد اللوجستيات غرباً إلى Castelo وRaposo حيث ضاقت الأراضي في Cajamar وGuarulhos. تعزز خصخصة الموانئ في Santos الإنتاجية، معززة دور المدينة كنواة توزيع.

تؤكد شواغر منطقة الأعمال المركزية في ريو دي جانيرو البالغة 30.9% على استمرار اختلالات العرض والطلب، لكن الأصول اللوجستية ضمن ريو الكبرى تضاهي نمو الإيجار بنسبة 15% في ساو باولو، مما يعكس نشاط التجارة الإلكترونية القوي. يعيد مستثمرو الضيافة النظر في المواقع على الواجهة البحرية مع تعافي السياحة. تغري قطع الأراضي البنية المتحررة من خلال امتياز مطار Galeão مقترحات الاستخدام المختلط، رغم أن تعافي المكاتب يبقى بطيئاً حتى يتم تصفية المخزون الفائض.

من المتوقع أن يتوسع باقي البرازيل بمعدل نمو سنوي مركب 7.51%, مما يشير إلى لامركزية هيكلية للنمو. تمول المبادرات الفيدرالية تحت برنامج التسريع الجديد للنمو 2,000 مشروع بنية تحتية تمدد ممرات السكك الحديدية والطرق إلى مناطق الأعمال الزراعية الغنية في Mato Grosso والشمال الشرقي. تسلق استهلاك الأسمنت في الجنوب الشرقي والشمال الشرقي بنسبة 5.4% سنوياً في يناير 2025، مؤكداً النشاط الإنشائي المرتفع. تستفيد المدن متوسطة الحجم من تكاليف الأراضي الأقل، وعمليات الترخيص المبسطة، والحوافز التي تقدمها الحكومات المحلية الحريصة على جذب المراكز اللوجستية وحرم مراكز البيانات. تكتسب العقد الثانوية مثل Campinas وGoiânia وRecife قوة جر حيث يوسع المشغلون معايير اختيار الموقع خارج التجمع الحضري ساو باولو-ريو.

المشهد التنافسي

السوق العقاري التجاري البرازيلي مجزأ بشكل معتدل، مما يسلط الضوء على بيئة تنافسية مع نطاق متنوع من اللاعبين. المشغلون العالميون Prologis وGoodman يهيمنان على ممتلكات اللوجستيات البرازيلية، يفتخران بأصول تحت الإدارة مجمعة تزيد عن 90 مليار دولار أمريكي ومتوسط إشغال محافظ مثير للإعجاب بنسبة 99%. اللاعبون المحليون Cyrela وBR Properties وLOG Commercial Properties يقودون الحجم في القطاعات العمودية للمكاتب والتجزئة والصناعات الخفيفة. مشغلو مراكز التسوق Multiplan وIguatemi يستفيدون من مزيج المستأجرين الفاخر المنتقى الذي يحمي لفائف الإيجار من البديل التجاري الإلكتروني الخالص. تدمج JHSF Participações التطوير وإدارة العقارات وخدمات الطيران الخاص، موضحة استراتيجية متكاملة عمودياً تحبس الإيرادات المتنوعة.

يتسارع اعتماد proptech لتحسين كفاءة المحافظ: أجهزة استشعار إنترنت الأشياء تراقب أحمال الطاقة، وخوارزميات التأجير المدفوعة بالذكاء الاصطناعي تستهدف المستأجرين عالي الاحتمال، وتجارب blockchain تبسط تحويلات الملكية الجزئية. التمايز في ESG عامل حاسم في تخصيص رأس المال؛ تقارن الصناديق البصمات الكربونية، وتثبت الخلايا الضوئية على الأسطح، وتصدق من خلال برامج EDGE أو LEED لفتح قروض خضراء أرخص. يفضل السوق قوة الميزانية العمومية حيث ترفع المعدلات التقييدية عتبات تغطية الفوائد. تحدث تداولات الأصول بشكل متزايد عبر اتفاقيات الشراء الآجل التي تخفف مخاطر البناء مع الحفاظ على الفائدة الصاعدة عند الإنجاز.

الحركات الاستراتيجية تؤكد على التوحيد والتخصص. بدأ Goodman مشروعاً مشتركاً متعدد الأصول يركز على مرافق السلسلة الباردة التي تخدم صادرات البرازيل الغذائية الزراعية. خصص Multiplan 1.5 مليار ريال برازيلي (0.27 مليار دولار أمريكي) لسبعة توسعات تجارية تؤكد على المأكولات الراقية عالية الهامش، بينما يضع Iguatemi 236 مليون ريال برازيلي (42.46 مليون دولار أمريكي) في امتدادات طوابق متميزة لترسيخ العلامات التجارية الفاخرة العالمية. تقدم Scala Data Centers في مرحلة أولى بقيمة 500 مليون دولار أمريكي في Eldorado do Sul تهدف إلى الاستفادة من متطلبات السحابة فائقة الحجم وقيادة استيعاب الأراضي الصناعية.

قادة قطاع العقارات التجارية البرازيلي

-

Cyrela Commercial Properties S.A.

-

LOG Commercial Properties

-

Multiplan

-

BR Properties

-

Aliansce Sonae

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- أبريل 2025: أطلق Multiplan سبعة مشاريع توسع بإجمالي 1.5 مليار ريال برازيلي (0.27 مليار دولار أمريكي)، تستهدف التجزئة الفاخرة والمأكولات الراقية.

- أبريل 2025: أعلن Iguatemi عن توسع بقيمة 236 مليون ريال برازيلي (42.46 مليون دولار أمريكي) بمساحة 15,500 متر مربع لتعزيز موضع المول المتميز.

- أكتوبر 2024: استحوذ صندوق Guardian Real Estate Investment على 15 عقاراً من Atacadão مقابل 725 مليون ريال برازيلي (130.45 مليون دولار أمريكي) عبر البيع والاستئجار العكسي، بإجمالي 264,000 متر مربع مساحة إجمالية قابلة للتأجير

- سبتمبر 2024: التزمت Scala Data Centers بـ 500 مليون دولار أمريكي لتطوير Scala AI City في Eldorado do Sul، والمتوقع أن تصبح أكبر مجمع مراكز بيانات في أمريكا اللاتينية.

نطاق تقرير السوق العقاري التجاري البرازيلي

العقارات التجارية، أو الممتلكات الاستثمارية، أو عقارات الدخل تخطط للربح من مكاسب رؤوس الأموال أو دخل الإيجار. يغطي التقرير تحليلاً كاملاً لخلفية السوق العقاري التجاري البرازيلي، بما في ذلك تقييم الاقتصاد ومساهمة القطاعات في الاقتصاد، ونظرة عامة على السوق، وتقدير حجم السوق للقطاعات الرئيسية، والاتجاهات الناشئة في قطاعات السوق، وديناميكيات السوق، والاتجاهات الجغرافية وتأثير الجيوسياسة والجائحة على السوق.

يتم تقسيم السوق العقاري التجاري البرازيلي حسب النوع (المكاتب، التجزئة، الصناعي واللوجستيات، والضيافة) والمدن الرئيسية (ريو دي جانيرو، ساو باولو، وباقي البرازيل). يقدم التقرير حجم السوق والتوقعات لجميع القطاعات المذكورة أعلاه بالقيمة (دولار أمريكي).

| المكاتب |

| التجزئة |

| اللوجستيات |

| أخرى (الصناعية، الضيافة، إلخ.) |

| المبيعات |

| الإيجار |

| الأفراد/الأسر |

| الشركات والمشاريع الصغيرة والمتوسطة |

| أخرى |

| ساو باولو |

| ريو دي جانيرو |

| باقي البرازيل |

| حسب نوع العقار | المكاتب |

| التجزئة | |

| اللوجستيات | |

| أخرى (الصناعية، الضيافة، إلخ.) | |

| حسب نموذج الأعمال | المبيعات |

| الإيجار | |

| حسب المستخدم النهائي | الأفراد/الأسر |

| الشركات والمشاريع الصغيرة والمتوسطة | |

| أخرى | |

| المدن الرئيسية | ساو باولو |

| ريو دي جانيرو | |

| باقي البرازيل |

الأسئلة الرئيسية المجاب عنها في التقرير

ما هو الحجم الحالي للسوق العقاري التجاري البرازيلي؟

يقف حجم السوق العقاري التجاري البرازيلي عند 92.54 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 98.60 مليار دولار أمريكي بحلول عام 2030.

أي نوع عقار ينمو بأسرع وتيرة؟

تسجل العقارات اللوجستية أعلى نمو، موسعة بمعدل نمو سنوي مركب 7.85% مدفوعة بتنفيذ التجارة الإلكترونية وطلب النقل القريب.

لماذا تكتسب نماذج الإيجار زخماً؟

يفضل المستثمرون المؤسسيون الدخل المتوقع من صناديق الاستثمار العقاري البرازيلية، مما يؤدي إلى تقدم عمليات الإيجار بمعدل نمو سنوي مركب 7.12% مقارنة بالنمو الأبطأ في معاملات المبيعات.

كم مهيمنة ساو باولو في العقارات التجارية الوطنية؟

تحتفظ ساو باولو بـ 45.22% من حصة السوق العقاري التجاري البرازيلي، مدعومة بالاستيعاب المكتبي القوي والطلب اللوجستي العالي.

ما الرياح المعاكسة الكلية التي يمكن أن تؤثر على نمو السوق؟

معدلات SELIC المرتفعة وتقلبات العملة ترفع تكاليف التمويل وتخفف التطوير التخميني، خاصة في المشاريع كثيفة رؤوس الأموال.

أي حوافز الاستدامة الأكثر أهمية للمطورين؟

قروض BNDES الخضراء منخفضة التكلفة والإعفاءات الضريبية البلدية للمباني المعتمدة من LEED تقلل تكاليف التمويل وتربط الأصول بمجمعات رؤوس الأموال العالمية ESG.

آخر تحديث للصفحة في: