حجم وحصة سوق الماتشا

تحليل سوق الماتشا من قبل Mordor Intelligence

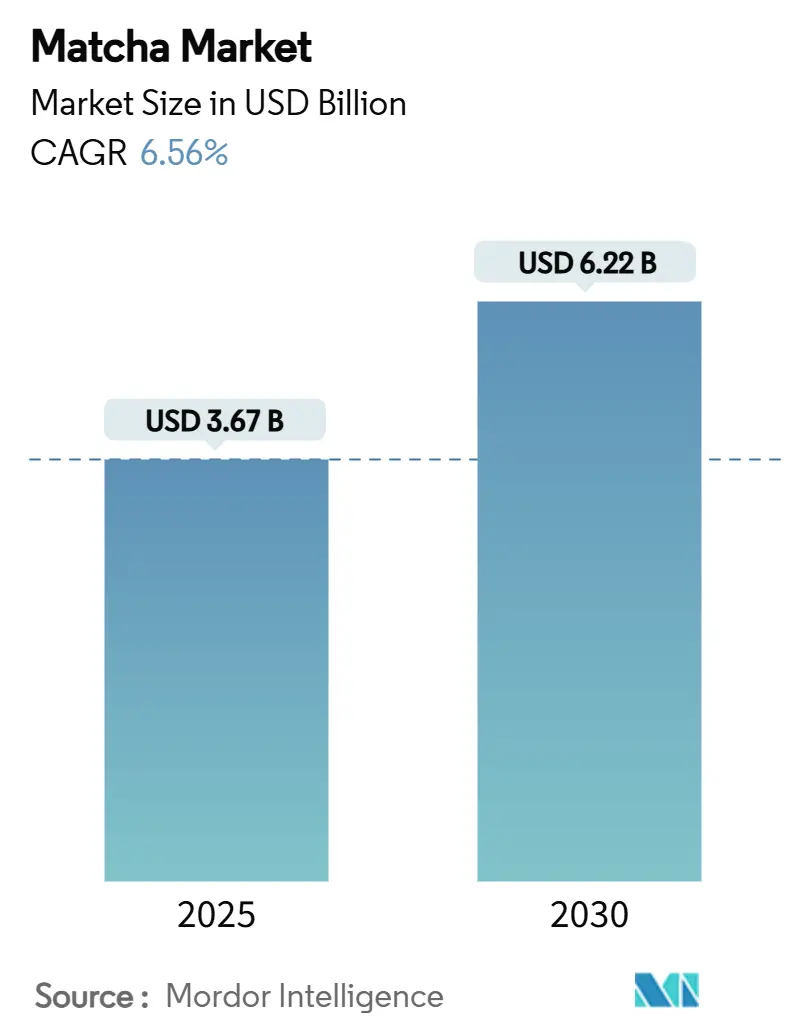

من المتوقع أن يصل حجم سوق الماتشا إلى 3,67 مليار دولار أمريكي بحلول 2025 ومن المتوقع أن ينمو إلى 6,22 مليار دولار أمريكي بحلول 2030، محققاً نمواً بمعدل نمو سنوي مركب 6,56%. يعكس هذا التوسع الاستهلاك المستدام المتمحور حول الصحة، والوضوح على وسائل التواصل الاجتماعي الذي يُطبّع تقاليد الشاي الاحتفالي، والتسعير المتميز الذي تتيحه الإمدادات المحدودة من المواد الخام. يتقارب الطلب القوي مع اتجاهات الأطعمة الوظيفية، حيث تُبرز العلامات التجارية المحتوى العالي من L-theanine ومضادات الأكسدة للتمييز عن المشروبات التقليدية المحتوية على الكافيين. يمنح الاعتماد المتزايد للأنظمة الغذائية النباتية في أمريكا الشمالية وأوروبا الماتشا ميزة تنافسية كبديل طاقة خالٍ من الألبان، بينما يعزز الاختراق السريع للتجارة الإلكترونية نماذج البيع المباشر للمستهلك التي تضمن أصالة المنشأ وتعزز المكانة المتميزة. تهدف مبادرات تنويع الإمداد في الصين والإعانات لمزارعي التينشا اليابانيين إلى تخفيف النقص، لكن القيود المستمرة للمناخ والعمالة تبقي المخزونات محدودة، مما يحافظ على تحقيق أسعار أعلى.

النقاط الرئيسية للتقرير

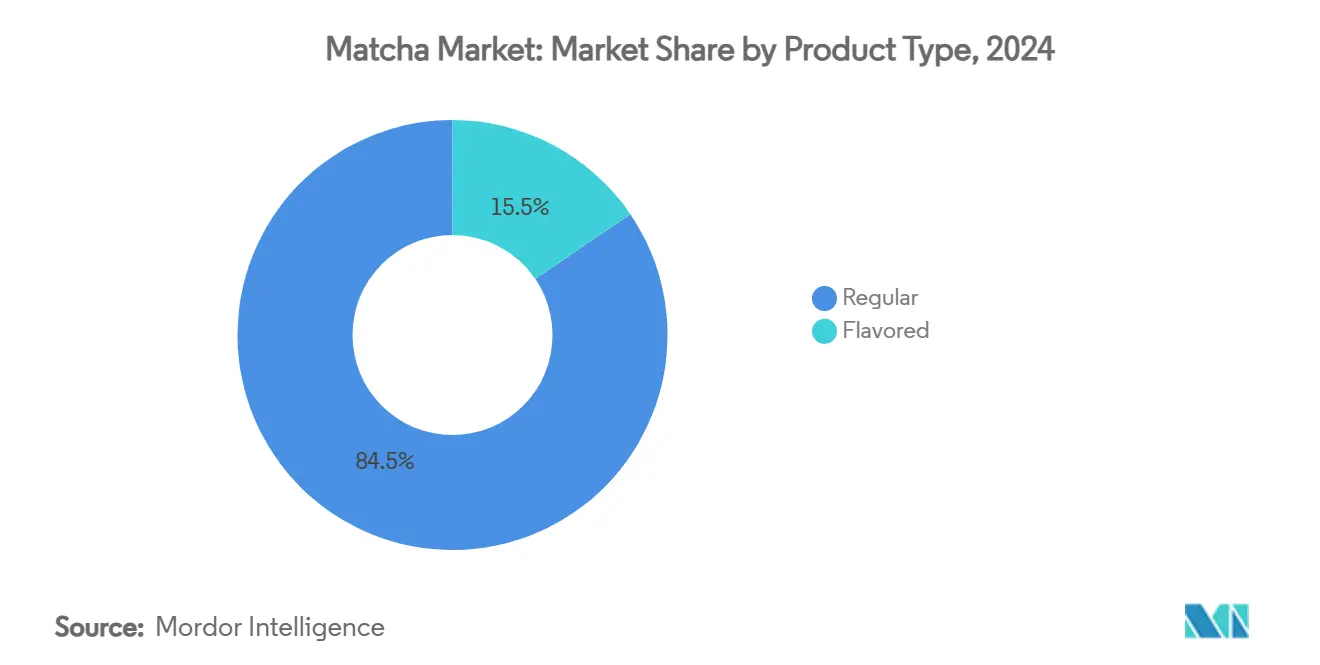

- حسب نوع المنتج، حقق المسحوق العادي 85,34% من حصة سوق الماتشا في 2024، بينما من المتوقع أن تنمو المتغيرات ذات النكهات بمعدل نمو سنوي مركب 7,40% من 2025-2030.

- حسب الدرجة، تصدرت الكلاسيكية بحصة سوقية 54,23% في 2024؛ ومن المتوقع أن تتوسع الدرجة الاحتفالية بمعدل نمو سنوي مركب 8,12% حتى 2030.

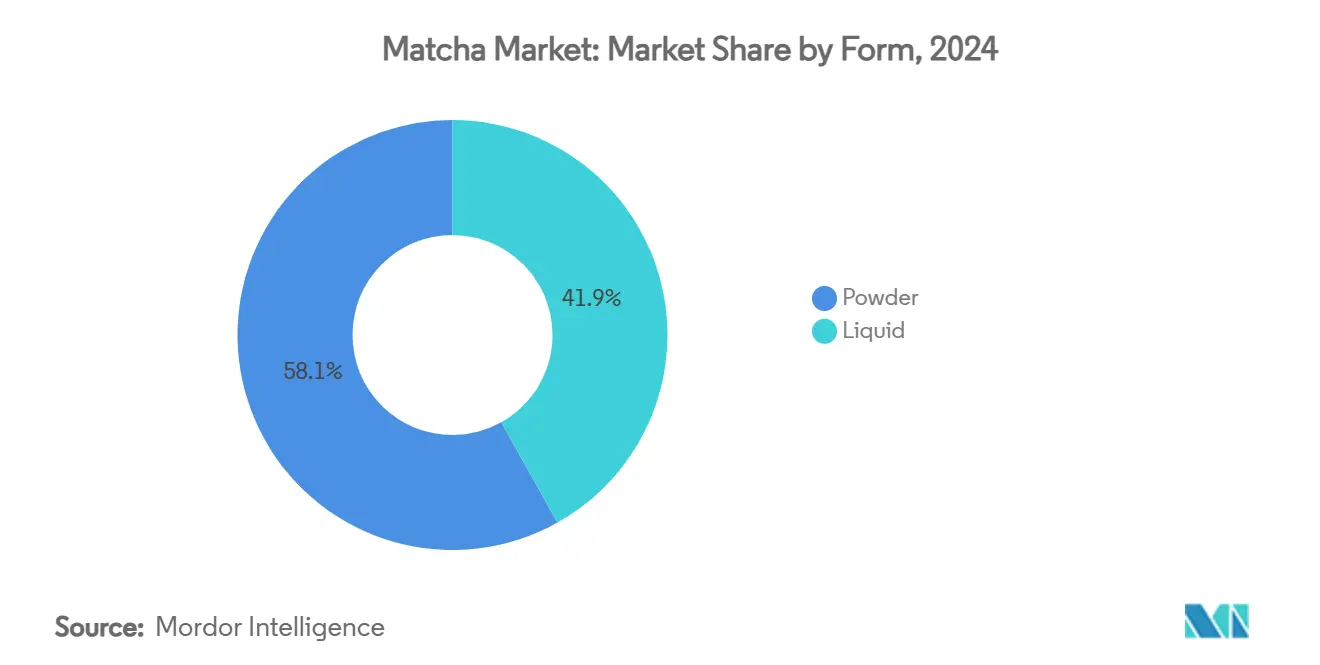

- حسب الشكل، تصدر قطاع المسحوق بـ 58,12% من حصة السوق، بينما من المتوقع أن ينمو السائل بمعدل نمو سنوي مركب 8,55%

- حسب قناة التوزيع، استحوذت التجارة الإلكترونية على 41,67% من حصة حجم سوق الماتشا في 2024، بينما تحقق خدمات الطعام تقدماً بمعدل نمو سنوي مركب 7,56% حتى 2030.

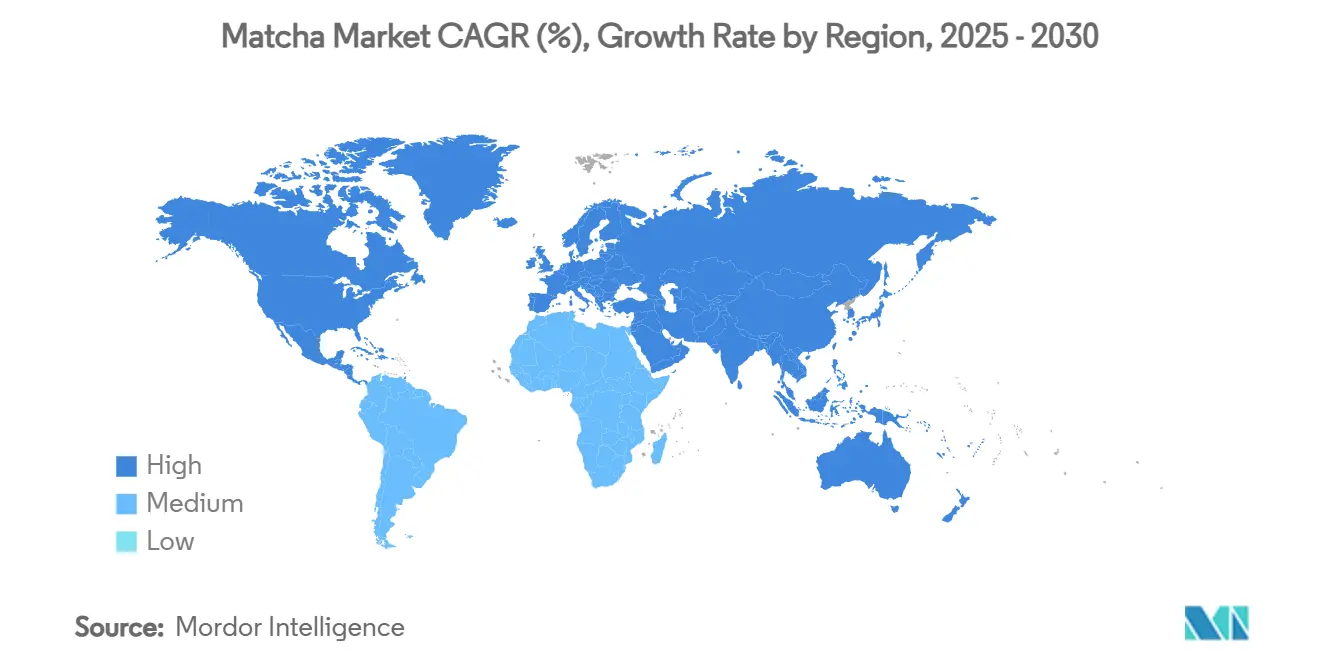

- حسب الجغرافيا، استحوذت منطقة آسيا والمحيط الهادئ على 45,05% من قيمة 2024، بينما تسجل أمريكا الشمالية أعلى معدل نمو سنوي مركب إقليمي بـ 7,74% للفترة 2025-2030.

اتجاهات ورؤى سوق الماتشا العالمي

تحليل تأثير المحركات

| المحركات | (~)% التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| شعبية الأطعمة والمشروبات الوظيفية | +1.8% | عالمياً، مع أقوى انتشار في أمريكا الشمالية وأوروبا | متوسط الأجل (2-4 سنوات) |

| توسع الأنظمة الغذائية النباتية والخضرية | +1.2% | أمريكا الشمالية والاتحاد الأوروبي كنواة، انتشار إلى المراكز الحضرية في آسيا والمحيط الهادئ | طويل الأجل (≥ 4 سنوات) |

| نمو التجارة الإلكترونية والبيع بالتجزئة الإلكتروني | +1.0% | عالمياً، قوية بشكل خاص في الأسواق الناشئة | قصير الأجل (≤ سنتان) |

| زيادة الابتكار في المنتجات | +0.9% | أمريكا الشمالية وآسيا والمحيط الهادئ، مع اعتماد انتقائي في الاتحاد الأوروبي | متوسط الأجل (2-4 سنوات) |

| زيادة الطلب على المشروبات المتميزة | +0.7% | المراكز الحضرية العالمية، مركزة في الفئات الديموغرافية ذات الدخل المرتفع | طويل الأجل (≥ 4 سنوات) |

| التوسع الجغرافي خارج آسيا | +0.6% | أمريكا الشمالية، أوروبا، الشرق الأوسط والأسواق الناشئة | طويل الأجل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

شعبية الأطعمة والمشروبات الوظيفية

الماتشا، لاعب رئيسي في ثورة الأطعمة الوظيفية، تقدم للعلامات التجارية فرصة للتميز من خلال دعم ادعاءاتها حول الفوائد الصحية بالعلم. تحتوي كل حصة من الماتشا على 2,213 ميكروغرام/غرام من الكافيين و20 ملغ من L-theanine، مما يضمن دفعة طاقة ثابتة دون الانهيار اللاحق للقهوة. يتيح هذا المزيج المميز من الأحماض الأمينية للعلامات التجارية جذب المستهلكين الحضريين، خاصة أولئك المجهدين والساعين للحصول على دفعات معرفية، في سوق تحظى فيه العافية الذهنية بتقدير عالٍ. في المملكة العربية السعودية، تسلط الأبحاث الضوء على اعتقاد قوي بفوائد الماتشا لصحة القلب وإدارة السكري. ومع ذلك، يشير الاستهلاك المتقطع إلى الحاجة لمزيد من التعليم بدلاً من نقص الاهتمام. مع الهيئات التنظيمية، مثل إدارة الغذاء والدواء الأمريكية، التي تدعم ادعاءات الأطعمة الوظيفية، تحظى العلامات التجارية بفرصة ذهبية لنحت مكانة من خلال التأكيد على الفوائد الصحية المُثبتة علمياً بدلاً من ادعاءات العافية العامة.

توسع الأنظمة الغذائية النباتية والخضرية

مع تحول المستهلكين بشكل متزايد إلى الأنظمة الغذائية النباتية، يتزايد الطلب على الماتشا، خاصة لأنه يقدم بديلاً غنياً بالبروتين للمشروبات التقليدية المعتمدة على الألبان. مع 17,3 غرام من البروتين لكل 100 غرام، تبرز الماتشا كمصدر بروتين نباتي كامل. وفقاً لمعهد الغذاء الجيد، نمت مبيعات البروتينات النباتية بالدولار في قنوات خدمات الطعام الأمريكية بنسبة 8%، مدفوعة إلى حد كبير بالمستهلكين الأصغر سناً الذين يتماشون بشكل وثيق مع الفئة الديموغرافية الأساسية للماتشا. وفقاً لوزارة الزراعة الأمريكية[1],وزارة الزراعة الأمريكية، "الاستهلاك النباتي في ألمانيا"، www.fas.usda.gov بيانات من 2023، 1,58 مليون شخص من ألمانيا لديهم نظام غذائي نباتي. إن إطلاق Oatside الأخير لاتيه الماتشا بالشوفان، الذي يحتوي على 3,750 ملغ من الماتشا الأصلية في كل 250 مل، يؤكد الاتجاه. لا يسلط هذا الابتكار الضوء على المزايا الوظيفية للماتشا فحسب، بل يتنقل أيضاً في عقبات التكيف مع الطعم السائدة في الأسواق الآسيوية. تقدم مثل هذه التطورات لعلامات الماتشا التجارية فرصة ذهبية: للمطالبة بمكان في السوق النباتي المزدهر ووضع أسعار متميزة، كل ذلك مع التأكيد على الفوائد الصحية. هذا الاتجاه مفيد بشكل خاص لمنتجات الماتشا المسحوقة، التي تمتزج بسلاسة في الوصفات النباتية، مع الحفاظ على النكهة والسلامة الغذائية.

نمو التجارة الإلكترونية والبيع بالتجزئة الإلكتروني

مع توسع التجارة الإلكترونية، تمكّن نماذج البيع المباشر للمستهلك من تجاوز هوامش البيع بالتجزئة التقليدية. هذا التحول محوري لعلامات الماتشا المتميزة، خاصة وسط تزايد مخاوف الجودة حول البدائل الأرخص. في 2024، تهيمن قنوات البيع بالتجزئة الإلكترونية على حصة سوقية 41,67%، مما يؤكد طلب المستهلكين على تفاصيل المنتج المتعمقة، والتحقق من المنشأ، ونماذج الاشتراك التي تضمن ثبات الإمداد أثناء النقص. تثبت هذا القناة أنها مفيدة بشكل خاص في الأسواق الناشئة، حيث يتيح الوصول المحدود للبيع بالتجزئة التقليدي للماتشا اليابانية المتميزة للعلامات التجارية إشراك المستهلكين الحساسين للسعر من خلال الاستيراد المباشر. علاوة على ذلك، تلعب المنصات الرقمية دوراً حاسماً في تعليم المستهلكين حول طرق إعداد الماتشا والتمييز بين الدرجات، مما يزيل فعلياً حواجز الاعتماد في المناطق الأقل إلماماً بالثقافة.

زيادة الابتكار في المنتجات

يُغذى توسع السوق بالابتكار في المنتجات، الذي يكيف الأذواق للحفاظ على الفوائد الوظيفية للماتشا. لا يتنقل هذا النهج في عقبات القبول الثقافي في الأسواق غير الآسيوية فحسب، بل يعزز أيضاً العلامات التجارية الرائدة بمزايا تنافسية مستدامة. يؤكد إطلاق ITO EN لاتيه الماتشا بالموز ولاتيه الماتشا بالكاكاو في تنسيقات جاهزة للشرب على نجاح ابتكار النكهات. تلبي هذه العروض المستهلكين المدفوعين بالراحة، كل ذلك مع الحفاظ على أوراق اعتماد المصادر اليابانية الأصيلة. إطلاق Aiya للماتشا المُحلاة الخالية من السكر، مستهدفة سوق المشروبات الخالية من السكر البالغة 65,31 مليار دولار أمريكي بحلول 2029، يوضح كيف يمكن للابتكار الاستحواذ على حصة سوقية عبر فئات ديموغرافية متنوعة مهتمة بالصحة في الوقت نفسه. تشهد المنتجات ذات الشكل السائل، خاصة المتغيرات الجاهزة للشرب، ارتفاعاً بسبب قدرتها على تبسيط تعقيدات الإعداد. لا تحقق هذه التنسيقات هوامش أعلى من نظيراتها المسحوقة فحسب، بل توسع أيضاً وصول السوق. يفيد هذا الاتجاه بشكل أساسي اللاعبين الراسخين ذوي قدرات البحث والتطوير القوية، مما يشكل تحديات دخول كبيرة للمنتجين الأصغر الذين يفتقرون لخبرة التركيب.

تحليل تأثير القيود

| القيود | (~)% التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| المنافسة من الأطعمة الفائقة البديلة | -0.8% | عالمياً، خاصة أمريكا الشمالية وأوروبا | متوسط الأجل (2-4 سنوات) |

| حساسية السعر في الأسواق الناشئة | -0.6% | الأسواق الناشئة في آسيا والمحيط الهادئ، أمريكا اللاتينية، الشرق الأوسط وأفريقيا | قصير الأجل (≤ سنتان) |

| حواجز النكهة والقبول الثقافي | -0.5% | الأسواق غير الآسيوية، خاصة الفئات الديموغرافية الريفية | طويل الأجل (≥ 4 سنوات) |

| الغش وعدم اتساق الجودة | -0.4% | عالمياً، مع أعلى تأثير في القطاعات الحساسة للسعر | متوسط الأجل (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

المنافسة من الأطعمة الفائقة البديلة

مع تنافس لاتيه الكركم وعصائر السبيرولينا والمشروبات المعتمدة على المورينغا على اهتمام المستهلكين المهتمين بالصحة، تشتد المنافسة بين الأطعمة الفائقة البديلة. لا تتشارك هذه المنافسات جاذبية وظيفية مماثلة فحسب، بل تأتي في كثير من الأحيان بنقاط سعرية أكثر سهولة وتفتخر بصدى ثقافي أعمق. خذ ساحة لاتيه الأطعمة الفائقة: تجد الماتشا نفسها في صراع مع الحليب الذهبي وأساسيات العافية الأخرى. تفتخر هذه المنافسات بفوائد مضادة للأكسدة مماثلة لكنها تتجنب الحاجة للمستهلكين لفهم الفروق الدقيقة مثل طرق الإعداد أو درجات الجودة. تضرب هذه المنافسة بقوة خاصة في قطاع الماتشا المنكهة، حيث تطمس التعديلات على الطعم الملف المميز للماتشا، مما يجعلها أقرب إلى المكونات الوظيفية الأخرى. ترتفع المخاطر في الأسواق الناشئة، حيث تجذب المفضلات المحلية مثل الكركم، بفوائدها الصحية المماثلة، المستهلكين الحساسين للسعر بسبب تكاليف استيرادها المنخفضة بشكل كبير. لنحت مكانة، يجب على العلامات التجارية تسليط الضوء على السمات النشطة بيولوجياً الفريدة للماتشا، خاصة محتواها من L-theanine، وتعليم المستهلكين حول مزاياها المعرفية المميزة.

حساسية السعر في الأسواق الناشئة

في الأسواق الناشئة، تطرح حساسية السعر تحديات اعتماد. الماتشا اليابانية المتميزة، المسعرة بـ 3-5 أضعاف بدائل الشاي المحلية، تكافح لاختراق السوق، حتى مع نمو وعي المستهلكين الحضريين بالصحة. في الهند، بينما تتوسع مقاهي الماتشا ويرتفع القبول الثقافي، تحد نقاط السعر الأعلى من إمكانية الوصول للفئات الديموغرافية الثرية. يتفاقم هذا التحدي بسبب نقص الإمداد، مما يدفع الأسعار أعلى. طبق المنتجون الرئيسيون، مثل ITO EN، زيادات أسعار بنسبة 100%، مما يضرب بقوة في الأسواق الحساسة للسعر حيث القوة الشرائية محدودة. في مقاطعة غويتشو، من المقرر أن يتوسع إنتاج الماتشا الصيني إلى طاقة 5,000 طن بحلول 2025. تهدف هذه الخطوة لمعالجة حساسية السعر من خلال إدخال بدائل منخفضة التكلفة، لكن المخاوف حول الجودة تعيق الدخول إلى السوق المتميز. للتنقل في هذه التحديات، يجب على العلامات التجارية النظر في استراتيجيات التسعير المتدرجة وإقامة شراكات مصادر محلية، مع ضمان الحفاظ على معايير الجودة التي تبرر مكانتها المتميزة في الأسواق الأكثر تطوراً.

تحليل القطاعات

حسب نوع المنتج: العادي يهيمن رغم ابتكار المنكهات

في 2024، تهيمن الماتشا العادية على السوق بحصة 85,34%، مما يؤكد تفضيل المستهلكين لطعمها الأصيل وتنوعها في تطبيقات الطبخ والمشروبات. في الوقت نفسه، تسير متغيرات الماتشا المنكهة على مسار النمو بمعدل نمو سنوي مركب 7,40% من 2025 إلى 2030، بفضل استراتيجيات تكييف الطعم الماهرة الموجهة للأسواق الأقل إلماماً بالماتشا. تشير هيمنة الماتشا العادية في السوق إلى أنه حتى مع الابتكارات المستمرة، يبقى المستهلكون الأساسيون ثابتين في تقديرهم للأصالة وطرق الإعداد التقليدية التي تبرز نكهة الأومامي الفريدة للماتشا. يُلاحظ الارتفاع في الماتشا المنكهة بشكل أساسي في أمريكا الشمالية وأوروبا، المناطق التي تواجه فيها الماتشا التقليدية تحديات قبول الطعم. المنتجات مثل الماتشا بالفانيليا والماتشا بالشوكولاتة تنقلت بنجاح في عقبات الاستساغة هذه، مقدمة نكهات مألوفة مع الاحتفاظ بالفوائد الوظيفية للماتشا.

تميل ابتكارات الماتشا المنكهة نحو المكانة المتميزة، متجنبة السعي وراء الحجم فحسب. تطلق العلامات التجارية مثل Aiya متغيرات خالية من السكر، تلبي المستهلكين المهتمين بالصحة الذين يعطون الأولوية للراحة دون إهمال احتياجاتهم الغذائية. جاذبية هذا القطاع تمتد عبر فئات متعددة، مما يتيح لعلامات الماتشا التجارية سحب حصة سوقية من مجالات القهوة والشاي المنكهة. لا يألف هذا الجذب المتعدد الفئات المستهلكين بالماتشا فحسب، بل يمهد أيضاً الطريق لاعتماد محتمل مستقبلي للماتشا العادية. ومع ذلك، تواجه المنتجات المنكهة تدقيقاً أكبر من ناحية الامتثال التنظيمي. تدخل متطلبات إدارة الغذاء والدواء الأمريكية الصارمة لوضع العلامات للمكونات المضافة والكشف عن مسببات الحساسية تعقيدات غائبة في وضع العلامات المباشر للماتشا العادية أحادية المكون.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب الدرجة: الكلاسيكية تقود بينما الاحتفالية تحقق أسعاراً متميزة

في 2024، تهيمن ماتشا الدرجة الكلاسيكية بحصة سوقية 54,23%، تغذي بشكل أساسي التطبيقات الطبخية وتحضيرات المشروبات التجارية. في الوقت نفسه، ماتشا الدرجة الاحتفالية، رغم بصمتها الأصغر، تسير على مسار مُبهر، تفتخر بمعدل نمو سنوي مركب 8,12% من 2025 إلى 2030. يُعزى هذا النمو إلى حد كبير لقيود الإمداد، مما يتيح استراتيجيات مكانة متميزة تتردد صداها مع رغبة المستهلكين في الأصالة. يؤكد التقسيم حسب الدرجة تطبيقاتها الفريدة: الدرجة الكلاسيكية تلبي خدمات الطعام والبيع بالتجزئة، مع إعطاء الأولوية لكفاءة التكلفة، بينما صعود الدرجة الاحتفالية مدعوم بالتقدير الثقافي ووسائل التواصل الاجتماعي، محولاً استهلاك الماتشا إلى رحلة تجريبية بدلاً من مجرد رحلة وظيفية.

بينما تشغل ماتشا الدرجة الطبخية قطاع القيمة، تجد طريقها بشكل أساسي إلى تصنيع الطعام والمشروبات الاقتصادية، تبقى أرقام الحصة السوقية المحددة أسراراً محروسة بعناية بين المنتجين الرائدين. تلعب تعقيدات سلسلة الإمداد دوراً محورياً في توفر الدرجة الاحتفالية. المنتجون اليابانيون التقليديون، الذين يقدرون عملاءهم الاحتفاليين طويلي الأمد، غالباً ما يتجنبون التوسع التجاري. يزرع هذا التركيز الانتقائي قسطاً للندرة، معززاً هوامش الربح. عبر جميع الدرجات، ضمان مصادقة الجودة أمر بالغ الأهمية. تقنيات مثل التنظير الطيفي للفلورة والتحديد القائم على CNN للمنشأ حققت دقة ملحوظة 92,83% في التمييز بين الماتشا اليابانية الأصلية ونظيراتها.

حسب الشكل: المسحوق يحافظ على ميزة التنوع

في 2024، تهيمن ماتشا المسحوق بحصة سوقية 58,12%. في الوقت نفسه، من المتوقع أن تصل الماتشا السائلة، رغم بصمتها الأصغر، إلى معدل نمو سنوي مركب 8,55% من 2025 إلى 2030. الماتشا المسحوقة، بتنوعها، تهيمن على السوق، تنتقل بسلاسة من الاحتفالات التقليدية إلى تطبيقات متنوعة في تصنيع الطعام والمشروبات. في الوقت نفسه، تلبي التنسيقات السائلة الجاهزة للشرب المستهلكين الحضريين، مدفوعة النمو من خلال التركيز على الراحة والاستهلاك أثناء التنقل. قيادة المسحوق للسوق معززة بعمرها التخزيني الأطول، وتكاليف النقل المنخفضة، وقدرتها على خدمة الأغراض الاحتفالية والطبخية دون أن تكون مقيدة بتنسيق محدد. عززت التجارة الإلكترونية ميزة المسحوق أكثر، مما يتيح الشحن الفعال والحفاظ على الجودة، بخلاف نظيرها السائل، الذي يتطلب إدارة دقيقة لسلسلة التبريد.

تلبي منتجات الماتشا السائلة المستهلكين المدفوعين بالراحة، معالجة سيناريوهات حيث تعقد إعداد المسحوق التقليدي يطرح تحديات. ابتكارات ITO EN في التغليف المحمول والماتشا الجاهزة للشرب تسلط الضوء على براعة التنسيق السائل، جاذبة بنجاح حصة سوقية من القهوة ومشروبات الطاقة، كل ذلك مع الحفاظ على المصادر اليابانية الأصيلة. تؤكد ابتكارات التنسيق السائل التحسينات الوظيفية، مُمثلة بلاتيه الماتشا بالشوفان من Oatside التي تحتوي على 3,750 ملغ من الماتشا الحقيقية لكل 250 مل، قفزة كبيرة من العروض السوقية المعيارية. يتمتع هذا القطاع بتسعير متميز، حيث لا تحقق المنتجات السائلة أسعاراً أعلى لكل حصة فحسب، بل تبسط أيضاً عملية الإعداد، متغلبة على الحواجز التي غالباً ما تعيق اعتماد المسحوق.

حسب قنوات التوزيع: البيع بالتجزئة الإلكتروني يقود التحول الرقمي

يحقق البيع بالتجزئة الإلكتروني حصة سوقية 41,67% في 2024، عاكساً تفضيلات المستهلكين للتحقق من الأصالة والمعلومات المفصلة عن المنتج والعلاقات المباشرة بين المستهلك التي تتجاوز هوامش البيع بالتجزئة التقليدية، بينما تحقق قنوات خدمات الطعام معدل نمو سنوي مركب 7,56% (2025-2030) من خلال دمج القوائم في المقاهي والمطاعم المستهدفة للاستهلاك المركز على التجربة. تمكّن الهيمنة الإلكترونية العلامات التجارية من السيطرة على سرديات الجودة وتعليم المستهلكين حول اختلافات الدرجات وطرق الإعداد ومصادقة المنشأ التي لا تستطيع بيئات البيع بالتجزئة التقليدية التواصل بها بفعالية. تفيد القنوات الرقمية بشكل خاص استراتيجيات المكانة المتميزة، حيث تدعم الأوصاف المفصلة للمنتج ومراجعات العملاء نقاط سعرية أعلى مقارنة بمنافسة البيع بالتجزئة القائمة على الأرفف.

يعكس نمو خدمات الطعام انتقال الماتشا من مكون متخصص إلى خيار قائمة سائد، مع السلاسل الرئيسية مثل Starbucks التي تدمج مشروبات الماتشا التي تُعرّف مستهلكين جدد على الفئة بينما تبني الألفة لمشتريات التجزئة المستقبلية. بسبب التوسع المتزايد لقنوات خدمات الطعام مثل المقاهي والمطاعم وغيرها، ينمو الطلب على منتجات الماتشا أيضاً. وفقاً لبيانات Starbucks[2]Starbucks، "عدد متاجر Starbucks في الولايات المتحدة" www.starbucks.com من 2024، تمتلك الشركة 10,158 متجراً في الولايات المتحدة. تحافظ المتاجر المتخصصة على الصلة من خلال الاختيار المنسق والإرشاد الخبير، خاصة لمنتجات الدرجة الاحتفالية التي تتطلب معرفة الإعداد التي لا تستطيع القنوات الإلكترونية تكرارها بالكامل. تواجه قنوات الأسواق الكبرى والمتاجر الضخمة تحديات من قيود الإمداد ومخاوف الجودة، حيث تتعارض ضغوط أسعار البيع بالتجزئة الجماعي مع متطلبات المكانة المتميزة الضرورية للماتشا اليابانية الأصيلة BlueCart. يفضل المشهد التوزيعي بشكل متزايد القنوات التي يمكنها دعم التسعير المتميز ومصادقة الجودة، خالقة مزايا هيكلية لنماذج البيع المباشر للمستهلك والبيع بالتجزئة المتخصص على المناهج السوقية الجماهيرية التقليدية.

التحليل الجغرافي

في 2024، تهيمن منطقة آسيا والمحيط الهادئ بحصة سوقية 45,05%، مدعومة بالاستهلاك التقليدي لليابان وارتفاع الاعتماد في الصين والهند وجنوب شرق آسيا. ومع ذلك، تصارع اليابان مع قيود الإمداد، حيث يكافح إنتاجها المحلي لتلبية كل من الطلب الإقليمي واحتياجات التصدير. تتجذر هيمنة المنطقة السوقية في الألفة الثقافية وسلاسل الإمداد الراسخة. ومع ذلك، معدلات النمو تتخلف عن تلك في الأسواق الناشئة، انعكاس لنضج السوق في مناطق الاستهلاك الرئيسية. تتمتع اليابان، كمنتج أساسي، بمزايا معينة، لكنها تواجه أيضاً قابليات للتأثر. وفقاً لوزارة الزراعة اليابانية[3]وزارة الزراعة والغابات ومصائد الأسماك اليابانية، "تصدير الشاي الأخضر والماتشا"، www.maff.go.jp، زادت شحنات البلاد من الماتشا والشاي الأخضر الآخر بنسبة 4% على أساس سنوي إلى 7,47 مليون دولار أمريكي في يناير-مايو 2023. في الوقت نفسه، في محاولة لمواجهة نقص الإمداد، تتسارع مقاطعة غويتشو الصينية في إنتاج الماتشا، مستهدفة هدف 5,000 طن من الطاقة بحلول 2025. ومع ذلك، يبقى وضع هذا الإنتاج من ناحية الجودة عقبة عند مقارنته بالمصادر اليابانية التقليدية، كما لاحظت Our China Story. في الهند، تشير ثقافة مقاهي الماتشا المزدهرة إلى إمكانيات النمو الإقليمي، لكن حساسية السعر تحد من اختراق السوق الواسع، محصورة إلى حد كبير في الفئات الديموغرافية الحضرية الثرية.

من المقرر أن تشهد أمريكا الشمالية أسرع نمو إقليمي، تفتخر بمعدل نمو سنوي مركب 7,74% من 2025 إلى 2030. يُغذى هذا الارتفاع بالوعي الصحي المتزايد والتأثير المنتشر لوسائل التواصل الاجتماعي والاستراتيجيات الماهرة التي تنقلت بنجاح في عدم الألفة الثقافية. لعبت الابتكارات في الماتشا المنكهة والجاهزة للشرب دوراً محورياً في هذا التكيف. تعزز البنية التحتية القوية للتجارة الإلكترونية في المنطقة نماذج البيع المباشر للمستهلك. تتيح هذه الديناميكية للمنتجين اليابانيين المتميزين ليس فقط الحفاظ على السيطرة على الجودة وتأكيد قوة التسعير، بل أيضاً تعليم المستهلكين حول الأصالة وطرق الإعداد. بينما تظهر كندا والمكسيك كأسواق واعدة، يتركز التطوير بشكل أساسي في المراكز الحضرية الكبرى، حيث يتردد صدى المستهلكين المهتمين بالصحة مع جاذبية الماتشا المتميزة. علاوة على ذلك، يُدعم نمو المنطقة بأطر تنظيمية تؤيد ادعاءات الأطعمة الوظيفية. يمكّن هذا الدعم العلامات التجارية من التمييز من خلال الفوائد الصحية المُثبتة علمياً، متحركة خارج السرديات العامة للعافية.

تقدم أوروبا وأمريكا الجنوبية والشرق الأوسط وأفريقيا آفاق نمو مزدهرة، كل منها بسمات إقليمية فريدة. تتطلب هذه الفروق الدقيقة استراتيجيات دخول سوقية مخصصة تلبي الميول المحلية للطعم وحساسيات السعر وعقبات القبول الثقافي. أمريكا الجنوبية، لا تزال في مهدها فيما يتعلق باستهلاك الماتشا، تقدم قماشة للعلامات التجارية. من خلال إقامة شراكات محلية لمعالجة مخاوف السعر مع الحفاظ على الجودة، يمكن للعلامات التجارية نحت مكانة في هذا السوق غير المطور. ومع ذلك، دخول هذه المناطق الناشئة ليس بدون تحديات. يجب على العلامات التجارية الاستثمار بكثافة في تعليم المستهلكين والتكيف الثقافي. لكن المكافآت كبيرة: تنتظر مزايا الداخل الأول أولئك الذين يتنقلون بمهارة في حواجز الدخول ويؤسسون مكانة حقيقية قبل وصول السوق للتشبع.

المشهد التنافسي

سوق الماتشا، المقيم بمستوى تركز معتدل من 6 من 10، يقدم فرصة مزدوجة: يمكن للاعبين الراسخين تعزيز مواقعهم، بينما يمكن للعلامات التجارية الناشئة نحت مكانتها. تستفيد هذه الوافدات الجديدة من استراتيجيات متمايزة تعطي الأولوية للجودة والأصالة والتكيف الثقافي. يفتخر المنتجون اليابانيون التقليديون، بما في ذلك ITO EN وMarukyu Koyamaen وAiya، بحواف تنافسية متجذرة في الأصول الأصيلة وعلاقات الإمداد طويلة الأمد. ومع ذلك، تأتي هذه المزايا مع تحذير: قيود الطاقة التي تعيق التوسع. هذا القيد يمهد الطريق لاستراتيجيات مصادر بديلة. اتجاه ملحوظ هو الدفع نحو التكامل العمودي.

اللاعبون الرائدون يقيمون روابط زراعية مباشرة ويعززون قدرات المعالجة. لا يضمن هذا السيطرة الصارمة على الجودة فحسب، بل يخفف أيضاً مخاطر سلسلة الإمداد، التي تفاقمت بسبب التحديات المناخية وارتفاعات الطلب المدفوعة بالسياحة. تقدم الأسواق الناشئة تحدياً فريداً: عدم الألفة الثقافية. يخلق هذا عقبات للاعبين التقليديين، لكنه يفتح أيضاً أبواباً للعلامات التجارية المبتكرة. من خلال تكييف الأذواق وتقديم تنسيقات مريحة وتوظيف التسويق التعليمي، تبني هذه العلامات التجارية بنجاح وعي الفئة وتستحوذ على حصة سوقية. في هذا المشهد، يبرز اعتماد التكنولوجيا كمميز محوري. أدوات مثل التنظير الطيفي للفلورة والتقييمات الجودة المدفوعة بالذكاء الاصطناعي ليست مجرد حداثات تقنية؛ بل ضرورية للتحقق من الأصالة. هذا حاسم بشكل خاص نظراً لتزايد مخاوف المستهلكين حول الغش وخداع المنشأ.

المعطلون مثل Isshiki Matcha يحدثون موجات من خلال تسخير الاستراتيجيات الرقمية والمشاركة المجتمعية، مؤسسين اعتراف العلامة التجارية دون الحاجة لاستثمارات البيع بالتجزئة التقليدية. في المقابل، عمالقة الصناعة مثل Starbucks وPepsiCo يمارسون مزايا حجم التوزيع، مما يضعهم للتوسع السوقي السريع بمجرد تحقيق قبول المستهلك. يعقد التنقل في الديناميكيات التنافسية المشهد أكثر، خاصة مع امتثال إدارة الغذاء والدواء الأمريكية. تميل التفويضات التنظيمية على سلامة الاستيراد ودقة وضع العلامات لصالح اللاعبين الراسخين، الذين غالباً ما يكون لديهم أنظمة إدارة جودة قوية، على المنتجين الأصغر الذين قد يفتقرون لبنية الامتثال هذه.

قادة صناعة الماتشا

-

AOI Tea

-

AIYA America Inc

-

Pique

-

ITO EN Ltd.

-

Midori Spring

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- يونيو 2025: أطلقت الممثلة Sanya Malhotra علامة ماتشا جديدة، Bree Matcha بالشراكة مع Essanza Nutrition. تقدم العلامة التجارية ماتشا احتفالية وماتشا عادية ومجموعة ماتشا.

- يونيو 2025: أطلقت Miko مجموعة من مسحوق الماتشا المتميز. شاي الماتشا الأخضر الياباني الأصلي من Miko، الذي يفتخر بنكهة ترابية ومرة حلوة، مليء بمضادات الأكسدة والمغذيات، مما يجعله خياراً متنوعاً للمشروبات الساخنة والباردة.

- يونيو 2025: أطلقت Starbucks Japan مشروب ماتشا جديد محدود الإصدار في متاجر مختارة. تشمل المنتجات شاي الماتشا الأخضر ولاتيه موس الماتشا بالفستق وغيرها الكثير. تتمتع المشروبات بملمس ناعم وطعم فريد.

- فبراير 2024: استحوذت Aiya Matcha على حصة أغلبية في OMGTea لجلب الماتشا للجماهير. هدفت هذه التعاون لتوسيع وبناء حضور أوسع في المملكة المتحدة.

نطاق تقرير سوق الماتشا العالمي

الماتشا شكل فريد وقوي من الشاي الأخضر ينمو في الظل لثلاثة إلى أربعة أسابيع قبل الحصاد. يتم تقسيم سوق الماتشا العالمي حسب المنتج والشكل وقناة التوزيع والجغرافيا. حسب المنتج، يُقسم السوق إلى الشاي العادي والشاي المنكه. حسب الحالة، يُقسم السوق إلى أشكال المسحوق والسائل. حسب قناة التوزيع، يُقسم السوق إلى الأسواق الكبرى/المتاجر الضخمة والمتاجر المتخصصة ومتاجر البيع بالتجزئة الإلكتروني وغيرها. حسب الجغرافيا، يشمل هذا التقرير تحليل مناطق مثل أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا الجنوبية والشرق الأوسط وأفريقيا). لكل قطاع، تم إجراء تحجيم السوق والتوقعات على أساس القيمة (بالدولار الأمريكي).

| عادي |

| منكه |

| احتفالية |

| كلاسيكية |

| طبخ |

| مسحوق |

| سائل |

| خدمات الطعام | |

| البيع بالتجزئة | الأسواق الكبرى/المتاجر الضخمة |

| المتاجر المتخصصة | |

| المتاجر الإلكترونية | |

| قنوات التوزيع الأخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| باقي أمريكا الشمالية | |

| أوروبا | المملكة المتحدة |

| ألمانيا | |

| إسبانيا | |

| فرنسا | |

| إيطاليا | |

| روسيا | |

| باقي أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| أستراليا | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب نوع المنتج | عادي | |

| منكه | ||

| حسب الدرجة | احتفالية | |

| كلاسيكية | ||

| طبخ | ||

| حسب الشكل | مسحوق | |

| سائل | ||

| حسب قنوات التوزيع | خدمات الطعام | |

| البيع بالتجزئة | الأسواق الكبرى/المتاجر الضخمة | |

| المتاجر المتخصصة | ||

| المتاجر الإلكترونية | ||

| قنوات التوزيع الأخرى | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| باقي أمريكا الشمالية | ||

| أوروبا | المملكة المتحدة | |

| ألمانيا | ||

| إسبانيا | ||

| فرنسا | ||

| إيطاليا | ||

| روسيا | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| أستراليا | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عنها في التقرير

ما حجم الطلب العالمي على الماتشا في 2030؟

تشير التوقعات إلى أن سوق الماتشا سيصل إلى 6,22 مليار دولار أمريكي بحلول 2030، ارتفاعاً من 3,67 مليار دولار أمريكي في 2025.

أي منطقة تتوسع بأسرع وتيرة لمنتجات الماتشا؟

تحقق أمريكا الشمالية أسرع نمو بمعدل نمو سنوي مركب 7,74% بين 2025 و2030، مدعومة باتجاهات النظام الغذائي النباتي وثقافة المقاهي القوية.

أي قناة مبيعات تهيمن على توزيع الماتشا؟

يهيمن البيع بالتجزئة الإلكتروني على 41,67% من إيرادات 2024، عاكساً ثقة المستهلكين في ضمانات الأصالة المباشرة للمستهلك.

ما التحديات الرئيسية للداخلين الجدد في الماتشا؟

تشمل الحواجز الرئيسية تكاليف المواد الخام المرتفعة ومتطلبات المصادقة لمكافحة الغش وتعليم المستهلكين حول تقنيات الإعداد.

آخر تحديث للصفحة في: