حجم وحصة سوق الكفير

تحليل سوق الكفير من قبل موردور إنتليجنس

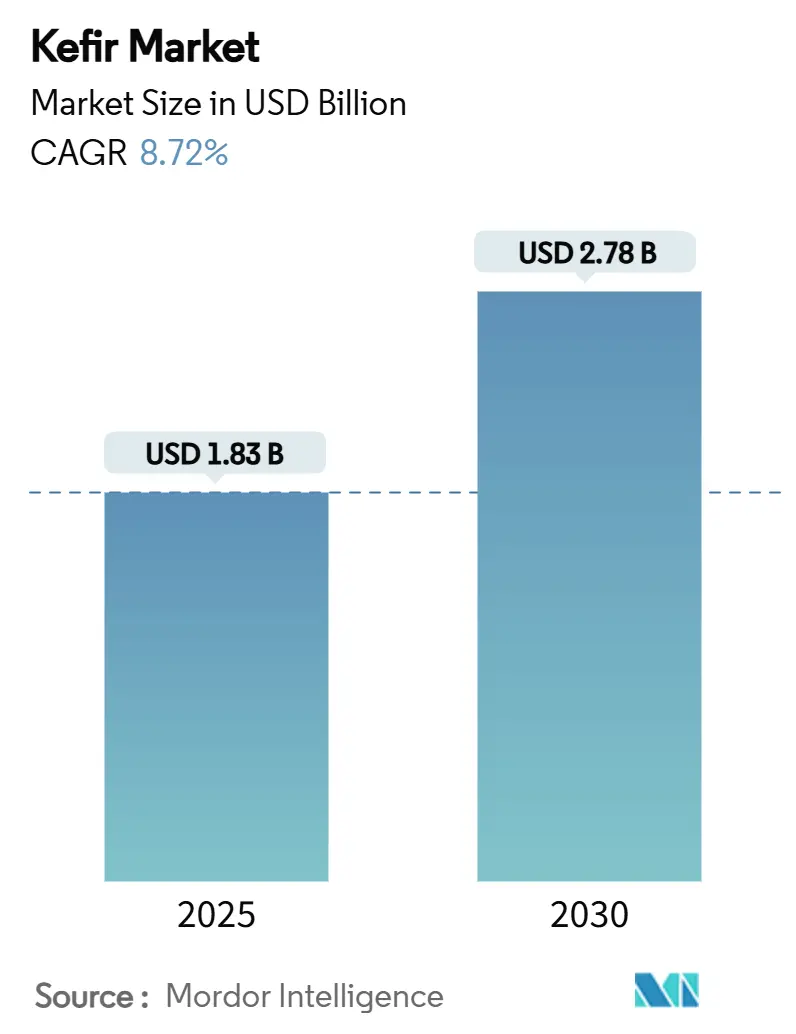

حقق حجم سوق الكفير 1.83 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 2.78 مليار دولار أمريكي بحلول عام 2030، مما يعكس معدل نمو سنوي مركب قدره 8.72% ويؤكد على التحول المستمر للفئة من المشروبات البروبيوتيكية المتخصصة إلى المشروبات الوظيفية السائدة. تستمر الأدلة السريرية المتزايدة التي تدعم فوائد الكفير المتفوقة لصحة الأمعاء مقارنة بالعديد من مكملات البروبيوتيك التجارية في تحويل تفضيل المستهلكين نحو المنتجات المتخمرة طبيعياً، بينما قرار إدارة الغذاء والدواء الأمريكية لعام 2024 حول الادعاء الصحي المؤهل لللبن الرائب خلق تأثيراً إيجابياً عبر ممر منتجات الألبان المتخمرة الأوسع، بما في ذلك الكفير[1]المصدر: إدارة الغذاء والدواء الأمريكية، "ادعاء صحي مؤهل لللبن الرائب وتقليل خطر السكري من النوع 2،" fda.gov. تحتفظ أوروبا بأعلى طلب إقليمي، مدعومة بعادات الاستهلاك الراسخة والمناخ التنظيمي المؤات، بينما تتوسع آسيا والمحيط الهادئ بأسرع وتيرة على خلفية التحضر السريع والوعي المتزايد بعافية الجهاز الهضمي. تهيمن التركيبات التقليدية على مبيعات الحجم، إلا أن المتغيرات العضوية المتميزة وذات النكهة والنباتية تجذب المستهلكين الذين يبحثون عن خيارات نظيفة التسمية وقليلة السكر وخالية من اللاكتوز، مما يدفع نمواً فوق المتوسط في هذه القطاعات الفرعية. ضمن التوزيع، تبقى المتاجر الكبرى محورية، لكن المقاهي ومنافذ خدمات الطعام المركزة على العافية تعيد تعريف التعرض التجريبي وسرد العلامة التجارية من خلال الأشكال التجريبية.

النقاط الرئيسية للتقرير

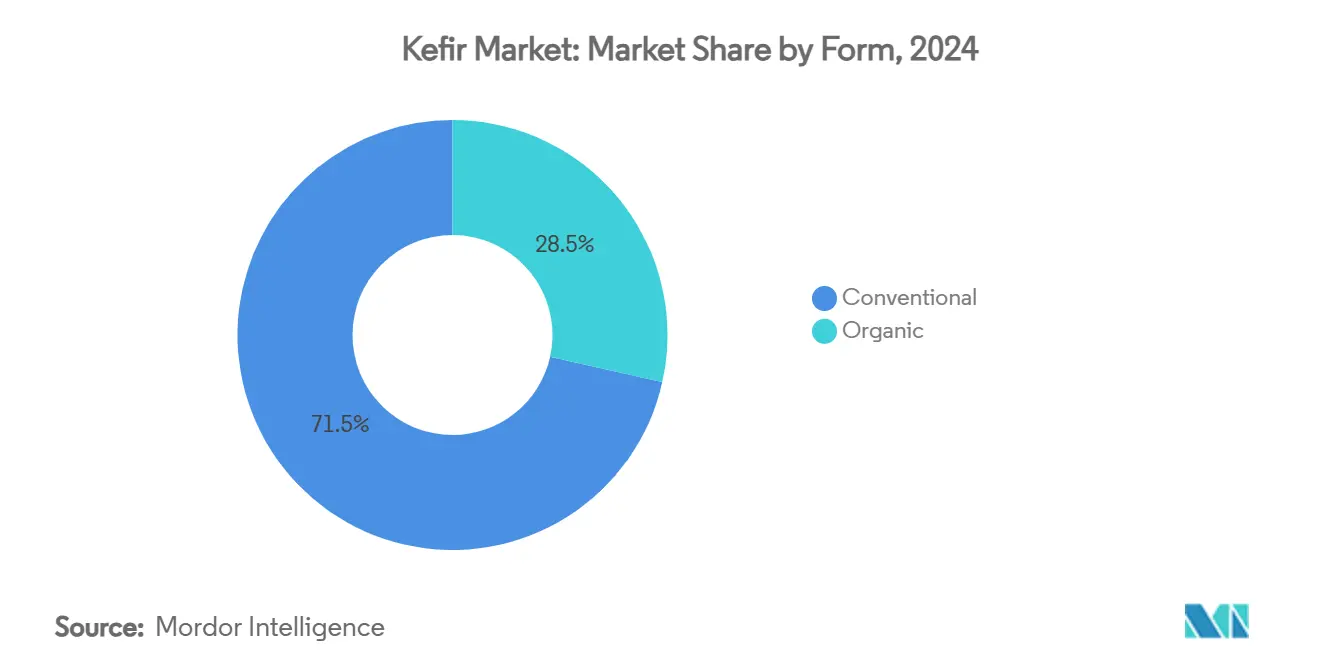

- حسب الشكل، احتلت المنتجات التقليدية 71.51% من حصة سوق الكفير في عام 2024، بينما من المتوقع أن ترتفع المتغيرات العضوية بمعدل نمو سنوي مركب قدره 10.71% حتى عام 2030.

- حسب النكهة، تصدرت العروض بنكهة بحصة إيرادات 64.21% في عام 2024؛ من المتوقع أن يتوسع الكفير بدون نكهة بمعدل نمو سنوي مركب قدره 9.80%.

- حسب نوع المنتج، استحوذ كفير الحليب على 80.60% من حجم سوق الكفير في عام 2024؛ كفير الماء مهيأ لأسرع معدل نمو سنوي مركب قدره 10.34%.

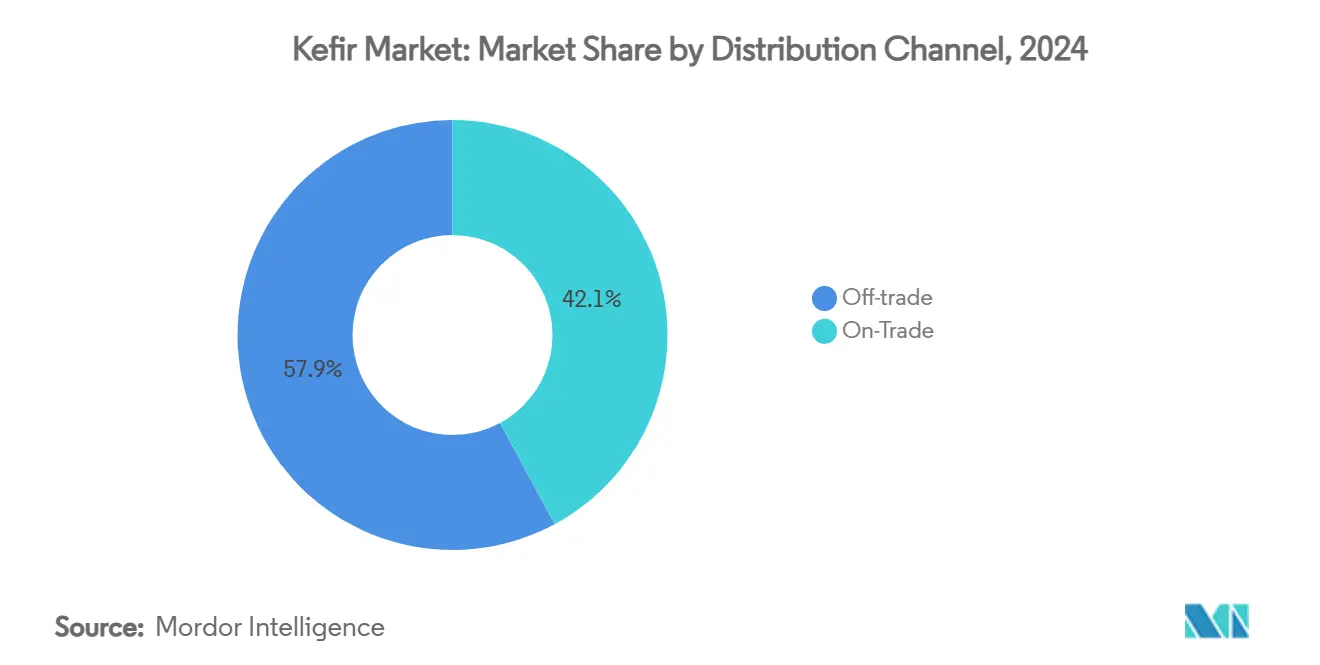

- حسب قناة التوزيع، شكلت التجارة الخارجية 57.88% من المبيعات في عام 2024، بينما تتقدم التجارة الداخلية بمعدل نمو سنوي مركب قدره 10.56% حتى عام 2030.

- حسب التعبئة، هيمنت القوارير بحصة 62.40% في عام 2024؛ من المتوقع أن تسجل الأكياس معدل نمو سنوي مركب قدره 10.80%.

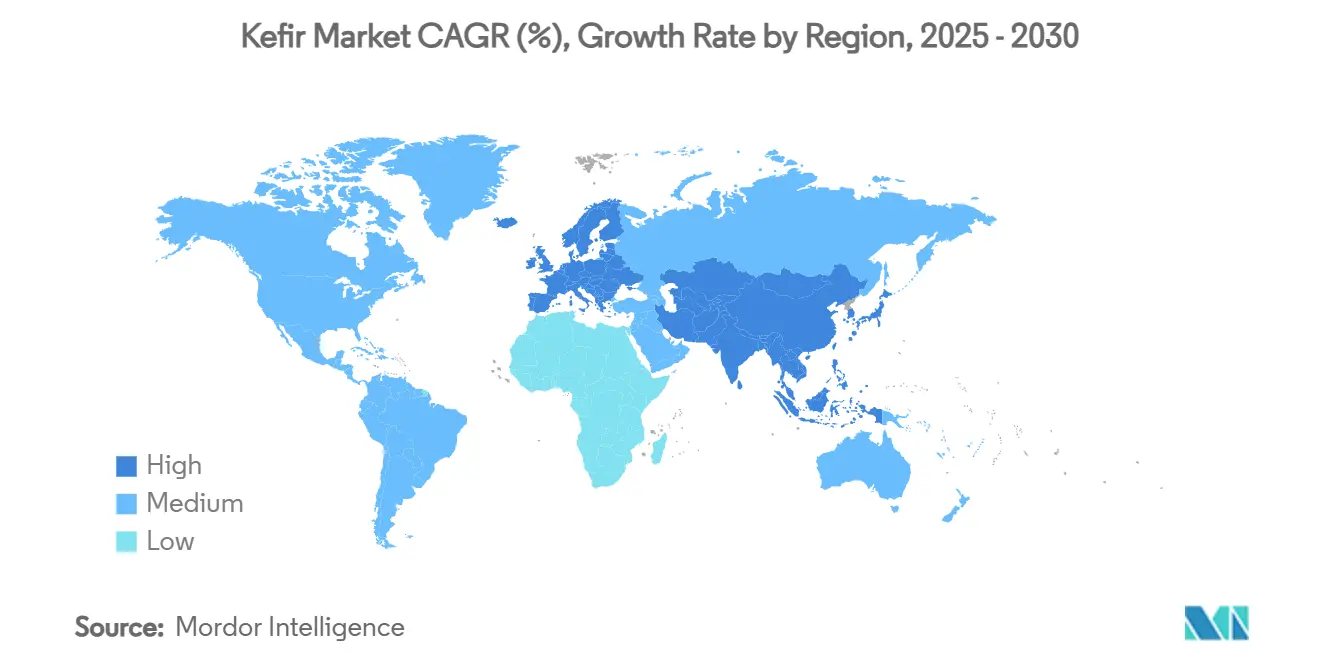

- جغرافياً، تصدرت أوروبا بحصة 31.34% في عام 2024، بينما من المتوقع أن تحقق آسيا والمحيط الهادئ معدل نمو سنوي مركب قدره 9.78% خلال الفترة 2025-2030.

اتجاهات ورؤى سوق الكفير العالمي

تحليل تأثير المحركات

| المحرك | (~) تأثير % على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تزايد تركيز المستهلكين على صحة الأمعاء يعزز الطلب على الكفير | +1.8% | عالمي، الأقوى في أمريكا الشمالية وأوروبا | متوسط المدى (2-4 سنوات) |

| تزايد شعبية الأغذية الوظيفية الغنية بالبروبيوتيك | +2.1% | عالمي، خاصة آسيا والمحيط الهادئ | طويل المدى (≥4 سنوات) |

| الابتكار في نكهات الكفير يجذب فئات سكانية أوسع | +1.2% | أمريكا الشمالية وأوروبا، ينتشر إلى آسيا والمحيط الهادئ | قصير المدى (≤2 سنوات) |

| تأييد المشاهير والمؤثرين يعزز صورة الكفير | +0.9% | أمريكا الشمالية وأوروبا | قصير المدى (≤2 سنوات) |

| الطلب على المشروبات نظيفة التسمية والمعالجة بالحد الأدنى | +1.4% | عالمي، القطاعات المتميزة | متوسط المدى (2-4 سنوات) |

| دمج الكفير في حميات إدارة الوزن وإزالة السموم | +1.0% | أمريكا الشمالية وأوروبا | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

تزايد تركيز المستهلكين على صحة الأمعاء يعزز الطلب على الكفير

يحتوي كفير الألبان على مجموعة متنوعة من الكائنات الحية المجهرية المفيدة والمركبات النشطة بيولوجياً التي تحسن تركيب الميكروبات المعوية وصحة الجهاز الهضمي بفعالية أكبر من لبن البروبيوتيك والحميات الغنية بالإنولين. إن الفعالية المثبتة للمنتج الألبان المتخمر في إدارة السكري من النوع الثاني وأمراض القلب والأوعية الدموية قد زادت من استهلاكه بين المستهلكين الأكبر سناً. نجحت الشركات في تثقيف المستهلكين حول هذه الفوائد الصحية من خلال الحملات التسويقية ووسم المنتجات، مما أدى إلى دفع الطلب في السوق. كما أن الوعي المتزايد لفوائد صحة الأمعاء وعافية الجهاز الهضمي بين المستهلكين الأصغر سناً قد وسع السوق لمنتجات الكفير المتميزة، بما في ذلك المتغيرات العضوية وذات النكهة.

تزايد شعبية الأغذية الوظيفية الغنية بالبروبيوتيك

إن الوعي المتزايد للمستهلكين بالبروبيوتيك وزيادة اعتماد الأغذية الوظيفية يوسعان الفرص السوقية، خاصة في منتجات البروبيوتيك النباتية. تهدف المبادئ التوجيهية العالمية المقترحة للبروبيوتيك من منظمة الأغذية والزراعة (فاو)، والتي تغطي أكثر من 200 دولة، إلى توحيد متطلبات الجودة وتعزيز التجارة الدولية [2]المصدر: دستور الأغذية لمنظمة فاو، "المبادئ التوجيهية المقترحة للأغذية البروبيوتيكية،" fao.org. تتيح التطورات في عمليات التصنيع، بما في ذلك تحسين اختيار السلالات وتقنيات التخمر، للمنتجين الحفاظ على عدد البروبيوتيك فوق 20 مليار وحدة تشكيل مستعمرة لكل حصة، وهو أعلى من منتجات اللبن الرائب التقليدية. يتيح تموضع الكفير كغذاء وظيفي التسعير المتميز مع معالجة الفوائد الصحية، بما في ذلك صحة الجهاز الهضمي ودعم جهاز المناعة.

الابتكار في نكهات الكفير يجذب فئات سكانية أوسع

يتوسع سوق الكفير من خلال تنويع النكهات وابتكارات المنتجات، مدفوعاً بالطلب المتزايد للمستهلكين على المشروبات الوظيفية والأغذية الغنية بالبروبيوتيك. تستثمر الشركات المصنعة في البحث والتطوير لإنشاء تركيبات فريدة تجمع بين طرق التخمر التقليدية وتفضيلات النكهة الحديثة. يعكس هذا التوسع اتجاهات الصناعة الأوسع نحو خيارات المشروبات الأكثر صحة والتغذية المخصصة. في نوفمبر 2024، قدمت شركة لايف واي فودز 10 نكهات جديدة من الكفير العضوي، بما في ذلك فاكهة التنين الوردية وفاكهة العاطفة والليتشي ولاتيه الماتشا، مستهدفة المستهلكين الأصغر سناً مع الاحتفاظ بخصائص البروبيوتيك للمنتج. تجمع هذه النكهات الجديدة بين الحليب المتخمر التقليدي ومستخلصات الفواكه الغريبة والمكونات الطبيعية لإنشاء ملامح طعم فريدة تجذب المستهلكين المهتمين بالصحة. يمتد نمو السوق إلى منتجات كفير الماء المصنوعة من المكونات النباتية مثل الحمص واللوز والأرز، لتلبية احتياجات المستهلكين الذين يعانون من عدم تحمل اللاكتوز والنباتيين.

تأييد المشاهير والمؤثرين يعزز صورة الكفير

إن الترويج على وسائل التواصل الاجتماعي لفوائد الكفير الصحية من خلال تأييد المؤثرين يزيد من اعتماد المستهلكين، خاصة بين جيل الألفية والجيل زد الذين يقدرون منتجات العافية الموصى بها من قبل شخصيات موثوقة. توفر القصة التقليدية لفوائد الكفير الصحية في منطقة القوقاز محتوى أصيل ينتشر بشكل طبيعي عبر المنصات الرقمية. يروج مؤثرو العافية بفعالية لفوائد الكفير لصحة الأمعاء والجلد، مما يقود شركات مثل بايوتيفول لتطوير منتجات العناية بالبشرة المعتمدة على الكفير. يتضمن محتوى المؤثرين الآن وصفات ودمج نمط الحياة، مما يُظهر استخدامات الكفير في العصائر والمخللات والخبز. يقدر المستهلكون التأييدات الأصيلة من المؤثرين الذين يستخدمون منتجات الكفير بانتظام بدلاً من المنشورات الترويجية لمرة واحدة. يتيح وصول وسائل التواصل الاجتماعي لعلامات الكفير الأصغر كسب حصة سوقية من خلال شراكات المؤثرين المستهدفة التي تشجع تجارب المنتجات والمشتريات المتكررة.

تحليل تأثير القيود

| القيد | (~) تأثير % على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| المنافسة من الكمبوتشا والمشروبات القائمة على اللبن الرائب | -1.5% | عالمي، خاصة أمريكا الشمالية | متوسط المدى (2-4 سنوات) |

| التكلفة الأعلى مقارنة بمنتجات الألبان العادية | -1.2% | الأسواق الناشئة، الحساسة للسعر | طويل المدى (≥4 سنوات) |

| تصور السكر المضاف العالي بين المستهلكين المهتمين بالصحة | -0.8% | الأسواق المتقدمة | قصير المدى (≤2 سنوات) |

| مدة الصلاحية المحدودة لكفير الماء في المناطق الاستوائية | -0.6% | جنوب شرق آسيا وأفريقيا | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

المنافسة من الكمبوتشا والمشروبات القائمة على اللبن الرائب

يُظهر المشهد التنافسي أن الكمبوتشا تكتسب حصة سوقية كمشروب بروبيوتيكي غير ألبان يجذب المستهلكين الأصغر سناً، بينما تحافظ المشروبات القائمة على اللبن الرائب على موقفها من خلال تفضيلات المستهلكين الراسخة وكفاءات الإنتاج. في قطاع التجارة الإلكترونية، يواجه الكفير منافسة قوية من علامات الكمبوتشا التي تُظهر تسويقاً رقمياً أقوى ونماذج مبيعات قائمة على الاشتراك. نظراً لأن المستهلكين يجدون صعوبة في التمييز بين ادعاءات البروبيوتيك عبر المنتجات، يجب على مصنعي الكفير زيادة الاستثمار في تثقيف المستهلكين والتحقق العلمي للحفاظ على التسعير المتميز. تتضمن منافسة السوق الآن فئات منتجات جديدة، مثل إطلاق وندر فيجيز المخطط لمنتجات طازجة بروبيوتيكية، مما قد يؤدي إلى مزيد من تجزئة السوق. للحفاظ على موقف السوق، يجب على منتجي الكفير تسليط الضوء على مزاياهم الأساسية، بما في ذلك سلالات البروبيوتيك المتنوعة وعمليات التخمر التقليدية، مع تطوير منتجات جديدة تدمج النكهات الشعبية من فئات المشروبات الأخرى.

التكلفة الأعلى مقارنة بمنتجات الألبان العادية

تكاليف إنتاج الكفير مرتفعة بسبب عمليات التخمر المتخصصة وسلالات البروبيوتيك، مما يحد من إمكانية وصولها للمستهلكين الحساسين للسعر. تتطلب هذه العمليات ضوابط درجة حرارة محددة وتوقيت تخمر دقيق وثقافات بكتيرية مختارة بعناية، مما يجعل الإنتاج أكثر تعقيداً وتكلفة. إن الارتفاع في التكاليف في صناعة الألبان، حيث تتجاوز أسعار الحليب تكاليف الإنتاج، يزيد من هذه المسألة. أثناء التراجع الاقتصادي، يختار المستهلكون عادة منتجات الألبان الأساسية بدلاً من المشروبات الوظيفية مثل الكفير، خاصة في الأسواق الناشئة حيث يزداد الوعي بالمنتج لكن الدخل المتاح يبقى مقيداً. إن طبيعة الإنتاج صغير النطاق للكفير ومتطلبات التوزيع بالسلسلة الباردة، بما في ذلك التخزين والنقل المتحكم بدرجة الحرارة، تؤدي إلى أسعار تجزئة أعلى مقارنة بمنتجات الألبان التقليدية. بالإضافة إلى ذلك، فإن مدة الصلاحية القصيرة للكفير تتطلب دورات إنتاج متكررة وتوزيع سريع، مما يزيد من التكاليف التشغيلية.

تحليل القطاعات

حسب الشكل: زخم الخط العضوي يفوق النطاق التقليدي

احتلت منتجات الكفير التقليدية 71.51% من الحصة السوقية في عام 2024، بينما من المتوقع أن ينمو قطاع الكفير العضوي بمعدل نمو سنوي مركب قدره 10.71% حتى عام 2030، مدفوعاً بتزايد تفضيل المستهلكين للمنتجات نظيفة التسمية والمتميزة. بينما يستمر الكفير التقليدي في الاستفادة من سلاسل التوريد الراسخة والترويج للمستهلكين السائد، يواجه تحديات نمو حيث يختار المشترون المهتمون بالصحة بشكل متزايد البدائل العضوية. استثمرت الشركات المصنعة في تحسين طرق السيطرة على التخمر للحفاظ على محتوى البروبيوتيك المتسق دون استخدام المثبتات الاصطناعية، وهو متطلب رئيسي للحصول على الشهادة العضوية. وجدت عدة شركات أرضية وسطى من خلال دمج الحليب العضوي في طرق المعالجة القياسية، مما يساعدها على إدارة التكاليف مع الحفاظ على مصداقية السوق.

يتطلب المشهد السوقي المتطور من الشركات بناء قدرات قوية لسلسلة التوريد العضوية وتطوير خبرة الشهادات للبقاء تنافسية. يميز المنتجون العضويون ذوو التفكير المستقبلي أنفسهم من خلال تنفيذ أنظمة الحلب الآلية وحلول الطاقة المتجددة على مستوى المزرعة، مع إضافة قيمة من خلال شهادات العلف غير المعدل وراثياً والمتغذى على العشب. رداً على ذلك، تحافظ الشركات المصنعة التقليدية على موقف السوق من خلال تطوير خطوط منتجات مدعمة غنية بفيتامين د والكالسيوم والكولاجين، مما يجذب بشكل خاص قطاعات المستهلكين الحساسة للسعر.

حسب النكهة: الحافظات المتنوعة توسع وصول المستهلكين

يُظهر سوق الكفير تفضيلاً واضحاً للمستهلكين للخيارات بنكهة، والتي تسيطر حالياً على حصة سوقية قدرها 64.21% في عام 2024. تعكس هذه الهيمنة الجهود الناجحة من قبل المصنعين لتنويع عروض منتجاتهم وجعل الكفير أكثر جاذبية للمستهلكين السائدين. في غضون ذلك، تشهد المتغيرات بدون نكهة نمواً ملحوظاً، مع معدل نمو سنوي مركب متوقع قدره 9.80% حتى عام 2030، حيث يسعى المستهلكون بشكل متزايد إلى خيارات نقية ومعالجة بالحد الأدنى. يُظهر إطلاق لايف واي لـ10 نكهات عضوية، بما في ذلك مجموعات مبتكرة مثل لاتيه التارو أوبي والفانيليا الفستق الحلبي، كيف تستجيب الشركات بنشاط لتفضيلات المستهلكين المتنوعة، بينما يستمر الكفير بدون نكهة في جذب المستهلكين المركزين على الصحة الذين يقدرون تنوعه في العصائر وتطبيقات الطبخ.

يكشف تحليل السوق أنماط إقليمية متميزة في تفضيلات النكهة، مع أداء جيد بشكل خاص للأصناف الاستوائية والآسيوية في الأسواق المتنوعة ثقافياً، بينما تحافظ خيارات التوت والفانيليا التقليدية على جاذبيتها في الأسواق الراسخة. تستجيب الشركات لطلبات المستهلكين المهتمين بالصحة من خلال تطوير تركيبات قليلة السكر تدمج بدائل التحلية الطبيعية، مما يضمن بقاء جودة الطعم عالية مع الحفاظ على فوائد البروبيوتيك للمنتج.

حسب نوع المنتج: كفير الماء يعطل هيمنة الألبان

يستمر سوق الكفير في الهيمنة من قبل المنتجات التقليدية القائمة على الحليب، والتي تشكل 80.60% من الحصة السوقية في عام 2024. تنبع هذه الهيمنة من القبول الواسع للمستهلكين والفوائد البروبيوتيكية الموثقة جيداً للمنتج. في الوقت نفسه، يبرز كفير الماء كلاعب سوقي مهم، مع توقعات تُظهر معدل نمو سنوي مركب قوي قدره 10.34% حتى عام 2030، حيث يسعى المستهلكون بشكل متزايد إلى بدائل خالية من الألبان لاستيعاب تفضيلاتهم وقيودهم الغذائية.

مكنت الاختراقات التكنولوجية الحديثة في التخمر النباتي المصنعين من تطوير كفير الماء باستخدام مستخلصات الحمص واللوز والأرز. توفر هذه البدائل الآن فوائد بروبيوتيكية مماثلة للإصدارات التقليدية القائمة على الألبان. ومع ذلك، يجب على المصنعين التنقل عبر عدة عقبات إنتاجية، بما في ذلك مشاكل استقرار المنتج في المناخات الاستوائية ومتطلب المعرفة المتخصصة في إدارة الثقافات الميكروبية المعقدة أثناء عملية التصنيع.

حسب قناة التوزيع: التجزئة تبقى أساسية بينما خدمات الطعام تضيف قيمة تجريبية

تشكل متاجر التجزئة الخارجية، بما في ذلك المتاجر الكبرى والهايبرماركت ومتاجر الراحة، 57.88% من إيرادات عام 2024 من خلال لوجستيات السلسلة الباردة الراسخة وحركة العملاء العالية. القوارير متعددة الحصص هي شكل التعبئة الأساسي في هذه المنافذ، مع ترويج منتظم يدفع اعتماد الأسر. أماكن التجارة الداخلية، خاصة المقاهي وبارات العصائر، تنمو بمعدل نمو سنوي مركب قدره 10.56% حيث يختبر المستهلكون الكفير من خلال المشروبات المخلوطة وأطباق الإفطار. يتيح هذا الشكل للعملاء المحتملين تجريب الكفير قبل شراء القوارير الكاملة.

يطور المصنعون تركيبات محددة لأماكن التجارة الداخلية من خلال تعديل لزوجة المنتج وحلاوته لتعزيز قدرات الخلط. في قطاع التجارة الخارجية، تحافظ اشتراكات البيع المباشر للمستهلك عبر الإنترنت على حصة السوق من خلال تقديم خيارات تجديد مريحة وصفقات حزم وجمع بيانات العملاء للتسويق المستهدف. يساعد التوزيع عبر قنوات متعددة في استقرار سوق الكفير ضد التغيرات في أشكال التجزئة الفردية.

حسب نوع التعبئة: القوارير تحتفظ بالألفة بينما الأشكال المرنة تكسب تقدير الاستدامة

احتلت القوارير حصة 62.40% في عام 2024، مقدرة للصلابة ووجود الرف والشعور المتميز المُدرك. الإصدارات الزجاجية، غالباً قابلة للإعادة أو قابلة للإرجاع، تكسب المستهلكين المهتمين بالبيئة لكنها تضيف وزن الشحن. الأكياس، مع ذلك، ستسجل معدل نمو سنوي مركب قدره 10.80% حتى عام 2030، مدفوعة بانخفاض استخدام المواد والتصاميم المريحة القابلة للعصر المناسبة للاستهلاك أثناء التنقل. يتصاعد حجم سوق الكفير لأشكال الأكياس حيث يخصص تجار التجزئة مساحة أرضية أكثر للتعبئة المرنة.

تتيح التكنولوجيا المعقمة لوحدات القوارير والأكياس الوصول إلى أسواق بعيدة دون تبريد صارم، رغم مخاطر تآكل تموضع "المتخمر حديثاً". يجري تجريب ملصقات ذكية تُصور حيوية البروبيوتيك، مما يعزز ثقة المستهلك ويقلل الهدر. على المدى المتوسط، تعد التحسينات في قابلية إعادة التدوير أحادية المادة بالتوفيق بين المتطلبات البيئية والوظيفية، مما يضع الأكياس كبدائل موثوقة للقوارير التقليدية

التحليل الجغرافي

تبنى المستهلكون الأوروبيون منتجات الكفير، مما منح المنطقة حصة مهيمنة قدرها 31.34% من الاستهلاك العالمي في عام 2024. ينبع هذا الموقف السوقي القوي من عقود من الألفة مع منتجات الألبان المتخمرة، مدعومة بشبكات توزيع راسخة عبر ألمانيا والمملكة المتحدة وفرنسا. تستفيد شركات الغذاء الكبرى مثل دانون من هذا القبول الثقافي من خلال توسيع عروض الكفير عبر خطوط منتجات أكتيفيا الجديدة. بينما تستفيد المنطقة من أطر تنظيمية شاملة تدعم ادعاءات البروبيوتيك الصحية ومعايير الجودة، تستمر التفسيرات المتباينة لمصطلحات البروبيوتيك ولوائح التسويق بين دول الاتحاد الأوروبي في تقديم تحديات تشغيلية [3]المصدر: فود هيلث ليجال، "ادعاءات البروبيوتيك في الاتحاد الأوروبي: المشهد الحالي،" foodhealthlegal.com.

سلوك المستهلك في آسيا والمحيط الهادئ يتطور بسرعة، مما يدفع معدل نمو سنوي مركب مثير للإعجاب قدره 9.78% حتى عام 2030 في سوق الكفير. تحول المنطقة واضح بشكل خاص في اليابان، حيث يختار المستهلكون بشكل متزايد مشروبات حمض اللاكتيك بدلاً من عصائر الخضار التقليدية. يعكس هذا التحول اتجاهات إقليمية أوسع للتحضر وارتفاع الدخل المتاح والوعي الصحي المتزايد، مما يجعل آسيا والمحيط الهادئ السوق الأكثر ديناميكية للمنتجات الغذائية الوظيفية.

تحافظ أمريكا الشمالية على قوة السوق من خلال شركات مثل لايف واي فودز، والتي تهيمن على فئة الكفير في الولايات المتحدة. تستمر البيئة التنظيمية المؤاتية للابتكار في المنطقة، والتي تتميز بادعاءات صحية مؤهلة من إدارة الغذاء والدواء وموافقات GRAS لسلالات البروبيوتيك، في دعم تطوير المنتجات. في الوقت نفسه، تُظهر الشرق الأوسط وأفريقيا وأمريكا الجنوبية وعداً كأسواق ناشئة، مدفوعة بتوسع سكان الطبقة المتوسطة والوعي الصحي المتزايد. ومع ذلك، يتطلب النجاح في هذه المناطق استراتيجيات متوازنة بعناية تعالج قيود البنية التحتية والحساسية للسعر مع الحفاظ على جودة المنتج.

المشهد التنافسي

يُظهر السوق تجزؤاً معتدلاً، مع مزيج متوازن من شركات الألبان العالمية والمنتجين المتخصصين في الأغذية المتخمرة الذين يعملون على جذب انتباه المستهلكين. تميز الشركات نفسها من خلال الاستثمار في التحقق العلمي لسلالاتها البكتيرية وتطوير التعبئة الصديقة للبيئة وإنشاء ملامح نكهة جديدة. تحافظ الشركات المنتجة الصغيرة والمتوسطة على موقعها السوقي من خلال دورات تطوير المنتجات السريعة والعلاقات القوية مع العملاء، بينما تستفيد الشركات الأكبر من مواردها للتقنيات المتقدمة في التخمر وحماية المكونات وضمان الجودة.

تتجه الصناعة نحو التوحيد حيث تسعى شركات الألبان الكبرى لتعزيز حضورها في سوق الكفير، خاصة في آسيا والمحيط الهادئ. يقدم السوق إمكانات غير مستغلة في البدائل الخالية من الألبان وتطبيقات المنتجات المبتكرة مثل الصلصات المحقونة بالكفير وألواح الوجبات الخفيفة. يعتمد النجاح بشكل متزايد على قدرة الشركة على ترجمة الفوائد الصحية المعقدة إلى رسائل واضحة ومتصلة تلقى صدى عبر الأسواق الثقافية المختلفة.

يستمر التأثير المتزايد لتجار التجزئة ومنتجات علاماتهم التجارية الخاصة في تشكيل ديناميكيات السوق. يؤثر هذا التحول على قرارات وضع المنتجات وينشئ ضغوط تسعير للعلامات التجارية الراسخة، مما يتطلب من الشركات تكييف استراتيجياتها للحفاظ على حصة السوق والربحية.

رواد صناعة الكفير

شركة دانون

شركة نستله

شركة لايف واي فودز

مجموعة هاين سيليستيال

شركة آرلا فودز أمبا

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- يونيو 2025: وسعت شركة لايف واي فودز، ومقرها مورتون جروف بإلينوي، حضورها في التجزئة بشكل كبير في عام 2025 من خلال تأمين آلاف المواضع الجديدة لمنتجات لايف واي كفير وجبن المزارع في كبار تجار التجزئة في الولايات المتحدة. مدفوعة بالاهتمام المتزايد للمستهلكين بصحة الأمعاء والمشروبات الألبان الوظيفية، أطلقت لايف واي عدة منتجات جديدة: نكهات عضوية جديدة 8 أونصة خالية من اللاكتوز وأنواع لقطات الكفير في 61 متجر أمازون فريش؛ وحدتا كفير 8 أونصة في 268 موقع بي جيز الجملة؛ ثلاث نكهات كفير 32 أونصة عبر سي في إس؛ ووحدات كفير 32 أونصة في 170 متجر وين-ديكسي

- أبريل 2025: أعلنت شركة آرلا فودز ومجموعة DMK الألمانية عن خطط للاندماج، مشكلتين أكبر تعاونية ألبان في أوروبا بشبكة تضم أكثر من 12,000 مزارع. يهدف هذا التوحيد إلى تعزيز المرونة التشغيلية حيث يواجه إنتاج الحليب الأوروبي انخفاضات متوقعة. سيوسع الاندماج حافظات المنتجات ويضمن أسعار حليب مستدامة للمزارعين.

- سبتمبر 2024: وسعت أكتيفيا خط منتجاتها من خلال إطلاق منتجات الكفير بشكلين قابلين للملعقة والشرب، يتميزان بـ16 سلالة ثقافة حية. أمنت المنتجات مساحة رفوف في كبار تجار التجزئة البريطانيين بما في ذلك ويتروز وتيسكو وموريسونز، بينما تعزز دانون حافظة الكفير للوفاء بالاهتمام المتزايد للمستهلكين بمنتجات صحة الجهاز الهضمي.

- سبتمبر 2024: وسعت شركة بايو آند مي، العلامة التجارية البريطانية لصحة الأمعاء التي أسستها د. ميجان روسي، خط منتجات الكفير مع مشروبي كفير جديدين بحجم 500 مل "مفيد لأمعائك". وُزعت المشروبات، المتوفرة بنكهات الطبيعي والفانيليا، عبر ساينزبريز وهول فودز، بما في ذلك عرض ترويجي في متجر هول فودز الرئيسي في كينسنغتون.

نطاق تقرير سوق الكفير العالمي

الكفير هو مشروب متخمر يشبه اللبن الرائب الرقيق المصنوع من حبوب الكفير.

يتم تقسيم سوق الكفير بناءً على الشكل والفئة والنوع وقناة التوزيع والموقع الجغرافي. حسب الشكل، يتم تقسيم السوق إلى عضوي وتقليدي. حسب الفئة، يتم تقسيم السوق إلى كفير بنكهة وكفير بدون نكهة. حسب نوع المنتج، يتم تقسيم السوق إلى كفير الحليب وكفير الماء. حسب قناة التوزيع، يتم تقسيم السوق إلى المتاجر الكبرى والهايبرماركت ومتاجر الراحة ومتاجر التجزئة عبر الإنترنت وقنوات التوزيع الأخرى. جغرافياً، يتم تقسيم السوق إلى أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا الجنوبية والشرق الأوسط وأفريقيا. لكل قطاع، تم إجراء تحديد الحجم السوقي والتوقعات بناءً على القيمة (بملايين الدولارات الأمريكية).

| عضوي |

| تقليدي |

| الكفير بنكهة |

| الكفير بدون نكهة |

| كفير الحليب |

| كفير الماء |

| التجارة الخارجية | المتاجر الكبرى/الهايبرماركت |

| متاجر الراحة | |

| متاجر التجزئة عبر الإنترنت | |

| قنوات التجزئة الأخرى | |

| التجارة الداخلية |

| القوارير |

| الأكياس |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| بقية أمريكا الشمالية | |

| أوروبا | ألمانيا |

| فرنسا | |

| المملكة المتحدة | |

| إسبانيا | |

| هولندا | |

| إيطاليا | |

| السويد | |

| بولندا | |

| بلجيكا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| أستراليا | |

| كوريا الجنوبية | |

| إندونيسيا | |

| تايلاند | |

| سنغافورة | |

| بقية آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| شيلي | |

| كولومبيا | |

| بيرو | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة |

| جنوب أفريقيا | |

| نيجيريا | |

| المملكة العربية السعودية | |

| مصر | |

| المغرب | |

| تركيا | |

| بقية الشرق الأوسط وأفريقيا |

| حسب الشكل | عضوي | |

| تقليدي | ||

| حسب النكهة | الكفير بنكهة | |

| الكفير بدون نكهة | ||

| حسب نوع المنتج | كفير الحليب | |

| كفير الماء | ||

| حسب قناة التوزيع | التجارة الخارجية | المتاجر الكبرى/الهايبرماركت |

| متاجر الراحة | ||

| متاجر التجزئة عبر الإنترنت | ||

| قنوات التجزئة الأخرى | ||

| التجارة الداخلية | ||

| حسب نوع التعبئة | القوارير | |

| الأكياس | ||

| حسب الموقع الجغرافي | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| بقية أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| فرنسا | ||

| المملكة المتحدة | ||

| إسبانيا | ||

| هولندا | ||

| إيطاليا | ||

| السويد | ||

| بولندا | ||

| بلجيكا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| أستراليا | ||

| كوريا الجنوبية | ||

| إندونيسيا | ||

| تايلاند | ||

| سنغافورة | ||

| بقية آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| شيلي | ||

| كولومبيا | ||

| بيرو | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة | |

| جنوب أفريقيا | ||

| نيجيريا | ||

| المملكة العربية السعودية | ||

| مصر | ||

| المغرب | ||

| تركيا | ||

| بقية الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المُجاب عليها في التقرير

ما هو حجم سوق الكفير الحالي؟

حقق سوق الكفير 1.83 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 2.78 مليار دولار أمريكي بحلول عام 2030 بمعدل نمو سنوي مركب قدره 8.72%.

أي قطاع يتصدر سوق الكفير حسب نوع المنتج؟

يهيمن كفير الحليب بنسبة 80.6% من إيرادات عام 2024، مما يعكس ألفة المستهلكين والتوفر الواسع في التجزئة.

ما مدى سرعة نمو كفير الماء؟

من المتوقع أن يتوسع كفير الماء بمعدل نمو سنوي مركب قوي قدره 12.3% بين عامي 2025 و2030، مدفوعاً بالطلب الخالي من اللاكتوز والنباتي.

أي منطقة تُظهر أسرع نمو لسوق الكفير؟

من المتوقع أن تسجل آسيا والمحيط الهادئ معدل نمو سنوي مركب قدره 11.9% حتى عام 2030، مدفوعة بارتفاع الدخل المتاح والوعي بالبروبيوتيك.

ما هو اتجاه التعبئة الناشئ في صناعة الكفير؟

الأكياس المرنة هي الشكل الأسرع نمواً بمعدل نمو سنوي مركب قدره 13.8%، مدعومة بأوراق اعتماد الاستدامة وراحة التنقل.

آخر تحديث للصفحة في: