الصفحة الرئيسية تحليل سوق المعدات الطبية

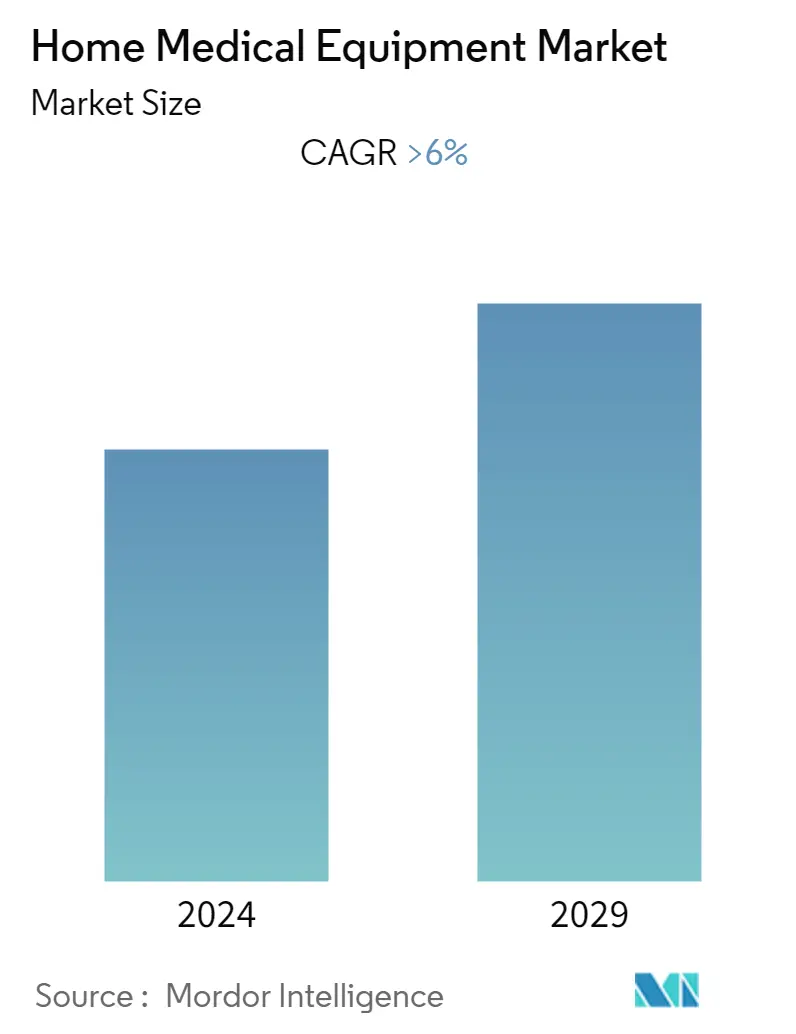

من المتوقع أن يسجل سوق المعدات الطبية المنزلية معدل نمو سنوي مركب يزيد عن 6٪ خلال الفترة المتوقعة.

أثر جائحة كوفيد-19 بشكل إيجابي على سوق المعدات الطبية المنزلية بسبب الطلب المتزايد على المعدات الطبية المنزلية مثل أجهزة دعم الحياة وأجهزة الحفاظ على الحياة أثناء الوباء. ومع ذلك، أدى تعطيل التصنيع التقليدي وسلسلة التوريد خلال جائحة كوفيد-19 إلى نقص في مختلف الإمدادات والمعدات الطبية. وللتغلب على النقص في الإمدادات الطبية، اتخذت الحكومة عدة تدابير لمراقبة سبب التعطيل عن كثب وكذلك زيادة شراء العديد من المعدات الطبية. كما زاد الطلب على أجهزة التنفس مثل أجهزة التنفس الصناعي ومكثفات الأكسجين وغيرها مما حث الشركات على زيادة إنتاجها وكذلك إطلاق منتجات مختلفة أثناء الوباء. على سبيل المثال، في أبريل 2021، أطلقت شركة Philips Respironics جهاز CPAP تلقائيًا جديدًا ومحسنًا يسمى DreamStation 2 CPAP في الولايات المتحدة. وبالتالي، أثرت جائحة كوفيد-19 بشكل كبير على السوق خلال المراحل الأولى من الوباء، ولكن مع استئناف الخدمات، زاد الطلب على المعدات الطبية المنزلية وشهد السوق نموًا كبيرًا.

تعد عوامل مثل تزايد انتشار الاضطرابات المزمنة وارتفاع عدد كبار السن بالإضافة إلى الاعتماد المتزايد لإدارة الصحة الذاتية من العوامل الرئيسية التي تدفع نمو السوق.

يعد العبء الكبير للأمراض المزمنة هو العامل الرئيسي الذي يدفع الطلب على سوق المعدات الطبية المنزلية. على سبيل المثال، وفقًا لإحصائيات عام 2022 التي نشرها الاتحاد الدولي للسكري، كان هناك حوالي 537 مليون شخص مصاب بالسكري في عام 2021 على مستوى العالم، ومن المتوقع أن يصل هذا العدد إلى 643 مليونًا و784 مليونًا بحلول عام 2030 و2045 على التوالي. ارتفاع نسبة السكر في الدم الناجم عن مرض السكري يمكن أن يؤدي إلى تلف الأعصاب التي تتحكم في القلب والأوعية الدموية، مما يؤدي إلى مجموعة متنوعة من أمراض القلب والأوعية الدموية مثل مرض الشريان التاجي والسكتة الدماغية، والتي يمكن أن تؤدي إلى تضييق الشرايين. ومن المتوقع أن يؤدي ذلك إلى زيادة الحاجة إلى مراقبة مستويات الجلوكوز وضغط الدم والأنشطة الأخرى، وبالتالي تعزيز الطلب على المعدات الطبية مثل أجهزة المراقبة التي يمكنها توفير البيانات للأطباء لمساعدتهم على تقييم حالات المرضى بشكل أكثر فعالية والتفاعل بسرعة مع أي تشوهات.. أيضًا، وفقًا لتقرير جراحة القلب الألمانية 2021، تم إجراء حوالي 92,838 عملية جراحية للقلب في ألمانيا، بما في ذلك 36,714 عملية صمامات قلب معزولة، و27,947 عملية تطعيم مجازة الشريان التاجي المعزولة، و329 عملية زراعة قلب معزولة في عام 2021. وبالتالي فإن ارتفاع عدد المرضى تتطلب عمليات القلب الجراحية مراقبة منتظمة ومستمرة، مما يزيد من الطلب على معدات مراقبة المرضى، وبالتالي دفع نمو السوق.

بالإضافة إلى ذلك، زاد استخدام واعتماد إدارة الصحة الذاتية بسبب النسبة الكبيرة من السكان الذين يعانون من أمراض مزمنة، في جميع أنحاء العالم، ويكافحون من أجل إدارة الأعراض بأنفسهم. وقد أدى هذا إلى زيادة تركيز المنظمات والشركات على إطلاق برامج وتطبيقات إدارة الصحة الذاتية، على التوالي. على سبيل المثال، في مارس 2022، أطلقت MFine ميزة جديدة لمراقبة معدل ضربات القلب على تطبيقها القائم على الهاتف المسمى MFine-Pulse وتستخدم هذه الوظيفة كاميرا وفلاش الهاتف الذكي لاكتشاف التغيرات في حجم الدم. أيضًا، في مارس 2022، أطلقت Alinche Lifesciences تطبيقًا للرعاية الصحية لمرضى أمراض الكلى المزمنة (CKD) والذي يقدم مجموعة واسعة من المعلومات مثل صحة الكلى والتمارين الرياضية والروتين الصحي اليومي في الهند.

علاوة على ذلك، من المتوقع أيضًا أن تؤدي أنشطة الشركة المتزايدة في اعتماد استراتيجيات رئيسية مختلفة مثل التعاون والشراكات وإطلاق المنتجات الجديدة إلى زيادة توافر المعدات الجديدة في السوق. على سبيل المثال، في أكتوبر 2022، أطلقت شركة DexCom, Inc نظام Dexcom G7 للمراقبة المستمرة للجلوكوز (CGM) للأشخاص المصابين بداء السكري الذين تتراوح أعمارهم بين عامين وما فوق في ألمانيا. أيضًا، في يوليو 2022، أطلقت OMRON Healthcare مُكثّف أكسجين محمول لمساعدة العاملين في الرعاية المنزلية على إدارة العلاج والاحتياجات اليومية للمرضى الذين يعانون من مرض الانسداد الرئوي المزمن وأمراض الجهاز التنفسي.

ولذلك، ونظرًا للعوامل المذكورة أعلاه، مثل العبء المرتفع للأمراض المزمنة بين السكان والاعتماد المتزايد لإدارة الصحة الذاتية، فمن المتوقع أن ينمو السوق الذي تمت دراسته خلال الفترة المتوقعة. ومع ذلك، من المرجح أن تعيق التكلفة العالية المرتبطة بالمعدات الطبية المنزلية واللوائح الصارمة نمو سوق المعدات الطبية المنزلية خلال الفترة المتوقعة.

اتجاهات سوق المعدات الطبية المنزلية

من المتوقع أن يشهد قطاع معدات العلاج التنفسي نموًا كبيرًا خلال فترة التوقعات

من المتوقع أن يشهد قطاع معدات العلاج التنفسي نموًا كبيرًا في سوق المعدات الطبية المنزلية خلال الفترة المتوقعة بسبب عوامل مثل زيادة انتشار اضطرابات الجهاز التنفسي والتكنولوجيا المتقدمة الناشئة وارتفاع أنشطة الشركة.

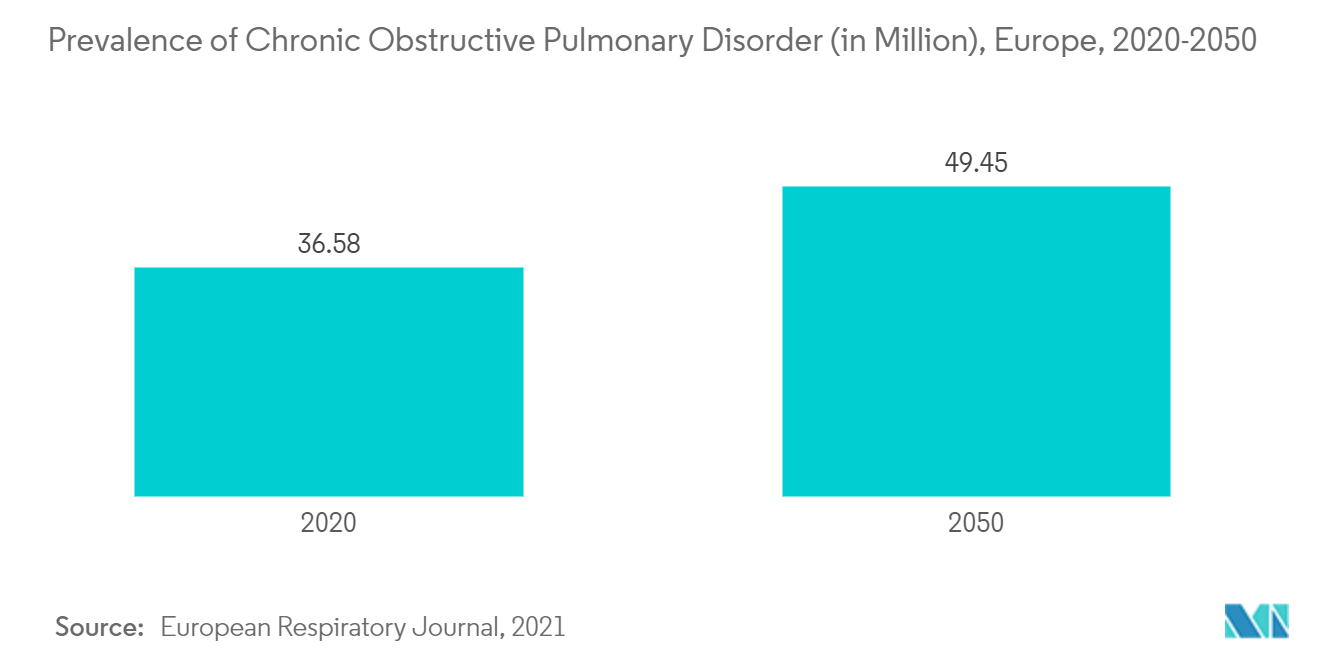

يتزايد انتشار اضطرابات الجهاز التنفسي، مثل مرض الانسداد الرئوي المزمن والسل والربو وانقطاع التنفس أثناء النوم على مستوى العالم، ومن المتوقع أن يزيد الطلب على معدات الجهاز التنفسي. على سبيل المثال، وفقًا للبيانات التي نشرتها مراكز مكافحة الأمراض والوقاية منها في ديسمبر 2022، أصيب حوالي 4.6% من الأفراد بمرض الانسداد الرئوي المزمن أو انتفاخ الرئة أو التهاب الشعب الهوائية المزمن في وقت ما من عام 2021. وبالمثل، وفقًا لدراسة نشرت في PLOS One، في يناير 2021. وكان نحو 2.6 مليون شخص يعانون من مرض الانسداد الرئوي المزمن، في عام 2021، ومن المتوقع أن يرتفع العدد إلى 2.8 مليون بحلول عام 2025.

بالإضافة إلى ذلك، من المتوقع أيضًا أن يؤدي التقديم المتزايد للمنتجات المتقدمة تقنيًا في السوق إلى تعزيز نمو هذا القطاع. على سبيل المثال، وفقًا لمقال نُشر في مجلة Respiratory Care، في أكتوبر 2021، تعتبر مكثفات الأكسجين المحمولة (POCs) فعالة في توفير الأكسجين اللازم في العديد من إعدادات المرضى. كما لوحظ من نفس المصدر أن الحد الأقصى لقراءة الأكسجين تم الحصول عليه عند 30 نفسًا في الدقيقة (27.89%) بواسطة جهاز CAIRE FreeStyle Comfort مع AutoSat، وأعلى القراءات عند 15 و40 نفسًا في الدقيقة (31.56%). و26.13%) على التوالي، بواسطة CAIRE FreeStyle Comfort بدون AutoSat. وبالتالي، من المتوقع أن يؤدي الأداء العالي لـ POCs إلى زيادة الطلب عليها، والذي بدوره من المتوقع أن يؤدي إلى تسريع نمو القطاع.

علاوة على ذلك، فإن التركيز المتزايد للشركات على تطوير المنتجات المتقدمة تقنيًا يزيد من توافر أجهزة التنفس الجديدة في السوق، مما يساهم في نمو القطاع. على سبيل المثال، في مايو 2022، أطلقت شركة Max ventilator أجهزة تهوية غير جراحية متعددة الوظائف مع علاج مدمج بالأكسجين وجهاز ترطيب، في الهند. أيضًا، في فبراير 2022، حصلت Vitalograph على موافقة إدارة الغذاء والدواء الأمريكية على مقياس التنفس ألفا، وهو أداة متينة وخفيفة الوزن من الجيل التالي مع طابعة متكاملة تستخدم للتشخيص الدقيق للجهاز التنفسي لكل من البالغين والأطفال.

ولذلك، ونظرًا للعوامل المذكورة أعلاه، مثل العبء الكبير لأمراض الجهاز التنفسي، وزيادة إطلاق المنتجات الجديدة، والاعتماد المتزايد للمنتجات المتقدمة تقنيًا، فمن المتوقع أن ينمو القطاع الذي تمت دراسته خلال الفترة المتوقعة.

من المتوقع أن تحصل أمريكا الشمالية على حصة سوقية كبيرة خلال فترة التنبؤ

من المتوقع أن تمتلك أمريكا الشمالية حصة كبيرة من السوق بسبب عوامل مثل العبء المتزايد للأمراض المزمنة وعوامل الخطر المرتبطة بها، ووجود بنية تحتية راسخة للرعاية الصحية إلى جانب الإنفاق المرتفع على الرعاية الصحية، فضلاً عن تزايد الشركات. الأنشطة في المنطقة.

يعد تزايد حدوث وانتشار الأمراض المزمنة بين السكان هو العامل الرئيسي الذي يدفع نمو السوق. على سبيل المثال، وفقًا للبيانات المحدثة من قبل حكومة كندا في يوليو 2021، كان إجمالي 6.3 مليون نسمة تبلغ أعمارهم 65 عامًا أو أكثر يعيشون مع أمراض مزمنة في عام 2021 في كندا. وهذا يزيد من الطلب على المعدات الطبية، مثل أجهزة المراقبة، ومراقبة المرضى عن بعد، وغيرها، مما يساعد في المراقبة المنتظمة للمرضى، والذي بدوره من المتوقع أن يغذي نمو السوق.

بالإضافة إلى ذلك، من المتوقع أيضًا أن تؤدي المبادرات الحكومية المتزايدة لتعزيز برامج الإدارة الذاتية في المنطقة إلى تعزيز نمو السوق. على سبيل المثال، في نوفمبر 2022، قامت حكومة كندا بتمويل أكثر من 5 ملايين دولار أمريكي لتعزيز الدعم للأشخاص الذين يعانون من آلام مزمنة ولتوسيع شبكة Pain Canada Network. من خلال هذه الشبكة، يتمكن الأشخاص الذين يعانون من الألم ومشاكل الصحة العقلية وأضرار تعاطي المخدرات وغيرها من أشكال التهميش الاجتماعي والاقتصادي من الوصول إلى برنامج الإدارة الذاتية الشخصي لمدة عشرة أسابيع. أيضًا، في يناير 2022، أطلقت مؤسسة الذئبة الأمريكية (LFA) استراتيجيات لاحتضان العيش مع مرض الذئبة بلا خوف (SELF)، وهو برنامج جديد للإدارة الذاتية عبر الإنترنت مصمم لمساعدة مرضى الذئبة في تطوير وتحسين مهاراتهم في المجالات الأربعة للإدارة. الأعراض والتوتر والأدوية والعمل مع فريق الرعاية الصحية الخاص بهم. ومن ثم، فمن المرجح أن يساهم هذا في نمو السوق خلال الفترة المتوقعة.

علاوة على ذلك، من المتوقع أيضًا أن يؤدي العدد المتزايد من عمليات إطلاق المنتجات الجديدة في المنطقة إلى تعزيز نمو السوق. على سبيل المثال، في أغسطس 2022، أطلقت شركة CardiAI Inc. نظامًا متنقلًا جديدًا لمراقبة ضغط الدم على مدار 24 ساعة، BPAro، وهو جهاز صغير الحجم ومحمول ومراقب ذاتيًا لضغط الدم يستخدم تقنية Bluetooth لجمع البيانات لاسلكيًا. أيضًا، في مارس 2022، أطلقت شركة Nipro Medical Corporation (Nipro) نظام غسيل الكلى SURDIAL DX في الولايات المتحدة. أيضًا، في ديسمبر 2021، وقعت شركة Medtronic Canada اتفاقية مؤسسية حصرية مع Cloud DX لتقديم حلول مراقبة المرضى الافتراضية وعن بعد (RPM) في جميع أنحاء كندا.

ولذلك، ونظرًا للعوامل المذكورة أعلاه، مثل العبء المرتفع للأمراض المزمنة والمبادرات الحكومية المتزايدة وإطلاق المنتجات الجديدة، فمن المتوقع أن ينمو السوق الذي تمت دراسته خلال الفترة المتوقعة.

نظرة عامة على صناعة المعدات الطبية المنزلية

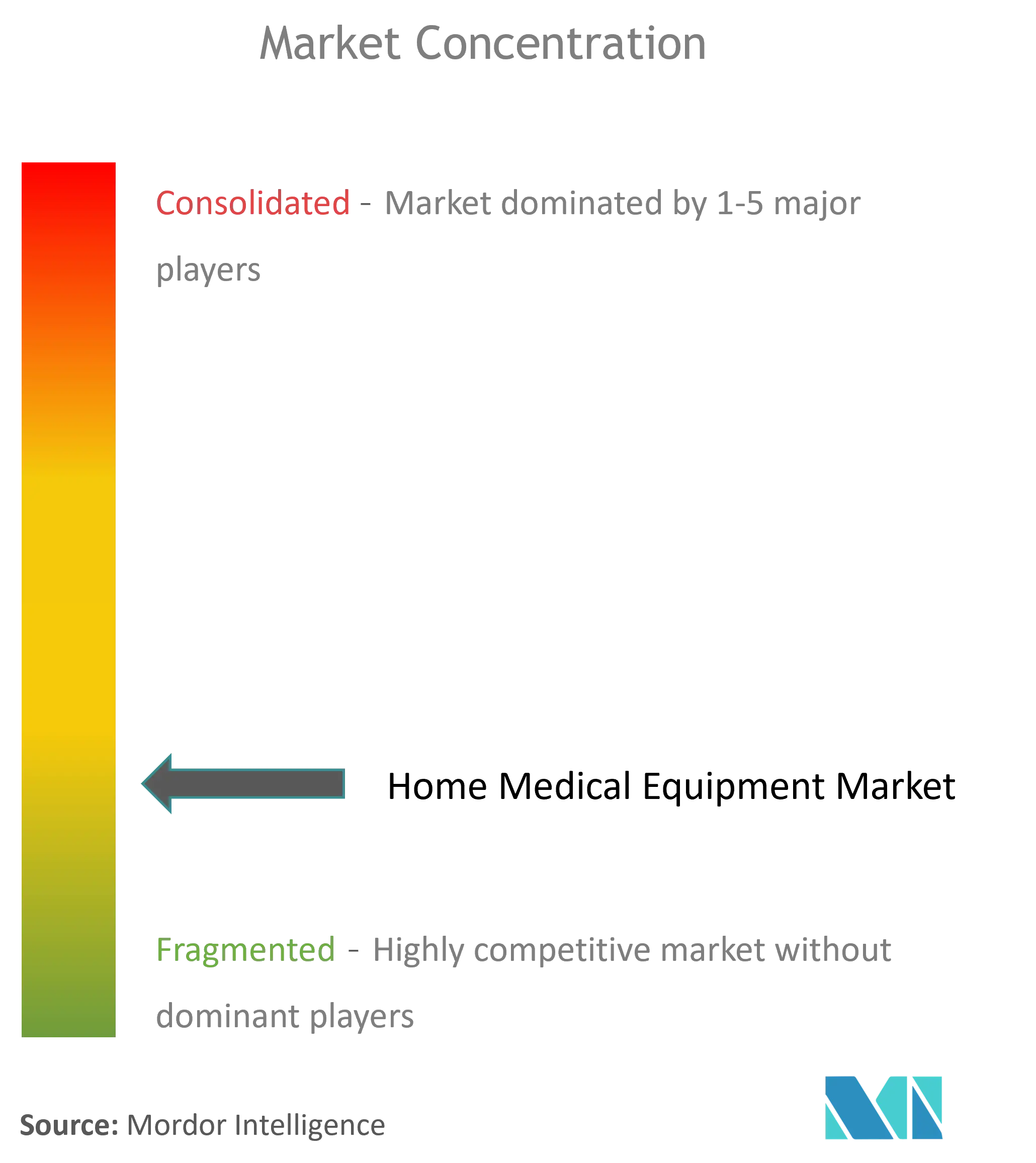

سوق المعدات الطبية المنزلية مجزأ بسبب وجود عدد كبير من اللاعبين الرئيسيين. تتبنى الشركات استراتيجيات عمل رئيسية مختلفة مثل التعاون والشراكات والاتفاقيات وإطلاق المنتجات الجديدة للحفاظ على مكانتها في السوق. بعض الشركات الرئيسية في السوق هي Rotech Healthcare Inc.، Medline Industries, Inc.، Omron Healthcare, Inc.، Resmed Corporation، ARKRAY، Inc.، وRotech Healthcare Inc. من بين شركات أخرى.

الصفحة الرئيسية قادة سوق المعدات الطبية

Rotech Healthcare Inc.

ARKRAY, INC.

ResMed

Medline Industries, Inc.

Omron Healthcare, Inc.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

الصفحة الرئيسية أخبار سوق المعدات الطبية

- في ديسمبر 2022، أطلقت Mindray حلاً جديدًا للمراقبة يمكن ارتداؤه، وهو نظام mWear System لمراقبة حالات المرضى باستمرار وتوفير رعاية تتمحور حول المريض. يجمع النظام بين الاتصال البيني اللاسلكي الكامل وسير العمل المبسط والمراقبة الدقيقة متعددة المعلمات والتكامل السلس لإعدادات المستشفى المنزلي.

- في يوليو 2022، أطلقت شركة B. Braun Medical Inc. قسطرة Introcan Safety 2 IV الجديدة، مع التحكم في الدم لمرة واحدة لجعل الوصول إلى الوريد أكثر أمانًا للطبيب عن طريق تقليل مخاطر إصابات الوخز بالإبر وتعرضها للدم.

الصفحة الرئيسية تجزئة صناعة المعدات الطبية

وفقًا لنطاق التقرير، يمكن الإشارة إلى المعدات الطبية المنزلية على أنها الأجهزة المستخدمة لأداء رعاية المرضى في المنزل أو غيرها من المرافق الخاصة التي يديرها مقدم رعاية غير محترف أو أحد أفراد الأسرة. يتم استخدام المعدات لمجموعة واسعة من التطبيقات مثل أمراض القلب والمسالك البولية وغيرها من التطبيقات. يتم تقسيم سوق المعدات الطبية المنزلية حسب نوع المعدات (المعدات العلاجية، ومعدات مراقبة المرضى، ومساعدة التنقل ومعدات دعم المرضى)، وقناة التوزيع (متاجر البيع بالتجزئة الطبية، وتجار التجزئة عبر الإنترنت، وصيدليات المستشفيات)، والجغرافيا (أمريكا الشمالية وأوروبا، آسيا والمحيط الهادئ والشرق الأوسط وأفريقيا وأمريكا الجنوبية). يغطي تقرير السوق أيضًا أحجام واتجاهات السوق المقدرة لـ 17 دولة مختلفة عبر المناطق الرئيسية على مستوى العالم. يعرض التقرير القيمة (بمليون دولار أمريكي) للقطاعات المذكورة أعلاه.

| المعدات العلاجية | معدات العلاج التنفسي |

| معدات غسيل الكلى | |

| المعدات الوريدية | |

| معدات علاجية أخرى | |

| معدات مراقبة المرضى | الشاشات التقليدية |

| معدات مراقبة المرضى عن بعد | |

| معدات مساعدة التنقل ودعم المرضى | معدات مساعدة التنقل |

| الأثاث الطبي | |

| معدات سلامة الحمام |

| متاجر التجزئة الطبية |

| تجار التجزئة على الانترنت |

| صيدليات المستشفيات |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| اليابان | |

| الهند | |

| أستراليا | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| الشرق الأوسط وأفريقيا | مجلس التعاون الخليجي |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية |

| حسب نوع المعدات | المعدات العلاجية | معدات العلاج التنفسي |

| معدات غسيل الكلى | ||

| المعدات الوريدية | ||

| معدات علاجية أخرى | ||

| معدات مراقبة المرضى | الشاشات التقليدية | |

| معدات مراقبة المرضى عن بعد | ||

| معدات مساعدة التنقل ودعم المرضى | معدات مساعدة التنقل | |

| الأثاث الطبي | ||

| معدات سلامة الحمام | ||

| بواسطة قناة التوزيع | متاجر التجزئة الطبية | |

| تجار التجزئة على الانترنت | ||

| صيدليات المستشفيات | ||

| جغرافية | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| الهند | ||

| أستراليا | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| الشرق الأوسط وأفريقيا | مجلس التعاون الخليجي | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

الصفحة الرئيسية الأسئلة الشائعة حول أبحاث سوق المعدات الطبية

ما هو حجم سوق المعدات الطبية المنزلية العالمي الحالي؟

من المتوقع أن يسجل السوق العالمي للمعدات الطبية المنزلية معدل نمو سنوي مركب يزيد عن 6٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعين الرئيسيين في نطاق السوق العالمية للمعدات الطبية المنزلية؟

Rotech Healthcare Inc.، ARKRAY, INC.، ResMed، Medline Industries, Inc.، Omron Healthcare, Inc. هي الشركات الكبرى العاملة في سوق المعدات الطبية المنزلية.

ما هي المنطقة الأسرع نموًا في سوق المعدات الطبية المنزلية العالمية؟

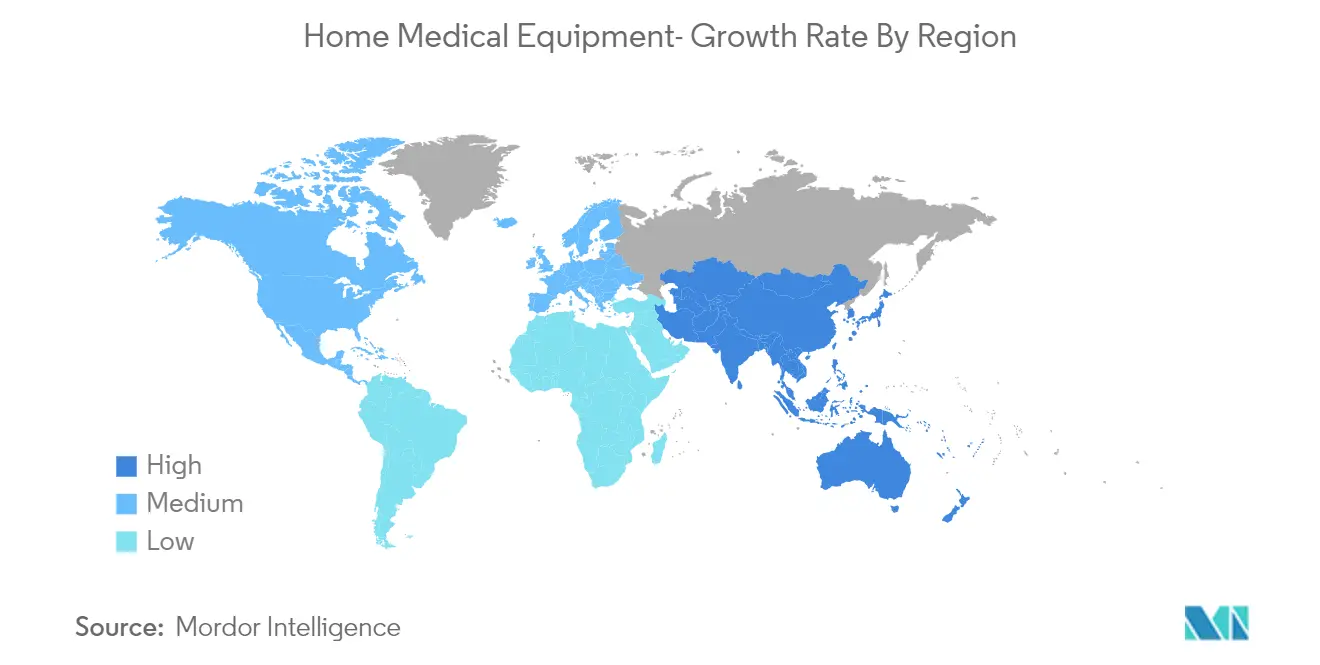

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق المعدات الطبية المنزلية العالمية؟

في عام 2024، ستستحوذ أمريكا الشمالية على أكبر حصة سوقية في السوق العالمية للمعدات الطبية المنزلية.

ما هي السنوات التي يغطيها سوق المعدات الطبية المنزلية العالمية؟

يغطي التقرير حجم السوق العالمي للمعدات الطبية المنزلية للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم السوق العالمية للمعدات الطبية المنزلية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة المعدات الطبية المنزلية

إحصائيات الحصة السوقية للمعدات الطبية المنزلية وحجمها ومعدل نمو الإيرادات لعام 2023، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل المعدات الطبية المنزلية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.