حجم وحصة السوق العالمي للأدوية الحيوية المماثلة

تحليل السوق العالمي للأدوية الحيوية المماثلة بواسطة مورددور إنتيليجنس

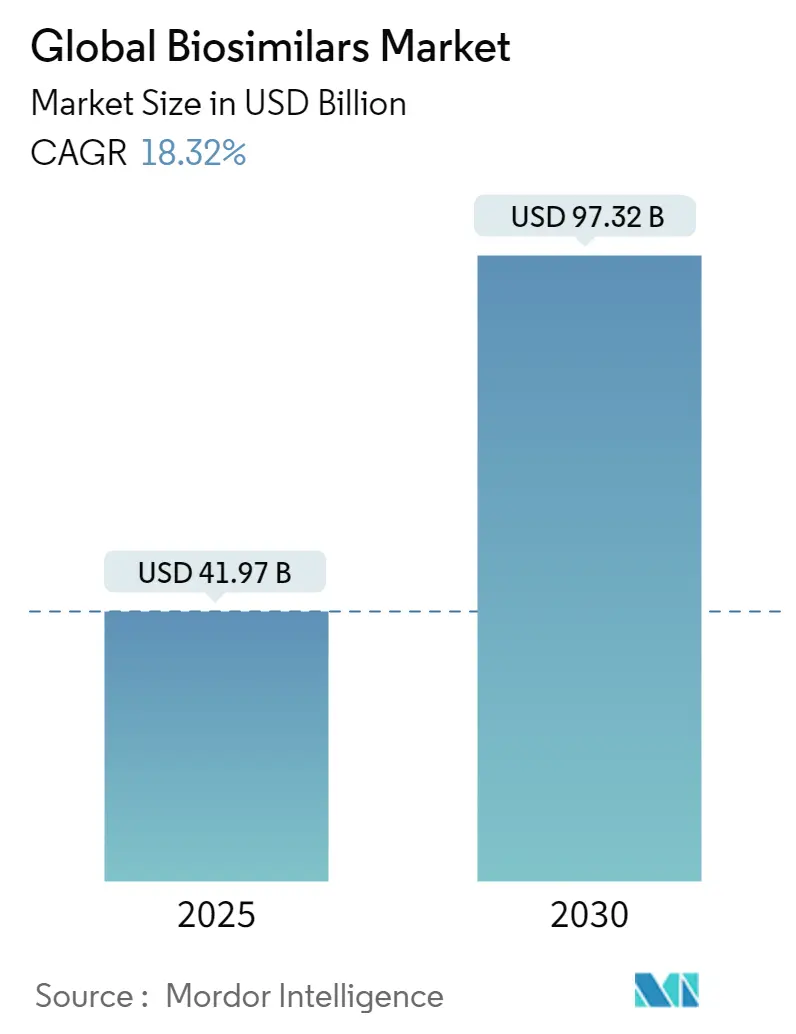

يُقدر حجم سوق الأدوية الحيوية المماثلة بـ 41.97 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 97.32 مليار دولار أمريكي بحلول عام 2030، موسعاً بمعدل نمو سنوي مركب 18.32%. يعكس منحنى النمو الحاد هذا انتقال صناعة الأدوية الحيوية المماثلة من البرامج التجريبية الحذرة إلى الاستخدام السريري الروتيني، وهو يشير إلى أن دافعي التكاليف يرون المنتجات البيولوجية التابعة كرافعة هيكلية لاحتواء التكلفة طويلة المدى. الاستنتاج الجديد الذي يظهر من الأرقام الحالية هو أن الإنفاق العالمي على المنتجات البيولوجية المرجعية من غير المحتمل أن يستقر حتى مع تسارع الأدوية الحيوية المماثلة لأن العديد من الجزيئات الأصلية الجديدة تدخل السوق في الوقت نفسه. تسلط حصة أوروبا البالغة 37% في سوق الأدوية الحيوية المماثلة الضوء على كيف يمكن للإطار التنظيمي المبكر والواضح أن يترجم إلى نطاق تجاري، لكنه يوضح أيضاً أن المواقع القيادية ليست ثابتة-حيث تسجل آسيا والمحيط الهادئ الآن أعلى معدل نمو سنوي مركب إقليمي بنسبة 24%. هذا التحول الإقليمي يعني أن قرارات سلسلة التوريد المتخذة في سيول وشنغهاي وحيدر أباد ستشكل بشكل متزايد نقاط الأسعار العالمية.

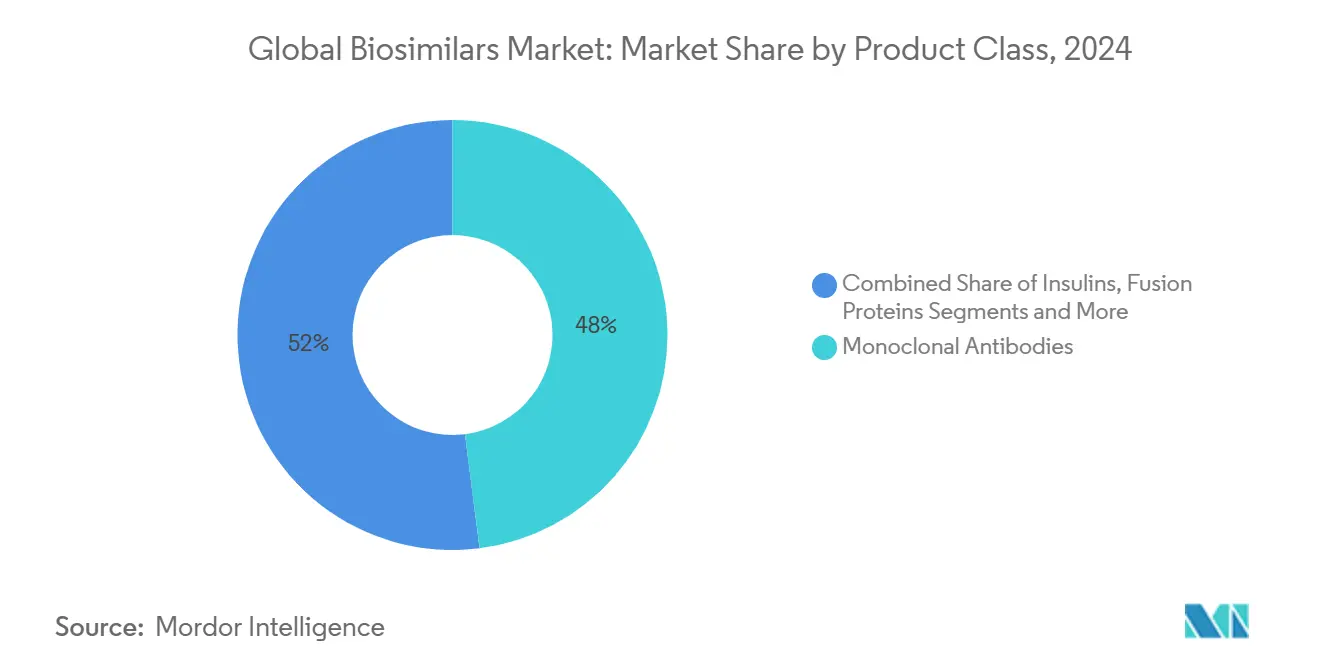

تتوقع النظرة المستقبلية لخمس سنوات المحددة أن أكثر من 170 مليار دولار أمريكي من عائدات المنتجات البيولوجية ستفقد حصريتها بحلول عام 2030، موسعة مجموعة الإيرادات المتاحة للداخلين في مجال الأدوية الحيوية المماثلة. تعني هذه النقطة الواحدة أن حجم سوق الأدوية الحيوية المماثلة يمكن أن ينمو بشكل أسرع مما يشير إليه حتى المعدل المركب المرتفع، حيث تتكثف سياسات الاستبدال التي يقودها دافعو التكاليف. الاستنتاج الثاني هو أنه بينما تحتفظ الأجسام المضادة وحيدة النسيلة بحصة 48%، فإن هيمنتها النسبية قد تتراجع لأن الهيبارين منخفض الوزن الجزيئي والبروتينات الاندماجية الجديدة تحقق منحنيات نمو أكثر انحداراً. علاوة على ذلك، فإن المراجعات الأخيرة لسياسة إدارة الغذاء والدواء الأمريكية (FDA) التي تبسط تسميات القابلية للتبديل من المرجح أن تضغط الجداول الزمنية للإطلاق، مائلة الميزة التنافسية نحو الشركات التي لديها قدرة تصنيع على نطاق واسع.

الاستنتاجات الرئيسية للتقرير

- من المتوقع أن يتضاعف سوق الأدوية الحيوية المماثلة تقريباً من 41.97 مليار دولار أمريكي في عام 2025 إلى 97.32 مليار دولار أمريكي بحلول عام 2030، متقدماً بمعدل نمو سنوي مركب 18.32%.

- تحتفظ أوروبا بأكبر حصة إقليمية بنسبة 37%، بينما تحقق آسيا والمحيط الهادئ أسرع نمو بمعدل نمو سنوي مركب 24% حتى عام 2030.

- تهيمن الأجسام المضادة وحيدة النسيلة على عائدات فئة المنتجات بحصة 48% في عام 2024؛ يمثل الهيبارين منخفض الوزن الجزيئي الفئة الأسرع نمواً بمعدل نمو سنوي مركب 21%.

- تقود تطبيقات الأورام بـ 55% من عائدات عام 2024، بينما تنمو المؤشرات المناعية الذاتية والالتهابية المزمنة بأسرع وتيرة بمعدل نمو سنوي مركب 23%.

- منظمات التطوير والتصنيع التعاقدية في طريقها للسيطرة على أكثر من 54% من القدرة العالمية للمنتجات البيولوجية بحلول عام 2028، معيدة تشكيل استراتيجيات الإنتاج أو الشراء.

اتجاهات ورؤى السوق العالمي للأدوية الحيوية المماثلة

تحليل تأثير المحركات

| المحرك | (~) % التأثير على المعدل المركب | التوقعات الصلة الجغرافية | تأثير الجدول الزمني |

|---|---|---|---|

| انتهاء وشيك لبراءات اختراع عدة منتجات بيولوجية رائجة | +3.8 % | عالمي | قصير المدى (≤ سنتان) |

| تزايد انتشار الأمراض المزمنة والمناعية الذاتية | +2.9 % | أمريكا الشمالية، أوروبا، آسيا والمحيط الهادئ | طويل المدى (≥ 4 سنوات) |

| تفويضات عالمية لاحتواء التكلفة والشراء القائم على المناقصات | +2.5 % | أوروبا، أمريكا اللاتينية، منطقة الشرق الأوسط وشمال أفريقيا | متوسط المدى (2-4 سنوات) |

| تزايد ثقة الأطباء والمرضى (أدلة العالم الحقيقي) | +1.7 % | عالمي | متوسط المدى (2-4 سنوات) |

| ارتفاع الاستثمار الرأسمالي وتوسعات قدرات CMO/CDMO | +1.4 % | آسيا والمحيط الهادئ، أمريكا الشمالية | متوسط المدى (2-4 سنوات) |

| تزايد الطلب بسبب فعالية التكلفة | +1.2 % | عالمي | طويل المدى (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

انتهاء وشيك لبراءات اختراع عدة منتجات بيولوجية رائجة

يتم دفع توسع حجم السوق بموجة غير مسبوقة من انتهاء صلاحية براءات الاختراع التي ستفتح مبيعات منتجات مرجعية مقدرة بـ 400 مليار دولار أمريكي بين عامي 2029 و2034. لأن 25 منتجاً بيولوجياً عالي القيمة يفقد حصريته في عام 2025 وحده، يسارع المطورون لتأمين فتحات التطوير وفتحات التصنيع في الوقت نفسه. الاستنتاج المستخلص هنا هو أن خطوط التطوير مكتظة الآن لدرجة أن قدرة الاختبار التحليلي، وليس التمويل، تصبح العامل المحدد لبعض البرامج. الشركات مثل ساندوز قد كشفت بالفعل عن خطوط أنابيب من 28 جزيئاً، مما يوضح نطاق الفرصة [1]John Doe, "Novartis Expands Biosimilar Pipeline," Novartis, novartis.com. الأجسام المضادة وحيدة النسيلة المركزة على الأورام هي الأكثر تعرضاً، مما يعني انخفاض متوسط أسعار البيع لأدوية السرطان الرائجة خلال فترة التوقعات. هذا الاضطراب سيخفض تكاليف العلاج ويوسع الوصول، لكنه يرفع أيضاً الكثافة التنافسية في المناطق العلاجية التي كانت تضم في السابق موردين أو ثلاثة فقط.

تزايد انتشار الأمراض المزمنة والمناعية الذاتية

الأمراض المزمنة والمناعية الذاتية تتزايد في جميع أنحاء العالم، والأدوية المتخصصة تمثل بالفعل أكثر من نصف نفقات الوصفات الطبية في الولايات المتحدة. وبالتالي، تمثل الأدوية الحيوية المماثلة التي تستهدف هذه الحالات مجموعة المؤشرات الأسرع نمواً، محققة معدل نمو سنوي مركب 23% من 2025-2030. الاستنتاج من بيانات الانتشار المتزايد هو أن ميزانيات دافعي التكاليف ستتعرض لضغط متزايد حتى لو حققت الأدوية الحيوية المماثلة مكاسب في الحصة السوقية بأرقام مضاعفة، لأن أعداد المرضى المطلقة ترتفع بالتوازي. تبقى الأورام أكبر مجموعة إيرادات اليوم، لكن وصفات المناعة الذاتية تضيق هذه الفجوة مع ارتفاع معدلات التشخيص. الأدلة من العالم الحقيقي من برامج في البرازيل تظهر وفورات في التكلفة تتجاوز 50% عندما يتم تحويل المرضى المستقرين، مما يشير إلى أن نتائج مماثلة يمكن أن تظهر في أسواق ناشئة أخرى. الهجرة المستمرة للمرضى نحو العلاجات الصيانة طويلة المدى تزيد من الجاذبية التجارية للأدوية الحيوية المماثلة للأمراض المزمنة وتحفز الاستثمار في التركيبات تحت الجلد.

تزايد ثقة الأطباء والمرضى مدفوعة بأدلة العالم الحقيقي

البيانات التراكمية لتعرض المرضى-ما يقرب من 700 مليون يوم علاجي عالمياً-بددت المخاوف المبكرة حول سلامة التحول إلى الأدوية الحيوية المماثلة. إرشادات إدارة الغذاء والدواء الأمريكية لشهر يونيو 2024 ألغت المتطلب الروتيني لدراسات التحويل المنفصلة، مما خفض فعلياً تكاليف التطوير وعجل من الوقت للوصول إلى السوق [2]Jane Smith, "Real-World Evidence Reinforces Biosimilar Safety," AJMC, ajmc.com. الاستنتاج المباشر هو أن الشركات الأصغر يمكنها الآن المنافسة على وضع الأول في التقديم لأن العائق المالي قد انخفض. راحة الأطباء تتحسن بوضوح؛ أدوية الأداليموماب الحيوية المماثلة استحوذت على 22% من حصة السوق الأمريكية خلال تسعة أشهر من الإطلاق، وتيرة كانت ستكون غير معقولة قبل عقد من الزمن. والأهم من ذلك، الثقة المتزايدة تتقاطع مع دافعي التكاليف، مما يقوي بالمقابل وضع الصيغة للأدوية الحيوية المماثلة. حيث تقود الأورام بمعدلات اختراق الأدوية الحيوية المماثلة فوق 80% في بعض المؤشرات، يبدأ الأطباء الواصفون في استقراء التجارب الإيجابية إلى مناطق علاجية أخرى.

ارتفاع الاستثمار الرأسمالي والتحالفات الاستراتيجية وتوسعات قدرات CMO/CDMO

منظمات التصنيع التعاقدية (CMOs) والمطورون المختلطون من المتوقع أن يسيطروا على أكثر من 54% من القدرة العالمية للمنتجات البيولوجية بحلول عام 2028. سامسونغ بايولوجيكس وحدها تستثمر 1.46 مليار دولار أمريكي في قدرة كورية جنوبية إضافية، بينما فوجي فيلم ديوسينث تضيف مواقع بقيمة 3.2 مليار دولار أمريكي في الدنمارك وكارولاينا الشمالية. الاستنتاج الذي يتبع هو أن التنويع الجغرافي لبصمات التصنيع سيقلل من مخاطر سلاسل التوريد ويمكن أن يخفف تقلبات الأسعار المرتبطة بالنقص المحلي. التحالفات الواسعة النطاق، مثل تعاونات ألفوتيك مع دكتور ريدديز وتيفا، توضح كيف تجمع الشركات الموارد لتسريع جداول الإطلاق. هذه الشراكات غالباً ما تقترن المعرفة الغربية بالوصول إلى السوق مع المزايا التكلفية الآسيوية، معيدة تشكيل الحدود التنافسية. الارتفاع في هياكل الصفقات المختلطة-الترخيص بالإضافة إلى التصنيع المشترك-يشير إلى أن نماذج مشاركة الملكية الفكرية تصبح أكثر تطبيعاً في صناعة الأدوية الحيوية المماثلة.

تحليل تأثير القيود

| القيد | (~) % التأثير على المعدل المركب | التوقعات الصلة الجغرافية | تأثير الجدول الزمني |

|---|---|---|---|

| التعقيد الجوهري في التصنيع والتحليل | −2.3 % | عالمي | طويل المدى (≥ 4 سنوات) |

| شكوك القابلية للتبديل والاستبدال | −1.5 % | منطقة الشرق الأوسط وشمال أفريقيا، أجزاء من آسيا وأوروبا الشرقية | قصير المدى (≤ سنتان) |

| تكتيكات دفاعية للمبتكرين (التقاضي، جدران الخصم) | −1.8 % | الولايات المتحدة | متوسط المدى (2-4 سنوات) |

| تآكل سعري شديد وهوامش ضيقة | −2.1 % | أوروبا، كندا | طويل المدى (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

التعقيد الجوهري في التصنيع والتحليل

تطوير دواء حيوي مماثل لا يزال يكلف 100-300 مليون دولار أمريكي ويستغرق ما يصل إلى سبع إلى ثماني سنوات لأن كل جزيء يجب أن يخضع لأكثر من 40 اختبار تحليلي متعامد. الاستنتاج من هذه الأرقام هو أن تقنين رأس المال سيوجه المطورين الأصغر نحو مناطق ضيقة وعالية القيمة بدلاً من المحافظ الواسعة. زراعة الخلايا الثديية، وتحديداً خطوط المبيض الصيني الهامستر (CHO)، تبقى قوة الإنتاج الأساسية بسبب ملفها الجليكوسيلي الشبيه بالإنسان. يرتفع التعقيد أكثر عندما يستهدف المطورون مترافقات الأجسام المضادة والأدوية أو البروتينات الاندماجية، وكلاهما يبدأ في الظهور في إفصاحات خطوط الأنابيب. التحديات التحليلية، بما في ذلك تحليل الجليكان وتحليل المتغيرات المشحونة، تتطلب أدوات باهظة الثمن، مما يدفع العديد من الشركات لتعهيد العمل إلى CDMOs متخصصة. معدلات الفشل المرتفعة-التي تحوم حول 50% لبرامج الأدوية الحيوية المماثلة في المرحلة المتأخرة-تشير إلى أن الخبرة، وليس رأس المال وحده، يحدد احتماليات النجاح.

استمرار شكوك القابلية للتبديل والاستبدال في أنظمة رعاية صحية معينة

رغم التقدم التنظيمي، تستمر الشكوك في المناطق ذات التشريعات المحدودة للأدوية الحيوية المماثلة. المسوحات في أجزاء من الشرق الأوسط وشمال أفريقيا تكشف أن حوالي ثلث الأطباء يبقون غير مرتاحين للاستبدال التلقائي. الاستنتاج هنا هو أن المبادرات التعليمية، وليس البيانات السريرية الإضافية، يمكن أن تفتح طلباً ذا معنى في الأسواق المترددة. تسمية إدارة الغذاء والدواء الأمريكية لـ سيملاندي (أداليموماب-ryvk) كأول دواء حيوي مماثل قابل للتبديل عالي التركيز وخالٍ من الستريت يخفف بعض المخاوف الأمريكية، لكن الجمود يستمر بين المرضى الذين كانوا مستقرين على المنتجات المرجعية. التردد أكثر وضوحاً في المنتجات البيولوجية متعددة المؤشرات حيث تختلف أنظمة الجرعات عبر الأمراض. مع مرور الوقت، تفويضات دافعي التكاليف وأدلة الوفورات من العالم الحقيقي من المرجح أن تآكل المقاومة المتبقية، لكن على المصنعين أن يأخذوا في الاعتبار منحنيات التبني الممتدة في تخطيط الإطلاق.

تحليل القطاعات

فئة المنتج: الأجسام المضادة وحيدة النسيلة تقود تحول السوق

حجم سوق الأدوية الحيوية المماثلة للأجسام المضادة وحيدة النسيلة يقف عند 48% من إجمالي الإيرادات في عام 2024، وبينما يتباطأ معدل النمو السنوي المركب الإجمالي إلى منتصف المراهقة، تستمر المبيعات المطلقة في الارتفاع. أحد الاستنتاجات هو أن القيادة في الحصة تخفي التشتت الكامن، حيث عشرات أهداف mAb تقسم الآن تركيز المصنعين. الهيبارين منخفض الوزن الجزيئي ينمو بمعدل نمو سنوي مركب 21%، مما يشير إلى أن مضادات التخثر قد تصبح ساحة المعركة التنافسية التالية. موافقة إدارة الغذاء والدواء على خمسة أدوية حيوية مماثلة للأوستيكينوماب في عام 2024 تؤكد كيف أن تجميع الإطلاقات يضغط نقاط الأسعار وقد يقصر دورات حياة المنتج لكل داخل متتالٍ. المطورون يعطون الأولوية لـ mAbs مثل الريتوكسيماب والبيفاسيزوماب لأن النقاط النهائية السريرية راسخة جيداً، مما يقلل من نطاق الدراسة المقارنة. ومع ذلك، الأجسام المضادة ثنائية الخصوصية الناشئة يمكن أن تعقد عمل التكافؤ المستقبلي، مما يدفع المنظمين لتنقيح الإرشادات مرة أخرى.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

المؤشر: الأورام تهيمن بينما المناعة الذاتية تتزايد

قطاع الأورام يمثل 55% من حصة سوق الأدوية الحيوية المماثلة في عام 2024، حاكماً أكبر شريحة من ميزانيات السداد. الاستنتاج المباشر هو أن دافعي تكاليف الأورام يمتلكون أكبر نفوذ لفرض التحويل، مما يسرع الاختراق. الأمراض المناعية الذاتية والالتهابية تحقق معدل نمو سنوي مركب 23% متوقع، مما يعني أنه بحلول عام 2030 يمكن أن تضيق فجوة الإيرادات بين المؤشرين إلى حد كبير. الإطلاقات القادمة للأدوية الحيوية المماثلة التي تستهدف مثبطات نقاط التفتيش مثل يرفوي تلمح إلى تأثير من الدرجة الثانية: إذا رأت أدوية الأورام المناعية الباهظة تآكلاً للأدوية الحيوية المماثلة، فإن الوفورات يمكن أن تمول استخداماً أوسع للعلاجات الدقيقة. في المقابل، قد تدفع هذه الديناميكية المبتكرين نحو تراكيب بيولوجية أكثر تعقيداً، مجددة دورة الابتكار.

المستخدم النهائي: المستشفيات تهيمن بينما قنوات التجزئة تتوسع

تحتفظ المستشفيات بحصة 68% من سوق الأدوية الحيوية المماثلة في عام 2024 لأن الإعطاء الوريدي (IV) وأنظمة الأورام عالية التكلفة ترسي الإنفاق في مراكز الحقن. الاستنتاج: قوة شراء المجموعات الاستشفائية تشكل مفاوضات الأسعار المبكرة، لكن بمجرد هيمنة التركيبات تحت الجلد، ستمتلك سلاسل الصيدليات التجزئة تأثيراً أكبر. قناة التجزئة والطلب البريدي تظهر بالفعل معدل نمو سنوي مركب 22% متوقع حتى عام 2030، مدفوعة بأدوية حيوية مماثلة قابلة للحقن الذاتي تتجاوز كراسي الحقن. تاين من فريزنيوس كابي (توسيليزوماب-aazg) يوفر خيارات وريدية وتحت الجلد، مؤكداً تحولاً استراتيجياً نحو نماذج راحة المريض[3]Michael Brown, "Tyenne Biosimilar Receives FDA Approval," Fresenius Kabi, fresenius-kabi.com. هذا التحول يقدم أيضاً تحديات إدارة المخزون، حيث يجب على الصيدليات تخزين أحجام قوارير وأجهزة متعددة، مما يزيد التعقيد اللوجستي.

نوع التصنيع: هيمنة داخلية تواجه تحدي CDMO

يحتفظ التصنيع الداخلي بحصة 60% من سوق الأدوية الحيوية المماثلة في عام 2024، لكن القدرة المتعهدة تنمو بمعدل نمو سنوي مركب 20%. الاستنتاج هنا هو أن فوارق التكلفة وحدها لا تستطيع تفسير الطفرة في التعهيد الخارجي؛ بدلاً من ذلك، السرعة للوصول إلى السوق والألفة التنظيمية تقود الاتجاه. CDMOs تقدم منصات عمليات جاهزة للاستخدام ومجموعات تحليلية مصدقة، مما يجعلها جذابة لكل من الشركات الناشئة ووحدات الأدوية الكبيرة التي تسعى للمرونة. المعرفة الخاصة بالعمليات تبقى سبباً لبعض الشركات للاحتفاظ بالخطوات الحرجة داخلياً، لكن ابتكارات نقل التكنولوجيا تقلل من مخاطر تسرب المعرفة. استراتيجيات التكامل العمودي تزن الآن المقايضة بين امتصاص التكلفة الثابتة ورشاقة سلسلة التوريد.

طريقة الإعطاء: التفضيلات المتطورة تعيد تشكيل السوق

الحقن الوريدية تبقى مهيمنة اليوم، لكن الأدوية الحيوية المماثلة تحت الجلد تتسلق في الاستيعاب، مساعدة بابتكارات الأجهزة التي تقلل وقت الحقن. الاستنتاج الجديد هو أن الموافقات ثنائية الطريق تعزز الحصة السوقية لأنها تتيح للأطباء مطابقة تفضيلات المريض دون تحويل المنتجات. موافقة تاين في كلا التركيبتين تمثل مثالاً على هذه المرونة. امتصاص تحت الجلد يرتبط أيضاً مع تبني الطب عن بُعد، حيث الإعطاء الذاتي يمكّن من مراقبة المريض عن بُعد. براءات اختراع أنظمة التوصيل تحت الجلد مثل الريتوكسيماب SC تنتهي خلال العقد، مما يشير إلى أن المزيد من الإطلاقات متعددة الأشكال ستصل ويمكن أن تميل الحصة السوقية نحو صيدليات التجزئة.

تحليل جغرافي

تستمر أوروبا في الريادة بحصة 37% من سوق الأدوية الحيوية المماثلة، عاكسة مسارها التنظيمي الرائد لعام 2006 وسياسات التحصيل المنسقة. العديد من الدول الأعضاء في الاتحاد الأوروبي أسست مخططات تقاسم الأرباح، تقوم بتوجيه الوفورات عائدة إلى ميزانيات المستشفيات، مما يشجع مشاركة الواصفين. الاستنتاج هو أن البنية التحتية الناضجة في أوروبا تعمل الآن كحقل اختبار لنماذج التعاقد المتقدمة، مثل مناقصات الفائزين المتعددين التي تحافظ على تنوع الموردين. دراسات حالة الإنفليكسيماب تظهر أن أسعار المبتكرين انخفضت بحدة عندما وصلت الأدوية الحيوية المماثلة، مثبتة أن المنافسة تعمل حتى في العلاجات المتخصصة. تواجه المنطقة مجموعة ثلاثية من أحداث فقدان الحصرية التي ستسرع اختراق الأدوية الحيوية المماثلة لكن يمكن أن تكثف أيضاً تآكل الأسعار ما وراء العتبات المريحة للمصنعين الأصغر.

آسيا والمحيط الهادئ هي الإقليم الأسرع نمواً بمعدل نمو سنوي مركب متوقع 24%، محفزة بعمالقة كوريا الجنوبية سامسونغ بايوإيبيس وسيلترين وبإصلاحات الصين التنظيمية. استنتاج مستخلص من أرقام القدرة هو أن آسيا تتطور من محور تصنيع تعاقدي إلى قوة تصميم وتطوير، واضح في تجنيس البنية التحتية للتجارب السريرية. الهند تستفيد من تراثها في الأدوية الجنيسة لتسريع ملفات الأدوية الحيوية المماثلة، بينما أستراليا واليابان تستثمران في الإنتاج الحيوي المحلي لمرونة سلسلة التوريد. الوباء سرّع الحوافز الحكومية للاكتفاء الذاتي في المنتجات البيولوجية، مما يشير إلى أن حصة آسيا من الموافقات العالمية ستزداد أسرع مما يشير إليه نمو الطلب العالمي وحده.

أمريكا الشمالية-المهيمن عليها من الولايات المتحدة-تتأخر عن أوروبا في الاختراق لكنها تقدم أكبر إمكانية إيرادات مطلقة، مدعومة بـ 56 موافقة من إدارة الغذاء والدواء و41 إطلاق اعتباراً من يوليو 2024. استنتاج ملحوظ هو أن إصلاحات دفع الرعاية الطبية المضمنة في قانون تخفيض التضخم (IRA) قد تعيد تنظيم الحوافز نحو التحويل السريع للأدوية الحيوية المماثلة في البرامج العامة. الوفورات الأمريكية المتوقعة البالغة 181 مليار دولار أمريكي على مدى خمس سنوات تؤكد الرهانات الاقتصادية. الصيغ الإقليمية الكندية تفرض أيضاً تحويلات غير طبية، خيار سياسي يمكن أن ينسق التبني عبر القارة. إجمالياً، هذه العوامل تشير إلى أن أمريكا الشمالية تتفوق على أوروبا في حجم السوق بحلول أوائل الثلاثينيات إذا استمرت الفوارق النمو الحالية.

المشهد التنافسي

أكبر 10 شركات تسيطر على حوالي 70% من حصة سوق الأدوية الحيوية المماثلة، لكن هذا التركز يخفي استراتيجيات متباعدة. سامسونغ بايوإيبيس تجاوزت تريليون وون كوري في المبيعات مع 12 جزيء متاح تجارياً، مؤكدة كيف يمكن للتصنيع على نطاق واسع والمحافظ المركزة أن تتفوق على شركات الأدوية الكبرى المتنوعة. الاستنتاج هنا هو أن اللاعبين المتخصصين يكتسبون رشاقة بتحديد المنافسة الداخلية لرأس المال مع الأدوية المبتكرة عالية الهامش. فرص المساحة البيضاء موجودة أيضاً في طب العيون، حيث اختراق الأدوية الحيوية المماثلة ضئيل لكن أسعار الأدوية المرجعية تبقى عالية.

التمييز التكنولوجي ينمو في الأهمية؛ منصات سامسونغ بايولوجيكس الخاصة S-AfuCHO وS-HiCon تهدف لتقصير دورات التطوير وتحسين العائدات. فحص الجزيئات بمساعدة الذكاء الاصطناعي وتصميم التجارب يزيد احتماليات النجاح الصحيح من المرة الأولى، مما يشير إلى أن القدرات الرقمية يمكن أن توسع فجوات الأداء. بعض المحللين يتوقعون أن شركات الأدوية الكبرى قد تنسحب من الأدوية الحيوية المماثلة بسبب ضغط الأسعار، لكن تصريحات من أمجين وفايزر تشير لالتزام مستمر، مما يعني أن الخروجات التنافسية، إذا حدثت، ستكون انتقائية. الاستنتاج هو أن أسواق رؤوس الأموال قد تكافئ الشركات التي إما تهيمن على الابتكار أو تتخصص في الكفاءة، معاقبة النماذج المختلطة.

التكامل العمودي من مديري منافع الصيدلة (PBMs) في تصنيع الأدوية الحيوية المماثلة-من خلال كيانات مثل كورداڤيس التابعة لـ CVS Health-يمكن أن يعيد تعيين اقتصاديات التوزيع. دخول PBM قد يحكم سيطرة الصيغة، مقوياً نفوذ تفاوضهم. الاستنتاج هو أن مطوري الأدوية الحيوية المماثلة الذين يفتقرون لشراكات PBM قد يواجهوا وصولاً محدوداً للسوق رغم الموافقة التنظيمية. وبالتالي، قد تتوقف الميزة التنافسية المستقبلية على التكامل النهائي وليس فقط على نطاق التصنيع.

قادة الصناعة العالمية للأدوية الحيوية المماثلة

-

شركة فايزر المحدودة

-

شركة نوفارتيس

-

شركة سامسونغ بايوإيبيس المحدودة

-

شركة كوهيروس للعلوم الحيوية المحدودة

-

شركة أمجين المحدودة

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- مارس 2025: وافقت إدارة الغذاء والدواء على أوملايكلو (omalizumab-igec) من سيلترين الولايات المتحدة كأول دواء حيوي مماثل للمرجع زولير (omalizumab). الدواء الحيوي المماثل، المُمنح وضع القابلية للتبديل، هو أول دواء حيوي مماثل تنفسي في الولايات المتحدة. أوملايكلو معتمد لإدارة الربو المتوسط إلى الشديد في البالغين والأطفال من عمر 6 سنوات وأكبر مع الحساسيات غير المستجيبة للستيرويدات المستنشقة. هو معتمد أيضاً للبالغين مع التهاب الجيوب المزمن والأورام الأنفية غير المستجيبة للكورتيكوستيرويدات الأنفية.

- يناير 2025: أمجين أطلقت ويزلانا (ustekinumab-auub)، أول دواء حيوي مماثل لستيلارا قابل للتبديل، عبر منصة نوڤايلا من أوبتوم، موسعة الوصول لعلاج المناعة الذاتية.

- أكتوبر 2024: إدارة الغذاء والدواء وافقت على إمولدوسا (ustekinumab-srlf)، خامس دواء حيوي مماثل للأوستيكينوماب في الولايات المتحدة، مع حقوق التسويق مخصصة لإنتاس للصيدلة.

- أكتوبر 2024: الدواء الحيوي المماثل للدينوسوماب TVB-009P من تيفا دخل مراجعة إدارة الغذاء والدواء ووكالة الأدوية الأوروبية، مع توقع القرارات في النصف الثاني من 2025.

نطاق تقرير السوق العالمي للأدوية الحيوية المماثلة

حسب نطاق التقرير، الدواء الحيوي المماثل هو منتج حيوي "مماثل" لدواء حيوي آخر (يُعرف كمنتج مرجعي) مُرخص بالفعل من الهيئات التنظيمية. الأدوية الحيوية المماثلة شديدة الشبه بالمنتج المرجعي من ناحية السلامة والنقاء والفعالية لكن قد تحمل اختلافات طفيفة في المكونات غير الفعالة سريرياً. في موافقة الأدوية الحيوية المماثلة، قد تطلب الهيئة التنظيمية من المصنعين إجراء دراسة سريرية (أو دراسات) كافية لتأسيس السلامة والنقاء أو الفعالية في استخدام واحد أو أكثر مُرخص له المنتج المرجعي، والدواء الحيوي المماثل يسعى للترخيص.

سوق الأدوية الحيوية المماثلة مقسم حسب فئة المنتج (الأجسام المضادة وحيدة النسيلة، الهرمونات المؤتلفة، المُعدِّلات المناعية، العوامل المضادة للالتهاب، وفئات المنتجات الأخرى)، التطبيق (اضطرابات الدم، نقص هرمون النمو، الاضطرابات المزمنة والمناعية الذاتية، علم الأورام، والتطبيقات الأخرى)، والجغرافيا (أمريكا الشمالية، أوروبا، آسيا والمحيط الهادئ، الشرق الأوسط وأفريقيا، وأمريكا الجنوبية). تقرير السوق يغطي أيضاً أحجام السوق العالمي المقدرة للأدوية الحيوية المماثلة والاتجاهات لـ 17 دولة عبر مناطق مختلفة. التقرير يقدم القيمة (مليون دولار أمريكي) للقطاعات المذكورة أعلاه.

| الأجسام المضادة وحيدة النسيلة |

| الهرمونات المؤتلفة (EPO، G-CSF) |

| الأنسولين |

| الهيبارين منخفض الوزن الجزيئي |

| البروتينات الاندماجية وأخرى |

| علم الأورام |

| المناعة الذاتية والالتهابية المزمنة |

| اضطرابات التمثيل الغذائي |

| اضطرابات الدم والتخثر |

| أخرى |

| المستشفيات |

| العيادات المتخصصة |

| صيدليات التجزئة والطلب البريدي |

| داخلي |

| تعاقدي/متعهد (CMO/CDMO) |

| خلية ثديية (CHO، SP2/0) |

| ميكروبي (E. coli، خميرة) |

| وريدي |

| تحت الجلد |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| باقي أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| اليابان | |

| الهند | |

| كوريا الجنوبية | |

| أستراليا | |

| باقي آسيا والمحيط الهادئ | |

| الشرق الأوسط | مجلس التعاون الخليجي |

| جنوب أفريقيا | |

| باقي الشرق الأوسط | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| باقي أمريكا الجنوبية |

| حسب فئة المنتج | الأجسام المضادة وحيدة النسيلة | |

| الهرمونات المؤتلفة (EPO، G-CSF) | ||

| الأنسولين | ||

| الهيبارين منخفض الوزن الجزيئي | ||

| البروتينات الاندماجية وأخرى | ||

| حسب المؤشر | علم الأورام | |

| المناعة الذاتية والالتهابية المزمنة | ||

| اضطرابات التمثيل الغذائي | ||

| اضطرابات الدم والتخثر | ||

| أخرى | ||

| حسب المستخدم النهائي | المستشفيات | |

| العيادات المتخصصة | ||

| صيدليات التجزئة والطلب البريدي | ||

| حسب نوع التصنيع | داخلي | |

| تعاقدي/متعهد (CMO/CDMO) | ||

| حسب نظام التعبير | خلية ثديية (CHO، SP2/0) | |

| ميكروبي (E. coli، خميرة) | ||

| حسب طريقة الإعطاء | وريدي | |

| تحت الجلد | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| الهند | ||

| كوريا الجنوبية | ||

| أستراليا | ||

| باقي آسيا والمحيط الهادئ | ||

| الشرق الأوسط | مجلس التعاون الخليجي | |

| جنوب أفريقيا | ||

| باقي الشرق الأوسط | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| باقي أمريكا الجنوبية | ||

الأسئلة الرئيسية المجاب عنها في التقرير

ما حجم السوق العالمي للأدوية الحيوية المماثلة؟

من المتوقع أن يصل حجم السوق العالمي للأدوية الحيوية المماثلة إلى 41.97 مليار دولار أمريكي في عام 2025 وأن ينمو بمعدل نمو سنوي مركب 18.32% ليصل إلى 97.32 مليار دولار أمريكي بحلول عام 2030.

أي منطقة تحتفظ بأكبر حصة في سوق الأدوية الحيوية المماثلة؟

تتصدر أوروبا بحصة سوقية 37%، مدعومة بإطارها التنظيمي المبكر ومعدلات التبني العالية.

أي منطقة هي الأسرع نمواً في السوق العالمي للأدوية الحيوية المماثلة؟

يُقدر أن آسيا والمحيط الهادئ تنمو بأعلى معدل نمو سنوي مركب خلال فترة التوقعات (2025-2030).

لماذا الأدوية الحيوية المماثلة للأجسام المضادة وحيدة النسيلة مهمة جداً؟

تحكم الأجسام المضادة وحيدة النسيلة 48% من عائدات الأدوية الحيوية المماثلة لأن منتجاتها المرجعية هي علاجات عالية التكلفة في الأورام والأمراض المناعية الذاتية، مما يخلق حوافز اقتصادية قوية للإصدارات التابعة.

آخر تحديث للصفحة في: