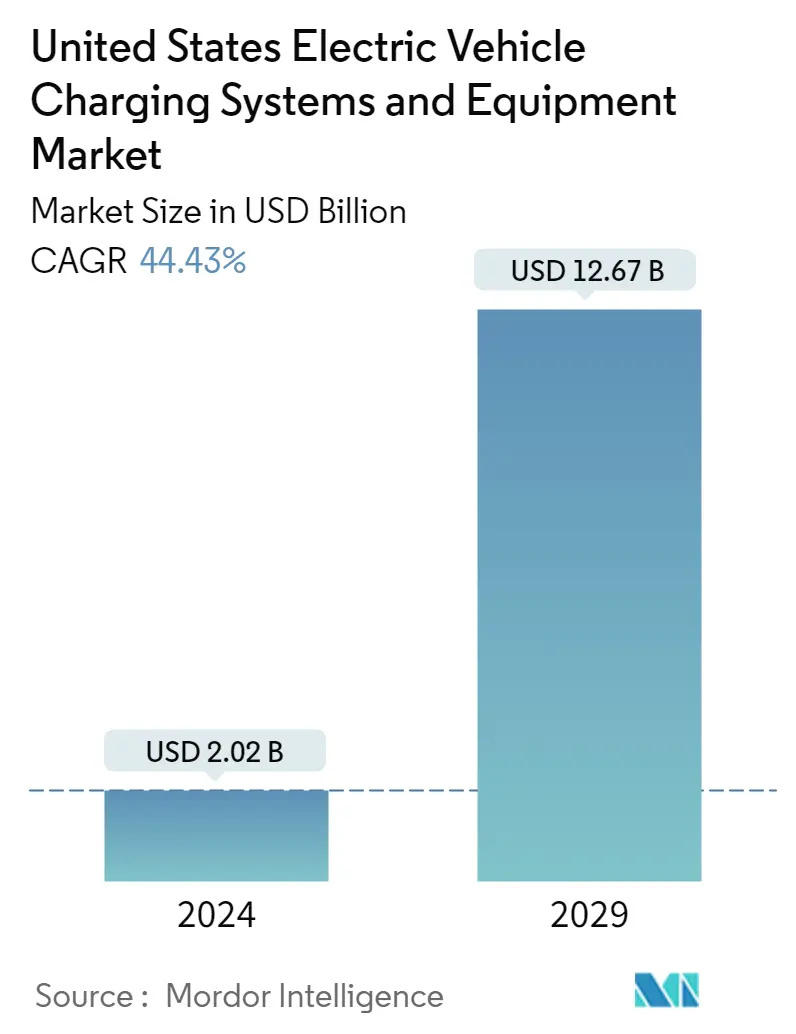

美国电动汽车充电系统市场规模

| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

| 市场规模 (2024) | USD 20.2亿美元 |

| 市场规模 (2029) | USD 126.7亿美元 |

| CAGR(2024 - 2029) | 44.43 % |

| 市场集中度 | 中等的 |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

美国电动汽车充电系统市场分析

2024年美国电动汽车充电系统和设备市场规模估计为20.2亿美元,预计到2029年将达到126.7亿美元,在预测期内(2024-2029年)复合年增长率为44.43%。

COVID-19 大流行限制了国内电动汽车的生产,由于制造设施的关闭和封锁,其产量下降。然而,随着限制的放松,消费者倾向于在政府激励措施的支持下购买负担得起的环保交通工具,电动汽车出现了乐观的增长。对混合动力、电动和燃料电池电动汽车的大量需求推动了美国各地对电动汽车充电系统和设备的需求。

从中期来看,严格的排放和燃油经济性标准的颁布、政府的激励措施以及电动汽车销量的增加,正在产生对充电站的需求。然而,与安装充电基础设施相关的高成本和兼容性问题预计将成为市场参与者的主要挑战。

此外,由于市场上的各个参与者正在致力于开发无线充电和自动充电机器人等技术,市场参与者可能会在预测期内看到利润丰厚的机会。此外,为了满足买家对电动汽车的高需求,一些整车厂还推出了具有快速充电技术的车辆,旨在缩短充电时间。

美国电动汽车充电系统市场趋势

增加对电动汽车充电系统的投资以推动市场需求

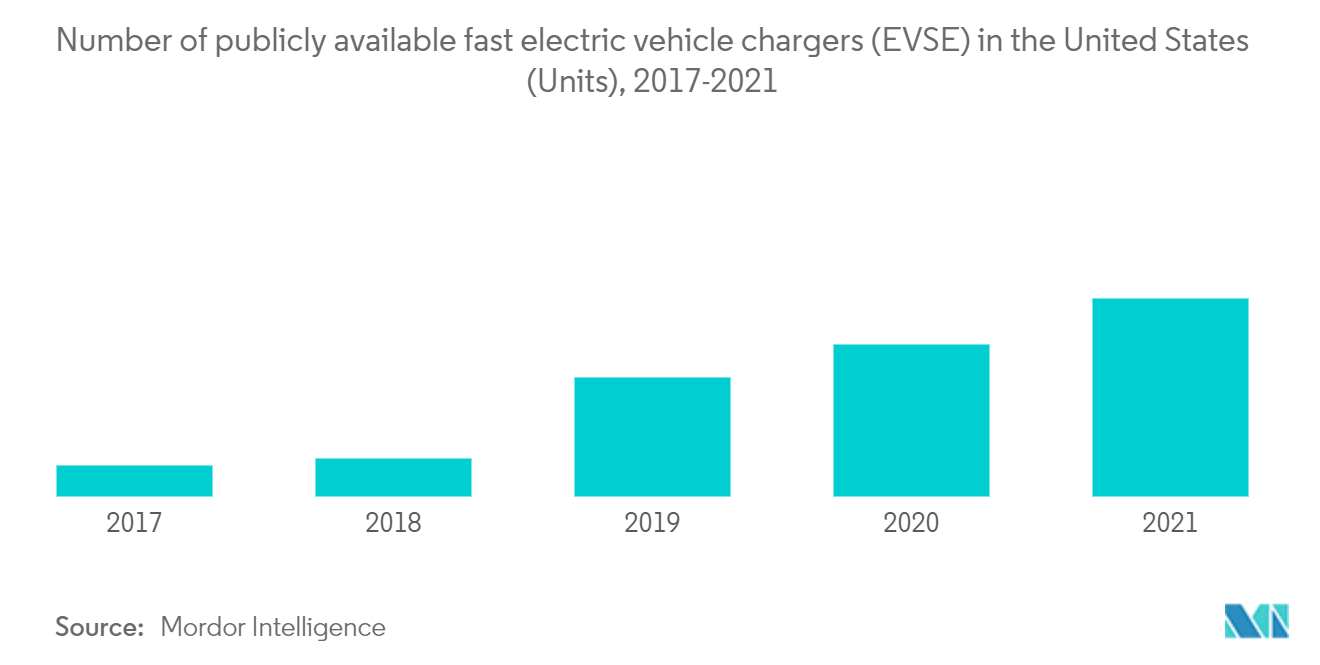

随着美国电动汽车销量的不断增长,对电动汽车充电设备的需求往往会增加,这反过来又推动了市场主要参与者的投资。例如,2021 年,美国各地将有约 21,700 个快速电动汽车充电器可供公众使用。 2020 年,美国约有 16,700 个公共快速电动汽车充电器 (EVSE)。全国范围内电动汽车充电器的增加可能会增加预测期内对电动汽车充电设备的需求。

虽然计划将电动汽车推向市场的汽车制造商也在投资充电技术以扩大客户范围,但其他一些汽车制造商正在投资在美国各地安装充电器。例如,。

- 2022 年 6 月,大众集团和西门子投资了 Electrify America, LLC 的增长计划,为北美所有供应商的电动汽车建立超快速充电网络。大众汽车和西门子已投资 4.5 亿美元,扩建全美 1,800 个地点的充电基础设施和 10,000 个快速充电桩。

- 2021 年 10 月,通用汽车宣布了一项新的充电计划,将在美国安装多达 40,000 个 2 级电动汽车充电器。该计划将于 2022 年开始,是通用汽车最近宣布的承诺的一部分,该承诺将投资近 7.5 亿美元,通过其 Ultium Charge 360 生态系统扩展家庭、工作场所和公共充电基础设施。

- 通用汽车计划到 2025 年将电动和自动驾驶汽车支出增加至 200 亿美元。该公司预计到 2023 年推出 20 款新电动车型,并计划在预测期间在美国每年销售超过 100 万辆电动汽车时期。

- 西门子公司宣布承诺投资并扩大其在美国的制造业务,以支持该国的电动汽车基础设施。它将增加商业和住宅电动汽车充电器 VersiCharge Level 2 AC 系列产品线的生产。通过扩建和增加产量,西门子的目标是在未来四年内为美国生产超过 100 万个电动汽车充电器。

- 2021 年 11 月,电动汽车公共快速充电网络的所有者和运营商 EVgo Inc. 与通用汽车宣布扩大目前在美国各地正在进行的快速充电基础设施建设合作。 EVgo 网络计划到 2025 年建造 2,750 个充电站。

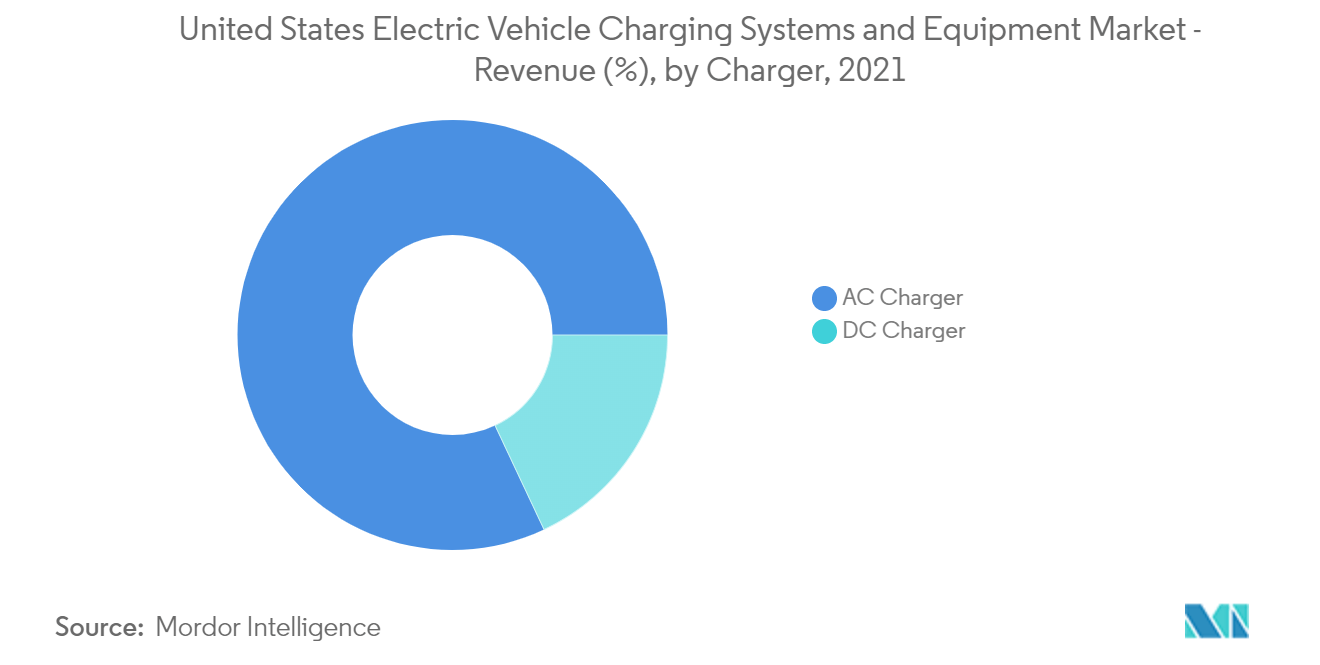

交流充电器细分市场将在预测期内出现最高需求

交流充电一直是电动汽车充电技术的首创,美国大多数充电站都提供交流充电插座。在交流充电站中,电网连接到车载充电器。空调站的主要优点是价格实惠。因为它们的体积明显更小,而且安装更简单、更快且更便宜。

近几年来,各家电动汽车厂商纷纷推出皮卡车。此类车辆面临的主要挑战之一是偏远地区的充电站,但随着越来越多的汽车制造商推出皮卡车,他们也计划在探险路线上安装交流充电器,以推广其即将推出的车型。例如,。

- 2020 年 12 月,Rivian 宣布开始开发自己的充电网络,战略包括直流快速充电和较慢的交流充电,此前该公司确认正在开发其他解决方案,例如辅助电池和卡车到卡车收费。 Rivian 计划在远足小径、皮划艇地点和其他休闲目的地附近设立车站,因为该公司即将推出 R1T 皮卡车和 R1S SUV。

充电基础设施行业已经制定了一个名为开放充电点接口的通用标准,该标准规定了交流充电的标准,例如电动汽车供电设备 (EVSE) 端口和连接器,以及多种连接器类型,例如 CHAdeMO 和 CCS。

此外,截至 2020 年,美国公开提供的基于交流充电的 EVSE 充电器总数为 82,263 台,仅次于中国,位居第二。此外,OEM 参与开发交流充电技术也有助于该市场的增长。国家。

根据上述声明,交流充电器市场预计在预测期内将出现健康增长。

美国电动汽车充电系统行业概况

美国电动汽车充电系统和设备市场由几家公司主导,特斯拉公司、ABB 有限公司、西门子股份公司、CHargepoint 有限公司等许多公司由于技术进步而专注于扩大其产品组合,而其他各种充电设备制造商也在不断扩大其产品组合。通过推出新产品、投资和合作伙伴关系来提高他们在市场上的地位。例如,。

- 2022年9月,ABB有限公司扩大了其在美国的充电站制造能力。该公司宣布将投资数百万美元在南卡罗来纳州哥伦比亚建设新工厂。从 2023 年起,该工厂每年将生产多达 10,000 个充电站。

- 2022年1月,ABB Ltd收购了电动汽车(EV)商业充电基础设施解决方案公司InCharge Energy。通过此次收购,ABB Ltd 加强了其在北美的电动汽车部门。

- 2021 年 11 月,ChargePoint Holdings Inc. 宣布收购 ViriCiti,这是一家领先的电动巴士和商用车队电气化解决方案提供商,总收购价约为 7500 万欧元现金(如有调整)。此次交易证实了 ChargePoint 对北美车队和商业领域电气化的承诺。

- 2021 年 8 月,西门子将扩大在美国的电动汽车充电制造规模,以支持市场的快速增长,并计划到 2025 年生产超过 100 万个电动汽车充电器。该公司将通过 VersiCharge Level 2 AC 系列扩大其现有的电动汽车基础设施制造规模商业和住宅电动汽车充电器产品线。

- 2021年6月,施耐德电气完成对Operation Technology Inc.(ETAP)的投资,引领智能和绿色电气化。 ETAP 的投资完善了施耐德现有的电力系统软件产品组合。

美国电动汽车充电系统市场领导者

-

Charge Point Inc

-

ABB Ltd.

-

Siemens AG

-

Tesla Inc.

-

EVBox group

*免责声明:主要玩家排序不分先后

美国电动汽车充电系统市场新闻

- 2022 年 5 月,Voltus, Inc. 和 SemaConnect 联合使用电动汽车充电站向批发电力市场提供电网支持。

- 2022 年 3 月,ChargePoint 和 Gatik 宣布建立战略合作伙伴关系,共同开发自动驾驶汽车电动生态系统,旨在为 ChargePoint 和 Gatik 的北美客户最大限度地提高可持续性、运营效率和经济效益。

- 2021 年 11 月,特斯拉推出了一款配备 J1772 插头的新型家用充电器,适用于北美的全电动汽车。

- 2021 年 11 月,Blink Charging Co. 宣布获得密歇根消费者能源局 (Michigan Consumers Energy) 的拨款以及密歇根州环境、五大湖和能源部 (EGLE) 的额外拨款,用于在全州安装直流快速充电站密歇根州。这六个直流快速充电器安装在密歇根州特拉弗斯城和克莱尔的两个不同地点。

- 2021 年 9 月,ABB Ltd 推出了世界上最快的车载充电器 Terra 360。该充电器能够在 15 分钟内为电动汽车充满电。

- 2021 年 3 月,电气服务和能源解决方案提供商 Aetna Corp. 与全球电动汽车充电解决方案公司 EV Box Group 宣布建立战略合作伙伴关系,帮助发展美国的电动汽车充电基础设施,重点关注新英格兰和大西洋中部各州。

美国电动汽车充电系统市场报告 - 目录

1. 介绍

1.1 研究假设

1.2 研究范围

2. 研究方法论

3. 执行摘要

4. 市场动态

4.1 市场驱动因素

4.2 市场限制

4.3 行业吸引力——波特五力分析

4.3.1 供应商的议价能力

4.3.2 买家的议价能力

4.3.3 新进入者的威胁

4.3.4 替代产品的威胁

4.3.5 竞争激烈程度

5. 市场细分(按价值划分的市场规模 - 百万美元)

5.1 按应用类型

5.1.1 民众

5.1.2 私人(住宅和非公共/商业)

5.2 按设备类型

5.2.1 支柱/充电站/底座

5.2.2 逆变器

5.2.3 充电器

5.2.3.1 交流充电器

5.2.3.2 直流充电器

5.2.4 其他(线、端口等(如果有))

5.3 按车型分类

5.3.1 乘用车

5.3.2 商用车

6. 竞争格局

6.1 供应商市场份额

6.2 公司简介*

6.2.1 Charge Point Inc.

6.2.2 Blink Charging Co.

6.2.3 EVBox Group

6.2.4 ABB Ltd

6.2.5 Webasto Group

6.2.6 Siemens AG

6.2.7 Schneider Electric

6.2.8 EvoCharge Inc.

6.2.9 Tesla Inc.

6.2.10 Leviton Manufacturing Co. Inc.

6.2.11 Sema Connect Inc.

7. 市场机会和未来趋势

美国电动汽车充电系统行业细分

电动汽车充电系统通常被认为是用于为插电式电动汽车或插电式混合动力汽车提供电力的装置,其为壁挂式或底座式,通过多根电线与电动汽车连接。逆变器、充电器、充电座等是电动汽车充电站的一些关键部件。

美国电动汽车充电系统和设备市场分为应用类型、设备类型和车辆类型。

根据应用程序类型,市场分为公共和私人(住宅和非公共/商业)。

根据设备类型,市场分为支柱/充电站/底座、逆变器、充电器(交流充电器和直流充电器)、其他(电线、端口等)。

根据车辆类型,市场分为乘用车和商用车。

对于每个细分市场,市场规模和预测都是根据价值(百万美元)进行的。

| 按应用类型 | ||

| ||

|

| 按设备类型 | ||||||

| ||||||

| ||||||

| ||||||

|

| 按车型分类 | ||

| ||

|

美国电动汽车充电系统市场研究常见问题解答

美国电动汽车充电系统和设备市场有多大?

美国电动汽车充电系统及设备市场规模预计到2024年将达到20.2亿美元,复合年增长率为44.43%,到2029年将达到126.7亿美元。

目前美国电动汽车充电系统和设备市场规模有多大?

2024年,美国电动汽车充电系统及设备市场规模预计将达到20.2亿美元。

谁是美国电动汽车充电系统和设备市场的主要参与者?

Charge Point Inc、ABB Ltd.、Siemens AG、Tesla Inc.、EVBox group 是在美国电动汽车充电系统和设备市场运营的主要公司。

美国电动汽车充电系统和设备市场涵盖哪些年份?2023 年市场规模是多少?

2023年,美国电动汽车充电系统和设备市场规模估计为14亿美元。该报告涵盖了美国电动汽车充电系统和设备市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了美国电动汽车充电系统和设备市场历年规模:2024年、2025年、2026 年、2027 年、2028 年和 2029 年。

美国电动汽车充电系统和设备行业报告

Mordor Intelligence™ 行业报告创建的 2024 年美国电动汽车充电系统和设备市场份额、规模和收入增长率的统计数据。美国电动汽车充电系统和设备分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。