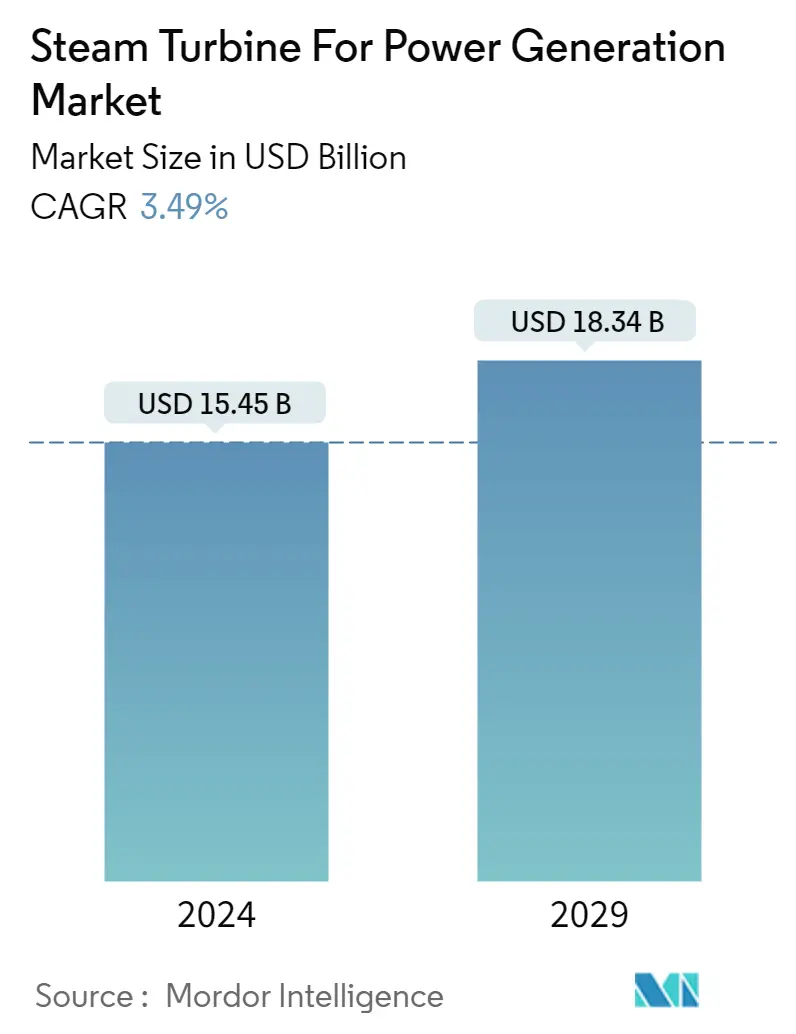

发电用汽轮机市场规模

| 研究期 | 2020 - 2029 |

| 市场规模 (2024) | USD 154.5亿美元 |

| 市场规模 (2029) | USD 183.4亿美元 |

| CAGR(2024 - 2029) | 3.49 % |

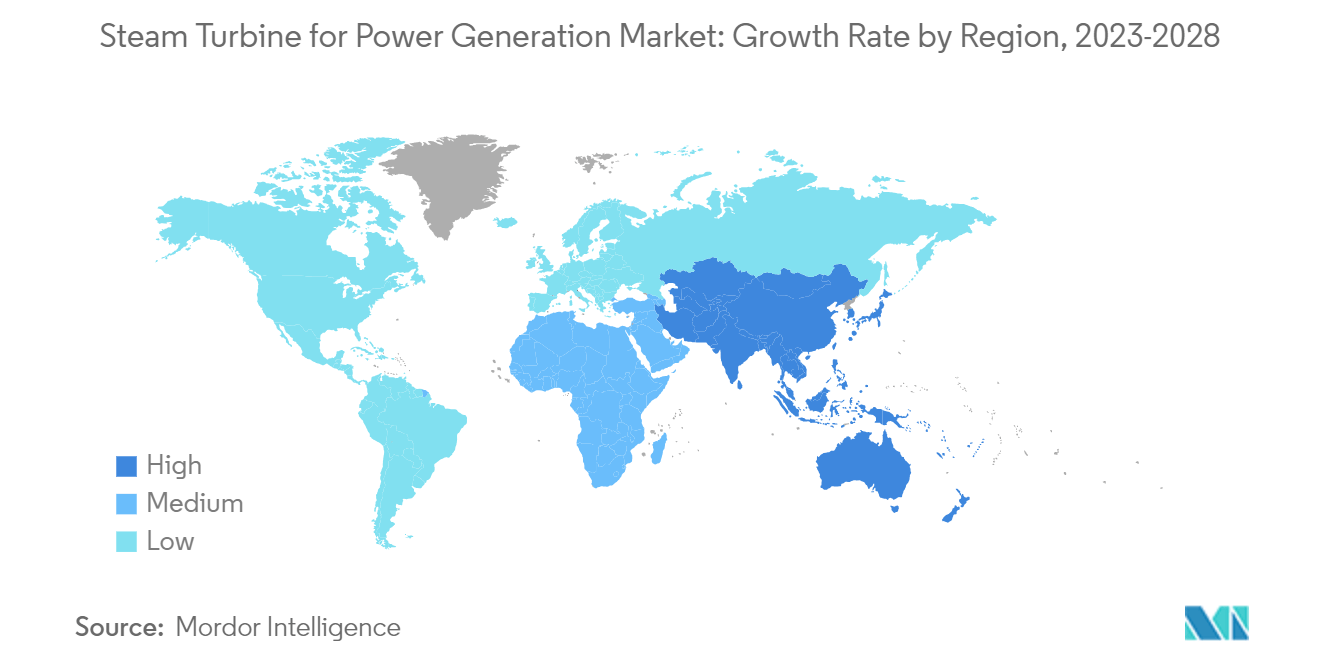

| 增长最快的市场 | 亚太 |

| 最大的市场 | 亚太 |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

发电用汽轮机市场分析

发电用汽轮机市场规模预计到 2024 年为 154.5 亿美元,预计到 2029 年将达到 183.4 亿美元,在预测期内(2024-2029 年)复合年增长率为 3.49%。

预计到今年年底,发电用汽轮机市场规模将达到149.3亿美元,预计未来五年将达到177.2亿美元,预测期内复合年增长率将超过3.49%。

- 从中期来看,即将建成的天然气联合循环电厂和热煤电厂以及对不间断电力供应的日益重视等因素预计将推动发电市场的汽轮机。

- 另一方面,可再生能源发电的日益普及和对清洁能源的需求预计将阻碍预测期内的市场增长。

- 尽管如此,随着大部分需求来自北美和亚太地区,联合循环发电厂效率的提高可能会在预测期内为市场创造利润丰厚的增长机会。

- 由于能源需求不断增长,亚太地区是预测期内增长最快的市场。这一增长归因于对该地区国家(包括印度、中国和澳大利亚)投资的增加。

发电市场趋势的汽轮机

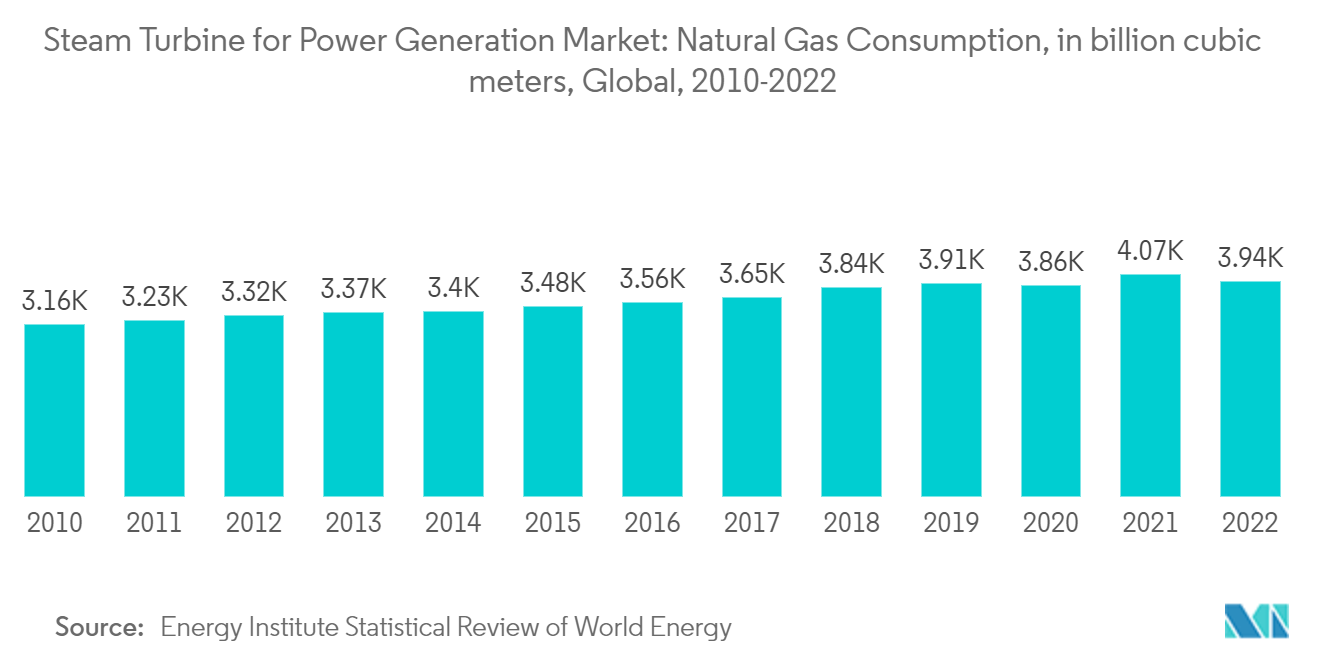

天然气工厂将显着增长

- 燃气联合循环发电厂 (CCP) 结合使用燃气和蒸汽轮机,使用相同的燃料可比传统的简单循环发电厂多发电 50%。燃气轮机的废热被输送到附近的蒸汽轮机,从而产生额外的电力。

- 与燃煤发电厂相比,天然气联合循环发电厂产生的温室气体(例如二氧化碳(CO2))以及其他污染物(例如二氧化硫(SO2)和氮氧化物(NOx))的排放量显着降低。这使它们成为更清洁的发电选择,有助于改善空气质量并减少对环境的影响。

- 全球对可再生能源的需求不断增长,提高了天然气发电厂的受欢迎程度。由于从煤炭转向天然气,天然气需求不断增加,特别是在亚太地区。例如,根据能源研究所世界能源统计回顾的数据,2022年,全球天然气消费总量约为39413亿立方米。预计这将产生对天然气作为发电来源的巨大需求。

- 天然气联合循环发电厂提供运营灵活性,使其能够快速响应电力需求的变化。它们可以相对较快地提高或降低功率输出,非常适合平衡太阳能和风能等可再生能源的间歇性。

- 随着城市化进程的不断发展、能源需求的不断增长,以及政府推动工业化和基础设施发展活动的努力,全球对天然气联合动力循环的需求不断增加。大多数国家投资这些发电设施来满足不断增长的电力需求。

- 例如,在美国,截至 2021 年,约 32.3 吉瓦的新建天然气发电厂计划于 2025 年开始运营,并处于开发后期阶段。目前有 14.2 吉瓦正在建设中,3.4 吉瓦处于预建阶段,14.7 吉瓦正在提前获得许可。

- 许多天然气联合循环工厂可以在现有地点建造或改造,利用天然气供应和电力传输的基础设施。这有助于加快新发电能力的部署。

- 例如,2023年3月,亚洲开发银行宣布将在印度特里普拉邦建设一座120兆瓦燃气联合循环发电厂。同样,同月,黑山政府与美国 Enerflex Energy Systems 和 Wethington Energy Innovation 等公司签署了一份谅解备忘录,内容涉及建设液化天然气 (LNG) 终端和燃气发电厂。 CCGP 发电厂的容量可能在 240 兆瓦至 440 兆瓦之间。

- 因此,天然气联合循环发电厂在效率、低排放、灵活性、可靠性和成本效益之间取得了平衡,使其成为发电的热门选择,从而增加了全球对蒸汽轮机的需求。

亚太地区预计将主导市场

- 亚太地区已经是蒸汽轮机最大的市场,预计未来几年将创造对蒸汽轮机的巨大需求。亚太地区火力发电占其发电量的50%以上。

- 根据中国电力企业联合会(CEC)的数据,2021年火电厂发电量约为5646.3太瓦时,核电发电量约为407.5太瓦时,占2021年发电量的约72.2%。类似的趋势在2021年也出现过。过去几年,预计未来几年也将出现类似的增长趋势。

- 截至 2023 年 1 月,该国拥有全球运营中燃煤火力发电厂数量最多的国家。截至2023年1月,中国已运营燃煤火电厂约3092座,在建燃煤电厂499座,已公布的燃煤电厂112座。因此,这种趋势将推动未来几年的汽轮机市场。

- 根据中央电力局 (CEA) 的数据,印度拥有 205.2 吉瓦的煤炭、6.62 吉瓦的褐煤、24.8 吉瓦的天然气和 0.58 吉瓦的柴油火力发电厂。截至 2023 年 4 月,印度将拥有 6.7 吉瓦的核电和 172.5 吉瓦的可再生能源发电厂。

- 据电力部称,印度有近28460兆瓦在建火力发电厂,预计将在未来五年内并网。在所有在建项目中,约12830兆瓦可能由中央部委运营,而15630兆瓦预计将由国务院运营。因此,此类即将建成的火力发电厂将增加未来几年对汽轮机市场的需求。

- 根据可持续能源政策研究所(ISEP)的数据,2022年,化石燃料占日本总发电量的72.4%,比上一年的71.7%略有上升。液化天然气(LNG)发电比例从上年的31.7%下降至29.9%,部分原因是价格上涨。

- 然而,日本的煤炭发电量却有所增加,从上年的26.5%上升至27.8%。相反,核电占发电量的4.8%,较上年的5.9%有所下降。

- 因此,随着上述发展和即将建成的火力发电厂,亚太地区预计将在预测期内主导市场。

发电行业汽轮机概述

发电用汽轮机市场处于半整合状态。该市场的一些主要参与者(排名不分先后)包括西门子能源公司、通用电气公司、东方汽轮机有限公司、巴拉特重型电气有限公司和三菱重工有限公司。

发电市场领导者的汽轮机

-

General Electric Company

-

Dongfang Turbine Company Limited

-

Bharat Heavy Electricals Limited

-

Mitsubishi Heavy Industries Ltd.

-

Siemens Energy AG

*免责声明:主要玩家排序不分先后

发电汽轮机市场新闻

- 2023 年 4 月:Doosan Koda Power 获得了一份合同,为苏格兰垃圾发电 (EfW) 设施南克莱德能源中心供应蒸汽轮机。竣工后,这个新设施可能将为 70,000 个家庭供电。随着苏格兰禁止填埋可生物降解的城市垃圾,商业运营将于 2025 年开始。

- 2023年4月:塔尔Block-1热电厂两台机组均完成168小时满负荷可靠性运行试验后开始商业运行。该项目总容量1,320兆瓦,以露天煤矿为支撑,集成上海电气汽轮机、发电机、塔式锅炉、高压加热器、低压加热器、凝汽器、 -曝气机、配套电机、鼓风机、引风机、冷却排烟风机、低温省煤器。

- 2023 年 1 月:巴拉特重型电气有限公司 (BHEL) 表示,它获得了古吉拉特邦 Ukai 热电站 (TPS) 蒸汽轮机修复和现代化 (RM) 的合同。这笔交易金额为 3646 万美元,涉及 Ukai 热电站 200 兆瓦 3 号机组和 210 兆瓦 5 号机组。古吉拉特邦电力有限公司已向 BHEL 下了订单。

发电汽轮机市场报告 - 目录

1. 介绍

1.1 研究范围

1.2 市场定义

1.3 研究假设

2. 研究方法论

3. 执行摘要

4. 市场概况

4.1 介绍

4.2 2028 年之前的市场规模和美元需求预测

4.3 最新趋势和发展

4.4 政府政策法规

4.5 市场动态

4.5.1 司机

4.5.1.1 需要 24/7 不间断供电

4.5.1.2 提高天然气发电的渗透率

4.5.2 克制

4.5.2.1 燃煤电厂碳排放

4.5.2.2 增加可再生能源在能源结构中的份额

4.6 供应链分析

4.7 波特五力分析

4.7.1 供应商的议价能力

4.7.2 消费者的议价能力

4.7.3 新进入者的威胁

4.7.4 替代产品和服务的威胁

4.7.5 竞争激烈程度

5. 市场细分

5.1 植物类型

5.1.1 气体

5.1.2 煤炭

5.1.3 其他电厂类型(核电厂、热电联产电厂等)

5.2 容量

5.2.1 小于20兆瓦

5.2.2 20 - 40 兆瓦

5.2.3 40兆瓦以上

5.3 地理(区域市场分析{2028年之前的市场规模和需求预测(仅限区域)})

5.3.1 北美

5.3.1.1 美国

5.3.1.2 加拿大

5.3.1.3 北美其他地区

5.3.2 亚太

5.3.2.1 中国

5.3.2.2 印度

5.3.2.3 日本

5.3.2.4 亚太其他地区

5.3.3 欧洲

5.3.3.1 德国

5.3.3.2 法国

5.3.3.3 英国

5.3.3.4 意大利

5.3.3.5 欧洲其他地区

5.3.4 中东和非洲

5.3.4.1 沙特阿拉伯

5.3.4.2 阿拉伯联合酋长国

5.3.4.3 南非

5.3.4.4 卡塔尔

5.3.5 南美洲

5.3.5.1 巴西

5.3.5.2 阿根廷

5.3.5.3 南美洲其他地区

6. 竞争格局

6.1 并购、合资、合作和协议

6.2 领先企业采取的策略

6.3 公司简介

6.3.1 Siemens Energy AG

6.3.2 Mitsubishi Heavy Industries Limited

6.3.3 Bharat Heavy Electricals Limited

6.3.4 General Electric Company

6.3.5 Dongfang Turbine Company Limited

6.3.6 Toshiba Corporation

6.3.7 Doosan Enerbility Co., Ltd.

6.3.8 Elliot Group

6.3.9 WEG S.A.

6.3.10 MAN Energy Solutions SE

7. 市场机会和未来趋势

7.1 提高联合循环发电厂的效率

发电行业细分汽轮机

蒸汽轮机只是轴上的金属结构转子电机,是用于发电的联合循环发电厂的重要组成部分之一。压缩空气与天然气燃料的混合物用于运行蒸汽轮机,并再次用于 HRSG(热回收蒸汽发生器)。它也是煤基热轮机发电厂、核基汽轮机发电厂和地热蒸汽发电厂的重要组成部分。

用于发电市场的汽轮机按电厂类型、容量和地理位置进行细分。市场按电厂类型分为天然气、煤炭和其他电厂类型(核能、热电联产等)。市场按容量分为 20 兆瓦以下、20 - 40 兆瓦和 40 兆瓦以上。该报告还涵盖了主要地区的市场规模和预测。根据收入(美元)对每个细分市场进行了市场规模和预测。

| 植物类型 | ||

| ||

| ||

|

| 容量 | ||

| ||

| ||

|

| 地理(区域市场分析{2028年之前的市场规模和需求预测(仅限区域)}) | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

发电汽轮机市场研究常见问题解答

发电用汽轮机市场有多大?

发电用汽轮机市场规模预计到 2024 年将达到 154.5 亿美元,复合年增长率为 3.49%,到 2029 年将达到 183.4 亿美元。

目前发电用汽轮机市场规模有多大?

2024年,发电用汽轮机市场规模预计将达到154.5亿美元。

谁是发电汽轮机市场的主要参与者?

General Electric Company、Dongfang Turbine Company Limited、Bharat Heavy Electricals Limited、Mitsubishi Heavy Industries Ltd.、Siemens Energy AG 是发电汽轮机市场运营的主要公司。

发电汽轮机市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区发电汽轮机市场份额最大?

2024年,亚太地区将占据发电汽轮机市场最大的市场份额。

发电汽轮机行业报告

Mordor Intelligence™ 行业报告创建的 2024 年发电用汽轮机市场份额、规模和收入增长率的统计数据。发电用汽轮机分析包括 2024 年至 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。