Phân tích thị trường quản lý cơ sở GCC

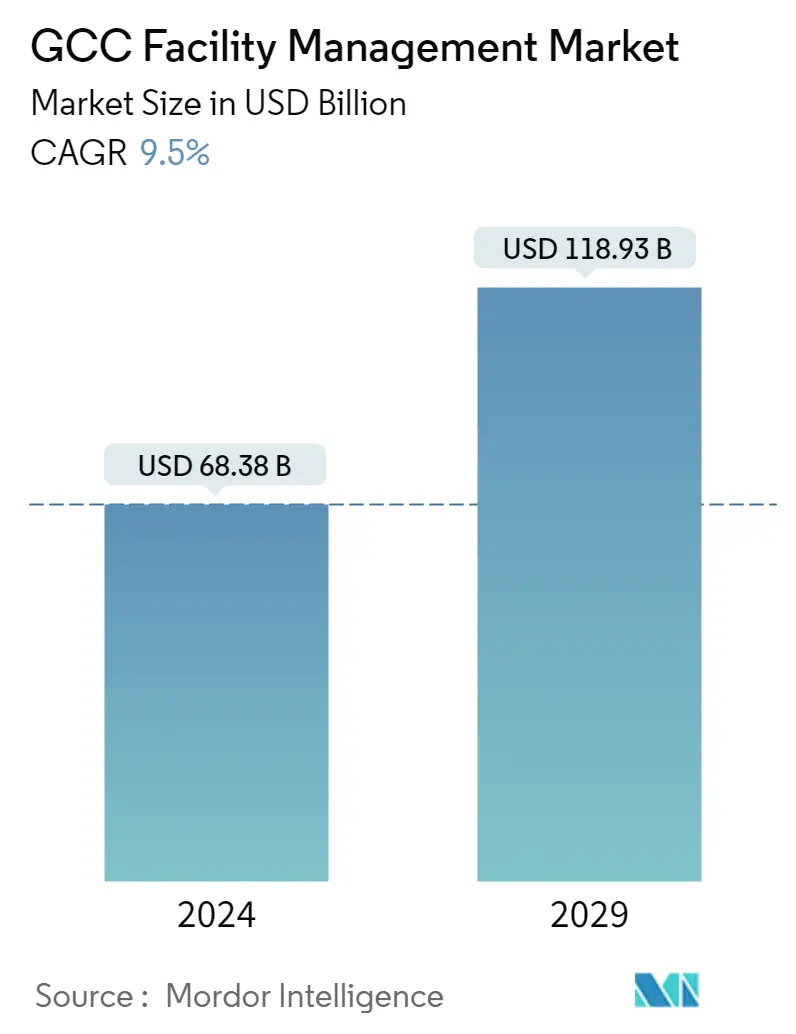

Quy mô Thị trường Quản lý Cơ sở GCC ước tính đạt 68,38 tỷ USD vào năm 2024 và dự kiến sẽ đạt 118,93 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 9,5% trong giai đoạn dự báo (2024-2029).

Hoạt động quản lý cơ sở GCC đang có sự tăng trưởng trong nghiên cứu nhờ nhiều yếu tố khác nhau như đô thị hóa, phát triển cơ sở hạ tầng và nhận thức ngày càng tăng về tầm quan trọng của dịch vụ quản lý cơ sở chuyên nghiệp.

- Các nước GCC đang đầu tư mạnh vào các dự án cơ sở hạ tầng, bao gồm các tòa nhà thương mại và dân cư, sân bay, bệnh viện và trung tâm mua sắm. Khi những tài sản này tiếp tục mở rộng, nhu cầu về dịch vụ quản lý cơ sở vật chất sẽ tăng lên. Tăng trưởng kinh tế và thịnh vượng của khu vực đã góp phần vào sự gia tăng của bất động sản thương mại và dân cư, từ đó dẫn đến nhu cầu cao hơn về dịch vụ quản lý cơ sở.

- Nền kinh tế đang phát triển và các kế hoạch phát triển cơ sở hạ tầng đầy tham vọng của Qatar đã tạo ra những cơ hội đáng kể cho lĩnh vực quản lý cơ sở vật chất. Qatar đã đầu tư vào các dự án cơ sở hạ tầng để chuẩn bị cho các sự kiện lớn như FIFA World Cup 2022. Những dự án này bao gồm việc xây dựng sân vận động, mạng lưới giao thông, khách sạn và các tài sản thương mại và dân cư khác. Khi các dự án này hoàn thành, nhu cầu về dịch vụ quản lý cơ sở vật chất để duy trì và vận hành các cơ sở này một cách hiệu quả sẽ tăng lên.

- Sự chú trọng ngày càng tăng vào việc thuê ngoài các hoạt động không cốt lõi đã là động lực quan trọng cho thị trường quản lý cơ sở GCC. Khi các doanh nghiệp và tổ chức trong khu vực tiếp tục tập trung vào các hoạt động và năng lực cốt lõi của mình, họ nhận ra lợi ích của việc ủy quyền các chức năng không cốt lõi cho các nhà cung cấp dịch vụ chuyên biệt.

- Các công ty quản lý cơ sở hoạt động tại GCC được yêu cầu phải có một tỷ lệ phần trăm nhất định lực lượng lao động là công dân địa phương. Điều này có thể dẫn đến những thách thức trong việc tìm kiếm nhân tài địa phương có trình độ ở những vai trò chuyên môn nhất định, có khả năng ảnh hưởng đến chất lượng dịch vụ.

- Đại dịch COVID-19 đã dẫn đến tình trạng hỗn loạn kinh tế do các đợt đóng cửa tiếp theo. Nó cũng tác động đến ngành quản lý cơ sở. Ngược lại, nhận thức ngày càng tăng về sự sạch sẽ, quản lý bảo trì và an ninh dự kiến sẽ thúc đẩy nghiên cứu thị trường trong tương lai tới. Hơn nữa, chính phủ ở những quốc gia bị ảnh hưởng nặng nề nhất, như Các Tiểu vương quốc Ả Rập Thống nhất, đang đầu tư vào các dịch vụ này.

Xu hướng thị trường quản lý cơ sở GCC

Chính phủ, cơ sở hạ tầng và các tổ chức công cộng Phân khúc người dùng cuối dự kiến sẽ chiếm thị phần đáng kể

- Sự bùng nổ xây dựng do chính phủ chỉ đạo và sự chú trọng ngày càng tăng vào các hoạt động xây dựng xanh đang làm tăng nhu cầu quản lý cơ sở vật chất ở khu vực CEE. Ngoài các dự án giao thông, chính phủ Qatar đặt mục tiêu nhanh chóng mở rộng du lịch, giáo dục và bất động sản để duy trì năng lực của mình theo Tầm nhìn Quốc gia Qatar 2030 (QNV 2030).

- Theo Bộ Tài chính Qatar, các dự án cơ sở hạ tầng được phân bổ 74 tỷ QAR (20,33 tỷ USD), xấp xỉ 36,0% so với lợi ích của nhà nước trong việc hoàn thành các dự án phát triển lớn đúng tiến độ, đặc biệt là các dự án liên quan đến việc đăng cai FIFA World Cup Qatar 2022. Hơn nữa, Bộ nhấn mạnh sự tập trung đặc biệt vào hai lĩnh vực then chốt là giáo dục và y tế, dự kiến sẽ chứng kiến sự phát triển và mở rộng của các trường học, cơ sở giáo dục cũng như các dự án và chương trình chăm sóc sức khỏe. Gần 17,8 tỷ QAR (4,89 tỷ USD) đã được dành cho giáo dục, trong khi khoảng 20 tỷ QAR (5,49 tỷ USD) đã được phân bổ cho ngành y tế.

- Sáng kiến gần đây về việc cung cấp thị thực điện tử cho khách du lịch quốc tế tại Vương quốc Ả Rập Saudi, như một phần trong sáng kiến Tầm nhìn 2030 nhằm thúc đẩy du lịch để duy trì khả năng cạnh tranh toàn cầu, sẽ tác động đáng kể đến thị trường bất động sản của nước này.

- Trong nỗ lực đa dạng hóa nền kinh tế đất nước khỏi thu nhập từ dầu mỏ, gần đây, chính phủ đã triển khai các dự án du lịch lớn trên khắp Ả Rập Saudi và cấp thị thực điện tử mới cho 49 quốc gia để thu hút lượng khách quốc tế. Những sáng kiến có tác động mạnh mẽ và những cải cách đang diễn ra này đã định hình nên bối cảnh khách sạn đa dạng hơn, kích thích sự phát triển bất động sản trong nước.

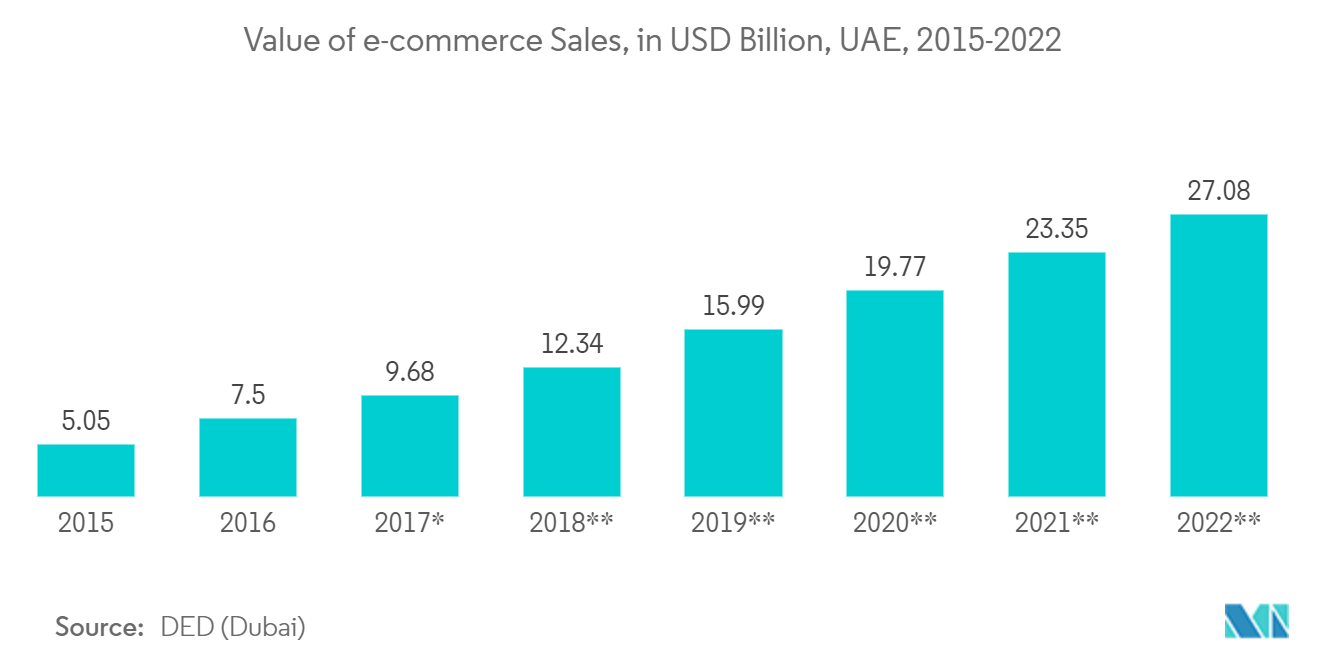

- Một trong những nguồn tạo ra nhu cầu đáng kể về dịch vụ quản lý cơ sở là các trung tâm kho bãi và hàng tồn kho. Sự tăng trưởng đáng kể trong ngành bán lẻ thông thường và thương mại điện tử của đất nước đang thúc đẩy tăng trưởng của các dịch vụ cơ sở vật chất. Nhu cầu ngày càng tăng của đất nước về quản lý cơ sở tích hợp đã thúc đẩy tăng trưởng thị trường trong những năm gần đây. Theo DED (Dubai), năm 2022, dự báo giá trị doanh số thương mại điện tử tại Các Tiểu vương quốc Ả Rập Thống nhất (UAE) là khoảng 27 tỷ USD. Doanh số thương mại điện tử ở UAE ước tính tăng trung bình 23% hàng năm từ năm 2018 đến năm 2022.

Ả Rập Saudi dự kiến sẽ nắm giữ thị phần đáng kể

- Các dịch vụ quản lý cơ sở trên khắp Riyadh, Jeddah, Makkah và DMA đã trở thành những thị trường trưởng thành và đang phát triển. Với sự gia tăng các dự án phát triển cơ sở hạ tầng trên khắp Vương quốc Ả Rập Saudi góp phần vào tăng trưởng kinh tế, dịch vụ quản lý cơ sở cũng được yêu cầu ở mức độ đáng kể.

- Các cơ hội dưới dạng số lượng dịch vụ ngày càng tăng của mỗi nhà cung cấp và sự thiếu hụt lực lượng lao động dự kiến sẽ củng cố và củng cố bối cảnh, vì những người chơi có thể muốn cùng nhau thực hiện các dự án quy mô lớn. Sáng kiến thành phố thông minh và Tầm nhìn 2030 tiếp tục thúc đẩy sự tăng trưởng của ngành xây dựng và gia tăng nguồn cung tòa nhà từ góc độ dài hạn hơn. Ngoài ra, sự thay đổi của các nhà cung cấp sang cung cấp dịch vụ IFM và sự tham gia ngày càng tăng của người chơi FM từ giai đoạn thiết kế dự kiến sẽ phát triển và trở thành xu hướng chủ đạo, chủ yếu là do lợi nhuận biên cao hơn cho các dự án như vậy và lợi thế cạnh tranh.

- Ngành xây dựng ở Ả Rập Xê Út được hưởng lợi từ các bên tham gia khu vực công và tư nhân với sự tập trung ngày càng tăng vào cải cách, hỗ trợ Tầm nhìn 2030 của khu vực. Theo tầm nhìn dài hạn này, chính phủ đã lên kế hoạch cho một số cải cách kinh tế, giáo dục và các cải cách liên quan để đổi mới và đa dạng hóa nền kinh tế của Ả Rập Xê Út. phong cảnh.

- Trong những năm gần đây, các cơ sở chăm sóc sức khỏe đã phát triển trong nước với tốc độ đáng kể, tạo cơ hội đáng kể cho các công ty quản lý cơ sở. Hơn nữa, một số sáng kiến do chính phủ thúc đẩy đang thay đổi động lực của thị trường FM, định hình lại bối cảnh chăm sóc sức khỏe ở Ả Rập Saudi và tạo ra một thiết lập thể chế mạnh mẽ hơn và khung pháp lý hiệu quả để thúc đẩy đầu tư của khu vực tư nhân vào chăm sóc sức khỏe.

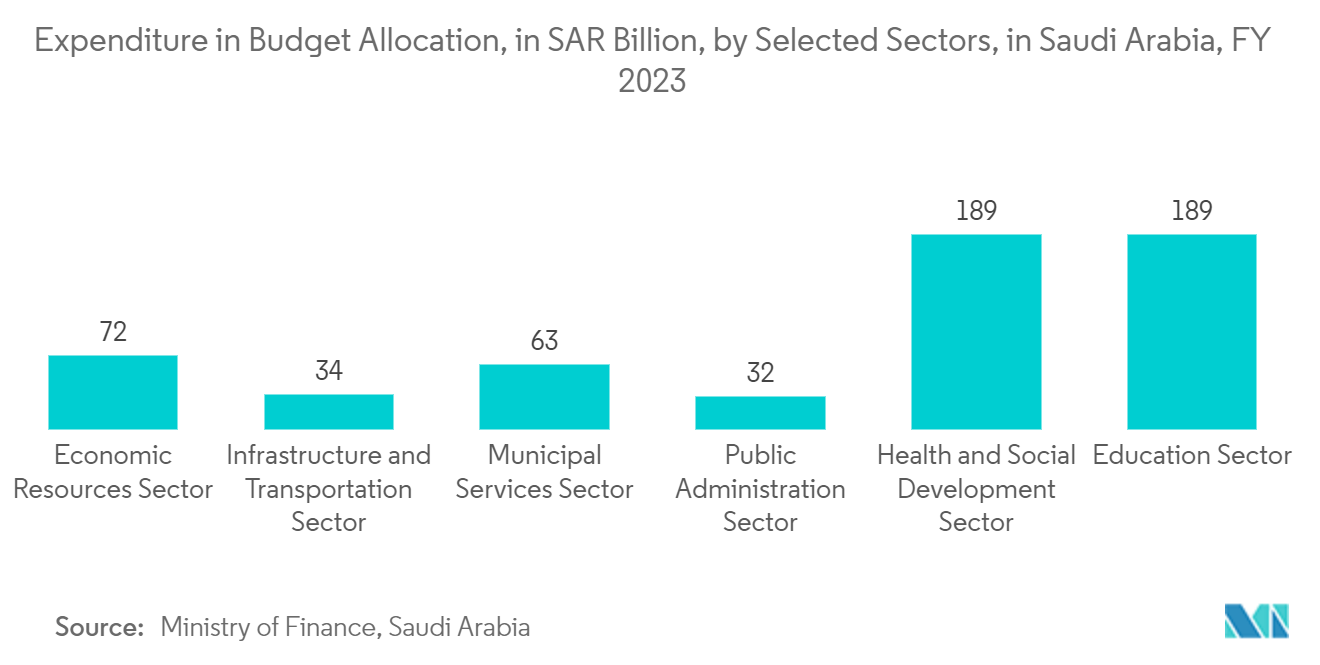

- Hơn nữa, theo Bộ Tài chính, phân bổ ngân sách cho lĩnh vực nhà ở, cơ sở hạ tầng và giao thông vận tải trong năm tài chính 2023 được báo cáo là khoảng 34 tỷ SAR (9,06 tỷ USD). Hơn nữa, trong phân bổ theo ngành, chính phủ hỗ trợ hơn 120.000 gia đình thông qua chương trình nhà ở quốc gia Sakani. Việc phân bổ ngân sách đáng kể như vậy từ chính phủ sẽ tạo ra cơ hội đáng kể cho các nhà cung cấp dịch vụ quản lý cơ sở hoạt động trong nước.

Tổng quan về ngành quản lý cơ sở GCC

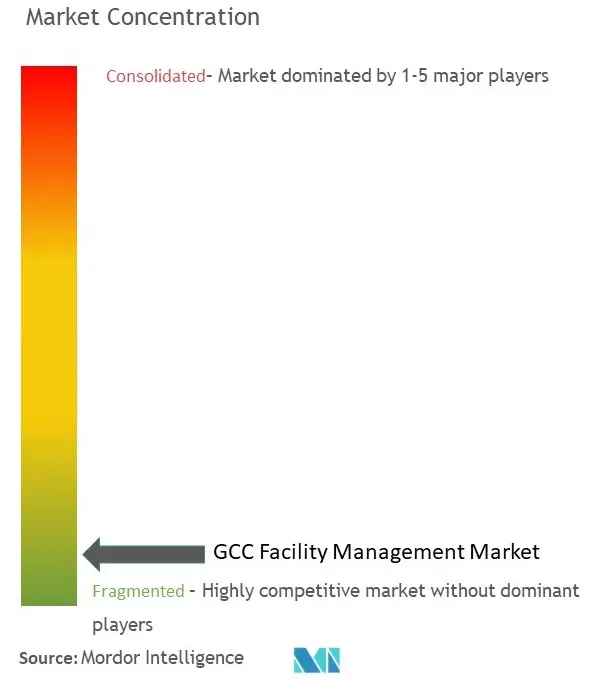

Thị trường Quản lý Cơ sở GCC rất phân mảnh, với sự hiện diện của các công ty lớn như Emcor Companies Services WLL, Al Faisal Holdings (MMG Qatar), Sodexo Qatar Services, Al-Asmakh Companies Management và G4S Qatar SPC. Những người chơi trên thị trường đang áp dụng các chiến lược như hợp tác và mua lại để nâng cao việc cung cấp sản phẩm của họ và đạt được lợi thế cạnh tranh bền vững.

Vào tháng 7 năm 2023, MMS là một trong những nhà cung cấp dịch vụ quản lý cơ sở vật chất địa phương hàng đầu của Qatar, cung cấp các dịch vụ quản lý cơ sở tích hợp, bao gồm dịch vụ bảo trì phòng ngừa và khắc phục, quản lý dịch vụ cứng và mềm cũng như các dịch vụ kỹ thuật giá trị gia tăng. MMS cũng cung cấp dịch vụ bảo trì MEP, giải pháp kỹ thuật, quản lý năng lượng, hệ thống HVAC, cảnh quan và một số dịch vụ khác. Công ty Aamal QPSC, một trong những công ty đa dạng hàng đầu trong khu vực, thông báo rằng công ty con thuộc sở hữu hoàn toàn của họ, Aamal Services, đã công bố mua lại Giải pháp quản lý bảo trì (MMS), một công ty con thuộc sở hữu hoàn toàn của Al Faisal Holding.

Vào tháng 7 năm 2022, ENGIE Solutions Kuwait sẽ cung cấp các giải pháp toàn diện để hướng dẫn quá trình chuyển đổi sang năng lượng tái tạo của Kuwait. Ngoài việc cung cấp nước khử muối Az Zour, công ty còn tập trung vào Mô hình Công ty Dịch vụ Năng lượng (ESCO), hợp đồng hiệu suất năng lượng và hệ thống quản lý cơ sở tích hợp, vì hệ thống thông gió, điều hòa không khí và chiếu sáng tiêu thụ 85% năng lượng mà các tòa nhà ở Kuwait tiêu thụ trong thời gian qua. mùa hè. ENGIE Solutions cung cấp các giải pháp tiết kiệm năng lượng cho một số cơ sở của Kuwait, bao gồm nhà thờ Hồi giáo, bệnh viện, trung tâm bán lẻ và khách sạn năm sao.

Dẫn đầu thị trường quản lý cơ sở GCC

Emcor Facilities Services WLL

Al Faisal Holdings (MMG Qatar)

Sodexo Qatar Services

Al-Asmakh Facilities Management

G4S Qatar SPC

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường quản lý cơ sở GCC

- Tháng 1 năm 2023 Renaissance, công ty quản lý cơ sở tích hợp, giải pháp dịch vụ và lưu trú hàng đầu của Oman, đã công bố hợp tác với SOURCE Global, PBC để tạo ra nước uống có nguồn gốc bền vững cho Renaissance Village Duqm (RSVD) tại Đặc khu kinh tế của Oman tại Duqm (SEZAD), với kế hoạch mở rộng sang các trang web bổ sung.

- Tháng 10 năm 2022 DUBAL Holding, chi nhánh đầu tư của Chính phủ Dubai và Imdaad, một nhóm tổ chức có trụ sở tại Dubai cung cấp các dịch vụ Quản lý cơ sở vật chất bền vững (FM) tích hợp, đã ký một thỏa thuận Biên bản ghi nhớ (MoU) để đầu tư và khám phá các dự án tập trung vào về việc thúc đẩy lĩnh vực Tái chế và Bền vững ở UAE.

- Tháng 9 năm 2022 Dịch vụ Kỹ thuật Phixe Solutions, một công ty con của Emirates Companies Management LLC, ra mắt Bluefinch. Giải pháp quản lý cơ sở trả tiền theo nhu cầu sử dụng này cho phép chủ sở hữu tài sản chỉ thanh toán cho các dịch vụ bảo trì được cung cấp, từ đó tận hưởng các lợi ích của hợp đồng bảo trì hàng năm mà không phải chịu chi phí cao.

Phân khúc ngành quản lý cơ sở GCC

Dịch vụ quản lý cơ sở bao gồm bảo trì tòa nhà, tiện ích, vận hành bảo trì, dịch vụ xử lý chất thải, an ninh, v.v. Các dịch vụ này được chia thành lĩnh vực quản lý cơ sở cứng và quản lý cơ sở mềm. Các dịch vụ cứng bao gồm bảo trì cơ và điện, dịch vụ an toàn cháy nổ và khẩn cấp, điều khiển hệ thống quản lý tòa nhà, thang máy/thang máy và bảo trì băng tải, v.v. Các dịch vụ mềm bao gồm làm sạch, tái chế, an ninh, kiểm soát dịch hại, dịch vụ tạp vụ, bảo trì mặt đất, xử lý chất thải , vân vân.

Thị trường quản lý cơ sở GCC được phân chia theo loại FM (cứng và mềm), theo loại (nội bộ, thuê ngoài (FM đơn, FM đi kèm và FM tích hợp)), theo người dùng cuối (thương mại và bán lẻ, sản xuất và công nghiệp, chính phủ, cơ sở hạ tầng và các tổ chức công cộng, dịch vụ chăm sóc sức khỏe và những người dùng cuối khác), theo quốc gia (Qatar, Các Tiểu vương quốc Ả Rập Thống nhất, Kuwait, Ả Rập Saudi, Oman và Bahrain). Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị USD cho tất cả các phân khúc trên.

| Cứng |

| Mềm mại |

| Trong nhà | |

| Thuê ngoài | FM đơn |

| FM đi kèm | |

| FM tích hợp |

| Thương mại và bán lẻ |

| Sản xuất và công nghiệp |

| Chính phủ, cơ sở hạ tầng và tổ chức công |

| Chăm sóc sức khỏe |

| Người dùng cuối khác |

| Qatar |

| các Tiểu Vương Quốc Ả Rập Thống Nhất |

| Cô-oét |

| Ả Rập Saudi |

| Của riêng tôi |

| Bahrain |

| Theo loại FM | Cứng | |

| Mềm mại | ||

| Theo loại | Trong nhà | |

| Thuê ngoài | FM đơn | |

| FM đi kèm | ||

| FM tích hợp | ||

| Bởi người dùng cuối | Thương mại và bán lẻ | |

| Sản xuất và công nghiệp | ||

| Chính phủ, cơ sở hạ tầng và tổ chức công | ||

| Chăm sóc sức khỏe | ||

| Người dùng cuối khác | ||

| Theo quốc gia | Qatar | |

| các Tiểu Vương Quốc Ả Rập Thống Nhất | ||

| Cô-oét | ||

| Ả Rập Saudi | ||

| Của riêng tôi | ||

| Bahrain | ||

Câu hỏi thường gặp về quản lý cơ sở GCC Nghiên cứu thị trường

Thị trường quản lý cơ sở GCC lớn như thế nào?

Quy mô Thị trường Quản lý Cơ sở GCC dự kiến sẽ đạt 68,38 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 9,5% để đạt 118,93 tỷ USD vào năm 2029.

Quy mô Thị trường Quản lý Cơ sở GCC hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Quản lý Cơ sở GCC dự kiến sẽ đạt 68,38 tỷ USD.

Ai là người chơi chính trong Thị trường Quản lý Cơ sở GCC?

Emcor Facilities Services WLL, Al Faisal Holdings (MMG Qatar), Sodexo Qatar Services, Al-Asmakh Facilities Management, G4S Qatar SPC là những công ty lớn hoạt động trong Thị trường Quản lý Cơ sở GCC.

Thị trường Quản lý Cơ sở GCC này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Quản lý Cơ sở GCC ước tính là 62,45 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Quản lý Cơ sở GCC trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Quản lý Cơ sở GCC trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo bán chạy nhất của chúng tôi

Báo cáo ngành quản lý cơ sở GCC

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Quản lý Cơ sở GCC năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Quản lý cơ sở của GCC bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.