Phân tích thị trường quản lý cơ sở chăm sóc sức khỏe

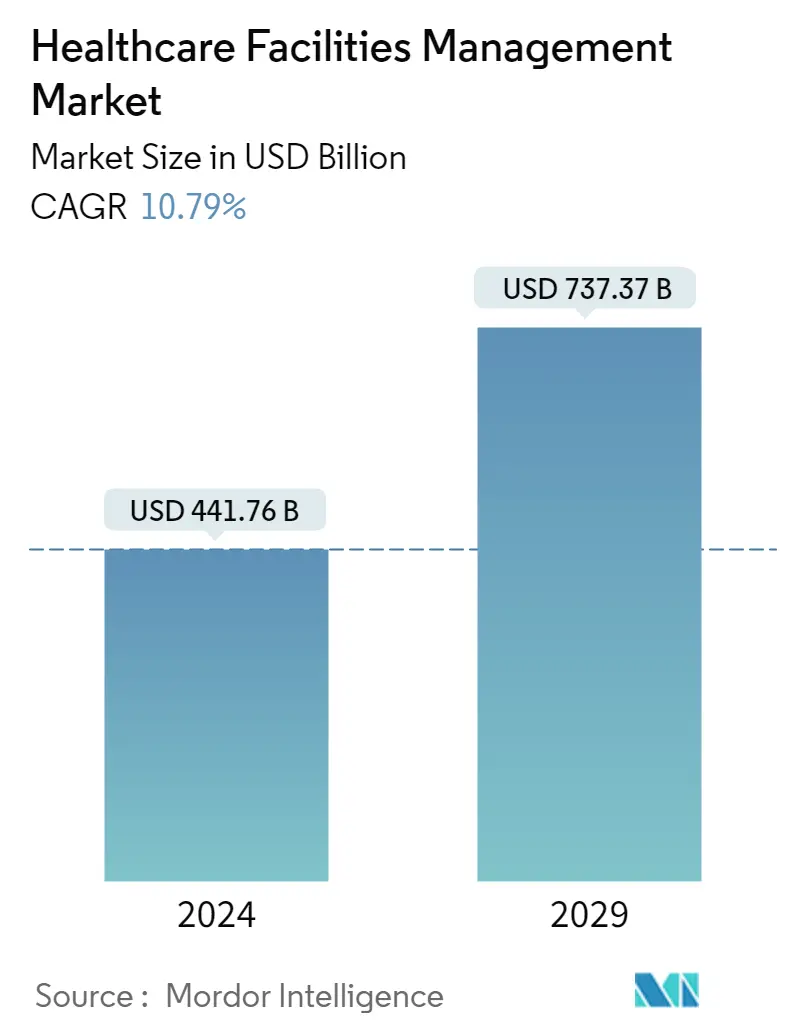

Quy mô Thị trường Quản lý Cơ sở Y tế ước tính đạt 441,76 tỷ USD vào năm 2024 và dự kiến sẽ đạt 737,37 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 10,79% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 đã mở rộng đáng kể sự phát triển của thị trường cơ sở chăm sóc sức khỏe trên toàn cầu. Với sự gia tăng số lượng bệnh nhân COVID-19, số lượng chẩn đoán và điều trị COVID-19 cũng tăng lên, dẫn đến việc tạo ra một lượng lớn chất thải y tế. Theo dữ liệu được WHO công bố vào tháng 2 năm 2022, hàng tấn chất thải y tế tăng thêm từ việc ứng phó với đại dịch COVID-19 đã gây căng thẳng to lớn cho các hệ thống quản lý chất thải y tế trên toàn thế giới. Hơn nữa, để duy trì hệ thống quản lý cơ sở chăm sóc sức khỏe bền vững ngay cả trong thời kỳ hậu đại dịch, nhu cầu về thị trường dự kiến sẽ tăng lên, từ đó thúc đẩy sự tăng trưởng của thị trường được nghiên cứu trong 5 năm tới.

Thị trường quản lý cơ sở chăm sóc sức khỏe được dự đoán sẽ chứng kiến sự tăng trưởng nhanh chóng do chi tiêu chăm sóc sức khỏe toàn cầu ngày càng tăng, cùng với sự gia tăng các bệnh mãn tính và du lịch y tế ở các nước mới nổi ..

Chăm sóc sức khỏe đã trở thành một trong những lĩnh vực hàng đầu, do số lượng bệnh nhân ngày càng tăng và chi tiêu chăm sóc sức khỏe ngày càng tăng của các tổ chức công và tư nhân trong hệ thống chăm sóc sức khỏe. Theo Thống kê Y tế của OECD công bố vào tháng 7 năm 2021, ước tính chi tiêu y tế sơ bộ cho một nhóm 16 quốc gia cho thấy chi tiêu y tế bình quân đầu người tăng trung bình khoảng 4,9%. Ngoài ra, theo dữ liệu do Trung tâm Dịch vụ Medicare và Medicaid (CMS) công bố, tại Hoa Kỳ, chi tiêu chăm sóc sức khỏe quốc gia được dự đoán sẽ tăng với tốc độ trung bình 5,5% mỗi năm trong giai đoạn 2018-2027, đạt gần 6,0 nghìn tỷ USD. đến năm 2027. Chi tiêu cho chăm sóc sức khỏe dự kiến sẽ tăng nhanh hơn 0,8% so với GDP mỗi năm trong giai đoạn 2018-2027. Do đó, tỷ trọng chăm sóc sức khỏe trong GDP dự kiến sẽ tăng lên 19,4% vào năm 2027. Do đó, chi tiêu chăm sóc sức khỏe đã có sự tăng trưởng đặc biệt dẫn đến sự phát triển của nhiều cơ sở khác nhau trong bệnh viện hoặc phòng khám vì sức khỏe của bệnh nhân. Yếu tố này được kỳ vọng sẽ thúc đẩy sự tăng trưởng của thị trường.

Ngoài ra, sự gia tăng các bệnh mãn tính dự kiến sẽ góp phần vào sự tăng trưởng của thị trường. Ví dụ, theo dữ liệu do Hệ thống Thông tin Ung thư Châu Âu công bố vào năm 2020, tỷ lệ mắc bệnh ung thư da không phải khối u ác tính ước tính sẽ đạt 3.244.076 vào năm 2040. Gánh nặng của các trường hợp ung thư dự kiến sẽ là việc nhiều người phải nhập viện vì bệnh. chăm sóc dài hạn, từ đó thúc đẩy nhu cầu ăn uống, khuân vác, dọn dẹp và các dịch vụ liên quan khác, từ đó góp phần vào sự tăng trưởng của thị trường.

Do đó, các yếu tố nói trên dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường quản lý cơ sở chăm sóc sức khỏe trong giai đoạn dự báo. Tuy nhiên, khoảng cách giữa nhà cung cấp và người trả tiền cũng như việc thiếu đầu tư vào quản lý cơ sở vật chất ở các nước thu nhập thấp đang kìm hãm sự tăng trưởng của thị trường.

Xu hướng thị trường quản lý cơ sở chăm sóc sức khỏe

Quản lý chất thải dự kiến sẽ chứng kiến sự tăng trưởng trên thị trường

Các cơ sở chăm sóc sức khỏe tạo ra một lượng đáng kể chất thải nguy hại và không nguy hại hàng ngày. Những chất thải này được tạo ra do quá trình chẩn đoán và điều trị bệnh cho người và động vật. Khi được quản lý không thích hợp, những chất thải nguy hại này có thể ảnh hưởng đến chất lượng chăm sóc bệnh nhân. Những chất thải này có thể làm tăng ô nhiễm môi trường và lây lan các bệnh truyền nhiễm, bao gồm Hội chứng suy giảm miễn dịch mắc phải (AIDS), viêm gan, lao, bạch hầu, dịch tả và nhiều bệnh khác.

Theo dữ liệu của Liên hợp quốc công bố vào tháng 2 năm 2022, khoảng 87.000 tấn thiết bị bảo hộ cá nhân đã được mua từ tháng 3 năm 2020 đến tháng 11 năm 2021 và vận chuyển qua Liên hợp quốc. Đồng thời, hơn 8 tỷ liều vắc xin đã được sử dụng, tạo ra thêm 144.000 tấn chất thải dưới dạng ống tiêm, kim tiêm và hộp an toàn. Tỷ lệ lãng phí y tế cao như vậy dự kiến sẽ góp phần vào nhu cầu về hệ thống quản lý chất thải, từ đó góp phần vào sự phát triển của phân khúc được nghiên cứu.

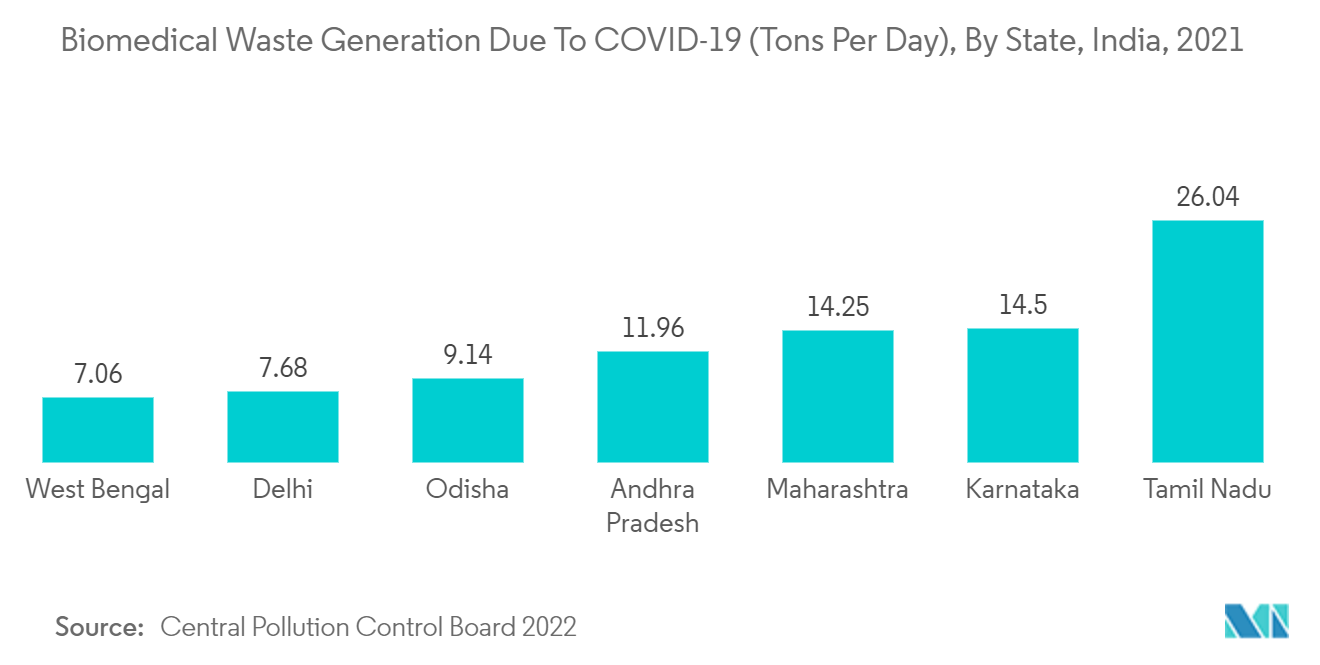

Ngoài ra, theo dữ liệu của Ban kiểm soát ô nhiễm trung ương (CPCB) vào năm 2021, Ấn Độ đã tạo ra gần 164 tấn chất thải y tế sinh học liên quan đến COVID-19 mỗi ngày. Những chất thải y tế này có thể gây ra rủi ro sức khỏe một cách gián tiếp bằng cách giải phóng mầm bệnh và các chất ô nhiễm độc hại vào môi trường. Do đó, các nhà cung cấp dịch vụ chăm sóc sức khỏe đang chuẩn bị thiết lập và triển khai các chương trình để quản lý hiệu quả chất thải y tế, điều này có khả năng góp phần vào sự phát triển của phân khúc được nghiên cứu.

Bắc Mỹ dự kiến sẽ nắm giữ thị phần đáng kể

Bắc Mỹ được dự đoán sẽ chứng kiến sự tăng trưởng lành mạnh trong quản lý cơ sở chăm sóc sức khỏe trong giai đoạn dự báo do cơ sở hạ tầng chăm sóc sức khỏe mạnh mẽ và sự ra đời của các công nghệ khác nhau để quản lý cơ sở chăm sóc sức khỏe.

Tình trạng chung của cơ sở hạ tầng chăm sóc sức khỏe cũng rất khác nhau ở khu vực Bắc Mỹ. Ngoài ra, số lượng bệnh viện tăng mạnh và số lượng nhập viện ngày càng tăng thúc đẩy nhu cầu quản lý cơ sở chăm sóc sức khỏe cao hơn, từ đó thúc đẩy tăng trưởng thị trường được nghiên cứu. Thống kê của Hiệp hội Bệnh viện Hoa Kỳ (AHA) công bố năm 2022 cho thấy tổng số bệnh viện đang hoạt động tại Hoa Kỳ là khoảng 6.093. Theo PRB Aging ở Hoa Kỳ, người Mỹ từ 65 tuổi trở lên dự kiến sẽ đạt 95 triệu người vào năm 2060. Dân số lão khoa ngày càng tăng và các bệnh mãn tính gia tăng trên toàn khu vực đang thúc đẩy sự phát triển của thị trường quản lý cơ sở chăm sóc sức khỏe trong giai đoạn dự báo.

Ngoài ra, chi phí chăm sóc sức khỏe ngày càng tăng ở khu vực này dự kiến sẽ tạo điều kiện cho thị trường tăng trưởng. Chẳng hạn, trong báo cáo do CMS công bố vào năm 2021, trung bình trong giai đoạn 2021-2030, Chi tiêu y tế quốc gia và GDP được dự đoán sẽ tăng 5,1% mỗi năm. Chi tiêu chăm sóc sức khỏe cao dự kiến sẽ góp phần vào sự tăng trưởng của thị trường trong giai đoạn dự báo.

Ngoài ra, tỷ lệ mắc bệnh mãn tính ngày càng tăng dự kiến sẽ góp phần vào nhu cầu về thị trường quản lý cơ sở chăm sóc sức khỏe, từ đó góp phần vào sự tăng trưởng thị trường ở khu vực này. Theo dữ liệu do Hiệp hội Ung thư Hoa Kỳ công bố, khoảng 1,9 triệu ca ung thư mới được chẩn đoán ở Hoa Kỳ vào năm 2022. Tỷ lệ mắc bệnh mãn tính như vậy dẫn đến sự gia tăng số ca nhập viện, cuối cùng thúc đẩy nhu cầu về các cơ sở chăm sóc sức khỏe tốt hơn ở Bắc Mỹ, qua đó góp phần thúc đẩy sự phát triển của thị trường ở khu vực này.

Do đó, các yếu tố nêu trên dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường được nghiên cứu trong giai đoạn dự báo.

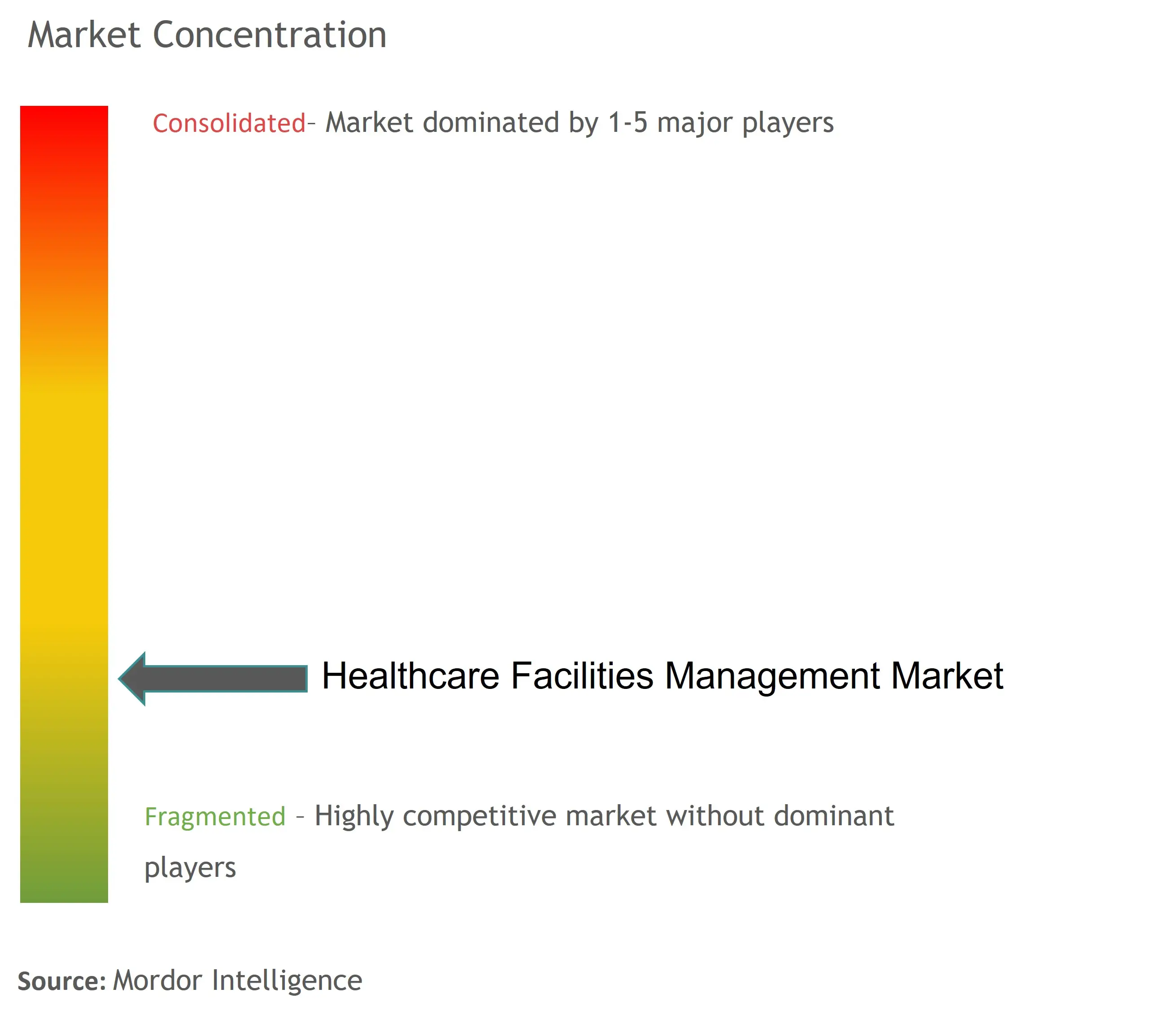

Tổng quan về ngành quản lý cơ sở chăm sóc sức khỏe

Thị trường quản lý cơ sở chăm sóc sức khỏe có tính cạnh tranh cao và bao gồm một số người chơi chính. Các công ty chủ chốt của thị trường được nghiên cứu bao gồm ABM Industries Inc., Aramark Corporation, Ecolab Inc., Iss World Services A/S, Serco Group PLC và Sodexo, cùng với những công ty khác. Những người tham gia vào thị trường quản lý cơ sở chăm sóc sức khỏe toàn cầu tập trung vào việc cung cấp các công nghệ mới nhất và các dịch vụ hiệu quả về chi phí. Các công ty chủ chốt có mặt trên thị trường cũng đang trong quá trình giới thiệu các sản phẩm tiên tiến để nâng cao hiệu quả xử lý, từ đó chiếm được thị phần cao hơn.

Dẫn đầu thị trường quản lý cơ sở chăm sóc sức khỏe

ABM Industries Inc.

Aramark Corporation

Ecolab Inc.

Sodexo

Iss World Services A/S

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường quản lý cơ sở chăm sóc sức khỏe

- Tháng 10 năm 2022 ISS A/S mua lại công ty quản lý cơ sở Livit FM Services AG ở Thụy Sĩ từ Công ty mẹ Livit AG. Việc tích hợp công ty được mua lại dự kiến sẽ hoàn thành vào quý 1 năm 2023.

- Tháng 5 năm 2022 ABM mở rộng quan hệ đối tác với ELEVATE với chiến lược thúc đẩy tăng trưởng thông qua việc sử dụng công nghệ và phân tích dẫn đầu ngành cũng như đầu tư vào trải nghiệm của khách hàng và thành viên nhóm.

Phân khúc ngành quản lý cơ sở chăm sóc sức khỏe

Quản lý cơ sở chăm sóc sức khỏe là cơ quan quản lý chuyên nghiệp thường tập trung vào việc cung cấp dịch vụ và hệ thống hỗ trợ cho các tổ chức chăm sóc sức khỏe khác nhau.

Thị trường quản lý cơ sở chăm sóc sức khỏe được phân chia theo loại sản phẩm (Quản lý chất thải, Dịch vụ bảo mật, Dịch vụ ăn uống, Dịch vụ vệ sinh, Dịch vụ hỗ trợ kỹ thuật và các sản phẩm khác), Theo người dùng cuối (Bệnh viện và phòng khám, Cơ sở chăm sóc sức khỏe dài hạn và Đầu cuối khác) -người dùng) và Địa lý (Bắc Mỹ, Châu Âu, Châu Á-Thái Bình Dương, Trung Đông, Châu Phi và Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia khác nhau trên các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị (tính bằng tỷ USD) cho các phân khúc trên.

| Quản lý chất thải |

| Dịch vụ an ninh |

| Dịch vụ ăn uống |

| Dịch vụ dọn dẹp |

| Dịch vụ hỗ trợ kỹ thuật |

| Sản phẩm khác |

| Bệnh viện và phòng khám |

| Cơ sở y tế dài hạn |

| Người dùng cuối khác |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Pháp | |

| Nước Ý | |

| Tây ban nha | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Trung Đông và Châu Phi | GCC |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ |

| Theo loại sản phẩm | Quản lý chất thải | |

| Dịch vụ an ninh | ||

| Dịch vụ ăn uống | ||

| Dịch vụ dọn dẹp | ||

| Dịch vụ hỗ trợ kỹ thuật | ||

| Sản phẩm khác | ||

| Bởi người dùng cuối | Bệnh viện và phòng khám | |

| Cơ sở y tế dài hạn | ||

| Người dùng cuối khác | ||

| Theo địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Pháp | ||

| Nước Ý | ||

| Tây ban nha | ||

| Phần còn lại của châu Âu | ||

| Châu á Thái Bình Dương | Trung Quốc | |

| Nhật Bản | ||

| Ấn Độ | ||

| Châu Úc | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Trung Đông và Châu Phi | GCC | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

Câu hỏi thường gặp về nghiên cứu thị trường quản lý cơ sở chăm sóc sức khỏe

Thị trường quản lý cơ sở chăm sóc sức khỏe lớn đến mức nào?

Quy mô Thị trường Quản lý Cơ sở Y tế dự kiến sẽ đạt 441,76 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 10,79% để đạt 737,37 tỷ USD vào năm 2029.

Quy mô Thị trường Quản lý Cơ sở Y tế hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Quản lý Cơ sở Y tế dự kiến sẽ đạt 441,76 tỷ USD.

Ai là người chơi chính trong Thị trường Quản lý Cơ sở Y tế?

ABM Industries Inc., Aramark Corporation, Ecolab Inc., Sodexo, Iss World Services A/S là những công ty lớn hoạt động trong Thị trường Quản lý Cơ sở Y tế.

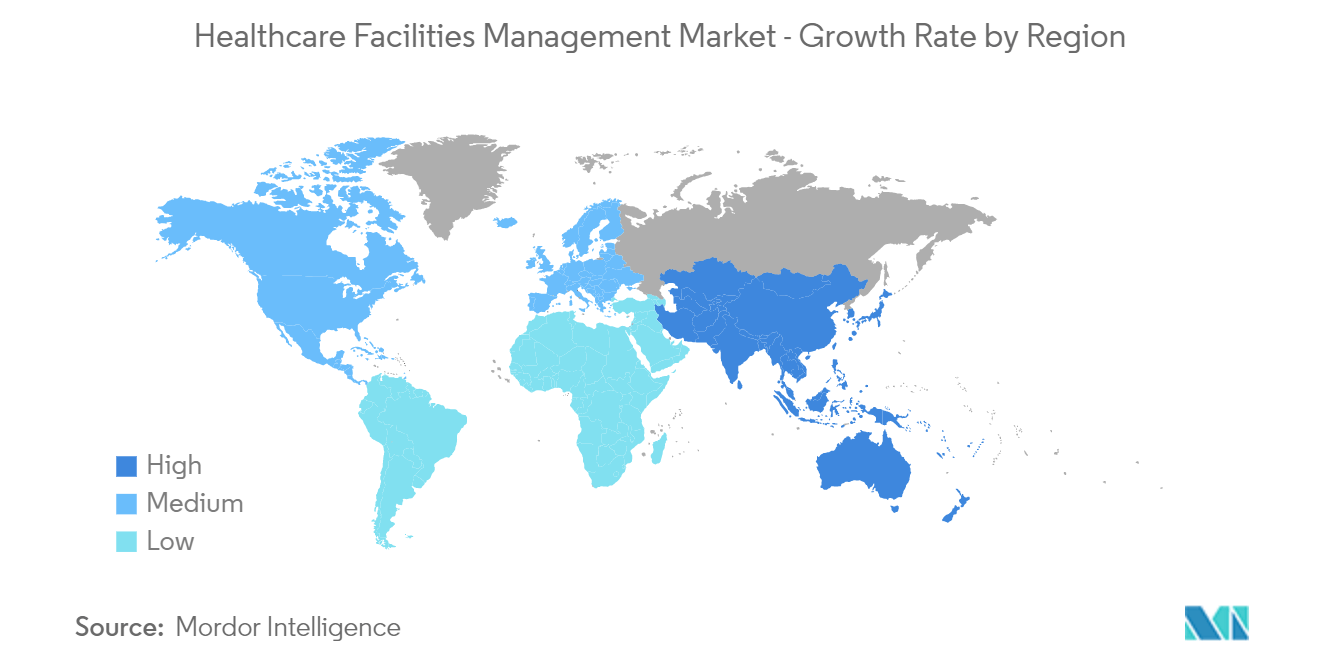

Khu vực nào phát triển nhanh nhất trong Thị trường Quản lý Cơ sở Y tế?

Bắc Mỹ được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Quản lý Cơ sở Y tế?

Vào năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Quản lý Cơ sở Y tế.

Thị trường Quản lý Cơ sở Y tế này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Quản lý Cơ sở Y tế ước tính là 398,74 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Quản lý Cơ sở Y tế trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Quản lý Cơ sở Y tế trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành quản lý cơ sở chăm sóc sức khỏe

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu Quản lý Cơ sở Y tế năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Quản lý Cơ sở Chăm sóc Sức khỏe bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.