Phân tích thị trường của Tổ chức Sản xuất Phát triển Hợp đồng Sinh học (CDMO)

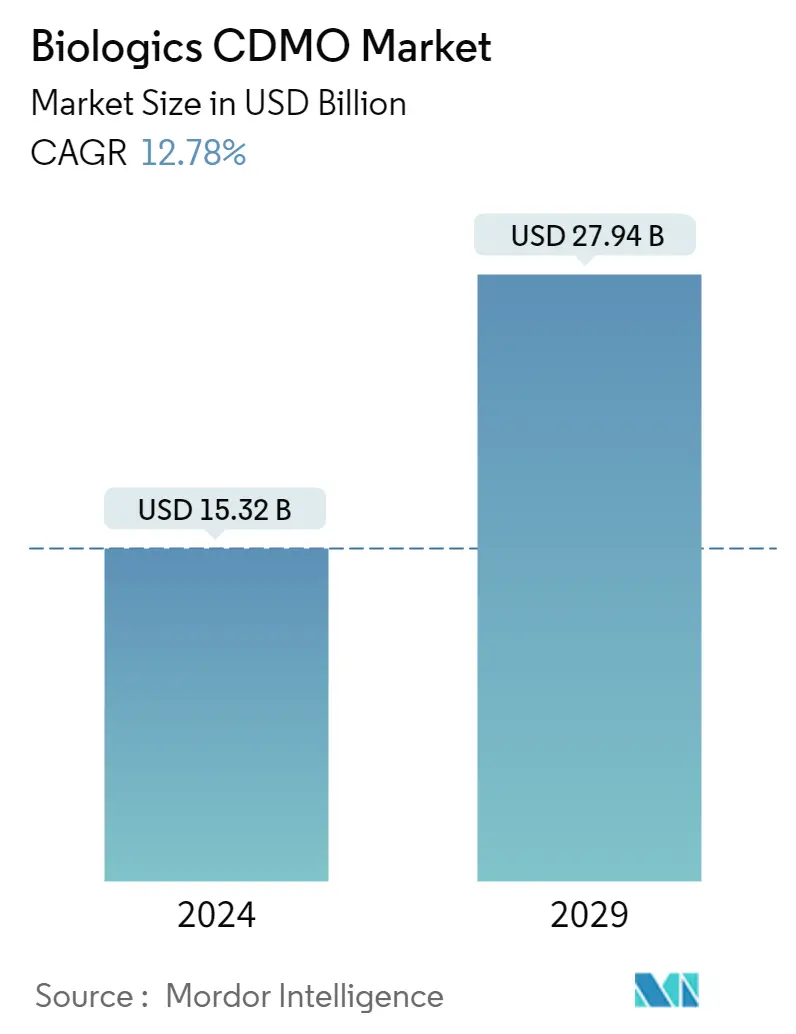

Quy mô Thị trường CDMO Sinh học ước tính đạt 15,32 tỷ USD vào năm 2024 và dự kiến sẽ đạt 27,94 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 12,78% trong giai đoạn dự báo (2024-2029).

Với việc ngày càng có nhiều công ty trong lĩnh vực dược phẩm xem xét dịch vụ gia công, nhu cầu về dịch vụ từ các tổ chức sản xuất theo hợp đồng và phát triển hợp đồng sẽ tăng lên.

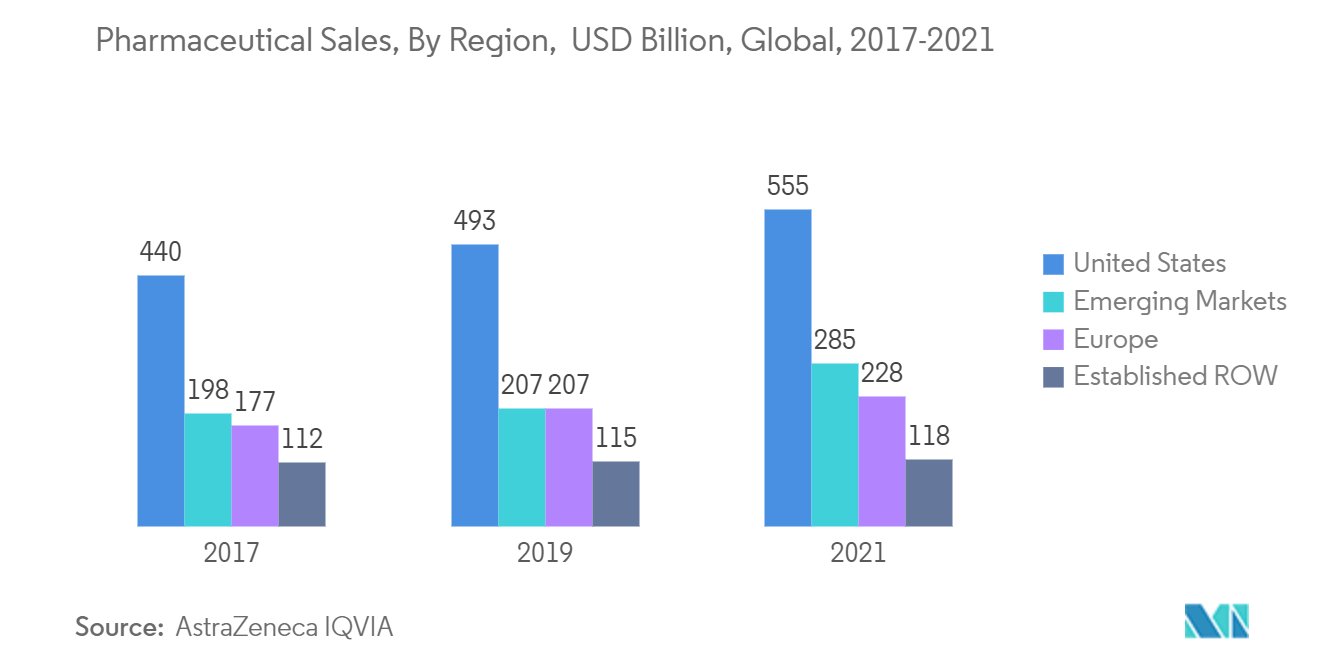

- Ngành công nghiệp dược phẩm đang phát triển theo cấp số nhân, được thúc đẩy bởi tăng trưởng kinh tế toàn cầu, dân số ngày càng tăng và già đi cũng như việc ra mắt các sản phẩm mới. Mặc dù các phân tử nhỏ tiếp tục chiếm thị phần nổi bật trên thị trường, các phân tử lớn, chẳng hạn như sinh học, thuốc sinh học tương tự cũng như các liệu pháp tế bào và gen, dự kiến sẽ chứng kiến sự tăng trưởng nhanh nhất trong giai đoạn dự báo.

- Mặc dù thể tích của các phân tử lớn có xu hướng nhỏ hơn nhưng phân khúc này vẫn tăng nhanh hơn. Sự tăng trưởng tuyệt đối trong thị trường phân tử lớn, bao gồm sinh học gốc, thuốc sinh học tương tự, liệu pháp tế bào và gen, dự kiến sẽ thúc đẩy thị trường lên 133 tỷ USD vào năm 2023. Quy mô thị trường cho sinh học gốc dự kiến sẽ đạt 371 tỷ USD vào năm 2023, theo đến Kết quả chăm sóc sức khỏe.

- Các liệu pháp điều trị ung thư là một trong những động lực chính tạo nên phần lớn sự tăng trưởng của thị trường sinh học. Ngay cả với dự báo tăng trưởng nhanh hơn, các phân tử nhỏ vẫn vượt trội so với sinh học về mặt phê duyệt thuốc. Ví dụ Trung tâm Nghiên cứu và Đánh giá Thuốc (CDER) của FDA đã phê duyệt 50 loại thuốc và sản phẩm sinh học mới vào năm 2021. Trong số 50 loại thuốc và sản phẩm sinh học mới được phê duyệt, 33 loại là thuốc phân tử nhỏ và 17 loại là kháng thể đơn dòng và các loại thuốc phân tử lớn khác. Số lượng phê duyệt sinh học đã tăng đều đặn trong vài năm qua.

- Các công ty cần đầu tư thêm số tiền để tuân thủ các quy định áp đặt cho nhà sản xuất. Thay vào đó, các công ty sẵn sàng chi tiêu cho các hoạt động RD, mang lại lợi ích chung cho công ty. Do đó, các quy trình sản xuất được quản lý chặt chẽ, cùng với những lo ngại về chuyển giao công nghệ và bảo mật IP phức tạp, đã cản trở sự tăng trưởng và áp dụng thị trường dự kiến ở các khu vực khác nhau.

- Đại dịch COVID-19 cho thấy tiềm năng sản xuất và gia công vắc xin như một nguồn doanh thu bền vững cho các công ty hoạt động trên thị trường được nghiên cứu. Sau vắc xin COVID-19, việc giới thiệu thuốc tăng cường dự kiến sẽ tạo ra bối cảnh thuận lợi cho sự phát triển của các nhà cung cấp CDMO. Chẳng hạn, Catalent đã nghiên cứu gần 100 hợp chất khác nhau để nghiên cứu tiềm năng phát triển vắc xin và liệu pháp điều trị COVID-19 cho hơn 60 khách hàng.

Xu hướng thị trường của Tổ chức sản xuất và phát triển hợp đồng sinh học (CDMO)

Khả năng tiếp cận công nghệ mới của CDMO và tốc độ thực thi cao hơn thúc đẩy tăng trưởng thị trường

- Áp lực giảm độ dài chuỗi cung ứng và cải thiện hiệu quả thời gian sản xuất đang buộc các công ty phải thực hiện nhiều biện pháp khác nhau để đáp ứng nhu cầu, biến hoạt động sản xuất theo hợp đồng trở thành yếu tố hỗ trợ chính trong chuỗi cung ứng nhằm giảm tốc độ thực hiện.

- Thông thường, sau hợp đồng sản xuất sẽ là hợp đồng đóng gói một số loại dược phẩm. Do đó, các công ty dược phẩm tìm kiếm các nhà cung cấp có hợp đồng sản xuất và đóng gói, cùng với việc kiểm tra chất lượng. Ngoài ra, các nhà cung cấp dịch vụ hậu cần bên thứ ba, như DHL, đang mở rộng khả năng dịch vụ của họ để bao gồm các dịch vụ đóng gói theo hợp đồng.

- CDMO đang thu hút được sự chú ý đáng kể của thị trường thông qua công nghệ tiên tiến và chuyên môn chuyên môn. Việc theo kịp các xu hướng công nghệ mới nhất là đặc biệt quan trọng đối với các CDMO thích hợp chuyên về một hợp chất hoặc dạng bào chế.

- CDMO dược phẩm sinh học có nhiều khả năng thành công nhất trong một ngành có tính cạnh tranh cao. Họ sẵn sàng áp dụng công nghệ tiên tiến và đầu tư thời gian cũng như vốn cần thiết để xây dựng những năng lực khác biệt. Các CDMO tốt nhất sẽ di chuyển nhanh chóng để tăng công suất trong khi vẫn linh hoạt và linh hoạt.

- Với tỷ lệ mắc bệnh truyền nhiễm ngày càng tăng và nhu cầu về các liệu pháp mới ngày càng tăng, các công ty dược phẩm và công nghệ sinh học cần đầu tư vốn cao hơn cho các công nghệ tiên tiến đang hợp tác với CDMO, thúc đẩy hơn nữa sự tăng trưởng của thị trường.

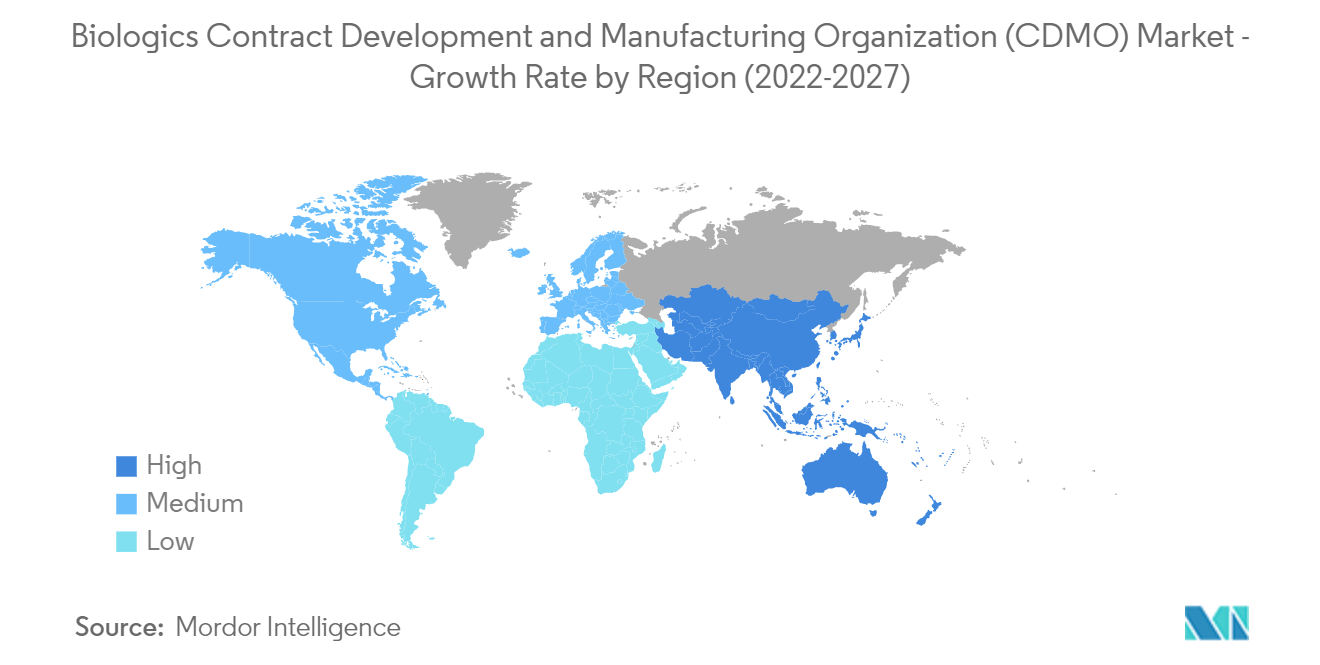

Bắc Mỹ nắm giữ thị phần nổi bật

- Bắc Mỹ là một trong những thị trường chính của ngành công nghiệp CDMO sinh học, nhờ sự hiện diện của hai nền kinh tế lớn là Hoa Kỳ và Canada. Hoa Kỳ là nơi có một trong những ngành công nghiệp dược phẩm lớn trên thế giới và chiếm một phần đáng kể trong doanh thu thị trường.

- Theo nghiên cứu của Viện Khoa học Dữ liệu Con người IQVIA, chi tiêu y tế toàn cầu sẽ đạt 1,8 nghìn tỷ USD vào năm 2026, bao gồm cả vắc xin ngừa Covid-19. Ngoài ra, khu vực này còn nắm giữ thị phần nổi bật trên thị trường CDMO. Theo Results Healthcare, khu vực này chiếm khoảng 37% thị phần CDMO và dự kiến sẽ chứng kiến sự tăng trưởng ở mức phần trăm ở mức trung bình một chữ số trong những năm tới.

- Tỷ lệ mắc các bệnh mãn tính cao, dân số già đi và nhu cầu thực hành dựa trên bằng chứng ngày càng tăng là những yếu tố thúc đẩy nhu cầu cao về thử nghiệm lâm sàng ở Hoa Kỳ. Trong những năm gần đây, ngày càng nhiều thử nghiệm lâm sàng đã chuyển từ các trung tâm y tế hàn lâm sang thực hành dựa vào cộng đồng đến các địa điểm toàn cầu ở các quốc gia khác nhau.

- Hơn nữa, CRO có chỗ đứng vững chắc trong khu vực, góp phần thúc đẩy sự tăng trưởng của thị trường. Chúng bao gồm QVIA Holdings Inc., LLC Phát triển Sản phẩm Dược phẩm, PRA Health Sciences Inc., và Laboratory Corporation of America Holdings. Các công ty như Biovectra cũng đang tập trung vào việc cung cấp năng lực sản xuất và phát triển hợp đồng cho các sản phẩm trung gian và hoạt chất dược phẩm (API) tại bốn cơ sở cGMP ở Bắc Mỹ. Tổ chức sản xuất và phát triển hợp đồng Trung Quốc (CDMO) gần đây đã ký hợp đồng thuê 10 năm cho một cơ sở sản xuất lâm sàng ở Hoa Kỳ, tiếp tục giúp thị trường CDMO sinh học phát triển.

- Emergent BioSolutions cũng đã công bố nhiều thỏa thuận CDMO khác nhau với các nhà phát triển vắc xin COVID-19, bao gồm Vaxart, Novavax, JJ và AstraZeneca. Kinh nghiệm của công ty trong việc thương mại hóa vắc xin chống bệnh truyền nhiễm, bao gồm vắc xin được FDA phê chuẩn BioThrax (Vắc xin phòng bệnh than hấp phụ) và Vaxchora (Vắc xin bệnh tả, sống, uống) và mạng lưới sản xuất sẵn sàng cho đại dịch của công ty là những yếu tố chính giúp giành được các hợp đồng này cho COVID -19 vắc xin. Cơ sở sản xuất dược phẩm Bayview của công ty ở Baltimore, Maryland, được thiết kế và xây dựng với sự hợp tác của chính phủ Hoa Kỳ để ứng phó với đại dịch. Trung tâm Đổi mới trong Phát triển và Sản xuất Tiên tiến (CIADM) mới có hệ thống phản ứng sinh học sử dụng một lần lên tới 4.000 L.

Tổng quan về ngành của Tổ chức Sản xuất Phát triển Hợp đồng Sinh học (CDMO)

Thị trường tổ chức sản xuất và phát triển hợp đồng sinh học (CDMO) có tính tập trung cao độ, với gần một nửa thị trường bị thống trị bởi một số ít người chơi. Vào năm 2021, các công ty lớn như Catalent, Boehringer Ingelheim Group, Lonza Group và Samsung Biologics, cùng nhau chiếm hơn 30,1% thị trường được nghiên cứu.

- Tháng 5 năm 2022 - Euroapi là CDMO chuyên về các hoạt chất dược phẩm (API) phân tử nhỏ. Vào tháng 5 năm 2022, cổ phiếu của công ty bắt đầu giao dịch trên sàn giao dịch chứng khoán Euronext Paris. Sanofi đang mở rộng hỗ trợ cho CDMO bằng cách thiết lập mối quan hệ khách hàng lâu dài với Euroapi. Nó đã đồng ý nắm giữ cổ phần thiểu số khoảng 30% trong CDMO trong thời gian khóa hai năm. Hơn nữa, EPIC Bpifrance, một ngân hàng đầu tư công của Pháp thuộc sở hữu của chính phủ Pháp, đã đồng ý mua 12% cổ phần của EuroAPI từ Sanofi.

- Tháng 4 năm 2022 - ChimeronBio thông báo rằng họ đã ký thỏa thuận sản xuất với FUJIFILM DiosynthBiotechnologists (FDB) để nâng cao danh mục Ung thư của mình bao gồm các phòng khám. ChimeronBio đã chọn FUJIFILM DiosynthBiotechnology làm đối tác để chuyển giao và mở rộng quy trình sản xuất dược chất của mình.

- Tháng 1 năm 2022 - Samsung Biologics ký thỏa thuận với Biogen để mua lại 50% cổ phần của Biogen trong Samsung Bioepis, một liên doanh do hai công ty thành lập, với giá lên tới 2,3 tỷ USD. Việc Samsung Biologics mua lại toàn bộ cổ phần của Biogen được kỳ vọng sẽ tăng cường khả năng phát triển thuốc tương tự sinh học của Samsung Bioepis và hiệu quả phát triển thuốc mới trong tương lai.

Tổ chức Sản xuất Phát triển Hợp đồng Sinh học (CDMO) Dẫn đầu Thị trường

Boehringer Ingelheim Group

Wuxi Biologics

Samsung Biologics

Lonza Group

Fujifilm Diosynth Biotechnologies USA Inc.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

_Market.webp)

Tin tức thị trường của Tổ chức sản xuất và phát triển hợp đồng sinh học (CDMO)

- Tháng 4 năm 2022 - Tập đoàn FUJIFILM thông báo đã hoàn tất việc mua lại cơ sở sản xuất liệu pháp tế bào chuyên dụng từ Atara Biotherapeutics Inc. Cơ sở này đặt tại Thousand Oaks, California, sẽ được vận hành như một phần của mạng lưới toàn cầu của FUJIFILM DiosynthBiotechnologists, một công ty con của FUJIFILM Corporation và tổ chức sản xuất và phát triển hợp đồng hàng đầu thế giới (CDMO).

- Tháng 3 năm 2022 - Oasmia Pharmaceutical AB và Lonza thông báo rằng các công ty đã ký một thỏa thuận sản xuất quy mô lớn cho loại thuốc trung gian chính để cung cấp nguyên liệu lâm sàng cho ứng cử viên thuốc nghiên cứu của họ, Cantrixil.

- Tháng 12 năm 2021 - AstraZeneca và Samsung Biologics hình thành quan hệ đối tác sản xuất dược phẩm sinh học chiến lược. Sự hợp tác này dựa trên một thỏa thuận mở rộng được ký vào tháng 5 năm 2021 sau khi thỏa thuận chiến lược dài hạn được ký vào tháng 9 năm 2020. Samsung Biologics đã sản xuất kháng thể tác dụng kéo dài COVID-19 (LAAB) của AstraZeneca (LAAB), AZD7442 và sẽ bắt đầu sản xuất sản phẩm liệu pháp miễn dịch ung thư trị giá khoảng 380 triệu USD theo thỏa thuận từ mức 331 triệu USD ban đầu để sản xuất dược chất và sản phẩm ma túy.

Phân khúc ngành của Tổ chức Sản xuất Phát triển Hợp đồng Sinh học (CDMO)

Tổ chức sản xuất và phát triển hợp đồng (CDMO) là một tổ chức hỗ trợ ngành dược phẩm và trang bị cho khách hàng của mình các dịch vụ toàn diện từ phát triển thuốc đến sản xuất. CDMO cung cấp các dịch vụ thiết yếu kết hợp với các dự án bên thứ ba bên ngoài và cung cấp kiến thức, khả năng phát triển và sản xuất của họ.

Thị trường tổ chức sản xuất và phát triển hợp đồng sinh học (CDMO) được phân chia theo loại (động vật có vú và không phải động vật có vú (vi khuẩn)), loại sản phẩm (sinh học (protein đơn dòng, tái tổ hợp, liệu pháp kháng khuẩn và phân tử, vắc xin và các chế phẩm sinh học khác) và các sản phẩm sinh học tương tự) , và địa lý.

| động vật có vú |

| Không phải động vật có vú (Vi sinh vật) |

| Sinh học | Đơn dòng (Chẩn đoán, điều trị và dựa trên protein) |

| Protein tái tổ hợp | |

| Liệu pháp antisense và phân tử | |

| Vắc-xin | |

| Sinh học khác | |

| Thuốc sinh học tương tự |

| Bắc Mỹ |

| Châu Âu |

| Châu á Thái Bình Dương |

| Trung Đông & Châu Phi |

| Mỹ La-tinh |

| Theo loại | động vật có vú | |

| Không phải động vật có vú (Vi sinh vật) | ||

| Theo loại sản phẩm | Sinh học | Đơn dòng (Chẩn đoán, điều trị và dựa trên protein) |

| Protein tái tổ hợp | ||

| Liệu pháp antisense và phân tử | ||

| Vắc-xin | ||

| Sinh học khác | ||

| Thuốc sinh học tương tự | ||

| Theo địa lý | Bắc Mỹ | |

| Châu Âu | ||

| Châu á Thái Bình Dương | ||

| Trung Đông & Châu Phi | ||

| Mỹ La-tinh | ||

Câu hỏi thường gặp về Nghiên cứu Thị trường của Tổ chức Sản xuất Phát triển Hợp đồng Sinh học (CDMO)

Thị trường CDMO sinh học lớn đến mức nào?

Quy mô Thị trường CDMO Sinh học dự kiến sẽ đạt 15,32 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 12,78% để đạt 27,94 tỷ USD vào năm 2029.

Quy mô thị trường CDMO sinh học hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường CDMO Sinh học dự kiến sẽ đạt 15,32 tỷ USD.

Ai là người chơi chính trong Thị trường CDMO Sinh học?

Boehringer Ingelheim Group, Wuxi Biologics, Samsung Biologics, Lonza Group, Fujifilm Diosynth Biotechnologies USA Inc. là những công ty lớn hoạt động trong Thị trường CDMO Sinh học.

Khu vực nào phát triển nhanh nhất trong Thị trường CDMO Sinh học?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường CDMO Sinh học?

Vào năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường CDMO Sinh học.

Thị trường CDMO Sinh học này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường CDMO Sinh học ước tính là 13,58 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường CDMO Sinh học trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường CDMO Sinh học trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành CDMO sinh học

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu CDMO Sinh học năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích CDMO sinh học bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.