Phân tích thị trường sản xuất hợp đồng dược phẩm Bắc Mỹ

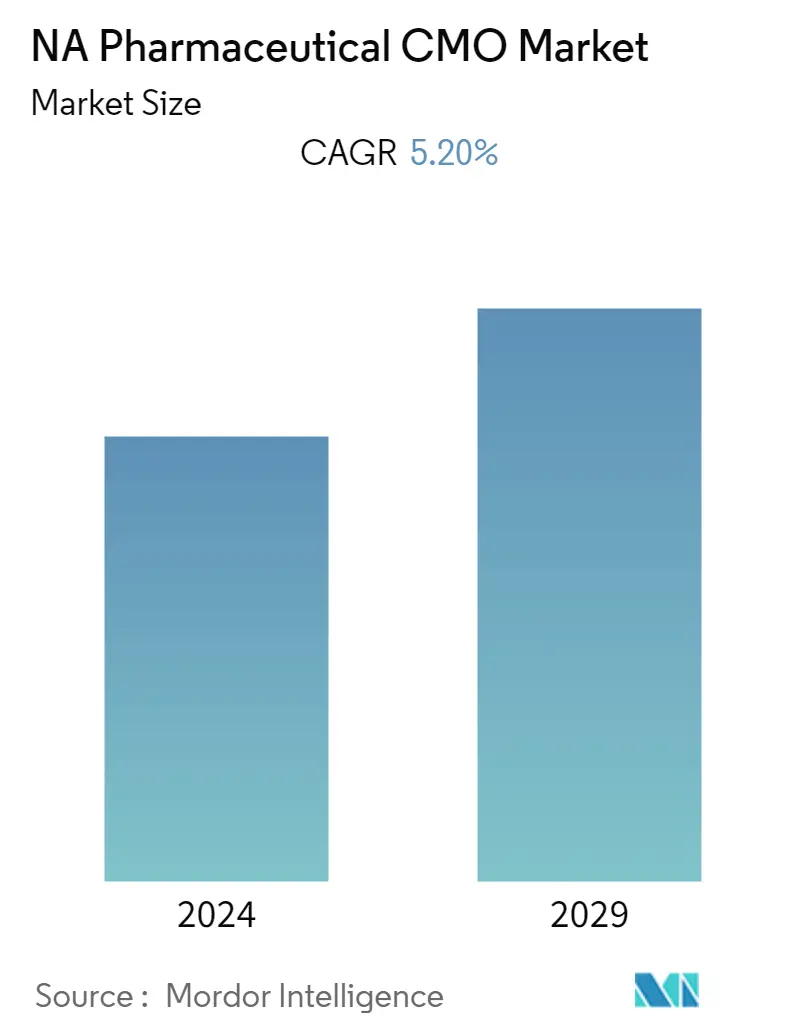

Thị trường Sản xuất Hợp đồng Dược phẩm Bắc Mỹ trị giá 45,13 tỷ USD dự kiến sẽ đạt 62,04 tỷ USD với tốc độ CAGR là 5,2% trong giai đoạn dự báo từ 2021 - 2026. Thuốc gốc mang đến cơ hội tăng trưởng lớn cho các CMO của Bắc Mỹ. Theo truyền thống, các CMO của khu vực này không sẵn lòng chấp nhận rủi ro về các loại thuốc gốc có tỷ suất lợi nhuận thấp. Tuy nhiên, khi giá ngày càng tăng thúc đẩy nhiều công ty tham gia vào các sản phẩm da liễu, các CMO có khả năng bán vững sẽ được hưởng lợi từ nhu cầu thuốc generic mạnh mẽ. Các công ty dược phẩm gốc này cũng đang hướng nhiều hơn đến các CMO có kỹ năng tiêm để khắc phục tình trạng thiếu hụt và giải quyết các vấn đề liên quan đến nguồn cung cấp nước ngoài.

- Ngành dược phẩm là một trong những ngành sáng tạo nhất ở Canada. Dược phẩm, một phân khúc quan trọng của nền kinh tế Canada, được chính phủ Canada hỗ trợ. Nó cung cấp một môi trường kinh doanh thân thiện cho các công ty dược phẩm và có thể tận dụng tài sản cho các chiến lược kinh doanh ngắn hạn và dài hạn. Sau vách đá bằng sáng chế, các công ty dược phẩm trong khu vực này đang tổ chức lại và tìm kiếm các mô hình kinh doanh mới được xây dựng trên quan hệ đối tác của bên thứ ba và mạng lưới bên ngoài. Mô hình kinh doanh này chủ yếu dựa vào việc thuê ngoài hầu hết các hoạt động, bao gồm sản xuất và mang lại cơ hội phát triển tuyệt vời cho các CMO trong khu vực này.

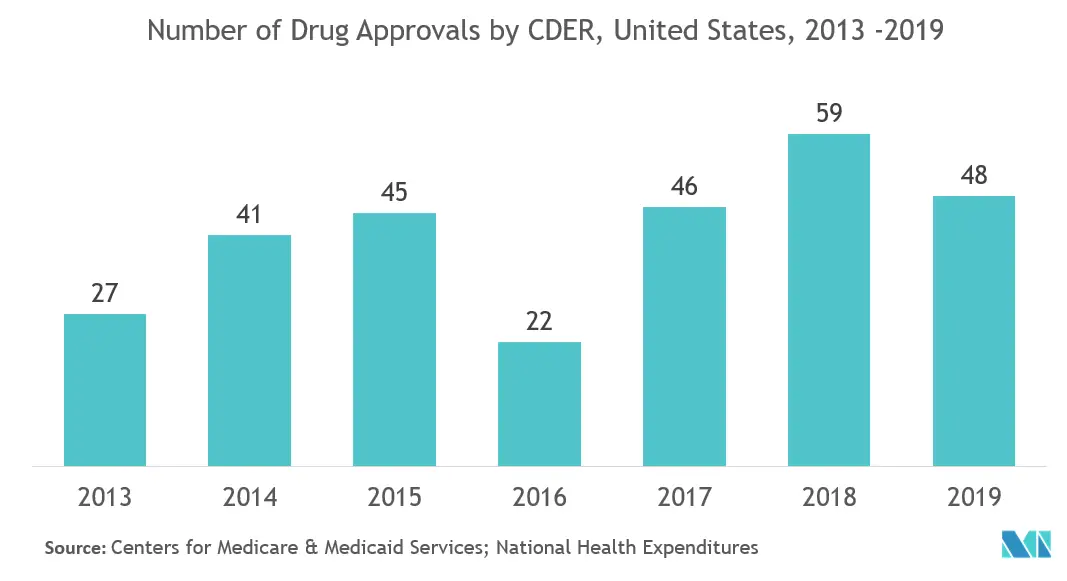

- Tính đến năm 2019, có hơn 800 loại thuốc điều tra mới (IND) đang chờ được FDA phê duyệt. Những phê duyệt và quy trình phát triển thuốc ngày càng tăng này dự kiến sẽ hứa hẹn nhiều cơ hội hơn cho các CMO trong tương lai. Tuy nhiên, nhiều loại thuốc được phê duyệt có tên gọi mồ côi, điều này cho thấy rằng chúng nhắm đến những người mắc các bệnh hiếm gặp. Mặc dù giá cao mang lại lợi nhuận lớn hơn nhưng khối lượng lại quá thấp đối với các CMO lớn đang tìm kiếm tăng trưởng. Ngoài ra, chi tiêu y tế bình quân đầu người ngày càng tăng là một chỉ số đáng tin cậy cho thấy ngành dược phẩm đang phát triển và thị trường CMO dược phẩm.

- Canada cũng có lợi thế là có lực lượng lao động lành nghề. Mặc dù Canada sẽ phải đối mặt với sự cạnh tranh gay gắt từ các nước châu Á mới nổi, nhưng quy trình sản xuất phức tạp cần có đối với một số loại thuốc, cần nhân sự có trình độ, môi trường chính trị ổn định và sự gần gũi với thị trường cuối cùng của Hoa Kỳ và Canada, dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường CMO dược phẩm ở khu vực này. Với sự cạnh tranh quốc tế ngày càng gay gắt, các CSP có trụ sở tại Canada sẽ tìm cách tạo sự khác biệt về chất lượng và lợi thế về quy mô trong dịch vụ của mình để thu hút nhu cầu của các nhà lãnh đạo toàn cầu về dược phẩm.

- Sự bùng phát của virus Corona ở Trung Quốc đã ảnh hưởng đáng kể đến việc cung cấp thuốc thành phẩm và API sang Mỹ. Ước tính 83% dòng hàng nhập khẩu của Trung Quốc sang Mỹ là dạng bào chế thành phẩm dành cho người, trong khi 7,5% là API vào năm 2018. Việc đóng cửa nhà máy ở Trung Quốc và sự chậm trễ trong hậu cần do các biện pháp ngăn chặn virus corona tại các cảng sẽ đồng nghĩa với việc sản xuất thấp hơn và sự chậm trễ trong việc vận chuyển API đến Mỹ Nhà sản xuất của. Với việc virus Corona lây lan ở EU, các công ty dược phẩm của Mỹ sẽ phải chuẩn bị cho tình trạng chi phí leo thang. Nhiều CMO, cùng với các công ty dược phẩm trong khu vực, đang dự tính xin cấp phép thử nghiệm lâm sàng vắc xin ngăn ngừa lây nhiễm Covid-19.

Xu hướng thị trường sản xuất hợp đồng dược phẩm Bắc Mỹ

Dự kiến việc phát triển và sản xuất công thức bào chế thành phẩm (FDF) sẽ chứng kiến sự tăng trưởng đáng kể

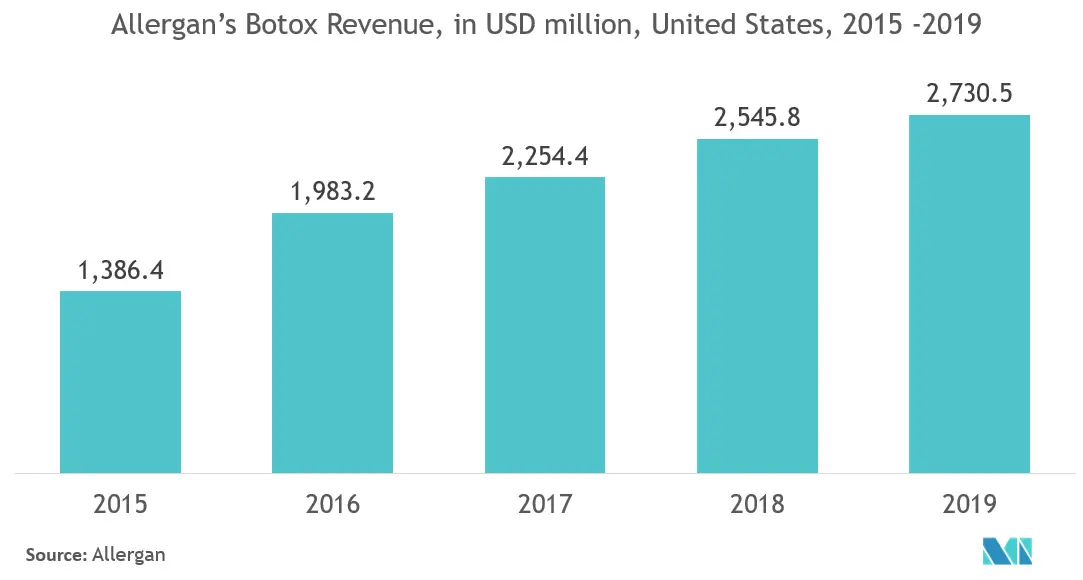

- Hiệp hội Phẫu thuật Thẩm mỹ Quốc tế báo cáo rằng với 4.361.867 trường hợp, Hoa Kỳ đứng đầu về tổng số ca phẫu thuật thẩm mỹ vào năm 2018. Tính đến năm 2019, trong số những trường hợp được Hiệp hội Phẫu thuật Da liễu Hoa Kỳ (ASDS) khảo sát, 70% là phần nào vô cùng bận tâm về những đường nhăn và nếp nhăn quanh mắt và khiến họ phải tìm đến các thủ thuật thẩm mỹ. ASDS cũng cho biết nhu cầu về các sản phẩm phẫu thuật thẩm mỹ dự kiến sẽ tăng ở Hoa Kỳ, trong đó thuốc tiêm là phân khúc quan trọng nhất và tăng trưởng nhanh nhất trên thị trường.

- FDA Hoa Kỳ sau đó đã phê duyệt việc sử dụng chất làm đầy da dạng tiêm dựa trên việc xem xét dữ liệu thu thập được từ các nghiên cứu lâm sàng có kiểm soát nhằm đánh giá việc sử dụng chất làm đầy nếp nhăn an toàn và hiệu quả khi tiêm vào các vùng cụ thể của mô mặt. Ngoài ra, việc tiêm botox đã gia tăng ở nước này trong những năm qua. Hơn nữa, theo Khảo sát về ngành Nha khoa Thẩm mỹ của Học viện Nha khoa Thẩm mỹ Hoa Kỳ, số lượng bệnh nhân tìm đến nha khoa thẩm mỹ đã tăng lên và sản lượng trung bình trên mỗi bệnh nhân thẩm mỹ mỗi lần khám cũng tăng lên. Điều này cũng đã thúc đẩy nhu cầu về nha khoa chăm sóc da mặt trong nước.

- Baxter cũng mua lại Claris Injectables Ltd và có toàn quyền tiếp cận danh mục sản phẩm Claris Injectables. Meitheal Pharmaceuticals Inc., một công ty thuốc tiêm gốc, đã được FDA Hoa Kỳ chấp thuận cho Enoxaparin Natri Tiêm, USP, thuốc gốc tương đương với Lovenox. Công ty đã cấp phép độc quyền cho Enoxaparin Natri Tiêm thông qua quan hệ đối tác với Công ty TNHH Dược phẩm Sinh hóa King-friend Nam Kinh. Ngoài ra, theo ICRA Limited, thuốc tiêm trị giá 16 tỷ USD đã hết bằng sáng chế chỉ riêng ở Hoa Kỳ. Hoa Kỳ đang chứng kiến sự gia tăng nhu cầu về thuốc tiêm generic do Chính phủ Hoa Kỳ ngày càng tăng đầu tư cho việc phát triển thuốc generic.

- Hơn nữa, sự gia tăng số lượng các bệnh mãn tính, như tiểu đường và ung thư (với khoảng 1,8 triệu người được chẩn đoán mắc bệnh ung thư vào năm 2019 và 34 triệu người mắc bệnh tiểu đường ở Hoa Kỳ), đã làm tăng nhu cầu cung cấp thuốc tiêm. Hơn nữa, tại Hoa Kỳ, tình trạng thiếu thuốc là mối quan tâm hàng đầu của người tiêu dùng và FDA. Mặc dù số lượng thuốc thiếu hụt mới đã giảm kể từ năm 2011 do hoạt động của FDA, ngành công nghiệp và các bên liên quan khác, nhưng vẫn còn tình trạng thiếu các sản phẩm cần thiết về mặt y tế. Theo báo cáo của FDA Hoa Kỳ, năm 2018, 63,7% tổng số thuốc thiếu hụt là thuốc tiêm vô trùng. Vấn đề về chất lượng tại các cơ sở sản xuất có thể gây ra sự gián đoạn nguồn cung.

Hoa Kỳ dự kiến sẽ nắm giữ cổ phần lớn

- Hoa Kỳ đã nổi lên là thị trường thuốc lớn nhất và chiếm gần một nửa chi tiêu RD trong thị trường dược phẩm và công nghệ sinh học. Do đó, CMO đóng một vai trò quan trọng trong thị trường này và đã đầu tư vào cơ sở vật chất và công nghệ mới để phục vụ nhiều nhà gia công. Đất nước này đang thiếu khả năng sản xuất cho các lĩnh vực cụ thể, như liệu pháp tế bào và gen. Các CMO đã tăng cơ sở sản xuất của họ trong hai năm qua. Năm 2018 được nhiều người coi là 'năm đột phá' đối với Hoa Kỳ trong việc phê duyệt các thực thể phân tử mới và các ứng dụng sinh học. Năm 2018, Trung tâm Nghiên cứu và Đánh giá Thuốc đã phê duyệt kỷ lục 59 loại thuốc mới trong gần hai thập kỷ.

- Chi tiêu y tế của Hoa Kỳ dự kiến sẽ có mức tăng trưởng nhanh hơn 0,8% so với tổng sản phẩm quốc nội (GDP) mỗi năm trong giai đoạn 2018-27. Theo ước tính từ Trung tâm Dịch vụ Medicare Medicaid, tỷ trọng y tế trong GDP sẽ tăng từ 17,9% năm 2017 lên 19,4% vào năm 2027. Quy định chặt chẽ hơn trong nước đảm bảo chất lượng vượt trội của quá trình sản xuất và sản phẩm cuối cùng đang được CMO tuân thủ. Ví dụ, việc sản xuất các liệu pháp tự thân hoặc dị sinh rất phức tạp và các cơ sở sản xuất bắt buộc phải đạt được chứng nhận GMP.

- Vào tháng 2 năm 2020, Alchem Laboratories Corporation, một tổ chức sản xuất theo hợp đồng có trụ sở tại Alachua, Florida, tập trung vào tổng hợp tùy chỉnh, đã công bố mở rộng khả năng sàng lọc và sản xuất thử nghiệm lâm sàng. Sự phát triển được thực hiện thông qua việc xây dựng Tòa nhà 3, một cơ sở đa dụng rộng 12.000 foot vuông dành riêng cho sàng lọc thông lượng cao, các khu vực phòng sạch sản xuất sản phẩm sinh học và dược phẩm cũng như hỗ trợ phân tích. Vào giữa năm 2019, Pfizer đã công bố khoản đầu tư bổ sung 500 USD với chiến lược phù hợp để tăng năng lực sản xuất tại nhà máy trị liệu gen, khuôn viên rộng 230 mẫu Anh ở Sanford, Bắc Carolina.

Tổng quan về ngành sản xuất hợp đồng dược phẩm ở Bắc Mỹ

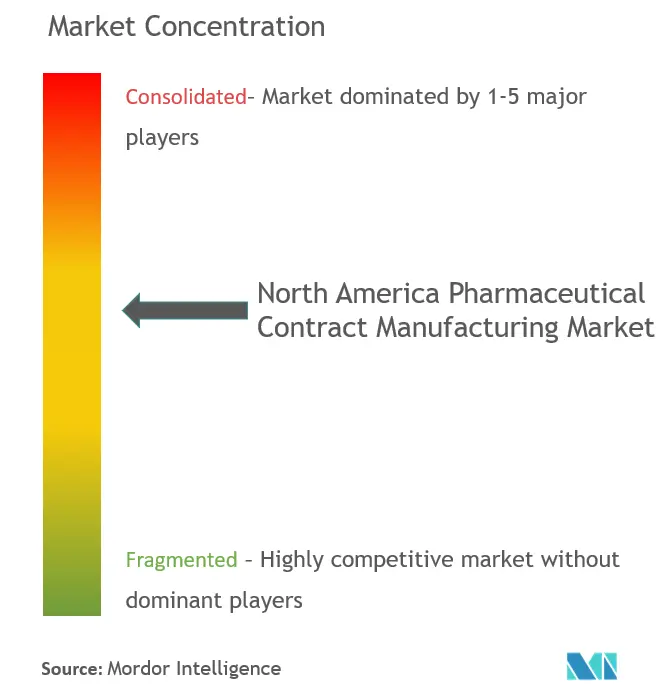

Thị trường Sản xuất Hợp đồng Dược phẩm Bắc Mỹ có tính cạnh tranh cao vì có sự hiện diện mạnh mẽ của hoạt động nghiên cứu dược phẩm và công nghệ sinh học trong khu vực. Việc hợp nhất các CMO dự kiến sẽ diễn ra trong vòng vài năm tới, vì các đối thủ cạnh tranh sẽ rời khỏi ngành hoặc từ bỏ một lĩnh vực cụ thể trong ngành hoặc phá sản. Điều này cải thiện khả năng định giá của các CMO giá trị gia tăng.

- Tháng 5 năm 2020 - Arcturus Therapeutics Holdings Inc. và Catalent, Inc. đã công bố mối quan hệ hợp tác để hỗ trợ việc sản xuất vắc xin dự kiến cho vắc xin ngừa Covid-19 mRNA của Arcturus (LUNAR-COV19), nhằm bảo vệ chống lại vi rút Corona SARS-CoV-2. Việc sản xuất LUNAR-COV19 tại cơ sở sản xuất sinh học dược chất tiên tiến của Catalent ở Madison, Wisconsin, sẽ hỗ trợ các nghiên cứu lâm sàng trên người và nếu thành công sẽ hỗ trợ thương mại hóa vắc xin.

- Tháng 5 năm 2020 - AbbVie thông báo rằng Ủy ban Thương mại Liên bang Hoa Kỳ (FTC) đã chấp nhận lệnh đồng ý được đề xuất liên quan đến thương vụ mua lại Allergan đang chờ xử lý của AbbVie. Sự chấp nhận của FTC đáp ứng tất cả các giấy phép chống độc quyền cần thiết cần có để AbbVie mua lại Allergan.

Dẫn đầu thị trường sản xuất hợp đồng dược phẩm Bắc Mỹ

Catalent Inc.

Pfizer CentreSource (Pfizer Inc.)

Baxter Biopharma Solutions (Baxter International Inc.)

Recipharm AB

AbbVie, Inc.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Phân khúc ngành sản xuất hợp đồng dược phẩm ở Bắc Mỹ

Tổ chức sản xuất theo hợp đồng (CMO) là một tổ chức phục vụ ngành dược phẩm và cung cấp cho khách hàng các dịch vụ toàn diện, từ phát triển thuốc đến sản xuất. Gia công phần mềm cho CMO cho phép khách hàng dược phẩm mở rộng nguồn lực kỹ thuật của mình mà không cần tăng chi phí. Sau đó, khách hàng có thể quản lý các nguồn lực và chi phí nội bộ của mình bằng cách tập trung vào năng lực cốt lõi và các dự án có giá trị cao, đồng thời giảm hoặc không bổ sung thêm cơ sở hạ tầng hoặc nhân viên kỹ thuật. Trong lĩnh vực dược phẩm, với sự tăng trưởng liên tục, các công ty đổi mới dược phẩm cần phải dự trữ các loại thuốc mới cho hệ thống của mình. Tuy nhiên, họ không có đủ nguồn lực để khám phá, phát triển và sản xuất sản phẩm. Vì vậy, yêu cầu đối với CMO là khá lớn.

| Sản xuất hoạt chất dược phẩm (API) | Phân tử nhỏ |

| Phân tử lớn | |

| API hiệu lực cao (HPAPI) | |

| Phát triển và Sản xuất Công thức Liều lượng Thành phẩm (FDF) | Công thức liều rắn |

| Công thức liều lượng chất lỏng | |

| Công thức thuốc tiêm | |

| Bao bì thứ cấp |

| Hoa Kỳ |

| Canada |

| Theo loại dịch vụ | Sản xuất hoạt chất dược phẩm (API) | Phân tử nhỏ |

| Phân tử lớn | ||

| API hiệu lực cao (HPAPI) | ||

| Phát triển và Sản xuất Công thức Liều lượng Thành phẩm (FDF) | Công thức liều rắn | |

| Công thức liều lượng chất lỏng | ||

| Công thức thuốc tiêm | ||

| Bao bì thứ cấp | ||

| Quốc gia | Hoa Kỳ | |

| Canada | ||

Câu hỏi thường gặp về nghiên cứu thị trường sản xuất hợp đồng dược phẩm ở Bắc Mỹ

Quy mô Thị trường CMO Dược phẩm NA hiện tại là bao nhiêu?

Thị trường CMO Dược phẩm NA dự kiến sẽ đạt tốc độ CAGR là 5,20% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò quan trọng trong Thị trường CMO Dược phẩm NA?

Catalent Inc., Pfizer CentreSource (Pfizer Inc.), Baxter Biopharma Solutions (Baxter International Inc.), Recipharm AB, AbbVie, Inc. là những công ty lớn hoạt động tại Thị trường CMO Dược phẩm NA.

Thị trường CMO Dược phẩm NA này bao gồm những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường CMO Dược phẩm NA trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường CMO Dược phẩm NA trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành CMO Dược phẩm NA

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của CMO Dược phẩm NA năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích CMO của NA Pharmaceutical bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.