Phân tích thị trường sản xuất hợp đồng dược phẩm châu Âu

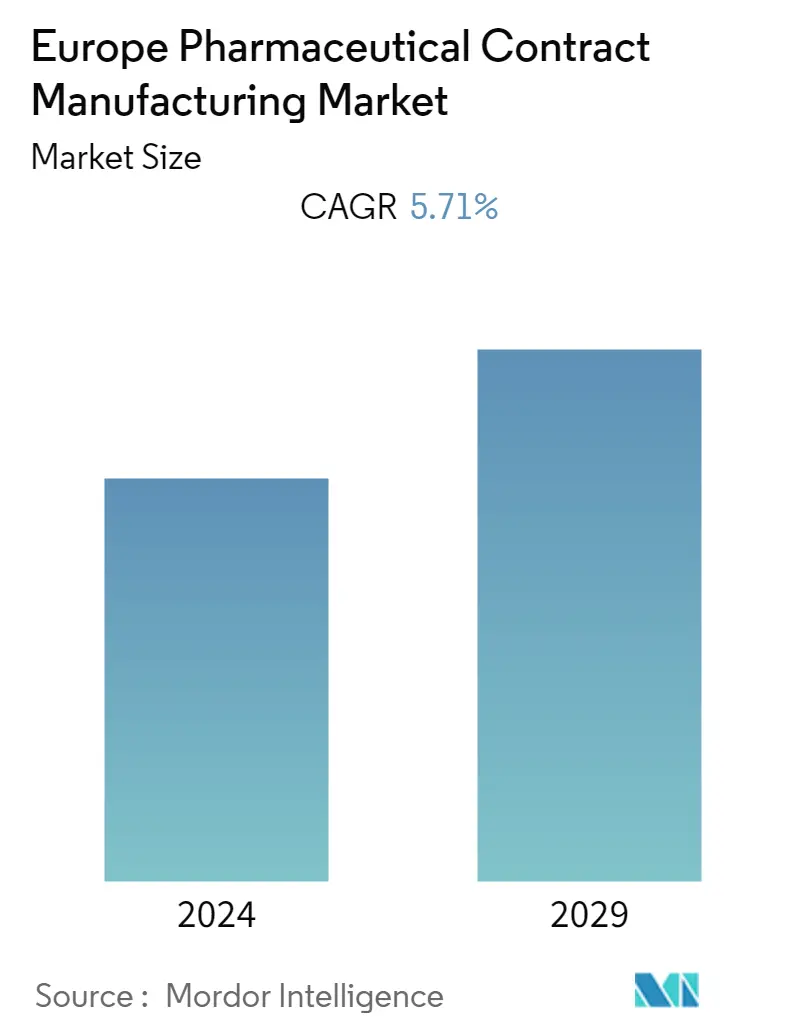

Thị trường sản xuất hợp đồng dược phẩm châu Âu dự kiến sẽ tăng trưởng với tốc độ CAGR là 5,71% trong giai đoạn dự báo. Các công ty trong ngành thượng nguồn đang tiến hành tái cơ cấu để tập trung hơn vào RD. Ngoài ra, các quy định nghiêm ngặt về ngành dược phẩm đang buộc các công ty phải thuê ngoài sản xuất thuốc.

- Gần 50 trường đại học quốc gia cung cấp các chương trình khoa học đời sống và kỹ thuật y sinh ở Đức. Các cơ quan quản lý của Đức áp dụng các biện pháp giảm giá, khiến phân khúc công thức liều rắn tăng trưởng chậm hơn. Hơn nữa, các công ty được thành lập tốt tại địa phương cố gắng chiếm lĩnh thị phần toàn cầu bằng cách tăng quy mô sản xuất của họ và cách hiệu quả để làm điều đó là thuê ngoài hoạt động sản xuất của họ, từ đó thúc đẩy thị trường CMO trong nước.

- Suy thoái kinh tế toàn cầu, khủng hoảng đồng Euro, hết hạn bằng sáng chế, vụ bê bối thuốc Mediator và cuộc khủng hoảng thuốc generic gần đây đã ảnh hưởng sâu sắc đến ngành dược phẩm trong nước. Áp lực về giá do các quy định của chính phủ tạo ra đã thúc đẩy các công ty dược phẩm gia công cho các thị trường mới nổi.

- Các công ty dược phẩm sẽ có ít nhà cung cấp hơn để tận dụng lợi thế về số lượng, đồng thời giảm chi phí hậu cần. Bất chấp bằng chứng liên quan đến việc tiết kiệm chi phí và năng lực có thể tích lũy được, nhiều công ty vẫn không muốn từ bỏ quyền kiểm soát đó.

- Các yêu cầu quản lý nghiêm ngặt có thể cản trở sự tăng trưởng của thị trường. Các quy định của EU bắt buộc tất cả các nhà sản xuất dược phẩm phải tuân thủ Thực hành sản xuất tốt (GMP) của EU nếu họ muốn cung cấp sản phẩm cho EU. Sau đó, nhà sản xuất và nhập khẩu phải được cơ quan có thẩm quyền của nước thành viên ủy quyền và đăng ký. Các nhà sản xuất và nhập khẩu thường xuyên được cơ quan có thẩm quyền của EU hoặc cơ quan được phê duyệt khác kiểm tra để kiểm tra việc tuân thủ tiêu chuẩn EU GMP.

- Quá trình này được áp dụng ở bất kỳ nơi nào có nhà sản xuất. Nhà nhập khẩu đảm bảo tuân thủ tiêu chuẩn GMP khi một công ty riêng biệt nhập khẩu sản phẩm. Pháp luật của EU quản lý các sản phẩm dược phẩm được biên soạn trong ấn phẩm 'Quy tắc quản lý các sản phẩm thuốc ở Liên minh Châu Âu.

- Do sự bùng phát của Covid-19, Hợp đồng Sản xuất Dược phẩm Châu Âu với các cơ sở ở Trung Quốc đã bị ảnh hưởng đáng kể vì quốc gia này là tâm điểm của cuộc khủng hoảng. Các loại thuốc generic nhập khẩu từ Ấn Độ cũng không đủ cầu vì châu Âu là khu vực bị ảnh hưởng nặng nề nhất do virus.

Xu hướng thị trường sản xuất hợp đồng dược phẩm châu Âu

Đầu tư ngày càng tăng vào RD sẽ thúc đẩy tăng trưởng thị trường

- Thị trường sản xuất dược phẩm theo hợp đồng ở Châu Âu đang phát triển do các cuộc khủng hoảng gần đây nổi bật và nhu cầu cấp thiết đối với Châu Âu là đảm bảo và củng cố vị thế dẫn đầu về đổi mới y tế. Khi Ủy ban Châu Âu tiến hành rà soát Luật Dược phẩm, chi tiêu RD dược phẩm của doanh nghiệp đang tăng lên ở Châu Âu.

- Covid-19 nêu bật một số sai sót quan trọng trong cách doanh nghiệp dược phẩm quyết định ưu tiên những dự án nghiên cứu và phát triển nào. Các chính sách hiện tại về tài trợ công cho nghiên cứu dược phẩm và điều tiết thị trường cũng ảnh hưởng đến những yếu tố quan trọng như vậy trong việc xác định các ưu tiên đầu tư cũng như hiệu lực và hiệu suất của chúng.

- Gần đây, Ủy ban Châu Âu đã công bố lộ trình cho chiến lược dược phẩm của Châu Âu và Ủy ban đã thông qua các thông tin liên quan. Chiến lược này nhằm đảm bảo cung cấp thuốc an toàn và giá cả phải chăng cho Châu Âu và hỗ trợ các nỗ lực đổi mới của ngành dược phẩm Châu Âu. Như Chủ tịch Ủy ban Châu Âu ủng hộ, việc xây dựng một Liên minh Y tế Châu Âu mạnh mẽ hơn là rất quan trọng.

- Với trọng tâm là nghiên cứu và phát triển trong lĩnh vực thuốc cải tiến, Cơ sở hạ tầng thuốc châu Âu bao gồm việc xây dựng danh mục các dự án RD dược phẩm đổi mới trong các lĩnh vực dược phẩm được chọn và các lĩnh vực y sinh liên quan trong năm tới.

- Ngày càng nhiều người lo lắng về chi phí cao của các loại thuốc tiên tiến, khả năng tiếp cận và hạn chế về tính sẵn có cũng như áp lực lên ngân sách chăm sóc sức khỏe toàn cầu. Việc kiểm tra hệ thống nghiên cứu và phát triển (RD) cơ bản tạo ra những kết quả này là cần thiết để giải quyết những khó khăn này.

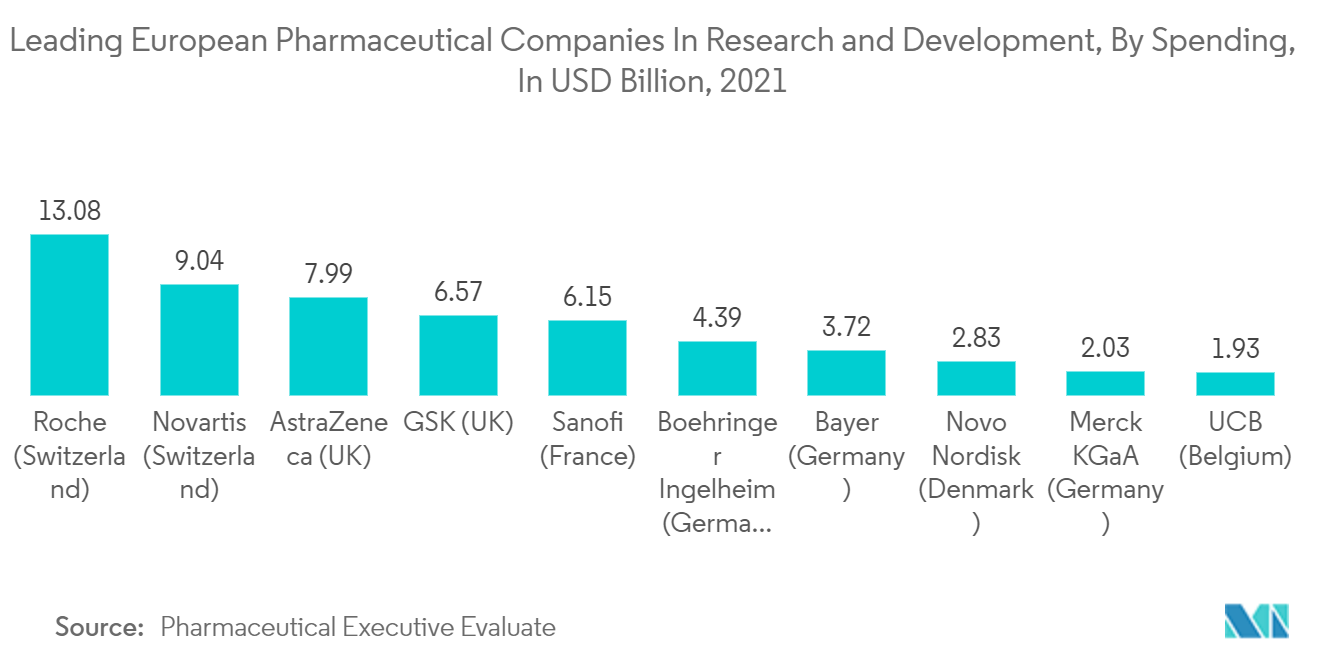

- Hơn nữa, theo EFPIA, ngành dược phẩm dựa trên nghiên cứu có thể đóng một vai trò quan trọng trong việc khôi phục tăng trưởng của châu Âu và đảm bảo khả năng cạnh tranh trong tương lai trong nền kinh tế toàn cầu đang phát triển. Vào năm 2021, công ty đã đầu tư ước tính khoảng 41.500 triệu EUR (43,17 triệu USD) vào hoạt động RD ở Châu Âu.

- Ngành dược phẩm cũng là ngành có tỷ lệ đầu tư cho RD trên doanh thu thuần cao nhất. Theo Bảng điểm đầu tư RD công nghiệp của EU năm 2021, các ngành y tế đã đầu tư khoảng 188,7 tỷ EUR (194,78 tỷ USD) vào RD, chiếm 20,8% tổng chi tiêu RD của doanh nghiệp trên toàn thế giới.

- Sự phân mảnh của thị trường dược phẩm EU đã dẫn đến một hoạt động thương mại song song sinh lợi. Điều này không mang lại lợi ích cho an sinh xã hội cũng như bệnh nhân và làm mất đi nguồn lực bổ sung của ngành để tài trợ cho RD. Thương mại song song ước tính lên tới 6.070 triệu EUR (6,30 triệu USD).

- Hầu hết người chơi đang mua lại các công ty sản xuất thuốc tiêm liên minh để tăng khả năng sản xuất của họ. Ngành công nghiệp dược phẩm của Vương quốc Anh là một trong những động cơ đổi mới và nghiên cứu quan trọng của đất nước. Ngành này đang chi hàng tỷ đô la cho RD và tuyển dụng nhiều người cho các vai trò RD có tay nghề cao.

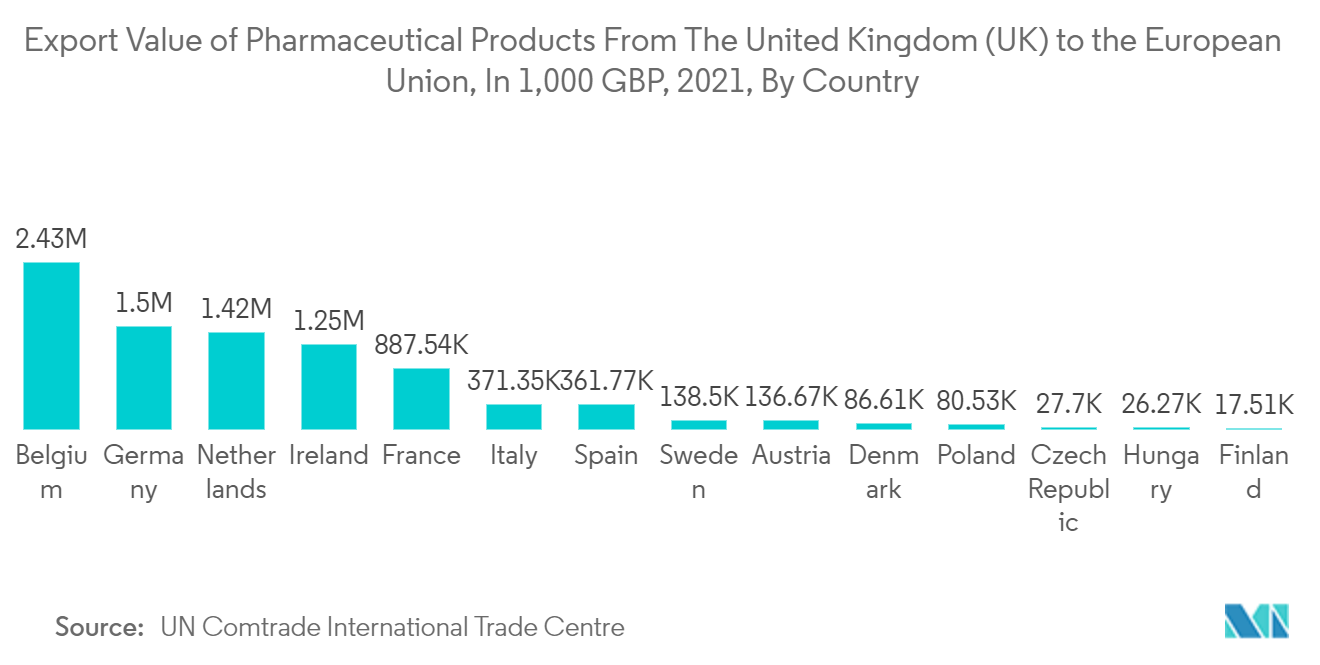

Tăng cường xuất khẩu dược phẩm từ Vương quốc Anh

- Vương quốc Anh có thể sẽ vẫn là thị trường sản xuất theo hợp đồng quan trọng nhất ở châu Âu xét về năng lực và thị phần. Một trong những yếu tố thu hút các nhà sản xuất dược phẩm thuê ngoài sản xuất tại khu vực này là đội ngũ nhân viên có tay nghề cao và chuyên môn cao, điều này rất quan trọng để sản xuất API có hiệu lực cao (HPAPI).

- Giá thuốc ở các nước châu Âu thấp hơn do chính phủ hoàn trả một phần đáng kể chi phí thuốc. Do chính sách hoàn trả thuận lợi và tỷ suất lợi nhuận cao hơn, phân khúc thuốc tiêm dự kiến sẽ ghi nhận tốc độ tăng trưởng cao hơn so với các phân khúc sản xuất FDF khác.

- Tại Vương quốc Anh, sự tăng trưởng đáng kể của thuốc tiêm trên thị trường CMO là nhờ các quy định mạnh mẽ về sở hữu trí tuệ và kiến thức chuyên môn, trong khi các công thức liều rắn, bán rắn và lỏng phải đối mặt với sự cạnh tranh từ các thị trường mới nổi.

- Theo EUROSTAT, ngành dược phẩm là ngành công nghệ cao có giá trị gia tăng trên mỗi người làm việc cao nhất, cao hơn đáng kể so với giá trị trung bình của các ngành công nghệ cao và sản xuất. Ngành dược phẩm cũng là ngành có tỷ lệ đầu tư cho RD trên doanh thu thuần cao nhất.

- Cùng với các quốc gia sản xuất hàng đầu như Đức, Nhật Bản và Hoa Kỳ, Vương quốc Anh ngày càng chuyên môn hóa vào các ngành sản xuất công nghệ cao hơn, chẳng hạn như dược phẩm. Ngành dược phẩm và khoa học đời sống của Vương quốc Anh đã phát triển tốt khi đối mặt với cuộc khủng hoảng Covid, với nguồn vốn mạnh mẽ tạo cơ cấu để tiếp tục phát triển bất chấp suy thoái. Đó là do nền tảng của sự đổi mới, được hỗ trợ bởi mạng lưới hỗ trợ phức tạp và rộng khắp của chính phủ, các ưu đãi tài chính và sự hợp tác khác với các tổ chức nghiên cứu và Dịch vụ Y tế Quốc gia (NHS).

- Tuy nhiên, các nhà lãnh đạo NHS và các tổ chức từ thiện y tế đang hướng tới các bộ trưởng để đưa thêm hoạt động sản xuất thuốc đến Vương quốc Anh nhằm giảm nguy cơ thiếu hụt thuốc trong tương lai. Ngoài nhu cầu về thiết bị bảo hộ cá nhân đã được ghi nhận rõ ràng, việc đối phó với COVID-19 đã gây căng thẳng cho nguồn cung cấp thuốc chăm sóc đặc biệt, thuốc không kê đơn và oxy. NHS buộc phải đưa ra các biện pháp phân bổ khẩu phần mới để đảm bảo bệnh viện không bị cạn kiệt

- Nhiều người tham gia thị trường đang đầu tư mạnh mẽ để mở rộng năng lực sản xuất của họ. Chẳng hạn, vào tháng 6 năm 2021, Tập đoàn FUJIFILM đã công bố kế hoạch đầu tư 850 triệu USD để thúc đẩy tăng trưởng của công ty con, FUJIFILM Diosynth Biotechnologists. Khoản đầu tư này nhằm mục đích nâng cao năng lực sinh học, bao gồm vắc xin tái tổ hợp cho Covid-19 và các liệu pháp gen tiên tiến ở Vương quốc Anh.

- Hơn nữa, vào tháng 3 năm 2022, Sterling Pharma Solutions UK, một tổ chức sản xuất và phát triển hợp đồng toàn cầu (CDMO), đã đạt được thỏa thuận với Novartis để mua lại cơ sở Ringaskiddy (Novartis Ringaskiddy Limited), Ireland. Sterling sẽ mua lại khu đất rộng 111 mẫu Anh, bao gồm 3 tòa nhà và cơ sở sản xuất thành phần dược phẩm hoạt động (API) để hỗ trợ phát triển và mở rộng quy mô phù hợp với trọng tâm kinh doanh cốt lõi của Sterling.

- Những khoản đầu tư lớn này và tỷ lệ công nhân lành nghề cho thấy Vương quốc Anh đang xây dựng hệ thống thuốc và thuốc trong tương lai như thế nào. Đây là cơ hội tuyệt vời cho các CMO, vì các công ty tập trung vào RD thường thuê ngoài hoạt động sản xuất của họ để đạt hiệu quả tốt hơn.

- Vào tháng 6 năm 2021, Onyx Scientific, một CDMO API phân tử nhỏ, đã thông báo đã nhận được giấy phép API thương mại cho cơ sở ở Vương quốc Anh do Cơ quan quản lý thuốc và sản phẩm chăm sóc sức khỏe cấp. Giấy phép cho phép công ty hỗ trợ các dự án API từ nghiên cứu tiền lâm sàng đến sản xuất thương mại.

- Hơn nữa, khía cạnh chính trị của đất nước, trong việc chuyển đổi từ EU, đặt ra thách thức cho các nhà sản xuất dựa trên hợp đồng. Điều này liên quan đến các quy định mới và yêu cầu

Tổng quan về ngành sản xuất hợp đồng dược phẩm ở Châu Âu

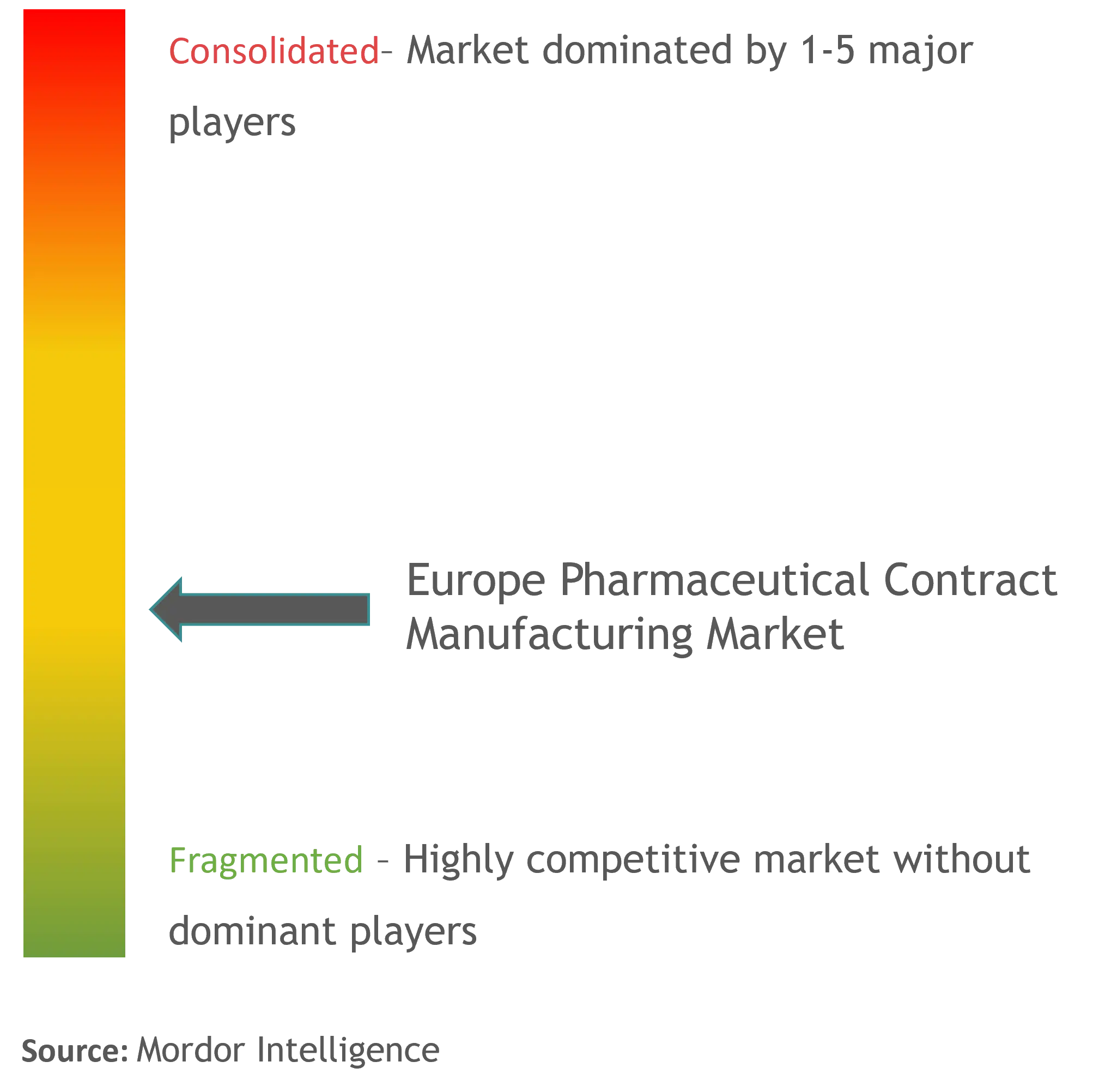

Thị trường Sản xuất Hợp đồng Dược phẩm Châu Âu được củng cố một chút và bao gồm một số người chơi. Về thị phần, các công ty hàng đầu có quyền kiểm soát thị trường. Các công ty lớn bao gồm Fareva Holdings SA, Recipharm AB, Boehringer Ingelheim Group, Aenova Group, Famar SA và Lonza Group, cùng nhiều công ty khác.

- Tháng 8 năm 2022 - ACG sẽ thành lập Phòng thí nghiệm phát triển quy trình của Đức vào năm 2023. Phòng thí nghiệm phát triển quy trình mới này sẽ được đặt tại địa điểm Xertecs GmbH của ACG ở Mulheim, Tây Nam nước Đức, với giai đoạn đầu tiên chiếm khoảng 250 mét vuông.

- Tháng 3 năm 2022 - Evonik xây dựng cơ sở cGMP mới ở Hanau, Đức để sản xuất lipid phục vụ phát triển lâm sàng và ra mắt các loại thuốc cải tiến. Cơ sở mới có thể hỗ trợ khách hàng bằng cách sản xuất tất cả các loại lipit tùy chỉnh và độc quyền, bao gồm lipit PEGylat, phospholipid và lipit cation có thể ion hóa. Việc bắt đầu hoạt động được lên kế hoạch vào đầu năm 2023.

Dẫn đầu thị trường sản xuất hợp đồng dược phẩm Châu Âu

Fareva Holding SA

Recipharm AB

Boehringer Ingelheim Group

Aenova Group

Famar SA

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường sản xuất hợp đồng dược phẩm châu Âu

- Tháng 3 năm 2022 MorphoSys sa thải bộ phận RD của Hoa Kỳ để hợp nhất công việc ở Đức, thu về 254 triệu USD phí. MorphoSys đã dừng hoạt động ban đầu và công việc RD của Hoa Kỳ đi kèm với việc mua Constellation Pharmaceuticals trị giá 1,7 tỷ USD, nghĩa là khoản phí tổn thất hơn 250 triệu USD khi hãng dược phẩm Đức chuyển trọng tâm về nhà.

- Tháng 2 năm 2022 Merck, Đức, tái cơ cấu ngành nghề kinh doanh của mình để tăng cường hoạt động kinh doanh CDMO. Merck đã hợp nhất Tổ chức Sản xuất và Phát triển Hợp đồng (CDMO) hiện tại và các dịch vụ thử nghiệm theo hợp đồng thành một tổ chức, Dịch vụ Khoa học Đời sống (LSS), tập trung vào các phương thức truyền thống và mới lạ, cùng với hoạt động bán hàng và tiếp thị, nghiên cứu và phát triển (RD) tương ứng, hoạt động sản xuất, chuỗi cung ứng.

Phân khúc ngành sản xuất hợp đồng dược phẩm ở Châu Âu

Thị trường Sản xuất Hợp đồng Dược phẩm Châu Âu theo dõi doanh thu tích lũy từ việc bán dịch vụ CMO do nhiều nhà cung cấp khác nhau hoạt động trong khu vực cung cấp. Phạm vi chỉ giới hạn ở khu vực Châu Âu. Thị trường được phân chia thành Sản xuất Thành phần Dược phẩm Hoạt tính (API), Phát triển và Sản xuất Công thức Liều lượng Thành phẩm (FDF) và Bao bì Thứ cấp. Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị (Tỷ USD) cho tất cả các phân khúc trên.

| Sản xuất hoạt chất dược phẩm (API) | |

| Phát triển và Sản xuất Công thức Liều lượng Thành phẩm (FDF) | Công thức liều rắn |

| Công thức liều lượng chất lỏng | |

| Công thức thuốc tiêm | |

| Bao bì thứ cấp |

| Vương quốc Anh |

| nước Đức |

| Pháp |

| Nước Ý |

| Tây ban nha |

| Phần còn lại của châu Âu |

| Theo loại dịch vụ | Sản xuất hoạt chất dược phẩm (API) | |

| Phát triển và Sản xuất Công thức Liều lượng Thành phẩm (FDF) | Công thức liều rắn | |

| Công thức liều lượng chất lỏng | ||

| Công thức thuốc tiêm | ||

| Bao bì thứ cấp | ||

| Theo quốc gia | Vương quốc Anh | |

| nước Đức | ||

| Pháp | ||

| Nước Ý | ||

| Tây ban nha | ||

| Phần còn lại của châu Âu | ||

Câu hỏi thường gặp về nghiên cứu thị trường sản xuất hợp đồng dược phẩm ở Châu Âu

Quy mô thị trường sản xuất hợp đồng dược phẩm châu Âu hiện tại là bao nhiêu?

Thị trường Sản xuất Hợp đồng Dược phẩm Châu Âu dự kiến sẽ đạt tốc độ CAGR là 5,71% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Sản xuất Hợp đồng Dược phẩm Châu Âu?

Fareva Holding SA, Recipharm AB, Boehringer Ingelheim Group, Aenova Group, Famar SA là những công ty lớn hoạt động tại Thị trường Sản xuất Hợp đồng Dược phẩm Châu Âu.

Thị trường Sản xuất Hợp đồng Dược phẩm Châu Âu này bao gồm những năm nào?

Báo cáo đề cập đến quy mô lịch sử của Thị trường Sản xuất Hợp đồng Dược phẩm Châu Âu trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Sản xuất Hợp đồng Dược phẩm Châu Âu trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Sản xuất Hợp đồng Dược phẩm Châu Âu

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu theo Hợp đồng Sản xuất Dược phẩm Châu Âu năm 2023, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Sản xuất Hợp đồng Dược phẩm Châu Âu bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.