Анализ рынка УФ-отверждаемых покрытий

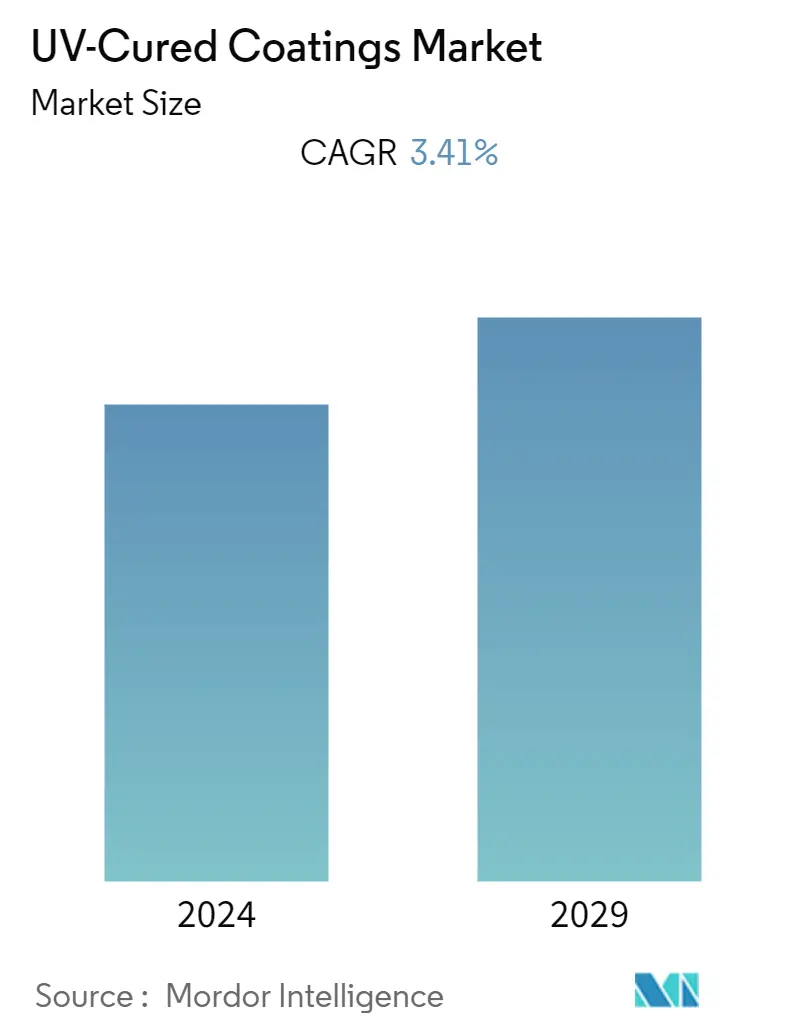

Ожидается, что объем рынка УФ-отверждаемых покрытий вырастет с 5,00 млрд долларов США в 2023 году до 5,91 млрд долларов США к 2028 году, при среднегодовом темпе роста 3,41% в течение прогнозируемого периода (2023-2028 гг.).

Рынок испытал негативное влияние из-за COVID-19. Несколько стран мира ввели карантин, чтобы сдержать распространение вируса из-за пандемии. Закрытие многочисленных компаний и заводов нарушило мировые сети поставок и нанесло ущерб глобальному производству, графикам поставок и продажам продукции. В настоящее время рынок оправился от пандемии COVID-19 и значительно растет.

- Растущий спрос на отделку древесины стимулирует рост рынка.

- Однако высокие первоначальные затраты на оборудование и трудности с завершением сложных 3D-объектов являются одними из факторов, сдерживающих рост рынка.

- Смещение акцента на использование УФ-порошковых покрытий, вероятно, предоставит возможности роста изучаемому рынку в течение прогнозируемого периода.

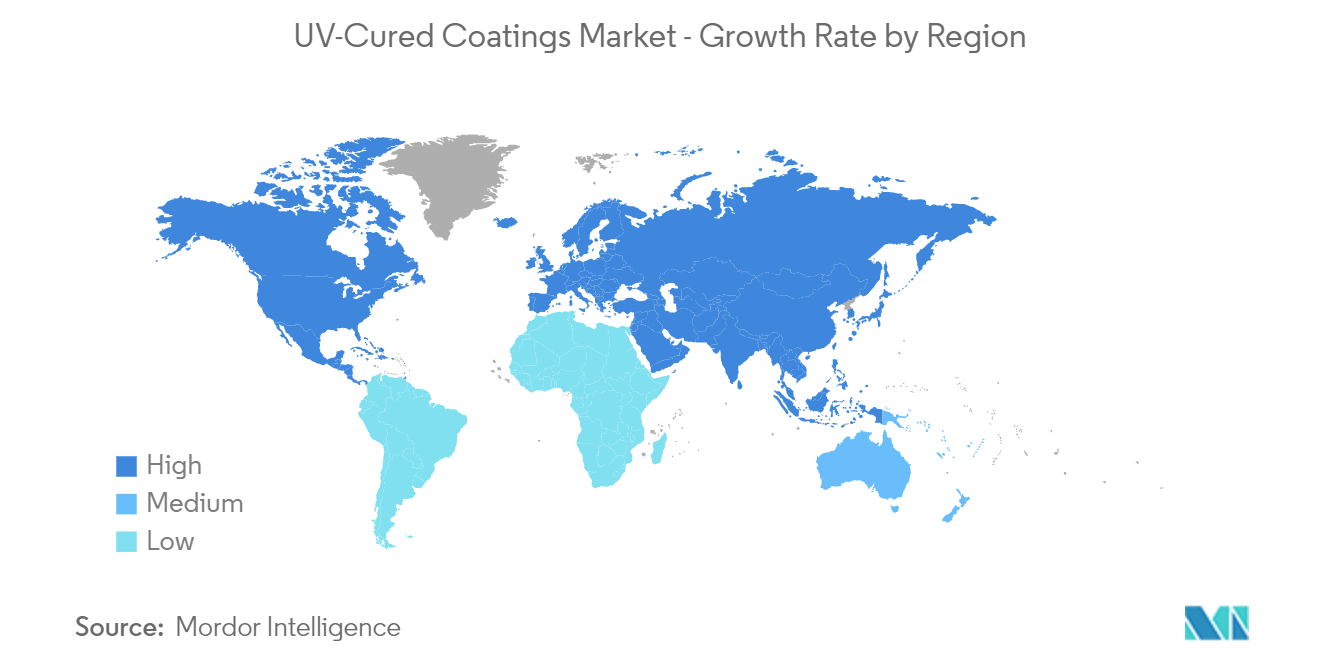

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке, главным образом из-за высокого спроса на УФ-отверждаемые покрытия в Китае и Японии.

Тенденции рынка УФ-отверждаемых покрытий

Ожидается, что автомобильная промышленность будет доминировать на рынке.

- Благодаря их превосходной физической прочности спрос на покрытия, отверждаемые УФ-излучением, значительно возрастает, в первую очередь со стороны автомобильной промышленности. Покрытия, отверждаемые УФ-излучением, используются в производстве автомобильных компонентов для придания поверхностям различных свойств. Он включает в себя устойчивость к износу или царапинам, уменьшение бликов, химическую стойкость, устойчивость к микробам и защиту от запотевания.

- Эти покрытия используются в различных частях транспортных средств, таких как передние фонари, внешние пластиковые детали и панели кузова из листового формовочного компаунда (SMC). Кроме того, лаки, отверждаемые УФ-излучением, используются в автомобильной промышленности. Кроме того, его наносят на окна транспортных средств, чтобы уменьшить количество проходящего через них УФ-излучения.

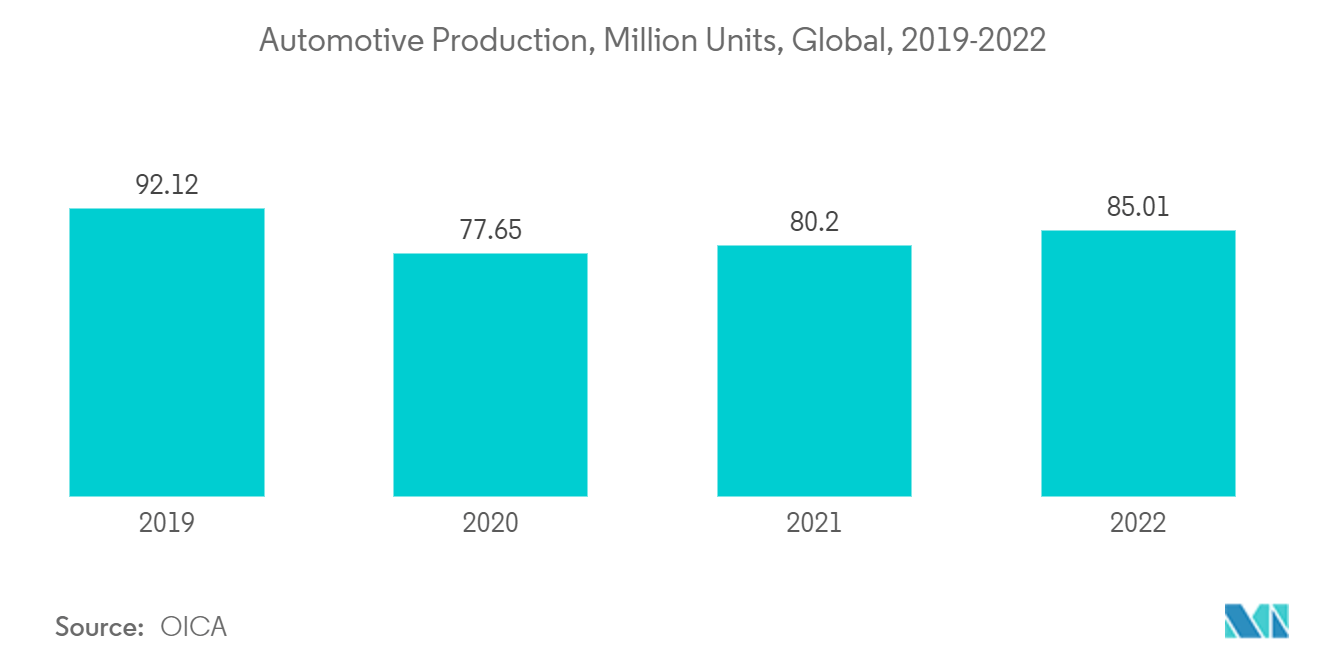

- По данным Международной организации автомобильных конструкторов (OICA), производство автомобилей в 2022 году выросло на 6% по сравнению с предыдущим годом. Кроме того, ожидается, что в течение прогнозируемого периода автомобильная промышленность будет расти из-за многих факторов, таких как рост спроса на частную мобильность.

- В Китае общий объем производства автомобилей составил 27,02 млн единиц, увеличившись в 2022 году на 3% по сравнению с предыдущим годом. Также в Канаде общий объем производства автомобилей в 2022 году составил 1,22 млн единиц, при этом производство автомобилей в стране увеличилось на 10% по сравнению с предыдущим годом.

- Таким образом, вышеуказанные факторы, вероятно, увеличат спрос на покрытия, отверждаемые УФ-излучением, в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать в росте рынка

- Азиатско-Тихоокеанский регион занимал основную долю рынка, главным образом, благодаря растущему спросу со стороны автомобильной и аэрокосмической промышленности.

- Китай и Япония являются основными потребителями покрытий, отверждаемых УФ-излучением. В настоящее время на индийском рынке покрытия, отверждаемые УФ-излучением, пользуются низким спросом. Однако в ближайшее время их потребление, как ожидается, значительно увеличится.

- Ожидается, что строгие правила, сформулированные властями для продвижения экологически чистых продуктов, приведут к дальнейшим инновациям и развитию на региональном рынке.

- Китай стал крупнейшим в мире производителем автомобилей. В 2022 году в стране наблюдался рост производства автомобилей примерно на 3%. Показатели китайской автомобильной промышленности уже выросли и, как ожидается, будут расти и в будущем.

- Однако китайское правительство делает упор на увеличение производства и продаж электромобилей в стране. Таким образом, страна планирует увеличить производство электромобилей (EV) до 2 миллионов в год к 2020 году и до 7 миллионов в год к 2025 году. Ожидается, что такие тенденции будут способствовать росту китайской автомобильной промышленности в течение прогнозируемого периода.

- Кроме того, Китай включает в себя одну из самых быстрорастущих авиационных отраслей в мире с постоянным ростом пассажиропотока примерно на 6,6% в год. Таким образом, в ближайшие пять лет страна планирует построить множество аэропортов. Ожидается, что это повысит спрос на коммерческие самолеты. Ожидается, что это, в свою очередь, приведет к увеличению спроса на покрытия, отверждаемые УФ-излучением, для применения в самолетах.

- Аналогичным образом, индийское правительство планирует построить около 100 аэропортов в стране к 2032 году. Это, скорее всего, будет стимулировать спрос на коммерческие самолеты.

- Япония является одним из крупнейших производителей самолетов. Япония в основном производит истребители нового поколения F-35A и другие военные самолеты. Кроме того, он уделяет особое внимание укреплению основы аэрокосмической промышленности. Производство коммерческих самолетов увеличилось за последние несколько лет из-за растущего спроса на грузовые перевозки.

- Следовательно, ожидается, что все вышеперечисленные факторы будут стимулировать спрос на покрытия УФ-отверждения в регионе в течение прогнозируемого периода.

Обзор отрасли покрытий УФ-отверждения

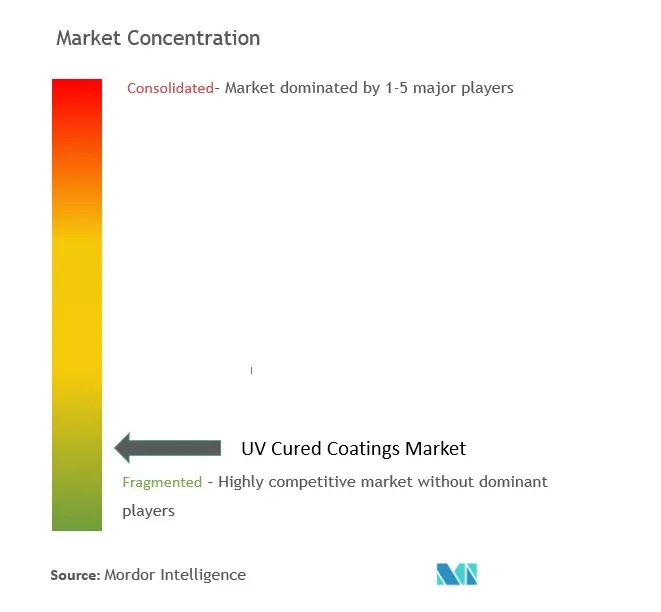

Рынок УФ-покрытий фрагментирован, на котором многочисленные игроки занимают незначительную долю рынка. В число крупных игроков рынка входят AkzoNobel, PPG Industries, Nippon Paints, Dymax Corp. и The Sherwin-Williams Company.

Лидеры рынка УФ-отверждаемых покрытий

AkzoNobel NV

PPG Industries

Nippon Paints

Dymax Corp.

The Sherwin-Williams Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка УФ-отверждаемых покрытий

- Февраль 2023 г.: Beckers, глобальная компания по производству рулонных покрытий, разработала первые на рынке рулонных покрытий коммерческие составы красок для двойного ультрафиолетового и электронно-лучевого отверждения.

- Ноябрь 2022 г.: В подразделение Evonik Coating Additives добавлен новый деаэратор TEGO Airex 923, предназначенный в основном для покрытий радиационной отверждения древесины.

Сегментация отрасли УФ-отверждаемых покрытий

Покрытия, отверждаемые УФ-излучением, представляют собой эксклюзивные чернила, которые остаются жидкими до тех пор, пока не будут подвергнуты интенсивному ультрафиолетовому излучению для отверждения. Ультрафиолетовый свет сшивает компоненты покрытий в прочный полимер. Рынок покрытий УФ-отверждения сегментирован по типу смолы, применению и географическому положению. Рынок сегментирован по типам смол на эпоксидные, полиэфирные, уретановые и другие типы смол. Рынок сегментирован по приложениям автомобильная промышленность, печатная краска, металл, древесина, аэрокосмическая промышленность и другие отрасли. В отчете также представлены размеры рынка и прогнозы рынка покрытий УФ-отверждения в 15 странах основных регионов. Размер рынка и прогнозы каждого сегмента основаны на выручке (доллары США).

| Эпоксидная смола |

| Полиэстер |

| Уретан |

| Другие типы смол |

| Автомобильная промышленность |

| Чернила для печати |

| Металл |

| Древесина |

| Аэрокосмическая промышленность |

| Другие приложения |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Тип смолы | Эпоксидная смола | |

| Полиэстер | ||

| Уретан | ||

| Другие типы смол | ||

| Приложение | Автомобильная промышленность | |

| Чернила для печати | ||

| Металл | ||

| Древесина | ||

| Аэрокосмическая промышленность | ||

| Другие приложения | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка УФ-отверждаемых покрытий

Каков текущий размер рынка УФ-отверждаемых покрытий?

Прогнозируется, что среднегодовой темп роста рынка УФ-отверждаемых покрытий составит 3,41% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке УФ-отверждаемые покрытия?

AkzoNobel NV, PPG Industries, Nippon Paints, Dymax Corp., The Sherwin-Williams Company – основные компании, работающие на рынке УФ-отверждаемых покрытий.

Какой регион на рынке УФ-отверждаемых покрытий является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке УФ-отверждаемых покрытий?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка покрытий, отверждаемых УФ-излучением.

Какие годы охватывает рынок УФ-отверждаемых покрытий?

В отчете рассматривается исторический размер рынка УФ-отверждаемых покрытий за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка УФ-отверждаемых покрытий на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об отрасли УФ-отверждаемых покрытий

Статистические данные о доле, размере и темпах роста доходов на рынке УФ-отверждаемых покрытий в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ покрытий, отверждаемых УФ-излучением, включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.