Объем рынка молочного белка в США

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 3.21 Миллиардов долларов США | |

| Размер Рынка (2029) | 4.36 Миллиардов долларов США | |

| Наибольшая доля по конечному пользователю | Добавки | |

| CAGR (2024 - 2029) | 4.86 % | |

| Самый быстрый рост по конечному пользователю | Добавки | |

| Концентрация Рынка | Середина | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка молочного белка в США

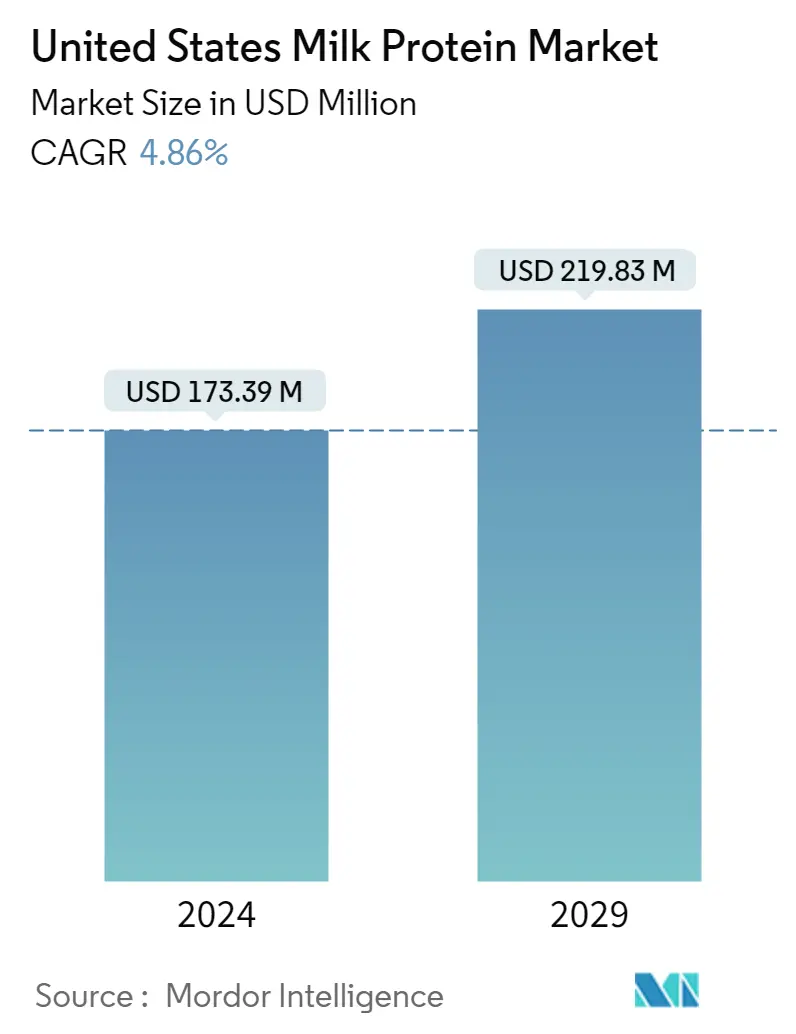

Объем рынка молочного белка в США оценивается в 173,39 млн долларов США в 2024 году и, как ожидается, достигнет 219,83 млн долларов США к 2029 году, а среднегодовой темп роста составит 4,86% в течение прогнозируемого периода (2024-2029 гг.).

Сегмент пищевых добавок занимает значительную долю среди растущих потребителей, заботящихся о фитнесе и здоровье, по всей стране.

- По конечным потребителям сегмент пищевых добавок значительно вырос за исследуемый период, в первую очередь за счет подсегмента спортивного питания, среднегодовой темп роста которого, по прогнозам, составит 3,91% в стоимостном выражении в течение прогнозируемого периода. Эти регулируемые товары в последнее время приобрели популярность, хотя бизнес все еще развивается. Более 75% американцев ежегодно принимают пищевые добавки. 79% взрослых женщин и 74% взрослых мужчин утверждают, что потребляют хотя бы одну форму добавки в своем рационе. Прогнозируется, что продажи пищевых добавок увеличатся до больших объемов с расширением фитнес-индустрии в стране, а также продвижением здоровых и натуральных продуктов питания.

- Добавки спортивного питания составили 28% от общего объема потребления пищевых добавок в стране. Растущий спрос со стороны сегмента спортивного питания способствовал значительным инновациям в этом секторе. Производители, такие как FrieslandCampina Ingredients и AMCO Proteins, внедряют молочные белки, такие как MPI 90 и MPC 85, ориентированные на производительность и активное питание в Соединенных Штатах.

- В сегменте FB использование молочных белков в снеках лидировало на рынке в 2022 году. Использование молочных белков в снеках увеличилось почти на 1% в 2022 году по сравнению с предыдущим годом. Рост популярности здоровых перекусов существенно способствовал распространению молочных белков на рынке снеков. Этот рост в первую очередь можно объяснить увеличением количества новых продуктов, предназначенных для детей в возрасте до 12 лет. В Соединенных Штатах популярны закуски со вкусом сыра, причем в большинстве из них используются молочные белки для повышения пищевой ценности и вкуса. Некоторые закуски также направлены на увеличение потребления детьми раннего возраста.

Тенденции рынка молочного белка в США

- Детское питание станет свидетелем устойчивого роста после пандемии

- Рост хлебопекарной отрасли возглавляют крупные коммерческие игроки.

- Инновации играют ключевую роль в поддержании стабильных темпов роста

- Устойчивые и инновационные тенденции в упаковке повлияют на рынок сухих завтраков

- Предпочтения потребителей смещаются в сторону приправ и соусов премиум-класса, а не упакованных супов.

- Ключевые игроки сосредоточат внимание на обогащении продуктов питания и питательных веществах

- Альтернативы молочным продуктам продемонстрируют значительный рост

- Акцент на осведомленность и инновации; движущая сила роста рынка питания для пожилых людей

- Большие возможности для продуктов, альтернативных мясу

- Электронный запуск станет одним из наиболее предпочтительных каналов

- Ключевые игроки уделяют больше внимания полезным ингредиентам после COVID-19

- Ожидается, что растущий экспорт кормов в США и цены на корма окажут влияние на производство.

- Косметическая индустрия США будет развиваться за счет синергии инноваций и влияния социальных сетей

- Рост потребления животного белка открывает возможности для ключевых игроков сектора ингредиентов

Обзор индустрии молочных белков в США

Рынок молочного белка в США умеренно консолидирован пять крупнейших компаний занимают 62,73%. Основными игроками на этом рынке являются Arla Foods amba, Fonterra Co-operative Group Limited, FrieslandCampina Ingredients, Glanbia PLC и Kerry Group PLC (отсортировано в алфавитном порядке).

Лидеры рынка молочных белков США

Arla Foods amba

Fonterra Co-operative Group Limited

FrieslandCampina Ingredients

Glanbia PLC

Kerry Group PLC

Other important companies include AMCO Proteins, Dairy Farmers of America, Hoogwegt Group, Milk Specialties Global.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка молочного белка в США

- Январь 2022 г . Hoogwegt заключила долгосрочное стратегическое партнерство с Royal A-ware по продаже сухого молока и сливок производства Royal A-ware. Сотрудничество укрепляет основную деятельность компаний.

- Август 2021 г . Arla Foods AmbA выпустила мицеллярный изолят казеина под названием MicelPure™ Milk Protein, который выпускается в стандартной и органической версиях. Продукт содержит 87% нативных белков.

- Август 2021 г . Milk Specialties Global приобрела перерабатывающее предприятие Kay's площадью 96 000 квадратных футов в Миннесоте, а также бренд закусок Kay's Naturals с высоким содержанием белка и без глютена. Это 11-й завод компании, переименованной в Milk Specialties Global Clara City Facility.

Отчет о рынке молочного белка в США – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ВВЕДЕНИЕ

- 2.1 Допущения исследования и определение рынка

- 2.2 Объем исследования

- 2.3 Методология исследования

3. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 3.1 Объем рынка конечных пользователей

- 3.1.1 Детское питание и детские смеси

- 3.1.2 Пекарня

- 3.1.3 Напитки

- 3.1.4 Хлопья на завтрак

- 3.1.5 Приправы/Соусы

- 3.1.6 Кондитерские изделия

- 3.1.7 Молочные и молочные альтернативные продукты

- 3.1.8 Питание пожилых людей и медицинское питание

- 3.1.9 Мясо/птица/морепродукты и продукты, заменители мяса

- 3.1.10 Продукты питания RTE/RTC

- 3.1.11 Закуски

- 3.1.12 Спортивное/спортивное питание

- 3.1.13 Корма для животных

- 3.1.14 Личная гигиена и косметика

- 3.2 Тенденции потребления белка

- 3.2.1 Животное

- 3.3 Тенденции производства

- 3.3.1 Животное

- 3.4 Нормативно-правовая база

- 3.4.1 Соединенные Штаты

- 3.5 Анализ цепочки создания стоимости и каналов сбыта

4. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 4.1 Форма

- 4.1.1 Концентраты

- 4.1.2 гидролизованный

- 4.1.3 изоляты

- 4.2 Конечный пользователь

- 4.2.1 Корма для животных

- 4.2.2 Еда и напитки

- 4.2.2.1 По дополнительному конечному пользователю

- 4.2.2.1.1 Пекарня

- 4.2.2.1.2 Напитки

- 4.2.2.1.3 Хлопья на завтрак

- 4.2.2.1.4 Приправы/Соусы

- 4.2.2.1.5 Молочные и молочные альтернативные продукты

- 4.2.2.1.6 Продукты питания RTE/RTC

- 4.2.2.1.7 Закуски

- 4.2.3 Личная гигиена и косметика

- 4.2.4 Добавки

- 4.2.4.1 По дополнительному конечному пользователю

- 4.2.4.1.1 Детское питание и детские смеси

- 4.2.4.1.2 Питание пожилых людей и медицинское питание

- 4.2.4.1.3 Спортивное/спортивное питание

5. КОНКУРЕНТНАЯ СРЕДА

- 5.1 Ключевые стратегические шаги

- 5.2 Анализ доли рынка

- 5.3 Ландшафт компании

- 5.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 5.4.1 AMCO Proteins

- 5.4.2 Arla Foods amba

- 5.4.3 Dairy Farmers of America

- 5.4.4 Fonterra Co-operative Group Limited

- 5.4.5 FrieslandCampina Ingredients

- 5.4.6 Glanbia PLC

- 5.4.7 Hoogwegt Group

- 5.4.8 Kerry Group PLC

- 5.4.9 Milk Specialties Global

6. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ БЕЛКОВОЙ ПРОМЫШЛЕННОСТИ

7. ПРИЛОЖЕНИЕ

- 7.1 Глобальный обзор

- 7.1.1 Обзор

- 7.1.2 Концепция пяти сил Портера

- 7.1.3 Анализ глобальной цепочки создания стоимости

- 7.1.4 Динамика рынка (DRO)

- 7.2 Источники и ссылки

- 7.3 Список таблиц и рисунков

- 7.4 Первичная информация

- 7.5 Пакет данных

- 7.6 Словарь терминов

Сегментация индустрии молочных белков в США

Концентраты, гидролизаты и изоляты представлены в виде сегментов по форме. Корма для животных, продукты питания и напитки, средства личной гигиены и косметика, пищевые добавки рассматриваются Конечным пользователем как сегменты.

- По конечным потребителям сегмент пищевых добавок значительно вырос за исследуемый период, в первую очередь за счет подсегмента спортивного питания, среднегодовой темп роста которого, по прогнозам, составит 3,91% в стоимостном выражении в течение прогнозируемого периода. Эти регулируемые товары в последнее время приобрели популярность, хотя бизнес все еще развивается. Более 75% американцев ежегодно принимают пищевые добавки. 79% взрослых женщин и 74% взрослых мужчин утверждают, что потребляют хотя бы одну форму добавки в своем рационе. Прогнозируется, что продажи пищевых добавок увеличатся до больших объемов с расширением фитнес-индустрии в стране, а также продвижением здоровых и натуральных продуктов питания.

- Добавки спортивного питания составили 28% от общего объема потребления пищевых добавок в стране. Растущий спрос со стороны сегмента спортивного питания способствовал значительным инновациям в этом секторе. Производители, такие как FrieslandCampina Ingredients и AMCO Proteins, внедряют молочные белки, такие как MPI 90 и MPC 85, ориентированные на производительность и активное питание в Соединенных Штатах.

- В сегменте FB использование молочных белков в снеках лидировало на рынке в 2022 году. Использование молочных белков в снеках увеличилось почти на 1% в 2022 году по сравнению с предыдущим годом. Рост популярности здоровых перекусов существенно способствовал распространению молочных белков на рынке снеков. Этот рост в первую очередь можно объяснить увеличением количества новых продуктов, предназначенных для детей в возрасте до 12 лет. В Соединенных Штатах популярны закуски со вкусом сыра, причем в большинстве из них используются молочные белки для повышения пищевой ценности и вкуса. Некоторые закуски также направлены на увеличение потребления детьми раннего возраста.

| Концентраты |

| гидролизованный |

| изоляты |

| Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня |

| Напитки | ||

| Хлопья на завтрак | ||

| Приправы/Соусы | ||

| Молочные и молочные альтернативные продукты | ||

| Продукты питания RTE/RTC | ||

| Закуски | ||

| Личная гигиена и косметика | ||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси |

| Питание пожилых людей и медицинское питание | ||

| Спортивное/спортивное питание | ||

| Форма | Концентраты | ||

| гидролизованный | |||

| изоляты | |||

| Конечный пользователь | Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня | |

| Напитки | |||

| Хлопья на завтрак | |||

| Приправы/Соусы | |||

| Молочные и молочные альтернативные продукты | |||

| Продукты питания RTE/RTC | |||

| Закуски | |||

| Личная гигиена и косметика | |||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси | |

| Питание пожилых людей и медицинское питание | |||

| Спортивное/спортивное питание | |||

Определение рынка

- Конечный пользователь - Рынок протеиновых ингредиентов работает по принципу B2B. Производители продуктов питания, напитков, пищевых добавок, кормов для животных, средств личной гигиены и косметики считаются конечными потребителями на изучаемом рынке. В объем поставки не входят производители, покупающие жидкую/сухую сыворотку для использования в качестве связующего агента или загустителя или для других небелковых применений.

- Уровень проникновения - Уровень проникновения определяется как процент объема рынка конечных пользователей, обогащенных протеином, в общем объеме рынка конечных пользователей.

- Среднее содержание белка - Среднее содержание белка — это среднее содержание белка на 100 г продукта, произведенного всеми компаниями-конечными потребителями, рассматриваемыми в рамках настоящего отчета.

- Объем рынка конечных пользователей - Объем рынка конечного пользователя — это консолидированный объем всех типов и форм продуктов для конечного пользователя в стране или регионе.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.