Анализ рынка сенокосной и кормовой техники в США

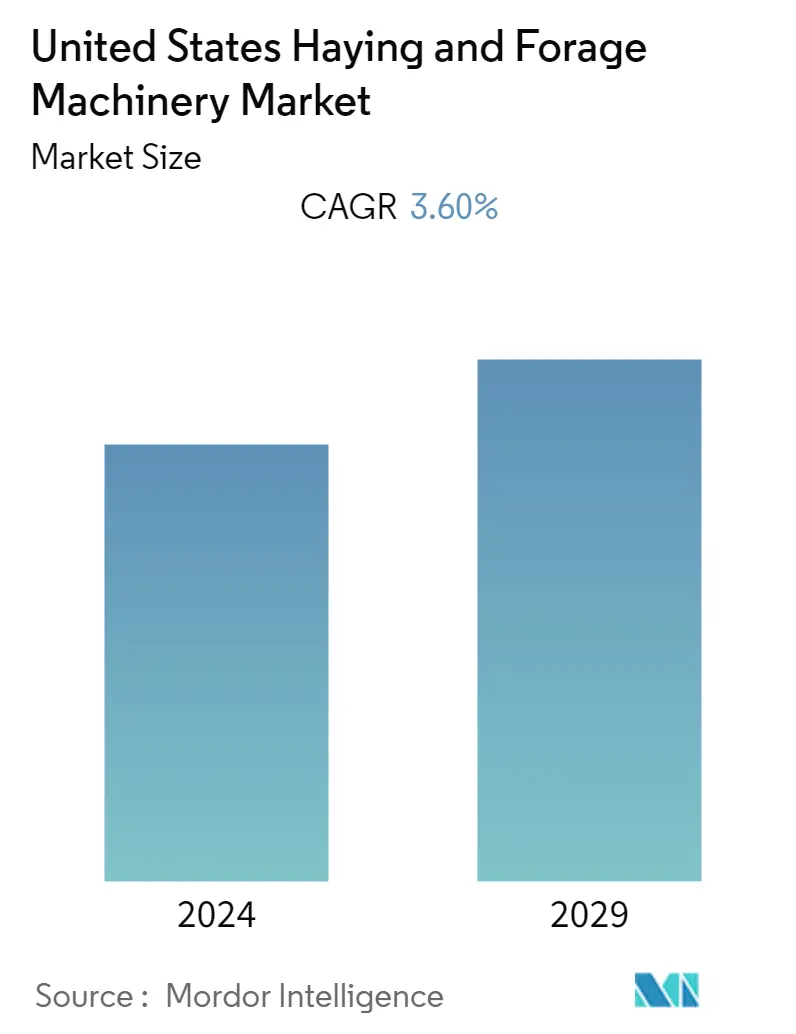

По оценкам, среднегодовой темп роста рынка техники для сенокошения и кормопроизводства в США составит 3,6% в течение прогнозируемого периода. Развитие новейших технологий и государственная поддержка являются основными движущими силами рынка. Рост мирового спроса на корма вызывает рост выращивания кормов, что, в свою очередь, способствует росту рынка кормоуборочной техники в США. Пресс-подборщики и косилки — самое популярное оборудование для кормопроизводства, которое используется в США.

Тенденции рынка сенокосной и кормовой техники в США

Увеличение объемов выращивания кормов стимулирует рынок

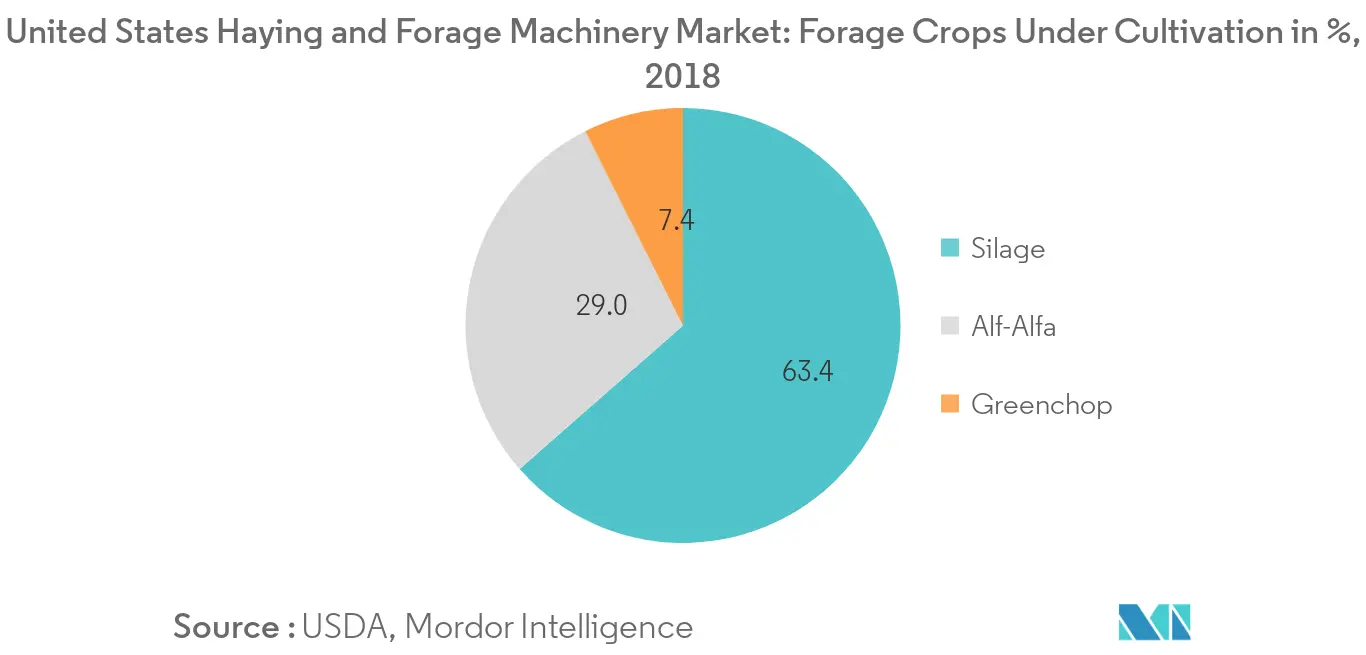

Спрос на корма для животных растет в связи с развитием животноводства. Это приводит к увеличению выращивания кормов в Соединенных Штатах, что является одним из ключевых факторов рынка сенокосной и кормовой техники. Зеленая отбивная, Alfa Alfa и кукурузный силос — вот некоторые из кормовых культур, выращиваемых в Соединенных Штатах с посевными площадями в 4,2 миллиона, 16,6 миллиона и 6,1 миллиона соответственно в 2018 году. продажа кормоуборочной техники.

Растущий спрос на пресс-подборщики

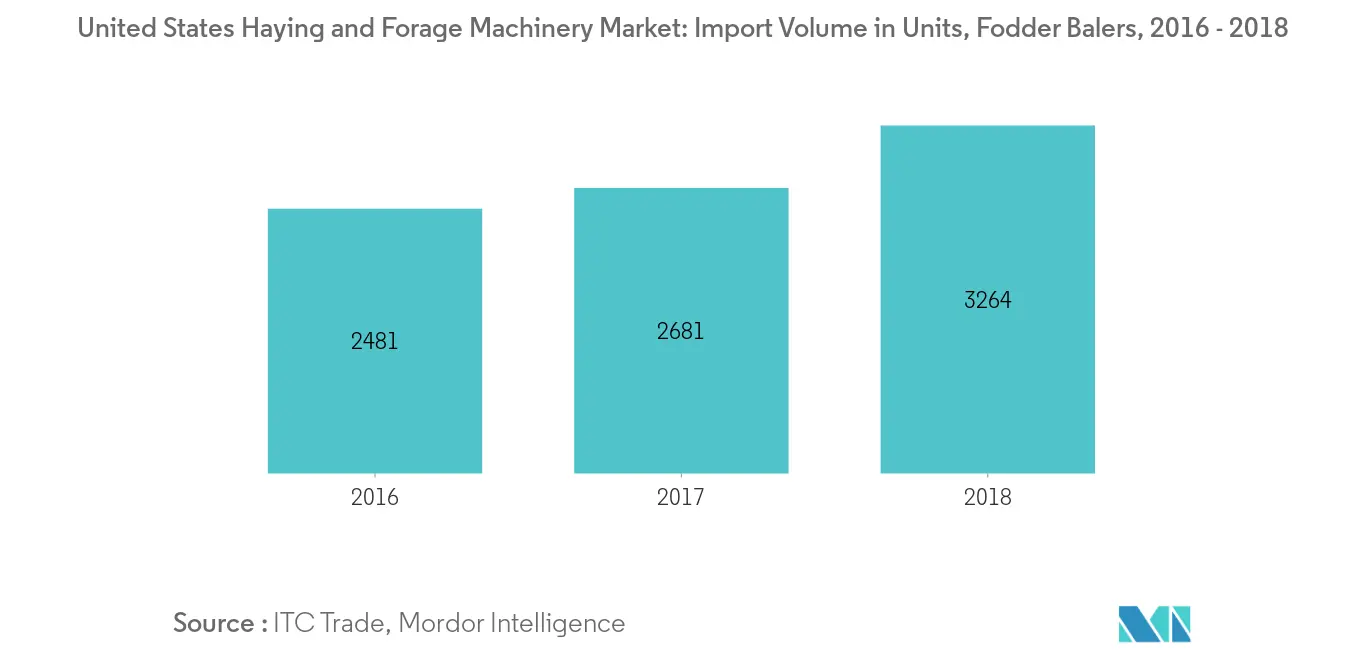

Спрос на пресс-подборщики в США постоянно растет. Высокий спрос на пресс-подборщики сена возник в секторе откормочных площадок региона. Согласно базе данных ITC TradeMap, в 2018 году США импортировали в общей сложности 3264 единицы пресс-подборщиков для кормов, что увеличилось с 2481 единицы в 2016 году. Одной из причин также является государственная поддержка маргинальных фермеров в виде субсидий на покупку техники. для увеличения спроса.

Обзор отрасли сенокошения и кормопроизводства в США

Рынок сельскохозяйственной техники для сенокошения и кормопроизводства достаточно консолидирован, и несколько компаний владеют большей частью рынка. На быстрорастущем рынке сельскохозяйственной техники для сенокошения и кормопроизводства компании не только конкурируют на основе качества продукции или продвижения продукции, но также сосредоточены на других стратегических шагах, чтобы завоевать большую долю рынка и расширить приобретенный размер рынка.

Лидеры рынка сенокосной и кормовой техники в США

AGCO Corporation

CLAAS KGaA mbH

Deere & Company

Krone North America Inc.

PÖTTINGER Landtechnik GmbH

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация отрасли сенокосного и кормового оборудования в США

В отчетах представлен углубленный анализ рынка техники для сенокошения и кормопроизводства в США, включая движущие силы рынка, размер рынка и конкурентную среду, а также перспективы на будущее. Конкурентная среда дает полное представление о доле рынка и профиле основных игроков. Рынок сегментирован по типам косилки, пресс-подборщики и кормоуборочные комбайны.

| Косилки |

| Пресс-подборщики |

| Кормоуборочные комбайны |

| Другие |

| Тип | Косилки |

| Пресс-подборщики | |

| Кормоуборочные комбайны | |

| Другие |

Часто задаваемые вопросы по исследованию рынка сенокосной и кормовой техники в США

Каков текущий размер рынка сенокосного и кормового оборудования в США?

По прогнозам, среднегодовой темп роста рынка сенокосной и кормовой техники в США составит 3,60% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке сенокосной и кормовой техники в США?

AGCO Corporation, CLAAS KGaA mbH, Deere & Company, Krone North America Inc., PÖTTINGER Landtechnik GmbH — крупнейшие компании, работающие на рынке сенокосной и кормовой техники США.

Какие годы охватывает рынок сенокосной и кормовой техники в США?

В отчете рассматривается исторический размер рынка сенокосной и кормовой техники в США за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка сенокосной и кормовой техники в США на следующие годы 2024, 2025, 2026, 2027 годы. , 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о промышленности сенокосного и кормового оборудования в США

Статистические данные о доле рынка, размере и темпах роста доходов в США в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ сенокосного и кормового оборудования в США включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.