Размер и доля рынка хирургических роботов

Анализ рынка хирургических роботов от Mordor Intelligence

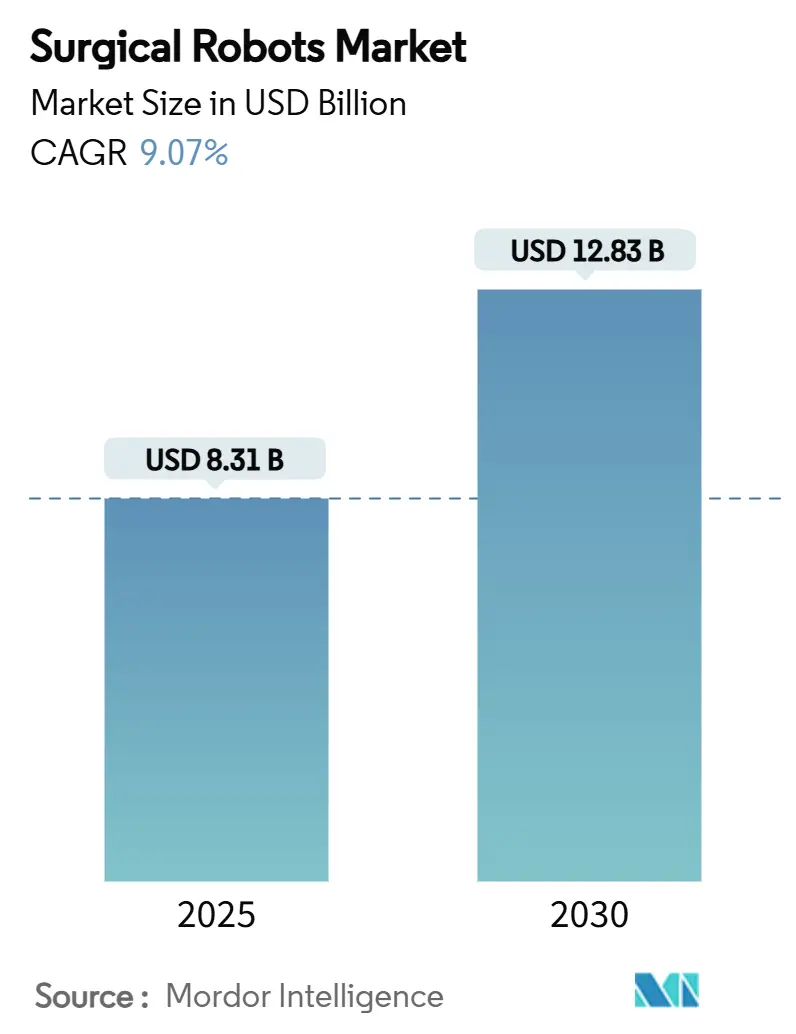

Размер рынка хирургической робототехники оценивается в 8,31 млрд долларов США в 2025 году и на пути к достижению 12,83 млрд долларов США к 2030 году, развиваясь при среднегодовом темпе роста 9,07% в течение прогнозного периода. Спрос обусловлен стареющим населением, стремящимся к точности замены суставов, консолидацией больниц, которая благоприятствует высокоутилизируемым платформам, и быстрым расширением возмещения в Соединенных Штатах и Китае. Модули искусственного интеллекта (ИИ) расширяют робототехнические возможности в области мягких тканей, нейрохирургии и кардиологии, в то время как портативные конструкции позиционируют технологию для амбулаторных условий. Усиливающаяся консолидация-типичным примером которой является приобретение Asensus Surgical компанией Karl Storz в 2024 году-сигнализирует о зрелой конкурентной арене, ориентированной на производительность и богатые данными системы. Регуляторные издержки в рамках Регламента ЕС о медицинских изделиях (MDR) и периодические отзывы устройств вносят осторожность, но общий импульс остается уверенно положительным. [1]Karl Storz, "Acquisition of Asensus Surgical by KARL STORZ," karlstorz.com

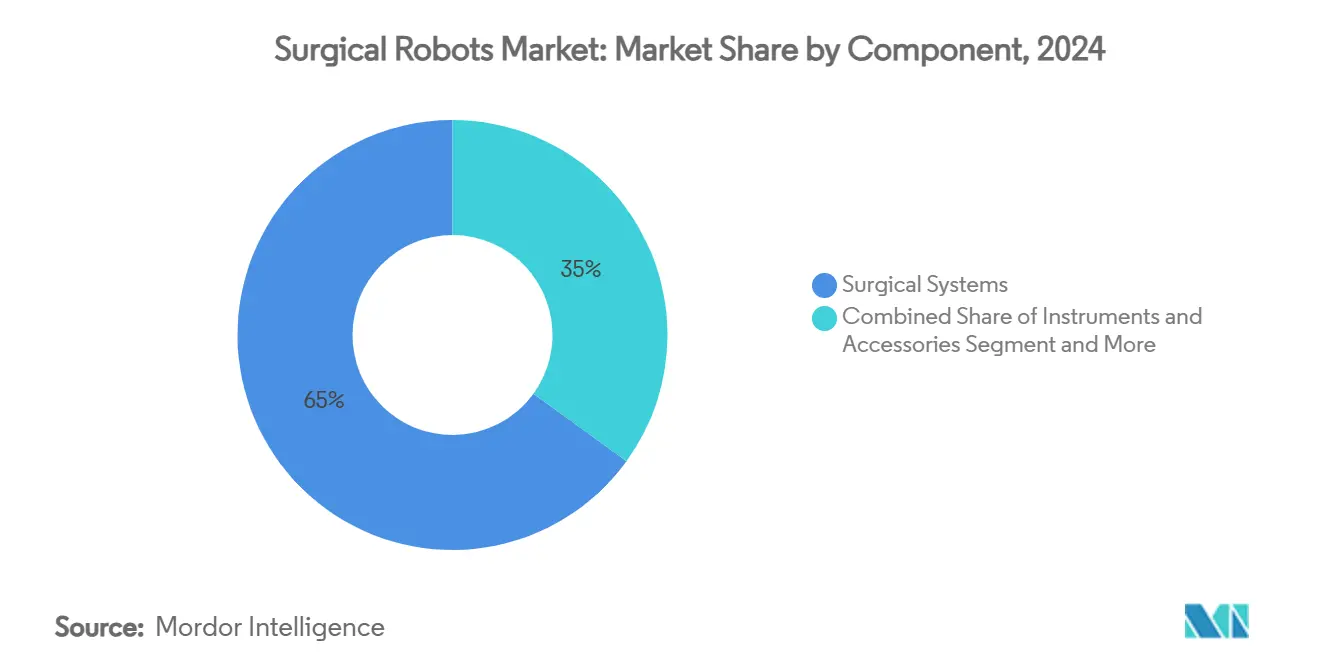

- По компонентам, хирургические системы составили 65% выручки 2024 года, тогда как услуги планируют расширяться при среднегодовом темпе роста 12,5% к 2030 году.

- По области хирургии, гинекология лидировала с 32% долей выручки в 2024 году; ортопедия прогнозируется к ускорению при среднегодовом темпе роста 13,2% до 2030 года.

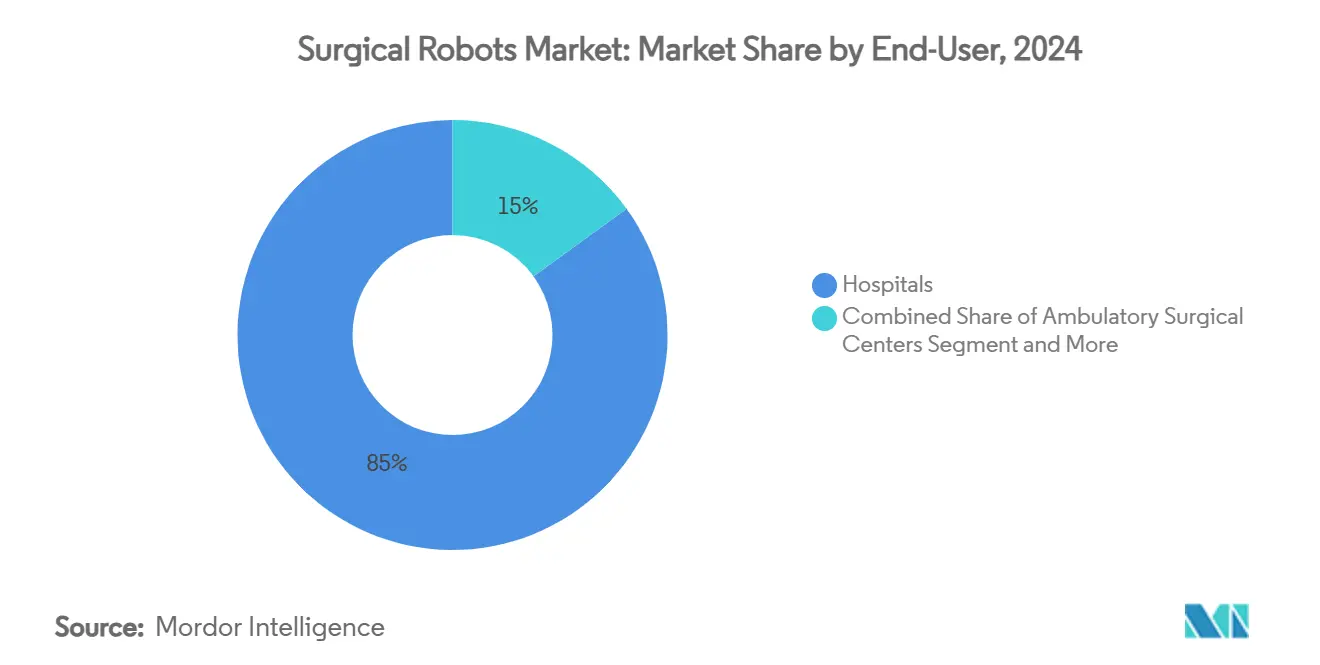

- По конечным пользователям, больницы составили 85% доли рынка хирургической робототехники в 2024 году, в то время как амбулаторные хирургические центры развиваются при среднегодовом темпе роста 15% к 2030 году.

- По мобильности продукта, непортативные платформы заняли 90% выручки 2024 года, тогда как портативные решения прогнозируются к росту при среднегодовом темпе роста 24,8% к 2030 году.

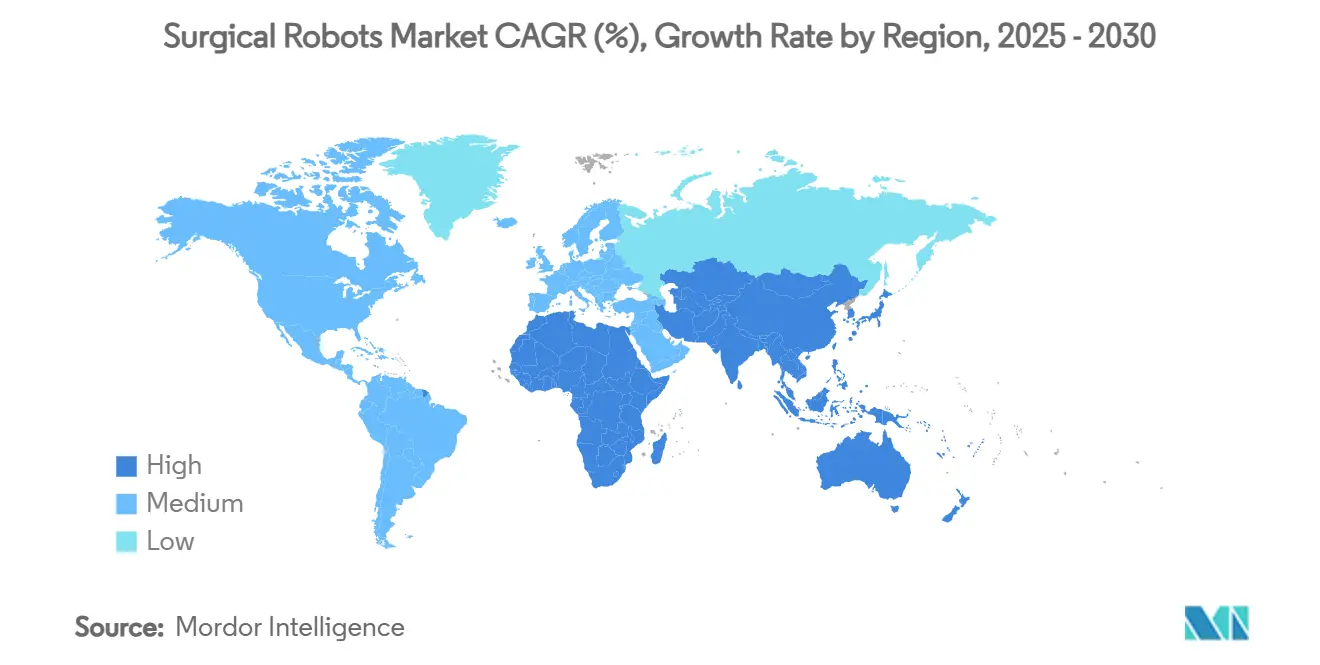

- По географии, Северная Америка внесла 45% выручки 2024 года; Азиатско-Тихоокеанский регион прогнозируется к расширению при среднегодовом темпе роста 12,1% к 2030 году.

Глобальные тренды и инсайты рынка хирургических роботов

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Всплеск внедрения ортопедических роботов, обусловленный стареющим населением Европы и Японии | 2.10% | Европа, Япония, развитые страны АТЭС | Среднесрочный период (2-4 года) |

| Расширение сложных показаний к мягким тканям с помощью зрения и гаптики на основе ИИ | 1.80% | Глобальный, с ранним внедрением в Северной Америке и ЕС | Долгосрочный период (≥ 4 лет) |

| Одобрения возмещения US-CMS и China-NRDL улучшают рентабельность инвестиций | 1.50% | Соединенные Штаты, Китай, распространение на развивающиеся рынки | Краткосрочный период (≤ 2 лет) |

| Бюджеты консолидации больниц благоприятствуют высокоутилизируемым роботизированным платформам | 1.30% | В первую очередь Северная Америка и ЕС | Среднесрочный период (2-4 года) |

| Переход к ASC в США стимулирует спрос на компактных роботов | 1.00% | Соединенные Штаты, раннее внедрение в Канаде | Краткосрочный период (≤ 2 лет) |

| Фонды локализации медицинских технологий (India PLI, EU IPCEI) повышают производство | 0.90% | Индия, государства-члены ЕС, отдельные развивающиеся рынки | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Всплеск внедрения ортопедических роботов, обусловленный стареющим населением Европы и Японии

Германия ожидает роста показателей замены коленного сустава на 55% к 2040 году, подчеркивая потребность в точной установке имплантатов, которую обеспечивают роботизированные платформы. Японские больницы отражают это демографическое давление, стимулируя Stryker расширять установки Mako в крупных сетях. Клинические рабочие процессы сосредоточены на воспроизводимой резекции кости и выравнивании, снижая риск ревизии у пожилых когорт. Высокие объемы процедур создают благоприятную окупаемость, побуждая национальные системы здравоохранения отдавать приоритет ортопедическим роботам. Демографический попутный ветер является, следовательно, структурной, независимой опорой роста для рынка хирургической робототехники.

Расширение сложных показаний к мягким тканям с помощью зрения и гаптики на основе ИИ

Компьютерное зрение теперь идентифицирует критическую анатомию в реальном времени, в то время как датчики обратной связи по силе модулируют захват для минимизации травмы тканей. Инженеры Johns Hopkins доказали, что роботы, обучающиеся по видео, могут накладывать швы на уровне человеческого мастерства. Такие возможности открывают нейрохирургические и кардиологические случаи применения, где пороги ловкости ранее были запретительными. Больницы ценят перспективу предиктивной аналитики, которая предупреждает об ошибках до их возникновения, согласуясь с императивами помощи, основанной на ценности. Расширение ИИ, таким образом, модернизирует рынок хирургической робототехники от основного актива к непрерывно обучающемуся клиническому партнеру.

Одобрения возмещения US-CMS и China-NRDL улучшают рентабельность инвестиций

UnitedHealthcare теперь определяет роботизированную помощь как неотъемлемую часть основных процедур, устраняя неясности отдельного выставления счетов. Национальный список возмещаемых лекарств Китая также начал покрывать роботизированные хирургические операции в городах высшего уровня, при этом 64% единиц, развернутых в 2024 году, поставлялись отечественными производителями. Больницы, следовательно, обеспечивают предсказуемые графики платежей, позволяя закупки множественных платформ, которые когда-то сталкивались с противодействием на уровне совета директоров. Надежное возмещение устраняет основной барьер для масштабирования размера рынка хирургической робототехники как в странах с высоким, так и со средним доходом.

Бюджеты консолидации больниц благоприятствуют высокоутилизируемым платформам

Мегасистемы, такие как HCA, ведут переговоры о флотских сделках, которые снижают затраты на процедуру и повышают эффективность обучения. Intuitive сообщает о 2,63 миллионах случаев da Vinci в 2024 году, объеме, который оправдывает рутинные обновления капитала. Академические центры аналогично тестируют новые устройства, ускоряя циклы валидации. Консолидированные закупки, таким образом, расширяют ров для многофункциональных систем и ограничивают перспективы для нишевых претендентов, если только они не демонстрируют пропускную способность для разных специальностей. [2]European Commission, "€1 billion of State Aid for IPCEI Med4Cure," ec.europa.eu

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Длительная окупаемость капитала в низкообъемных больницах MEA | -1.20% | Ближний Восток и Африка, отдельные развивающиеся рынки | Среднесрочный период (2-4 года) |

| Инциденты отзыва устройств (2022-24) подрывают доверие хирургов | -0.90% | Глобальный, с концентрированным воздействием в Северной Америке и ЕС | Краткосрочный период (≤ 2 лет) |

| Нехватка хирургов-робототехников со стипендиальной подготовкой в городах второго уровня | -0.70% | Развивающиеся рынки, вторичные мегаполисы глобально | Долгосрочный период (≥ 4 лет) |

| Затраты на соблюдение EU-MDR 2017/745 задерживают запуски | -0.60% | Европейский союз, с распространением на глобальную разработку продуктов | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Длительная окупаемость капитала в низкообъемных больницах MEA

Условия с ограниченными ресурсами в Африке с трудом достигают годового порога в 200 случаев, который оправдывает владение роботом, заставляя учреждения взвешивать альтернативные инвестиционные приоритеты. Сервисные контракты часто включают зарубежных инженеров, завышая операционные расходы. Хотя саудовские центры сообщают о 98% выживаемости в роботизированной кардиохирургии, широкое региональное внедрение остается сдержанным до тех пор, пока не эволюционируют модели финансирования.

Инциденты отзыва устройств (2022-24) подрывают доверие хирургов

Asensus Senhance, Zimmer Biomet ROSA и Stryker Mako каждый столкнулись с отзывами класса I или II из-за программных или кинематических неисправностей. Больницы теперь устанавливают более длительные временные рамки оценки и требуют обширные данные постмаркетингового наблюдения. Временные замедления наиболее остро вредят новым участникам, поскольку устоявшиеся поставщики владеют большими наборами данных по безопасности для успокоения комитетов по аккредитации. [3]U.S. FDA, "Class I Recall: Asensus Surgical Senhance System," fda.gov

Сегментный анализ

По компонентам: системы закрепляют выручку, в то время как услуги ускоряются

Хирургические системы сгенерировали 65% выручки 2024 года, свидетельствуя о капиталоемкой природе приобретения платформ. Инструменты и аксессуары производят стабильные денежные потоки, связанные с процедурами, но услуги прогнозируются к росту на 12,5% ежегодно к 2030 году, поскольку больницы требуют обновления алгоритмов, патчи кибербезопасности и многоспециальное обучение. Внедрение Intuitive da Vinci пятого поколения вызвало значительную волну обновления. Этот цикл модернизации повышает размер рынка хирургической робототехники для аппаратного обеспечения, одновременно подкрепляя рост повторяющихся услуг.

Сервисные контракты теперь объединяют предиктивную аналитику технического обслуживания, увеличивая время работы и сглаживая планирование операционной. Модули с поддержкой ИИ требуют непрерывной калибровки для сохранения соответствия нормативным требованиям, встраивая поставщиков глубже в ИТ-экосистемы больниц. Доходы от обучения расширяются наряду с мандатами аккредитации хирургов, особенно на развивающихся рынках, где возможности стипендий отстают. Динамика двойного двигателя позиционирует услуги как долгосрочный ускоритель маржи в более широком рынке хирургической робототехники.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По области хирургии: гинекология лидирует, в то время как ортопедия ускоряется

Гинекологические процедуры захватили 32% выручки в 2024 году, используя десятилетия принятия минимально инвазивного подхода для гистерэктомии и миомэктомии. Четкие доказательства снижения кровопотери и более коротких сроков пребывания делают роботизированное вмешательство стандартом помощи во многих американских учреждениях. В отличие от этого, ортопедия представляет быстрорастущий сегмент, развивающийся на 13,2% ежегодно из-за спроса на имплантаты стареющего населения. Ортопедия, следовательно, занимает расширяющуюся долю размера рынка хирургической робототехники для прогнозов 2030 года.

Темпы инноваций в навигации замены суставов позиционируют роботов как гарантов выравнивания, смягчая ревизионные хирургические операции. Связь Zimmer Biomet с Think Surgical по ручному роботу TMINI иллюстрирует эргономическую эволюцию. Нейрохирургические и кардиологические применения остаются зарождающимися, но выигрывают от микроманипуляций, управляемых ИИ. Разнообразие показаний амортизирует цикличность, распределяя процедурный риск по специальностям и усиливая устойчивость в рынке хирургической робототехники.

По конечным пользователям: больницы доминируют, в то время как ASC растут

Больницы выполнили 85% роботизированных случаев в 2024 году, учитывая их способность амортизировать платформы по нескольким отделениям. Крупные системы ведут переговоры о флотских скидках и гармонизируют аккредитацию, генерируя экономию масштаба. Cleveland Clinic и NYU активно тестируют роботов для микрохирургии, таких как Symani, подчеркивая лидерство третичных центров. Следовательно, больницы сохраняют львиную долю доли рынка хирургической робототехники по состоянию на 2025 год.

Амбулаторные хирургические центры (ASC), однако, демонстрируют среднегодовой темп роста 15% до 2030 года, поскольку плательщики переносят процедуры с низкой остротой из стационарных условий. Sg2 прогнозирует 44 миллиона случаев ASC к 2034 году. Портативные роботы соответствуют требованиям ASC к быстрой смене помещений и ограниченному площадному пространству, побуждая производителей устройств разрабатывать компактные, экономически эффективные конфигурации. Растущее проникновение ASC, следовательно, предлагает непропорционально большой дополнительный подъем общего роста рынка хирургической робототехники.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По мобильности продукта: непортативные системы преобладают, в то время как портативные набирают обороты

Традиционные роботы на тележках занимали 90% выручки в 2024 году. Эти системы предлагают обширные библиотеки инструментов, интегрированную визуализацию и многорукую ловкость, которые подходят для сложных, многочасовых хирургических операций. Их размер и инфраструктурные требования привязывают их к фиксированным операционным залам, обеспечивая стабильную установленную базу, которая продолжает подкреплять рынок хирургической робототехники.

Портативные решения, регистрирующие стремительный среднегодовой темп роста 24,8% к 2030 году, отвечают на амбулаторные и модульные тренды операционных залов. Moon Surgical Maestro и CMR Surgical Versius воплощают модульность и транспортабельность. Ручные дополнения, такие как TMINI, усиливают конкуренцию по эргономике и цене, раскрывая бюджеты в меньших центрах. Этот сдвиг в дизайне может перекалибровать рынок хирургической робототехники в сторону более высоких объемов единиц, но более низких средних продажных цен, тем самым расширяя доступность.

Географический анализ

Северная Америка сохранила 45% выручки 2024 года, движимая сильным возмещением и сообществами хирургов-первопроходцев. Более 2,63 миллионов процедур использовали системы da Vinci в 2024 году, подчеркивая экономику плотности процедур. Размер рынка хирургической робототехники только для Соединенных Штатов прогнозируется достичь двузначных миллиардов к концу десятилетия, поскольку проникновение ASC расцветает.

Европа занимает второе место, опираясь на всплеск ортопедического спроса Германии и программу Med4Cure ЕС на 1 миллиард евро. Тем не менее, затраты на соблюдение MDR сдерживают быстрые запуски платформ, умеряя краткосрочный рост. Рынок хирургической робототехники находит более стабильное сцепление во Франции, Италии и скандинавских странах, где централизованные закупки способствуют стандартизации платформ.

Азиатско-Тихоокеанский регион демонстрирует самый быстрый среднегодовой темп роста 12,1% до 2030 года. Смесь развертывания Китая на 64% отечественного производства подтверждает глубину местного производства. Схема стимулирования производства, связанная с продукцией, Индии сочетает тарифы с субсидиями, культивируя зарождающийся экспортный центр для робототехнических подсистем. Сверхстареющая демография Японии стимулирует устойчивые покупки ортопедических роботов, в то время как Южная Корея и Австралия используют сильную цифровую инфраструктуру для быстрого внедрения. Коллективно эти рынки добавляют значительный вес к глобальной траектории рынка хирургической робототехники. [4]Press Information Bureau of India, "PLI Scheme Increases Medical Device Production," pib.gov.in

Конкурентный ландшафт

Intuitive Surgical закрепляет доминирование в мягких тканях, используя 25-летнюю установленную базу и проприетарную экосистему инструментов. В ортопедии преобладает фрагментация. Stryker, Zimmer Biomet и Think Surgical соперничают за ниши, специфичные для имплантатов, в то время как Medtronic совершенствует платформу Hugo через целевые приобретения, такие как Fortimedix. Покупка Asensus компанией Karl Storz в 2024 году встраивает управляемый производительностью ИИ в более широкий портфель эндоскопии, иллюстрируя импульс консолидации.

Возможности белого пространства сосредоточены на системах, специфичных для процедур. ForSight Robotics обеспечила 125 миллионов долларов США для продвижения автоматизации хирургии катаракты, в то время как прототип Университета Юты достигает точности сетчатки в 1 микрометр. Конкурентная дифференциация теперь зависит от оценки навыков, управляемых ИИ, и прогнозирования ошибок в реальном времени, элементов, которые повышают затраты на переключение для больничных покупателей. Стратегии поставщиков все чаще объединяют услуги данных, создавая встроенную выручку за пределами аппаратного обеспечения и углубляя барьеры для входа в рынок хирургической робототехники.

Лидеры индустрии хирургических роботов

-

Intuitive Surgical, Inc.

-

Stryker Corporation

-

Johnson & Johnson (Auris + DePuy)

-

Medtronic PLC

-

Zimmer Biomet Holdings, Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Март 2025: Intuitive Surgical сообщила о рецензируемых доказательствах того, что обратная связь по силе в da Vinci 5 снижает травму тканей на 43%, с глобальным развертыванием, запланированным на 2025 год.

- Март 2025: робот Monogram получил разрешение FDA, в то время как Vicarious Surgical объявила о задержках, связанных с поставщиками.

- Февраль 2025: инженеры Университета Юты представили головной робот для сетчатки, достигающий движений в 1 микрометр.

- Ноябрь 2024: Johns Hopkins продемонстрировала роботов для наложения швов, обученных ИИ, выполняющих на уровне, эквивалентном человеческому.

Объем глобального отчета о рынке хирургических роботов

Роботизированная хирургия выполняется специально обученным хирургом через крошечные разрезы. Состояния, влияющие на мочевой пузырь, простату, сердце, пищеварительную систему и многое другое, можно лечить с помощью роботизированной хирургии. Преимущества включают меньшую кровопотерю, более короткие сроки госпитализации и более быстрое восстановление. Способность хирургических роботов точно манипулировать хирургическими инструментами в ограниченной операционной полезна для минимально инвазивной хирургии. Два крошечных захватывающих манипулятора, жесткий нейроэндоскоп, отсасывающая трубка и перфузионная трубка составляют микроманипулятор.

Рынок хирургических роботов сегментирован по компонентам (хирургическая система, аксессуары и услуги), области хирургии (гинекологическая хирургия, сердечно-сосудистая, нейрохирургия, ортопедическая хирургия, лапароскопия и урология) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, остальной мир). Размеры рынка и прогнозы представлены в стоимостном выражении в долларах США для всех вышеуказанных сегментов.

| Хирургические системы |

| Инструменты и аксессуары |

| Обучение |

| Услуги (техническое обслуживание |

| Гинекологическая |

| Урологическая |

| Ортопедическая |

| Нейрохирургия |

| Сердечно-сосудистая |

| Общая и лапароскопическая |

| Торакальная |

| Другие специальности |

| Больницы |

| Амбулаторные хирургические центры |

| Специализированные клиники |

| Мобильность |

| Непортативные системы |

| Портативные/тележечные системы |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Великобритания |

| Германия | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток | Израиль |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Турция | |

| Остальной Ближний Восток | |

| Африка | Южная Африка |

| Египет | |

| Остальная Африка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По компонентам | Хирургические системы | |

| Инструменты и аксессуары | ||

| Обучение | ||

| Услуги (техническое обслуживание | ||

| По области хирургии | Гинекологическая | |

| Урологическая | ||

| Ортопедическая | ||

| Нейрохирургия | ||

| Сердечно-сосудистая | ||

| Общая и лапароскопическая | ||

| Торакальная | ||

| Другие специальности | ||

| По конечному пользователю | Больницы | |

| Амбулаторные хирургические центры | ||

| Специализированные клиники | ||

| По продукту | Мобильность | |

| Непортативные системы | ||

| Портативные/тележечные системы | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток | Израиль | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Египет | ||

| Остальная Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка хирургической робототехники?

Рынок хирургической робототехники сгенерировал 8,31 млрд долларов США в 2025 году и прогнозируется достичь 12,83 млрд долларов США к 2030 году.

Какая хирургическая специальность составляет наибольшую долю роботизированных процедур?

Гинекологические хирургические операции лидируют с 32% выручки 2024 года, поддерживаемые устоявшимися минимально инвазивными протоколами и сильными клиническими доказательствами.

Почему амбулаторные хирургические центры так быстро внедряют роботов?

Предсказуемые рамки возмещения и компактные платформенные решения позволяют ASC предлагать высокоточные процедуры, сохраняя быструю смену помещений.

Как возможности ИИ влияют на будущих хирургических роботов?

ИИ улучшает зрение, гаптику и предиктивную аналитику, позволяя роботам распознавать анатомию, корректировать силу в реальном времени и предупреждать о потенциальных ошибках до их возникновения.

Какие регионы представляют самые быстрые возможности роста?

Азиатско-Тихоокеанский регион показывает прогноз среднегодового темпа роста 12,1% к 2030 году, движимый всплеском отечественного производства Китая, стимулами PLI Индии и стареющей демографией Японии.

Каков основной барьер для внедрения на развивающихся рынках?

Низкие объемы процедур во многих больницах MEA продлевают сроки окупаемости, в то время как нехватка обученных хирургов и высокие сервисные затраты препятствуют более широкому развертыванию.

Как консолидация формирует конкурентный ландшафт?

Крупные системы здравоохранения ведут переговоры о флотских сделках, благоприятствуют богатым данными платформам и направляют долю рынка к поставщикам, которые могут поддерживать многоспециальное, высокопроизводительное использование.

Последнее обновление страницы: