Размер и доля рынка солнцезащитных очков

Анализ рынка солнцезащитных очков от Mordor Intelligence

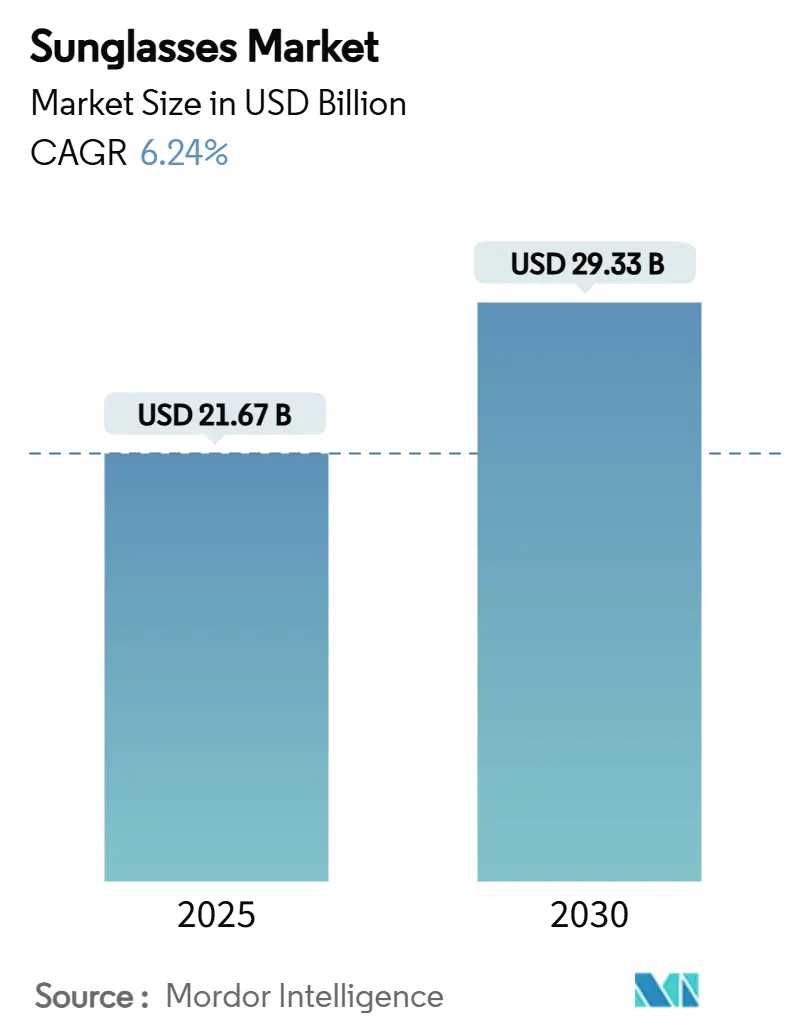

Размер рынка солнцезащитных очков составляет 21,67 млрд долларов США в 2025 году и, по прогнозам, достигнет 29,33 млрд долларов США к 2030 году, увеличиваясь со среднегодовым темпом роста 6,24% в течение прогнозируемого периода. Повышенное понимание общественностью ультрафиолетового (УФ) ущерба, быстрые циклы моды и технологические прорывы в области линз совместно усиливают динамику роста. Премиумизация ускоряется, поскольку потребители ассоциируют защиту глаз с оздоровлением, стилем и цифровой связностью, а не с простой защитой от солнца. Технологическая модель поощряет как действующих игроков, так и стартапы к расширению границ исследований и разработок. Региональные контрасты также формируют возможности; Северная Америка вносит наибольший вклад в выручку, однако Азиатско-Тихоокеанский регион демонстрирует самый быстрый рост в натуральном выражении, поскольку когорты среднего класса принимают престижные бренды. На фоне этих драйверов обязательства по устойчивому развитию от ведущих производителей повышают стандарты материалов и создают новые рычаги дифференциации через биоацетат, переработанные полимеры и прозрачные цепи поставок.

Ключевые выводы отчета

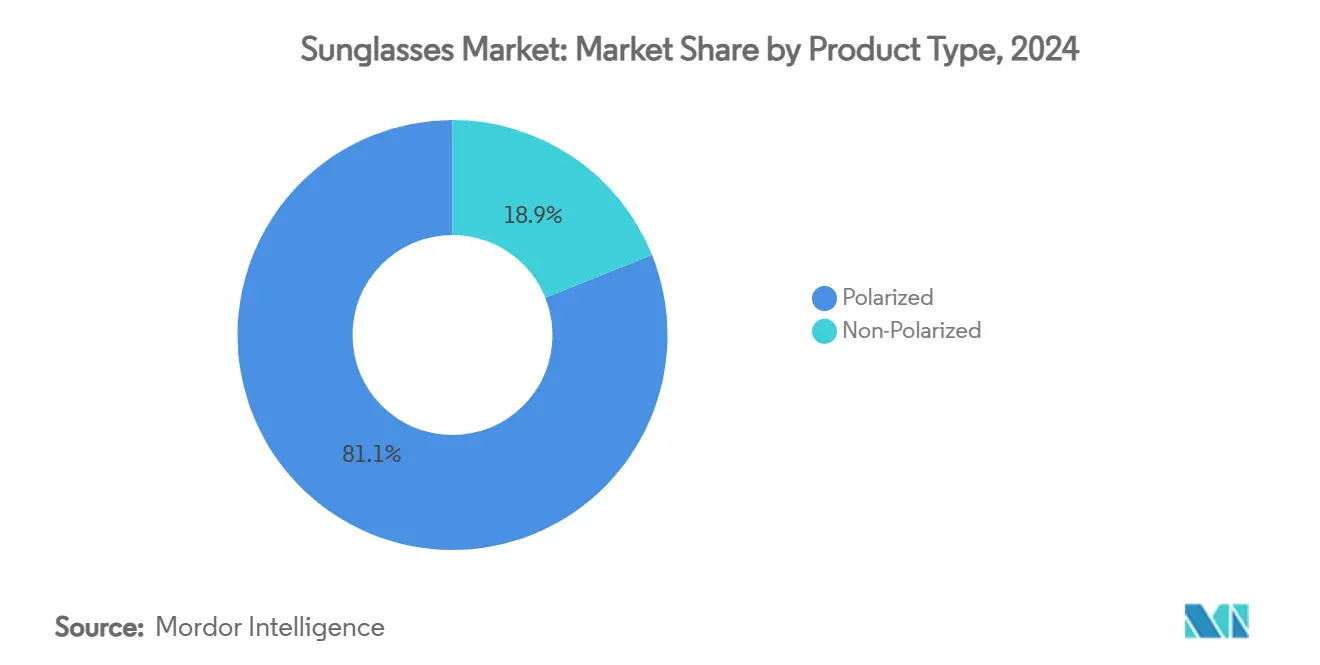

- По типу продукта поляризованные солнцезащитные очки занимали 81,31% доли рынка солнцезащитных очков в 2024 году, в то время как неполяризованные варианты расширяются со среднегодовым темпом роста 6,89% до 2030 года

- По конечному пользователю женщины составляли 54,66% рынка солнцезащитных очков в 2024 году, тогда как детский сегмент, по прогнозам, зарегистрирует среднегодовой темп роста 6,39% до 2030 года

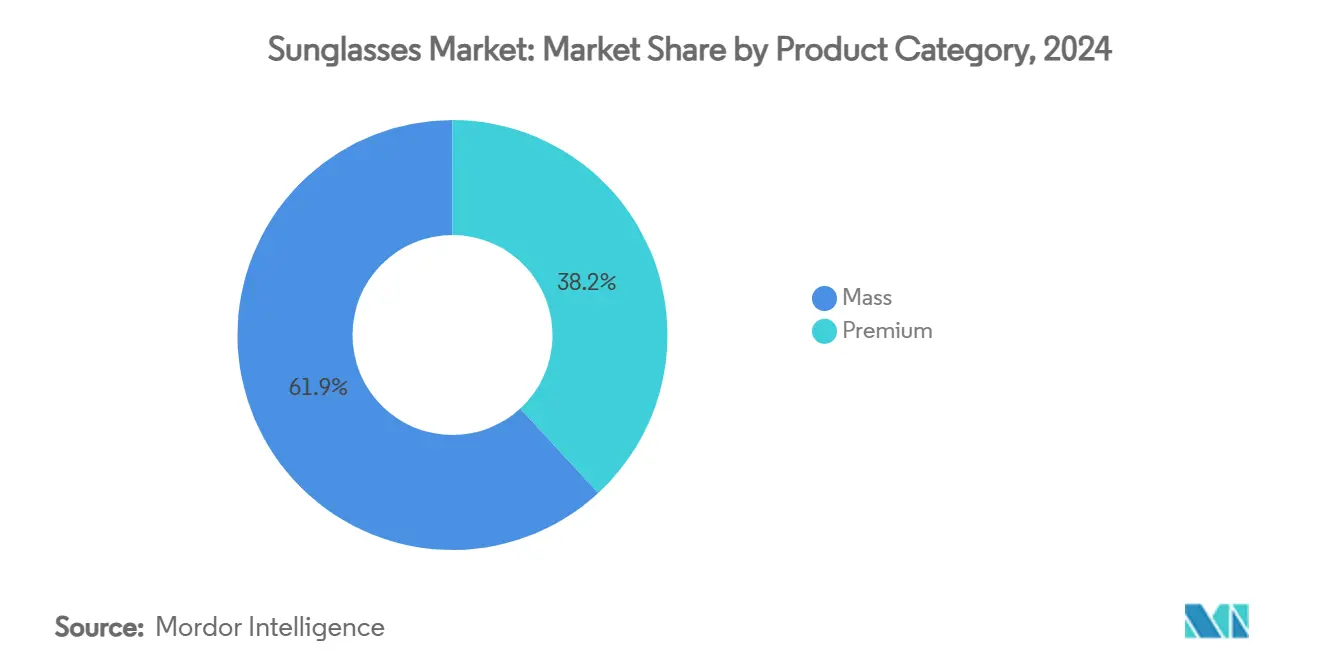

- По категории продукта массовые предложения захватили 61,85% выручки 2024 года, а премиальные линии, по прогнозам, покажут среднегодовой темп роста 7,20% до 2030 года

- По каналу сбыта офлайн-точки обеспечили 75,00% оборота 2024 года, а онлайн-платформы находятся на пути к среднегодовому темпу роста 8,50% до 2030 года

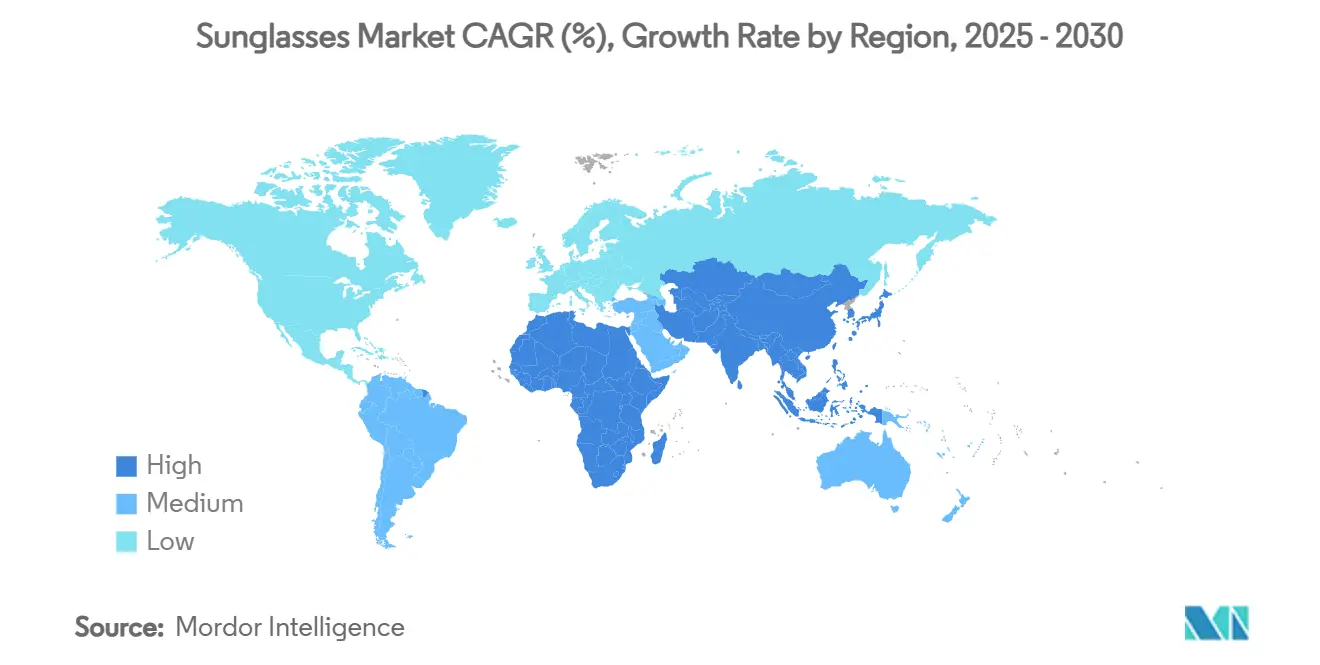

- Географически Северная Америка командовала 32,63% доли рынка в 2024 году, в то время как Азиатско-Тихоокеанский регион, по прогнозам, будет расти со среднегодовым темпом роста 7,60% до 2030 года.

Глобальные тенденции и аналитические данные рынка солнцезащитных очков

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Растущая осведомленность потребителей о УФ-защите и здоровье глаз | +1.2% | Северная Америка и Европа лидируют, глобальное распространение | Среднесрочно (2-4 года) |

| Модные тенденции и быстрые циклы продуктов | +1.5% | Глобально, выражено в городах Азиатско-Тихоокеанского региона | Краткосрочно (≤ 2 лет) |

| Узнаваемость бренда и влияние знаменитостей/социальных сетей | +0.9% | Фокусные точки Северной Америки и Европы | Краткосрочно (≤ 2 лет) |

| Рост активного отдыха и участия в спорте | +1.1% | Глобально, сильнее всего в Северной Америке и Европе | Среднесрочно (2-4 года) |

| Спрос на экологически чистые биоматериалы для оправ | +0.7% | Европа и Северная Америка лидируют, Азиатско-Тихоокеанский регион растет | Долгосрочно (≥ 4 лет) |

| Инновации в технологии линз | +1.0% | Глобально, более быстрое внедрение на развитых рынках | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущая осведомленность потребителей о УФ-защите и здоровье глаз

Заботящиеся о здоровье потребители все чаще рассматривают солнцезащитные очки как необходимые медицинские устройства, а не просто модные аксессуары, что приводит к всплеску в премиальном сегменте. Усиливая это восприятие, FDA классифицирует солнцезащитные очки как медицинские устройства класса I согласно 21 CFR 886.5842, требуя ударопрочных линз и специальных стандартов маркировки. Между тем, стандарты ISO 12312-1:2022 обеспечивают 100% УФ-защиту и определяют категории пропускания, устанавливая критерии качества, которые помогают отличить подлинные продукты от подделок. Исследование The Vision Council в 2024 году показало, что хотя только 11% взрослых владеют спортивными очками[1]Источник: The Vision Council, `The Vision Council Releases Focused Insights Report in Advance of National Sunglasses Day`, visioncouncil.org, те, кто имеют, выражают высокое удовлетворение, особенно для пеших прогулок и езды на велосипеде. Это расхождение подчеркивает значительный неиспользованный спрос, поскольку потребители переходят от универсальных очков к специализированной защите. Кроме того, регулятивная среда не только предлагает конкурентное преимущество соответствующим производителям, но и создает барьеры против низкокачественного импорта. Поскольку потребители становятся более осведомленными о УФ-защите и здоровье глаз, солнцезащитные очки эволюционируют от простых модных заявлений к жизненно важным продуктам для здоровья, подпитывая спрос на рынке, стимулируя инновации и расширяя потребительскую базу.

Модные тенденции и быстрые циклы продуктов

Роскошные бренды солнцезащитных очков капитализируют на партнерствах со знаменитостями и влиянии социальных сетей для ускорения смены стилей, сокращая традиционные сезонные циклы. Для поколения Z солнцезащитные очки представляют доступную роскошь, стимулируя постоянный спрос в течение всего года за пределами типичного летнего сезона. Олимпийские игры в Париже стимулировали рост спроса на спортивные солнцезащитные очки, при этом Oakley сообщил о замечательном увеличении поисковых запросов на 140% во время события. Эта быстрая эволюция тенденций создает проблемы управления запасами для ритейлеров, но вознаграждает бренды, способные быстро преобразовывать подиумные тренды в массовое производство. Модно-сознательные потребители все чаще ищут ограниченные издания и коллаборативные релизы, заставляя традиционные компании по производству очков принимать стратегии быстрой моды. Эволюционирующие модные тенденции и ускоренные циклы продуктов трансформируют солнцезащитные очки в быстро движущиеся потребительские модные товары, поощряя частые покупки, стимулируя инновации и расширяя глобальный охват рынка.

Узнаваемость бренда и влияние знаменитостей/социальных сетей

Платформы социальных сетей сместили маркетинг солнцезащитных очков от сезонных толчков к постоянному взаимодействию с брендом, особенно нацеливаясь на молодую аудиторию. Сегодня знаменитые одобрения требуют подлинной интеграции над простым размещением продукта, учитывая повышенную проверку потребителями подлинности влиятельных лиц. Компании, такие как Warby Parker, проложили путь в принятии технологии виртуальной примерки, облегчая процесс покупки, обеспечивая взаимодействие с брендом через цифровые каналы. Функции в Instagram и TikTok позволяют прямые покупки, обходя традиционные розничные каналы и изменяя конкурентные ландшафты. Эта эволюция благоприятствует брендам с сильным цифровым присутствием, создавая вызовы традиционным моделям, зависящим от оптовой торговли. Инфлюенсер-маркетинг часто воспринимается потребителями как более подлинный и заслуживающий доверия по сравнению с традиционной рекламой, способствуя лояльности к бренду и стимулируя повторные покупки. Эффективное использование знаменитых одобрений и социальных сетей повышает видимость бренда, устанавливает эмоциональные связи с целевой аудиторией и генерирует сильный рыночный спрос на солнцезащитные очки.

Рост активного отдыха и участия в спорте

Растущая популярность активного отдыха, такого как пешие прогулки, велоспорт и лыжный спорт, стимулирует спрос на высокопроизводительные очки. Эти продукты обеспечивают УФ-защиту, минимизируют блики и улучшают видимость во время интенсивных активностей. Согласно Sports and Fitness Industry Association, 58,6% населения США участвовало в активном отдыхе в 2024 году[2]Источник: Sports and Fitness Industry Association, "2025 Sports, Fitness, and Leisure Activities Topline Participation Report", sfia.org. Случайные искатели приключений все чаще предпочитают универсальные линзы, которые плавно адаптируются от ежедневных поездок на работу до выходных походов, подпитывая спрос на многоцелевые очки с антибликовыми покрытиями и прочными оправами. Бренды спортивной одежды, расширяющиеся в лицензирование очков, используют возможности кросс-мерчандайзинга. Включая цветокоординированные дизайны и одобрения спортсменов, они эффективно увеличивают продажи. Поскольку рекреационные активности диверсифицируются, категории должны сегментировать предложения на основе интенсивности активности и соответственно адаптировать функции. Эти изменяющиеся динамики стимулируют рост глобального рынка солнцезащитных очков в соответствии с растущей популярностью активного отдыха и спортивных активностей.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Распространение контрафактных продуктов | -0.8% | Очаги Азиатско-Тихоокеанского региона, развивающиеся рынки | Среднесрочно (2-4 года) |

| Запасы и устаревание стиля | -0.5% | Модно-продвинутые регионы | Краткосрочно (≤ 2 лет) |

| Появление альтернативных корректирующих решений | -0.4% | Глобально | Среднесрочно (2-4 года) |

| Регулятивный контроль заявлений о защите от синего света | -0.5% | Северная Америка и Европа | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Распространение контрафактных продуктов

Контрафактные солнцезащитные очки подрывают законный рост рынка, предлагая некачественную УФ-защиту при имитации эстетики премиальных брендов. Сообщенные случаи контрафакта в электронной коммерции в Италии составили 509 в 2023 году, согласно "Министерству внутренних дел Италии"[3]Источник: Министерство внутренних дел Италии, "Criminal Analysis Service", governo.it. Контрафактные продукты обычно не соответствуют стандартам ISO 12312-1:2022 для УФ-защиты и ударопрочности, создавая риски безопасности потребителей, которые повреждают доверие к категории. Платформы электронной коммерции все больше борются с соблюдением правил, поскольку производители подделок улучшают свою способность реплицировать подлинную упаковку и документацию. Развивающиеся рынки, характеризующиеся высокой ценочувствительностью, особенно уязвимы, поскольку потребители более склонны покупать контрафактные альтернативы. Широкое присутствие контрафактных солнцезащитных очков не только угрожает безопасности потребителей, но также ограничивает возможности роста для законных брендов. Эта фрагментация рынка вводит низкокачественные продукты, вредя общей репутации и прибыльности отрасли.

Запасы и устаревание стиля

По мере ускорения модных циклов ритейлеры борются с управлением запасами, пытаясь предсказать долговечность стиля и оптимальные уровни запасов. Динамика быстрой моды сжимает традиционные окна сезонного планирования, заставляя ритейлеров брать на себя обязательства по стилям до того, как потребительские предпочтения укрепятся. Рынок роскошных солнцезащитных очков с его фокусом на ограниченных изданиях и коллаборативных релизах усиливает этот вызов, поскольку бренды жонглируют эксклюзивностью против потребностей в объеме. В то время как цифрово-нативные бренды, такие как Warby Parker, адептно навигируют в этих водах через модели прямых продаж потребителю и прогнозирование спроса на основе данных, традиционные компании, зависящие от оптовой торговли, оказываются более уязвимыми. Бренды среднего звена, попавшие под перекрестный огонь, сталкиваются с повышенными вызовами: они не обладают ни роскошным кашетом для командования премиальными ценами, ни массовым охватом рынка для поглощения потерь запасов. Эта дилемма еще более осложняется в регионах с выраженными сезонными сдвигами, где непроданные летние запасы оказываются трудными для сбыта в других местах.

Анализ сегментов

По типу продукта: сила поляризованных, импульс неполяризованных

Поляризованная категория командовала 81,31% выручки 2024 года из-за превосходного смягчения бликов, что приносит пользу водителям, рыболовам и энтузиастам зимних видов спорта. В рамках этой доли рынка солнцезащитных очков принятие профессиональными спортсменами и заботящимися о безопасности автомобилистами закрепляет стабильный спрос. Однако неполяризованные линзы прогнозируют среднегодовой темп роста 6,89% (2025-2030), опережая более широкий рынок солнцезащитных очков. Рост происходит от модных домов, которые предпочитают цветоточные линзы для демонстрации искусства оправ и социальной медиа эстетики. Покупатели поколения Z в городских условиях часто рассматривают солнцезащитные очки как взаимозаменяемые аксессуары, побуждая к покупкам на основе стилистической новизны, а не оптической производительности. Производители хеджируют, предлагая сменные наборы линз, которые позволяют пользователям переключаться между поляризованными и стандартными опциями, тем самым захватывая ценность через когорты предпочтений.

Эстетическая свобода остается самой сильной привлекательностью неполяризованных линз, поскольку равномерность оттенков поддерживает смелые палитры оправ и градиенты линз. Дизайнеры используют эту гибкость для выпуска ограниченных релизов в синхронии с коллаборациями уличной одежды. Между тем, поставщики поляризованных линз добавляют зеркальные покрытия, гидрофобные слои и совместимость с рецептами для поддержания ценовых премий и компенсации коммодитизации. Маркетинговые нарративы все больше позиционируют поляризованные изделия как функциональные инструменты для активных стилей жизни, в то время как неполяризованные модели представляются как заявляющие изделия, которые дополняют сезонные гардеробы.

По конечному пользователю: женщины доминируют, дети продвигаются

Женщины представляли 54,66% покупок 2024 года, лидерство обязано более высокой частоте замены и модно-продвинутому потреблению. Женщины-покупатели часто курируют коллекции для разных случаев, стимулируя владение несколькими парами. Программы лояльности и инфлюенсер-маркетинг, адаптированный к стильным гидам, дополнительно закрепляют повторные циклы. Наоборот, детский сегмент будет расти со среднегодовым темпом роста 6,39% (2025-2030), поскольку педиатры подчеркивают риски раннего УФ-воздействия. Поскольку родители приоритизируют профилактическое здоровье глаз, брендированные детские линейки подчеркивают небьющиеся линзы и гипоаллергенные материалы.

Женские категории все больше интегрируют регулируемые носовые подушечки и легкие композиты для улучшения комфорта, признавая, что многие женщины-потребители носят солнцезащитные очки наряду с косметикой или головными уборами. Мужской спрос имеет тенденцию тяготеть к специфическим для спорта или технологически тяжелым моделям, но остается стабильным, а не взрывным. Детское мерчандайзирование часто сочетает солнцезащитные очки с тематической одеждой в розничных наборах, побуждая к импульсивным покупкам на кассе. Лицензирование с популярными анимационными франшизами также усиливает привлекательность без компрометации стандартов безопасности.

По категории продукта: массовый объем, премиальный подъем

Массовые продукты сохранили 61,85% доли в 2024 году, поддерживаемые доступностью и широким проникновением в розничную торговлю. Ориентированные на ценность потребители, особенно в развивающихся экономиках, тяготеют к прочной конструкции, которая обещает базовое УФ-покрытие по доступным ценам. Премиальные линии, показывающие среднегодовой темп роста 7,20% (2025-2030), захватывают эскалацию располагаемых доходов и аспирационное дарение. Восходящие коллекции выделяют ручную полированную ацетату, титановые петли и патентованные формулы линз. Технологическая инфузия, такая как голосовые помощники или проекции дисплеев на голове, дополнительно валидирует повышенные ценовые ярусы.

Массовые производители оптимизируют экономию от масштаба, централизуя производство в конкурентоспособных по стоимости регионах и консолидируя закупки сырья. Упаковка все еще соответствует маркировке ударопрочности FDA, так что функциональные заверения остаются достоверными. Премиальные производители инвестируют в планировки бутик-магазинов, консьерж-ремонт и услуги пользовательской гравировки для усиления экспериенциальной ценности. Сертификации устойчивости, такие как значки био-ацетата, обеспечивают дополнительный слой повествования, который резонирует с состоятельными, экологически сознательными покупателями.

По каналу сбыта: опыт витрины, цифровой всплеск

Офлайн-точки произвели 75,00% выручки 2024 года, поскольку примерка и кастомизация линз продолжают влиять на конверсию. Физические торговые точки также облегчают профессиональные корректировки для рецептурных вставок и выравнивания оправ, услуги, которые онлайн-платформы имитируют, но не могут полностью заменить. Тем не менее, каналы электронной коммерции продвигаются со среднегодовым темпом роста 8,50% (2025-2030), усиленные инструментами дополненной реальности для подбора размеров и беспроблемными возвратами, которые смягчают колебания. Омниканальные операторы, такие как Warby Parker, интегрируют бронирование встреч, самовывоз из магазина и ссылки мобильных платежей для размывания канальных границ.

Физические ритейлеры модернизируют внутримагазинную диагностику цифровыми сканерами линз и киосками рекомендаций стиля, повышая воспринимаемую экспертизу. Выставочные модели, где потребители просматривают образцы и получают готовые пары с доставкой на дом, снижают затраты на хранение запасов, но сохраняют экспериенциальные точки соприкосновения. Растущее количество магазинов и их широкое присутствие поддерживают крупных игроков в росте их офлайн-продаж по всему миру. Например, по состоянию на сентябрь 2023 года, EssilorLuxottica управляла 3 834 корпоративными магазинами в Северной Америке, из которых 1 661 были точками Sunglasses Hut, демонстрируя продолжающуюся важность физического розничного присутствия на рынке солнцезащитных очков. Онлайн-витрины собирают обширную аналитику просмотров, питая итерации дизайна и персонализированный email-маркетинг, который повышает пожизненную ценность. Регулятивное руководство, требующее раскрытия ударопрочности, применяется одинаково через каналы, стимулируя последовательное качественное сообщение.

Географический анализ

В 2024 году Северная Америка внесла 32,63% глобальных продаж, поддерживаемая устойчивыми усилиями по образованию в области здоровья, культурой активного отдыха на природе и соблюдением регулятивных стандартов, таких как 21 CFR 886.5842, как отмечено FDA. Домохозяйства регулярно заменяют поцарапанные или потерянные пары, обеспечивая постоянный оборот единиц. Спрос на готовые к рецепту солнцезащитные очки растет, поскольку стареющее население ищет решения, которые сочетают коррекцию зрения с защитой от бликов. Ритейлеры повышают маржу прибыли, включая выставление счетов страхованию. Дополнительно, отраслевые ассоциации поддерживают общественный интерес даже в более холодные месяцы через свои ежегодные кампании Национального дня солнцезащитных очков.

Азиатско-Тихоокеанский регион, по прогнозам, покажет среднегодовой темп роста 7,60% до 2030 года, самый быстрый среди регионов. Растущая покупательная способность среднего класса сочетается с быстрой урбанизацией, где модные влияния распространяются через социальные сети. Производственная близость позволяет брендам выполнять трендо-отзывчивые микро-батчи, сокращая цепи поставок и снижая конечные затраты. Однако распространенность контрафакта остается встречным ветром, разрушая доверие потребителей и сжимая маржи законных брендов. Правительства Китая и Индии начали совместные принудительные кампании с таможенными агентствами для перехвата низкокачественного импорта, но цифровое рыночное полицейское дело все еще отстает. Европа сочетает наследие, роскошь, лидерство в устойчивости и гармонизированные правила CE, которые оптимизируют трансграничную торговлю. Бренды используют вековые дизайнерские наследия из Италии и Франции для обоснования премиального позиционирования. Экологические правила поощряют быстрое принятие переработанных нейлоновых линз и био-оправ, соответствуя ценностям молодых покупателей. Оптические сети в Германии и Нордиках пилотируют программы переработки, которые обменивают скидки на возвращенные оправы конца жизни, встраивая практики циркулярной экономики.

Южная Америка и Ближний Восток и Африка остаются недопроникнутыми, но перспективными. Экономическая волатильность иногда подавляет дискреционные покупки, но улучшающаяся инфраструктура распределения расширяет доступ. Беспошлинные зоны в международных аэропортах функционируют как пробные горячие точки, где путешественники экспериментируют с премиальными моделями до внутренней доступности. Бренды, заключающие местные партнерства по сборке, могут обойти импортные тарифы и снизить риск контрафакта, сокращая сроки поставок.

Конкурентная среда

Глобальный рынок солнцезащитных очков умеренно концентрирован, с крупными игроками, включая EssilorLuxottica SA, Safilo Group S.p.A., Kering SA, Marcolin SpA и De Rigo Vision S.p.A. EssilorLuxottica, на переднем крае, синергетически контролирует науку линз, дизайн оправ и оптовое распределение, хвастаясь недвижимостью более 18 000 магазинов. Этот интегрированный подход не только предоставляет конгломерату рычаги воздействия на поставщиков сырья, но также укрепляет его маркетинговое мастерство, поддерживая знаковые франшизы, такие как Ray-Ban и Oakley. Кроме того, его вертикальная интеграция ускоряет внедрение инноваций, таких как Transitions Gen S, сжимая циклы итераций через внутренние исследования и петли обратной связи розничной торговли.

Kering Eyewear, Safilo Group, Marcolin и De Rigo Vision через лицензионные соглашения управляют уважаемыми модными лейблами, трансформируя капитал брендов в прибыльные роялти для очков. Между тем, специалисты среднего размера вырезают ниши с ремесленным мастерством или фокусом на производительности. Новички прямых продаж потребителю используют гибкие онлайн-платформы для предложения доступных дизайнов, используя социальные инсайты для уточнения цветовых решений и форм. В то время как рост умных очков приводит технологические компании в эту битву, установленные оптические игроки сохраняют конкурентное преимущество со своей экспертизой оптического качества и регулятивными знаниями, областями, где компании потребительской электроники часто спотыкаются.

Крупные игроки на рынке очков используют стратегии, такие как запуски продуктов, партнерства, расширения и слияния и поглощения, для укрепления своей доли рынка. Например, в июне 2025 года Kering Eyewear сделал заголовки своим приобретением итальянского производителя Lenti, шагом, направленным на расширение его индустриальных мощностей. Такие стратегические маневры не только углубляют производственные возможности, но также уменьшают зависимость от сторонних поставщиков, обеспечивают буфер против валютных колебаний и защищают интеллектуальную собственность. Параллельно, десятилетнее лицензионное соглашение Safilo с Victoria Beckham не только обогащает его роскошное портфолио, но также подчеркивает продолжающуюся жизнеспособность многобрендового лицензирования, особенно когда вертикальная интеграция создает экономические вызовы. Таким образом, конкурентная среда формируется деликатным балансом между гибким креативным дизайном и требованиями капиталоемкого производства.

Лидеры индустрии солнцезащитных очков

-

EssilorLuxottica SA

-

Safilo Group S.p.A.

-

Kering SA

-

De Rigo Vision S.p.A.

-

Marcolin SpA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в индустрии

- Июль 2025 г.: Safilo Group объявила о десятилетнем глобальном лицензионном соглашении с Victoria Beckham и обновила многолетнее лицензионное соглашение с Carolina Herrera, укрепляя свое портфолио роскошных брендов.

- Июнь 2025 г.: Kering Eyewear приобрела итальянского производителя Lenti, расширила свои производственные возможности и стратегию вертикальной интеграции для более эффективной конкуренции с всеобъемлющим контролем цепочки создания стоимости EssilorLuxottica

- Декабрь 2024 г.: Essilor Luxottica запустила продукты Transitions Gen S и Ray-Ban Change, представляющие достижения в технологии динамических очков, которые сочетают традиционную УФ-защиту с адаптивной функциональностью

- Июль 2024 г.: Oakley представила свою последнюю инновацию, солнцезащитные очки QNTM Kato, во время Олимпийских игр. Этот запуск подчеркивает растущую ассоциацию Oakley с Олимпийскими играми. Олимпийские игры предлагают премиальную глобальную платформу для спортсменов, делая их идеальной сценой для представления своих новейших инноваций.

Сфера применения отчета о глобальном рынке солнцезащитных очков

Солнцезащитные очки - это форма защитных очков, предназначенных в первую очередь для предотвращения УФ-лучей и высокоэнергетического видимого света от повреждения или дискомфорта глаз. Глобальный рынок солнцезащитных очков сегментирован по типу продукта, конечному пользователю, каналу сбыта и географии. По типу продукта рынок сегментирован на поляризованные и неполяризованные типы. По конечному пользователю рынок сегментирован на мужчин, женщин и унисекс. Канал сбыта категоризирован на офлайн-магазины розничной торговли и онлайн-магазины розничной торговли. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку и Ближний Восток и Африку. Размер рынка был выполнен в стоимостных терминах в долларах США для всех вышеупомянутых сегментов. Источник:

| Поляризованные |

| Неполяризованные |

| Мужчины |

| Женщины |

| Дети |

| Массовый сегмент |

| Премиум |

| Офлайн-магазины розничной торговли |

| Онлайн-магазины розничной торговли |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Остальная Южная Америка | |

| Европа | Великобритания |

| Германия | |

| Франция | |

| Италия | |

| Испания | |

| Россия | |

| Швеция | |

| Бельгия | |

| Польша | |

| Нидерланды | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Таиланд | |

| Сингапур | |

| Индонезия | |

| Южная Корея | |

| Австралия | |

| Новая Зеландия | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Южная Африка | |

| Саудовская Аравия | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Ближний Восток и Африка |

| Тип продукта | Поляризованные | |

| Неполяризованные | ||

| Конечный пользователь | Мужчины | |

| Женщины | ||

| Дети | ||

| Категория продукта | Массовый сегмент | |

| Премиум | ||

| Канал сбыта | Офлайн-магазины розничной торговли | |

| Онлайн-магазины розничной торговли | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Остальная Южная Америка | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Швеция | ||

| Бельгия | ||

| Польша | ||

| Нидерланды | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Таиланд | ||

| Сингапур | ||

| Индонезия | ||

| Южная Корея | ||

| Австралия | ||

| Новая Зеландия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Южная Африка | ||

| Саудовская Аравия | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая глобальная стоимость рынка солнцезащитных очков?

Размер мирового рынка солнцезащитных очков составляет 21,67 млрд долларов США в 2025 году и, по прогнозам, достигнет 29,33 млрд долларов США к 2030 году.

Какой тип продукта лидирует в продажах?

Поляризованные линзы лидируют с 81,31% выручки 2024 года, предпочитаемые для уменьшения бликов во время вождения и занятий спортом на открытом воздухе.

Какой регион растет быстрее всего?

Азиатско-Тихоокеанский регион показывает самую сильную динамику с прогнозируемым среднегодовым темпом роста 7,60% до 2030 года, движимый растущими потребителями среднего класса и принятием моды.

Как онлайн-каналы влияют на продажи?

Платформы электронной коммерции растут со среднегодовым темпом роста 8,50% благодаря инструментам виртуальной примерки и моделям прямых продаж потребителю, хотя офлайн-магазины все еще доминируют в объемах.

Последнее обновление страницы: