Размер и доля рынка модных аксессуаров

Анализ рынка модных аксессуаров от Mordor Intelligence

Глобальный рынок модных аксессуаров достиг 2,93 трлн долл. США в 2025 году и, по прогнозам, вырастет до 3,67 трлн долл. США к 2030 году со среднегодовым темпом роста 4,61%. Рост рынка отражает созревающий ландшафт люксовых товаров, где аксессуары, такие как ювелирные изделия, обувь и сумки, все чаще рассматриваются как инвестиционные предметы, а не как товары разового использования. Эта устойчивость обусловлена смещением приоритетов потребителей в сторону качественного мастерства и наследия бренда. Конкурентная природа отрасли требует постоянных инноваций в дизайне продукции для адаптации к изменяющимся предпочтениям потребителей. Развивающиеся страны, особенно Индия, значительно способствуют расширению рынка благодаря росту покупательной способности, урбанизации и эволюции потребительского поведения. Кроме того, тенденции фитнеса, модная сознательность, одобрение знаменитостей и эффективные стратегии онлайн-маркетинга стимулировали спрос как на модные, так и на спортивные аксессуары, при этом платформы электронной коммерции становятся предпочтительным каналом покупок.

Ключевые выводы отчета

- По типу продукции одежда лидировала с 58,44% доли рынка модных аксессуаров в 2024 году, в то время как часы должны показать самый быстрый среднегодовой темп роста 4,96% до 2030 года.

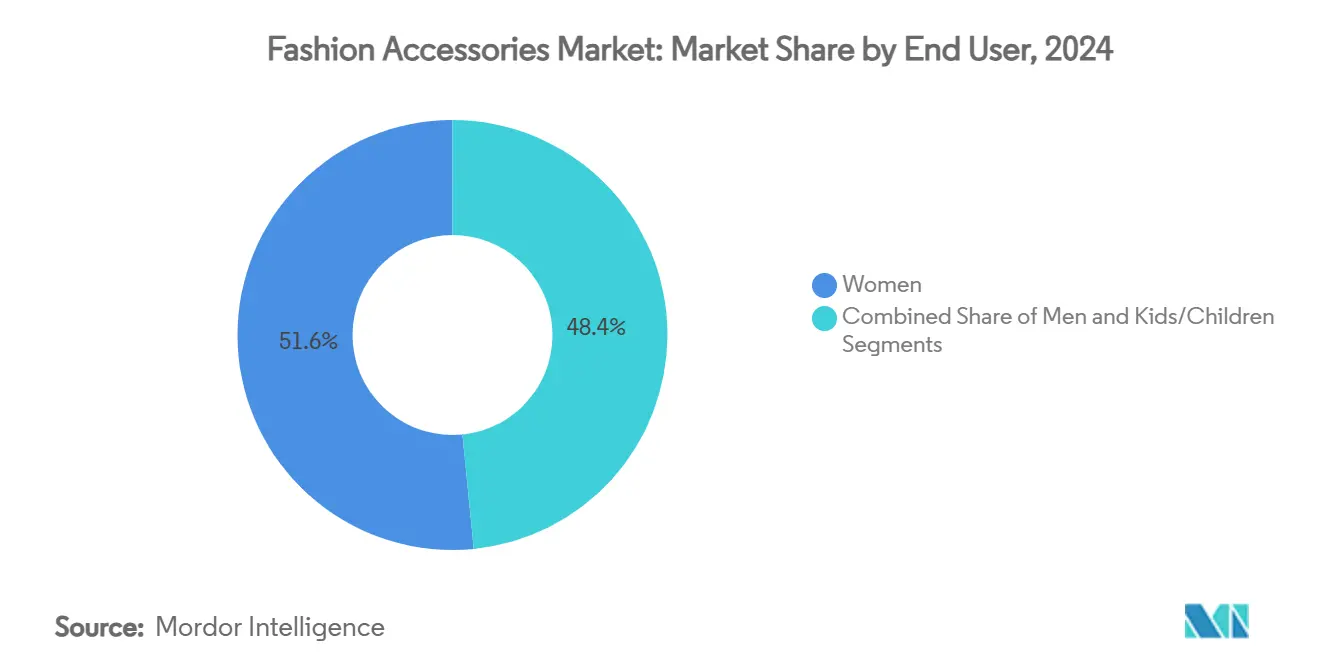

- По конечным пользователям женщины заняли 51,58% доли размера рынка модных аксессуаров в 2024 году, а детские линии, по прогнозам, будут расширяться со среднегодовым темпом роста 5,38% до 2030 года.

- По категориям массовый рынок продолжал удерживать 66,44% доли выручки в 2024 году, тогда как премиальный сегмент, по прогнозам, будет расти со среднегодовым темпом роста 5,68% в период 2025-2030 гг.

- По каналам распространения офлайн-магазины сохранили 62,47% доли рынка модных аксессуаров в 2024 году, однако онлайн-каналы будут ускоряться со среднегодовым темпом роста 6,01% до 2030 года.

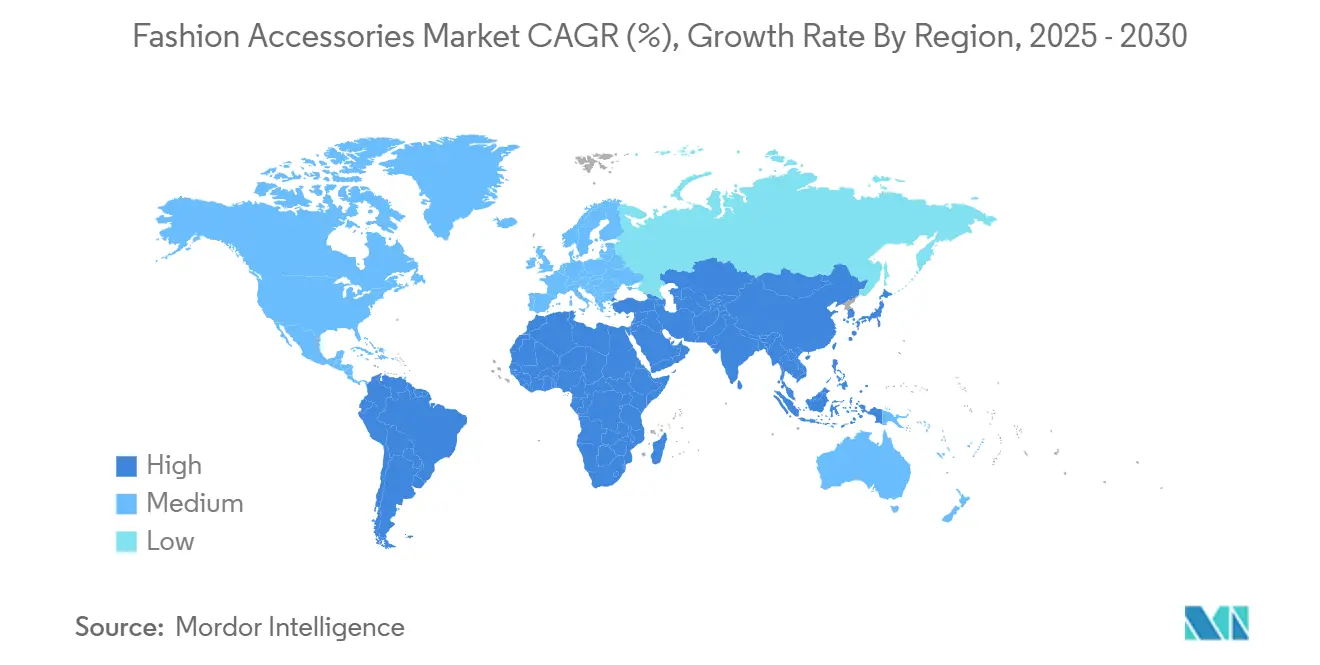

- По географии Азиатско-Тихоокеанский регион захватил 34,55% доли выручки в 2024 году и готов к самому высокому среднегодовому темпу роста 6,58%, подпитываемому растущим располагаемым доходом в Индии.

Тенденции и инсайты глобального рынка модных аксессуаров

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Технологические достижения в дизайне и сырье | +0.8% | Глобально, выше в Северной Америке и Европе | Средний срок (2-4 года) |

| Растущий спрос на люксовые товары | +1.2% | Основа АТЭС, распространение на Северную Америку | Долгий срок (≥ 4 года) |

| Растущий спрос на спортивную одежду от заботящихся о фитнесе потребителей | +0.9% | Глобально, во главе с Северной Америкой и Европой | Короткий срок (≤ 2 года) |

| Глобализация модных тенденций | +0.7% | Глобально | Средний срок (2-4 года) |

| Устойчивость и этичное производство | +0.6% | Европа и Северная Америка, расширение в АТЭС | Долгий срок (≥ 4 года) |

| Влияние социальных медиа и одобрения знаменитостей | +1.1% | Глобально, сильнее всего в Северной Америке и АТЭС | Короткий срок (≤ 2 года) |

| Источник: Mordor Intelligence | |||

Технологические достижения в области дизайна и сырья

Умные текстили и интеграция носимых технологий трансформируют глобальный рынок аксессуаров, обеспечивая премиальное позиционирование и создавая новые потоки доходов. Конвергенция инноваций в материаловедении и устойчивых альтернатив решает экологические проблемы, одновременно удовлетворяя потребительские требования к функциональности. Эта технологическая интеграция превратила модные аксессуары из чисто эстетических предметов в функциональные инструменты образа жизни через AI-кастомизацию и возможности платежей. Например, в декабре 2024 года сотрудничество между Gucci и Ōura привело к созданию умного кольца из 18-каратного золота, которое сочетает возможности мониторинга здоровья с люксовым дизайном, демонстрируя, как рынок аксессуаров адаптируется к потребительским предпочтениям как функциональности, так и стиля. Способность кольца отслеживать ключевые показатели здоровья, включая частоту сердечных сокращений, частоту дыхания, температуру и стадии сна, сохраняя при этом премиальную эстетику, иллюстрирует направление рынка к технологически интегрированным модным аксессуарам. Основные модные бренды все больше инвестируют в исследования и разработки для включения передовых технологий в свои линейки аксессуаров, от умных сумок со встроенными возможностями зарядки, предлагаемых Smith and Canova, до подключенных ювелирных изделий, которые обеспечивают бесконтактные платежи. По мере того как интеграция технологий и моды продолжает развиваться, рынок модных аксессуаров готов стать свидетелем дальнейших инноваций, которые органично сочетают функциональность со стилем, создавая улучшенные ценностные предложения для потребителей.

Растущий спрос на спортивную одежду от заботящихся о фитнесе потребителей

Конвергенция сегментов производительности и люкса переживает значительный рост, движимый заботящимися о фитнесе потребителями, которые все больше участвуют в доступных социальных видах спорта, таких как пиклбол и гольф вне поля. Интеграция спортивной функциональности с премиальными элементами дизайна создала новую категорию универсальной одежды, которая отвечает как требованиям производительности, так и стиля. Эта эволюция рынка отражает изменяющиеся потребительские предпочтения, где традиционные границы между спортивной одеждой и люксовой модой продолжают размываться. Согласно отчету ВОЗ 2024 года, примерно 31% людей в мире физически неактивны, что указывает на значительную рыночную возможность, поскольку все больше людей принимают активный образ жизни после пандемии[1]Источник: Всемирная организация здравоохранения, 'Информационный лист о физической активности', who.int. Этот сдвиг в потребительском поведении в сторону интегрированной с велнесом моды позволяет производителям разрабатывать гибридные продукты, которые сочетают функциональность производительности с люксовой эстетикой, обслуживая разнообразные модные предпочтения на более широком рынке. Например, в январе 2025 года британский бренд Tu (Sainsbury's) сотрудничал с телевизионной личностью Оти Мабус для запуска Reaktiv x Oti Mabuse

, универсальной линейки спортивной одежды и loungewear, предназначенной как для спортивных занятий, так и для повседневной носки.

Устойчивость и этичное производство

Устойчивость становится значительным драйвером на глобальном рынке модных аксессуаров, поддерживаемая нормативными рамками, такими как Директива ЕС по корпоративной отчетности об устойчивости и цель индустрии моды по достижению нулевых выбросов к 2050 году в рамках Хартии модной индустрии по климатическим действиям[2]Источник: Рамочная конвенция ООН об изменении климата, 'Хартия модной индустрии по климатическим действиям', unfccc.int . Рынок реагирует на растущую готовность потребителей платить премии за устойчивые продукты, как показал запуск Анитой Донгре коллекции веганских аксессуаров в феврале 2024 года. Эта коллекция, изготовленная вручную в Джайпуре с использованием 100% натуральных материалов без пластика, иллюстрирует сдвиг индустрии к экологически сознательному производству при сохранении стиля и функциональности. Основные модные бренды включают переработанные материалы, внедряют программы сокращения отходов и принимают принципы циркулярной экономики в своих процессах производства аксессуаров. Кроме того, прозрачность в цепочках поставок и этичные практики снабжения стали основными элементами инициатив устойчивости, при этом компании все больше предоставляют подробную информацию о своем воздействии на окружающую среду и производственных процессах для удовлетворения потребительских требований к подотчетности.

Влияние социальных медиа и одобрения знаменитостей

Платформы социальных медиа значительно влияют на решения о покупке люксовых товаров и изменяют стратегии взаимодействия с брендами на глобальном рынке аксессуаров. Рост покупательного контента и сотрудничества модных и спортивных брендов создает новые каналы доходов, особенно среди молодых потребителей, стремящихся к подлинным связям с брендами. Эта тенденция проиллюстрирована такими сотрудничествами, как партнерство Gap с Harlem's Fashion Row в феврале 2025 года, где шесть чернокожих дизайнеров переосмыслили классические аксессуары и предметы одежды Gap. Эти инициативы цифрового маркетинга помогают брендам достичь значительной медиа-стоимости воздействия во время крупных событий, расширяя свои адресные рынки за пределы традиционных потребительских сегментов. Интеграция функций социальной коммерции на таких платформах, как Instagram и TikTok, обеспечивает прямые возможности покупок, снижая трение в потребительском пути от открытия до покупки. Кроме того, пользовательский контент и партнерства с влиятельными лицами предоставляют брендам возможности подлинного повествования, способствуя более глубоким эмоциональным связям с их целевой аудиторией при одновременном стимулировании вовлеченности и коэффициентов конверсии продаж.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Распространение контрафактных товаров | -0.9% | Глобально, сконцентрировано в Азии и Европе | Долгий срок (≥ 4 года) |

| Нарушения цепочки поставок | -1.1% | Глобально, остро в Азиатско-Тихоокеанском регионе | Средний срок (2-4 года) |

| Колебания цен на сырье | -0.7% | Глобально, серьезное воздействие в Северной Америке | Короткий срок (≤ 2 года) |

| Растущие торговые барьеры и тарифы | -0.8% | Северная Америка и Европа, распространение в АТЭС | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Распространение контрафактных товаров

Подделки представляют значительное ограничение для глобального рынка модных аксессуаров, о чем свидетельствует отчет Ведомства интеллектуальной собственности Европейского союза (EUIPO) от января 2024 года, который выявил ежегодные потери в размере 16 млрд евро в секторах одежды, косметики и игрушек Европы, что составляет 5,2% от их общей выручки[3]Источник: Ведомство интеллектуальной собственности Европейского союза, 'Контрафактные товары обходятся индустриям ЕС в миллиарды', euipo.europa.eu . Доступность контрафактных товаров по более низким ценам привлекает чувствительных к цене потребителей, в то время как локализация производства контрафакта вблизи целевых рынков и передовые производственные технологии делают все более сложным различие между подлинными и поддельными товарами. Эти факторы в совокупности подрывают рыночные позиции легитимных люксовых брендов и снижают их долгосрочную ценность бренда, ограничивая потенциал роста рынка. Рост платформ электронной коммерции еще больше усложнил ситуацию, предоставив подделщикам дополнительные каналы для глобального распространения поддельных товаров, одновременно делая правоприменение более сложным. Кроме того, экономическое воздействие выходит за рамки прямых потерь доходов, влияя на занятость на легитимных производственных предприятиях и снижая налоговые поступления для правительств. Распространение платформ социальных медиа также позволило подделщикам более эффективно таргетировать молодых потребителей, создавая сложные маркетинговые кампании, которые имитируют подлинные бренды.

Нарушения цепочки поставок

Волатильность торговой политики и геополитическая напряженность между основными экономиками усиливают сложность цепочки поставок и нарушают устоявшиеся производственные сети. Решение США прекратить освобождения de minimis для китайского импорта требует формальных таможенных процедур для всех посылок, влияя на модели быстрой моды и электронной коммерции. Кроме того, колебания цен на сырье, особенно в кожаных изделиях, влияют на производственные затраты. В ответ компании модных аксессуаров внедряют стратегии nearshoring, строят избыточные поставочные возможности и инвестируют в цифровизацию цепочки поставок и системы мониторинга в реальном времени для смягчения рисков нарушений при сохранении конкурентоспособности затрат на волатильных рынках. Эти компании также диверсифицируют свою базу поставщиков в нескольких регионах для снижения зависимости от рынков одного источника и повышения устойчивости цепочки поставок. Кроме того, производители увеличивают свои уровни буферных запасов и внедряют передовые инструменты прогнозирования для лучшего предвидения и реагирования на потенциальные нарушения цепочки поставок. Принятие технологии блокчейн для прозрачности и отслеживаемости цепочки поставок стало еще одной ключевой стратегией для управления сложными требованиями международной торговли и обеспечения соблюдения нормативных требований.

Сегментный анализ

По типу продукции: доминирование одежды сталкивается с инновациями часов

Рынок модных аксессуаров продолжает доминировать одежда, которая занимает 58,44% доли в 2024 году. Эта лидирующая позиция укрепляется расширением люксового ready-to-wear и растущим влиянием тенденций athleisure, которые выходят за традиционные границы категорий. Часы стали самым динамичным сегментом, прогнозируется рост со среднегодовым темпом роста 4,96% до 2030 года, движимый интеграцией умных часов и повышенным спросом на люксовые часы как инвестиционные активы. Сегмент обуви сохраняет динамику через культуру премиальных кроссовок и инновации устойчивых материалов, в то время как ювелирные изделия переживают возобновленный интерес через эффектные предметы и сотрудничество со знаменитостями.

Рыночная динамика различается по категориям продуктов, при этом сумки сталкиваются с вызовами из-за эволюционирующих паттернов мобильности потребителей в постпандемической среде. Солнцезащитные очки и кошельки, представляющие зрелые рыночные сегменты, стремятся к дифференциации через технологическую интеграцию и устойчивые материалы. Во всех категориях циклы инноваций продуктов ускоряются, поскольку бренды используют цифровые инструменты дизайна и передовое материаловедение для поддержания конкурентных преимуществ на все более насыщенном рынке. Интеграция цифровых элементов и умных функций в традиционные люксовые товары отражает адаптацию индустрии к изменяющимся потребительским предпочтениям и технологическому прогрессу.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По категориям: премиум превосходит рост массового рынка

Массовые аксессуары сохраняют доминирующую долю рынка 66,44% в 2024 году, в то время как премиальные сегменты растут со среднегодовым темпом роста 5,68% до 2030 года, подчеркивая бифуркацию рынка в условиях экономической неопределенности. Поскольку бренды среднего рынка сталкиваются с давлением как от доступной быстрой моды, так и от люксовых альтернатив, премиальное позиционирование выигрывает от смещения инвестиционного мышления потребителей, которое отдает приоритет долговечности и наследию бренда над одноразовыми модными тенденциями. Эта тенденция особенно заметна на ключевых рынках, таких как Северная Америка и Европа, где потребители все больше стремятся к долгосрочной ценности в своих покупках. Сегмент массового рынка продолжает полагаться на конкурентные цены и широкие сети распространения для поддержания своей лидирующей рыночной позиции.

Рост премиального сегмента обусловлен релизами ограниченных выпусков, сотрудничеством со знаменитостями и акцентом на ремесленное мастерство для оправдания более высоких цен. В ответ игроки массового рынка внедряют улучшения качества и принимают устойчивые материалы для защиты своей доли рынка от расширения премиального сегмента. Инициативы цифрового маркетинга и улучшенное присутствие в онлайн-ритейле стали критически важными стратегиями для обоих сегментов по захвату доли рынка. Интеграция технологий в разработку продуктов и пользовательский опыт стала ключевым дифференциатором для брендов в обоих сегментах.

По конечным пользователям: женщины лидируют, дети ускоряются

Женщины доминируют на рынке люксовых модных аксессуаров с долей 51,58% в 2024 году, поддерживая сильные паттерны потребления и более высокую частоту покупок по категориям. Сегмент мужских аксессуаров демонстрирует устойчивый рост через расширенные предложения продуктов, включая люксовые часы, премиальную обувь и аксессуары для груминга, отражая эволюционирующие концепции мужественности. Между тем, сегмент детей прогнозирует среднегодовой темп роста 5,38% до 2030 года, движимый передачей поколенческого богатства и стратегическим представлением брендов состоятельными семьями.

Демографические сдвиги продолжают влиять на покупательское поведение, поскольку люксовые бренды разрабатывают соответствующие возрасту линейки продуктов для детей, сохраняя при этом престиж бренда. Комбинация поколенческих предпочтений и цифровой натуральности позволяет брендам внедрять целевые маркетинговые стратегии и инновации продуктов, которые привлекают разнообразные потребительские сегменты, от устоявшихся потребителей люкса до появляющихся молодых покупателей. Этот мультипоколенческий подход позволяет люксовым брендам культивировать долгосрочные отношения с клиентами и обеспечивать устойчивый рост рынка по демографическим сегментам.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По каналам распространения: цифровая трансформация ускоряется

Офлайн-магазины продолжают доминировать на рынке люксовых аксессуаров с долей 62,47% в 2024 году, даже поскольку онлайн-каналы растут со среднегодовым темпом роста 6,01% до 2030 года. Эта устойчивость физического ритейла проистекает из предпочтений потребителей к тактильному опыту, побуждая люксовые бренды инвестировать в опыт флагманских магазинов при разработке омниканальных стратегий, которые интегрируют онлайн и офлайн точки контакта. Цифровое ускорение поддерживается улучшенными возможностями электронной коммерции, включая технологию виртуальной примерки, интеграцию дополненной реальности и персонализированные алгоритмы рекомендаций.

Эволюция цифрового ритейла выходит за рамки традиционных платформ электронной коммерции, при этом социальная коммерция и покупательный контент становятся значительными драйверами роста. Эти каналы особенно резонируют с молодой демографией, которая все больше открывает и покупает люксовые аксессуары через платформы социальных медиа, отмечая сдвиг от обычных ритейловых каналов при дополнении устоявшейся офлайн-ритейловой сети. Эта интеграция социальных медиа и электронной коммерции создает бесшовный покупательский опыт, который соединяет разрыв между цифровым открытием и решениями о покупке.

Географический анализ

Азиатско-Тихоокеанский регион занимает доминирующую долю рынка 34,55% в 2024 году и демонстрирует самый высокий региональный темп роста 6,58% среднегодового темпа роста до 2030 года. Этот рост в первую очередь обусловлен расширением японского рынка и растущим принятием премиальных аксессуаров появляющимся средним классом Индии. Прочная основа текстиля и одежды региона в сочетании с демографическими преимуществами и растущими располагаемыми доходами создает устойчивый спрос как в массовом, так и в премиальном сегментах. Рынок демонстрирует устойчивость через диверсификацию брендов в нескольких азиатских странах, снижая зависимость от одного рынка при создании стратегических возможностей через адаптацию к местным предпочтениям и экономическим условиям.

Европа сохраняет значительное рыночное присутствие, адаптируясь к новым регулированиям устойчивости, включая Директиву ЕС по корпоративной отчетности об устойчивости и рамки расширенной ответственности производителя. Приверженность региона росту очевидна в открытии 83 новых люксовых модных ритейловых магазинов в 2024 году, при этом мода и аксессуары составляют 41 локацию. Европейские бренды все больше внедряют стратегии вертикальной интеграции, при этом такие компании, как Chanel и Prada, приобретают поставщиков для усиления контроля над производством и обеспечения соответствия устойчивости.

Ближний Восток, особенно Дубай и Саудовская Аравия, продолжает привлекать инвестиции в моду и люкс через рост туризма и высокую концентрацию лиц с высоким чистым состоянием. Латиноамериканские рынки показывают перспективы благодаря экономической стабилизации и улучшенной доступности брендов. Между тем, североамериканские рынки адаптируются к изменениям торговой политики, включая внедрение тарифов, которые влияют на стратегии снабжения и структуры затрат.

Конкурентный ландшафт

Глобальный рынок модных аксессуаров демонстрирует умеренную фрагментацию, при этом основные игроки, такие как Kering Group, LVMH Moet Hennessy Louis Vuitton, Hermes International S.A., Industria de Diseño Textil, S.A. и Richemont SA, стимулируют стратегическую консолидацию через приобретения в люксовом и массовом сегментах. Эти компании расширяют свое присутствие через стратегические сотрудничества, как показано партнерством Nike с Джеффом Стэйплом в феврале 2025 года для запуска Brooks x STAPLE Adrenaline GTS 4 и открытия флагманского магазина STAPLE 21 Mercer.

Интеграция технологий стала критически важным дифференциатором на рынке, при этом бренды разрабатывают умные аксессуары, устойчивые материалы и цифровой пользовательский опыт для привлечения премиальных сегментов и молодой демографии. Конкурентный ландшафт благоприятствует компаниям, которые эффективно сочетают наследное мастерство с технологическими инновациями, в то время как стратегии цифровой трансформации значительно различаются между конкурентами.

Рынок представляет значительные возможности в недообслуживаемых сегментах, особенно в альтернативах, ориентированных на устойчивость, которые соответствуют эволюционирующим потребительским предпочтениям. Потенциал роста существует в интеграции умных носимых устройств, бизнес-моделях циркулярной экономики и развивающихся рынках, где устоявшиеся люксовые бренды сталкиваются с ограниченной конкуренцией от местных игроков, ориентированных на расширяющуюся потребительскую базу среднего класса. Растущее принятие технологии блокчейн для аутентификации продуктов и прозрачности цепочки поставок создало дополнительные возможности для рыночной дифференциации.

Лидеры индустрии модных аксессуаров

LVMH Moet Hennessy Louis Vuitton

Kering Group

Hermes International S.A.

Richemont SA

Inditex SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в индустрии

- Июнь 2025: Brand Concepts обеспечила эксклюзивные права на распространение и ритейл для Off-White в Индии через партнерство со Sportlux. Компания будет распространять полный ассортимент продукции Off-White, включая одежду, обувь, сумки и аксессуары по всему индийскому рынку.

- Март 2025: Birkenstock открыла новый магазин на Кингс-роуд, Челси, Лондон, предлагающий полную линейку обуви и услугу анализа походки в магазине.

- Март 2025: Citizen представила новую категорию для своих люксовых часов, подчеркивая модели, которые гармонично сочетают дизайн с технологией. Названная 'Citizen Premiere', эта новая категория стремится переопределить стандарты современного, инклюзивного люкса.

- Февраль 2025: Steve Madden завершила приобретение Kurt Geiger, укрепив европейское присутствие люксовой обуви и добавив премиальные каналы распространения.

Охват глобального отчета по рынку модных аксессуаров

Модный аксессуар используется для завершения наряда и дополнения образа носителя. Глобальный рынок модных аксессуаров сегментирован по типу продукции, каналу распространения и географии. На основе типа продукции рынок сегментирован на обувь, одежду, кошельки, сумки, часы и другие продукты, по конечным пользователям - мужчины, женщины, дети и унисекс, по каналу распространения рынок сегментирован на офлайн-канал и онлайн-канал, онлайн-каналы распространения набирают популярность благодаря более широкой доступности всех модных аксессуаров по доступным ценам, и по географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Ближний Восток и Африку. Для каждого сегмента определение размера и прогнозы рынка были выполнены на основе стоимости (в млн долл. США).

| Обувь |

| Одежда |

| Кошельки |

| Сумки |

| Часы |

| Солнцезащитные очки |

| Ювелирные изделия |

| Мужчины |

| Женщины |

| Дети |

| Массовый |

| Премиальный |

| Офлайн-магазины |

| Онлайн-магазины |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальные страны Ближнего Востока и Африки |

| По типу продукции | Обувь | |

| Одежда | ||

| Кошельки | ||

| Сумки | ||

| Часы | ||

| Солнцезащитные очки | ||

| Ювелирные изделия | ||

| По конечным пользователям | Мужчины | |

| Женщины | ||

| Дети | ||

| По категориям | Массовый | |

| Премиальный | ||

| По каналу распространения | Офлайн-магазины | |

| Онлайн-магазины | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальные страны Ближнего Востока и Африки | ||

Ключевые вопросы, отвечаемые в отчете

Каков текущий размер рынка модных аксессуаров?

Рынок был оценен в 2,93 трлн долл. США в 2025 году и, по прогнозам, вырастет до 3,67 трлн долл. США к 2030 году.

Какой географический регион растет быстрее всего на рынке модных аксессуаров?

Азиатско-Тихоокеанский регион лидирует со среднегодовым темпом роста 6,58%, подпитываемый расширением среднего класса в Индии и диверсифицированными производственными центрами.

Какой сегмент продукции показывает самый быстрый рост?

Часы прогнозируются для регистрации среднегодового темпа роста 4,96% до 2030 года благодаря умным функциям и спросу коллекционеров.

Какую роль играет электронная коммерция в продажах модных аксессуаров?

Онлайн-каналы покажут среднегодовой темп роста 6,01%, подкрепленный виртуальными примерками, социальной коммерцией и интегрированным омниканальным выполнением.

Кто являются ключевыми игроками на рынке модных аксессуаров?

Inditex, LVMH Moet Hennessy Louis Vuitton, Kering Group и Hermes International S.A. являются основными компаниями, действующими на рынке модных аксессуаров.

Последнее обновление страницы: