Размер и доля рынка обуви

Анализ рынка обуви от Mordor Intelligence

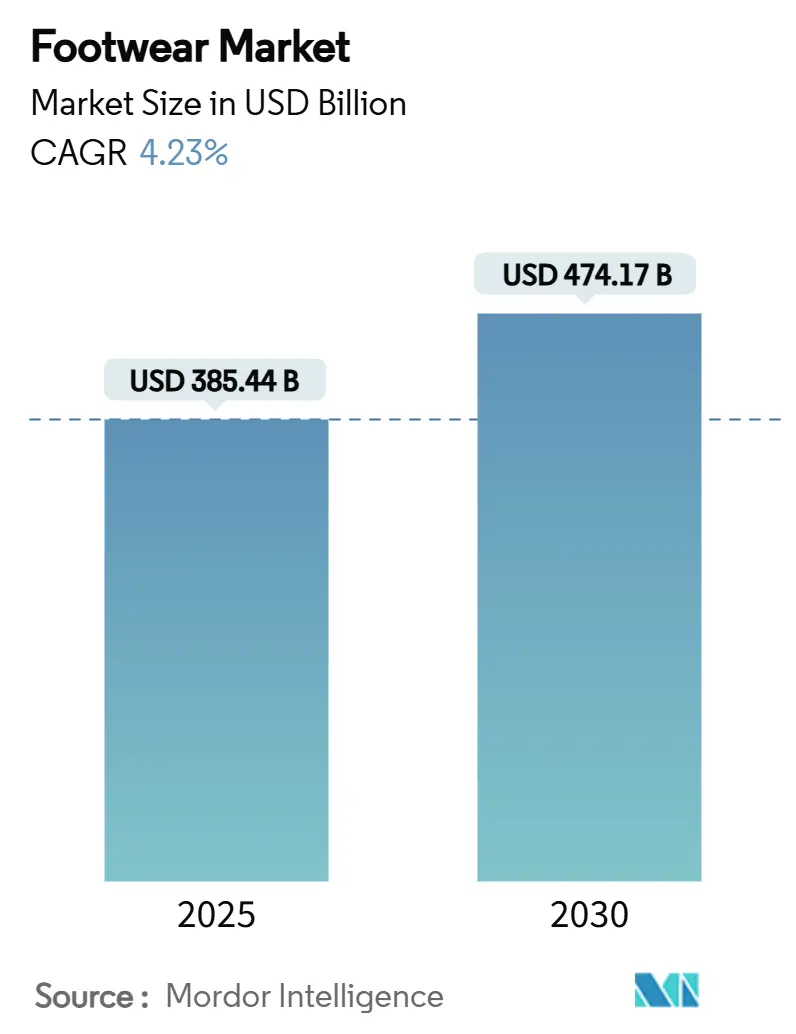

Размер глобального рынка обуви составил 385,44 млрд долларов США в 2025 году и, по прогнозам, достигнет 474,17 млрд долларов США к 2030 году, увеличиваясь с CAGR 4,23% в период 2025-2030 годов. По мере того как сектор адаптируется к растущей тенденции athleisure, принимает требования устойчивого развития и наблюдает подъем брендов прямых продаж потребителям (D2C), он продолжает стабильно расширяться. Растущая популярность athleisure отражает изменяющиеся потребительские предпочтения в отношении универсальной и комфортной одежды, в то время как требования устойчивого развития стимулируют инновации в материалах и производственных процессах. Подъем брендов D2C изменяет традиционные розничные модели, позволяя брендам устанавливать прямые отношения с потребителями, улучшая клиентский опыт и лояльность. В то время как Азиатско-Тихоокеанский регион выступает как центр производства и потребления, глобальные стратегии дизайна и цепочки поставок находятся под влиянием регуляторных изменений, особенно Регламента ЕС по экодизайну устойчивых продуктов (ESPR), который направлен на улучшение устойчивости продуктов и снижение воздействия на окружающую среду[1]Источник: Европейская комиссия,"Новые правила ЕС по измерению воздействия одежды и обуви на окружающую среду", environment.ec.europa.eu. Ландшафт еще больше усложняется усилиями по консолидации со стороны финансовых спонсоров и розничных торговцев, поскольку компании стремятся укрепить свои рыночные позиции посредством слияний и поглощений. Обостренная конкуренция из-за колебаний цен на материалы оказывает давление на маржу прибыли, в то время как появление новых источников доходов за счет увеличения цифрового взаимодействия, такого как электронная коммерция и платформы социальных сетей, создает возможности для роста и инноваций.

Ключевые выводы отчета

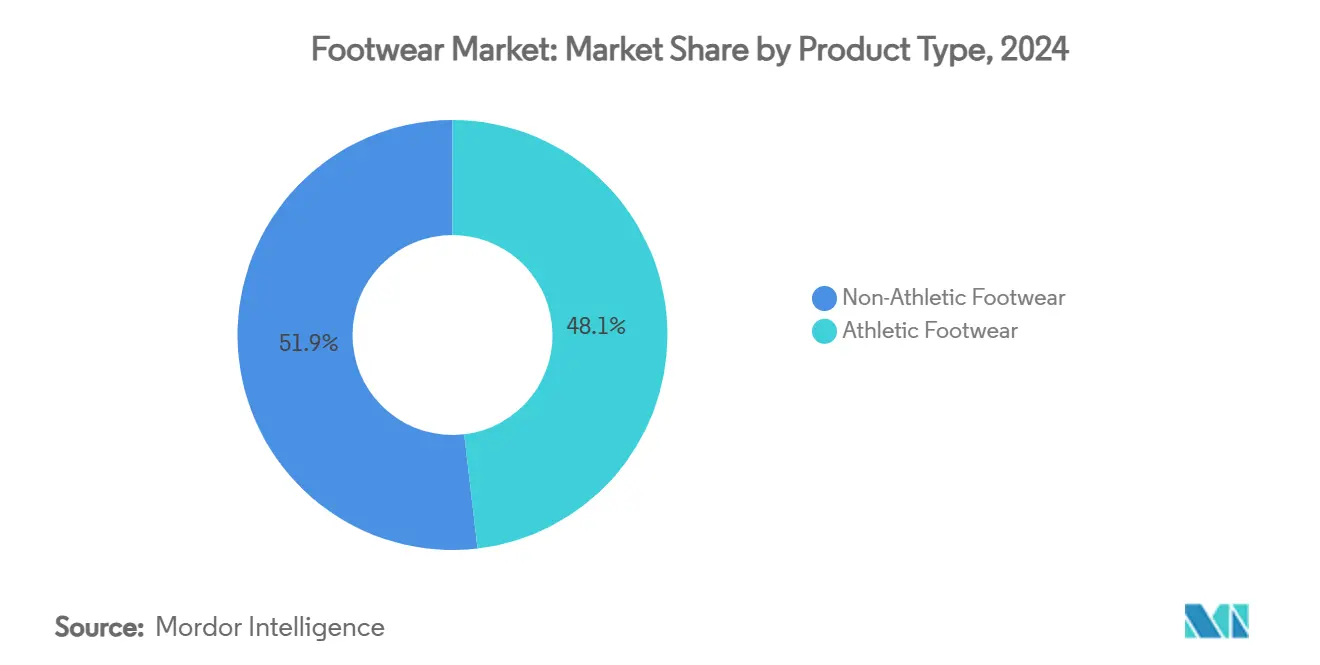

- По типу продукции неспортивная обувь занимала 51,86% доли рынка обуви в 2024 году, в то время как спортивная обувь, по прогнозам, зарегистрирует самый быстрый CAGR 6,86% в период 2025-2030 годов.

- По полу женщины составили 48,53% продаж в 2024 году, а детский сегмент должен расширяться с CAGR 6,35% до 2030 года.

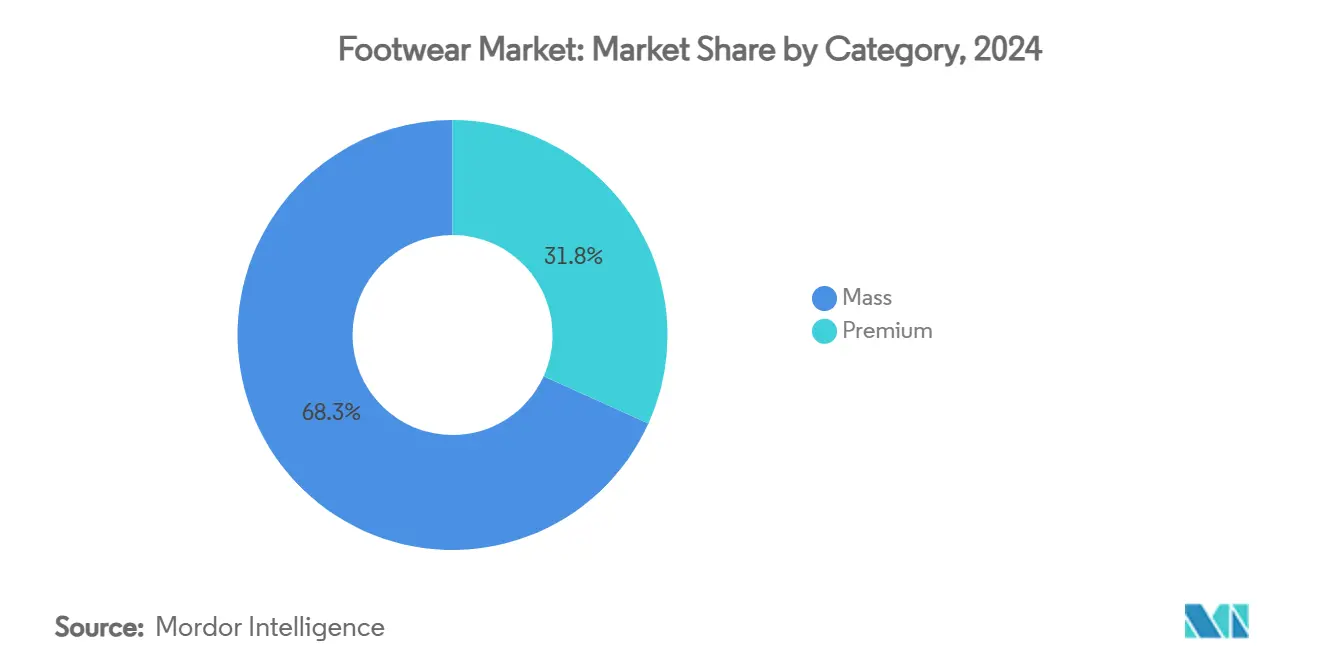

- По категориям массовый сегмент доминировал с 68,25% выручки в 2024 году, тогда как премиум-предложения ожидают роста с CAGR 5,45% в том же периоде.

- По каналам распределения специализированные магазины составили 57,38% продаж в 2024 году, а интернет-торговля прогнозируется с CAGR 5,84% до 2030 года.

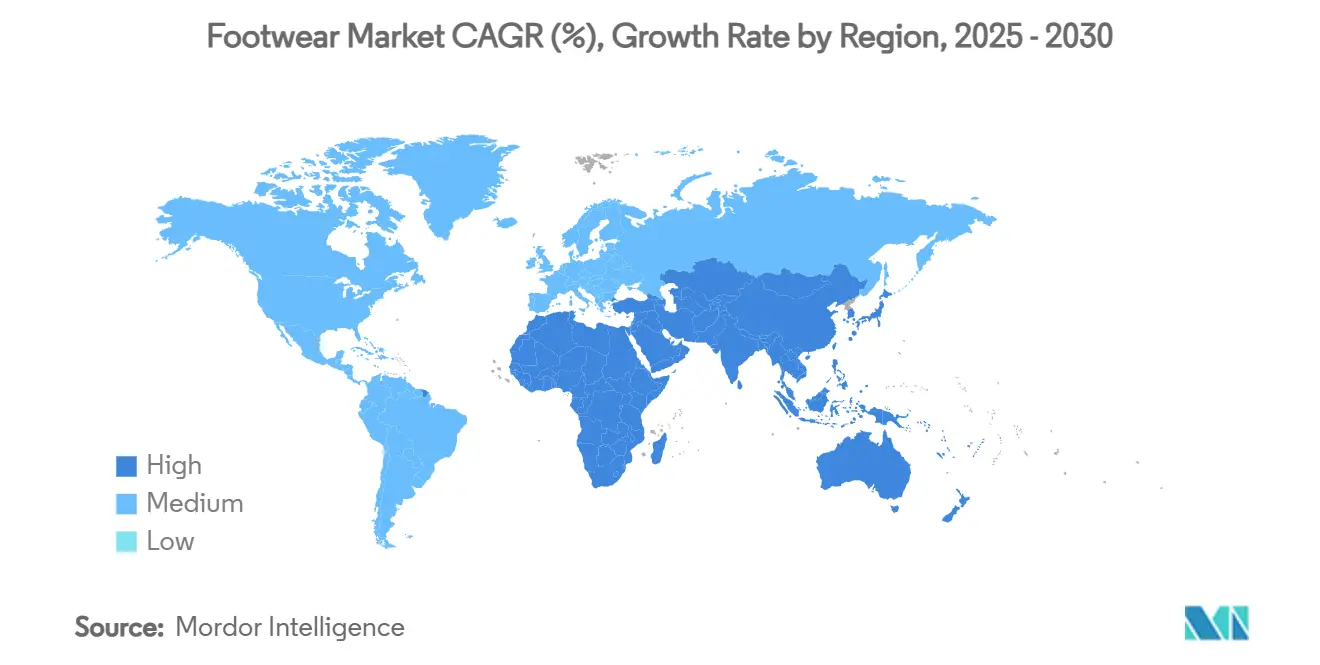

- По регионам Азиатско-Тихоокеанский регион представлял 41,68% спроса в 2024 году, в то время как регион Ближнего Востока и Африки готов к CAGR 7,23% в прогнозном периоде.

Тенденции и аналитика глобального рынка обуви

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Растущий спрос на обувь athleisure | +1.2% | Северная Америка, Европа, Азиатско-Тихоокеанский регион | Среднесрочный период (2-4 года) |

| Агрессивный маркетинг и связи с инфлюенсерами | +0.8% | Глобальные городские центры | Краткосрочный период (≤ 2 лет) |

| Рост устойчивых материалов и материалов на биологической основе | +0.6% | Европа, Северная Америка, распространение в Азиатско-Тихоокеанском регионе | Долгосрочный период (≥ 4 лет) |

| Рост цифровых брендов D2C | +0.9% | Развитые рынки по всему миру | Среднесрочный период (2-4 года) |

| Массовое внедрение умной и подключенной обуви | +0.4% | Северная Америка, Азиатско-Тихоокеанский регион | Долгосрочный период (≥ 4 лет) |

| Расширение культуры перепродажи и любителей кроссовок | +0.3% | Северная Америка, Европа, городские районы Азиатско-Тихоокеанского региона | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущий спрос на обувь athleisure

Athleisure все больше объединяет сферы спорта и повседневной одежды, становясь основным элементом ежедневного гардероба и стимулируя устойчивые продажи даже на зрелых рынках. В 2024 году Adidas испытала 17% рост продаж обуви, в первую очередь благодаря дизайнам, ориентированным на производительность. Современные бренды интегрируют легкие пены и пластины возврата энергии в свои повседневные дизайны, позволяя одному изделию плавно переходить от спортзала к офису и социальным мероприятиям. Это смешение не только отбирает долю рынка у традиционных модных брендов, но также заставляет люксовые марки вводить спортивные коллекции. Растущая популярность athleisure также привела к значительным изменениям в потребительских предпочтениях с повышенным спросом на продукты, сочетающие функциональность, комфорт и стиль. В ответ розничные торговцы изменяют свои предложения, выделяя больше места для кроссовок для бега и адаптируемых кед, одновременно инвестируя в маркетинговые стратегии, подчеркивающие универсальность и производительность этих продуктов.

Агрессивный маркетинг и сотрудничество с инфлюенсерами

Обнаружение брендов в социальной коммерции все больше опирается на подлинные партнерства с создателями контента, стимулируя быстрые конверсии, особенно с поколением Z. Эти партнерства позволяют брендам соединяться со своей целевой аудиторией на более личном уровне, способствуя доверию, лояльности и более глубокому взаимодействию. Микро-инфлюенсеры, предлагающие нишевую достоверность, достигают этого за долю стоимости традиционных медиа, позволяя брендам-челленджерам быстро масштабироваться и эффективно конкурировать на рынке. Их способность резонировать с конкретными сообществами делает их ценным активом для брендов, стремящихся установить прочную опору. Сегодняшний успех связан с постоянными обновлениями контента и четкими раскрытиями; аудитория быстро теряет интерес, если сотрудничество кажется отрепетированным или неаутентичным. Чтобы справиться с этим сдвигом, традиционные игроки укрепляют свои внутренние студии, инвестируя в возможности создания контента и экспериментируя с пилотными проектами прямых трансляций покупок для поддержания своей актуальности и адаптации к развивающемуся потребительскому поведению. Эти стратегии направлены на преодоление разрыва между традиционными подходами и динамичными требованиями социальной коммерции.

Рост устойчивых материалов и материалов на биологической основе

С запретом ESPR на уничтожение непроданных товаров и требованием цифровых паспортов продуктов для отслеживания, устойчивость развилась от простой тактики позиционирования до критически важного лицензионного требования[2]Источник: Право Европейского Союза,"устанавливающее рамки для установления требований экодизайна для устойчивых продуктов, изменяющее Директиву (ЕС) 2020/1828 и Регламент (ЕС) 2023/1542 и отменяющее Директиву 2009/125/ЕС", eur-lex.europa.eu. Эти меры направлены на повышение прозрачности и подотчетности по всей цепочке поставок, обеспечивая соответствие продуктов строгим экологическим стандартам. В 2025 году поставщики, такие как Dow, выпустили портфели биоциркулярных смол, предлагая брендам коммерческую альтернативу традиционным ресурсам на основе нефти. Эти биоциркулярные смолы производятся из возобновляемых источников, снижая зависимость от ископаемого топлива и уменьшая общий углеродный след производственных процессов. Бренды, быстро принимающие эти изменения, не только требуют премиальные ценовые точки, но также укрепляют капитал своих брендов, согласуясь с потребительским спросом на устойчивые практики. В отличие от этого, те, кто отстает, борются с затратами на соблюдение требований, потенциальными штрафами и ущербом репутации, который может подорвать доверие клиентов. Принципы циркулярного дизайна, такие как полностью перерабатываемые промежуточные подошвы и сменные стельки, переходят от пилотных проектов к массовым запускам, сначала в Европе, а вскоре по всему миру. Эти инновации не только сокращают отходы, но также способствуют системе замкнутого цикла, где материалы повторно используются и перерабатываются, способствуя более устойчивому будущему для индустрии.

Рост цифровых брендов D2C обуви

Чистые участники D2C используют данные в реальном времени для тонкой настройки продуктов и ценообразования, возвращая маржу, когда-то уступленную оптовикам. Однако растущие затраты на привлечение клиентов и насыщенный онлайн-рынок привели к сдвигу к омниканальному подходу. Бренды нового поколения, которые процветают сегодня, находят баланс между собственными витринами и розничными партнерствами. Интегрируя физические и цифровые каналы, эти бренды улучшают клиентский опыт, предлагая бесшовные покупательские путешествия, которые удовлетворяют разнообразные потребительские предпочтения. Эта стратегия не только снижает затраты на выполнение заказов, но также расширяет их охват, при этом поддерживая последовательный голос бренда. Кроме того, розничные партнерства позволяют брендам использовать установленные клиентские базы и извлекать выгоду из операционной экспертизы своих партнеров. В результате этот гибридный подход повышает ожидания в отношении услуг по всему рынку обуви, заставляя конкурентов внедрять инновации и адаптироваться к развивающемуся ландшафту. Сдвиг также подчеркивает растущую важность гибкости и адаптивности в удовлетворении потребительских требований через множественные точки контакта.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Широкая доступность поддельных товаров | -0.7% | Азиатско-Тихоокеанский регион, БВА, глобальные онлайн-каналы | Среднесрочный период (2-4 года) |

| Нестабильные цены на сырье и нарушения | -0.9% | Производственные центры по всему миру | Краткосрочный период (≤ 2 лет) |

| ESG-контроль трудовых практик | -0.4% | Азиатские производственные страны | Долгосрочный период (≥ 4 лет) |

| Антипластиковое законодательство о синтетике | -0.3% | Европа, Северная Америка, распространение глобально | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Широкая доступность поддельной продукции

Незаконная обувь стоимостью ошеломляющие 467 млрд долларов США наводняет глобальный ландшафт электронной коммерции, подрывая доверие и отвлекая продажи от легитимных источников. Сложная сеть цепочек поставок делает отслеживание происхождения этих продуктов вызовом, поскольку подделыватели используют пробелы в прозрачности и надзоре для распространения поддельных товаров. Эти операции по подделке часто включают множественных посредников, делая еще сложнее определить их источник. Алгоритмы торговых площадок, несмотря на достижения, борются с различением между подлинными товарами и высококачественными подделками, позволяя этим продуктам бесконтрольно размножаться. Недавние судебные инспекции фабрик в Индии по требованию Birkenstock подчеркивают дорогостоящие проблемы правоприменения, с которыми сталкиваются подлинные правообладатели, поскольку они вынуждены вкладывать значительные средства в правовые действия, аудиты фабрик и меры мониторинга для защиты своей интеллектуальной собственности. Эти усилия по правоприменению часто требуют сотрудничества с местными властями и правовыми системами, еще больше увеличивая сложность и стоимость. По мере того как бренды увеличивают свои расходы на меры защиты, это не только истощает ресурсы от исследований и разработок, но также повышает операционные расходы по всей обувной индустрии, в конечном итоге влияя на прибыльность, инновации и способность конкурировать на все более насыщенном рынке.

Нестабильные цены на сырье и нарушения цепочки поставок

Геополитическая напряженность и колебания экстремальных погодных условий вызывают колебания цен на каучук, этилен-винилацетат и хлопок, тем самым сжимая валовую маржу. Эти колебания цен вызваны нарушениями цепочки поставок, торговыми ограничениями и непредсказуемыми климатическими условиями, которые непосредственно влияют на доступность и стоимость сырья. С более чем 50% своей обуви, поставляемой из Вьетнама, Nike оказывается уязвимой к потенциальным повышениям тарифов и замедлениям портов, что может задержать поставки и увеличить операционные расходы. Многоэтапный производственный процесс компании - поставка верхней части из Индонезии, промежуточных подошв из Китая и сборка во Вьетнаме - повышает риск нарушений, поскольку любое узкое место на одном этапе может каскадно пройти через всю цепочку поставок. В то время как бренды ускоряют ближнее размещение определенных SKU и диверсифицируют свои базы поставщиков для смягчения этих рисков, длительный процесс наращивания мощностей, который включает значительные инвестиции и время, оставляет их подверженными краткосрочным уязвимостям.

Сегментарный анализ

По типу продукции: ускоряется динамика спортивной обуви

В 2024 году неспортивная обувь доминировала на рынке, захватив 51,86% от общего объема продаж. Кроссовки, объединяющие модные дизайны с технологиями, ориентированными на комфорт, стали основным продуктом для многих потребителей. Ботинки, сезонный фаворит, выигрывают от изменяющейся погоды и культурных тенденций. Тем временем шлепанцы находят свою нишу среди экономных любителей пляжа. Инновации, такие как продвинутая амортизация и вязаные верхи, когда-то эксклюзивные для производительной обуви, размыли границы между повседневной и спортивной обувью. Ведущие бренды, признавая этот сдвиг, смешивают повседневные и спортивные линии, обеспечивая, чтобы их предложения резонировали с потребителями на протяжении всей недели. Это слияние стилей и технологий укрепляет позицию неспортивной обуви как рыночного лидера, отмеченного за свою адаптивность и широкую привлекательность.

Спортивная обувь теперь является самым быстрорастущим сегментом индустрии, прогнозируемым для достижения CAGR 6,86% до 2030 года, опережая свои неспортивные аналоги. Непрерывные инновации, такие как умные промежуточные подошвы и пены на биологической основе, переопределяют комфорт и производительность, позволяя брендам требовать премиальные цены. Беговые кроссовки, используя волну тренда wellness и увеличивающееся участие в марафонах, находят отклик у заботящихся о здоровье потребителей. В то же время обувь для походов на открытом воздухе переживает всплеск спроса, стимулируемый бумом приключенческого туризма, особенно в Северной Америке и Азиатско-Тихоокеанском регионе. Например, Ассоциация спорта и фитнес-индустрии сообщила, что приблизительно 247,1 млн американцев участвовали в спортивных и фитнес-активностях в 2024 году[3]Источник: Ассоциация спорта и фитнес-индустрии,"Отчет о топ-участии SFIA показывает, что 247,1 миллиона американцев были активны в 2024 году", sfia.org. Различие между спортивной и повседневной обувью становится все более размытым, с элитными спортивными функциями, плавно интегрирующимися в основные дизайны, расширяя рыночную привлекательность. Однако этот быстрый темп инноваций сокращает жизненные циклы продуктов, заставляя бренды принимать гибкие стратегии инвентаря, чтобы идти в ногу с потребительскими тенденциями. Этот динамичный ландшафт не только питает рост сектора, но также представляет прибыльные возможности для брендов, которые подчеркивают гибкость и инновации.

По конечному пользователю: женщины лидируют, дети растут

В 2024 году женская обувь доминирует на рынке, принося 187 млрд долларов США и составляя 48,53% от общих продаж. Это доминирование подпитывается широким массивом стилей, от классических туфель на каблуках до модной athleisure, удовлетворяющей разнообразные случаи и вкусы. Такой широкий выбор не только привлекает частые покупки, но также видит, как потребители регулярно обновляют свой выбор, чтобы соответствовать модным тенденциям и сезонным сдвигам. Инновационные функции, такие как дышащие ткани и антимикробные обработки, поддерживают свежесть женских линий обуви, отвечая растущему спросу на комфорт, функциональность и материалы, заботящиеся о здоровье. Растущая тенденция унисекс стилей и размеров в женских коллекциях сигнализирует о значительном сдвиге в индустрии к инклюзивности, приоритизируя стиль над традиционными гендерными нормами. Крупные бренды используют эти тенденции, создавая коллекции для разнообразных жизненных архетипов, расширяя свой рыночный охват и совершенствуя свои продуктовые линии. Этот комплексный подход укрепляет женскую обувь как самый крупный и динамичный сегмент индустрии.

С другой стороны, детская обувь - это сегмент, за которым стоит следить, с прогнозами, указывающими на устойчивый CAGR 6,35% в ближайшие годы. Этот всплеск вызван повышенной осведомленностью родителей о правильном развитии стопы и увеличенном участии в школе и спорте, приводя к более частым заменам. Ведущие бренды используют эту возможность, внедряя инновации взрослого уровня, такие как дышащие вязаные материалы и антимикробные подкладки, в свои молодежные и детские линии. Эта стратегия не только повышает средние продажные цены для обуви меньших размеров, но также удовлетворяет родительские требования к функциональности и пользе для здоровья. Следовательно, детская обувь эволюционировала за пределы базовых стилей и традиционной школьной обуви, теперь принимая модные и спортивные дизайны, которые резонируют с взрослыми и подростковыми тенденциями. Сдвиг индустрии к инклюзивным, гендерно-нейтральным дизайнам и общим размерным сеткам между детьми и взрослыми еще больше подчеркивает эту конвергенцию. С посланием, все больше сосредоточенным на здоровом образе жизни и активной игре, сегмент детской обуви готов продолжить свою восходящую траекторию на глобальном рынке.

По категории: рост премиум-сегмента тестирует массовые масштабы

В 2024 году массовый сегмент доминирует на глобальном рынке обуви, составляя 68,25% от общей выручки. Это подчеркивает неизменную привлекательность доступности для большинства потребителей. Крупные производители используют экономию масштаба, позволяя им интегрировать технологии, улучшающие комфорт, без напряжения ценовых точек. Эта стратегия создает проблемы для меньших конкурентов, стремящихся к прибыльным маржам. Принимая такие функции, как эко-пены и переработанная пряжа, массовые бренды сужают инновационный разрыв с премиум-категориями, обеспечивая соответствие их продуктов в качестве и устойчивости. Такие шаги укрепляют их рыночную позицию, уверяя экономных потребителей, что современные функции не обязательно должны поставляться с высокой ценой. Более того, агрессивные скидки и акции усиливают их привлекательность для чувствительных к цене покупателей, которые остро ищут экономии. Эволюция массового сегмента подчеркивает первостепенную важность предоставления улучшенной ценности даже в доступных ценовых точках, обеспечивая как объемные продажи, так и неизменную потребительскую лояльность.

Наоборот, премиальный сегмент обуви готов к расширению с устойчивым CAGR 5,45%, опережая общий рынок. Этот рост подпитывается растущим желанием состоятельных потребителей к эксклюзивности, наследию брендов и устойчивым материалам. Покупатели в этом сегменте становятся более разборчивыми, ценя происхождение и ограниченные выпуски. Их часто видят в очередях за эксклюзивными капсульными коллекциями, которые исчезают моментами после их дебюта. Высококлассные бренды, особенно те, которые сотрудничают со спортивными иконами, ловко смешивают традиционное мастерство с передовыми технологиями производительности. Это слияние приводит к продуктам, превосходящим как в стиле, так и в функциональности. Такая стремительная привлекательность поляризовала рынок: в то время как ориентированные на ценность покупатели охотятся за скидками, стремящиеся покупатели охотно платят премию за выдающиеся изделия и эко-дружественные учетные данные. Бренды среднего диапазона, попавшие в этот перекрестный огонь, сталкиваются с растущим давлением с обеих сторон и должны оттачивать свои брендовые нарративы для поддержания актуальности. По мере того как роскошные и премиальные бренды усиливают свой фокус на инновациях, рассказывании историй и устойчивости, они не только устанавливают новые эталоны желательности, но также прокладывают последовательную восходящую траекторию для сегмента. Энергичный рост премиального сегмента подчеркивает ценность рынка обуви не только функции и доступности, но также эмоционального резонанса и воспринимаемого престижа.

По каналу распределения: омниканальность побеждает

В 2024 году специализированные магазины доминировали на розничной сцене обуви, захватывая 57,38% от общих продаж. Их продолжающаяся привлекательность проистекает из экспертных примерок, внимательного сервиса и кураторского выбора, который резонирует с разборчивыми покупателями. Для повышения внутримагазинного опыта розничные торговцы интегрируют продвинутые услуги, такие как анализ походки и индивидуальные 3D-печатные ортопедические стельки. Эти инновации не только помогают клиентам достичь идеальной посадки, но также удовлетворяют специфические потребности в комфорте и производительности. Такие индивидуальные опыты культивируют доверие и питают долгосрочную лояльность, выделяя специализированные каналы от обычной массовой розничной торговли. Эти уникальные услуги не только стимулируют повторные посещения, но также повышают расходы, поскольку потребители ищут персонализированные советы и кастомизацию, которые онлайн-платформы не могут предложить. Следовательно, специализированные магазины не только защищают свою рыночную позицию, но также расширяют свое лидерство, умело объединяя знающий персонал с передовыми технологиями. Их фокус на экспертизе, персонализации и взаимодействии укрепляет ключевую роль канала физической розничной торговли в продажах премиальной и технической обуви.

С другой стороны, онлайн-ритейл быстро поднимается как ведущий канал для продаж обуви, прогнозируемый для роста с впечатляющим CAGR 5,84% в предстоящие годы. Метеорический подъем электронной коммерции закреплен в ее непревзойденном удобстве, хвастающемся функциями, такими как доставка в тот же день и инструменты размера, основанные на AR, которые смягчают неопределенности посадки и сокращают уровни возврата. Цифровые достижения также сияют при оплате, с интеграциями социальных медиа, облегчающими импульсивые покупки прямо из прямых трансляций, значительно ускоряя путешествие от обнаружения к покупке. Бренды отвечают на спрос на плавный покупательский опыт, принимая гибридные модели, такие как заказ онлайн и забор в магазине, позволяя клиентам заказывать онлайн и либо примерять, либо забирать свои товары в магазине. Это слияние цифровых и физических взаимодействий не только упрощает процесс покупки, но также улучшает брендовое взаимодействие и предоставляет ценные данные. Для семей коробки подписки предлагают новый подход, доставляя персонализированные решения обуви для развивающихся потребностей детей. Всплеск онлайн и омниканальных тактик подчеркивает важность гибкости и кастомизации в развитии клиентской лояльности и адаптации к динамичному ландшафту рынка обуви.

Географический анализ

Азиатско-Тихоокеанский регион, составляющий 41,68% глобального спроса, выделяется как мировой производственный пол и его основной потребительский центр. Цепочки поставок, преимущественно сосредоточенные в Китае, Вьетнаме и Индии, оптимизируют путь от дизайна к доставке. Эти кластерные цепочки поставок позволяют более быстрые производственные циклы, сокращая время выполнения и повышая эффективность. В 2024 году Тамил Наду обеспечил значительный толчок, привлекая 17 550 крор рупий (2,1 млрд долларов США) в некожаные инвестиции от гигантов индустрии, таких как Nike, Puma, Crocs и Adidas. Ожидается, что эти инвестиции создадут 230 000 рабочих мест, далее укрепляя позицию региона как производственной мощи и ключевого вкладчика в глобальный рынок обуви.

Северная Америка, с ее фокусом на инновации, находится в авангарде принятия устойчивой и умной обуви. Потребители готовы платить премию за эко-дружественные продукты, такие как углеродно-нейтральные сноубордические ботинки и кроссовки с Bluetooth, отражая растущее предпочтение для интегрированных технологий и экологически сознательных продуктов. Однако проблемы возникают с тарифными вопросами во Вьетнаме и растущими затратами на рабочую силу, которые сжимают маржу прибыли. В ответ компании диверсифицируют свои операции, обращая взгляды к Мексике и Центральной Америке для смягчения рисков и оптимизации затрат. Розничный ландшафт также смещается, подчеркнутый стратегическим приобретением Foot Locker компанией Dick's за 2,4 млрд долларов США в 2025 году. Эта консолидация изменяет канальное влияние, позволяя розничным торговцам укреплять свою рыночную позицию и вести переговоры лучших условий с поставщиками.

Европа задает темп в устойчивости. Регламенты, такие как запрет ESPR на уничтожение непроданных товаров и мандаты для цифровых паспортов инвентаря, толкают бренды по всему миру к выравниванию. Эти меры направлены на сокращение отходов и повышение прозрачности по всей цепочке поставок. Бренды в Германии и Скандинавии, особенно те, которые рискуют в альтернативы кожи на биологической основе, пожинают значительные награды из-за сильного потребительского спроса региона на устойчивые продукты. Тем временем Ближний Восток и Африка находится на восходящей траектории с прогнозами устойчивого CAGR 7,23%. Этот рост стимулируется молодой городской демографией, увеличивающимися располагаемыми доходами и расширяющейся розничной инфраструктурой, включая развитие современных торговых центров и платформ электронной коммерции. Южная Америка, поддерживаемая растущими доходами, представляет обещающий рынок для обуви. Однако колебания валют и экономическая нестабильность создают проблемы для премиального импорта, потенциально ограничивая рост высококлассных продуктовых сегментов.

Конкурентный ландшафт

Глобальный рынок обуви демонстрирует умеренную концентрацию. В то время как гиганты, такие как Nike, Adidas, Skechers, Puma и New Balance, лидируют в стае, их коллективное доминирование все еще прокладывает путь для специализированных новичков. Заметный знак этого развивающегося ландшафта - заявка 3G Capital на 9,4 млрд долларов США для Skechers в 2025 году, подчеркивающая острый интерес частного капитала к использованию операционной эффективности. Тем временем игроки среднего размера, такие как On, Hoka и Veja, вырезают свои ниши, привлекая лояльных клиентов своим фокусом на производительности и устойчивости и постепенно посягая на территорию установленных брендов.

В этой конкурентной арене технологические инвестиции являются ключевыми. Флагманские магазины Nike "House of Innovation" в Европе хвастаются отслеживанием запасов с поддержкой RFID, подчеркивая их технологически продвинутый подход. Adidas, не желая оставаться в стороне, экспериментировала с 3D-печатными промежуточными подошвами для кастомизированного демпфирования. Устойчивость - это еще один ключевой дифференциатор: портфель низкоуглеродных смол Dow 2025 позиционирует их как лидеров, предоставляя им эксклюзивный доступ к материалам. Тем временем меньшие бренды, сталкиваясь с проблемами с премиальными материалами, поворачиваются к уникальным стилям или локализованным цепочкам поставок.

Динамика канальной мощи смещается. Бренды быстро устанавливают витрины прямых продаж потребителям (D2C), стремясь использовать ценные данные и повысить маржу прибыли. Тем не менее, традиционные оптовые каналы остаются жизненно важными для расширения географического охвата. В ответ розничные торговцы вводят свои собственные кроссовочные лейблы и эксклюзивные сотрудничества, стремясь поддержать пешеходный трафик. Кроме того, платформы перепродажи, когда-то на периферии, теперь играют значительную роль в формировании восприятия ценообразования и стратегий выпуска продуктов, отмечая новое конкурентное измерение в ландшафте обуви.

Лидеры индустрии обуви

-

Nike Inc.

-

Adidas AG

-

Puma SE

-

Skechers USA, Inc.

-

VF Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние разработки в индустрии

- Июнь 2025: Reebok представила свое последнее дополнение, беговую обувь Reebok FloatZig 2. Эта новая модель хвастается пеной SuperFloat+ с нагнетанием азота и пересмотренной промежуточной подошвой Zig Tech, обещая более упругий и стабильный опыт. Бренд утверждает, что эти улучшения повышают возврат энергии и стабильность, делая ее идеальной для ежедневных тренировок.

- Июнь 2025: Pair-ie-tales дебютировала со своим брендом женской обуви в Индии. Обувь, созданная для комфорта, включает систему подошвы Cloud Comfort™ - трехслойную инновацию, созданную для повседневного ношения. Эта система разработана для обеспечения улучшенной амортизации, поддержки и прочности, обеспечивая комфортный опыт для пользователей в течение всего дня.

- Июнь 2025: Nike в сотрудничестве с NorBlack NorWhite представила свежую линию женской обуви. Новая коллекция хвастается четырьмя отличными силуэтами кроссовок: Nike Air Max Craze, Motiva, Pegasus 41 и слайд Calm. Это партнерство подчеркивает приверженность Nike к смешиванию инновационного дизайна с культурными влияниями, предлагая уникальный и стильный диапазон, подобранный для женщин.

- Май 2025: Skechers USA Inc представила Skechers Aero Tempo, обувь, ориентированную на производительность, подчеркивающую легкий дизайн и отзывчивую амортизацию. Это новое дополнение к портфелю продуктов специально разработано для бегунов, которые приоритизируют скорость и ловкость, предлагая улучшенный комфорт и поддержку для оптимизации их производительности. Aero Tempo отражает приверженность Skechers к инновациям в спортивной обуви, объединяя передовые материалы и передовой дизайн для удовлетворения требований соревновательных и рекреационных бегунов alike.

Область отчета о глобальном рынке обуви

Обувь - это защитное покрытие для ног, такое как ботинки, сандалии и другие типы. Эти продукты защищают ноги от повреждений и помогают в облегчении повседневной физической деятельности.

Область глобального рынка обуви включает тип, конечного пользователя, канал распределения и географию. По типу рынок сегментируется на спортивную обувь и неспортивную обувь. Сегмент спортивной обуви включает беговые кроссовки, спортивную обувь, обувь для треккинга/походов и другие типы спортивной обуви. Сегмент неспортивной обуви включает ботинки, шлепанцы/тапочки, кроссовки и другую неспортивную обувь. Дальнейшая сегментация проводится на основе конечных пользователей, которая включает мужчин, женщин и детей. Сегментация на основе канала распределения включает офлайн розничные магазины и онлайн розничные магазины. Отчет излагает понимание всех глобальных регионов, включая Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку и Ближний Восток и Африку.

Рыночное измерение проводилось в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Спортивная обувь | Беговые кроссовки |

| Спортивная обувь | |

| Обувь для треккинга/походов | |

| Другая спортивная обувь | |

| Неспортивная обувь | Ботинки |

| Шлепанцы/тапочки | |

| Кроссовки | |

| Другая неспортивная обувь |

| Мужчины |

| Женщины |

| Дети |

| Массовый |

| Премиум |

| Супермаркеты/гипермаркеты |

| Специализированные магазины |

| Интернет-магазины |

| Прочие каналы распределения |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Россия | |

| Нидерланды | |

| Бельгия | |

| Швеция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Австралия | |

| Индонезия | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Турция | |

| Южная Африка | |

| Остальной Ближний Восток и Африка |

| По типу продукции | Спортивная обувь | Беговые кроссовки |

| Спортивная обувь | ||

| Обувь для треккинга/походов | ||

| Другая спортивная обувь | ||

| Неспортивная обувь | Ботинки | |

| Шлепанцы/тапочки | ||

| Кроссовки | ||

| Другая неспортивная обувь | ||

| По конечному пользователю | Мужчины | |

| Женщины | ||

| Дети | ||

| По категории | Массовый | |

| Премиум | ||

| По каналу распределения | Супермаркеты/гипермаркеты | |

| Специализированные магазины | ||

| Интернет-магазины | ||

| Прочие каналы распределения | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Нидерланды | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Австралия | ||

| Индонезия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Турция | ||

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, на которые отвечает отчет

Каково текущее значение глобального рынка обуви?

Размер рынка обуви достиг 385,44 млрд долларов США в 2025 году и прогнозируется достижение 474,17 млрд долларов США к 2030 году.

Какой регион лидирует в глобальном спросе на обувь?

Азиатско-Тихоокеанский регион составил 41,68% продаж в 2024 году, отражая его двойную роль в производстве и потреблении.

Какая категория продуктов растет быстрее всего?

Спортивная обувь прогнозируется к публикации самого быстрого CAGR 6,86% до 2030 года из-за продолжающегося принятия athleisure.

Что стимулирует рост премиальной обуви?

Потребители платят за ограниченные выпуски, эко-дружественные материалы и продвинутую амортизацию, поддерживая CAGR 5,45% в премиальном сегменте.

Последнее обновление страницы: