Размер и доля рынка спортивных солнцезащитных очков

Анализ рынка спортивных солнцезащитных очков от Mordor Intelligence

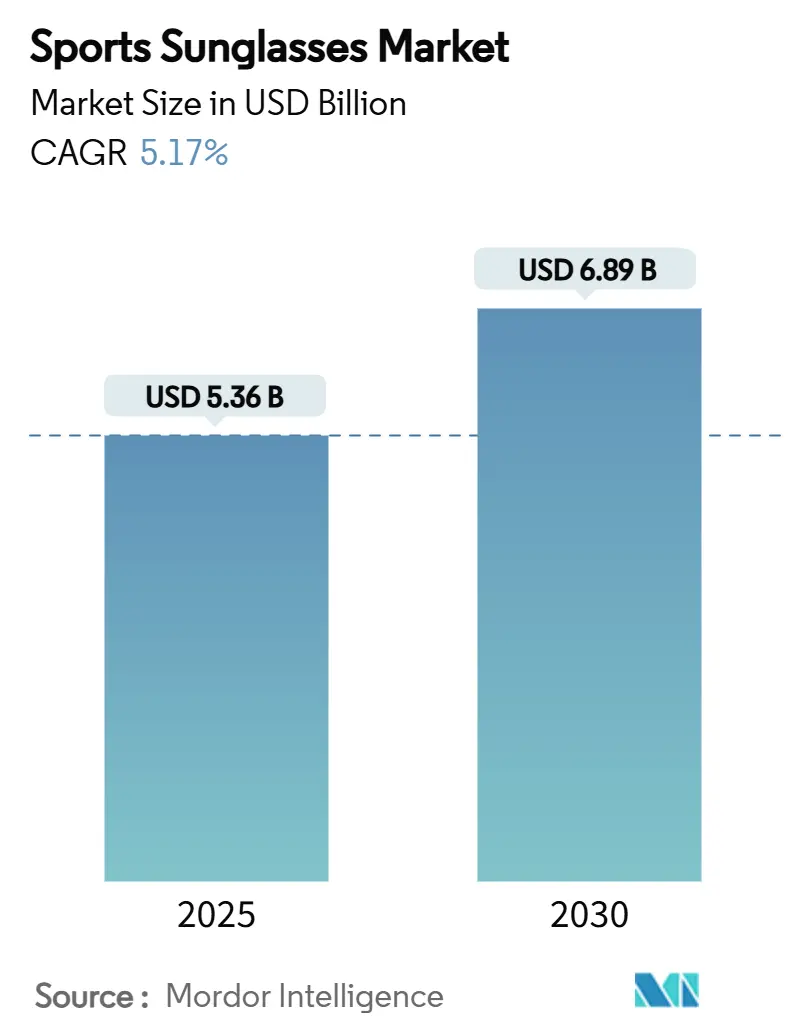

Размер рынка спортивных солнцезащитных очков, по прогнозам, составит 5,36 млрд долларов США в 2025 году и, как ожидается, вырастет до 6,89 млрд долларов США к 2030 году, демонстрируя совокупный среднегодовой темп роста (CAGR) 5,17%. Этот рост обусловлен в первую очередь увеличением участия женщин в спорте, интеграцией очков с модными тенденциями образа жизни и государственными инвестициями в развитие новых спортивных объектов. Северная Америка продолжает лидировать по объему рынка, в то время как Азиатско-Тихоокеанский регион, как ожидается, продемонстрирует самый быстрый рост благодаря государственной политике, способствующей развитию спорта, и расширению местных производственных мощностей. По потребительским группам спортсмены остаются основными пользователями спортивных солнцезащитных очков, но наблюдается заметное увеличение спроса со стороны потребителей образа жизни, которые используют эти продукты для повседневной деятельности. С точки зрения категорий продуктов премиум-сегмент быстро растет, хотя массовый сегмент по-прежнему занимает большую долю. Переход к электронной коммерции трансформирует способы взаимодействия компаний с клиентами, делая онлайн-платформы важным каналом продаж. Рынок высоко консолидирован, с доминированием нескольких ключевых игроков. EssilorLuxottica, например, расширяет свой глобальный производственный след. Компания создала производственный центр линз в Таиланде и расширяет свое предприятие по производству линз с высоким показателем преломления в Мексике.

Ключевые выводы отчета

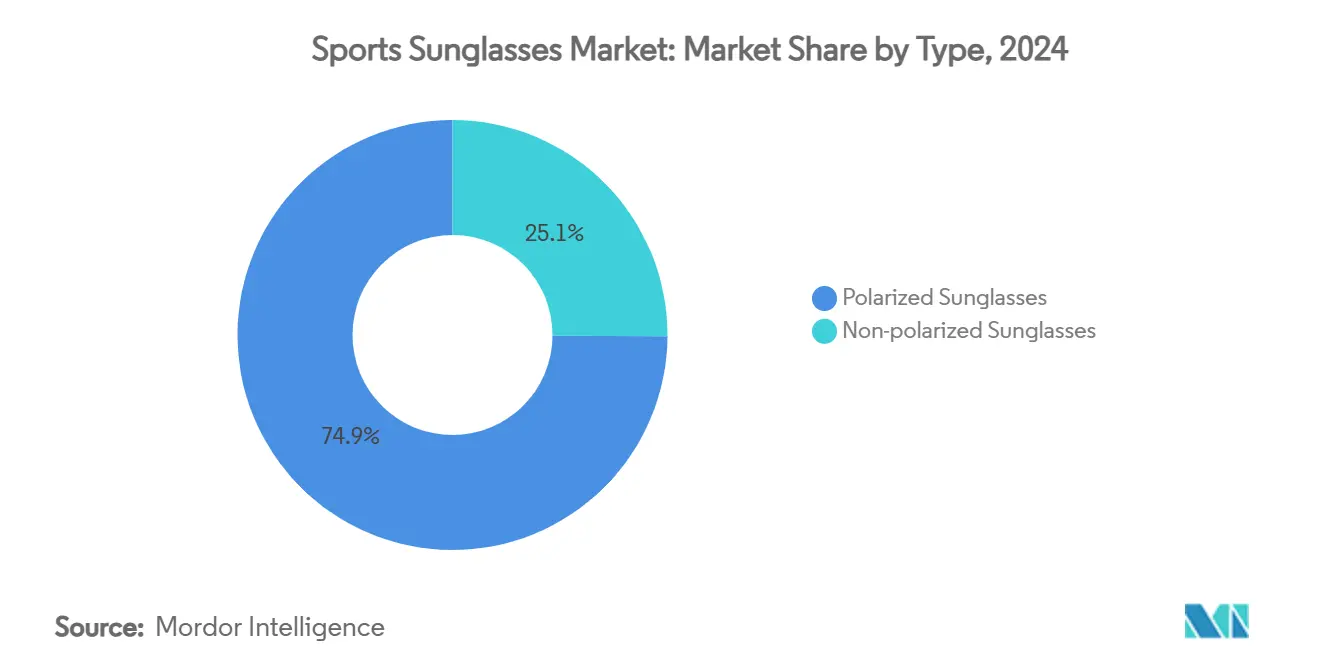

- По типу продукции поляризованные линзы захватили 74,90% доли рынка спортивных солнцезащитных очков в 2024 году; прогнозируется, что неполяризованные линзы будут расширяться с CAGR 5,54% до 2030 года.

- По конечным пользователям взрослые занимали 78,54% размера рынка спортивных солнцезащитных очков в 2024 году, тогда как детский сегмент, по прогнозам, будет расти с CAGR 5,87% до 2030 года.

- По потребительским группам спортсмены-любители и профессиональные спортсмены составили 74,67% спроса в 2024 году, в то время как пользователи активного образа жизни демонстрируют самые сильные перспективы с CAGR 6,25%.

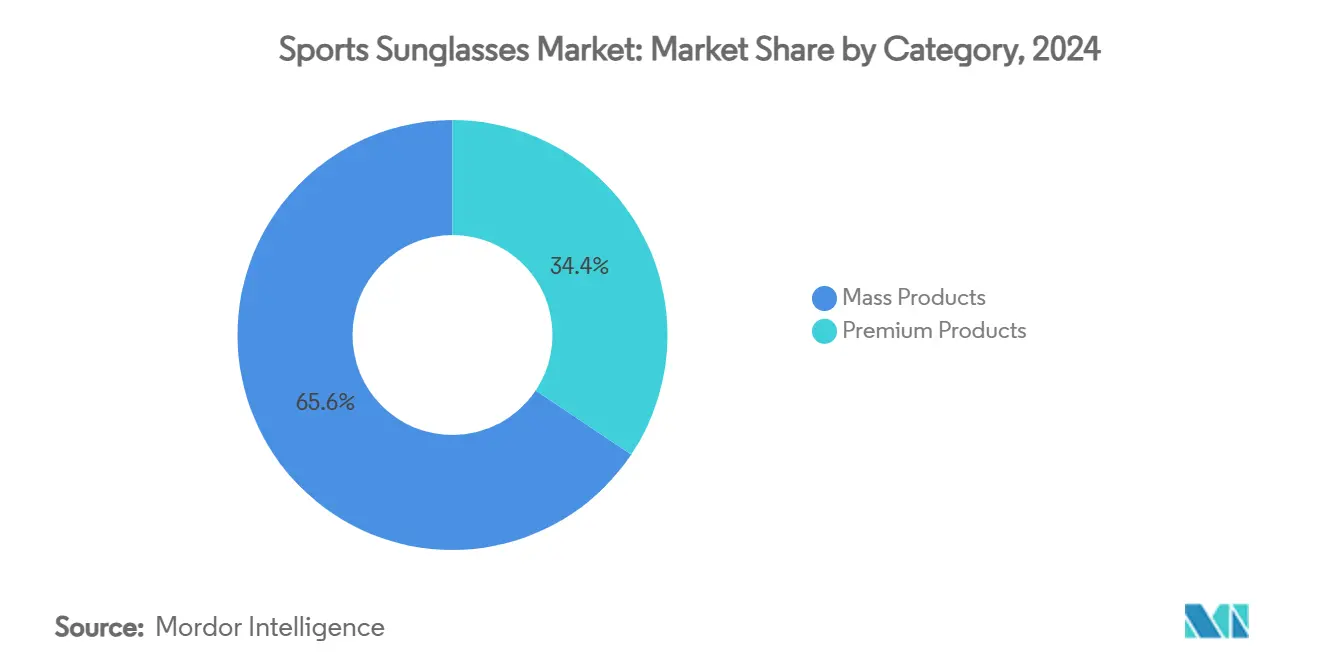

- По категориям массовые продукты лидировали с 65,63% долей выручки в 2024 году; премиум-уровень готов к развитию с CAGR 6,75% до 2030 года.

- По каналам дистрибуции офлайн-магазины сохранили 84,65% доли размера рынка спортивных солнцезащитных очков в 2024 году, однако онлайн-продажи готовы к росту с CAGR 7,25%.

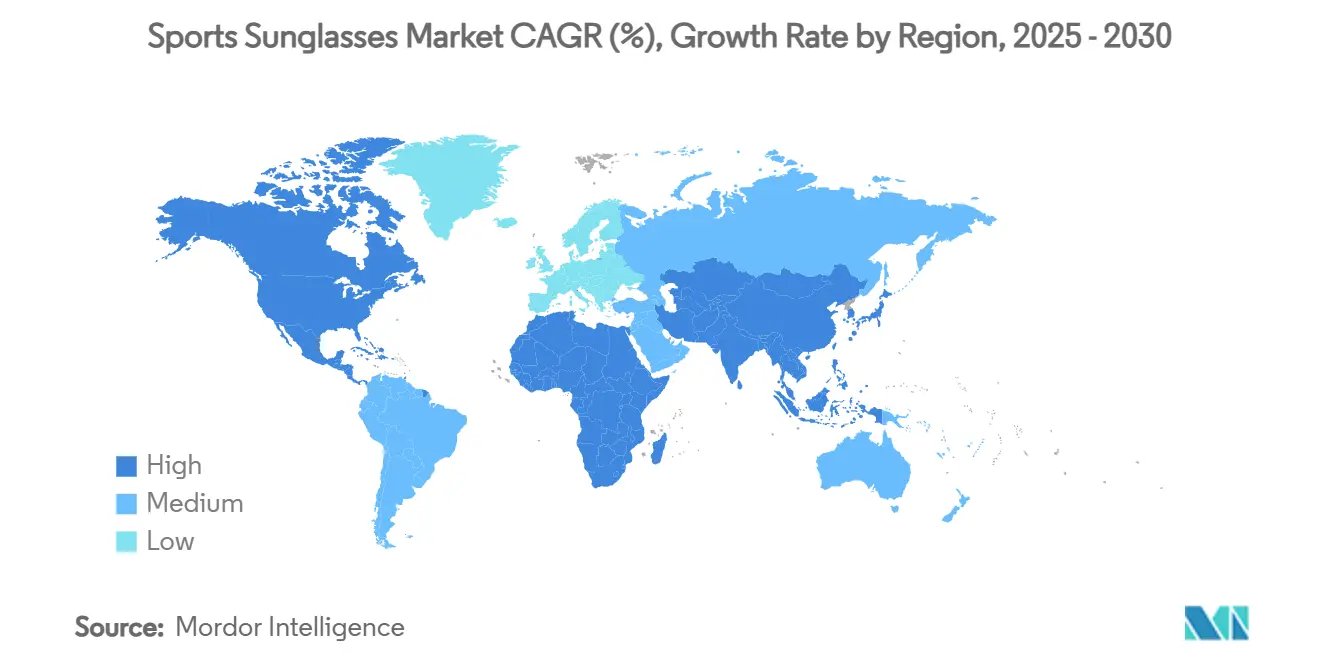

- По географии Северная Америка удерживала 33,65% выручки 2024 года, а Азиатско-Тихоокеанский регион, по прогнозам, продемонстрирует CAGR 7,63%, самый быстрый региональный рост.

Тренды и инсайты глобального рынка спортивных солнцезащитных очков

Таблица влияния драйверов

| ДРАЙВЕР | (~) % ВЛИЯНИЕ НА ПРОГНОЗ CAGR | ГЕОГРАФИЧЕСКАЯ ЗНАЧИМОСТЬ | ВРЕМЕННЫЕ РАМКИ ВОЗДЕЙСТВИЯ |

|---|---|---|---|

| Значительный рост участия женщин в спорте | +1.2% | Глобально, с ранним ростом в Великобритании, Северной Америке | Среднесрочный период (2-4 года) |

| Агрессивный маркетинг известных брендов | +0.9% | Глобально | Краткосрочный период (≤ 2 лет) |

| Влияние платформ социальных сетей и знаменитостей | +0.8% | Глобально, сильнее в Северной Америке и Европе | Краткосрочный период (≤ 2 лет) |

| Благоприятные государственные инициативы по развитию спортивной культуры | +1.0% | Основа в Азиатско-Тихоокеанском регионе, распространение на Ближний Восток и Африку | Долгосрочный период (≥ 4 лет) |

| Увеличение участия в спортивных и активных мероприятиях | +1.1% | Глобально | Среднесрочный период (2-4 года) |

| Интеграция моды и образа жизни | +0.7% | Северная Америка и Европа | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Увеличение участия в спортивных и активных мероприятиях

Все больше людей по всему миру участвуют в спортивных и активных мероприятиях, что увеличивает спрос на эффективную экипировку, такую как спортивные солнцезащитные очки. В 2024 году около 247,1 млн американцев, или около 80% населения, участвовали по крайней мере в одном спортивном, фитнес- или активном мероприятии [1]Источник: Sports and Fitness Industry Association, SFIA's Topline Participation Report Shows 247.1 Million Americans Were Active in 2024,

sfia.org. Популярные виды деятельности, такие как пешие походы, бег, велоспорт и водные виды спорта, демонстрируют значительный рост. Например, более 37 млн человек занимаются велоспортом, 40 млн - кемпингом, а такие виды деятельности, как паддлбординг, скалолазание и горный велосипед, устойчиво растут каждый год. Аналогично, посещения национальных парков США достигли почти 331,9 млн в 2024 году, что является самым высоким зарегистрированным показателем, демонстрируя явный рост активного отдыха [2]Источник: National Park Service Government, Annual Visitation Statistics Release,

nps.gov. В глобальном масштабе все больше молодых людей также вовлекаются в спорт, особенно в активные виды деятельности. С этим увеличением участия в средах с высокой солнечной активностью растет осведомленность о необходимости защитных и функциональных очков. Спортивные солнцезащитные очки теперь рассматриваются не просто как модный аксессуар; они являются необходимой экипировкой, обеспечивающей защиту от ультрафиолета, уменьшение бликов и защиту от ударов.

Благоприятные государственные инициативы по развитию спортивной культуры

Правительства по всему миру все больше приоритизируют безопасность и эффективную экипировку, такую как спортивные солнцезащитные очки, как часть своих стратегий по улучшению спортивных экосистем. Например, Национальная спортивная политика Индии 2024 года подчеркивает использование защитной экипировки на всех уровнях спортивных тренировок, от массовых программ до элитных соревнований, обеспечивая, чтобы высокоэффективные очки стали стандартной частью спортивной экипировки [3]Источник: Department of Sports, Ministry of Youth Affairs and Sports, The Department of Sports, Ministry of Youth Affairs and Sports, New Delhi, is in the process of framing National Sports Policy (NSP), 2024 for the development of sports and providing a roadmap to achieve excellence in sports in the country,

yas.gov.in. Аналогично, Спортивное агентство Японии модернизирует спортивную инфраструктуру с более строгими правилами безопасности, что косвенно способствует использованию солнцезащитных очков с УФ-защитой для активного отдыха. В Австралии Sport Australia увеличила финансирование молодежного и общественного активного отдыха, уделяя внимание стандартам безопасности, включающим защитную экипировку. Федеральное министерство внутренних дел и общества Германии также внедрило аналогичные инициативы для поддержки активного отдыха, подчеркивая важность стандартизированных практик безопасности. Эти усилия устанавливают последовательное использование и регулярную замену высококачественных солнцезащитных очков, стимулируя устойчивый спрос как в любительском, так и в профессиональном спортивном секторе.

Влияние платформ социальных сетей и знаменитостей

Рост социальных сетей и инфлюенсер-маркетинга значительно увеличил видимость и популярность спортивных солнцезащитных очков среди как спортсменов, так и обычных пользователей. Например, профессиональный гольфист Мин Ву Ли привлек внимание, когда носил солнцезащитные очки Oakley Sphaera Slash во время крупных телевизионных турниров. Клипы его игры стали вирусными на платформах вроде TikTok и Instagram, что привело к всплеску пользовательского контента с этими оправами. Аналогично, Oakley расширилась в киберспорт, сотрудничая с топовыми организациями вроде 100 Thieves и известными геймерами, такими как Гектор 'Repullze' Торрес и Сет 'Scump' Абнер. Эти партнерства выделили линзы Oakley Prizm Gaming 2.0 во время широко просматриваемых стримов на YouTube и трансляций Twitch. Кроме того, в 2025 году Meta сотрудничала с Oakley для запуска очков с ИИ, сочетающих передовые технологии со спортивными очками. Эти знаменитые одобрения и инновационные запуски продуктов создают увлекательный контент, который резонирует с миллионами.

Значительный рост участия женщин в спорте

Участие женщин в спорте значительно выросло по всему миру в последние годы, создавая больший рынок для эффективных очков, таких как спортивные солнцезащитные очки. Государственные инициативы, такие как Акселератор инвестиций в женский спорт Великобритании, направлены на увеличение экономики женского спорта свыше 1 млрд фунтов стерлингов в 2024 году, что еще больше способствует этой тенденции [4]Источник: Government UK, Government pledges to make UK 'top destination for women's sport investment' following record-breaking summit,

gov.uk. По мере того как все больше женщин участвуют в структурированных тренировках и соревновательном спорте, увеличился спрос на специализированную экипировку, включая защитные очки, предназначенные для различных условий активного отдыха. В Соединенных Штатах 29% взрослых владеют спортивными солнцезащитными очками, с растущей долей, приписываемой женщинам, особенно в таких видах деятельности, как бег, велоспорт и рыбалка. Примечательно, что в 2024 году спортсменки составили 61% всех просмотров TikTok среди 50 самых маркетабельных спортсменов мира. Этот растущий участие женщин как в профессиональном, так и в любительском спорте расширяет потребительскую базу для высококачественных, стильных и функциональных солнцезащитных очков.

Анализ влияния ограничений

| ОГРАНИЧЕНИЕ | (~) % ВЛИЯНИЕ НА ПРОГНОЗ CAGR | ГЕОГРАФИЧЕСКАЯ ЗНАЧИМОСТЬ | ВРЕМЕННЫЕ РАМКИ ВОЗДЕЙСТВИЯ |

|---|---|---|---|

| Распространенность подделок и низкокачественных продуктов | -0.8% | Глобально, сконцентрировано в Азиатско-Тихоокеанском регионе | Краткосрочный период (≤ 2 лет) |

| Отсутствие стандартизированных правил ограничивает рост | -0.6% | Глобально | Долгосрочный период (≥ 4 лет) |

| Высокая стоимость премиальных спортивных солнцезащитных очков | -0.5% | Глобально | Среднесрочный период (2-4 года) |

| Сезонность и зависимость от погоды | -0.4% | Северная Америка и Европа | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Распространенность подделок и низкокачественных продуктов

Глобальный рынок спортивных солнцезащитных очков сталкивается с серьезным вызовом из-за роста подделок и низкокачественных продуктов, которые подрывают доверие потребителей и наносят ущерб репутации премиальных брендов. Например, в Юго-Восточной Азии власти активно борются с этой проблемой. На Филиппинах Национальное бюро расследований изъяло более 1000 поддельных солнцезащитных очков Oakley стоимостью 1,6 млн песо в мае 2025 года. В 2024 году Таможенная служба профилактики Кочина и полиция Кералы разоблачили крупную сеть, торговавшую репликами глобальных брендов, включая солнцезащитные очки, которые планировалось контрабандой ввезти в страну из Китая. Эти поддельные продукты часто не соответствуют стандартам безопасности, не обладая надлежащей УФ-защитой и ударостойкостью, что создает риски для потребителей. Это растущее распространение поддельных продуктов не только вызывает опасения по поводу безопасности, но и отбивает у потребителей желание инвестировать в аутентичные, высококачественные защитные очки, что в конечном итоге препятствует росту рынка.

Высокая стоимость премиальных спортивных солнцезащитных очков

Высокая стоимость премиальных спортивных солнцезащитных очков продолжает оставаться основным препятствием для более широкого потребительского принятия, поскольку эти продукты часто имеют высокие цены. Например, высокоэффективные солнцезащитные очки Oakley с передовыми технологиями, такими как линзы Prizm или опции по рецепту и легкие карбоновые оправы, стоят от 230 до 930 долларов США, в зависимости от уровня кастомизации. Даже бренды среднего сегмента, такие как Revo и Tifosi, предлагают модели по цене от 80 до 200 долларов США, что все еще может быть недоступно для многих потребителей. Кроме того, доминирование отраслевых гигантов, таких как Luxottica, которая владеет крупными брендами, такими как Ray-Ban, Oakley и Sunglass Hut, привело к обвинениям в монополистической ценовой политике. Эта консолидация рынка поддерживала высокие цены и ограничивала доступность более доступных альтернativ. В результате многие чувствительные к цене потребители либо отказываются от покупки премиальных солнцезащитных очков, либо обращаются к более дешевым, низкокачественным или поддельным вариантам.

Сегментный анализ

По типу продукции: поляризационная технология обеспечивает премиальное позиционирование

Поляризованные линзы лидировали на рынке спортивных солнцезащитных очков в 2024 году, захватив 74,90% доли рынка. Их доминирование объясняется их способностью эффективно уменьшать блики, что делает их очень подходящими для таких видов деятельности, как водные виды спорта и спорт на снегу. Ожидается, что эта тенденция продолжится до 2030 года, хотя прогнозируется, что неполяризованные линзы будут расти быстрее с CAGR 5,54%. Инновации, такие как фотохромные поляризованные линзы Transitions Optical XTRActive, которые адаптируются к условиям наружного освещения, сохраняя точность цветопередачи, стимулируют развитие в этом сегменте. Эти технологические разработки не только поддерживают премиальную ценовую политику, но и помогают поддерживать позицию рынка в категории высокой стоимости.

Тем временем неполяризованные линзы находят возможности в формирующихся нишах, расширяя рынок за пределы традиционных спортивных применений. Например, линзы Oakley Prizm Gaming 2.0 специально разработаны для уменьшения напряжения от синего света, обслуживая растущее игровое сообщество. Эта диверсификация открывает новые потребительские сегменты и расширяет привлекательность спортивных солнцезащитных очков. Предлагая адаптированные решения различным потребительским потребностям, от энтузиастов активного отдыха до геймеров в помещении, рынок эволюционирует, предлагая индивидуальные решения, которые соответствуют изменяющимся образам жизни и предпочтениям. Ожидается, что этот динамичный подход будет стимулировать дальнейший рост и инновации в ближайшие годы.

По конечным пользователям: доминирование взрослых скрывает потенциал роста детского сегмента

В 2024 году взрослые составили 78,54% выручки рынка спортивных солнцезащитных очков, что обусловлено их постоянным спросом на высокоэффективные линзы и регулярные циклы замены. Однако прогнозируется, что детский сегмент будет расти быстрее с CAGR 5,87%, поскольку родители все больше приоритизируют предотвращение травм для молодых спортсменов. Например, предстоящий запуск детских оправ PIVOTE компании Yamamoto Kogaku в июне 2025 года демонстрирует фокус на специфических потребностях молодежи. Эти оправы разработаны с двухслойной конструкцией и противозапотевающими вентиляционными отверстиями, обеспечивая как безопасность, так и комфорт для детей. Банк данных по слепоте Всемирной организации здравоохранения (ВОЗ) отмечает, что ежегодно во всем мире происходит примерно 55 млн травм глаз.

Хотя взрослые остаются основными потребителями спортивных солнцезащитных очков из-за их покупательной способности и предпочтения премиальным продуктам, растущее принятие среди школьных спортсменов создает новые возможности роста. Растущий фокус на дизайнах, ориентированных на молодежь, и функциях безопасности диверсифицирует рынок, обеспечивая обслуживание более широкой возрастной группы. Этот сдвиг не только отражает эволюционирующую потребительскую базу, но и подчеркивает важность удовлетворения уникальных требований молодых пользователей. В результате рынок спортивных солнцезащитных очков готов к устойчивому росту как во взрослом, так и в детском сегментах.

По потребительским группам: спортсмены лидируют, потребители образа жизни ускоряются

В 2024 году спортсмены-любители и профессиональные спортсмены составили 74,67% клиентской базы, подчеркивая критическую роль прецизионной оптики в повышении спортивных результатов. Однако сегмент активного образа жизни растет с заметным CAGR 6,25%, что обусловлено растущим принятием солнцезащитных очков как функциональной спортивной экипировки, так и повседневных аксессуаров. Например, сотрудничество Oakley с Tudor Pro Cycling по разработке интегрированных систем шлем-очки демонстрирует, как инновации, разработанные для элитных спортсменов, постепенно становятся доступными для более широкого рынка, удовлетворяя как потребности в производительности, так и в стиле.

Рост тренда athleisure еще больше расширил привлекательность спортивных солнцезащитных очков. Продукты, такие как Nike Athena и Zeus, которые изготовлены из переработанных материалов и оснащены линзами Max Extreme, органично сочетают функциональность с модой. Эти солнцезащитные очки достаточно универсальны для использования в спортзалах, как часть уличной одежды или в условиях соревновательного спорта. Этот двойной подход укрепил рынок спортивных солнцезащитных очков, позволяя привлекать как ориентированных на производительность спортсменов, так и заботящихся о стиле обычных потребителей, обеспечивая устойчивый рост в различных потребительских сегментах.

По категориям: премиум-сегмент ускоряется несмотря на доминирование массового рынка

В 2024 году массовые спортивные солнцезащитные очки доминировали на рынке, внося 65,63% общей выручки благодаря их доступности и доступности для широкой потребительской базы. Несмотря на это, премиум-сегмент демонстрирует заметный рост с прогнозируемым CAGR 6,75%. Этот рост обусловлен инновациями в материалах и линзовых технологиях, предлагающих повышенную производительность и долговечность. Например, титановые оправы TAG Heuer с собственной петлей 27° демонстрируют, как инжиниринг люксового уровня интегрируется в спортивные очки, привлекая потребителей, ищущих высококачественные, ориентированные на производительность продукты.

Тем временем основные бренды активно модернизируют свои массовые коллекции для удовлетворения потребностей формирующихся потребительских групп. Champion в сотрудничестве с L'amy America обновил свою линейку продуктов, выделив 30% предложений для молодежи и 25% для женщин. Этот стратегический ход подчеркивает растущий фокус на инклюзивности и разнообразии в рамках рынка. Балансируя доступные варианты с премиальными инновациями, рынок спортивных солнцезащитных очков не только поддерживает свой объем, но и увеличивает общую стоимость за единицу, стимулируя устойчивый рост в отрасли.

По каналам дистрибуции: цифровая трансформация ускоряет онлайн-рост

В 2024 году офлайн-магазины доминировали на рынке, внося 84,65% общей выручки, поскольку многие потребители предпочитали возможность примерить спортивные солнцезащитные очки лично перед покупкой. Несмотря на это, прогнозируется, что онлайн-продажи будут расти устойчивым годовым темпом 7,25%, что обусловлено достижениями в технологиях виртуальной примерки и удобством моделей прямых продаж потребителям. Например, ведущие бренды очков, такие как Oakley и Decathlon, сообщили о значительном росте в своих подразделениях электронной коммерции, при этом Oakley отметила резкое увеличение онлайн-активности после интеграции функций 3D-примерки по всем своим линейкам продуктов.

Бренды все больше сосредотачиваются на улучшении своего цифрового присутствия для привлечения онлайн-покупателей. Evil Eye, например, представил интерактивные симуляторы линз, которые позволяют клиентам виртуально испытать реальное уменьшение бликов, преодолевая разрыв между онлайн и офлайн покупательскими опытами evileye.com. С другой стороны, физические продавцы внедряют цифровые инструменты в своих магазинах, такие как предложение персонализированных, основанных на данных консультаций. Этот гибридный подход сочетает тактильный опыт примерки продуктов в магазине с удобством и кастомизацией цифровых решений, создавая бесшовное и увлекательное покупательское путешествие для потребителей.

Географический анализ

Северная Америка составила 33,65% мировой выручки в 2024 году, что обусловлено ее устойчивой экономикой активного отдыха в размере 639,5 млрд долларов США, что представляет 2,3% ВВП США. Регион также выигрывает от сильной рабочей силы в парках и отдыхе, с более чем 447 000 рабочих мест, зарегистрированных в 2024 году. Эта хорошо развитая инфраструктура поддерживает рост рынка спортивных солнцезащитных очков. Кроме того, строгие регулирования FDA и ANSI создают высокие барьеры входа для низкокачественных продуктов, позволяя премиальным брендам поддерживать высокие маржи прибыли. EssilorLuxottica сообщила о рекордных продажах в своем североамериканском сегменте в FY 2024, отражая благоприятные рыночные условия.

Прогнозируется, что Азиатско-Тихоокеанский регион достигнет самого высокого темпа роста с CAGR 7,63% до 2030 года. Китайский округ Фенцзе стал крупным производственным центром, производящим 143 млн пар очков и 220 млн линз ежегодно, внося 2,3 млрд юаней в производство. Тем временем Национальная спортивная политика Индии 2024 года сосредоточена на модернизации спортивной инфраструктуры, что, как ожидается, увеличит спрос на защитные очки. Региональные сотрудничества, такие как партнерство Bolle Safety с Megane Super в Японии для предложения рецептурных защитных очков, подчеркивают, как инновации и соответствие стандартам стимулируют рост рынка.

Европа продолжает демонстрировать устойчивый рост при поддержке стандарта солнечной защиты EN ISO 12312-1, который влияет на глобальные требования к продуктам. Инициативы, такие как Акселератор инвестиций в женский спорт Великобритании на 1 млрд фунтов стерлингов, демонстрируют долгосрочные финансовые обязательства по развитию спорта. Тренды устойчивости также формируют рынок, при этом такие бренды, как Nike, представляют оправы из переработанных материалов. Благодаря своей сильной регулятивной структуре и устоявшимся наследственным брендам Европа остается ключевым регионом для прибыльности на рынке спортивных солнцезащитных очков.

Конкурентная среда

Рынок спортивных солнцезащитных очков умеренно консолидирован. EssilorLuxottica расширяет свои глобальные производственные мощности, включая центр линз в Таиланде и завод по производству линз с высоким показателем преломления в Мексике. Эти расширения направлены на сокращение времени выполнения заказов и транспортных расходов, повышая операционную эффективность. Кроме того, приобретения компанией Supreme и Heidelberg Engineering подчеркивают ее двойной фокус на образе жизни и медицинских технологиях, обеспечивая диверсифицированный поток доходов и долгосрочный потенциал роста.

Сотрудничество с элитными спортсменами и спортивными организациями продолжает укреплять видимость брендов и инновации продуктов. Например, Oakley активно работает с профессиональными спортсменами в различных видах спорта, таких как баскетбол, велоспорт и киберспорт, для совместной разработки передовых линзовых технологий. Это сотрудничество создает цикл обратной связи, который стимулирует непрерывное улучшение продуктов. Кроме того, развивающиеся специфические для спорта руководящие принципы очков от комитета ISO/TC 94/SC 6 формируют дизайн и функциональность продуктов по всей отрасли, обеспечивая соблюдение стандартов соответствия и производительности.

Производственные центры становятся более сложными, при этом китайские объекты Фенцзе теперь производят очки для глобальных брендов, таких как Adidas и Under Armour. Эти достижения оптимизировали сроки производства и открыли возможности для частного производства. В то же время стартапы, поддерживаемые частным капиталом, входят в нишевые сегменты, такие как игровая оптика, детские очки и адаптивные линзы. Эти новые игроки усиливают конкуренцию, заставляя устоявшиеся бренды ускорять инновации и вводить частые обновления продуктов и лимитированные выпуски для поддержания своей рыночной позиции.

Лидеры индустрии спортивных солнцезащитных очков

Adidas AG

Decathlon SA

Under Armour Inc.

EssilorLuxottica SA

Kering SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Апрель 2025: EssilorLuxottica недавно завершила приобретение Visard и сделала стратегические инвестиции в Mistral. Эти шаги направлены на улучшение производственных мощностей компании и диверсификацию ее портфеля продуктов. Это расширение также соответствует стратегии компании по укреплению своего глобального присутствия и поддержанию конкурентного преимущества на рынке спортивных солнцезащитных очков.

- Февраль 2025: Джейлен Браун заключил многолетнее партнерство с Oakley для сотрудничества в создании продуктов, включая как очки, так и одежду. Это сотрудничество направлено на объединение влияния Брауна как профессионального спортсмена с экспертизой Oakley в инновационном дизайне.

- Январь 2025: Oakley стала партнером Tudor Pro Cycling в качестве официального поставщика очков и шлемов. Это сотрудничество сосредоточено на совместной разработке аэродинамических решений для повышения производительности и предоставления передовой экипировки для команды.

- Октябрь 2024: EssilorLuxottica успешно завершила приобретение Supreme® у VF Corporation. Этот стратегический шаг укрепляет портфель EssilorLuxottica, добавляя глобально признанный бренд, известный своим влиянием в уличной одежде и lifestyle-моде.

Область охвата глобального отчета по рынку спортивных солнцезащитных очков

Спортивные солнцезащитные очки - это защитные очки, используемые спортсменами для защиты глаз от ультрафиолетовых лучей, грязи и пыли во время игры. Рынок спортивных солнцезащитных очков сегментирован по типам на поляризованные и неполяризованные, по каналам дистрибуции на офлайн-каналы розничной торговли и онлайн-каналы розничной торговли, а по географии на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку и Ближний Восток и Африку. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в млн долларов США).

| Поляризованные солнцезащитные очки |

| Неполяризованные солнцезащитные очки |

| Взрослые |

| Дети |

| Спортсмены-любители и профессиональные спортсмены |

| Потребители активного образа жизни/athleisure |

| Массовые продукты |

| Премиальные продукты |

| Интернет-магазины |

| Офлайн-магазины |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Индия |

| Япония | |

| Австралия | |

| Китай | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Ближний Восток и Африка |

| По типу продукции | Поляризованные солнцезащитные очки | |

| Неполяризованные солнцезащитные очки | ||

| По конечным пользователям | Взрослые | |

| Дети | ||

| По потребительским группам | Спортсмены-любители и профессиональные спортсмены | |

| Потребители активного образа жизни/athleisure | ||

| По категориям | Массовые продукты | |

| Премиальные продукты | ||

| По каналам дистрибуции | Интернет-магазины | |

| Офлайн-магазины | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Индия | |

| Япония | ||

| Австралия | ||

| Китай | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, на которые отвечает отчет

Каков текущий размер рынка спортивных солнцезащитных очков?

Рынок составляет 5,36 млрд долларов США в 2025 году и, по прогнозам, достигнет 6,89 млрд долларов США к 2030 году при CAGR 5,17%.

Какой регион генерирует наибольшую выручку для спортивных солнцезащитных очков?

Северная Америка лидирует с долей 33,65%, поддерживаемой экономикой активного отдыха в размере 639,5 млрд долларов США и строгими регулированиями безопасности.

Какой продуктовый сегмент растет быстрее всего?

Неполяризованные линзы растут с CAGR 5,54%, хотя поляризованные линзы по-прежнему доминируют в общей выручке.

Как онлайн-торговля влияет на рынок спортивных солнцезащитных очков?

Прогнозируется, что онлайн-продажи будут расти на 7,25% ежегодно до 2030 года, поскольку виртуальные примерки и модели прямых продаж потребителям улучшают удобство и обнаружение продуктов.

Последнее обновление страницы: