Объем рынка растительных белковых ингредиентов в Северной Америке

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 5.86 Миллиардов долларов США | |

| Размер Рынка (2029) | 7.19 Миллиардов долларов США | |

| Наибольшая доля по конечному пользователю | Еда и напитки | |

| CAGR (2024 - 2029) | 4.03 % | |

| Наибольшая доля по странам | Соединенные Штаты | |

| Концентрация Рынка | Середина | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка растительных белковых ингредиентов в Северной Америке

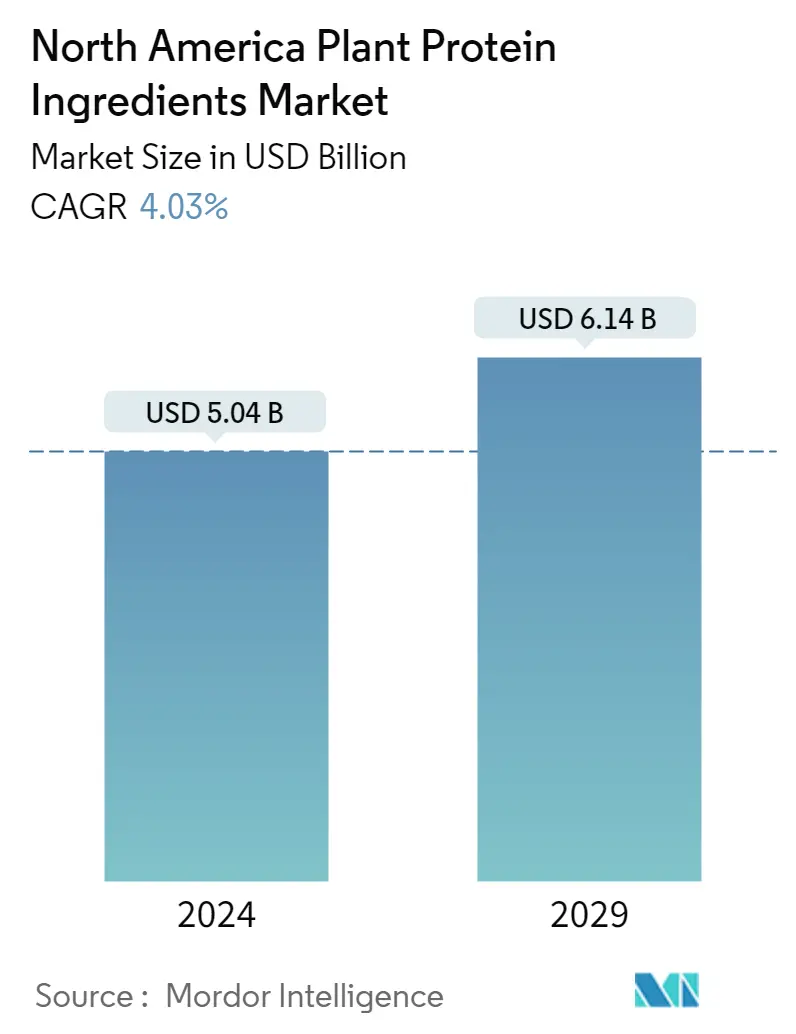

Объем рынка растительных белковых ингредиентов в Северной Америке оценивается в 5,04 млрд долларов США в 2024 году и, как ожидается, достигнет 6,14 млрд долларов США к 2029 году, а среднегодовой темп роста составит 4,03% в течение прогнозируемого периода (2024-2029 гг.).

- В 2022 году наибольший спрос наблюдался в сегменте продуктов питания и напитков, за которым следовали корма для животных. Сегмент FB зафиксировал среднегодовой темп роста 4,63% за исследуемый период. Растущее использование растительных белков в кормах для животных и косметике способствовало росту в последние годы. Ожидается, что увеличение спроса на растительные белки в альтернативах молочным и мясным продуктам будет стимулировать этот сегмент в течение прогнозируемого периода.

- Растущий спрос на функциональные белки, осведомленность о диетах, богатых белком, и новые технологические разработки в первую очередь стимулируют спрос на растительные белки на рынке. Среди всех сегментов продуктов питания и напитков заменители мяса лидируют по спросу на белковом рынке благодаря способности белков имитировать текстуру мускулистого мяса. Их также можно использовать для обогащения белками продуктов, заменителей мяса. В 2022 году заменители мяса заняли 41% доли от общего количества растительных белков, потребляемых в сегменте продуктов питания и напитков. Тем не менее, ожидается, что в сегменте пищевых добавок будет зарегистрирован самый высокий спрос на растительные белки со среднегодовым темпом роста 6,12% в течение прогнозируемого периода. Спрос высок из-за увеличения ежедневных потребностей в питании в результате изменения образа жизни, особенно в категории спортивного питания.

- Сегмент мяса/птицы/рыбы и заменителей мяса составлял 19,62% от общего количества белка, потребляемого в регионе в 2022 году. Текстурированный растительный белок, изготовленный из белка пшеницы или соевого белка, стал основным ингредиентом для производителей мяса растительного происхождения с тех пор, как он могут очень напоминать сенсорные свойства мясных продуктов. Поскольку в стране растет осведомленность о неблагоприятных последствиях употребления мясных продуктов, производители ищут новые способы замены мяса в своих продуктах, и TVP является одним из главных вариантов.

- В течение исследуемого периода Соединенные Штаты оставались крупнейшей страной-потребителем растительного белка в регионе. На его долю в основном повлиял растущий спрос на продукты питания растительного происхождения на фоне растущего веганства, экологических проблем и спроса на устойчивые источники белка. В 2022 году розничные продажи продуктов питания растительного происхождения в США выросли на 27% по сравнению с предыдущим годом. Таким образом, ожидается, что растущий спрос в розничной торговле приведет к увеличению объемов продаж растительных белков. Около 61% потребителей в США считают растения более предпочтительным источником белка по сравнению с белками животного происхождения, что, как ожидается, будет способствовать росту рынка.

- С другой стороны, Канада и Мексика в 2022 году занимали незначительную долю в объеме, в основном за счет секторов продуктов питания и напитков и кормов для животных. Канадский рынок растет вместе с увеличением количества исследований, проводимых в этом сегменте, что повышает интерес потребителей. В соответствии с растущим рыночным спросом растут и инвестиции. В 2021 году Protein Industries Canada инвестировала 9,7 миллиона долларов США в проекты по производству растительного белка для таких брендов, как Daiya и Merit Functional Foods.

- С точки зрения роста, Мексика, как ожидается, станет самой быстрорастущей страной на региональном рынке с прогнозируемым среднегодовым темпом роста 6,67% в стоимостном выражении в течение прогнозируемого периода из-за растущего признания растительных белков среди мексиканцев, особенно в качестве мяса. альтернативы. Спрос со стороны растущего веганского населения страны в основном стимулирует мексиканский рынок растительных белков. По состоянию на 2021 год 20% мексиканцев назвали себя вегетарианцами или веганами. Мексиканская еда традиционно основана на растениях, и возвращение к растительной пище дало шеф-поварам и ресторанам возможность творчески продемонстрировать свое наследие.

Тенденции рынка растительных белковых ингредиентов в Северной Америке

- Органическое детское питание будет стимулировать рынок в будущем

- Крупные коммерческие игроки лидируют в развитии хлебопекарной отрасли

- Обогащенный напиток станет свидетелем роста продаж в течение прогнозируемого периода

- Сдвиг потребителей в сторону низкоуглеводных диет представляет угрозу для роста рынка

- Рост спроса на одноразовые пакеты может увеличить производство

- Ключевые игроки сосредоточат внимание на обогащении продуктов питания и питательных веществах

- Альтернативы молочным продуктам продемонстрируют значительный рост

- Акцент на осведомленность и инновации; движущая сила роста рынка питания для пожилых людей

- Большие возможности для продуктов, альтернативных мясу

- Электронный запуск станет одним из наиболее предпочтительных каналов

- Ключевые игроки уделяют больше внимания полезным ингредиентам после COVID-19

- Спортивное/спортивное питание продемонстрирует значительный рост в течение прогнозируемого периода

- Устойчивый спрос со стороны США для поддержки рынка

- Косметическая индустрия будет развиваться за счет синергии инноваций и влияния социальных сетей

Обзор отрасли растительных белковых ингредиентов в Северной Америке

Рынок растительных белковых ингредиентов Северной Америки умеренно консолидирован пять крупнейших компаний занимают 55,65%. Основными игроками на этом рынке являются Archer Daniels Midland Company, Bunge Limited, CHS Inc., International Flavors Fragrances, Inc. и Kerry Group PLC (отсортировано в алфавитном порядке).

Лидеры рынка растительных белковых ингредиентов Северной Америки

Archer Daniels Midland Company

Bunge Limited

CHS Inc.

International Flavors & Fragrances, Inc.

Kerry Group PLC

Other important companies include Cargill Incorporated, Farbest-Tallman Foods Corporation, Glanbia PLC, Ingredion Incorporated, MGP, Roquette Frères, Südzucker Group, The Scoular Company.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка растительных белковых ингредиентов Северной Америки

- Июнь 2022 г . Roquette, производитель растительного белка, выпустила два новых рисовых белка для удовлетворения рыночного спроса на заменители мяса. Новая линия рисового белка Nutralys включает в себя изолят рисового белка и концентрат рисового белка.

- Май 2022 г . BENEO, дочерняя компания Südzucker, заключила договор купли-продажи Meatless BV, производителя функциональных ингредиентов. Благодаря этому приобретению компания BENEO расширяет существующую линейку продуктов, чтобы предложить еще более широкий спектр решений для текстурирования заменителей мяса и рыбы.

- Февраль 2022 г . MGP Ingredients объявила о строительстве нового экструзионного завода в Канзасе для производства линии текстурированных белков ProTerra. Предприятие стоимостью 16,7 миллионов долларов США будет расположено рядом с заводом компании в Атчисоне и первоначально будет производить до 10 миллионов фунтов ProTerra в год. Новый завод поможет MGP удовлетворить растущий спрос на линейку продуктов ProTerra, в которую входят белковые ингредиенты из гороха и пшеницы, используемые в таких приложениях, как заменители мяса на растительной основе.

Отчет о рынке растительных белковых ингредиентов Северной Америки – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ВВЕДЕНИЕ

- 2.1 Допущения исследования и определение рынка

- 2.2 Объем исследования

- 2.3 Методология исследования

3. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 3.1 Объем рынка конечных пользователей

- 3.1.1 Детское питание и детские смеси

- 3.1.2 Пекарня

- 3.1.3 Напитки

- 3.1.4 Хлопья на завтрак

- 3.1.5 Приправы/Соусы

- 3.1.6 Кондитерские изделия

- 3.1.7 Молочные и молочные альтернативные продукты

- 3.1.8 Питание пожилых людей и медицинское питание

- 3.1.9 Мясо/птица/морепродукты и продукты, заменители мяса

- 3.1.10 Продукты питания RTE/RTC

- 3.1.11 Закуски

- 3.1.12 Спортивное/спортивное питание

- 3.1.13 Корма для животных

- 3.1.14 Личная гигиена и косметика

- 3.2 Тенденции потребления белка

- 3.2.1 Растение

- 3.3 Тенденции производства

- 3.3.1 Растение

- 3.4 Нормативно-правовая база

- 3.4.1 Канада

- 3.4.2 Соединенные Штаты

- 3.5 Анализ цепочки создания стоимости и каналов сбыта

4. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 4.1 Тип белка

- 4.1.1 Конопляный протеин

- 4.1.2 Гороховый протеин

- 4.1.3 Картофельный белок

- 4.1.4 Рисовый протеин

- 4.1.5 Я протеин

- 4.1.6 Пшеничный протеин

- 4.1.7 Другой растительный белок

- 4.2 Конечный пользователь

- 4.2.1 Корма для животных

- 4.2.2 Еда и напитки

- 4.2.2.1 По дополнительному конечному пользователю

- 4.2.2.1.1 Пекарня

- 4.2.2.1.2 Напитки

- 4.2.2.1.3 Хлопья на завтрак

- 4.2.2.1.4 Приправы/Соусы

- 4.2.2.1.5 Кондитерские изделия

- 4.2.2.1.6 Молочные и молочные альтернативные продукты

- 4.2.2.1.7 Мясо/птица/морепродукты и продукты, заменители мяса

- 4.2.2.1.8 Продукты питания RTE/RTC

- 4.2.2.1.9 Закуски

- 4.2.3 Личная гигиена и косметика

- 4.2.4 Добавки

- 4.2.4.1 По дополнительному конечному пользователю

- 4.2.4.1.1 Детское питание и детские смеси

- 4.2.4.1.2 Питание пожилых людей и медицинское питание

- 4.2.4.1.3 Спортивное/спортивное питание

- 4.3 Страна

- 4.3.1 Канада

- 4.3.2 Мексика

- 4.3.3 Соединенные Штаты

- 4.3.4 Остальная часть Северной Америки

5. КОНКУРЕНТНАЯ СРЕДА

- 5.1 Ключевые стратегические шаги

- 5.2 Анализ доли рынка

- 5.3 Компания Ландшафт

- 5.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Bunge Limited

- 5.4.3 Cargill Incorporated

- 5.4.4 CHS Inc.

- 5.4.5 Farbest-Tallman Foods Corporation

- 5.4.6 Glanbia PLC

- 5.4.7 Ingredion Incorporated

- 5.4.8 Международные ароматы и ароматы, Inc.

- 5.4.9 Kerry Group PLC

- 5.4.10 MGP

- 5.4.11 Roquette Frères

- 5.4.12 Südzucker Group

- 5.4.13 The Scoular Company

6. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ БЕЛКОВОЙ ПРОМЫШЛЕННОСТИ

7. ПРИЛОЖЕНИЕ

- 7.1 Глобальный обзор

- 7.1.1 Обзор

- 7.1.2 Концепция пяти сил Портера

- 7.1.3 Анализ глобальной цепочки создания стоимости

- 7.1.4 Динамика рынка (DRO)

- 7.2 Источники и ссылки

- 7.3 Список таблиц и рисунков

- 7.4 Первичная информация

- 7.5 Пакет данных

- 7.6 Словарь терминов

Сегментация отрасли растительных белковых ингредиентов в Северной Америке

Белок конопли, белок гороха, картофельный белок, рисовый белок, соевый белок, пшеничный белок представлены сегментами по типу белка. Корма для животных, продукты питания и напитки, средства личной гигиены и косметика, пищевые добавки рассматриваются конечным пользователем как сегменты. Канада, Мексика и США представлены в виде сегментов по странам.

- В 2022 году наибольший спрос наблюдался в сегменте продуктов питания и напитков, за которым следовали корма для животных. Сегмент FB зафиксировал среднегодовой темп роста 4,63% за исследуемый период. Растущее использование растительных белков в кормах для животных и косметике способствовало росту в последние годы. Ожидается, что увеличение спроса на растительные белки в альтернативах молочным и мясным продуктам будет стимулировать этот сегмент в течение прогнозируемого периода.

- Растущий спрос на функциональные белки, осведомленность о диетах, богатых белком, и новые технологические разработки в первую очередь стимулируют спрос на растительные белки на рынке. Среди всех сегментов продуктов питания и напитков заменители мяса лидируют по спросу на белковом рынке благодаря способности белков имитировать текстуру мускулистого мяса. Их также можно использовать для обогащения белками продуктов, заменителей мяса. В 2022 году заменители мяса заняли 41% доли от общего количества растительных белков, потребляемых в сегменте продуктов питания и напитков. Тем не менее, ожидается, что в сегменте пищевых добавок будет зарегистрирован самый высокий спрос на растительные белки со среднегодовым темпом роста 6,12% в течение прогнозируемого периода. Спрос высок из-за увеличения ежедневных потребностей в питании в результате изменения образа жизни, особенно в категории спортивного питания.

- Сегмент мяса/птицы/рыбы и заменителей мяса составлял 19,62% от общего количества белка, потребляемого в регионе в 2022 году. Текстурированный растительный белок, изготовленный из белка пшеницы или соевого белка, стал основным ингредиентом для производителей мяса растительного происхождения с тех пор, как он могут очень напоминать сенсорные свойства мясных продуктов. Поскольку в стране растет осведомленность о неблагоприятных последствиях употребления мясных продуктов, производители ищут новые способы замены мяса в своих продуктах, и TVP является одним из главных вариантов.

| Конопляный протеин |

| Гороховый протеин |

| Картофельный белок |

| Рисовый протеин |

| Я протеин |

| Пшеничный протеин |

| Другой растительный белок |

| Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня |

| Напитки | ||

| Хлопья на завтрак | ||

| Приправы/Соусы | ||

| Кондитерские изделия | ||

| Молочные и молочные альтернативные продукты | ||

| Мясо/птица/морепродукты и продукты, заменители мяса | ||

| Продукты питания RTE/RTC | ||

| Закуски | ||

| Личная гигиена и косметика | ||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси |

| Питание пожилых людей и медицинское питание | ||

| Спортивное/спортивное питание | ||

| Канада |

| Мексика |

| Соединенные Штаты |

| Остальная часть Северной Америки |

| Тип белка | Конопляный протеин | ||

| Гороховый протеин | |||

| Картофельный белок | |||

| Рисовый протеин | |||

| Я протеин | |||

| Пшеничный протеин | |||

| Другой растительный белок | |||

| Конечный пользователь | Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня | |

| Напитки | |||

| Хлопья на завтрак | |||

| Приправы/Соусы | |||

| Кондитерские изделия | |||

| Молочные и молочные альтернативные продукты | |||

| Мясо/птица/морепродукты и продукты, заменители мяса | |||

| Продукты питания RTE/RTC | |||

| Закуски | |||

| Личная гигиена и косметика | |||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси | |

| Питание пожилых людей и медицинское питание | |||

| Спортивное/спортивное питание | |||

| Страна | Канада | ||

| Мексика | |||

| Соединенные Штаты | |||

| Остальная часть Северной Америки | |||

Определение рынка

- Конечный пользователь - Рынок протеиновых ингредиентов работает по принципу B2B. Производители продуктов питания, напитков, пищевых добавок, кормов для животных, средств личной гигиены и косметики считаются конечными потребителями на изучаемом рынке. В объем поставки не входят производители, покупающие жидкую/сухую сыворотку для использования в качестве связующего агента или загустителя или для других небелковых применений.

- Уровень проникновения - Уровень проникновения определяется как процент объема рынка конечных пользователей, обогащенных протеином, в общем объеме рынка конечных пользователей.

- Среднее содержание белка - Среднее содержание белка — это среднее содержание белка на 100 г продукта, произведенного всеми компаниями-конечными потребителями, рассматриваемыми в рамках настоящего отчета.

- Объем рынка конечных пользователей - Объем рынка конечного пользователя — это консолидированный объем всех типов и форм продуктов для конечного пользователя в стране или регионе.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.