Размер и доля рынка автомобильных высокопроизводительных электромобилей Южной Америки

Анализ рынка автомобильных высокопроизводительных электромобилей Южной Америки от Mordor Intelligence

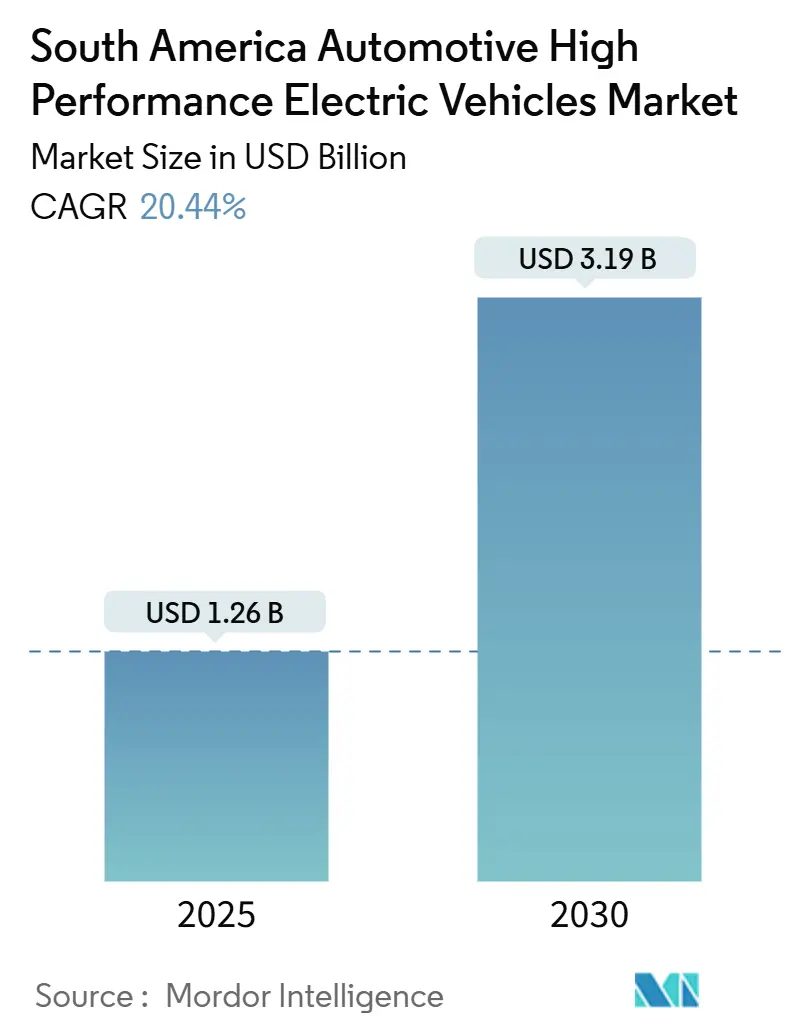

Рынок электромобилей Южной Америки был оценен в 1,26 млрд долларов США в 2025 году, и прогнозируется его рост до 3,19 млрд долларов США к 2030 году, демонстрируя среднегодовой темп роста 20,44% в период 2025-2030 годов. Это устойчивое расширение отражает несколько взаимосвязанных факторов, включая агрессивный выход китайских автопроизводителей, крупномасштабные обязательства по локализации от действующих автопроизводителей и региональную интеграцию цепочки поставок, основанную на литиевом треугольнике. Легковые автомобили доминируют в объеме продаж, однако легкие коммерческие парки ускоряются быстрее, поскольку операторы доставки последней мили стремятся к экономии эксплуатационных расходов. Наследие гибкого топлива удерживает подключаемые гибриды в лидерах сегодня, но принятие аккумуляторных электромобилей быстро растет по мере развертывания общественных коридоров постоянного тока и улучшения паритета цена-производительность. Политика остается палкой о двух концах: программа MOVER Бразилии поощряет автомобили с низким уровнем выбросов, в то время как этаноловое лобби замедляет полные стимулы для аккумуляторных электромобилей, создавая нюансированное игровое поле для производителей и инвесторов.

Ключевые выводы отчета

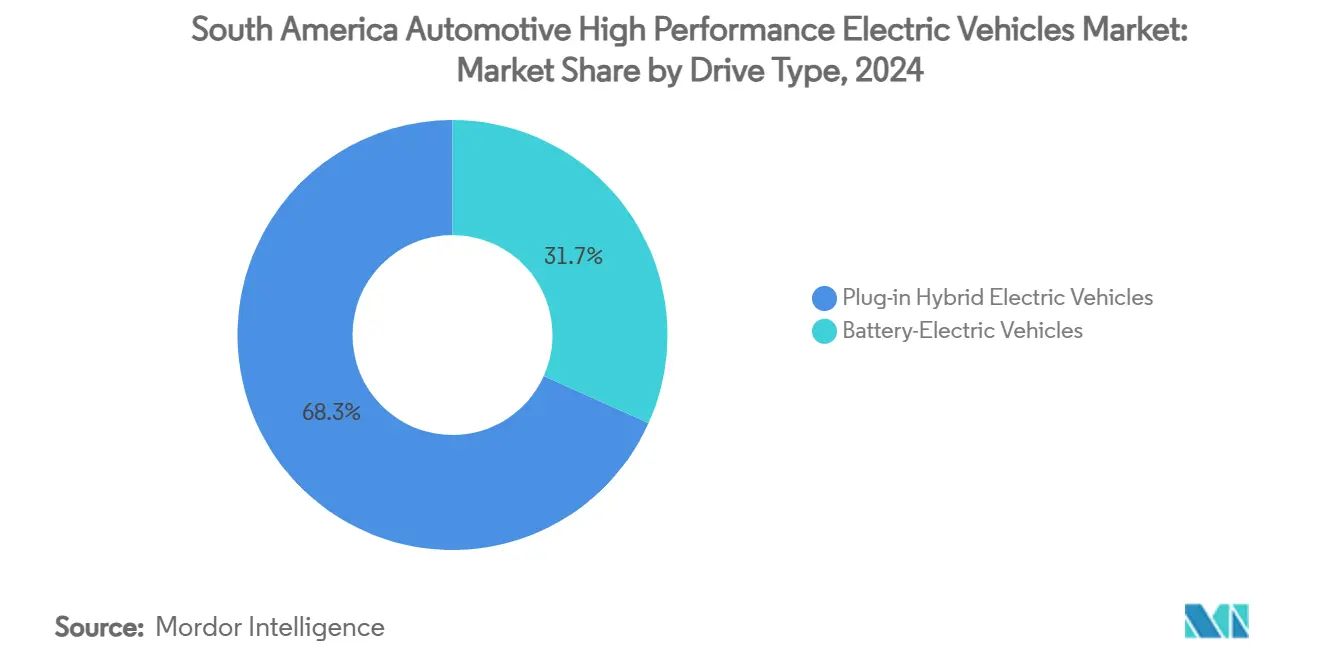

- По типу привода подключаемые гибриды лидировали с 68,28% доли рынка электромобилей Южной Америки в 2024 году, в то время как прогнозируется расширение аккумуляторных электромобилей со среднегодовым темпом роста 18,23% до 2030 года.

- По типу транспортных средств легковые автомобили составляли 86,34% размера рынка электромобилей Южной Америки в 2024 году, тогда как легкие коммерческие автомобили развиваются со среднегодовым темпом роста 19,73% до 2030 года.

- По пиковой выходной мощности сегмент 201-400 кВт захватил 56,23% доли размера рынка электромобилей Южной Америки в 2024 году; системы свыше 400 кВт планируют расти со среднегодовым темпом роста 17,21%.

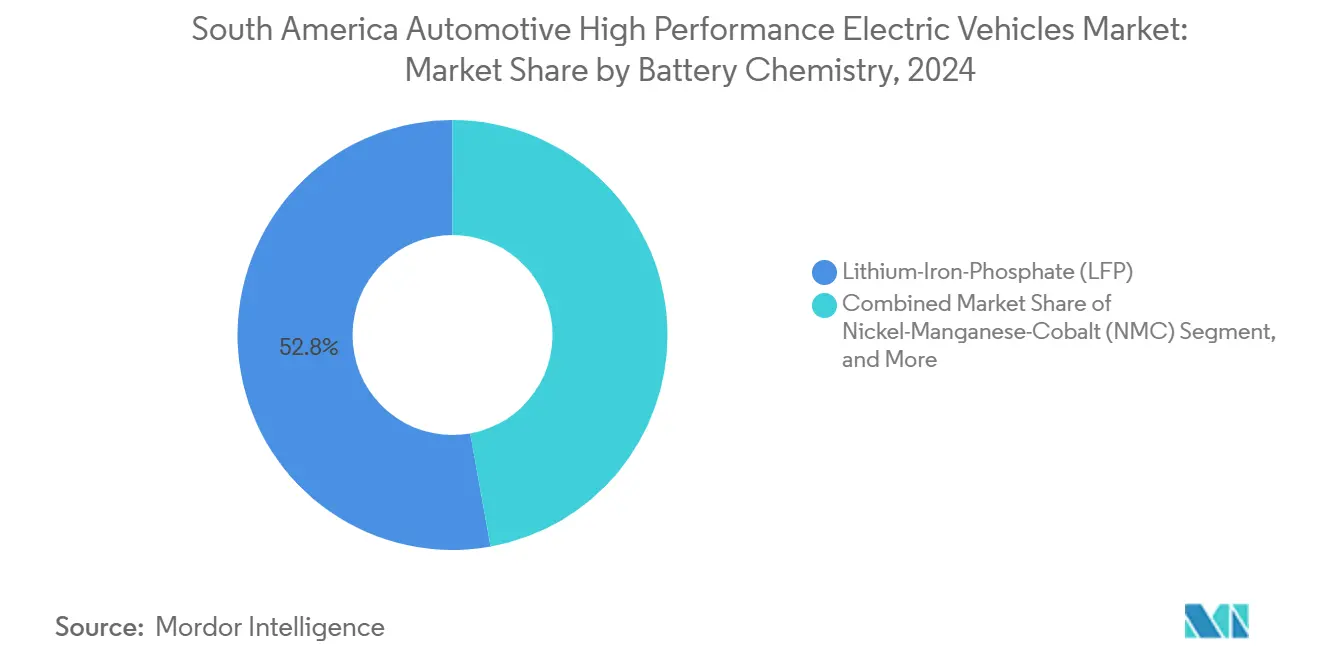

- По химическому составу аккумуляторов литий-железо-фосфат удерживал 52,83% доли размера рынка электромобилей Южной Америки в 2024 году, в то время как никель-марганец-кобальтовые аккумуляторы показывают самый быстрый среднегодовой темп роста 21,43%.

- По ценовому диапазону модели дешевле 50 000 долларов США контролировали 58,18% доли размера рынка электромобилей Южной Америки в 2024 году; диапазон 50 001-75 000 долларов США растет со среднегодовым темпом роста 16,78%.

- По географии Бразилия контролировала 65,61% доли рынка электромобилей Южной Америки в 2024 году, тогда как прогнозируется, что Уругвай покажет самый быстрый среднегодовой темп роста 19,74% до 2030 года.

Тенденции и аналитические данные рынка автомобильных высокопроизводительных электромобилей Южной Америки

Анализ влияния драйверов

| Драйвер | (~ ) % влияние на прогноз среднегодового темпа роста | Географическая актуальность | Временные рамки воздействия |

|---|---|---|---|

| Интеграция цепочек поставок литиевого треугольника в региональное производство аккумуляторных электромобилей | +4.1% | Производство в Чили, Аргентине, Боливии, сборка в Бразилии | Долгосрочная перспектива (≥ 4 лет) |

| Быстрое расширение общественных коридоров быстрой зарядки постоянного тока | +3.2% | Основные рынки Бразилии, Чили, Аргентины | Среднесрочная перспектива (2-4 года) |

| Китайские участники премиум-сегмента по соотношению цена-качество сокращают разрыв | +3.7% | Бразилия, Аргентина, Чили с региональным расширением | Среднесрочная перспектива (2-4 года) |

| Рост импорта высокопроизводительных электромобилей при поддержке отмены тарифов Меркосур | +2.8% | Бразилия, Аргентина, Уругвай с распространением на Парагвай | Краткосрочная перспектива (≤ 2 лет) |

| Локализация автопроизводителей - например, линейка подключаемых гибридов BMW Araquari | +2.1% | Производственный центр Бразилии, региональный экспорт | Долгосрочная перспектива (≥ 4 лет) |

| Престижный маркетинг автоспорта (рекорды кругов электромобилей на Интерлагосе) | +1.4% | Бразилия как основной, Аргентина как вторичный рынки | Краткосрочная перспектива (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Быстрое расширение общественных коридоров быстрой зарядки постоянного тока

Бразилия нацеливается на 150 000 зарядных устройств к 2035 году, требуя 2,5 млрд долларов США и сигнализируя о государственной приверженности устранению беспокойства о дальности поездки [1]"Brazil sets 150,000 EV charger goal," T&D World, T&D World Editors, tdworld.com. Электроцентры Куритибы управляют нагрузками мощности динамически, иллюстрируя, как программное обеспечение оптимизирует взаимодействие с сетью и сдерживает расходы на развертывание. BYD и Raízen Power совместно установили станции, которые используют 85% возобновляемую сеть Бразилии, предоставляя рынку электромобилей Южной Америки уникальную историю устойчивости. Уругвай дополняет этот импульс 240 зарядными устройствами - 40% из них быстрые - финансируемыми Evergo и Ventus, доказывая, что меньшие экономики могут быстро достичь почти национального покрытия. Чили закрепляет свое развертывание на быстрорастущих парках электрических автобусов, превращая государственные закупки в катализатор для сетей частного использования.

Рост импорта высокопроизводительных электромобилей при поддержке отмены тарифов Меркосур

Резолюция 97/2018 Бразилии временно снизила импортные пошлины с 35% до нуля, позволив китайским автопроизводителям захватить 92% импорта аккумуляторных электромобилей в 2023 году и заполнить автосалоны высокотехнологичными моделями по привлекательным ценам. Аргентина расширила аналогичное обращение на 2025 год, расширив региональное окно для беспошлинных продаж. Производители спешили предварительно разместить 7000 единиц до поэтапного восстановления тарифов Бразилии, которое достигнет 35% в 2026 году. В течение 2024 года импорт высокопроизводительных электромобилей Бразилии подскочил на 229%, подтверждая отложенный спрос после снижения налоговых барьеров. Фаза отмены подготавливает потребительские ожидания к продуктам следующего поколения и оказывает давление на действующих игроков к более раннему локализации производства.

Локализация автопроизводителей - линейка подключаемых гибридов BMW Araquari

BMW потратит 200 млн долларов США на переоснащение своего завода в Санта-Катарине для подключаемых гибридов в 2025 году, показывая, как традиционные бренды будут противостоять низкозатратному импорту с местным содержанием и гибридными архитектурами, подходящими для смешивания этанола[2]"BMW to invest USD 200 million in Araquari plant," SteelOrbis, steelorbis.com. Программа Amarok Volkswagen на 580 млн долларов США в Аргентине следует аналогичному пути, балансируя экспортные цели с правилами Меркосур. Great Wall Motor переходит от комплектов CKD к 60% местным деталям к 2028 году, заимствуя стратегии локализации действующих игроков, сохраняя при этом масштаб цепочки поставок из Китая. Локализация способствует передаче технологий: первые калибровки подключаемых гибридов на гибком топливе BMW разработаны специально для бразильских высот и температурных циклов. Расширение Toyota в Сорокабе до 100 000 гибридов в год демонстрирует, как локализация поддерживает контроль затрат и соответствие регулятивным требованиям[3]"Great Wall acelera localização no Brasil," Valor Econômico, valor.globo.com.

Престижный маркетинг автоспорта (рекорды кругов электромобилей на Интерлагосе)

Открытие сезона Formula E 2025/26 в Сан-Паулу предоставляет высокопрофильную сцену для демонстрации электрических характеристик публике, разбирающейся в автоспорте. Южноамериканские зрители ценят ускорение и управляемость, и живые попытки установления рекордов кругов могут изменить восприятие, оставшееся от электромобилей раннего поколения. BYD планирует трек-дни на Интерлагосе, чтобы доказать, что тишина не означает медлительность, укрепляя доверие к бренду за пределами ценовой конкурентоспособности. Время совпадает с маркетинговым наращиванием вокруг моделей местного производства, связывая трековый успех с предложениями автосалонов. Активация автоспорта также питает региональные каналы социальных сетей, эффективно умножая осведомленность на соседних рынках, таких как Аргентина.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая актуальность | Временные рамки воздействия |

|---|---|---|---|

| Высокие розничные цены против альтернатив ДВС на гибком топливе | -3.4% | Бразилия в основном, региональное распространение | Краткосрочная перспектива (≤ 2 лет) |

| Биоэтаноловое лобби задерживает фискальные стимулы для аккумуляторных электромобилей в Бразилии | -2.8% | Национальная политика Бразилии, влияние Меркосур | Долгосрочная перспектива (≥ 4 лет) |

| Медленное развертывание ультрабыстрых зарядных устройств на 800 В за пределами столичных городов | -2.1% | Внутренние регионы Бразилии, Аргентины | Среднесрочная перспектива (2-4 года) |

| Засухи гидроэнергетики, вызывающие опасения по поводу стабильности сети | -1.9% | Бразилия, Эквадор, региональные межсоединения | Среднесрочная перспектива (2-4 года) |

| Источник: Mordor Intelligence | |||

Биоэтаноловое лобби задерживает фискальные стимулы для аккумуляторных электромобилей в Бразилии

Индустрия сахарного тростника производит 35,3 млрд литров в год и имеет сильную поддержку в конгрессе, что делает исключительные стимулы для аккумуляторных электромобилей политически сложными[4] "Bioenergia no Brasil 2025," Energy Research Company (EPE), epe.gov.br. Программы, такие как RenovaBio, направляют кредиты декарбонизации в сторону биотоплива, отодвигая электрические варианты на второй план. Petrobras выделила 2,2 млрд долларов США на этаноловую инфраструктуру, укрепляя долгосрочные ожидания спроса. В результате гибриды, которые все еще потребляют жидкое топливо, получают более легкое политическое прохождение, чем полные аккумуляторные электромобили, замедляя переход, несмотря на растущее покрытие зарядными устройствами.

Засухи гидроэнергетики, вызывающие опасения по поводу стабильности сети

Засухи снизили выработку плотины Coca Codo Sinclair в Эквадоре до 30% в 2024 году, предвещая аналогичные риски для гидропарка Бразилии мощностью 109 ГВт. МЭА предупреждает, что мощность гидроэнергетики Латинской Америки может упасть на 10% к 2060 году, ставя под угрозу основу чистой энергии, которая поддерживает заявления об эмиссиях электромобилей. Коммунальные предприятия взвешивают распределенную солнечную энергию и накопители для компенсации волатильности, однако планировщики сетей остаются осторожными в отношении больших зарядных нагрузок в сухие сезоны. Эта неопределенность подталкивает некоторых операторов парков отдавать предпочтение подключаемым гибридам или фургонам с увеличенным запасом хода, которые могут работать независимо от пиков сети.

Сегментный анализ

По типу привода: гибриды преодолевают переходный разрыв

Подключаемые гибридные электромобили удерживали 68,28% доли рынка электромобилей Южной Америки в 2024 году, поддерживаемые общенациональными этаноловыми заправками Бразилии, которые обеспечивают бесшовную безопасность дальности. Объемы аккумуляторных электромобилей растут со среднегодовым темпом роста 18,23% по мере распространения зарядных устройств и улучшения общей стоимости владения. Потребители взвешивают длину поездки и удобство заправки, часто выбирая гибриды для надежности междугородних поездок. Программа гибридов на гибком топливе Toyota, масштабированная в Сорокабе, демонстрирует, как глобальные платформы могут локализоваться для совместимости с этанолом.

Рынок электромобилей Южной Америки продолжает изменяться по мере того, как автопроизводители совершенствуют биогибридные технологии. Stellantis выделяет часть своего бюджета в 5,6 млрд евро на биогибридные силовые агрегаты, которые сочетают меньшие батареи с эффективными этаноловыми двигателями, снижая покупную цену при сокращении выхлопного CO₂. Сотрудничество Renault-Geely привносит кроссоверы с низким уровнем выбросов, построенные на экономически эффективных китайских архитектурах, диверсифицируя варианты в среднем ценовом уровне. Государственные парки являются ранними пользователями чистых аккумуляторных электромобилей там, где предсказуемые городские рабочие циклы соответствуют плотности зарядных устройств, но частные покупатели тяготеют к гибридам до тех пор, пока инфраструктура не достигнет паритета за пределами столиц.

По типу транспортных средств: коммерческие парки ведут электрификацию

Легковые автомобили контролировали 86,34% размера рынка электромобилей Южной Америки в 2024 году, закрепленные спросом частного использования в городских центрах Бразилии. Однако легкие коммерческие автомобили растут быстрее всего со среднегодовым темпом роста 19,73%, поскольку операторы доставки стремятся к экономии топлива и обслуживания. Ночная зарядка на базе депо минимизирует простои и обходит пробелы в общественной инфраструктуре, делая экономику прямолинейной для парков.

Электрификация парков также привлекает политическую поддержку. Перу, Парагвай и Чили направляют гранты на зеленый транспорт в закупки электроавтобусов и фургонов, блокируя оптовые заказы, которые стабилизируют объемы производства. U Power и Ualabee нацеливаются на 80 000 замен поездок на попутных автомобилях, используя фургоны со сменными батареями, иллюстрируя креативные модели для высокоиспользуемых транспортных средств. По мере стабилизации поставок прогнозируется коммерческий паритет общей стоимости до 2027 года, усиливая объемы, которые питают вторичные рынки подержанных электромобилей, катализируя частное принятие.

По пиковой выходной мощности: системы среднего диапазона доминируют

Системы мощностью 201-400 кВт захватили 56,23% доли размера рынка электромобилей Южной Америки в 2024 году, отражая баланс между капитальными затратами и скоростью зарядки, подходящий для смешанного городского-междугороднего использования. Городские такси, доставочные фургоны и премиальные седаны все попадают в эту категорию, повышая использование зарядных устройств.

Установки сверхвысокой мощности свыше 400 кВт расширяются со среднегодовым темпом роста 17,21%, однако остаются в основном ограниченными грузовыми коридорами и люксовыми центрами, где сроки окупаемости оправдывают более тяжелые модернизации сети. MCS1200 от ABB демонстрирует готовность технологии. Тем не менее, операторы сталкиваются с длительным лицензированием и временами поставки трансформаторов за пределами мегаполисов. Решения ниже 200 кВт для домашнего и рабочего использования сохраняются для ночных дозаправок, выделяя экономически эффективную нишу в многоквартирных жилых домах.

По химическому составу аккумуляторов: стоимость обеспечивает лидерство LFP

Литий-железо-фосфат удерживал 52,83% доли в 2024 году благодаря тепловой стабильности в тропических климатах и более низкой цене за доллар/кВт·ч. Производители используют обильный региональный карбонат лития для питания заводов LFP катодов, сокращая доставку и импортные пошлины.

Прогнозируется, что никель-марганец-кобальтовые элементы будут расти со среднегодовым темпом роста 21,43%, поскольку премиальные внедорожники требуют более высокой плотности энергии для дальности 500 км. Stellantis недавно представила центр аккумуляторных материалов в Аргентине для локализации переработки прекурсоров, сокращая ценовые различия с LFP. Передовые химии, такие как LFP-Blade или натрий-ионные, остаются исследовательскими, но могут разблокировать цели кроссоверов менее 50 000 долларов США, критически важные для массового принятия в индустрии электромобилей Южной Америки.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По ценовому диапазону: доступность определяет объем

Модели дешевле 50 000 долларов США представляли 58,18% размера рынка электромобилей Южной Америки в 2024 году, указывая, что восприятие ценности управляет ранним принятием. Каникулы импортных тарифов держали цены в автосалонах под контролем, хотя запланированные повышения будут давить на автопроизводителей к местной сборке.

Уровень 50 001-75 000 долларов США регистрирует самый быстрый среднегодовой темп роста 16,78%, поскольку потребители среднего класса набирают покупательную способность и ищут внедорожники с большим запасом хода и продвинутой помощью водителю. Премиальные сегменты свыше 75 000 долларов США остаются покупками стиля жизни, сосредоточенными в Сан-Паулу, Сантьяго и Монтевидео. Тем не менее, флагманские модели играют брендинговую роль, которая просачивается в технологии для будущих запусков среднего диапазона, поддерживая гонку характеристик в различных комплектациях

Географический анализ

Бразилия остается якорем, удерживая 65,61% доли рынка электромобилей Южной Америки в 2024 году; автопроизводители уже обязались инвестировать более 23 млрд долларов США в электрификацию, охватывающую батареи, сборку и зарядные альянсы. Вездесущность гибкого топлива формирует стратегии: гибриды капитализируют на преимуществах углеродного следа этанола, в то время как чистые аккумуляторные электромобили конкурируют в городах, где общественные зарядные устройства наиболее плотны. Правительственная программа MOVER накладывает налоговые льготы на автомобили с низким уровнем выбросов местного производства, ускоряя заводские обязательства от Hyundai, Toyota и BYD. Растущие тарифы на импорт будут дополнительно консолидировать производственные площадки в Бразилии, помогая стабилизировать ценообразование после истечения тарифных щитов.

Аргентина иллюстрирует высокий потенциал роста. Отмена тарифов на импорт электромобилей дает потребителям немедленный доступ к глобальным моделям, в то время как Volkswagen готовит линию Amarok за 580 млн долларов США с электрифицированными вариантами на 2027 год. Литиевые месторождения страны поддерживают экспорт карбоната батарейного качества; покупка Arcadium компанией Rio Tinto вводит капитал, необходимый для масштабирования нефтеперерабатывающих заводов. Валютная волатильность и макрориски остаются, однако низкозатратные возобновляемые ресурсы и богатство сырьевыми материалами представляют конкурентные преимущества, которые привлекают автопроизводителей, ищущих вертикальную интеграцию.

Уругвай, хотя и небольшой, лидирует по принятию на душу населения с 17,4 электромобилями на 10 000 жителей и прогнозируется к росту на 19,74% ежегодно до 2030 года. Частные инвестиции в точки зарядки уже сделали большинство междугородних маршрутов жизнеспособными. Чили занимает следующее место в индексе готовности, показав 133% рост продаж в мае 2024 года и развернув крупнейший парк электроавтобусов континента за пределами Китая. Вторичные рынки, такие как Колумбия и Перу, растут с низких баз, стимулируемые мандатами по качеству воздуха в перегруженных столицах. Парагвай использует свой избыток Итайпу гидроэлектростанции для продвижения собранных внутри страны электроавтобусов соседям, расширяя разнообразие цепочки поставок по всему блоку.

Конкурентная среда

Конкуренция фрагментируется по мере того, как китайские автопроизводители подрывают историческое доминирование действующих игроков. Стратегия вертикальной интеграции BYD обеспечивает контроль затрат от рудника до автосалона, поддерживая крупную долю канала аккумуляторных электромобилей Бразилии. Stellantis противодействует, используя сеть мультибрендов и объявляя 40 электрифицированных моделей под своим региональным военным сундуком в 5,6 млрд евро. Гибридо-центричная Toyota использует свой опыт в области этанола, обязуясь выделить 2 млрд долларов США для расширения производства гибридов на гибком топливе, которые привлекают чувствительных к цене покупателей, избегая остановок для зарядки на дальние расстояния.

Стратегическая логика раздваивается. Китайские бренды продвигают стоимость и программные инновации, развертывая OTA функции, которые блокируют клиентов в проприетарных экосистемах. Традиционные автопроизводители развертывают гибридные и биотопливные синергии, стремясь дифференцироваться через универсальность силового агрегата и установленное послепродажное покрытие. Партнерства размывают границы: Renault использует Geely для модульных платформ электромобилей, в то время как местные поставщики, такие как WEG, переключаются на электроприводы и зарядные устройства для захвата новых ценностных пулов.

Технологические гонки вооружений усиливаются вокруг зарядных сетей и аккумуляторных заводов. BYD и Raízen продвигают связанные пакеты энергии плюс мобильности, привязанные к контрактам на возобновляемую электроэнергию. ABB, Siemens и местные интеграторы конкурируют за поставку общественных быстрых зарядных устройств на 400 кВт до масштабирования архитектур 800 В. Программная совместимость и стандарты платежей могут стать решающими, отражая телекоммуникационные битвы предыдущих десятилетий. Поэтому вероятна консолидация, с глубокими карманами игроков, покупающих нишевых специалистов по мере созревания рынка электромобилей Южной Америки.

Лидеры индустрии автомобильных высокопроизводительных электромобилей Южной Америки

-

BYD Co. Ltd.

-

BMW Group

-

Tesla Inc.

-

Porsche AG

-

Volkswagen AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние разработки в отрасли

- Май 2025: BYD объявила о стратегическом сдвиге в операционных сроках своего производственного объекта в Бразилии, теперь прогнозируемого к полному функционированию к концу 2026 года. Эта корректировка означает, что амбициозная цель производства 150 000 автомобилей в год будет отложена, отражая рекалибровку производственных целей компании в ответ на различные вызовы.

- Апрель 2025: Renault и Geely официально запустили свое совместное предприятие в Бразилии, объявив захватывающее партнерство, которое направлено на изменение автомобильного ландшафта в регионе. Сотрудничество облегчит доставку автомобилей через обширную сеть из 23 тщательно отобранных дилерских центров, обеспечивая клиентам легкий доступ к этому инновационному ассортименту продуктов.

- Декабрь 2024: U Power и Ualabee сформировали стратегическое партнерство для внедрения инновационного парка электромобилей со сменными батареями. Их амбициозная цель - развернуть замечательный общий объем в 100 000 единиц поездочных автомобилей в течение следующих трех лет, революционизируя городской транспорт и продвигая устойчивые решения мобильности.

Объем отчета о рынке автомобильных высокопроизводительных электромобилей Южной Америки

Рынок автомобильных высокопроизводительных электромобилей Южной Америки охватывает последние тенденции и технологические разработки в области автомобильных высокопроизводительных электромобилей, спрос по типу привода, типу транспортных средств, странам и долю рынка основных производителей автомобильных высокопроизводительных электромобилей в Южной Америке.

| Аккумуляторные электромобили (BEV) |

| Подключаемые гибридные электромобили (PHEV) |

| Легковые автомобили |

| Легкие коммерческие/утилитарные автомобили |

| Средние и тяжелые коммерческие автомобили |

| Ниже 200 кВт |

| 201 - 400 кВт |

| Свыше 400 кВт |

| Литий-железо-фосфат (LFP) |

| Никель-марганец-кобальт (NMC) |

| Никель-кобальт-алюминий (NCA) |

| Передовые твердотельные / высококремниевые прототипы |

| Менее 50 000 |

| 50 001 - 75 000 |

| 75 001 - 100 000 |

| Более 100 000 |

| Бразилия |

| Аргентина |

| Чили |

| Перу |

| Колумбия |

| Уругвай |

| Остальная часть Южной Америки |

| По типу привода | Аккумуляторные электромобили (BEV) |

| Подключаемые гибридные электромобили (PHEV) | |

| По типу транспортных средств | Легковые автомобили |

| Легкие коммерческие/утилитарные автомобили | |

| Средние и тяжелые коммерческие автомобили | |

| По пиковой выходной мощности | Ниже 200 кВт |

| 201 - 400 кВт | |

| Свыше 400 кВт | |

| По химическому составу аккумуляторов | Литий-железо-фосфат (LFP) |

| Никель-марганец-кобальт (NMC) | |

| Никель-кобальт-алюминий (NCA) | |

| Передовые твердотельные / высококремниевые прототипы | |

| По ценовому диапазону (доллары США) | Менее 50 000 |

| 50 001 - 75 000 | |

| 75 001 - 100 000 | |

| Более 100 000 | |

| По странам | Бразилия |

| Аргентина | |

| Чили | |

| Перу | |

| Колумбия | |

| Уругвай | |

| Остальная часть Южной Америки |

Ключевые вопросы, освещенные в отчете

Каков размер рынка электромобилей Южной Америки сегодня и насколько большим он будет к 2030 году?

Рынок стоит 1,26 млрд долларов США в 2025 году, и прогнозируется его рост до 3,19 млрд долларов США к 2030 году, отражая среднегодовой темп роста 20,44%.

Какая страна удерживает наибольшую долю и какая растет быстрее всего?

Бразилия контролирует 65,61% региональных продаж, в то время как Уругвай регистрирует самый высокий прогнозируемый рост со среднегодовым темпом роста 19,74% до 2030 года.

Каков единственный наиболее важный фактор, способствующий принятию?

Быстрое расширение общественных коридоров быстрой зарядки постоянного тока добавляет около 3,2 процентных пункта к прогнозируемому среднегодовому темпу роста, улучшая уверенность в дальности.

Почему подключаемые гибриды доминируют в сегодняшней структуре продаж?

Подключаемые гибриды используют общенациональную этаноловую инфраструктуру Бразилии, предоставляя водителям гибкую заправку и ограничивая беспокойство о дальности во время развертывания зарядных устройств.

Какие ключевые барьеры все еще сдерживают полное принятие аккумуляторных электромобилей?

Высокие розничные цены против автомобилей на гибком топливе, медленное развертывание ультрабыстрых зарядных устройств на 800 В за пределами столиц и сильное биоэтаноловое лобби - все это снижает ближайший импульс аккумуляторных электромобилей.

Последнее обновление страницы: