Размер и доля рынка смузи

Анализ рынка смузи от Mordor Intelligence

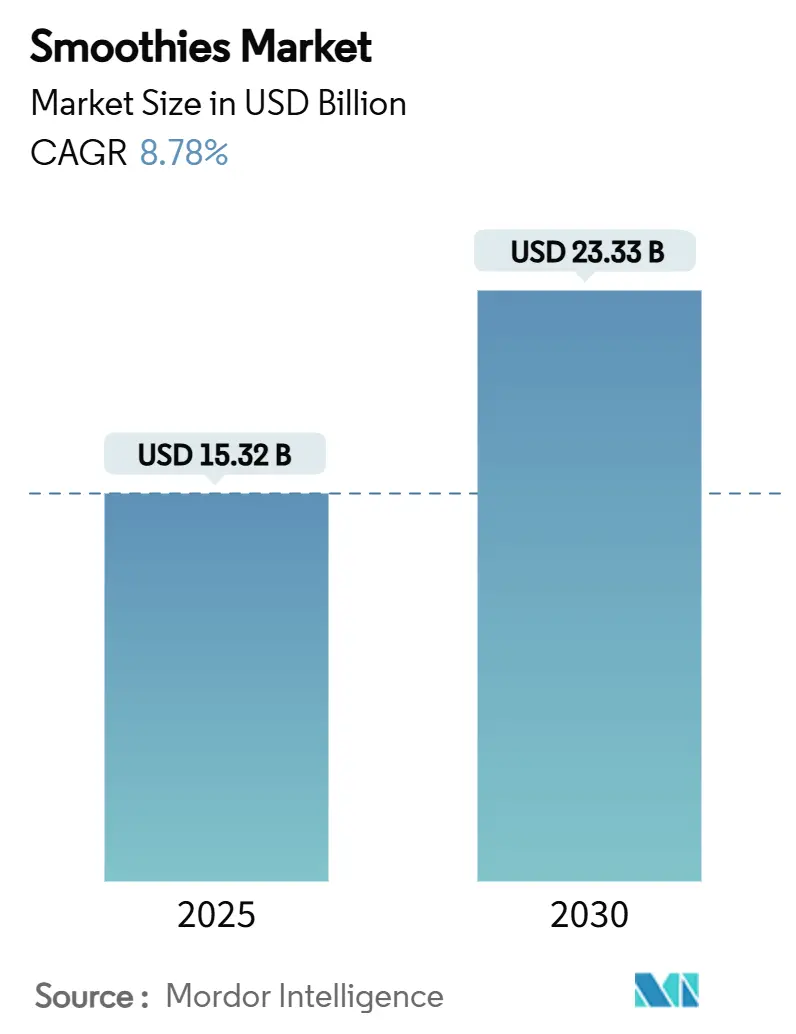

Размер рынка смузи составляет 15,32 млрд долларов США в 2025 году и, согласно прогнозам, достигнет 23,33 млрд долларов США к 2030 году, что означает среднегодовой темп роста 8,78% в период 2025-2030 гг. Рост основывается на том, что потребители выбирают богатые питательными веществами напитки, подходящие для активного образа жизни, постоянных инновациях функциональных ингредиентов и цепочках поставок, которые обеспечивают безопасность и свежесть скоропортящихся продуктов. Признанные бренды расширяются вертикально, чтобы обеспечить поставки фруктов, в то время как новые игроки продвигают стратегии прямых продаж потребителям, сокращающие время выхода на рынок. Нормативная ясность в отношении высокобарической обработки и ингредиентов GRAS снижает инновационные риски и расширяет возможности рецептуры, позволяя игрокам увеличивать производство. По данным Японской ассоциации безалкогольных напитков, объем производства соков составил около 1,7 млн килолитров в 2024 году[1]Источник: Japan Soft Drink Association, "Japan soft drink statistics 2025", www.j-sda.or.jp. Более того, давление устойчивости ускоряет переход к картонной упаковке и переработанным полимерам, создавая еще один рычаг для конкурентного позиционирования.

Ключевые выводы отчета

По типу продукта смузи на фруктовой основе лидировали с долей выручки 56,30% в 2024 году; прогнозируется, что растительные варианты будут расширяться с среднегодовым темпом роста 9,80% до 2030 года.

По типу упаковки бутылки заняли 47,20% доли рынка смузи в 2024 году; бумажная упаковка развивается с среднегодовым темпом роста 8,10% до 2030 года.

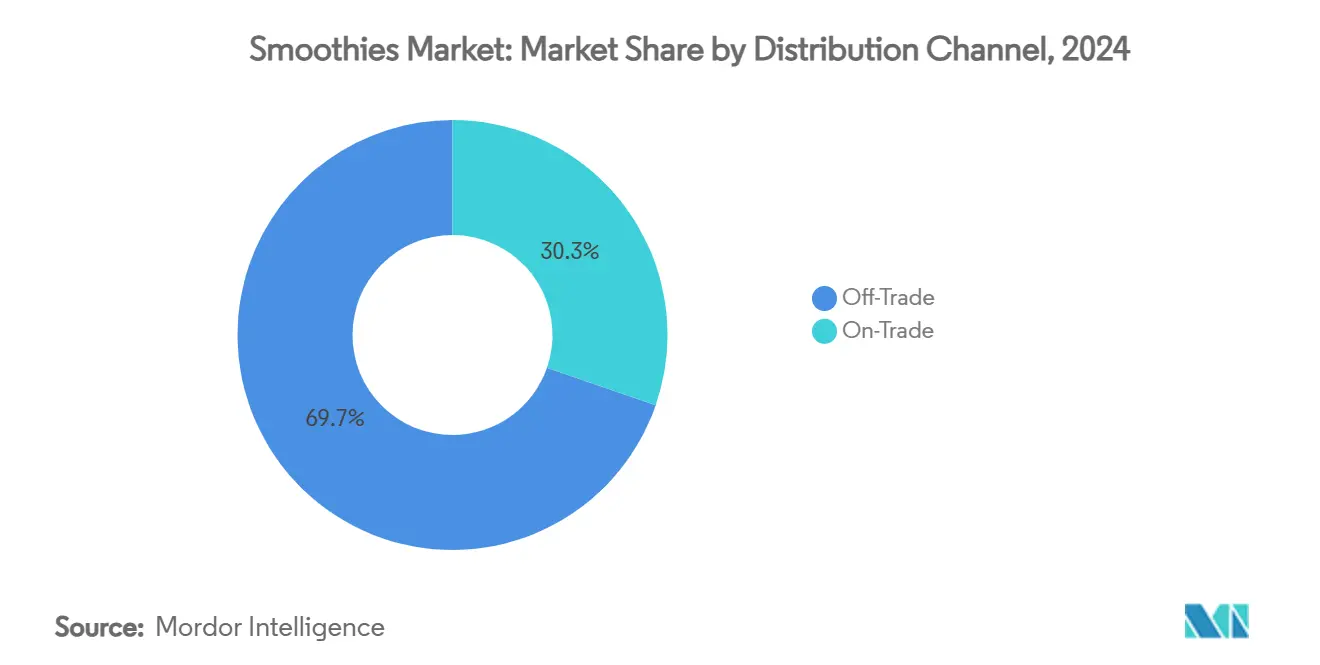

По каналу распределения внемагазинная розничная торговля удерживала 69,70% доли размера рынка смузи в 2024 году, в то время как внутримагазинный общепит растет с среднегодовым темпом роста 9,90% до 2030 года.

По географии Северная Америка составляла 39,60% мировой выручки в 2024 году; прогнозируется, что Азиатско-Тихоокеанский регион покажет самый быстрый региональный среднегодовой темп роста в размере 8,56% до 2030 года.

Тенденции и аналитика глобального рынка смузи

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз среднегодового темпа роста | Географическая актуальность | Временные рамки воздействия |

|---|---|---|---|

| Инновации в области устойчивой и экологичной упаковки | +1.8% | Глобальная, с ранним внедрением в Европе и Северной Америке | Среднесрочная перспектива (2-4 года) |

| Инновации в области продуктов и вкусов | +1.2% | Глобальная, с премиальными сегментами на развитых рынках | Краткосрочная перспектива (≤ 2 лет) |

| Включение функциональных ингредиентов | +0.9% | Северная Америка и Азиатско-Тихоокеанский регион как основные рынки | Среднесрочная перспектива (2-4 года) |

| Чистая маркировка и натуральные продукты | +0.7% | Глобальная, наиболее сильная в Северной Америке и Европе | Долгосрочная перспектива (≥ 4 лет) |

| Рост растительных и веганских продуктов | +1.1% | Глобальная, с концентрацией в городских центрах | Среднесрочная перспектива (2-4 года) |

| Тенденция здоровья и хорошего самочувствия | +0.8% | Глобальная, с премиальным позиционированием на развитых рынках | Долгосрочная перспектива (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Инновации в области устойчивой и экологичной упаковки

Инициативы по устойчивости упаковки меняют динамику рынка смузи через оптимизацию оценки жизненного цикла и интеграцию циркулярной экономики. Разработка Tetra Pak картонных упаковок из сертифицированных переработанных полимеров демонстрирует приверженность отрасли экологическому управлению, при этом оценки жизненного цикла показывают, что картонные упаковки достигают наименьшего углеродного следа среди систем упаковки напитков. Переход к решениям упаковки на бумажной основе ускоряется под влиянием нормативных рамок и потребительских предпочтений в пользу перерабатываемых материалов. Этот сдвиг создает конкурентные преимущества для производителей, которые могут сохранять целостность продукта, снижая при этом воздействие на окружающую среду. Передовые барьерные технологии позволяют бумажной упаковке сохранять питательное качество и продлевать срок годности, решая традиционные ограничения устойчивых вариантов упаковки. Интеграция устойчивой упаковки со стратегиями премиального позиционирования позволяет брендам получать ценовые премии, соответствуя при этом требованиям экологического соответствия.

Инновации в области продуктов и вкусов

Стратегии диверсификации вкусов расширяются за пределы традиционных фруктовых комбинаций, включая глобальные вкусовые профили и системы функциональных ингредиентов. Появление категорий смузи, ориентированных на гидратацию, exemplified запуском Smoothie King в 2025 году трех вариантов для гидратации с электролитами и кокосовой водой, демонстрирует эволюцию в направлении целевых преимуществ для здоровья. Технологии обогащения белком позволяют производителям достигать чистых вкусовых профилей, обеспечивая при этом существенное питательное улучшение, при этом инновации горохового белка, такие как Puris Pea 2.0, решают традиционные проблемы текстуры и вкуса. Более того, включение экзотических ингредиентов и смесей специй отражает потребительский спрос на экспериментальное потребление и культурное исследование через еду. Сезонные предложения и предложения ограниченного выпуска создают рыночное волнение, обеспечивая при этом стратегии премиального ценообразования и оптимизацию оборота запасов.

Включение функциональных ингредиентов

Интеграция функциональных ингредиентов трансформирует смузи из простых фруктовых напитков в целевые системы доставки здоровья с измеримыми физиологическими преимуществами. Исследования показывают, что смузи, включающие свеклу и горькую тыкву, достигают значительного снижения глюкозы в крови у диабетических популяций, одновременно усиливая активность антиоксидантных ферментов, устанавливая клинические доказательства терапевтических применений. Одобрение FDA GRAS кукурузных отрубных арабиноксиланов в качестве источника пищевых волокон позволяет производителям повышать содержание волокон до 54,3% в различных категориях продуктов питания, включая смузи, предоставляя существенные возможности питательного улучшения[2]Источник: Food and Drug Administration, "GRAS Notice (GRN) No. 1073 with amendments", www.fda.gov. Кроме того, адаптогенные ингредиенты и соединения для улучшения когнитивных функций набирают популярность среди молодой демографии, стремящейся к оптимизации производительности через питание. Вызов заключается в балансировании функциональной эффективности с приемлемостью вкуса, требуя сложной экспертизы рецептуры и стратегий обучения потребителей.

Чистая маркировка и натуральные продукты

Позиционирование чистой маркировки эволюционировало от маркетингового дифференцирования к фундаментальной философии разработки продуктов, движимой потребительским спросом на прозрачность и минимальную обработку. По данным Международного совета по пищевой информации, в 2023 году приблизительно 29% респондентов в Соединенных Штатах упоминали, что они регулярно покупают продукты питания и напитки, поскольку они маркированы как имеющие "чистые ингредиенты"[3]Источник: International Food Information Council, "Food & Health Survey 2023", www.ific.org. Отсутствие формальных нормативных определений для терминов типа "натуральный" создает как возможности, так и проблемы соответствия для производителей, навигирующих потребительские ожидания и правовые требования. Крупные пищевые компании переформулируют продукты для устранения искусственных добавок, консервантов и синтетических ингредиентов, сохраняя при этом вкус и стабильность при хранении. Более того, движение чистой маркировки пересекается с инициативами прозрачности цепочки поставок, требуя от производителей документирования источников ингредиентов и методов обработки. Успех в позиционировании чистой маркировки зависит от аутентичных историй ингредиентов и проверяемых производственных практик, а не просто от удаления синтетических компонентов.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз среднегодового темпа роста | Географическая актуальность | Временные рамки воздействия |

|---|---|---|---|

| Осведомленность потребителей о добавках/консервантах | -0.6% | Глобальная, наиболее сильная на развитых рынках | Среднесрочная перспектива (2-4 года) |

| Конкуренция со стороны альтернативных напитков | -0.8% | Глобальная, с интенсивностью в Северной Америке | Краткосрочная перспектива (≤ 2 лет) |

| Содержание сахара и восприятие здоровья | -0.5% | Глобальная, нормативное внимание в Европе и Северной Америке | Долгосрочная перспектива (≥ 4 лет) |

| Высокая стоимость сырья и ингредиентов | -0.7% | Глобальная, с рисками концентрации цепочки поставок | Краткосрочная перспектива (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Осведомленность потребителей о добавках/консервантах

Повышенная потребительская проверка этикеток ингредиентов создает ограничения рецептуры и требует инвестиций в переформулирование по всей индустрии смузи. Нормативный ландшафт не имеет стандартизованных определений для ключевых терминов, подчеркивая сложность навигации потребительских ожиданий и правовых требований. Эта осведомленность движет спросом на более короткие списки ингредиентов и узнаваемые компоненты, заставляя производителей балансировать потребности сохранения с позиционированием чистой маркировки. Вызов усиливается для стабильных при хранении продуктов, требующих расширенных возможностей хранения без традиционных консервантных систем. Более того, передовые технологии обработки, такие как высокобарическая обработка, предлагают альтернативы химической консервации, но требуют значительных капитальных инвестиций и операционной экспертизы.

Конкуренция со стороны альтернативных напитков

Рынок функциональных напитков представляет усиливающееся конкурентное давление на смузи, при этом энергетические напитки занимают значительную долю рыночной стоимости. Альтернативные категории напитков включают атрибуты, подобные смузи, включая обогащение белком и фруктовые ароматизаторы, сохраняя при этом превосходную стабильность при хранении и преимущества распределения. Рост готовых к употреблению белковых напитков и функциональных вод создает прямую конкуренцию для заботящихся о здоровье потребителей, ищущих удобную доставку питания. Более того, инновации энергетических напитков, заменяющие кофеин L-теанином и снижающие содержание сахара, демонстрируют конвергенцию категорий, которая бросает вызов традиционному позиционированию смузи. Таким образом, защита рыночной доли требует постоянных инноваций во вкусе, удобстве и функциональных преимуществах, сохраняя при этом аутентичную фруктовую идентичность, которая дифференцирует смузи от синтетических альтернатив.

Сегментный анализ

По типу продукта: растительные варианты движут инновации

В 2024 году смузи на фруктовой основе занимают долю рынка 56,30%, используя установленные цепочки поставок и потребительское знакомство. Смузи на растительной основе быстро растут с прогнозируемым среднегодовым темпом роста 9,80% до 2030 года, движимые приспособлением к непереносимости лактозы, проблемами устойчивости и инновациями, такими как технологии горохового белка, решающие проблемы текстуры. Смузи на молочной основе обслуживают традиционные сегменты, но сталкиваются с конкуренцией со стороны альтернативных белков и требований чистой маркировки. Варианты, обогащенные белком, набирают популярность через партнерства с поставщиками ингредиентов, предлагающими экспертизу рецептуры и питания.

Смузи на овощной основе представляют возможности для дифференциации с функциональным позиционированием и уникальными вкусами. Исследования подчеркивают пользу для здоровья комбинаций, таких как смеси тыквы и облепихи, достигающие стабильных псевдопластичных свойств через ферментативную обработку. Категория "Прочие" включает адаптогенные ингредиенты, добавки коллагена и гибридные продукты, которые размывают категориальные линии. Одобрения FDA GRAS для ингредиентов, таких как кукурузные отрубные арабиноксиланы, позволяют улучшение пищевых волокон без ущерба для вкуса, поддерживая функциональное позиционирование во всех сегментах.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу упаковки: устойчивость движет рост бумаги

Традиционная упаковка в бутылки занимает долю рынка 47,20% в 2024 году благодаря установленным потребительским предпочтениям и совместимости с розничной инфраструктурой, в то время как бумажная упаковка появляется как самый быстрорастущий сегмент с среднегодовым темпом роста 8,10% до 2030 года, движимый преимуществами оценки жизненного цикла и инициативами циркулярной экономики. Переход к решениям на бумажной основе отражает разработки сложных барьерных технологий, которые поддерживают целостность продукта, достигая при этом целей экологического соответствия. Стеклянная упаковка обслуживает премиальные сегменты рынка, но сталкивается с вызовами от соображений веса и сложности цепочки поставок, в то время как форматы банок предлагают преимущества долговечности для конкретных каналов распределения.

Факторы нормативного соответствия все больше влияют на решения об упаковке, при этом требования безопасности пищевых продуктов FDA предписывают конкретные барьерные свойства и меры предотвращения загрязнения для всех типов упаковки. Разработка Tetra Pak картонных упаковок из сертифицированных переработанных полимеров демонстрирует приверженность отрасли принципам циркулярной экономики, сохраняя при этом требования безопасности продуктов и стабильности при хранении. Более того, интеграция устойчивой упаковки со стратегиями премиального позиционирования позволяет производителям получать ценовые премии, соответствуя при этом требованиям экологического соответствия и потребительским ожиданиям ответственных производственных практик.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По каналу распределения: общепит ускоряет рост

Каналы внемагазинной розничной торговли доминируют с долей рынка 69,70% в 2024 году благодаря установленным потребительским моделям покупок и эффективности управления запасами, в то время как внутримагазинный общепит достигает самого быстрого роста с среднегодовым темпом роста 9,90% до 2030 года, отражая операционные повороты к моделям потребления, ориентированным на удобство. Расширение общепита охватывает рестораны, отели и кейтеринговые операции, которые используют смузи как позиции меню с высокой маржой с возможностями кастомизации, которые улучшают клиентский опыт и операционную дифференциацию. Супермаркеты и гипермаркеты сохраняют сильные позиции через промоционные стратегии и разработку частных торговых марок, в то время как магазины шаговой доступности получают выгоду от импульсного покупательского поведения и преимуществ местоположения. Каналы онлайн-торговли испытывают быстрый рост через модели прямых продаж потребителям и подписочные сервисы, которые обеспечивают предсказуемость запасов и управление клиентскими отношениями.

Глобальная индустрия общепита создает существенные возможности расширения для производителей смузи, которые могут адаптировать продукты для применений в общепите. Концепции напитков drive-thru набирают импульс через бренды, такие как 7 Brew и Dutch Bros, которые капитализируют на тенденциях удобства и возможностях кастомизации, которые соответствуют моделям потребления смузи. Более того, интеграция технологических платформ для заказов и управления запасами позволяет операторам общепита оптимизировать предложения смузи, сохраняя при этом консистентность качества через множественные локации и сервисные форматы.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

Северная Америка занимала 39,60% оборота в 2024 году и остается эпицентром инноваций. Потребители принимают ценовые премии за проверенные функциональные преимущества, стимулируя постоянную ротацию рецептов. Розничные торговцы выделяют больше охлажденного пространства смузи, чем окружающим сокам, отражая ореол здоровья категории. Более того, определенные FDA контроли обработки, включая HACCP и превентивные контроли, дают производителям четкие дорожные карты соответствия, которые снижают риски отзыва.

Азиатско-Тихоокеанский регион регистрирует самый быстрый среднегодовой темп роста в размере 8,56% до 2030 года на основе урбанизации и растущей покупательной способности среднего класса. Расходы на функциональные напитки уже превышают другие регионы, и смузи заполняют пробелы, оставленные ограниченным потреблением молочных продуктов в частях Восточной и Юго-Восточной Азии. Китайские фитнес-приложения все больше рекомендуют смузи с растительным белком после тренировок, подпитывая онлайн-всплески DTC. Метро-кафе Индии сочетают региональные фрукты, такие как джекфрут, с овсом, чтобы соответствовать местным вкусам, достигая при этом целей обогащения белком. Инвестиции в цепочку поставок в холодные склады и блокчейн-отслеживаемость повышают доверие.

Европа остается ориентированной на ценность, но сильно влияется нормами устойчивости. Схемы возврата депозита для контейнеров напитков подталкивают потребителей к бумажным картонам с четкими инструкциями по переработке. Правительственные дебаты о этикетках питания стимулируют переформулировки, которые снижают плотность сахара и повышают содержание волокон. Спрос на смузи в Латинской Америке растет с меньшей базы, движимый изобилием свежих фруктов и растущим осознанием рисков добавленного сахара. Ближний Восток и Африка показывают обещание там, где культура кафе пересекается с медицинским туризмом; однако ограничения цепочки поставок требуют стабильных при хранении HPP продуктов вместо свежесмешанных линий.

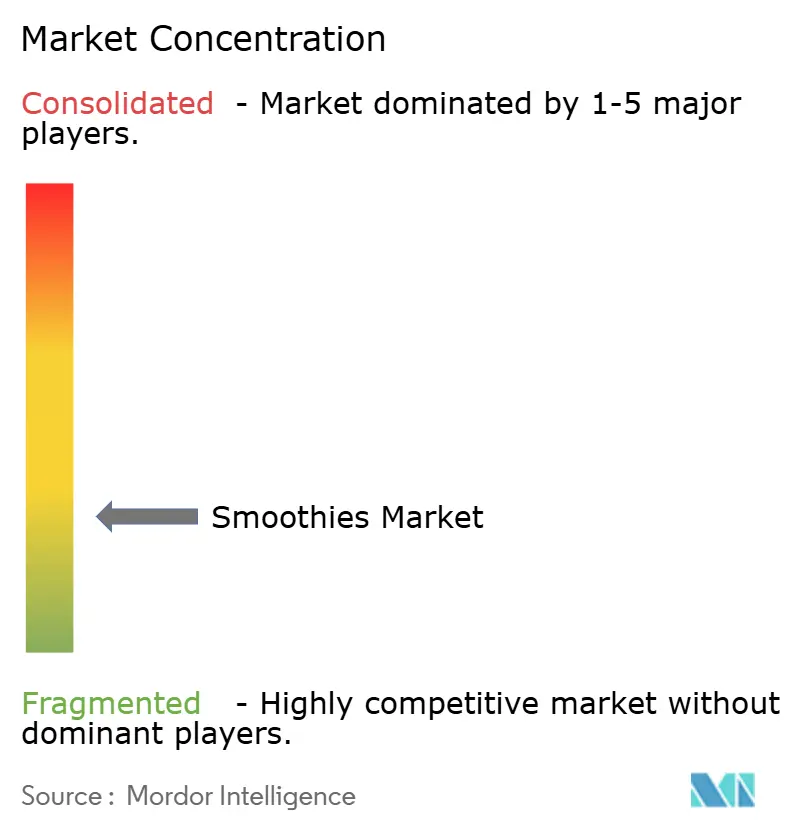

Конкурентный ландшафт

Рынок смузи характеризуется умеренной фрагментацией. Ведущие транснациональные корпорации обладают преимуществами масштаба в закупках и логистике холодовой цепи, но бренды-челленджеры эксплуатируют цифровые каналы для завоевания лояльных микросегментов. Приобретение Chobani компании Daily Harvest в мае 2025 года диверсифицирует ее франшизу холодовой цепи и вводит DTC-мощь в ее портфолио. Мажоритарная покупка Nutrisco компании LiveMore Superfoods поставляет растительную интеллектуальную собственность и доступ к розничным торговцам. Эти шаги указывают на фазу консолидации, где более крупные фирмы ищут быстрое расширение каналов, а не органические расширения линий.

Технология остается разделителем. Высокобарическая обработка предоставляет 30-дневный срок годности в холодовой цепи, обеспечивая национальное распространение без потерь теплового вкуса. Партнерства ингредиентов, например, с Puris или ADM для белков нового поколения, позволяют брендам быстро запускать богатые белком SKU. Маркетинговый акцент сместился от широких заявлений о "здоровье" к конкретным платформам преимуществ, таких как иммунитет или здоровье кишечника. Тем временем диапазоны частных торговых марок в супермаркетах давят на ценообразование брендов, но также нормализуют потребление смузи среди чувствительных к цене покупателей.

Барьеры для входа основываются на сложности управления качеством. Мандаты превентивного контроля FDA и правила новых продуктов Европы требуют документации, благоприятствуя группам с нормативными командами. Тем не менее рассказывание историй в социальных медиа открывает взлетную полосу для нишевых основателей, которые подчеркивают аутентичность от фермы до бутылки и экологические выгоды. Стратегическая шахматная доска теперь вращается вокруг того, кто может объединить высокую функциональную нагрузку, доказанную устойчивость и бесшовную доставку в массовом масштабе.

Лидеры индустрии смузи

-

PepsiCo, Inc.

-

The Coca-Cola Company

-

Focus Brands LLC

-

Danone SA

-

Smoothie King Franchises Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Август 2025: Kraft Heinz и Smoothie King запустили новый смузи на основе кетчупа. Этот инновационный продукт был описан как 'провокационный' и нацелен на создание ажиотажа, хотя это нишевый продукт с ограниченной доступностью.

- Март 2025: Odwalla запустила свежую новую линию соков и смузи, включая три фирменных смузи: Манго, Клубника-Банан и Ягоды. Линия подчеркивала натуральные ингредиенты, свободные от добавленных сахаров, искусственных ароматизаторов и консервантов. Упаковка включала стеклянные бутылки по 13,9 ж. унц. и более крупные картонные упаковки Tetra Prisma. Запуск был представлен на Natural Products Expo West 2025 и ориентирован на заботящихся о здоровье потребителей.

- Январь 2025: Daily Harvest представила новую линию высокобелковых смузи с вкусами Темный Шоколад, Ванильные Бобы и Смешанные Ягоды. Каждая порция содержит 20 г растительного белка и сертифицированные USDA органические ингредиенты. Смузи избегают сыворотки и орехов, нацеливаясь на потребителей с диетическими чувствительностями.

- Февраль 2024: Smoothie King представил новую категорию гидратации, которая включала восстанавливающие смузи и расширенные предложения с арбузным вкусом для поддержания освежения потребителей. Это последовало за крупномасштабным расширением магазинов бренда в 2024 году, которое было нацелено на диверсификацию предложений продуктов и стимулирование роста.

Область действия глобального отчета по рынку смузи

Смузи - это густой напиток, приготовленный путем сочетания различных фруктов, овощей и дополнительных компонентов, таких как молоко, семена, йогурт, кубики льда, подсластители, а также пищевые и травяные добавки.

Рынок смузи сегментируется на основе типа продукта, канала распределения и географии. На основе типа продукта рынок сегментируется на фруктовой основе, молочной основе и другие типы продуктов. На основе каналов распределения рынок сегментируется на супермаркеты/гипермаркеты, смузи-бары, магазины шаговой доступности и другие каналы распределения. Более того, исследование анализирует рынок смузи на развивающихся и развитых рынках по всему миру, включая Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку и Ближний Восток и Африку.

Определение размера рынка было выполнено в стоимостном выражении (долл. США) для всех вышеупомянутых сегментов.

| На фруктовой основе |

| На молочной основе |

| На растительной основе |

| Обогащенные белком |

| На овощной основе |

| Прочие |

| Бутылки |

| Банки |

| Стекло |

| Бумага |

| Прочие |

| Общепит | Рестораны |

| Отели | |

| Кейтеринг | |

| Розничная торговля | Супермаркеты/Гипермаркеты |

| Магазины шаговой доступности | |

| Интернет-магазины | |

| Другие розничные каналы |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Остальная Южная Америка | |

| Европа | Соединенное Королевство |

| Германия | |

| Франция | |

| Италия | |

| Испания | |

| Россия | |

| Швеция | |

| Бельгия | |

| Польша | |

| Нидерланды | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Таиланд | |

| Сингапур | |

| Индонезия | |

| Южная Корея | |

| Австралия | |

| Новая Зеландия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Южная Африка | |

| Саудовская Аравия | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальная часть Ближнего Востока и Африки |

| По типу продукта | На фруктовой основе | |

| На молочной основе | ||

| На растительной основе | ||

| Обогащенные белком | ||

| На овощной основе | ||

| Прочие | ||

| По типу упаковки | Бутылки | |

| Банки | ||

| Стекло | ||

| Бумага | ||

| Прочие | ||

| По каналу распределения | Общепит | Рестораны |

| Отели | ||

| Кейтеринг | ||

| Розничная торговля | Супермаркеты/Гипермаркеты | |

| Магазины шаговой доступности | ||

| Интернет-магазины | ||

| Другие розничные каналы | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Остальная Южная Америка | ||

| Европа | Соединенное Королевство | |

| Германия | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Швеция | ||

| Бельгия | ||

| Польша | ||

| Нидерланды | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Таиланд | ||

| Сингапур | ||

| Индонезия | ||

| Южная Корея | ||

| Австралия | ||

| Новая Зеландия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Южная Африка | ||

| Саудовская Аравия | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, на которые дан ответ в отчете

Насколько быстро, как ожидается, будет расти рынок смузи между 2025 и 2030 годами?

Прогнозируется, что он будет расширяться с среднегодовым темпом роста 8,78%, поднимая стоимость с 15,32 млрд долларов США до 23,33 млрд долларов США.

Какая категория продуктов набирает долю быстрее всего?

Смузи на растительной основе показывают наибольший импульс с среднегодовым темпом роста 9,80% до 2030 года, движимые принятием веганства и флекситарианства.

Какой формат упаковки наиболее соответствует целям устойчивости?

Бумажные картоны, изготовленные из переработанных полимеров, предлагают наименьший углеродный след и регистрируют среднегодовой темп роста 8,10%.

Какой регион предлагает наиболее сильный будущий рост?

Азиатско-Тихоокеанский регион лидирует в потенциале роста с прогнозируемым среднегодовым темпом роста 8,56%, поддерживаемый ростом городских доходов и осведомленности о здоровье.

Как компании продлевают срок годности смузи без консервантов?

Высокобарическая обработка поддерживает безопасность продуктов холодовой цепи до 30 дней, сохраняя при этом свежий вкус и питательные вещества.

Каков основной конкурентный вызов от других напитков?

Энергетические и белковые напитки добавляют настоящие фрукты и функциональные ингредиенты, сокращая разрыв и давя на дифференциацию смузи.

Последнее обновление страницы: