Размер и доля рынка пиццерийных ресторанов в Саудовской Аравии

Анализ рынка пиццерийных ресторанов в Саудовской Аравии от Mordor Intelligence

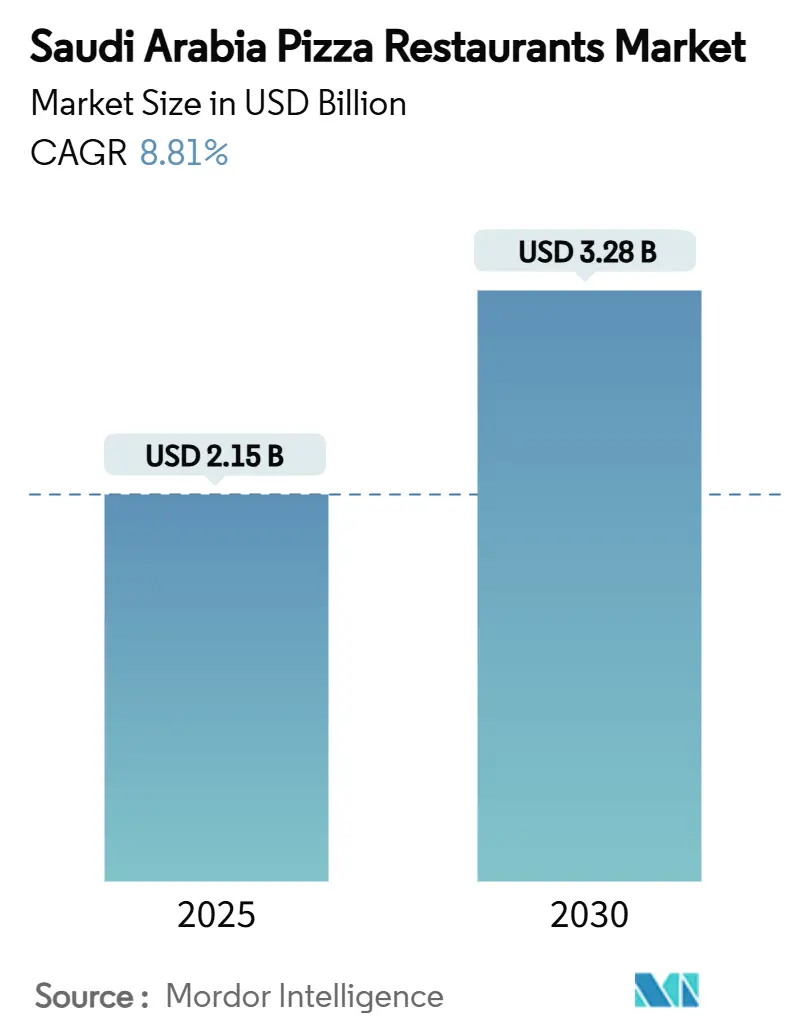

Размер рынка пиццерийных ресторанов в Саудовской Аравии составил 2,15 миллиарда долларов США в 2025 году и, по прогнозам, достигнет 3,28 миллиарда долларов США к 2030 году, увеличиваясь со среднегодовым темпом роста 8,81% за период. Высокие расходы домохозяйств, реализация проектов гостиничной индустрии в рамках программы 'Видение 2030' и стабильный приток туристов поддерживают расширение доходов как сетевых, так и независимых операторов. Быстрый рост городского населения, поддерживающее франчайзинговое регулирование расширяют спрос на форматы повседневного питания, которые сочетают выгодные цены с удобством. Цифровые заказы, сети облачных кухонь и безналичные платежи снижают барьеры входа на рынок, позволяя небольшим брендам масштабироваться за пределы своих родных городов. Премиализация меню, подтвержденная двузначным ростом изысканных и ремесленных предложений, увеличивает средние чековые суммы даже при том, что традиционная пицца сохраняет лидерство по объемам. Конкурентная интенсивность растет, поскольку международные франчайзи добавляют новые магазины, местные предприниматели развертывают облегченные кухни доставки, а продовольственные технологические платформы направляют дополнительный трафик в оба сегмента.

Ключевые выводы отчета

- По типу ресторана рестораны быстрого обслуживания лидировали с долей выручки 62,72% в 2024 году; прогнозируется, что кафе и бары продемонстрируют самый быстрый среднегодовой темп роста 9,13% до 2030 года.

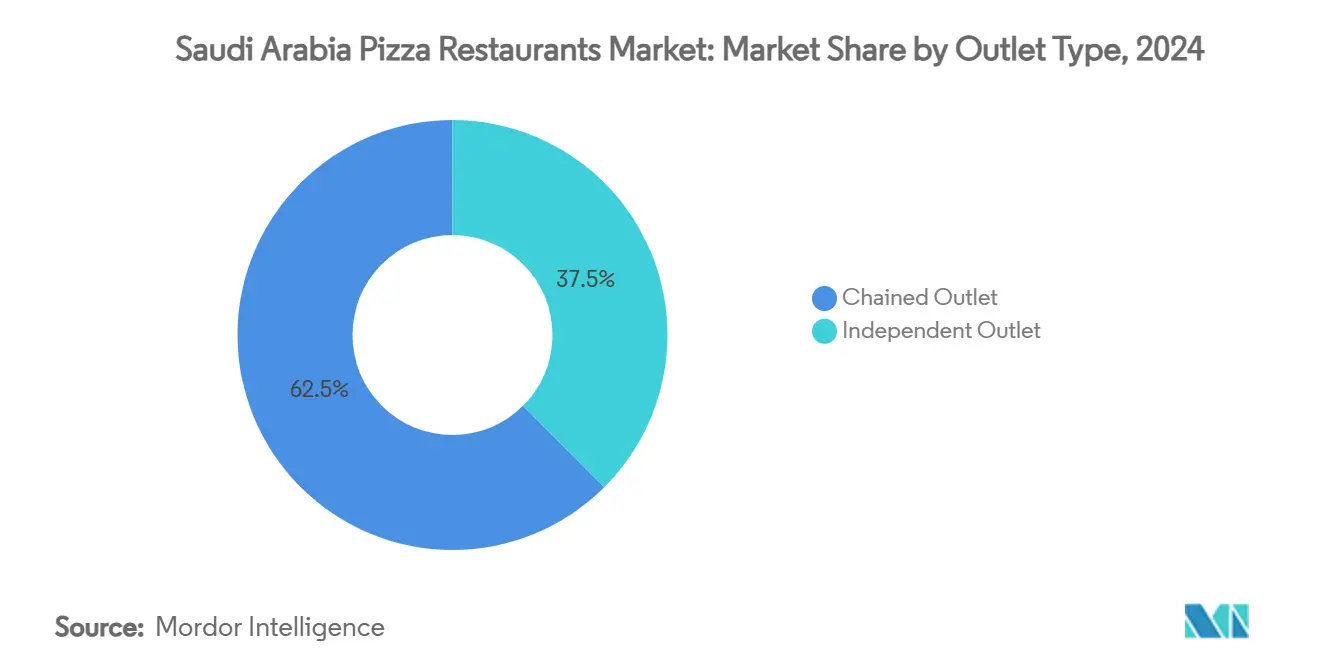

- По структуре торговых точек сетевые торговые точки захватили 62,48% доли рынка пиццерийных ресторанов в Саудовской Аравии в 2024 году, в то время как независимые торговые точки растут со среднегодовым темпом роста 8,93% до 2030 года.

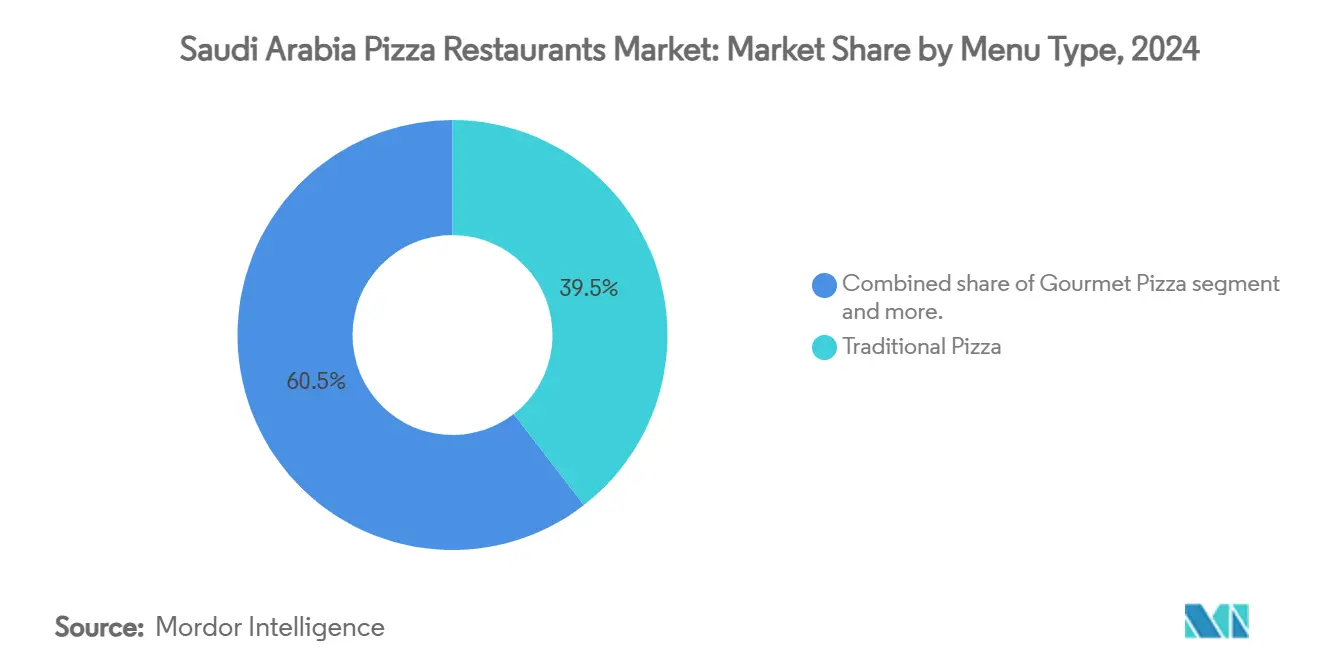

- По меню традиционная пицца составила 39,52% размера рынка пиццерийных ресторанов в Саудовской Аравии в 2024 году, а изысканная пицца развивается со среднегодовым темпом роста 8,87% до 2030 года.

- По географии Центральный регион занимал 43,62% доли выручки в 2024 году; Западный регион готов к расширению со среднегодовым темпом роста 9,45% до 2030 года.

Тенденции и аналитика рынка пиццерийных ресторанов в Саудовской Аравии

Анализ воздействия драйверов

| Драйвер | (~) % Воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Рост располагаемого дохода и вестернизированная культура питания вне дома | +2.1% | По всей стране с кластерами в Центральном и Западном регионах | Среднесрочный период (2-4 года) |

| Растущее сообщество экспатриантов | +1.8% | Эр-Рияд, Джидда, Даммам | Долгосрочный период (≥4 лет) |

| Цифровизация и онлайн-заказы | +2.3% | Городские центры по всей стране | Краткосрочный период (≤2 лет) |

| Рост изысканной и ремесленной пиццы | +1.5% | Центральные и западные коридоры | Среднесрочный период (2-4 года) |

| Агрессивный маркетинг и продвижение | +1.2% | Эр-Рияд, Джидда, Даммам | Краткосрочный период (≤2 лет) |

| Всплеск франчайзинговых форматов облачных кухонь | +1.1% | Городские центры по всей стране | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Рост располагаемого дохода и вестернизированная культура питания вне дома

Программа 'Видение 2030' Саудовской Аравии трансформирует модели расходов домохозяйств, особенно в секторе общественного питания. При ВВП Королевства, превышающем 1 триллион долларов США, сформировался сильный средний класс, стимулирующий более высокие дискреционные расходы. Согласно данным Управления рынка капитала, потребительские расходы в Саудовской Аравии составили 1 684,3 миллиарда саудовских риалов в 2024 году[1]Управление рынка капитала, 'Проспект группы CMA Savola 2024', www.cma.org.sa. Это поведенческое изменение выходит за рамки демографии, отражая переход от традиционного домашнего питания к предпочтению питания вне дома. Введение семейных обеденных секций и растущее признание совместного питания мужчин и женщин расширили рынок, включив семьи и работающих женщин наряду с молодыми мужчинами. Культурные реформы в рамках программы 'Видение 2030' переопределили питание вне дома как социальную активность, а не необходимость, повысив спрос на пиццерии, которые предоставляют непринужденные и доступные варианты питания. Эта тенденция особенно заметна в городских районах, где влияние экспатриантов и местные жизненные устремления нормализовали западные привычки питания.

Растущее сообщество экспатриантов

Сообщество экспатриантов Саудовской Аравии играет двойную роль как драйвер спроса и культурный влиятель потребления пиццы. В Саудовской Аравии количество иностранных резидентов достигло примерно 15,7 миллиона в 2024 году по сравнению с 14,5 миллиона в 2023 году, согласно данным Генерального управления статистики[2]Генеральное управление статистики, 'Публикация оценок населения 2024', www.stat.gov.sa. Эти разнообразные международные сообщества, преимущественно расположенные в крупных экономических центрах, интегрировали пиццу в местную культуру питания, сделав её популярным выбором среди различных культур. Помимо потребления, экспатрианты формируют местные пищевые предпочтения через рабочие взаимодействия и социальные связи. Имея более высокие располагаемые доходы и установившиеся привычки питания вне дома, эта демографическая группа создала премиальный рыночный сегмент, который поддерживает изысканные предложения пиццы и услуги доставки. Их присутствие в ключевых экономических районах, таких как Дипломатический квартал Эр-Рияда, деловые районы Джидды и промышленные зоны Восточной провинции, обеспечивает стабильный спрос даже во время местных экономических колебаний. Как ранние адопторы платформ цифровых заказов и премиальных тенденций питания, экспатрианты выступают в роли рыночных влиятелей, стимулируя принятие инновационных концепций пиццерий. Эта демографическая стабильность обеспечивает операторов пиццерий предсказуемыми потоками доходов и служит испытательной площадкой для меню-инноваций, которые позже могут быть адаптированы к местным рынкам.

Цифровизация и онлайн-заказы

Сектор общественного питания Саудовской Аравии претерпевает цифровую трансформацию, стимулируя рост пиццерий за счет повышения доступности и операционной эффективности. Согласно Саудовскому интернет-отчету 2024, опубликованному Комиссией по коммуникациям, космосу и технологиям (CST), проникновение интернета в Саудовской Аравии составляет впечатляющие 99%[3]Комиссия по коммуникациям, космосу и технологиям, 'Саудовский интернет-отчет 2024', www.cst.gov.sa. Эта надежная цифровая инфраструктура позволяет пиццериям преодолевать традиционные географические границы. Это особенно выгодно для небольших операторов, позволяя им конкурировать с устоявшимися сетями, предлагая превосходный опыт доставки. Более того, слияние моделей облачных кухонь с платформами цифровых заказов не только сократило операционные расходы, но и расширило охват рынка. Принятие технологий выходит за рамки простых заказов; оно включает управление запасами, управление клиентскими отношениями и прогнозную аналитику, все направленные на усовершенствование предложений меню и ценовых стратегий. С технически подкованной демографической группой Саудовская Аравия представляет благодатную почву для цифровых предприятий пиццы, которые подчеркивают удобство и кастомизацию, отходя от обычных моделей обеденных залов. Инновации, такие как QR-меню, бесконтактные платежи, отслеживание доставки в реальном времени и чат-боты на основе ИИ, не только повышают эффективность обслуживания, но и играют ключевую роль в повышении удовлетворенности клиентов и поощрении повторных заказов.

Рост изысканной и ремесленной пиццы

Рынок пиццы в Саудовской Аравии переживает тренд премиализации, отражающий изменение потребительских предпочтений в сторону высококачественных ингредиентов и уникальных обеденных впечатлений. Это движение к изысканным предложениям в первую очередь обусловлено возросшим знакомством с глобальными кулинарными тенденциями через путешествия, социальные сети и влияние экспатриантов. Следовательно, растет спрос на ремесленные концепции пиццы, которые сосредотачиваются на качестве ингредиентов, а не конкурируют по цене. Эта тенденция согласуется с более широкими потребительскими предпочтениями в отношении свежих, местных ингредиентов. Изысканные пиццерии извлекают выгоду из этого сдвига, достигая более высоких норм прибыли и укрепляя лояльность клиентов. Их премиальное позиционирование не только смягчает ценовую конкуренцию, но и усиливает дифференциацию бренда. Этот рост особенно заметен в зажиточных городских районах, где питание рассматривается как опыт, а не основная необходимость. Социальные сети, особенно среди молодой демографической группы, усилили спрос на визуально привлекательную, достойную Instagram пиццу, которая оправдывает премиальные цены. Кроме того, тренд ремесленной пиццы согласуется с моделями потребления, заботящимися о здоровье, поскольку премиальные концепции часто подчеркивают органические ингредиенты, традиционные методы приготовления и настраиваемые варианты, обслуживая потребителей, заботящихся о диете и ищущих альтернативы массовым предложениям.

Анализ воздействия ограничений

| Ограничение | (~) % Воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокие операционные расходы | -1.9% | Зоны центральных улиц крупных городов | Краткосрочный период (≤2 лет) |

| Растущий сегмент потребителей, заботящихся о здоровье, ограничивающий высококалорийные блюда | -1.2% | Крупнейшие мегаполисы | Среднесрочный период (2-4 года) |

| Нарушения цепочек поставок | -.1,1% | По всей стране | Краткосрочный период (≤2 лет) |

| Зависимость от инфраструктуры доставки | -0.8% | Крупнейшие мегаполисы | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Высокие операционные расходы

Растущие затраты на рабочую силу, недвижимость и цепочки поставок сокращают прибыль и замедляют рост пиццерий, при этом небольшие операторы и новые участники подвержены наибольшему влиянию. Трудовой закон Нитакат в Саудовской Аравии обеспечивает квоты местного найма, что повышает расходы на рабочую силу, поскольку граждане Саудовской Аравии обычно получают более высокую зарплату, чем экспатрианты. Кроме того, операторы должны инвестировать в обучение для обеспечения операционной эффективности. Цены на недвижимость в престижных местах значительно выросли из-за инициатив городского развития в рамках программы 'Видение 2030'. Соблюдение нормативных требований выходит за рамки трудовых ресурсов и импорта, требуя соблюдения стандартов Саудовского управления по пищевым продуктам и лекарственным средствам по безопасности пищевых продуктов, лицензированию и операционным практикам. Эти нормативы требуют постоянных инвестиций в обучение, оборудование и системы документооборота. Независимые операторы, не имеющие эффекта масштаба, которым пользуются международные франшизы, сталкиваются с большими вызовами, что ставит их в невыгодное положение по сравнению с устоявшимися сетями. На многих рынках операционные расходы растут быстрее доходов, заставляя операторов либо принимать сниженные маржи, либо повышать цены, что может привести к снижению клиентского трафика.

Растущий сегмент потребителей, заботящихся о здоровье, ограничивающий высококалорийные блюда

Растущее осознание здоровья саудовскими потребителями бросает вызов традиционным концепциям пиццы, которые зависят от богатых калориями, обработанных ингредиентов. Это повышенное диетическое осознание особенно заметно среди молодежи и городских профессионалов, которые часто связывают пиццу с нездоровым питанием. Это восприятие создает вызовы для операторов, стремящихся расширить свою клиентскую базу. Социальные сети усиливают эту тенденцию заботы о здоровье. Исследования показывают, что хотя саудовские потребители часто заказывают нездоровую пищу, такую как пицца, через социальные платформы, это создает когнитивный диссонанс, который может препятствовать повторным покупкам. Более того, поскольку правительство продвигает здоровое питание и улучшенное качество жизни, растет scrutiny высококалорийных продуктов. Это scrutiny может проложить путь для регулятивных действий, таких как обязательные пищевые этикетки или более строгий контроль маркетинга. В ответ на эту тенденцию здоровья операторы пиццы пересматривают свои меню, закупают разные ингредиенты и изменяют свои маркетинговые стратегии. Они стремятся решить проблемы потребителей в отношении здоровья, сохраняя при этом вкусы, которые поощряют повторные визиты. Однако этот сдвиг требует значительных инвестиций в исследования и разработки. Для небольших операторов эти инвестиции могут быть особенно сложными, поскольку они часто борются за создание более здоровых вариантов без напряжения своих бюджетов или компрометации операционной эффективности.

Анализ сегментов

По типу торговых точек: предпринимательские независимые завоевывают долю у крупных сетей

Сетевые торговые точки внесли 62,48% выручки 2024 года, поддержанные надежными логотипами, национальной рекламой и эффективностью многомагазинных поставок, которые обеспечивают выгодные арендные условия. Это доминирование обеспечивает предсказуемые роялти-потоки мастер-франчайзи, одновременно гарантируя арендодателям кредитоспособных арендаторов. Однако независимые игроки зафиксировали самый быстрый среднегодовой темп роста 8,93% до 2030 года, используя ремесленное позиционирование и гиперлокальные корректировки меню, которые резонируют с районными вкусами. Инновационные независимые принимают микро-кухонные модули, связанные с приложениями доставки, достигая масштаба с минимальным капиталом, избегая при этом аренды обеденных залов. В результате размер рынка пиццерийных ресторанов в Саудовской Аравии для независимых постоянно растет, сигнализируя о постепенном разбавлении сетевого превосходства.

Сетевые бренды противостоят, добавляя киоски магазин-в-магазине внутри гипермаркетов, снижая затраты на строительство и улучшая покрытие последней мили. Они также интегрируют кошельки лояльности, которые консолидируют портфели брендов быстрого питания под одним интерфейсом, повышая привязанность клиентов. Между тем, независимые формируют закупочные кооперативы для оптовых закупок сыра и муки, снижая удельные затраты на сырье.

По типу ресторана: влияние быстрого питания встречает динамику кафе-баров

Предприятия быстрого обслуживания заняли 62,72% стоимости в 2024 году, поскольку скорость, полосы drive-thru и ценовые точки согласуются с привычками пассажиров. Размер рынка пиццерийных ресторанов в Саудовской Аравии в секторе быстрого питания, таким образом, формирует общие средние показатели каналов и устанавливает календарь продвижения. Кафе и бары масштабируются быстрее всего со среднегодовым темпом роста 9,13% (2025-2030), извлекая выгоду из смягченных правил публичных собраний, которые теперь разрешают музыку, открытые места и ночное обслуживание. Их атмосфера удлиняет время пребывания и увеличивает коэффициенты прикрепления напитков, что в свою очередь повышает чеки за столом.

Заведения полного обслуживания придерживаются гибридного дизайна, который объединяет заказ за прилавком с доставкой за стол для сжатия времени цикла без ущерба для эстетики обслуживания. Специалисты облачных кухонь извлекают выгоду из сети поездок для достижения среднего времени доставки 25 минут, тем самым захватывая дополнительную долю во время пиковых транспортных пробок. Конкурентная граница между форматами размывается, поскольку операторы экспериментируют с двойным брендингом; например, витрина быстрого питания днем переключается на лаунж-стиль вечером с минимальными изменениями оборудования.

По типу меню: массовая классика, якорь, премиальные пути допродаж

В 2024 году традиционная пицца занимала 39,52% доли рынка, поддерживаемая семейными наборами по выгодной цене и знакомыми вкусами. Спрос на традиционную пиццу обусловлен как местными вкусовыми предпочтениями, так и сильным знакомством со стандартными форматами пиццы, особенно в крупных сетевых торговых точках. Между тем, изысканная пицца со среднегодовым темпом роста 8,87% (2025-2030) отражает готовность потребителей с высокими доходами инвестировать в импортное трюфельное масло и выдержанный пармезан. Фирменные рецепты, такие как начинки из морепродуктов, популярные вдоль побережья Красного моря, не только расширяют поводы для питания, но и соответствуют религиозным диетическим требованиям.

Хотя настраиваемая пицца занимает меньшую долю на рынке Саудовской Аравии, она представляет стратегическую возможность. Цифровые конфигураторы меню увеличивают средний доход на заказ без добавления сложности к кухонным операциям. Операторы используют многоуровневое ценообразование начинок, чтобы побудить потребителей выбирать премиальные варианты, улучшая маржи вклада даже с более широким спектром SKU ингредиентов. Эта сегментация меню поддерживает целевые маркетинговые усилия: например, детские сырные персональные пиццы в киосках торговых центров и тонкая закваска в престижных районах.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По регионам: центральный доходный двигатель стимулирует западную сверхэффективность

Эр-Рияд, расположенный в Центральном регионе, составляет 43,62% оборота, обусловленного плотными корпоративными зарплатами, высокой посещаемостью в будние дни и развитой логистической сетью, поддерживающей национальные комиссариаты. Мега-проекты, такие как Diriyah Gate, внедряют районы смешанного использования, создавая новые обеденные коридоры. В противоположность этому, Западная зона, которая включает Джидду и Мекку, зафиксировала самый высокий рост со среднегодовым темпом роста 9,45%, поддерживаемый трафиком паломников и запуском прибрежных курортов Красного моря, которые продлевают пребывания посетителей. К 2030 году ожидается, что рынок пиццерий вдоль западного морского побережья Саудовской Аравии сократит разрыв с Центральным регионом.

Восточная провинция испытывает сильный спрос из-за большого сообщества экспатриантов в нефтехимических центрах. Хотя Северный и Южный регионы все еще слаборазвиты, они предлагают преимущество первопроходца из-за ограниченной доступности вариантов быстрого повседневного питания. Региональные франчайзоры настраивают толщину корочки и уровни специй в соответствии с местными предпочтениями, подчеркивая роль географической микросегментации в планировании национальной сети.

Географический анализ

В Эр-Рияде торговые центры смешанного использования, бизнес-парки и развлекательные зоны значительно способствуют росту продаж премиального сегмента. Эти районы переживают три различные ежедневные пиковые торговые волны, отражающие яркий образ жизни мегаполиса и поведение потребителей города. Обширная четырехполосная автомагистральная сеть города облегчает пополнение запасов в тот же день из централизованных производственных мощностей теста. Эта эффективная логистическая система обеспечивает стабильную доступность продукции, минимизируя при этом уровни порчи для сетевых предприятий, тем самым повышая операционную эффективность.

Джидда, признанная коммерческими воротами и культурным центром, поддерживает рост специализированных торговых точек. Эти торговые точки спроектированы с террасными местами, которые обеспечивают живописные морские виды, делая их очень привлекательными для туристов. Этот стратегический дизайн не только привлекает значительный туристический поток, но и увеличивает их видимость на платформах социальных сетей, укрепляя их цифровое присутствие и взаимодействие с клиентами. В Мекке стабильный ежемесячный поток паломников, согласованный с лунным календарем, обеспечивает надежный поток доходов для предприятий. Этот регулярный приток посетителей помогает стабилизировать колебания доходов, которые иначе могли бы достигать пика летом во время каникул, позволяя предприятиям поддерживать более последовательную и предсказуемую финансовую эффективность в течение года.

Даммам и Хобар с их большим экспатриантским трудовым населением поддерживают стабильный объем еды на вынос в будни, поддерживаемый корпоративными программами питательных ваучеров. Северные приграничные провинции извлекают выгоду из торговли с Иорданией, знакомя местных потребителей с привлекательными левантийскими фьюжн-начинками. В южных горных городах рост агротуризма сигнализирует о возможностях для снабжения от фермы до стола, потенциально увеличивая использование местного сыра и наследственной пшеничной муки в формулах теста. Во всех провинциях обязательные контрольно-пропускные пункты инспекции SFDA обеспечивают соблюдение безопасности, предоставляя путешественникам уверенность в качестве незнакомых местных брендов.

Конкурентная среда

Рынок пиццерий Саудовской Аравии умеренно концентрирован, при этом международные франчайзинговые операторы занимают доминирующие позиции благодаря сильному признанию бренда, эффективным операционным системам и существенным финансовым ресурсам. Однако местные концепции все больше конкурируют с этими действующими участниками, сосредотачиваясь на инновациях и культурной адаптации. Основные игроки на рынке включают Domino's Pizza Inc., Yum! Brands Inc., Daily Food Co., Papa John's International Inc. и Little Caesar Enterprises Inc., среди прочих.

Принятие технологий стало основным конкурентным преимуществом. Ведущие операторы используют платформы цифровых заказов, модели облачных кухонь и аналитику данных для оптимизации операций и улучшения клиентского опыта. Быстрое расширение Lorenzo Pizza до 115 локаций, достигнутое через партнерства с Deliverect и ToYou, подчеркивает, как технологически-ориентированные операции могут достичь темпов роста, сопоставимых с устоявшимися франшизами, без значительных капиталовложений в физическую инфраструктуру.

Конгломераты облачных кухонь, поддерживаемые Государственным инвестиционным фондом, изучают IPO-выходы, отражая продолжающийся институциональный интерес к платформам общественного питания с минимальными активами. Недавние изменения в франчайзинговых нормативах, включая десятилетние сроки и упрощенные арбитражные процессы, повысили уверенность владельцев брендов в возмещении роялти. Между тем, растущие расходы на соблюдение требований препятствуют небольшим операторам, тем самым укрепляя переговорную силу портфелей среднего размера.

Лидеры индустрии пиццерий Саудовской Аравии

-

Daily Food Co.

-

Yum! Brands Inc.

-

Domino's Pizza Inc.

-

Papa John's International Inc.

-

Little Caesar Enterprises Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Январь 2025: PizzaExpress в сотрудничестве с SSP Group открыл две новые торговые точки: одну в международном аэропорту имени короля Абдулазиза в Джидде и другую в международном аэропорту имени короля Халида в Эр-Рияде в Саудовской Аравии. Эта инициатива поддерживает цель PizzaExpress управлять 1000 ресторанов по всему миру.

- Октябрь 2024: Pizza Hut открыл инклюзивный ресторан в Эр-Рияде. Расположенный в Андалузской площади района Ан-Нахда, это заведение является первым в регионе, которым управляют люди с нарушениями слуха и речи.

- Февраль 2024: Americana Restaurants International PLC открыл 143 из своих 300 новых магазинов в Саудовской Аравии, демонстрируя ключевую веху в своих усилиях по расширению. Компания намерена скорректировать свою стратегию расширения, отдавая приоритет странам, менее затронутым геополитическими вызовами.

- Январь 2024: Pizza Inn, дочерняя компания Rave Restaurant Group, заключила франчайзинговое соглашение с Blessings Basket Company для расширения своего присутствия в Саудовской Аравии. В рамках соглашения планируется открыть 50 новых ресторанов по всему королевству.

Объем отчета по рынку пиццерий Саудовской Аравии

Пиццерии - это не что иное, как места, где пицца готовится и продается как основное блюдо. Рынок пиццерий Саудовской Аравии сегментирован по категориям на сетевые пиццерии и независимые пиццерии. Оценка размера рынка выполнена в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Сетевая торговая точка |

| Независимая торговая точка |

| Кафе и бары |

| Облачная кухня |

| Рестораны полного обслуживания |

| Рестораны быстрого обслуживания |

| Традиционная пицца (классические начинки и корочки) |

| Изысканная пицца (премиальные ингредиенты, ремесленные начинки) |

| Фирменная пицца (уникальные вкусы, региональные стили) |

| Настраиваемая пицца |

| Центральный (столичный регион Королевства) |

| Западный (Мекка и Джидда) |

| Восточный (Даммам и Хобар) |

| Северный регион |

| Южный регион |

| По торговым точкам | Сетевая торговая точка |

| Независимая торговая точка | |

| По типу ресторана | Кафе и бары |

| Облачная кухня | |

| Рестораны полного обслуживания | |

| Рестораны быстрого обслуживания | |

| По типу меню | Традиционная пицца (классические начинки и корочки) |

| Изысканная пицца (премиальные ингредиенты, ремесленные начинки) | |

| Фирменная пицца (уникальные вкусы, региональные стили) | |

| Настраиваемая пицца | |

| По регионам | Центральный (столичный регион Королевства) |

| Западный (Мекка и Джидда) | |

| Восточный (Даммам и Хобар) | |

| Северный регион | |

| Южный регион |

Ключевые вопросы, рассматриваемые в отчете

Какова текущая стоимость рынка пиццерийных ресторанов в Саудовской Аравии?

Сектор генерировал доходы в размере 2,15 миллиарда долларов США в 2025 году и планирует достичь 3,28 миллиарда долларов США к 2030 году.

Насколько быстро ожидается рост рынка?

Прогнозируется рост доходов со среднегодовым темпом роста 8,81% до 2030 года, обусловленный туризмом, цифровыми заказами и растущими доходами домохозяйств.

Какой формат ресторана занимает наибольшую долю продаж?

Рестораны быстрого обслуживания составили 62,72% оборота 2024 года, отражая потребительские предпочтения скорости и доступности.

Какой географический регион расширяется быстрее всего?

Прогнозируется, что Западный регион, охватывающий Джидду и Мекку, продемонстрирует среднегодовой темп роста 9,45% благодаря туризму и инвестициям в курорты.

Последнее обновление страницы: