Анализ рынка коворкинг-офисов Саудовской Аравии

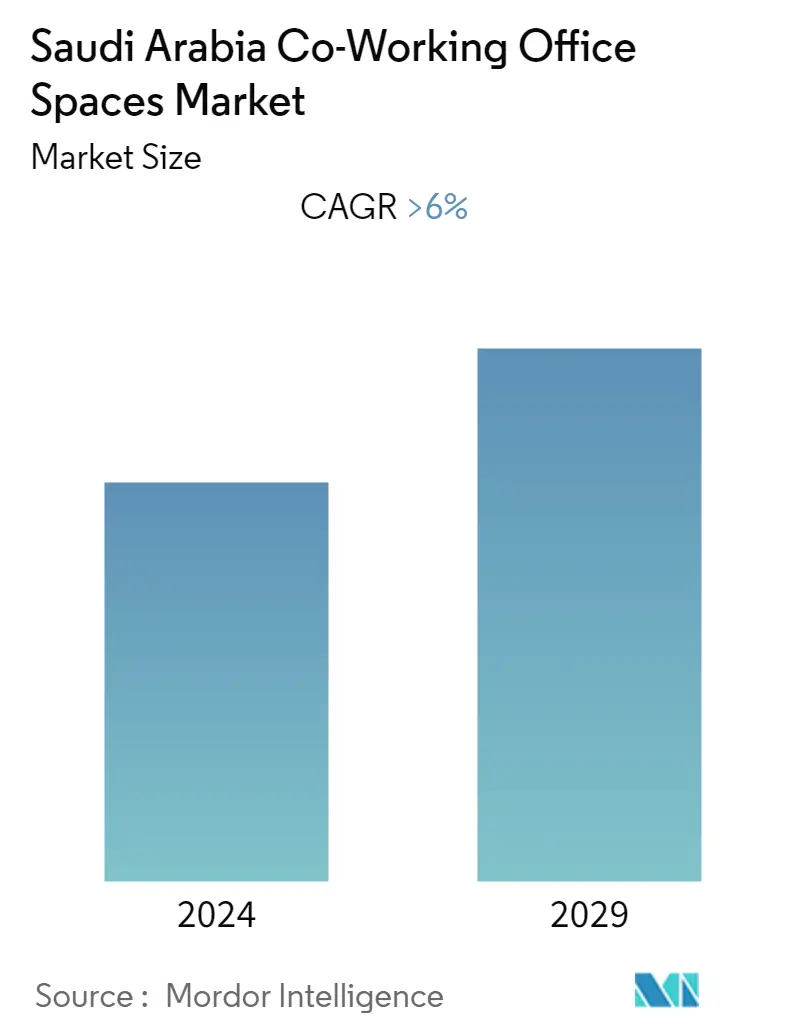

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка коворкинг-офисов Саудовской Аравии составит более 6%.

- Рынок стимулируется растущим спросом на рабочие места со стороны предпринимателей, стартапов и фрилансеров с упором на удобство, цену и гибкость.

- Рост рынка коворкинг-офисных помещений в основном обусловлен тем, что компании возобновляют свою деятельность и адаптируются к новым нормам, одновременно восстанавливаясь после воздействия COVID-19, которое ранее привело к ограничительным мерам сдерживания, включая социальное дистанцирование, удаленную работу и закрытие предприятий. коммерческой деятельности, которая привела к оперативным проблемам.

- Поскольку экономика Саудовской Аравии продолжает диверсифицироваться и меняться, потребности на рабочих местах также смещаются от традиционных офисных помещений с долгосрочными контрактными обязательствами к более сложной и гибкой рабочей среде. Таким образом, растет спрос на коворкинги, где фрилансеры, предприниматели и малые и средние предприятия (МСП) могут совместно использовать офисы и услуги гибкими и доступными способами.

- Все большее число новых предприятий и хорошо зарекомендовавших себя корпораций предпочитают использовать обслуживаемые рабочие места в Саудовской Аравии. Поскольку предпринимательское сообщество в Саудовской Аравии постоянно растет, растет спрос на коворкинги. Правительство Саудовской Аравии также оказало поддержку этим коворкингам. Чтобы помочь компаниям, Моншаат, Главное управление малых и средних предприятий и регулирующий орган Саудовской Аравии в отношении коворкингов, сотрудничает с организациями государственного и частного секторов для укрепления сектора.

- Главное управление малых и средних предприятий (Моншаат) помогает поставщикам коворкингов улучшить управление коворкингами, их дизайн и планировку, а также качество обслуживания. Он также работает над многими инициативами, направленными на повышение общей осведомленности о коворкингах и их преимуществах, предоставляя информацию о требованиях для открытия коворкингов и ищу различные варианты инвестиций для финансирования коворкингов.

Тенденции рынка коворкинг-офисов Саудовской Аравии

Рынок офисных помещений Саудовской Аравии находится на подъеме

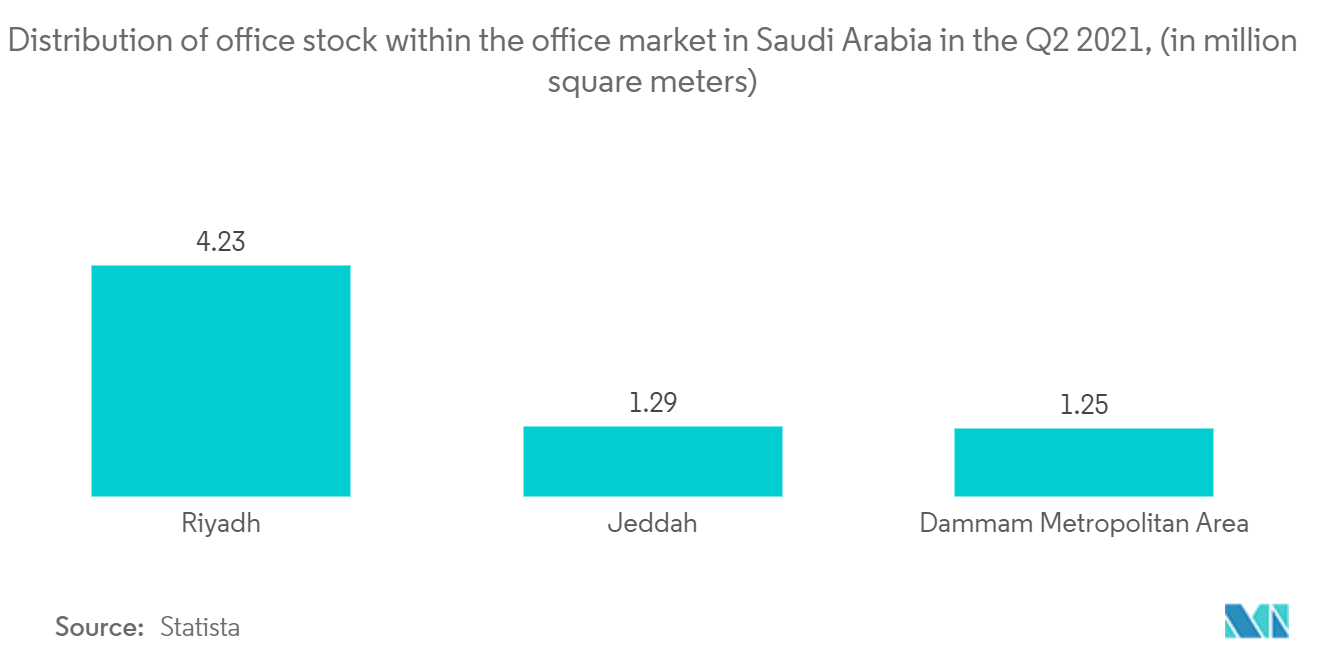

За третий квартал 2021 года на офисном рынке Эр-Рияда было сдано 330 000 кв. м. общей арендуемой площади офиса (GLA). Эти достройки увеличили общую площадь Эр-Рияда до 4,8 млн кв. В Джидде всего 40 600 кв.м. м офисного фонда было добавлено в третьем квартале 2021 г., в результате чего общий объем предложения составил 1,1 млн кв. м. Спрос был самым сильным со стороны государственного и банковского секторов, которые в основном ориентировались на большие площади в северном Эр-Рияде. Устойчивый рост спроса на офисные помещения отразился на тенденциях в сфере аренды. Действительно, стоимость аренды класса А в ключевых офисных районах столицы выросла в среднем на 3% в годовом сопоставлении до 1 320 саудовских риялов за кв. м. в год в 3 квартале 2021 года.

Между тем, в Джидде офисы класса А зарегистрировали годовой прирост на 4% и достигли 1000 саудовских риялов за кв.м. ежегодно. Ожидается, что арендная плата за офисы в сегменте класса B останется под понижательным давлением, поскольку в обоих городах качество площадей приближается к уровню качества A. В случае с Эр-Риядом это обусловлено ситуацией с избыточным предложением в сегменте класса А, поскольку арендодателям пришлось сохранять гибкость, предлагая конкурентоспособные коммерческие условия для более крупных арендаторов на индивидуальной основе - например, более длительные периоды без арендной платы, вклад в расходы на отделку и увеличение количества парковочных мест, где это возможно. Однако в третьем квартале запросы в основном касались небольших площадей, отчасти из-за того, что фирмы отдали предпочтение гибридной работе. Во втором квартале 2021 года офисный фонд на офисном рынке Эр-Рияда составил 4,2 миллиона квадратных метров общей жилой площади (GLA). В то же время площадь офисов в Джидде составила 1,29 миллиона квадратных метров.

Рост урбанизации стимулирует рост рынка

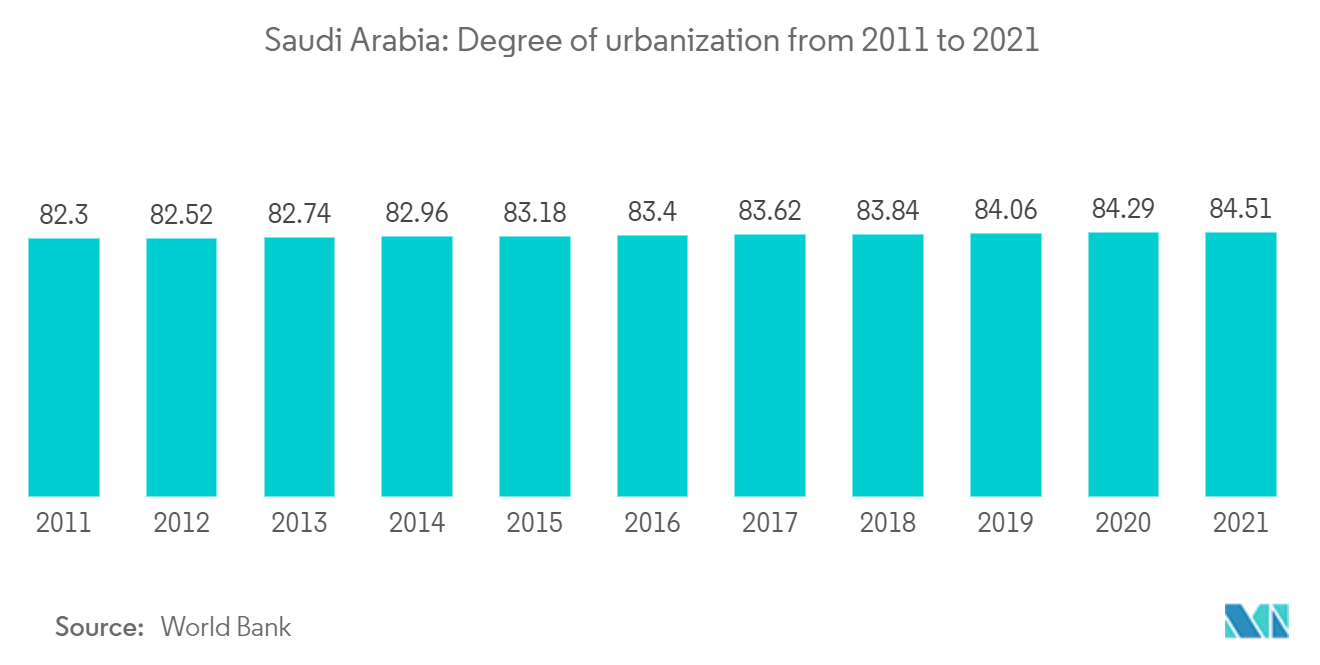

Саудовская Аравия, второе по величине арабское государство, находится в стадии развития. В развивающихся странах существует тенденция переезда населения в более городские города, где уровень занятости выше. Некоторые из крупнейших городов Саудовской Аравии стали свидетелями изменений урбанизации на собственном опыте. В столице Саудовской Аравии и крупнейшем городе Ар-Рияде проживает около пяти миллионов человек. Однако большое количество нелегальных иммигрантов в Саудовской Аравии также составляет общую численность населения. В 2020 году население Саудовской Аравии выросло примерно на 1,58% по сравнению с предыдущим годом. В 2020 году общая численность населения Саудовской Аравии составила 35,01 миллиона жителей.

С ростом урбанизации в стране увеличивается количество новых рабочих мест и возможностей трудоустройства в городских районах Саудовской Аравии. С увеличением количества новых рабочих мест и возможностей трудоустройства в стране растет спрос на рабочие места. Рост урбанизации способствует росту рынка коворкинг-офисов Саудовской Аравии. Урбанизация определяется как доля городского населения в общей численности населения страны. В 2021 году около 84,51% от общей численности населения Саудовской Аравии проживало в городах.

Обзор индустрии коворкинг-офисов Саудовской Аравии

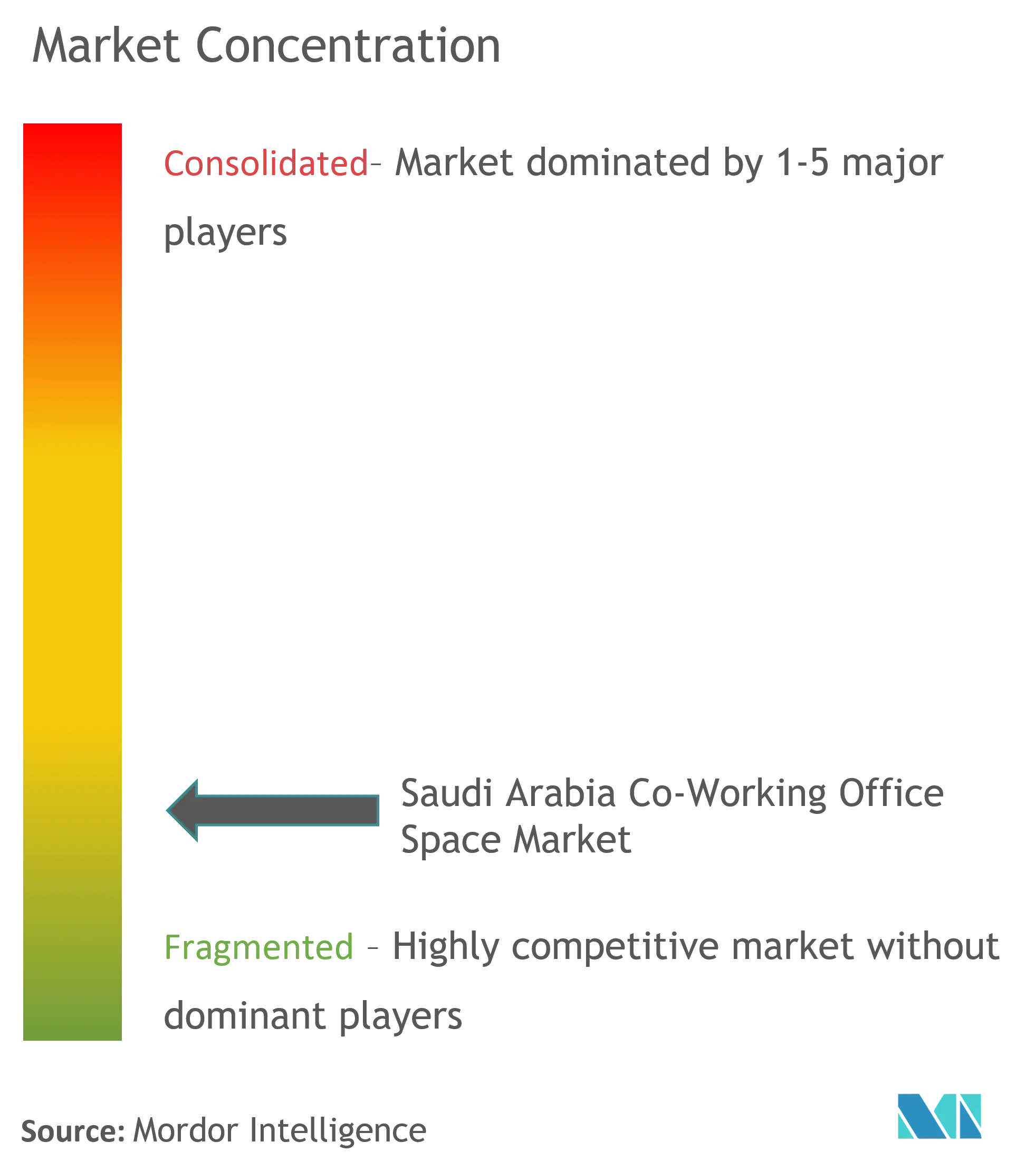

Рынок коворкинг-офисов Саудовской Аравии фрагментирован, и на рынке коворкинг-офисов существует множество игроков. Кроме того, на рынок выходит гораздо больше игроков, чтобы удовлетворить растущий спрос на офисы с непринужденной обстановкой. Ожидается, что в течение прогнозируемого периода конкуренция между игроками, существующими на рынке коворкингов, усилится. Компании используют стратегические совместные инициативы для увеличения своей доли рынка и прибыльности.

Некоторые из офисных помещений для коворкинга в Саудовской Аравии — это Wework., Regus, Servcorp, Easyoffices и Scale.

Лидеры рынка коворкинг-офисов Саудовской Аравии

Wework

Regus

Servcorp

Easyoffices

Scale

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка коворкинг-офисов Саудовской Аравии

- Декабрь 2022 г. Letswork, дубайская служба подписки и рынок рабочих мест по запросу, объявила о привлечении начального раунда в размере 2,1 миллиона долларов США. Он также осуществляет мягкий запуск в Эр-Рияде, в результате чего общее количество рынков выросло до пяти, наряду с Португалией, Испанией и Бахрейном. В раунде приняли участие 500 Global, The Space, DTEC Ventures и другие известные инвесторы-ангелы.

- Январь 2022 г. Чтобы улучшить качество обслуживания клиентов, White Space (гостиничная компания, расположенная в Саудовской Аравии) заключила партнерство с Yourspace. (Yourspace — это приложение для тех, кто ищет место для работы, переговорные комнаты или имеет дополнительное место в офисе, которым никто не пользуется).

Сегментация космической отрасли коворкинг-офисов Саудовской Аравии

Коворкинг — это модель предоставления бизнес-услуг, в которой люди работают независимо или совместно в общих офисных помещениях. В этом отчете представлен полный анализ рынка коворкинг - офисных помещений Саудовской Аравии, включая обзор рынка, оценку размера рынка для ключевых сегментов и возникающие тенденции по сегментам, а также динамику рынка. В отчете также представлено влияние COVID-19 на рынок.

Рынок коворкинг-офисных помещений в Саудовской Аравии сегментирован по конечному пользователю (личный пользователь, небольшая компания, крупная компания и другие конечные пользователи), типу (гибкий управляемый офис и обслуживаемый офис) и применению (информационные технологии (ИТ и ITES) , юридические услуги, BFSI (банковские, финансовые услуги и страхование), консалтинг и другие услуги). В отчете представлен размер рынка и прогноз рынка коворкинг - офисных помещений Саудовской Аравии в стоимостном выражении (млрд долларов США) для всех вышеперечисленных сегментов.

| Персональный пользователь |

| Малая компания |

| Крупная компания |

| Другие конечные пользователи |

| Гибкий управляемый офис |

| Обслуживаемый офис |

| Информационные технологии (ИТ и ИТЕС) |

| Юридические услуги |

| BFSI (банковское дело, финансовые услуги и страхование) |

| Консалтинг |

| Другие услуги |

| Конечным пользователем | Персональный пользователь |

| Малая компания | |

| Крупная компания | |

| Другие конечные пользователи | |

| По типу | Гибкий управляемый офис |

| Обслуживаемый офис | |

| По применению | Информационные технологии (ИТ и ИТЕС) |

| Юридические услуги | |

| BFSI (банковское дело, финансовые услуги и страхование) | |

| Консалтинг | |

| Другие услуги |

Часто задаваемые вопросы по исследованию рынка помещений для коворкинг-офисов в Саудовской Аравии

Каков текущий размер рынка коворкинг-офисов в Саудовской Аравии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке коворкинг-офисных помещений Саудовской Аравии среднегодовой темп роста составит более 6%.

Кто являются ключевыми игроками на рынке коворкинг-офисов в Саудовской Аравии?

Wework, Regus, Servcorp, Easyoffices, Scale — крупнейшие компании, работающие на рынке коворкинг-офисов Саудовской Аравии.

Какие годы охватывает рынок коворкинг-офисов в Саудовской Аравии?

В отчете рассматривается исторический размер рынка офисных помещений для совместной работы в Саудовской Аравии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка офисных помещений для совместной работы в Саудовской Аравии на годы 2024, 2025, 2026, 2027 годы. , 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли коворкинг-офисов Саудовской Аравии

Статистические данные о доле, размере и темпах роста доходов на рынке коворкинг-офисных помещений в Саудовской Аравии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ коворкинг-офисов в Саудовской Аравии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.