Размер и доля мирового рынка ортодонтических принадлежностей

Анализ мирового рынка ортодонтических принадлежностей от Mordor Intelligence

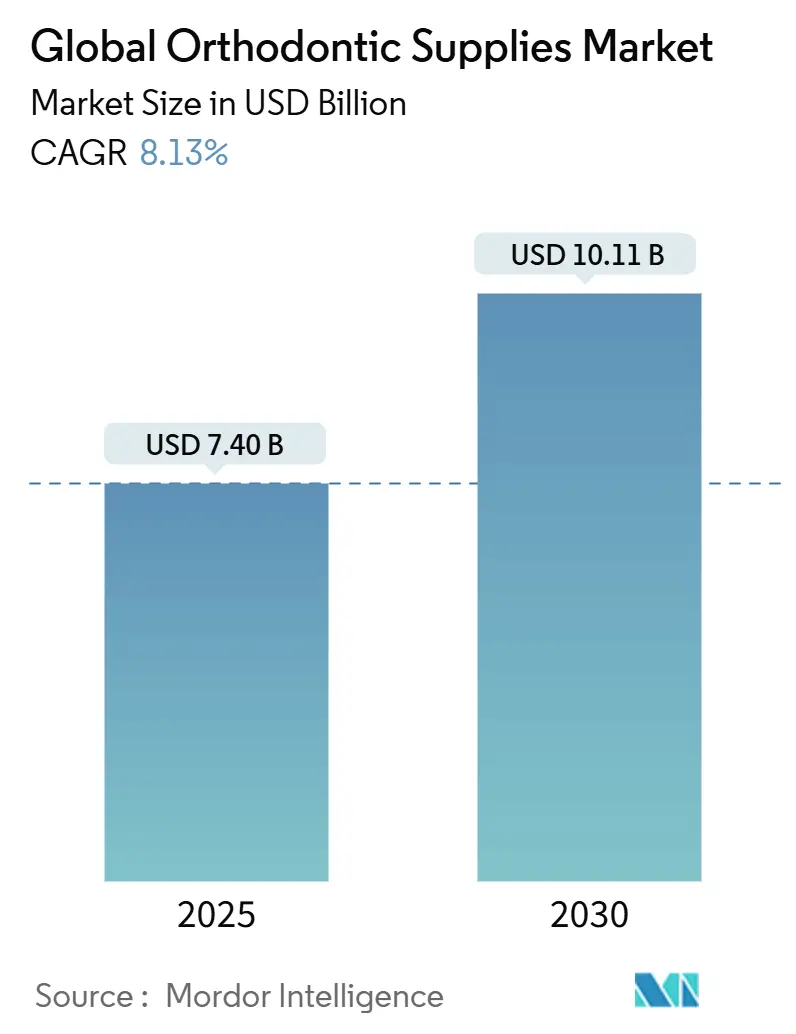

Рынок ортодонтических брекетов сгенерировал 7,40 млрд долларов США в 2025 году и, по прогнозам, достигнет 10,11 млрд долларов США к 2030 году, увеличиваясь со среднегодовым темпом роста 8,13%. Системы прозрачных элайнеров растут со среднегодовым темпом роста 20,3%, подтверждая переход к эстетической, цифровой ортодонтии. Инструменты искусственного интеллекта, которые создают прогнозные планы лечения, укрепляют эффективность практики, а спрос взрослых теперь соперничает с педиатрическими объемами, поскольку работающие профессионалы ищут дискретные варианты. Среднегодовой темп роста термопластичного полиуретана 18,0% сигнализирует о важности биосовместимых, экологически чистых материалов, в то время как платформы прямых продаж потребителям растут быстро несмотря на ужесточение регулятивного надзора. Консолидация среди стоматологических сервисных организаций и стартапов на базе ИИ подпитывает конкурентную интенсивность, но риски цепи поставок в специальных сплавах и неопределенные правила вокруг телестоматологии умеряют долгосрочную видимость.

Ключевые выводы отчета

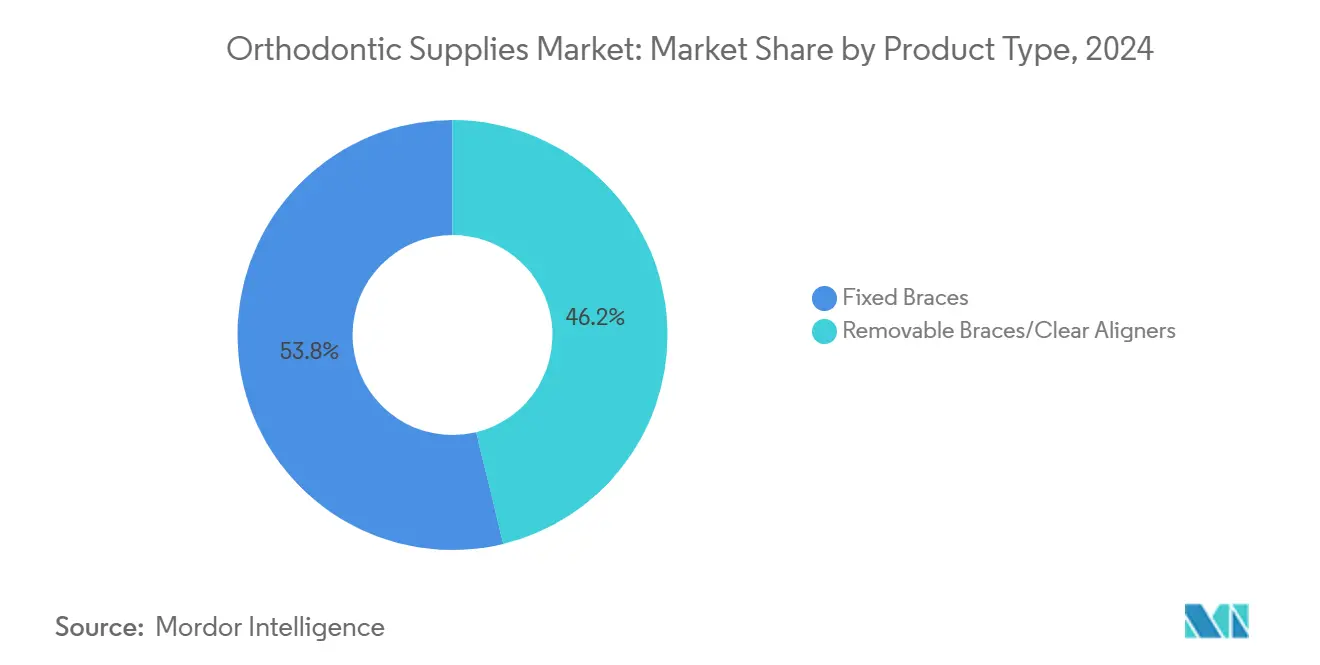

- По типу продукта несъемные брекеты лидировали на рынке ортодонтических брекетов с 53,8% доли в 2024 году, в то время как прозрачные элайнеры, как прогнозируется, покажут самый быстрый среднегодовой темп роста 20,3% до 2030 года.

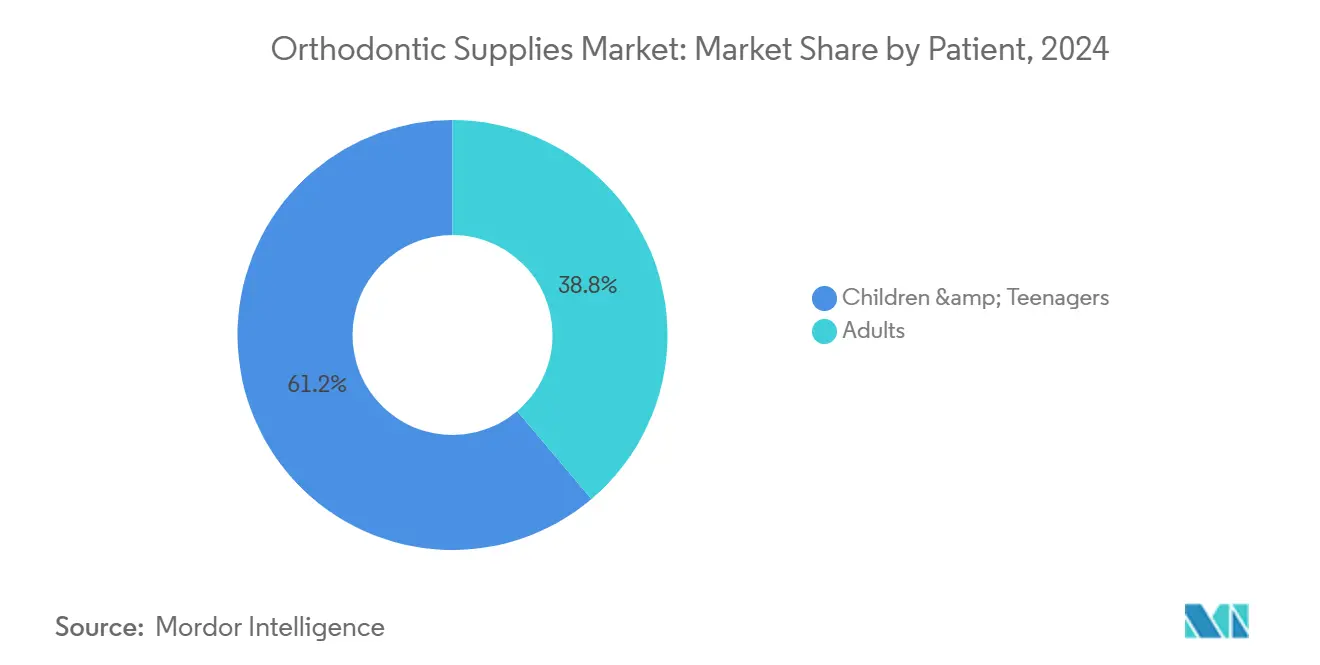

- По группам пациентов дети и подростки удерживали 61,2% размера рынка ортодонтических брекетов в 2024 году, но сегмент взрослых, по прогнозам, будет расширяться со среднегодовым темпом роста 13,0% до 2030 года.

- По конечным пользователям стоматологические клиники сохранили 61,1% доли выручки в 2024 году, в то время как платформы прямых продаж потребителям продвигаются со среднегодовым темпом роста 16,6% за тот же период.

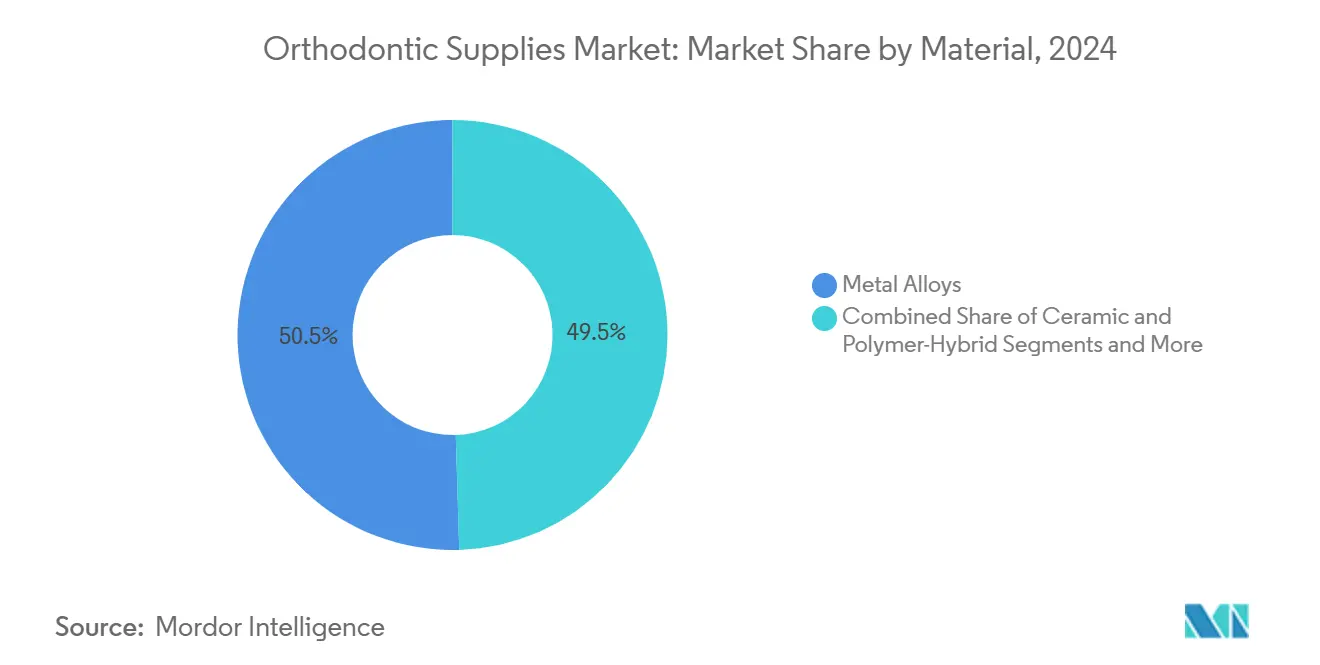

- По материалу металлические сплавы захватили 50,5% доли размера рынка ортодонтических брекетов в 2024 году, в то время как термопластичный полиуретан растет со среднегодовым темпом роста 18,0%.

- По каналу распространения офлайн дистрибьюторы командовали 73,8% долей в 2024 году; электронная коммерция является самым быстрорастущим каналом со среднегодовым темпом роста 18,0% до 2030 года.

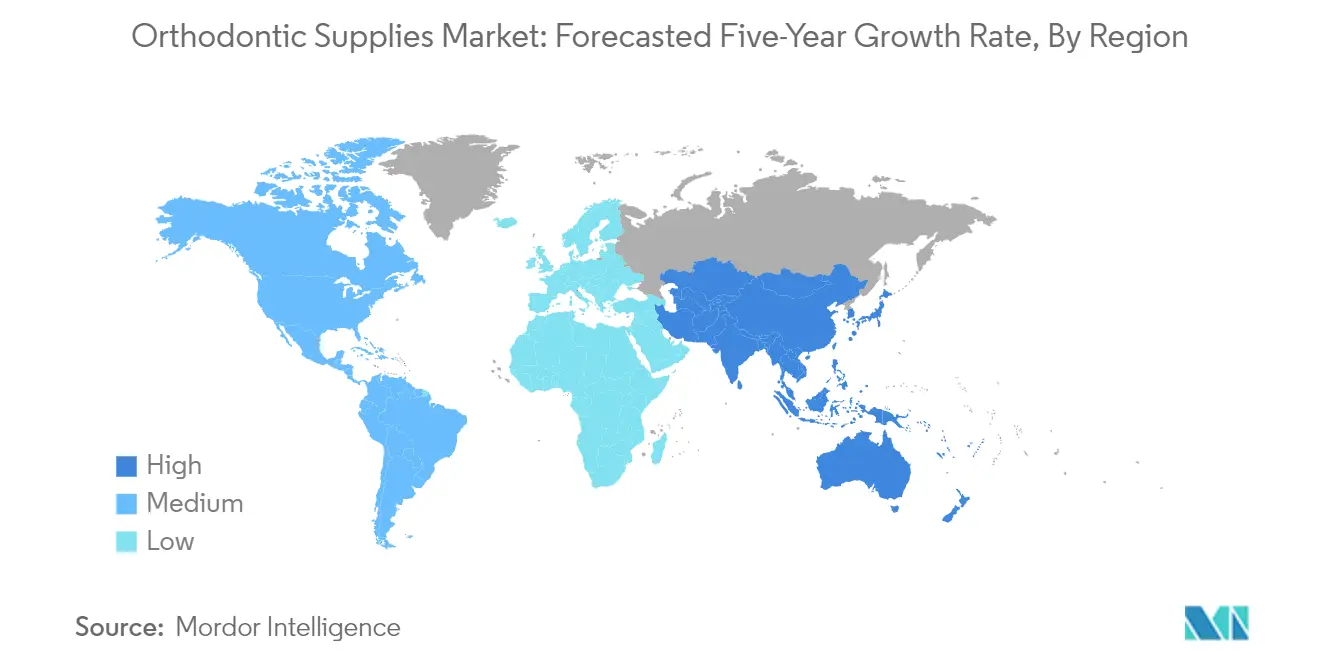

- По географии Северная Америка составляла 34,5% доли рынка ортодонтических брекетов в 2024 году, в то время как Азиатско-Тихоокеанский регион должен зафиксировать самый высокий среднегодовой темп роста 11,0% до 2030 года.

Тенденции и аналитические данные мирового рынка ортодонтических принадлежностей

Анализ воздействия драйверов

| Драйвер | % Воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущая распространенность неправильного прикуса | +1.80% | Глобально, с более высоким воздействием в Азиатско-Тихоокеанском регионе | Долгосрочное (≥ 4 лет) |

| Технологические достижения в цифровой ортодонтии | +2.10% | Северная Америка и ЕС, расширение в АТЭС | Среднесрочное (2-4 года) |

| Спрос взрослых на эстетические решения с прозрачными элайнерами | +1.50% | Глобально, сконцентрированный в городских рынках | Среднесрочное (2-4 года) |

| Расширение прямых продаж потребителям в ортодонтии | +1.20% | Преимущественно Северная Америка и ЕС | Краткосрочное (≤ 2 лет) |

| Планирование лечения рядом с креслом на основе ИИ | +0.90% | Северная Америка и ЕС, раннее принятие в АТЭС | Долгосрочное (≥ 4 лет) |

| Устойчивые, биологические ортодонтические материалы | +0.60% | ЕС лидирует, глобальное принятие следует | Долгосрочное (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущая распространенность неправильного прикуса

Неправильный прикус затрагивает до 75% населения мира, и сложные случаи более распространены в Китае, чем в Соединенных Штатах, расширяя пробел в лечении. Урбанизация и переход диеты к ультра-обработанным продуктам усугубляют проблемы окклюзии, в то время как продолжительное экранное время снижает естественную жевательную активность, необходимую для здорового краниофациального роста. Органы здравоохранения теперь связывают нелеченый неправильный прикус с височно-нижнечелюстными расстройствами и плохой гигиеной полости рта, побуждая к более широкому праву на возмещение. Сообщения общественного здравоохранения позиционируют ортодонтическую терапию не только как косметический выбор, но как профилактический инструмент, стимулируя спрос как в развитых, так и в развивающихся экономиках. Результатом является устойчивый приток пациентов за пределы традиционных педиатрических окон, питающий многолетнюю видимость конвейера для практик.

Технологические достижения в цифровой ортодонтии

Алгоритмы искусственного интеллекта достигают 92% чувствительности и 88% специфичности для обнаружения неправильного прикуса, с 94% планов лечения, генерируемых ИИ, соответствующих клиническим руководствам. Широкое принятие внутриротового сканирования и 3D-печати позволяет массовую кастомизацию и сокращает время у кресла, а КЛКТ-визуализация, интегрированная с ИИ, дает точное картирование корней и костей. Почти каждый ортодонтический кабинет в Северной Америке теперь работает с цифровым рабочим процессом, поднимая визуализацию лечения до ключевого дифференциатора для привлечения пациентов. Практики, способные обеспечить короткие, предсказуемые графики приемов, сообщают о более высоких коэффициентах конверсии и лучших рефералах из уст в уста. Периоды окупаемости инвестиций сокращаются по мере падения цен на сканеры и перехода программного обеспечения на подписные модели.

Спрос взрослых на эстетические решения с прозрачными элайнерами

Взрослые старше 35 лет представляют 23% новых ортодонтических случаев, отражая изменяющиеся социальные отношения и принятие на рабочем месте. Прозрачные элайнеры удовлетворяют эстетическим ожиданиям, с удовлетворенностью пациентов на уровне 78% против 62% для металлических брекетов, поощряя толерантность к премиальным ценам. Удаленная и гибридная работа снижает проблемы повседневной видимости, дополнительно улучшая принятие. Более высокая приверженность среди взрослых приводит к более плавному прогрессу случая и меньшему количеству уточнений, снижая накладные расходы для практик. Маркетинг влиятельных лиц в социальных сетях нормализует ортодонтию взрослых, расширяя базу рефералов и ускоряя принятие среди поздних пользователей.

Расширение прямых продаж потребителям в ортодонтии

Платформы элайнеров прямых продаж потребителям обеспечивают среднегодовой темп роста 16,8% даже при том, что профессиональные органы увеличивают отчетность о неблагоприятных событиях в базу данных MAUDE FDA.[1]American Association of Orthodontists, "Statement on Direct-to-Consumer Orthodontic Treatment," aaoinfo.org Финансирование на основе рассрочки смягчает барьеры первоначальных затрат и расширяет право на участие для когорт, чувствительных к бюджету. Гибридные модели ухода теперь сочетают удаленный мониторинг с периодическими внутрикабинетными сканированиями для удовлетворения требований качества при сохранении удобства. Встряски рынка начались: некоторые игроки вышли после упущений качества, в то время как другие повернулись к услугам, направляемым стоматологом, иллюстрируя гонку за балансирование масштаба с клинической достоверностью. Долгосрочные победители, вероятно, интегрируют триаж ИИ и сохранят надежный путь рефералов для сложных случаев.

Анализ воздействия ограничений

| Ограничение | (~) % Воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокая стоимость лечения и ограниченное возмещение | -1.40% | Глобально, более выражено в развивающихся рынках | Среднесрочное (2-4 года) |

| Клинические риски и осложнения | -0.80% | Глобально, регулятивный фокус в Северной Америке и ЕС | Краткосрочное (≤ 2 лет) |

| Волатильность цепи поставок специальных сплавов | -0.70% | Глобально, критическое воздействие в Северной Америке и ЕС | Среднесрочное (2-4 года) |

| Регулятивный откат по моделям телестоматологии | -0.50% | Преимущественно Северная Америка и ЕС | Краткосрочное (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Высокая стоимость лечения и ограниченное возмещение

Глобальные расходы на стоматологию достигли 174 млрд долларов США в 2023 году, однако ортодонтические процедуры часто стоят 3000-10000 долларов США каждая, цифра, которая превышает потолки покрытия многих страховых планов.[2]American Dental Association, "Dental Expenditure Trends 2023," ada.org Платежи из собственного кармана все еще доминируют в развивающихся регионах, сдерживая принятие среди домохозяйств со средним доходом. Географические диспаритеты цен способствуют лечебному туризму, но несогласованное наблюдение поднимает вариабельность исходов. Экономические спады обычно откладывают факультативные расходы, давя на доходы практик на рынках наличной оплаты. Гибкое финансирование и страховые модели, основанные на стоимости, набирают обороты, но остаются фрагментированными.

Клинические риски и осложнения

FDA обновила стандарты устройств в соответствии с ISO 27020 и ANSI/ADA 105-2024 для ужесточения надзора за безопасностью, поощряя более надежное пост-рыночное наблюдение[3]U.S. Food and Drug Administration, "ANSI/ADA Standard No. 105-2024," fda.gov. Осложнения, такие как резорбция корней и пародонтальное повреждение, повышают проблемы ответственности, особенно для неконтролируемых случаев прямых продаж потребителям. Лечение взрослых представляет дополнительные вызовы из-за предыдущих реставраций и изменений плотности кости, генерируя более длительное время у кресла. Страховщики отвечают повышением премий по страхованию от халатности, что может отговорить небольшие практики от принятия ускоренных или удаленных протоколов до появления четких руководящих принципов.

Сегментный анализ

По типу продукта: прозрачные элайнеры меняют парадигмы лечения

Прозрачные элайнеры продвигаются со среднегодовым темпом роста 20,3%, опережая общий рынок ортодонтических брекетов. Несъемные брекеты все еще командуют 53,8% доли рынка ортодонтических брекетов в 2024 году, поддерживая сложные торсионные и корневые движения, которые элайнеры пока не могут соперничать. Одобрение системы нёбного расширителя Align Technology в Турции демонстрирует переход прозрачных элайнеров на территорию раннего вмешательства, а не ограниченной коррекции рецидива. Массово кастомизированные элайнеры, изготовленные через 3D-печать, снижают затраты на трей и повышают масштабируемость, расширяя право на участие практик. Между тем, инновации в самолигирующих брекетах с умными датчиками позволяют мониторинг силы в реальном времени, сокращая сроки несъемных случаев на 10-15%. Устойчивость возникает как дифференциатор: 40% потенциальных пациентов теперь спрашивают о перерабатываемых трейах, подталкивая поставщиков к биологическим полимерам.

Прогнозируется, что прозрачные элайнеры будут лечить 70% новых случаев к 2025 году, переопределяя иерархию размера рынка ортодонтических брекетов. Тем не менее, несъемные системы остаются существенными в регионах, чувствительных к стоимости, и для серьезных скелетных несоответствий. Продвинутые титано-молибденовые дуги улучшают стабильность активации и сокращают посещения кресла, поддерживая актуальность среди популяций, сознательных к бюджету. Спрос на лигатуры сохраняется в развивающихся экономиках, где стоимость материала перевешивает эстетическое предпочтение, поэтому глобальная смесь продаж сохраняет сбалансированный профиль до 2030 года.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По пациенту: сегмент взрослых движет премиальным ростом

Взрослые составляют растущую долю размера рынка ортодонтических брекетов, продвигаясь со среднегодовым темпом роста 13,0% против 61,2% доминирования молодежи в 2024 году. Профессиональные взрослые ищут дискретные решения, которые сочетаются с их стилем жизни, часто выбирая элайнеры по цене в среднем 6500 долларов США. Их более высокая приверженность снижает коэффициенты уточнения, приводя к предсказуемым маржам для клиник. Случаи взрослых часто включают реставрации и пародонтальные соображения, повышая процедурную сложность и оплачиваемое время у кресла.

Педиатрические и подростковые когорты сохраняют лидерство в объеме, потому что раннее вмешательство остается клинически оптимальным. Профилактическая ортодонтия, такая как расширение первой фазы, предотвращает прогрессирование серьезного неправильного прикуса и снижает пожизненные затраты. Родители инвестируют на основе воспринимаемой долгосрочной экономии здоровья полости рта, поддерживая стабильную клиентскую базу. Тем не менее, спрос взрослых изменяет маркетинговые стратегии, подталкивая практики к гибкому планированию и услугам удаленного мониторинга.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечному пользователю: цифровые платформы разрушают традиционную доставку

Стоматологические клиники и стоматологические сервисные организации удерживают 61,1% доли выручки, однако сегмент прямых продаж потребителям растет со среднегодовым темпом роста 16,6%. Практики оцифровывают регистрацию, визуализацию и заказ элайнеров для соответствия удобству, которое агрессивно продвигают платформы прямых продаж потребителям. Гибридные модели теперь доминируют: пациенты начинают с виртуальных консультаций и проходят периодические внутрикабинетные сканирования, сочетая доступность с надзором. Облачные порталы управления случаями интегрируют постановку ИИ, сокращая время планирования.

Больницы фокусируются на сложных междисциплинарных случаях, таких как ортогнатическая хирургия, которые поставщики прямых продаж потребителям не могут обработать, обеспечивая спрос на полносервисных поставщиков. Стоматологические сервисные организации используют масштаб для переговоров по контрактам с поставщиками и развертывания ИИ-визуализации по филиалам, защищая маржи от растущих затрат на рабочую силу. Ландшафт прямых продаж потребителям консолидируется, поскольку проблемы устойчивости и регулятивные действия повышают барьеры входа.

По материалу: устойчивые инновации движут премиальными сегментами

Металлические сплавы сохраняют 50,5% доли рынка из-за проверенной прочности и доступности, закрепляя традиционные несъемные аппараты. Термопластичный полиуретан, регистрирующий среднегодовой темп роста 18,0%, лежит в основе бума прозрачных элайнеров. Новые композиты шелкового фиброина сочетают антимикробные свойства с прочностью на растяжение, идеальные для элайнеров и ретейнеров. Керамические и полимерные гибриды обеспечивают зубоцветную эстетику для пациентов, предпочитающих несъемные решения без металлических визуальных эффектов.

Умные материалы, которые реагируют на температуру полости рта, постепенно регулируют силу, потенциально сокращая назначения ручной смены проволоки. Рост цен на сплавы из-за геополитических ограничений поставок движет исследованиями оптимизации затрат. Регуляторы в Европейском союзе теперь подчеркивают жизненный цикл воздействия на окружающую среду, стимулируя производителей принимать биорезорбируемые формулировки. Этот толчок к устойчивости является конкурентным рычагом в городских рынках с экологически сознательными потребителями.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По каналу распространения: электронная коммерция трансформирует паттерны доступа

Офлайн дистрибьюторы все еще обслуживают 73,8% потока продуктов, используя техническую поддержку и давние отношения с практиками. Тем не менее, среднегодовой темп роста электронной коммерции 18,0% перерисовывает линии; прямые веб-сайты производитель-клиника предлагают оптовые скидки и доставку точно в срок, снижая затраты на хранение. Цифровые платформы закупок интегрируют аналитику запасов, направляя практики на автоматический перезаказ при достижении пороговых значений запасов.

Традиционные оптовики оцифровывают каталоги и объединяют онлайн-модули обучения для поддержания актуальности. Для новых участников безграничная логистика открывает развивающиеся рынки без локальных складов, но они должны преодолеть регулятивные вариации в регистрации устройств. Практики в отдаленных районах получают наибольшую выгоду, получая доступ к более широкому спектру аппаратов, ранее недоступных из-за низкого местного спроса.

Географический анализ

Северная Америка удерживала 34,5% доли рынка ортодонтических принадлежностей в 2024 году, поддерживаемая широким страховым покрытием и высокой концентрацией сертифицированных специалистов. ИИ-управляемые сканеры и кресельные 3D-принтеры достигают основного статуса, позволяя американским и канадским клиникам предлагать получение элайнеров в тот же день. Консолидация ускоряется по мере того, как стоматологические сервисные организации приобретают сольные практики, повышая покупательную способность и стандартизацию ИТ. Однако повышенные затраты на рабочую силу и риски цепи поставок в никель-титановых сплавах движут инфляцией цен, подталкивая некоторых пациентов к поэтапным планам лечения или вариантам прямых продаж потребителям.

Азиатско-Тихоокеанский регион является самым быстрорастущим регионом со среднегодовым темпом роста 11,0%, добавляя свежий объем к рынку ортодонтических брекетов. Высокая распространенность неправильного прикуса в Китае и быстро урбанизирующийся средний класс производят устойчивые очереди пациентов, хотя пробелы в возмещении сохраняются. Япония и Южная Корея демонстрируют раннее принятие ИИ-диагностики и самолигирующих керамических брекетов. Австралия выигрывает от надежного принятия частного страхования и правительственных стандартов, которые поддерживают цифровые рабочие процессы. Города первого уровня Индии видят растущий спрос взрослых, однако чувствительность к цене удлиняет циклы принятия решений, позиционируя планы рассрочки как ключевой инструмент.

Европа поддерживает устойчивый рост в середине однозначных чисел, подкрепленный универсальным стоматологическим покрытием и зрелой сетью специалистов. Законодательство об устойчивости движет цепь поставок к перерабатываемым и биологическим материалам элайнеров, давая европейским поставщикам преимущество первопроходца. Германия и Соединенное Королевство закрепляют региональную выручку благодаря высоким душевым стоматологическим расходам и пионерским исследовательским центрам. Франция и Испания наблюдают увеличение принятия лечения взрослыми по мере расширения финансовых продуктов. Восточноевропейские рынки открывают новые пулы пациентов, но требуют поддерживаемого дистрибьютором профессионального образования для установления цифровых протоколов.

Конкурентный ландшафт

Рынок ортодонтических брекетов умеренно концентрированный. Align Technology, 3M Oral Care, Dentsply Sirona и Ormco закрепляют традиционный уровень поставщиков, в то время как LightForce Orthodontics возглавляет новую волну полностью персонализированных 3D-печатных брекетов, которые могут сократить время лечения на 40%. Align Technology продолжает обновлять свою платформу Invisalign и расширять возможности сканера iTero, усиливая блокировку клиентов с программным обеспечением рабочего процесса от начала до конца. 3M инвестирует в датчики умных брекетов для захвата данных для ИИ-мониторинга, в то время как Dentsply Sirona интегрирует внутриротовое сканирование с кресельным фрезерованием для оптимизации доставки аппаратов.

Стоматологические сервисные организации, такие как Heartland Dental и Canadian Orthodontic Partners, масштабируют закупки и маркетинг, хотя затраты на обслуживание долга вызывают селективные отчуждения. Стартапы используют инструменты ИИ-триажа для автоматизации симуляционных видео для потенциальных пациентов, снижая затраты на приобретение. Тренды вертикальной интеграции распространяются: поставщики приобретают программные стартапы, а стоматологические сервисные организации запускают внутренние лаборатории элайнеров для захвата маржи и сокращения оборотов. Фирмы прямых продаж потребителям поворачиваются к гибридному уходу, нанимая ортодонтов для решения регулятивного контроля и построения достоверности. В развивающихся регионах региональные производители партнерствуют с местными дистрибьюторами для соблюдения законов о регистрации устройств при использовании неосвоенных популяционных баз.

Возможности белого пространства включают экологически чистые НИОКР материалов и поддержку принятия решений ИИ, которая добывает многоисточниковую визуализацию для направления точного корневого движения. Компании, способные объединить клиническую эффективность, цифровое удобство и устойчивость, по прогнозам, обеспечат более сильные барьеры переключения. Однако судебные процессы по интеллектуальной собственности вокруг рабочих процессов сканирования и дизайна элайнеров остаются операционным риском, который может перенаправить расходы на НИОКР.

Лидеры мировой индустрии ортодонтических принадлежностей

-

Align Technology Inc

-

3M Company

-

Envista Holdings

-

Dentsply Sirona Inc.

-

Straumann AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Февраль 2025: Align Technology расширилась в Турцию с регулятивным одобрением системы нёбного расширителя Invisalign Агентством лекарств и медицинских устройств Турции, нацеливаясь на рынки раннего ортодонтического вмешательства.

- Февраль 2025: DEXIS представила новый внутриротовой сканер и улучшения ИИ, которые подключают более 150 000 устройств визуализации в своей цифровой экосистеме.

- Январь 2025: FDA предоставила разрешение 510(k) Pearl Digital Inc. для Pearl Clear Aligner, устройства класса II для лечения неправильного прикуса.

- Август 2024: G&H Orthodontics обновила свою систему прозрачных элайнеров Tune для улучшенной точности и комфорта.

- Июль 2024: Biolux Technology запустила OrthoPulse в Соединенных Штатах, устройство, предназначенное для ускорения движения зубов и сокращения продолжительности лечения.

Объем отчета о мировом рынке ортодонтических принадлежностей

В соответствии с объемом отчета ортодонтия является областью стоматологии, которая включает коррекцию неправильных челюстей и зубов для улучшения внешнего вида и функции зубов и челюстей. Она также может помочь в долгосрочном здоровье зубов, десен и челюстных суставов, распределяя давление прикуса по зубам. Ранее ортодонтическое лечение ассоциировалось с подростками и детьми, но теперь многие взрослые также ищут ортодонтическое лечение для коррекции проблем полости рта с целью улучшения здоровья полости рта и внешнего вида. Рынок ортодонтических принадлежностей сегментирован по продукту (несъемный тип и съемный тип), пациенту (взрослые и дети) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка, и Южная Америка). Отчет о рынке также охватывает оценочные размеры рынка и тенденции для 17 стран в основных регионах по всему миру. Отчет предлагает стоимость (в миллионах долларов США) для вышеуказанных сегментов.

| Несъемные брекеты | Брекеты |

| Дуги | |

| Анкерные аппараты | |

| Лигатуры | |

| Прочие | |

| Съемные брекеты / Прозрачные элайнеры |

| Дети и подростки |

| Взрослые |

| Стоматологические клиники и стоматологические сервисные организации |

| Больницы |

| Платформы прямых продаж потребителям |

| Металлические сплавы |

| Керамика и полимерно-гибридные |

| Термопластичный полиуретан (TPU) |

| Биорезорбируемые и экологические материалы |

| Офлайн (дистрибьютор / розница) |

| Платформы электронной коммерции |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Соединенное Королевство | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Австралия | |

| Остальная Азия | |

| Ближний Восток и Африка | Совет сотрудничества арабских государств Персидского залива |

| Южная Африка | |

| Остальной Ближний Восток и Африка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По типу продукта | Несъемные брекеты | Брекеты |

| Дуги | ||

| Анкерные аппараты | ||

| Лигатуры | ||

| Прочие | ||

| Съемные брекеты / Прозрачные элайнеры | ||

| По пациенту | Дети и подростки | |

| Взрослые | ||

| По конечному пользователю | Стоматологические клиники и стоматологические сервисные организации | |

| Больницы | ||

| Платформы прямых продаж потребителям | ||

| По материалу | Металлические сплавы | |

| Керамика и полимерно-гибридные | ||

| Термопластичный полиуретан (TPU) | ||

| Биорезорбируемые и экологические материалы | ||

| По каналу распространения | Офлайн (дистрибьютор / розница) | |

| Платформы электронной коммерции | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия | ||

| Остальная Азия | ||

| Ближний Восток и Африка | Совет сотрудничества арабских государств Персидского залива | |

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, освещенные в отчете

Каков текущий размер мирового рынка ортодонтических принадлежностей?

Прогнозируется, что мировой рынок ортодонтических принадлежностей зарегистрирует среднегодовой темп роста 7,5% в течение прогнозного периода (2025-2030)

Кто являются ключевыми игроками на мировом рынке ортодонтических принадлежностей?

American Orthodontics, Great Lakes Orthodontics Ltd, DB Orthodontics Ltd, G&H Orthodontics Inc. и The 3M Company являются основными компаниями, работающими на мировом рынке ортодонтических принадлежностей.

Какой регион растет быстрее всего на мировом рынке ортодонтических принадлежностей?

Прогнозируется, что Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста в течение прогнозного периода (2025-2030).

Какой регион имеет самую большую долю на мировом рынке ортодонтических принадлежностей?

В 2025 году Северная Америка составляет самую большую долю рынка на мировом рынке ортодонтических принадлежностей.

Какие годы покрывает этот мировой рынок ортодонтических принадлежностей?

Отчет покрывает исторический размер мирового рынка ортодонтических принадлежностей за годы: 2019, 2020, 2021, 2022, 2023 и 2024. Отчет также прогнозирует размер мирового рынка ортодонтических принадлежностей на годы: 2025, 2026, 2027, 2028, 2029 и 2030.

Последнее обновление страницы: