Размер и доля рынка нефтепереработки

Анализ рынка нефтепереработки от Mordor Intelligence

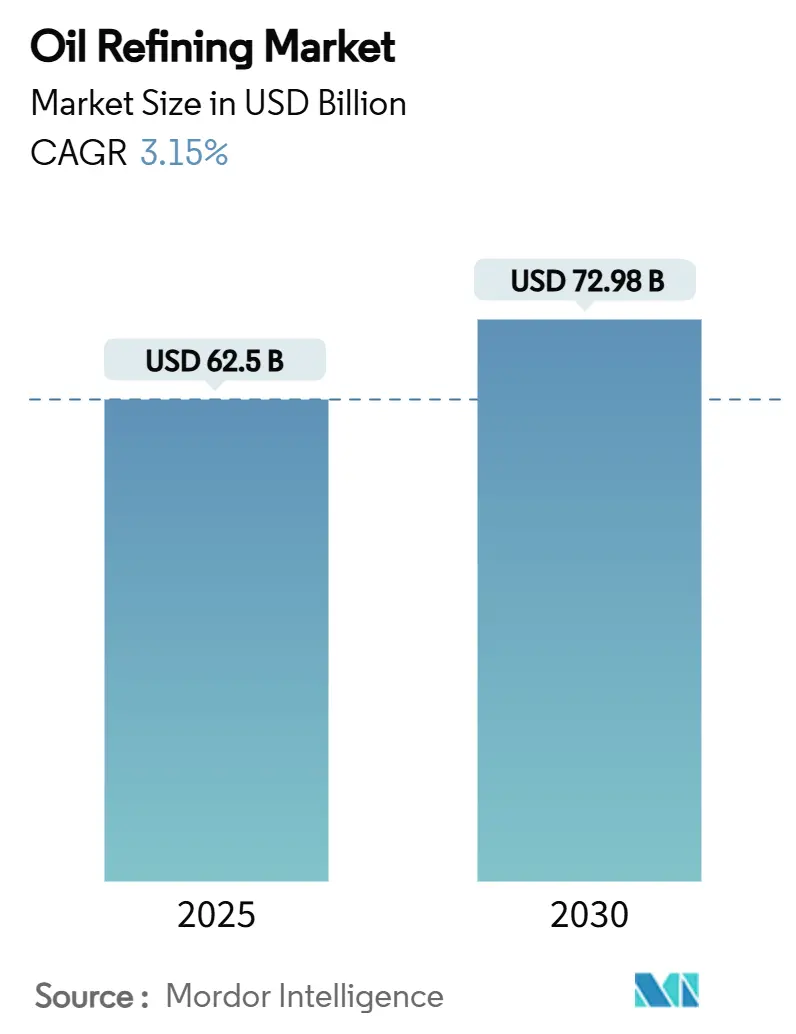

Размер рынка нефтепереработки оценивается в 62,5 млрд долларов США в 2025 году и, как ожидается, достигнет 72,98 млрд долларов США к 2030 году при CAGR 3,15% в течение прогнозного периода (2025-2030).

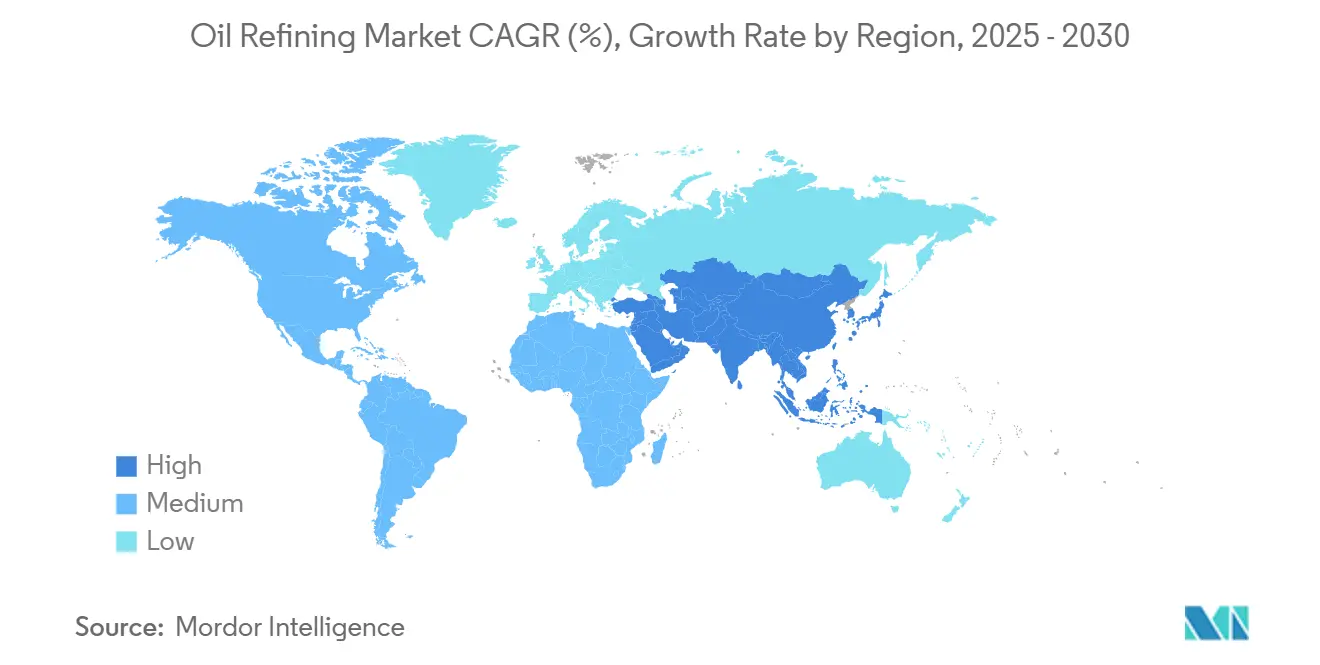

Эта положительная динамика обусловлена ускоренным продвижением нефтепереработчиков в нефтехимическую интеграцию, крупномасштабные модернизации десульфуризации и платформы возобновляемого дизельного топлива, которые помогают защитить маржу от слабого спроса на бензин. Операторы, которые сочетают глубину конверсии, цифровую оптимизацию и диверсифицированные топливные линейки, продолжают опережать конкурентов, в то время как заводы, привязанные к экономике одного топлива или лишенные гибкости сырья, закрываются или переводятся на специализированное использование. Рост пропускной способности нефтеперерабатывающих заводов остается наиболее сильным в Азиатско-Тихоокеанском регионе, на Ближнем Востоке и в отдельных африканских рынках, где правительства поддерживают самодостаточность нижнего передела и экспортные амбиции. Одновременно рационализация ОЭСР и дефицит капитала, связанный с ESG, ограничивают строительство новых объектов в развитых регионах, усиливая глобальную конкуренцию за высококачественные баррели и устойчивые крэк-спреды.

Ключевые выводы отчета

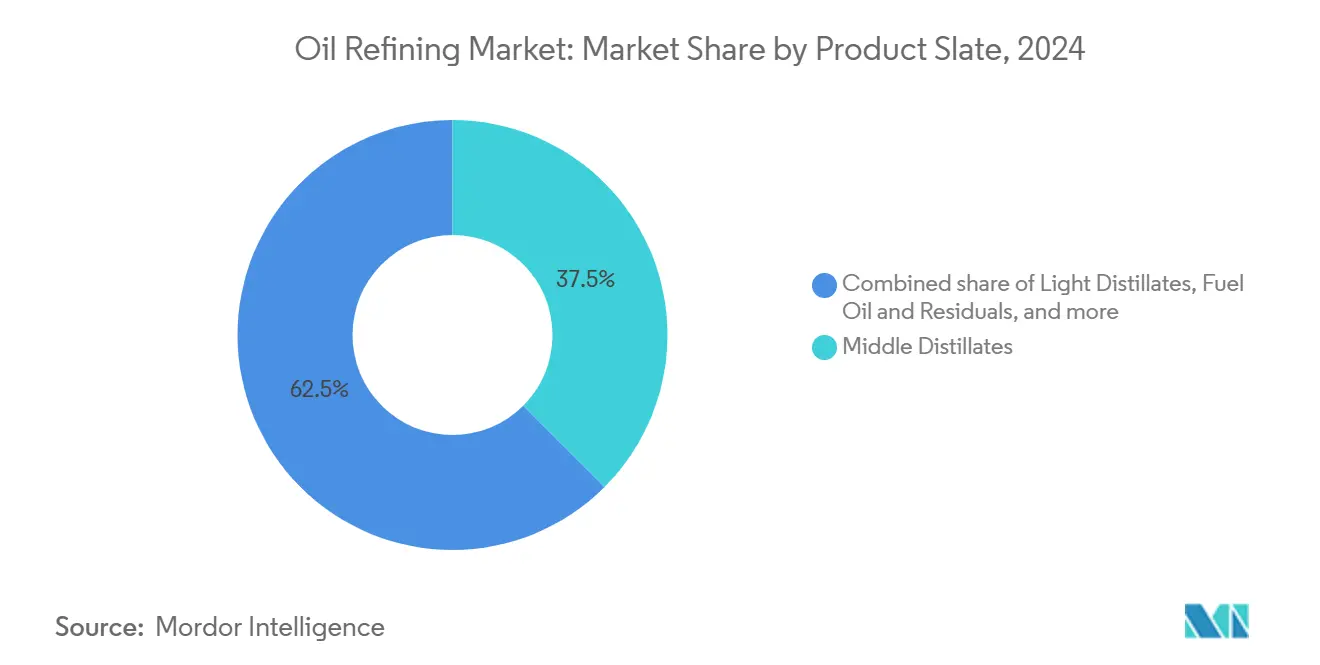

- По продуктовой линейке средние дистилляты занимали 37,5% доли рынка нефтепереработки в 2024 году; прогнозируется рост нефтехимического сырья с CAGR 3,9% до 2030 года.

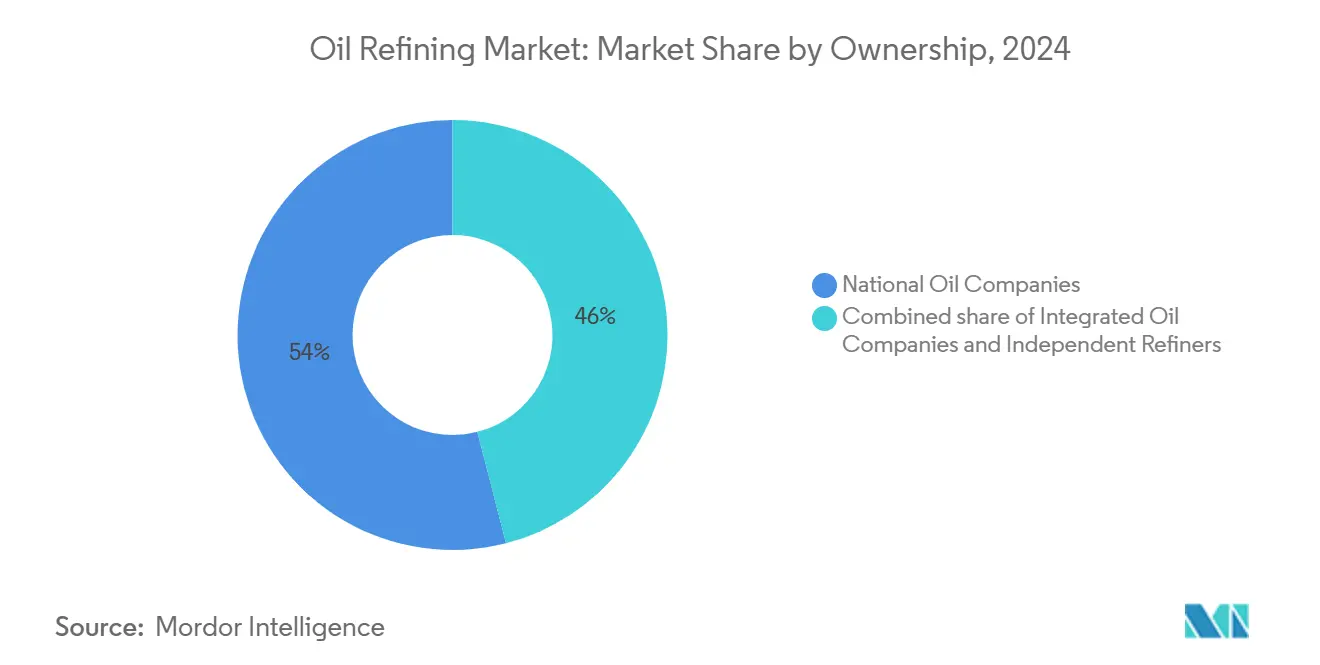

- По форме собственности национальные нефтяные компании контролировали 54% доли рынка нефтепереработки в 2024 году, тогда как независимые / торговые нефтепереработчики показывают самый быстрый CAGR 3,7% до 2030 года.

- По географии Азиатско-Тихоокеанский регион контролировал 35% доли рынка нефтепереработки в 2024 году, расширяясь с CAGR 4,1% между 2025 и 2030 годами.

Глобальные тенденции и аналитика рынка нефтепереработки

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Развитие нефтехимического сырья в Азии, стимулирующее модернизацию конверсии | +0.8% | Азиатско-Тихоокеанский регион в основе, распространение на Ближний Восток | Среднесрочный период (2-4 года) |

| Низкосернистые морские топлива после IMO 2020, запускающие волну модернизации десульфуризации | +0.6% | Глобально, сосредоточено в крупных судоходных узлах | Краткосрочный период (≤ 2 лет) |

| Форвардная интеграция НОК Ближнего Востока, захватывающая маржу нижнего передела | +0.5% | Ближний Восток и Африка, экспортные рынки глобально | Долгосрочный период (≥ 4 лет) |

| Бум легкой плотной нефти в США, стимулирующий инвестиции в конденсат-сплиттеры | +0.4% | Северная Америка, преимущественно побережье Мексиканского залива США | Среднесрочный период (2-4 года) |

| Дисконтированная российская нефть Urals, стимулирующая маржу сложных европейских НПЗ | +0.3% | Европа, избранные НПЗ с возможностью переработки тяжелой нефти | Краткосрочный период (≤ 2 лет) |

| Стимулы совместной переработки возобновляемого дизтоплива в ОЭСР, повышающие расходы на гидроочистку | +0.2% | Страны ОЭСР, особенно США и Европа | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Развитие нефтехимического сырья в Азии, стимулирующее модернизацию конверсии

Азиатские нефтепереработчики интегрируют каталитические крекеры и полипропиленовые линии для продвижения вверх по цепочке стоимости. Модернизация CNOOC в Нинбо добавила 450 000 тонн в год мощности по полипропилену и увеличила переработку нефти на 50%, предоставив комплексу доступ к устойчивому внутреннему химическому спросу [1]"CNOOC Ningbo PP Expansion," oilprice.com, oilprice.com. Аналогичные инвестиции в Индии нацелены на 35-40 миллионов тонн новых мощностей к 2030 году, с направлением нафты в ароматические и олефиновые цепочки. Интеграция защищает маржу от эрозии бензина, вызванной электромобилями, захватывая при этом более высокие нефтехимические спреды, которые поддерживают долгосрочную устойчивость прибыли в рынке нефтепереработки.

Низкосернистые морские топлива после IMO 2020, запускающие модернизацию десульфуризации

Ограничение по сере продолжает изменять ожидания качества топлива. Инвестиции ExxonMobil в Фоули добавляют гидроочиститель, производящий 570 миллионов галлонов низкосернистого дизельного топлива ежегодно. Внутренние НПЗ также модернизируют десульфуризаторы для поставки премиального бункерного топлива, расширяя географическое снабжение и улучшая арбитражные возможности. Устойчивые притоки капитала на модернизацию для соответствия требованиям укрепляют спрос на водород и каталитические системы, поддерживая гибкость пропускной способности и поддерживая рынок нефтепереработки.

Форвардная интеграция НОК Ближнего Востока, захватывающая маржу нижнего передела

ADNOC, Saudi Aramco и другие национальные чемпионы используют ресурсные преимущества для строительства экспортно-ориентированных комплексов. Их интегрированные модели сочетают добычу нефти с нефтеперерабатывающими и химическими активами, обеспечивая конкурентоспособное ценообразование в быстрорастущих узлах Азии. Растущие объемы от этих игроков оказывают давление на торговых нефтепереработчиков, но улучшают региональную доступность продуктов, формируя торговые потоки и относительную динамику маржи в рынке нефтепереработки.

Бум легкой плотной нефти в США, стимулирующий инвестиции в конденсат-сплиттеры

Растущая добыча сланцевой нефти стимулирует инвестиции в конденсат-сплиттеры и гибкость нефти. Phillips 66 завершила проекты в Суини, оптимизируя переработку легкой сладкой нефти и улучшая выходы нефтехимического сырья. Предприятия газ-в-бензин, такие как завод Verde Clean Fuels в Пермском бассейне, иллюстрируют новые пути к готовым продуктам. Эти шаги укрепляют конкурентоспособность США и увеличивают экспорт продуктов, добавляя глубину глобальному рынку нефтепереработки.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Рационализация НПЗ ОЭСР под целями нулевого нетто | -0.9% | Европа и Северная Америка, избирательные закрытия глобально | Долгосрочный период (≥ 4 лет) |

| Растущий дефицит капитала, обусловленный ESG, для новых заводов | -0.7% | Глобально, особенно развитые рынки | Среднесрочный период (2-4 года) |

| Волатильные крэк-спреды, подрывающие ROCE для торговых нефтепереработчиков | -0.4% | Глобально, сосредоточено в независимых нефтепереработчиках | Краткосрочный период (≤ 2 лет) |

| Схемы углеродного ценообразования, сжимающие маржу тяжелого топлива | -0.3% | Европа, расширение на другие развитые рынки | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Рационализация НПЗ ОЭСР под целями нулевого нетто

Европа и Северная Америка закрывают или перепрофилируют старые заводы по мере того, как фирмы выравниваются с климатическими политиками. TotalEnergies конвертирует Грандпюи в платформу нулевой нефти, производящую устойчивое авиационное топливо и биополимеры. Shell прекратит переработку нефти в Весселинге к 2025 году, переключившись на базовые масла [2]"Shell Wesseling Transition," shell.com, shell.com. Эти действия сокращают региональное предложение, повышают загрузку выживших объектов и изменяют схемы импорта продуктов, но ограничивают рост мощностей в рынке нефтепереработки.

Растущий дефицит капитала, обусловленный ESG, для новых заводов

Инвесторы ищут доходы с низким углеродным следом, затрудняя финансирование новых нефтеперерабатывающих установок. Пауза проекта биотоплива Shell в Роттердаме и связанные обесценения показывают повышенную проверку даже для активов, выровненных с переходом [3]"Rotterdam Biofuels Pause," theguardian.com, theguardian.com. Оценки акций, отстающие от возобновляемых аналогов, ограничивают балансовую мощность для роста, подталкивая операторов к оптимизации существующих объектов вместо строительства новых, что замедляет расширение рынка нефтепереработки.

Сегментный анализ

По продуктовой линейке: нефтехимия стимулирует миграцию стоимости

Средние дистилляты сохранили 37,5% доли рынка нефтепереработки в 2024 году, поскольку авиатопливо и дизельное топливо восстановились с глобальными поездками и грузоперевозками развивающихся рынков. Легкие дистилляты продолжают выигрывать от растущего владения транспортными средствами в развивающихся экономиках, но сталкиваются со структурными снижениями в зрелых регионах. Тяжелое топливо борется с более строгими морскими и энергетическими регулированиями, побуждая к инвестициям в коксование и гидрокрекинг, которые модернизируют остатки. Категория нефтехимического сырья растет быстрее всего с CAGR 3,9%, поскольку интегрированные операторы направляют нафту и СУГ в высокомаржинальные полимерные цепочки. Поворот к химии повышает стабильность маржи и поддерживает более широкую доходную базу в рынке нефтепереработки.

Большая интеграция увеличивает сложность установок, улучшая гибкость нефти и позволяя разнообразный выбор линейки. Добавление полипропилена CNOOC в Нинбо и расширение Shell в Хуйчжоу, запланированное на 2028 год, подчеркивают тенденцию к химически-центричным операциям. Такие проекты расширяют размер рынка нефтепереработки для высококонверсионных активов и защищают прибыль от замещения бензина электромобилями.

По форме собственности: НОК доминируют, а независимые адаптируются быстрее всего

Национальные нефтяные компании занимали 54% доли рынка нефтепереработки в 2024 году, используя надежный доступ к нефти и государственный капитал для строительства интегрированных объектов, которые вытесняют традиционные мейджоры. Многопрофильная нижнеотводная экспансия Saudi Aramco и модернизация ADNOC в Рувайсе типичны для того, как НОК используют глубину ресурсов для закрепления азиатских соглашений по офтейку. Модернизация CNOOC в Нинбо на 2,74 млрд долларов США подчеркивает масштабное преимущество государственных фирм, расширяя охват на внутренние полимерные ниши и региональный экспорт продуктов.

Независимые / торговые нефтепереработчики, хотя и меньше по размеру, будут расширяться быстрее всего с CAGR 3,7% до 2030 года. Их гибкое распределение капитала, фокус на высокодоходные модернизации и готовность переключиться на возобновляемое дизельное топливо позволяют быстро адаптироваться к рыночным колебаниям. Специализированный сегмент возобновляемого дизельного топлива Phillips 66 и портфель низкоуглеродных проектов Valero демонстрируют, как независимые монетизируют стимулы и гибко управляют операциями, оставаясь в основном рынке нефтепереработки [4]"Phillips 66 Renewable Diesel Strategy," phillips66.com, phillips66.com. Интегрированные нефтяные компании борются с актами балансирования верхнего и нижнего переделов, побуждая к избирательным продажам, таким как переключение TotalEnergies Грандпюи на платформу нулевой нефти и поворот Shell Весселинга к базовым маслам. По мере того как мейджоры наклоняют портфели к низкоуглеродным предприятиям, НОК и независимые заполняют пробелы в традиционной нефтепереработке, изменяя будущие доли в континууме размера рынка нефтепереработки.

Географический анализ

Расширение нефтеперерабатывающего комплекса Азиатско-Тихоокеанского региона поддерживает его лидерство. Модернизация CNOOC в Нинбо на 2,74 млрд долларов США увеличила переработку нефти до 240 000 баррелей в день, добавив полипропиленовые установки для удовлетворения внутреннего спроса на пластики. Запланированные строительства мощностей в Индии стоимостью 1,9-2,2 лакх крор рупий поддерживают устойчивое предложение по мере расширения потребления с CAGR 4%. Юго-Восточная Азия видит новые проекты во Вьетнаме и Индонезии для снижения зависимости от импорта продуктов, в то время как Япония и Южная Корея сосредотачиваются на высокоэффективных операциях и экспорте технологий. Интегрированные модели региона и государственная поддержка продолжают расширять рынок нефтепереработки.

Северная Америка остается ключевым экспортером. Доступность легкой нефти, обусловленная сланцевой добычей, снижает затраты на сырье для НПЗ побережья Мексиканского залива. Модернизация Phillips 66 в Суини позволяет гибкие прогоны, которые благоприятствуют производству бензина и химического сырья. Valero направляет 5,4 млрд долларов США в низкоуглеродные проекты, включая возобновляемое дизельное топливо, для балансирования целей по выбросам с захватом маржи. Канада и Мексика соперничают за модернизацию активов на фоне политических изменений, но США сохраняют структурное преимущество в рынке нефтепереработки благодаря обильному сырью и глубоководным логистическим сетям.

Европа переживает самые быстрые структурные изменения. TotalEnergies конвертирует Грандпюи в возобновляемую платформу, в то время как Shell перепрофилирует Весселинг, убирая традиционные мощности, но добавляя выпуск устойчивого авиационного топлива и базовых масел. Углеродное ценообразование повышает операционные расходы для потоков тяжелого топлива, стимулируя конверсионные установки и интеграцию водорода. Дефицит предложения от закрытий увеличивает импорт с Ближнего Востока и из Соединенных Штатов, повышая трансатлантическую торговлю и усиливая разрывы конкурентоспособности среди выживших заводов в рынке нефтепереработки.

Конкурентная среда

Концентрация рынка остается умеренной. ExxonMobil, Shell и Saudi Aramco лидируют благодаря масштабу, технологиям и преимуществам в сырье, но составляют менее четверти пропускной способности. Независимые нефтепереработчики, такие как Valero и Marathon, делают упор на операционную гибкость и возобновляемое дизельное топливо для защиты маржи. Национальные нефтяные компании расширяют интегрированные комплексы для закрепления стоимости нижнего передела. Phillips 66 создала сегмент возобновляемого дизельного топлива, а Valero выделила 5,4 млрд долларов США на низкоуглеродные активы, сигнализируя о повороте к устойчивым платформам, которые дополняют традиционную нефтепереработку. Технологические инвестиции сосредотачиваются на цифровых двойниках и оптимизации на основе ИИ для сокращения энергопотребления и выбросов, а не на разрушительных процессных инновациях.

Спекуляции по M&A окружают мейджоров, поскольку волатильность спредов стойки давит на торговую экономику, но антимонопольные и стратегические препятствия ограничивают крупномасштабные сделки. Интеграция нижнего передела ближневосточными НОК усиливает азиатскую конкуренцию, заставляя независимых дифференцироваться через лидерство по затратам или специальную продукцию. Мандаты по возобновляемым источникам создают возможности белого пространства в устойчивом авиационном топливе и возобновляемом дизельном топливе, привлекая капитал и партнерства, которые изменяют будущую смесь доходов рынка нефтепереработки.

Лидеры отрасли нефтепереработки

-

Sinopec Corp.

-

Exxon Mobil Corporation

-

Saudi Aramco (включая мощности СП)

-

Shell plc

-

BP plc

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июнь 2025 года: Нигерийский НПЗ Dangote отправил свою первую партию бензина в 90 000 тонн в Азию при содействии трейдера Mercuria. Это знаменует дебют экспорта бензина НПЗ за пределы Западной Африки, подчеркивая его амбиции выйти на более широкие международные рынки. С мощной производительностью 650 000 баррелей в день НПЗ преимущественно обслуживал потребности в бензине региона Западной Африки.

- Апрель 2025 года: Afreximbank представил возобновляемую кредитную линию в размере 3 млрд долларов США, направленную на поддержку внутриафриканской торговли нефтепродуктами и сокращение зависимости от импорта. Названная Программой возобновляемого финансирования внутриафриканской нефтяной торговли, линия позволит покупателям из Африки и Карибского бассейна закупать топливо напрямую у африканских НПЗ. Ожидается, что этот шаг стимулирует инвестиции в нефтепереработку и логистику с потенциалом увеличения нефтеперерабатывающих мощностей на 1,3 миллиона баррелей в день.

- Апрель 2025 года: Из-за избыточных мощностей на европейском нефтехимическом рынке и непродления крупного контракта на этилен, TotalEnergies планирует закрыть свой старейший паровой крекер в Антверпене к концу 2027 года. В то же время компания направляет инвестиции в производственный объект зеленого водорода мощностью 200 МВт. Из них 130 МВт уже законтрактованы с Air Liquide, что позволяет производить 15 000 тонн зеленого водорода ежегодно для использования на месте. Этот шаг соответствует более широкой стратегии TotalEnergies по модернизации своей платформы в Антверпене и повороту к решениям устойчивой энергетики.

- Март 2025 года: CNOOC запустила расширение на 2,74 млрд долларов США на своем НПЗ в Нинбо, увеличив его мощность по переработке нефти на 50%. Модернизация вводит новую установку переработки нефти мощностью 120 000 баррелей в день, поднимая общую мощность до 240 000 баррелей в день. Кроме того, это улучшение увеличит производство НПЗ сырья для пластиков и синтетических волокон.

Область охвата глобального отчета по рынку нефтепереработки

Нефтепереработка, также известная как переработка нефти, это промышленный процесс преобразования сырой нефти (также называемой нефтью) в различные очищенные продукты, используемые в повседневной жизни. Сырая нефть представляет собой сложную смесь углеводородов, включая газы, жидкости и твердые вещества.

Рынок нефтепереработки сегментирован по географии (Северная Америка, Азиатско-Тихоокеанский регион, Европа, Южная Америка, Ближний Восток и Африка). Для каждого сегмента определение размера рынка и прогнозы были сделаны на основе нефтеперерабатывающих мощностей (в миллионах баррелей в день).

| Легкие дистилляты (бензин, нафта) |

| Средние дистилляты (дизель/газойль, авиакеросин) |

| Мазут и остатки |

| Нефтехимическое сырье (пропилен, ароматика) |

| Национальные нефтяные компании (НОК) |

| Интегрированные нефтяные компании (ИНК) |

| Независимые/торговые нефтепереработчики |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Соединенное Королевство |

| Германия | |

| Франция | |

| Испания | |

| Скандинавские страны | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Малайзия | |

| Таиланд | |

| Индонезия | |

| Вьетнам | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Южная Африка | |

| Египет | |

| Остальная часть Ближнего Востока и Африки |

| По продуктовой линейке | Легкие дистилляты (бензин, нафта) | |

| Средние дистилляты (дизель/газойль, авиакеросин) | ||

| Мазут и остатки | ||

| Нефтехимическое сырье (пропилен, ароматика) | ||

| По форме собственности | Национальные нефтяные компании (НОК) | |

| Интегрированные нефтяные компании (ИНК) | ||

| Независимые/торговые нефтепереработчики | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Соединенное Королевство | |

| Германия | ||

| Франция | ||

| Испания | ||

| Скандинавские страны | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Малайзия | ||

| Таиланд | ||

| Индонезия | ||

| Вьетнам | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Южная Африка | ||

| Египет | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка нефтепереработки?

Размер рынка нефтепереработки составляет 62,5 млрд долларов США в 2025 году и прогнозируется достичь 72,98 млрд долларов США к 2030 году.

Какой регион лидирует в росте рынка нефтепереработки?

Азиатско-Тихоокеанский регион занимает наибольшую долю в 35% в 2024 году и прогнозируется расширение с CAGR 4,1% до 2030 года.

Какая продуктовая линейка доминирует в глобальном выпуске НПЗ?

Средние дистилляты, включая дизельное топливо и авиатопливо, составили 37,5% доли рынка нефтепереработки в 2024 году.

Что стимулирует нефтехимическую интеграцию на НПЗ?

Более высокие и стабильные нефтехимические маржи побуждают нефтепереработчиков добавлять каталитические крекеры и полимерные установки, диверсифицируя доходы и снижая подверженность снижающемуся спросу на бензин.

Как климатические политики влияют на нефтеперерабатывающие мощности ОЭСР?

Обязательства по нулевому нетто побуждают к закрытию заводов или конверсиям, с более чем 20% мощностей ОЭСР под риском к 2030 году, сокращая региональное предложение, но ограничивая традиционную экспансию.

Последнее обновление страницы: