Анализ рынка нефтепромыслового оборудования

Объем рынка нефтепромыслового оборудования оценивается в 134,20 млрд долларов США в 2024 году и, как ожидается, достигнет 156,18 млрд долларов США к 2029 году, среднегодовой рост составит 3,08% в течение прогнозируемого периода (2024-2029 гг.).

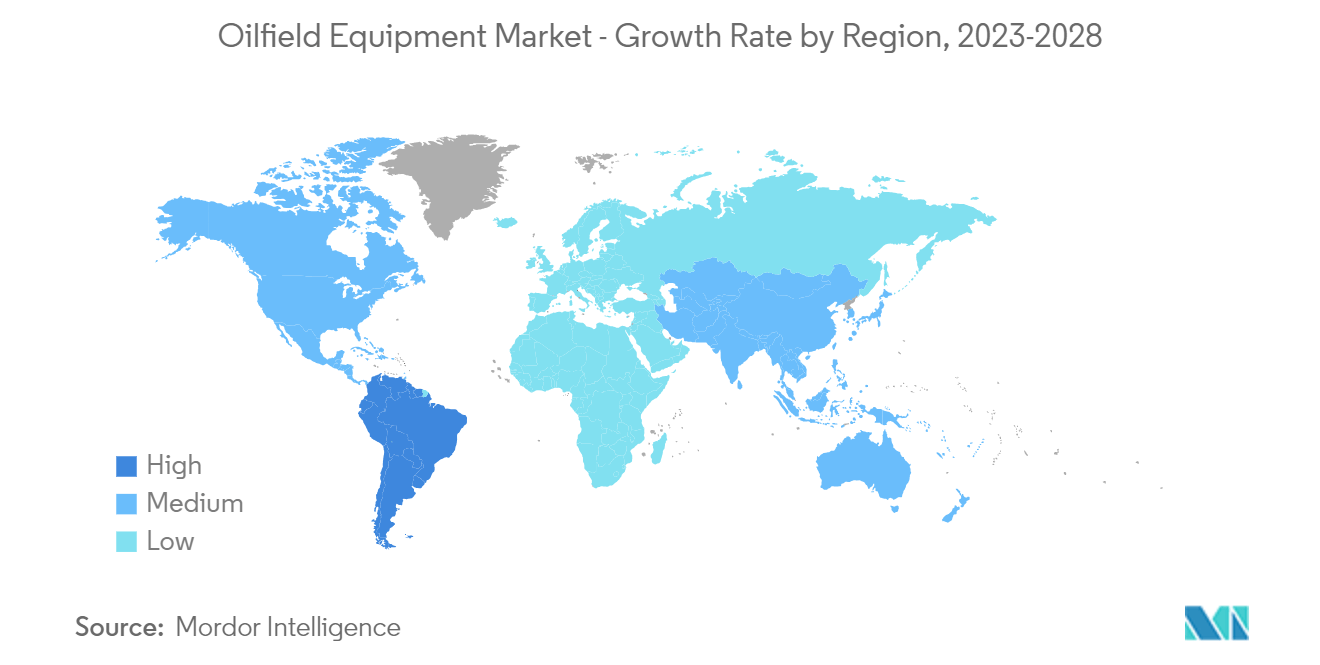

- В среднесрочной перспективе такие факторы, как растущее количество глубоководных и сверхглубоководных месторождений и рост объемов бурения в регионах (таких как Южная Америка, Северная Америка, Ближний Восток и Африка), вероятно, будут стимулировать рынок нефтепромыслового оборудования в течение этого периода. прогнозируемый период.

- С другой стороны, волатильность цен на нефть из-за разрыва спроса и предложения и геополитики являются основными факторами, сдерживающими рост рынка.

- Тем не менее, увеличение количества открытий нефти и газа и глобальная либерализация отрасли создали новые возможности для инвестиций для игроков.

Тенденции рынка нефтепромыслового оборудования

Береговой сегмент будет доминировать на рынке

- Береговое бурение охватывает все буровые площадки, расположенные на суше, и на его долю приходится 70% мировой добычи нефти. Бурение на суше похоже на бурение на море, но без проблем с наличием глубокой воды между платформой и нефтью.

- Мировые цены на сырую нефть продемонстрировали признаки восстановления и быстро улучшаются, а наземные проекты легче запустить, чем морские. Таким образом, благодаря оптимизму, связанному с восстановлением цен на сырую нефть, ожидается, что наземные проекты продемонстрируют значительный рост в течение прогнозируемого периода, что будет стимулировать спрос на рынке нефтепромыслового оборудования.

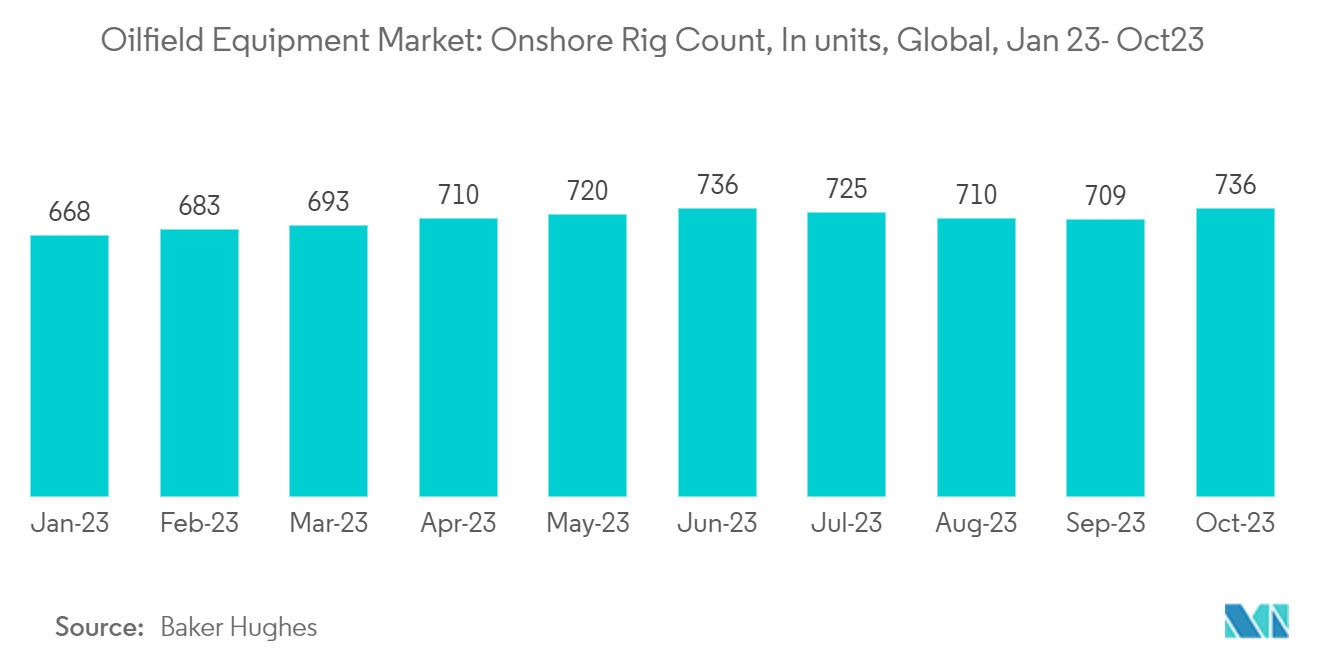

- По данным Baker Hughes, по состоянию на октябрь 2023 года общее количество буровых установок на суше составляло 736 единиц, что составляет примерно 75% от общего количества буровых установок. Ожидается, что с увеличением количества буровых установок в регионе бурение, добыча и другая деятельность на нефтяных месторождениях будут пользоваться спросом. Это, в свою очередь, будет способствовать развитию рынка нефтепромыслового оборудования в сухопутном регионе.

- По данным Schlumberger (SLB), поставщика нефтесервисных услуг, компания увеличит квартальные дивиденды в 2023 году на 43% (до 25 центов на акцию) и возобновит программу обратного выкупа акций в ответ на сильные энергетические рынки. В 2021 году общая выручка компании составила 586 миллионов долларов США, из которых выручка наземного сегмента составила 439 миллионов долларов США, что составляет 75% от общей выручки. Оффшорный сегмент сообщил о 147 миллионах долларов США, что составляет 25% от общего дохода.

- Более того, в 2021 году добыча нефти во всем мире выросла на 1,6%. В 2021 году добыча нефти составила 89877 тысяч баррелей в сутки по сравнению с 2020 годом, который составил 88494 тысяч баррелей в сутки.

- Таким образом, ожидается, что наземный сегмент будет доминировать на мировом рынке нефтепромыслового оборудования.

Ожидается, что Северная Америка будет доминировать на рынке

- Ожидается, что Северная Америка будет доминировать на рынке нефтепромыслового оборудования в 2023 году. Ожидается, что она сохранит свое доминирование в течение прогнозируемого периода.

- Доля Северной Америки в мировой добыче сырой нефти увеличилась с 17,3% в 2013 году до примерно 22,7% в 2021 году, что привело к увеличению спроса на нефтепромысловое оборудование в регионе.

- Кроме того, ожидается, что нефтегазовая промышленность Канады в будущем будет привлекать растущие инвестиционные интересы из-за агрессивного давления со стороны Ньюфаундленда и Лабрадора, поскольку цены резко упали в богатой нефтью Альберте.

- В мае 2022 года Канадская ассоциация энергетических подрядчиков повысила прогноз бурения нефти и природного газа после хорошего первого квартала из-за более высоких, чем ожидалось, цен на нефть и газ. Пересмотренный прогноз бурения прогнозирует 62 121 рабочих дней в году по сравнению с предыдущим прогнозом в 58 111 и 170 активных буровых установок по сравнению со 159.

- Кроме того, из-за более высоких цен на нефть и снижения затрат на бурение количество морских буровых установок и добыча нефти в Соединенных Штатах значительно увеличились, что указывает на рост не только морского бурения, но и производственной деятельности. Ожидается, что оно, в свою очередь, станет основным драйвером рынка нефтепромыслового оборудования в стране.

- Таким образом, ожидается, что такие факторы, как рост добычи нефти и газа, будут способствовать росту рынка нефтепромыслового оборудования в прогнозируемый период.

Обзор отрасли нефтепромыслового оборудования

Рынок нефтепромыслового оборудования консолидирован, причем большую долю рынка занимают некоторые ведущие компании. В число некоторых компаний входят (в произвольном порядке) Schlumberger Limited, Baker Hughes Company, Halliburton Company, Weatherford International PLC и National Oilwell Varco Inc. и другие.

Лидеры рынка нефтепромыслового оборудования

Schlumberger Limited

Baker Hughes Company

Halliburton Company

Weatherford International PLC

National Oilwell Varco Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нефтепромыслового оборудования

- Март 2023 г. Peak Petroleum Industries Ltd заключила с Dolphin Drilling контракт на поставку полупогружной буровой установки Blackford Dolphin для бурения на шельфе Нигерии. Буровая установка продолжит свою работу после текущего 12-месячного соглашения с General Hydrocarbons Ltd. (GHL). Контракт может продлить срок ожидания буровой установки минимум на 120 и до 485 дней, а эффективная дневная ставка, включая мобилизационный сбор, оценивается в 325 000 долларов США.

- Июль 2022 г. Sonatrach, национальная нефтяная компания Алжира, зарегистрировала три открытия нефти и газа в скважинах, разбросанных по трем различным бассейнам. После бурения разведочной скважины, известной как In Ekker Sud West-1, компания обнаружила первый газовый конденсат в двух девонских пластах.

Сегментация отрасли нефтепромыслового оборудования

Нефтепромысловое оборудование необходимо для различных методов бурения и раскопок при поиске нефти или газа. Коллекция нефтепромыслового оборудования может состоять из компонентов буровых установок или установок для капитального ремонта, нефтепромысловых грузовиков и машин, оборудования для твердых частиц и контроля скважины, а также другого оборудования.

Рынок сегментирован по развертыванию, типу оборудования и географии. Развертывание включает в себя наземные и морские операции. Рынок сегментирован по типам оборудования на буровое оборудование, производственное оборудование и другие типы оборудования. В отчете также рассматриваются размер рынка и прогнозы рынка нефтепромыслового оборудования в основном регионе. Размер рынка и прогнозы каждого сегмента основаны на выручке (доллары США).

| Береговой |

| Оффшор |

| Буровое оборудование |

| Производственное оборудование |

| Другие типы оборудования |

| Северная Америка | Соединенные Штаты Америки |

| Канада | |

| Остальная часть Северной Америки | |

| Европа | Великобритания |

| Германия | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Иран | |

| Остальная часть Ближнего Востока и Африки |

| Развертывание | Береговой | |

| Оффшор | ||

| Тип оборудования | Буровое оборудование | |

| Производственное оборудование | ||

| Другие типы оборудования | ||

| География | Северная Америка | Соединенные Штаты Америки |

| Канада | ||

| Остальная часть Северной Америки | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Иран | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка нефтепромыслового оборудования

Насколько велик рынок нефтепромыслового оборудования?

Ожидается, что объем рынка нефтепромыслового оборудования достигнет 134,20 млрд долларов США в 2024 году, а среднегодовой темп роста составит 3,08% и достигнет 156,18 млрд долларов США к 2029 году.

Каков текущий размер рынка нефтепромыслового оборудования?

Ожидается, что в 2024 году объем рынка нефтепромыслового оборудования достигнет 134,20 млрд долларов США.

Кто являются ключевыми игроками на рынке нефтепромыслового оборудования?

Schlumberger Limited, Baker Hughes Company, Halliburton Company, Weatherford International PLC, National Oilwell Varco Inc. — основные компании, работающие на рынке нефтепромыслового оборудования.

Какой регион на рынке нефтепромыслового оборудования является наиболее быстрорастущим?

По оценкам, в Южной Америке темпы роста экономики будут самыми высокими в течение прогнозируемого периода (2024–2029 гг.).

Какой регион занимает наибольшую долю на рынке нефтепромыслового оборудования?

В 2024 году наибольшую долю рынка нефтепромыслового оборудования будет занимать Северная Америка.

Какие годы охватывает рынок нефтепромыслового оборудования и каков был размер рынка в 2023 году?

В 2023 году объем рынка нефтепромыслового оборудования оценивался в 130,19 млрд долларов США. В отчете рассматривается исторический размер рынка нефтепромыслового оборудования за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка нефтепромыслового оборудования на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет отрасли нефтепромыслового оборудования

Статистические данные о доле, размере и темпах роста доходов на рынке нефтепромыслового оборудования в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ нефтепромыслового оборудования включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.