Размер и доля рынка готовых к употреблению продуктов питания Северной Америки

Анализ рынка готовых к употреблению продуктов питания Северной Америки от Mordor Intelligence

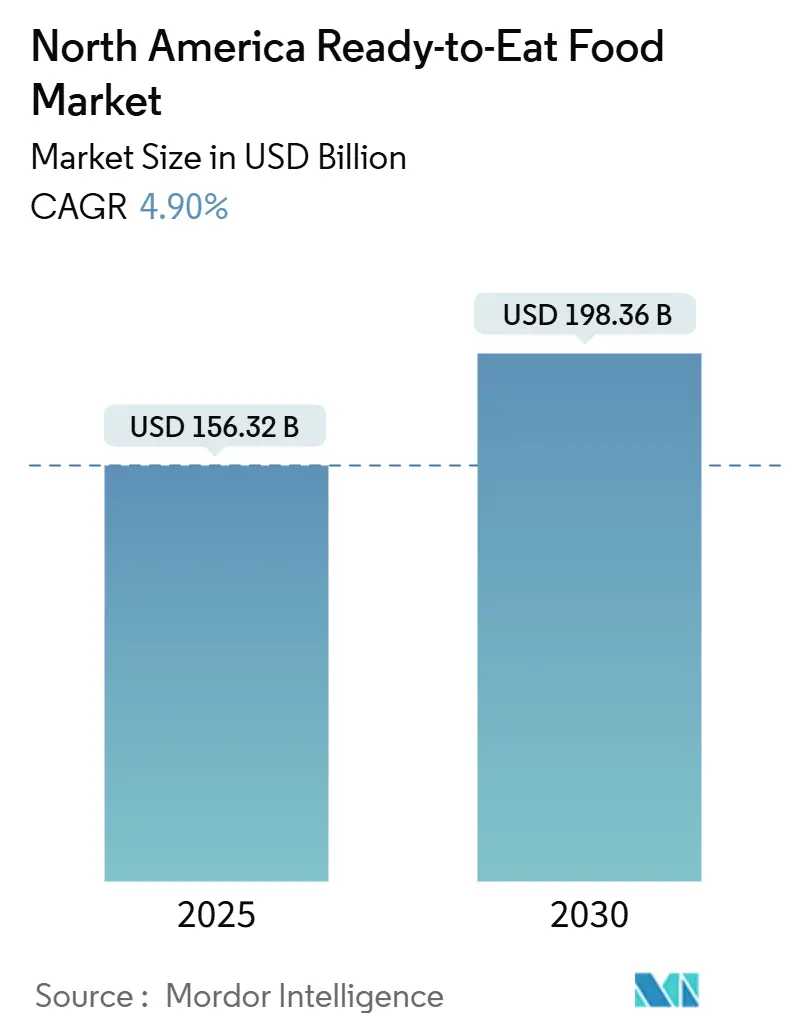

В 2025 году североамериканский рынок готовых к употреблению продуктов питания был оценен в 156,32 миллиарда долларов США, при этом прогнозы оценивают его достижение 198,56 миллиарда долларов США к 2030 году, растущего с устойчивым CAGR 4,90%. Этот рост в первую очередь обусловлен развивающимися потребительскими образами жизни, включая более загруженные графики, рост домохозяйств из одного человека и более высокое участие в рабочей силе, все это увеличивает спрос на удобные решения для питания. Регулятивные разработки дополнительно поддержали эту тенденцию. В 2025 году FDA США внедрило маркировку питания на передней стороне упаковки и переопределило заявление о 'здоровье', побуждая производителей переформулировать продукты, сохраняя при этом вкус и портативность для соответствия ожиданиям потребителей. Расширение электронной коммерции также сыграло ключевую роль в повышении доступности рынка. Стратегические партнерства в цифровом пространстве упростили доставку последней мили, делая готовые к употреблению продукты питания более доступными для потребителей. Кроме того, демографические сдвиги в Мексике, такие как урбанизация и изменение диетических предпочтений, ускоряют принятие удобных продуктов питания. Несмотря на вызовы, такие как растущие затраты на сырье, производители смягчают эти давления через инвестиции в автоматизацию, которые не только помогают управлять маржой, но и стимулируют непрерывные инновации в продуктовых предложениях. Эти комбинированные факторы позиционируют североамериканский рынок готовых к употреблению продуктов питания для устойчивого роста в течение прогнозного периода.

Ключевые выводы отчета

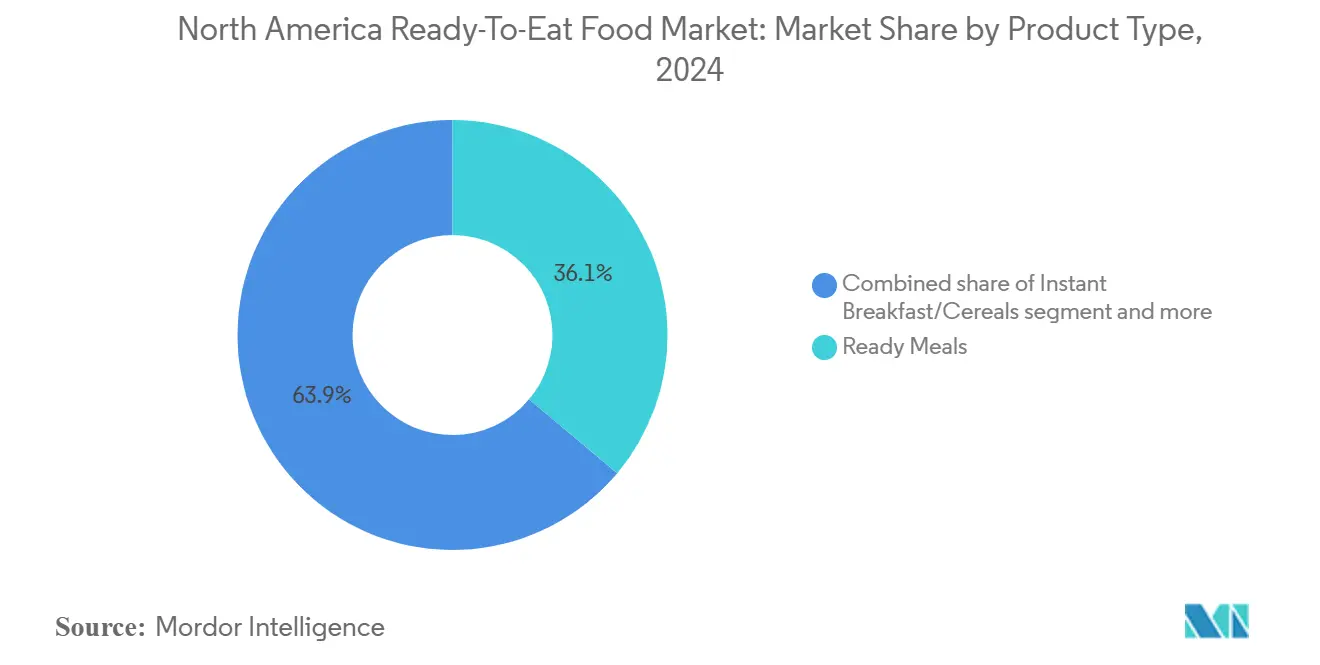

- По типу продукции готовые блюда лидировали с 36,11% доли выручки в 2024 году и прогнозируются к демонстрации CAGR 4,75% до 2030 года.

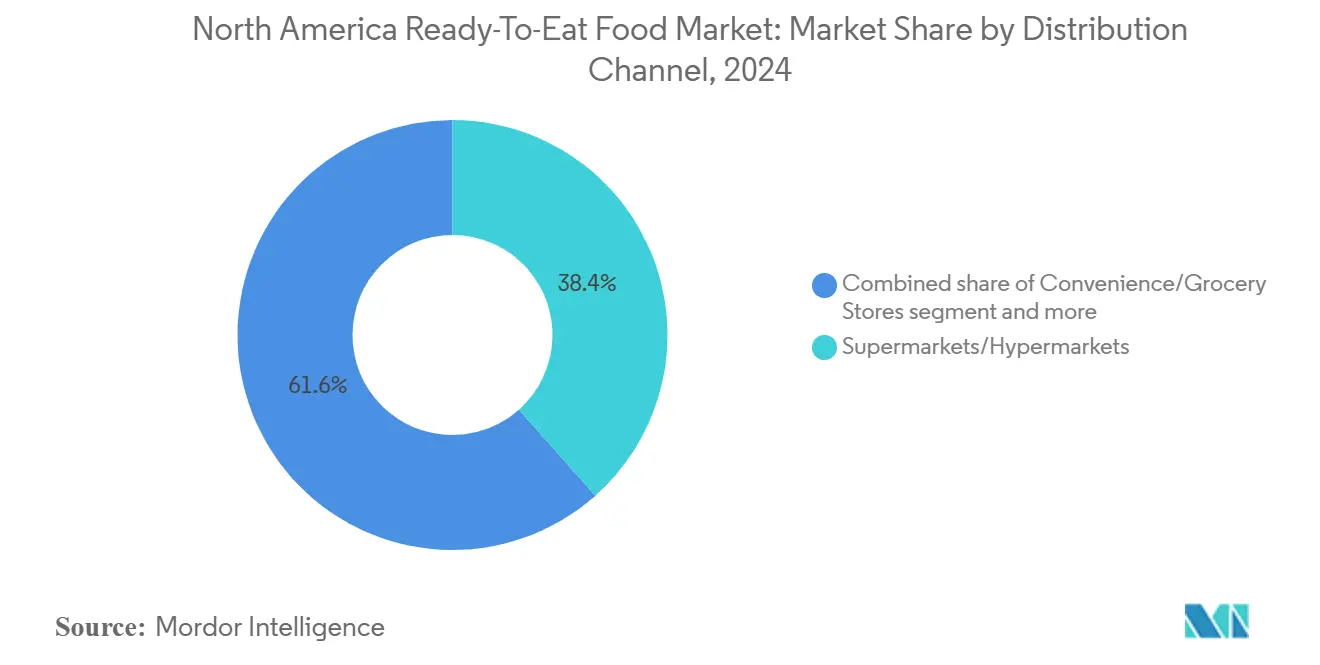

- По каналам дистрибуции супермаркеты/гипермаркеты захватили 38,43% доли рынка готовых к употреблению продуктов питания в 2024 году, в то время как интернет-магазины розничной торговли прогнозируются к расширению с CAGR 6,73% до 2030 года.

- По географии США удерживали 83,45% размера рынка готовых к употреблению продуктов питания в 2024 году; Мексика готова расти с CAGR 7,21% между 2025 и 2030 годами.

Тенденции и аналитика рынка готовых к употреблению продуктов питания Северной Америки

Анализ влияния движущих сил

| Движущая сила | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Доступность разнообразных кухонных вариантов в форматах готовых к употреблению | +0.8% | Северная Америка, с наиболее сильным влиянием в городских центрах | Среднесрочный период (2-4 года) |

| Растущее количество домохозяйств из одного человека | +1.2% | США и Канада, особенно в мегаполисах | Долгосрочный период (≥ 4 лет) |

| Достижения в упаковке для улучшения срока годности и портативности | +0.6% | С ранним принятием в Северной Америке | Краткосрочный период (≤ 2 лет) |

| Быстрый рост платформ доставки еды онлайн и электронных продуктовых магазинов | +1.1% | Северная Америка, с Мексикой, показывающей ускоренное принятие | Среднесрочный период (2-4 года) |

| Увеличение участия рабочей силы стимулирует спрос на решения для экономии времени в питании | +0.9% | США и Канада, городские и пригородные рынки | Долгосрочный период (≥ 4 лет) |

| Растущая готовность потребителей тратить на премиальные готовые к употреблению продукты | +0.4% | Северная Америка, сконцентрированная в демографических группах с высокими доходами | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Доступность разнообразных кухонных вариантов в форматах готовых к употреблению

Производители переопределяют стратегии разработки продуктов для соответствия растущему желанию потребителей к разнообразным кулинарным впечатлениям. Согласно отчету USDA о годовых ингредиентах пищевой переработки, спрос на готовые к употреблению продукты питания в Мексике растет, особенно среди молодых потребителей [1]Источник: Департамент сельского хозяйства США, "Годовые ингредиенты пищевой переработки", www.apps.fas.usda.gov. Этот сдвиг подпитывается растущим принятием международных вкусов, что стимулирует рост рынка. Тенденция эволюционировала за пределы традиционных этнических блюд, включая инновационные концепции фьюжн и региональные деликатесы, позволяя брендам выделяться на конкурентном рынке. Предлагая более широкий спектр вариантов, компании могут требовать премиальные цены, обращаясь к более широкому демографическому спектру. Более того, Export Development Canada определяет глобальные вкусы, с сильным акцентом на азиатские и индийские кухни, как значительные тенденции на 2025 год. Это отражает растущее потребительское предпочтение аутентичных международных впечатлений, доставляемых в удобных форматах. Принимая основанный на данных подход к инновациям вкусов, бренды могут стратегически запускать целевые продукты, минимизируя риск неудачи в развивающихся категориях кухонь и обеспечивая соответствие ожиданиям потребителей.

Растущее количество домохозяйств из одного человека

Городские рынки претерпевают значительный сдвиг в секторе готовых к употреблению продуктов питания из-за роста домохозяйств из одного человека. Эти изменения, в сочетании с ограниченными жилыми пространствами и быстрым городским образом жизни, стимулируют спрос на меньшие, удобные варианты питания. Statistics Canada подчеркивает, что развивающиеся структуры домохозяйств меняют привычки покупки продуктов питания. Домохозяйства из одного человека, ключевой потребительский сегмент, предпочитают премиальные продукты и готовы платить больше за высококачественные, удобные блюда, делая готовку для одного сопоставимой с покупкой готовых продуктов. Бюро переписи США сообщило о 38,1 миллионах домохозяйств из одного человека в США в 2023 году, по сравнению с 37,89 миллионами в 2022 году, демонстрируя их растущее рыночное влияние [2]Источник: Бюро переписи США, "Количество домохозяйств из одного человека в США с 1960 по 2023 год", www2.census.gov. Бренды могут обслуживать этот сегмент, предлагая продукты с перезакрываемой упаковкой, более длительным сроком годности и контролем порций. Кроме того, эти потребители все чаще используют онлайн-продуктовые сервисы и платформы доставки еды, стимулируя цифровые розничные каналы. Согласование продуктовых предложений и стратегий дистрибуции с этими тенденциями позволяет компаниям захватывать спрос и укреплять свои позиции на рынке готовых к употреблению продуктов питания.

Достижения в упаковке для улучшения срока годности и портативности

Инновации в упаковке, движимые достижениями в умных технологиях и устойчивых материалах, стали ключевым конкурентным дифференциатором. Эти инновации изменяют ожидания потребителей, одновременно решая развивающиеся регулятивные стандарты. Институт пищевых технологов выделяет разработки, такие как металлизированные пленки, которые увеличивают срок годности и уменьшают использование пластика, и технологии цифровой печати для экономически эффективных обновлений этикеток для соответствия требованиям [3]Источник: Институт пищевых технологов, "Топ 7 инноваций в упаковке продуктов питания", www.ift.org. Мандаты FDA по маркировке питания на передней стороне упаковки подчеркивают дизайны, которые интегрируют регулятивное соответствие с привлекательностью продукта. Тестирование миграции обеспечивает безопасность пищевых продуктов путем смягчения проблем химического переноса, способствуя доверию и обеспечивая инновации. Фокус на устойчивости ускорил решения компостируемой упаковки, соответствуя экологическим регуляциям и растущему потребительскому спросу на экологически дружественные варианты. Эти достижения создают возможности для премиального позиционирования продукта, одновременно решая регулятивные, экологические и потребительские факторы, влияющие на решения о покупке.

Быстрый рост платформ доставки еды онлайн и электронных продуктовых магазинов

Цифровая коммерция трансформирует потребительские покупки и рыночные операции. Правительственные данные выделяют растущую зависимость от технологических платформ для дистрибуции продуктов питания, сигнализируя отраслевой сдвиг. USDA, EPA и FDA инвестируют в цифровые экосистемы для сокращения пищевых отходов, повышения прозрачности цепочки поставок и улучшения управления рисками. Партнерства между дистрибьюторами продуктов питания и технологическими платформами позволяют меньшим брендам обходить традиционные розничные барьеры и напрямую достигать потребителей. Интеграция льгот SNAP в электронную коммерцию расширяет доступ для недостаточно обслуживаемых групп, продвигая инклюзивность. Технологические достижения улучшают удержание клиентов, доступность и опыт покупок. Платформы электронной коммерции предоставляют ценные данные для производителей для усовершенствования продуктов и маркетинговых стратегий, способствуя быстрым инновациям и рыночной гибкости. Инсайты из онлайн-покупок стимулируют разработку продуктов и оптимизируют цепочки поставок, обеспечивая конкурентоспособность бизнесов на быстро развивающемся рынке.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Обеспокоенность пищевой ценностью и использованием искусственных ингредиентов | -0.7% | Северная Америка, особенно среди заботящихся о здоровье демографических групп | Среднесрочный период (2-4 года) |

| Растущее предпочтение свежих и органических альтернатив продуктам питания | -0.9% | США и Канада, наиболее сильное в городских рынках | Долгосрочный период (≥ 4 лет) |

| Строгие правительственные регуляции по маркировке продуктов питания и добавкам | -0.5% | США и Канада, с Мексикой, следующей схожим тенденциям | Краткосрочный период (≤ 2 лет) |

| Экологическое воздействие отходов упаковки от готовых к употреблению продуктов | -0.3% | Северная Америка, с наиболее сильным воздействием в экологически сознательных регионах | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Обеспокоенность пищевой ценностью и использованием искусственных ингредиентов

Поскольку кампании осведомленности о здоровье и регулятивные изменения подчеркивают прозрачность ингредиентов, потребительский скептицизм к ультра-обработанным продуктам питания растет. Система маркировки питания FDA на передней стороне упаковки категоризирует продукты как Низкие,

Средние,

или "Высокие" по насыщенным жирам, натрию и добавленным сахарам, делая пищевые недостатки более ясными. Это соответствует тенденции, сообщаемой Международным советом по информации о продуктах питания, где больше потребителей изучают этикетки ингредиентов и питания. Спрос на продукты с чистой этикеткой и пониженным содержанием сахара растет, отражая сдвиг к более здоровым выборам [4]Источник: Международный совет по информации о продуктах питания, "Опрос IFIC о продуктах питания и здоровье 2024", www.foodinsight.org. Регулятивные сдвиги стимулируют производителей переформулировать продукты, но это часто увеличивает затраты и изменяет вкусовые профили, особенно в продуктах быстрого приготовления. Продукты, оцененные плохо под новой системой, рискуют потерять рыночную привлекательность, давя на производителей к инновациям. Руководство FDA по готовым к употреблению продуктам с низкой влажностью выделяет фокус на безопасности продуктов питания, призывая к надежной санитарии для предотвращения загрязнения. Производители инвестируют в формулировки с чистой этикеткой и функциональные ингредиенты для соответствия регулятивным и потребительским требованиям, но балансирование этих изменений с доступностью и вкусом остается вызовом для рынка переработанных продуктов питания.

Растущее предпочтение свежих и органических альтернатив продуктам питания

Ассоциация органической торговли (OTA) выделяет быстрый рост сектора органических продуктов питания как значительную угрозу для традиционных готовых к употреблению продуктов. Миллениалы и поколение Z стимулируют этот сдвиг, приоритизируя преимущества для здоровья над экологическими заявлениями при покупке органических продуктов. Это предпочтение вызывает вызовы для производителей готовых к употреблению, поскольку молодые покупатели ценят здоровье и устойчивость выше удобства. Тенденция "еда как лекарство" дополнительно подчеркивает свежие продукты и минимально обработанные варианты, создавая дополнительные препятствия для традиционных категорий готовых к употреблению. Отчет Международной ассоциации свежих продуктов "Состояние потребителя 2025" прогнозирует существенный рост расходов в секторе продукции, стимулируемый спросом на более здоровые, экологически дружественные продукты. Повышенная осведомленность через образование в питании и социальные медиа усиливает это предпочтение свежих альтернатив. Чтобы остаться конкурентоспособными, производители готовых к употреблению должны вводить инновации, балансируя удобство с атрибутами, ориентированными на здоровье, для соответствия потребностям этой развивающейся потребительской базы.

Сегментный анализ

По типу продукции: Готовые блюда доминируют через премиальные инновации

В 2024 году готовые блюда занимают 36,11% рыночной доли с прогнозируемым CAGR 4,75% до 2030 года. Этот рост выделяет способность сегмента адаптироваться к потребительским предпочтениям, предлагая удобные продукты ресторанного качества. Производители используют глобальные кулинарные тенденции и премиальные стратегии для поддержания лидерства. USDA сообщает о растущем спросе на готовые к употреблению блюда, вдохновленные глобально, особенно среди молодых потребителей в Мексике, со схожими тенденциями по всей Северной Америке. Тенденция "возвышенных домашних впечатлений" стимулирует спрос на премиальные замороженные предложения с аутентичными вкусами и превосходными ингредиентами. Готовые блюда также решают демографические сдвиги, такие как больше домохозяйств из одного человека и более загруженные образы жизни, предоставляя решения с контролем порций и удобством, которые уменьшают пищевые отходы. Требования FDA по маркировке питания подталкивают производителей улучшать пищевые профили, сохраняя при этом вкус и удобство.

Export Development Canada определяет инновационные решения для питания и глобальные вкусы как ключевые тенденции 2025 года. Производители отвечают продуктами, включающими международные кухни и ингредиенты с чистой этикеткой для соответствия требованиям прозрачности и качества. Достижения в упаковке, такие как металлизированные пленки и умные технологии, продлевают срок годности и поддерживают качество продуктов питания, обеспечивая более широкую дистрибуцию. Институт пищевых технологов выделяет эти инновации как повышающие производительность и привлекательность продукта. Рост сегмента дополнительно поддерживается растущим принятием замороженных продуктов как высококачественных альтернатив свежей готовке, особенно среди молодых потребителей, которые приоритизируют удобство без компромиссов по вкусу или питанию.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По каналу дистрибуции: Традиционная розница сохраняет доминирование, в то время как цифровые каналы ускоряются

В 2024 году супермаркеты и гипермаркеты доминируют на североамериканском продуктовом рынке с 38,43% рыночной долей. Их успех обусловлен надежной инфраструктурой, разнообразными продуктами и их ролью как основного места покупки продуктов питания. Эти розничные торговцы удовлетворяют потребности потребителей, предлагая готовые к употреблению блюда и свежие продукты, обеспечивая осведомленные покупки за одно посещение. Отчет Института пищевого маркетинга "Тенденции покупателей продуктов США 2025" показывает, что 75% покупателей чувствуют контроль над расходами на продукты, используя стратегии, такие как составление списков и планирование питания. Традиционные розничные торговцы выигрывают от потребительских предпочтений личного осмотра продуктов, мгновенной доступности и удобства совмещения покупок готовых к употреблению и продуктовых товаров. Стратегические партнерства с производителями продуктов питания дополнительно укрепляют их рыночную позицию через эксклюзивные запуски продуктов и промоакции.

Интернет-магазины розничной торговли являются наиболее быстрорастущим сегментом на продуктовом рынке с прогнозируемым CAGR 6,73% до 2030 года. Этот рост стимулируется технологическими достижениями, улучшенными системами доставки и растущим спросом на удобство и бесконтактные покупки. Интеграция льгот SNAP расширила рыночный доступ, в то время как инструменты на основе ИИ повышают удержание клиентов и размеры корзин. Институт пищевого маркетинга выделяет роль цифровой трансформации в изменении продуктовой розницы, поддержанной инвестициями USDA в прозрачность цепочки поставок. Онлайн-платформы превосходят в предложении нишевых продуктов, подписок и персонализированных рекомендаций, с чем традиционные розничные торговцы борются. Молодые потребители, комфортные с цифровыми платформами, стимулируют этот рост, приоритизируя решения для экономии времени, соответствующие их динамичным образам жизни.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

В 2024 году США обладают командующей 83,45% рыночной долей, подчеркивая их зрелую инфраструктуру, устоявшиеся потребительские привычки и обширные дистрибуционные сети. Эти сети умело обслуживают как традиционную розницу, так и быстро расширяющийся сектор электронной коммерции, обслуживая разнообразную демографию. США поддерживают свое лидерство, укрепленное утонченной регулятивной рамкой. Примечательно, что строгие мандаты FDA по безопасности продуктов питания и маркировке культивируют последовательные рыночные условия. Характеризующийся высокой потребительской покупательской способностью и широким принятием продуктов быстрого приготовления, американский рынок выигрывает от усовершенствованной инфраструктуры цепочки поставок. Эта инфраструктура гарантирует гладкую дистрибуцию продуктов от производителей напрямую к потребителям. Более того, зрелость рынка выделяется сильной лояльностью бренда и широкой потребительской знакомостью с категориями продуктов готовых к употреблению по всей его разнообразной демографии.

Мексика находится на быстром подъеме, демонстрируя прогнозируемый CAGR 7,21% до 2030 года. Этот рост стимулируется быстрой урбанизацией, молодежным демографическим сдвигом и растущим принятием продуктов быстрого приготовления, все поддержанное растущими располагаемыми доходами. Отчет USDA о годовых ингредиентах пищевой переработки выделяет важность мексиканской пищеперерабатывающей промышленности, которая составляет 4% ВВП страны в 2024 году. Этот значительный вклад укрепляет цепочку поставок, стимулируя рост рынка готовых к употреблению продуктов питания. Близость Мексики к поставщикам США, в сочетании с преимуществами торговых соглашений USMCA, способствует легкому доступу как к ингредиентам, так и к готовым продуктам.

Более того, отраслевые лидеры, такие как Grupo Bimbo и Sigma Alimentos, играют ключевую роль в укреплении местного рыночного роста и повышении потребительского принятия. Поскольку урбанизация трансформирует образы жизни, молодые мексиканские потребители все больше привлекаются к международным вкусам и продуктам, ориентированным на удобство, отходя от традиционной домашней готовки в пользу более быстрых решений для питания.

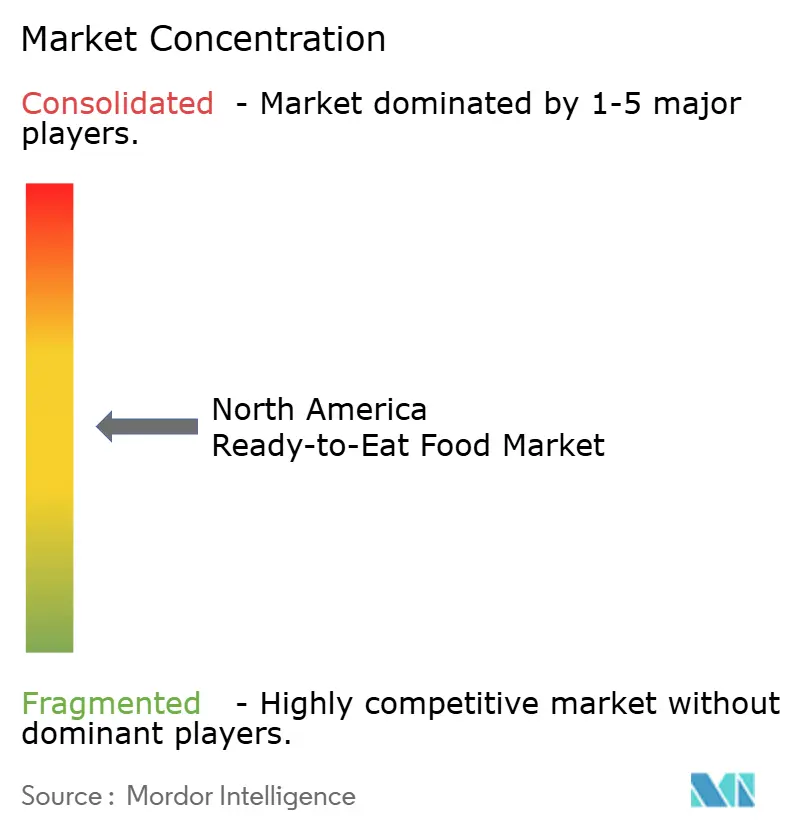

Конкурентная среда

В Северной Америке рынок готовых к употреблению продуктов питания демонстрирует умеренно фрагментированную среду, где несколько доминирующих игроков командуют значительной рыночной долей. Эти лидеры, укрепленные надежной лояльностью бренда и обширными дистрибуционными сетями, используют инновации и фокус на здоровье для обслуживания городских потребителей, испытывающих нехватку времени. В то время как сегменты, такие как частные торговые марки и премиальные готовые к употреблению, набирают силу, усиливая конкуренцию, они также побуждают традиционных гигантов расширять свои портфолио. Тем не менее, среди этой консолидации региональные и нишевые игроки вырезают свои ниши, используя конкретные диетические тенденции и этнические кухни. Это взаимодействие доминирования и конкурентных входных барьеров создает яркий, полный возможностей рынок.

Потребительские предпочтения все больше склоняются к ингредиентам с чистой этикеткой, органическим и функциональным, стимулируя рост в секторе готовых к употреблению. Устоявшиеся бренды переформулируют продукты, исключая искусственные консерванты и сокращая натрий и сахар. Тем временем стартапы используют момент, продвигая варианты на растительной основе, без глютена и кето-дружественные. Они умело используют модели прямых продаж потребителю и социальные медиа для взаимодействия с молодой аудиторией. Поскольку осведомленность о здоровье растет, спрос на прозрачность продуктов и отслеживаемость становится первостепенным, формируя доверие и лояльность бренда.

Технологические достижения в упаковке и логистике цепочки поставок изменяют конкурентную арену. Техники, такие как вакуумная упаковка кожи, высокое давление обработки (HPP) и технологии умных этикеток, позволяют производителям продлевать срок годности, сохраняя качество продукта. Розничные торговцы также расширяют свои предложения готовых к употреблению, сочетая внутримагазинные и онлайн каналы. Это включает удобные наборы для питания и форматы разогрева и еды. В совокупности эти тенденции предвещают более гибкую, ориентированную на здоровье и цифрово продвинутую конкуренцию на североамериканском рынке готовых к употреблению.

Лидеры индустрии готовых к употреблению продуктов питания Северной Америки

-

Conagra Brands, Inc.

-

Nestle S.A

-

General Mills, Inc

-

The Kraft Heinz Company

-

Tyson Foods, Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки в индустрии

- Май 2025: Долли Партон запустила новую линейку замороженных блюд на одну порцию в сотрудничестве с Conagra Brands, принося свои фирменные южные комфортные блюда - такие как курица с клецками, тушеная говядина, жареный стейк по-деревенски и креветки с крупой - в продуктовые магазины по всей стране по доступной цене.

- Май 2025: Kencko, известный своими растворимыми смузи, расширился в категорию закусок с запуском богатых клетчаткой Fruit Snaps - хрустящих, сублимированных фруктовых палочек, доступных со вкусами манго, клубники и малины, каждая из которых содержит 2 грамма пищевой клетчатки и без добавленных сахаров

- Январь 2025: Honey Bunches of Oats представила новый роскошный шоколадный вкус, расширяя свою популярную линейку каш для удовлетворения фанатов, ищущих более сладкий, более декадентский вариант завтрака или закуски. По словам бренда, этот запуск сочетает фирменные хрустящие гранола-кластеры и хлопья бренда с богатым шоколадом, привлекая как давних энтузиастов, так и новых потребителей, ищущих разнообразие.

- Январь 2025: Natural Grocers запустила шесть новых сертифицированных органических супов на растительной основе - тыквенный, кремовый томатный, квашеная капуста, сладкая кукуруза, три чечевицы и веганский чили бин - упакованных в экологически дружественные, не содержащие BPA пакеты, разработанные для устойчивости и удобства.

Область отчета по рынку готовых к употреблению продуктов питания Северной Америки

Готовые к употреблению продукты питания - это предварительно приготовленные, предварительно очищенные и в основном упакованные продукты, которые не требуют подготовки или готовки перед употреблением. Готовые к употреблению продукты питания считаются наиболее удобной альтернативой обычной пище, поскольку могут потребляться в любое время (например, во время завтрака, обеда или ужина). Рынок сегментирован по типу упаковки (консервированные, замороженные, охлажденные, другие), типу продукции (супы и лапша, мясо и рыба, на основе круп, готовые блюда, другие), каналам дистрибуции и географии. Этот рынок стимулируется растущим спросом на продукты быстрого приготовления, которые помогают сократить интервал для приготовления пищи со стороны занятых потребителей, которые не имеют много времени для готовки. Отчет предлагает размер рынка и прогнозы в стоимостном выражении (миллионы долларов США) для вышеуказанных сегментов.

| Быстрые завтраки/каши |

| Быстрые супы и закуски |

| Готовые блюда |

| Хлебобулочные изделия |

| Мясные продукты |

| Другие типы продукции |

| Супермаркеты/Гипермаркеты |

| Магазины шаговой доступности/Продуктовые магазины |

| Специализированные магазины |

| Интернет-магазины розничной торговли |

| Другие каналы дистрибуции |

| США |

| Канада |

| Мексика |

| Остальная часть Северной Америки |

| По типу продукции | Быстрые завтраки/каши |

| Быстрые супы и закуски | |

| Готовые блюда | |

| Хлебобулочные изделия | |

| Мясные продукты | |

| Другие типы продукции | |

| По каналу дистрибуции | Супермаркеты/Гипермаркеты |

| Магазины шаговой доступности/Продуктовые магазины | |

| Специализированные магазины | |

| Интернет-магазины розничной торговли | |

| Другие каналы дистрибуции | |

| По географии | США |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка готовых к употреблению продуктов питания Северной Америки и как быстро он растет?

Рынок составляет 156,32 миллиарда долларов США в 2025 году и прогнозируется к расширению до 198,56 миллиарда долларов США к 2030 году, что отражает CAGR 4,90%.

Какой сегмент продукции занимает наибольшую долю?

Готовые блюда лидируют с 36,11% доли выручки в 2024 году и также являются наиболее быстрорастущим сегментом с CAGR 4,75% до 2030 года.

Какой канал продаж расширяется наиболее быстро?

Интернет-магазины розничной торговли готовы расти с CAGR 6,73% до 2030 года, поскольку потребители принимают платформы электронной торговли продуктами питания и доставку в тот же день.

Какая страна ожидается зарегистрировать самый быстрый рост в Северной Америке?

Прогнозируется, что Мексика будет развиваться с CAGR 7,21% до 2030 года благодаря быстрой урбанизации, росту располагаемых доходов и большему принятию продуктов быстрого приготовления.

Последнее обновление страницы: