Размер и доля рынка безрецептурных препаратов Северной Америки

Анализ рынка безрецептурных препаратов Северной Америки от Mordor Intelligence

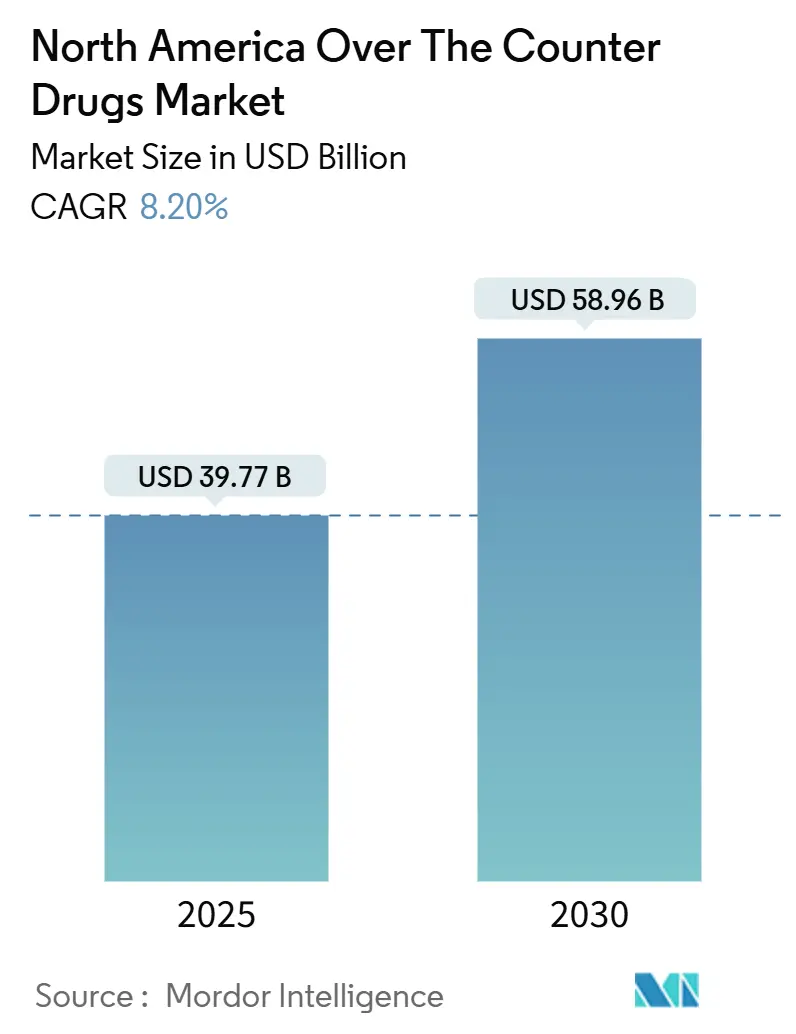

Рынок безрецептурных препаратов Северной Америки достиг 39,77 млрд долларов США в 2025 году и, согласно прогнозам, вырастет до 58,96 млрд долларов США к 2030 году, демонстрируя среднегодовой темп роста 8,2%. Ускорение обусловлено широким распространением самолечения, упрощением регулятивных процедур и цифровыми моделями доступа, которые повышают видимость продуктов и ценовую прозрачность. Старение населения поддерживает спрос на средства для лечения хронических заболеваний, а электронная коммерция меняет то, как потребители находят, сравнивают и пополняют запасы безрецептурных препаратов. Одновременно модернизация монографий FDA создает четкий путь для перевода препаратов с рецептурного статуса на безрецептурный, что расширяет терапевтические возможности и способствует конкуренции. Инициативы по локализации цепочек поставок, вызванные дефицитом в эпоху пандемии, также продвигаются вперед, поскольку производители стремятся ограничить зависимость от азиатских центров производства активных фармацевтических ингредиентов.

Ключевые выводы отчета

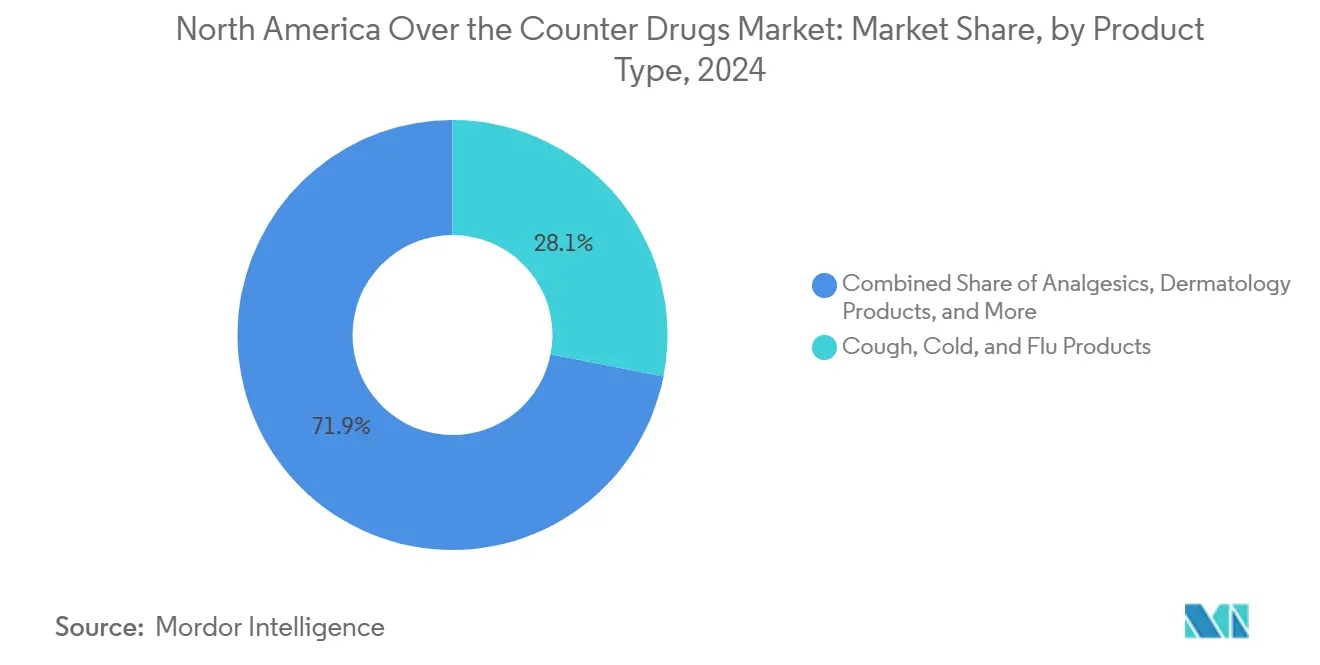

- По типу продукта лекарства от кашля и простуды лидировали с долей выручки 28% в 2024 году, в то время как средства для снижения веса, по прогнозам, покажут среднегодовой темп роста 9,8% до 2030 года.

- По каналу распределения розничные аптеки сохранили 61,5% доли рынка безрецептурных препаратов Северной Америки в 2024 году; онлайн-аптеки готовы расти со среднегодовым темпом роста 18,5% до 2030 года.

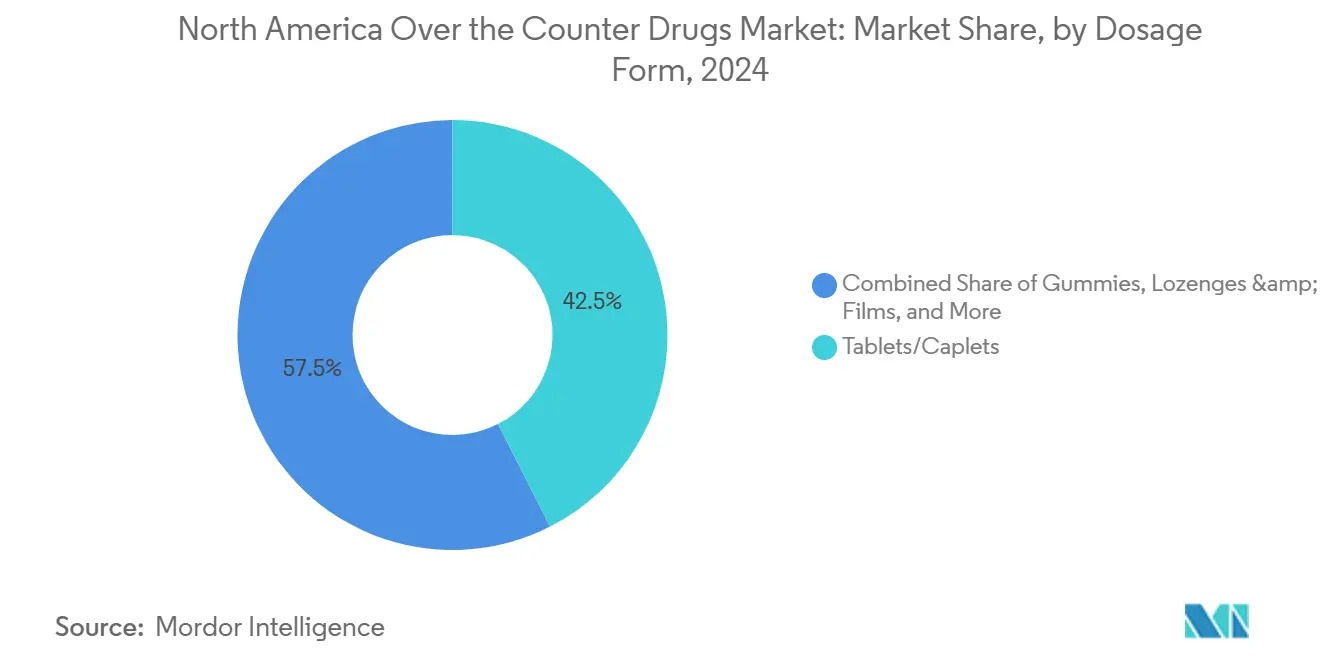

- По лекарственной форме таблетки и капсулы составили 42,5% размера рынка безрецептурных препаратов Северной Америки в 2024 году; жевательные конфеты, по прогнозам, будут расти со среднегодовым темпом роста 12,4%

- По способу применения пероральные продукты заняли долю 74,1% размера рынка безрецептурных препаратов Северной Америки в 2024 году и растут со среднегодовым темпом роста 9,8%.

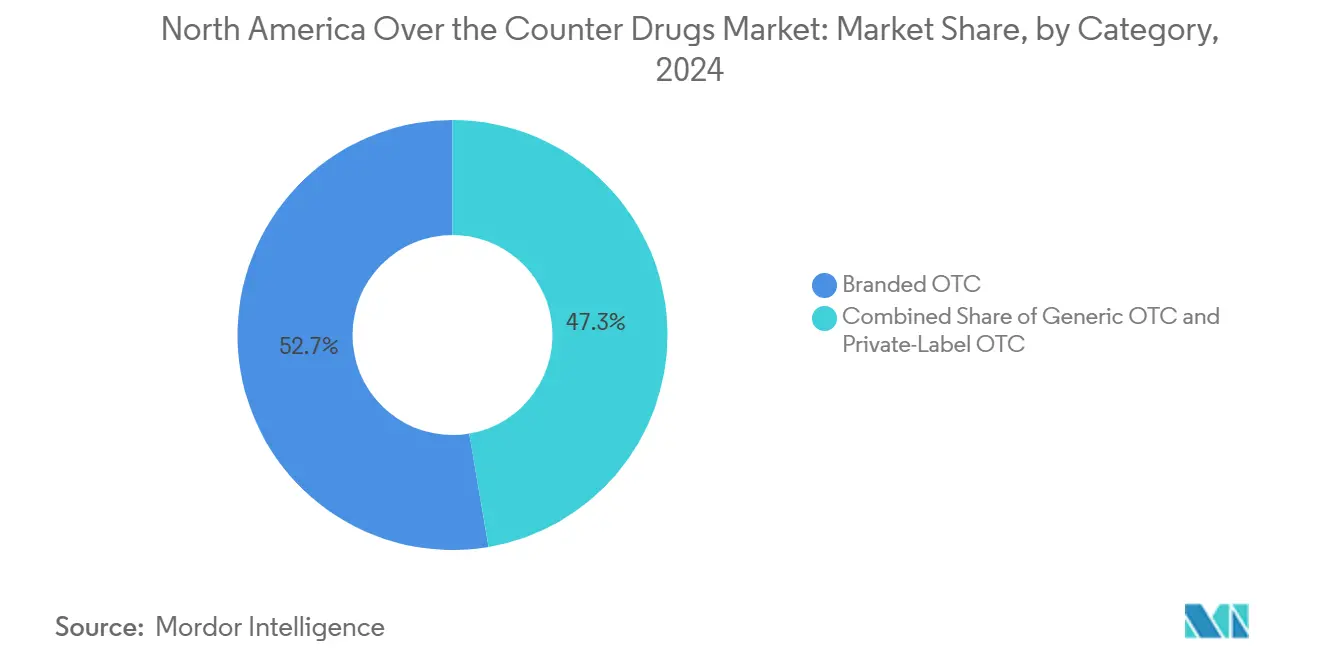

- По категории брендовые безрецептурные товары удерживали долю 52,7% в 2024 году; частные торговые марки растут со среднегодовым темпом роста 8,7%.

- По географии США захватили долю выручки 73,5% в 2024 году, тогда как Канада представляет быстрорастущую территорию со среднегодовым темпом роста 7,1%.

Тенденции и аналитика рынка безрецептурных препаратов Северной Америки

Анализ воздействия драйверов

| Драйвер | % Воздействие на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Переход к самолечению и профилактическому здравоохранению | +1.80% | Глобальный, с наиболее сильным внедрением в городских центрах США | Средний срок (2-4 года) |

| Одобрения перевода с рецептурного на безрецептурный статус (налоксон, оральные контрацептивы) | +1.20% | Северная Америка, с регулятивным влиянием на Мексику | Короткий срок (≤ 2 лет) |

| Расширение электронной коммерции и цифровых аптечных платформ | +2.10% | Северная Америка, возглавляемая мегаполисами США | Средний срок (2-4 года) |

| Стареющее население с потребностями в хроническом самолечении | +1.50% | Северная Америка, сконцентрированная в США и Канаде | Долгий срок (≥ 4 лет) |

| Рост спроса латиноамериканских потребителей на растительные безрецептурные препараты | +0.70% | Юго-запад США, Калифорния, Техас, Флорида | Средний срок (2-4 года) |

| Персонализированные рекомендации безрецептурных препаратов на основе ИИ | +0.40% | Северная Америка, раннее внедрение в технически продвинутых регионах | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Переход к самолечению и профилактическому здравоохранению

Восемьдесят один процент взрослых теперь выбирают безрецептурные лекарства в качестве первой линии облегчения, экономя системе здравоохранения 146 млрд долларов США ежегодно. Внедрение телемедицины в эпоху пандемии ознакомило потребителей с самостоятельной сортировкой, а рост времени ожидания первичной медицинской помощи укрепил эту привычку. Миллениалы и поколение Z проявляют наибольший комфорт в самостоятельном управлении симптомами, стимулируя спрос на специфические для состояний препараты и инновации в дозировке, которые приоритизируют удобство и вкус. Производители отвечают меньшими размерами упаковок и многосимптомными SKU, которые соответствуют поведению домашней аптечки. Результатом является стабильный рост объемов в линиях обезболивающих, пищеварительных и иммуностимулирующих средств на рынке безрецептурных препаратов Северной Америки.

Одобрения перевода с рецептурного на безрецептурный статус

FDA одобрило безрецептурный статус налоксона в 2023 году и первый ежедневный оральный контрацептив Opill в 2024 году. Эти знаковые переводы устраняют барьеры назначающих врачей для критически важных для общественного здравоохранения терапий и устанавливают регулятивный шаблон для будущих переводов, включая абортивные средства от мигрени и низкодозные статины для снижения холестерина. Политический попутный ветер расширяет рынок безрецептурных препаратов Северной Америки, вводя высокоценные категории, традиционно зарезервированные для рецептурных каналов, стимулируя инвестиции в потребительское образование и упаковку для соблюдения режима.

Расширение электронной коммерции и цифровых аптечных платформ

Рынок безрецептурных препаратов Северной Америки выигрывает, поскольку платформы чистой игры используют ценовую прозрачность, инструменты автоматического пополнения и доставку в тот же день. CVS Health сообщила о росте сегмента на 6,6% в 2024 году после расширения цифрового выполнения заказов.[3]CVS Health, "Full-Year 2024 Financial Results," cvshealth.com Однако сжатие возмещений заставляет сетевые аптеки закрывать низкоэффективные магазины, перераспределяя персонал на клинические услуги. Смешанная модель заставляет производителей гармонизировать дизайн упаковки и изображения для электронной коммерции, обеспечивая привлекательность на полке и экране.

Стареющее население с потребностями в хроническом самолечении

Когорта 65+ показывает самое высокое потребление безрецептурных препаратов на душу населения, особенно для обезболивающих, желудочно-кишечных и сердечно-сосудистых средств поддержки. Эта демографическая группа ценит проверенные бренды и легко открывающуюся упаковку, повышая маржинальность для известных имен на рынке безрецептурных препаратов Северной Америки. Пересечения хронических заболеваний стимулируют использование безрецептурных добавок, таких как низкодозный аспирин или клетчатка, которые дополняют рецептурные схемы. Инновации продуктов, адаптированные к возрасту, включают высококонтрастную маркировку, удобные для артритных больных крышки и форматы пролонгированного действия один раз в день, способствуя лояльности и предсказуемым циклам повторных заказов.

Анализ воздействия ограничений

| Ограничение | % Воздействие на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Злоупотребление веществами анальгетиков и лекарств от кашля | -0.90% | Северная Америка, сконцентрированная в сельских и городских центрах | Короткий срок (≤ 2 лет) |

| Задержки модернизации монографий FDA | -0.60% | США, с регулятивными побочными эффектами | Средний срок (2-4 года) |

| Нарушения цепочки поставок активных фармацевтических ингредиентов из Азии | -1.10% | Северная Америка, затрагивающие генерические и брендовые продукты | Короткий срок (≤ 2 лет) |

| Давление маржи управляющих льготными программами, ограничивающее полочное пространство для МСП | -0.80% | США, влияющее на независимых производителей | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Злоупотребление веществами анальгетиков и лекарств от кашля

Злоупотребление декстрометорфаном и лоперамидом побудило FDA к ограничениям размера упаковки и программам проверки возраста, нацеленным на очаги подросткового злоупотребления. DEA зарегистрировало 84 076 смертей от передозировки наркотиками в 2024 году, и безрецептурные продукты присутствовали в растущей доле инцидентов. Перемещение розничными торговцами высокорисковых SKU за прилавок может сократить импульсивные продажи, урезав рост объемов на рынке безрецептурных препаратов Северной Америки. Производители должны балансировать между защитой от вмешательства и удобством пользователя, чтобы предотвратить негативную реакцию потребителей.

Нарушения цепочки поставок активных фармацевтических ингредиентов из Азии

Семьдесят два процента зарегистрированных FDA заводов активных фармацевтических ингредиентов находятся за пределами США, в основном в Китае и Индии, и 80% топ-генерических молекул не имеют отечественного источника. Заторы в портах, экспортные ограничения или геополитические трения могут остановить производственные линии в течение недель, вызывая дефицит и штрафы розничных торговцев на рынке безрецептурных препаратов Северной Америки. Федеральные стимулы направлены на возвращение критических ингредиентов в страну, но наращивание мощностей требует многолетних капитальных затрат. Тем временем компании переходят на двойные источники поставок и увеличивают стратегические запасы для защиты уровня обслуживания.

Сегментный анализ

По типу продукта: линии для снижения веса ускоряют рост объемов

Лекарства от кашля и простуды принесли наибольшую долю выручки в 28% в 2024 году, подчеркивая сезонную устойчивость и модели пополнения домашних запасов. Безрецептурные средства для снижения веса и диетические препараты, поддерживаемые общественным интересом к аналогам GLP-1, демонстрируют самый высокий среднегодовой темп роста 9,8%, увеличивая размер рынка безрецептурных препаратов Северной Америки для решений метаболического ухода. Составители препаратов фокусируются на смесях без стимуляторов, растительных экстрактах и волокнах насыщения для соответствия развивающимся ожиданиям безопасности. Анальгетики по-прежнему закрепляют ценность корзины, но сталкиваются с более строгой маркировкой относительно печеночного риска ацетаминофена. Дерматологические кремы и желудочно-кишечные средства завершают портфели, которые решают связанные с образом жизни состояния во всех возрастных когортах.

Вторичная динамика подчеркивает кросс-категориальные инновации. Seattle Gummy получила первое разрешение на исследование для лечения аллергии в форме жевательных конфет, сигнализируя о конвергенции форматов доставки. В результате жевательные средства от кашля и жевательные конфеты с клетчаткой мигрируют в области, ранее доминируемые таблетками, поддерживая соблюдение режима и стимулируя дополнительные продажи на рынке безрецептурных препаратов Северной Америки.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По каналу распределения: онлайн-импульс меняет стратегию полок

Розничные аптеки сохранили долю 61,5% в 2024 году, предлагая руководство фармацевта и посещаемость, связанную со страховкой. Тем не менее среднегодовой темп роста онлайн-аптек 18,5% захватывает лояльность цифровых аборигенов, ищущих круглосуточную доступность и экономию на подписках, постепенно перенаправляя потоки с витрины на экран. Больницы сохраняют нишевую роль для упаковок при выписке и комплектов неотложной помощи. Магазины удобства расширяют ассортимент для монетизации быстрых поездок, обслуживая пассажиров и сельские пустыни, недообслуживаемые крупными сетями.

Традиционные сети отвечают предложением доставки в тот же день и самовывоза у тротуара и интеграцией приложений лояльности, которые переносят купонирование в мобильные кошельки. Эти омниканальные ходы направлены на удержание размера корзины внутри рынка безрецептурных препаратов Северной Америки и защиту от участников чистой игры, которые используют алгоритмическое ценообразование и консультирование на основе ИИ. Аптечный персонал перераспределяется на вакцинацию и тестирование в точках оказания помощи - дифференциатор, который онлайн-платформы не могут воспроизвести в масштабе.

По лекарственной форме: жевательные конфеты приносят вкус в терапию

Таблетки и капсулы остаются рабочей лошадкой с долей 42,5%, предлагая экономическую эффективность и стабильность. Жевательные конфеты, жевательные и растворяющиеся во рту форматы демонстрируют среднегодовой темп роста 12,4%, поскольку вкус и текстура превосходят ценовую чувствительность для педиатрии и пожилых людей. Административный приказ FDA от июня 2025 года позволяет производителям переносить монографии таблеток на жевательные без полного повторного подачи, открывая скорость выхода на рынок для вкусовых инноваций и повышая доходы на рынке безрецептурных препаратов Северной Америки.[1]Food and Drug Administration, "Over-the-Counter Monograph User Fee Program Overview," fda.gov

Расширение завода жевательных конфет Aenova на 8 млн евро демонстрирует ставки на мощности по этой тенденции. Жидкости и сиропы поддерживают педиатрический респираторный уход, в то время как спреи, капли и местные препараты решают специфическую доставку, где важны скорость и локализованный эффект. По мере созревания маскировки вкуса, безсахарных основ и цветов чистой этикетки жевательные конфеты готовы захватить долю от менее вкусных форматов, повышая общие метрики соблюдения потребителями.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По способу применения: преобладание перорального применения продолжается

Пероральные продукты контролируют 74,1% продаж 2024 года с параллельным среднегодовым темпом роста 9,8%, отражая знакомство потребителей и производственную экономию. Средства помощи при глотании, линии надреза и технология микротаблеток дополнительно улучшают принятие. Местные препараты растут через обезболивающие гели и кремы против зуда, которые обходят системное воздействие. Назальные спреи используют быстрое начало действия для облегчения аллергии, в то время как офтальмологические растворы отвечают на усталость от экрана. Ректальные и вагинальные пути играют ограниченные, но существенные роли в нишах геморроя и вагинального здоровья, поддерживая стабильные, хотя и меньшие вклады в рынок безрецептурных препаратов Северной Америки.

Регулятивный импульс, который переводит низкодозные статины или антигистаминные препараты на безрецептурные, может усилить доминирование перорального объема. Тем не менее подъязычные пленки и буккальные таблетки набирают внимание за скорость и удобство, сигнализируя о том, что разнообразие способов применения будет продолжать расширять привлекательность безрецептурного ухода.

По категории: частные торговые марки проникают в премиум-сегменты

Брендовые продукты сохранили долю 52,7% в 2024 году, выигрывая от доверия, рекламной мощи и врачебного воспоминания. Линии частных торговых марок, однако, растут со среднегодовым темпом роста 8,7%, поскольку розничные торговцы используют аналитику полок и внутренние источники поставок для подрыва национальных брендов без ущерба для качества. Целенаправленная фокусировка Perrigo на самолечении после продажи дженериков показывает, что высокообъемное контрактное снабжение может быть прибыльным при сочетании с эксклюзивностью розничного торговца.

Циклы сброса полок все больше размещают торговые марки магазинов на уровне глаз, размывая видимость брендов. Управляющие льготными программами усиливают сдвиг, направляя скидки и предпочитая размещение уровней в сторону более дешевых альтернатив. В ответ владельцы брендов подчеркивают патентованные ингредиенты, защищенные от детей упаковки и кампании потребительского образования, которые объясняют дифференцированные технологии пролонгированного действия. Перетягивание каната поддерживает дисциплинированное ценообразование, но разжигает инновации, которые в конечном итоге расширяют рынок безрецептурных препаратов Северной Америки.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

США сохраняют командную долю 73,5% рынка безрецептурных препаратов Северной Америки, подкрепленную крупнейшей в мире экономикой потребительского здравоохранения. FDA собрало 32 млн долларов США пользовательских сборов в 2024 году, которые ускоряют обзоры монографий. Финализация ACNU в январе 2025 года дополнительно снижает барьеры для перевода с рецептурного на безрецептурный статус, открывая новые объемные потоки, как только профили безопасности совпадут с критериями самостоятельного выбора. Розничные продажи безрецептурных препаратов достигли 43,4 млрд долларов США в 2023 году, и 96% американских покупателей считают, что эти продукты расширяют возможности самолечения.[2]Consumer Healthcare Products Association, "The Value of OTC Medicines to the United States Healthcare System," chpa.orgПроблемы сохраняются в отношении расширения маржи управляющих льготными программами, которая выросла до 31% в 2022 году и сжимает прибыльность аптек, побуждая к рационализации полок, которая может наказать появляющиеся лейблы.

Канада демонстрирует самый быстрый рост со среднегодовым темпом роста 7,1% до 2030 года, поскольку ее система единого плательщика направляет неотложные состояния в сторону безрецептурных путей. Регулятивное выравнивание с американскими реформами монографий ускоряет одобрения продуктов и поощряет трансграничные синергии поставок. Стареющая демография и растущие расходы из собственного кармана усиливают самолечение артрита, изжоги и когнитивного здоровья, расширяя широту категорий в канадской части рынка безрецептурных препаратов Северной Америки. Производители используют двуязычную упаковку и программы консультирования, возглавляемые фармацевтами, для воспитания доверия и стимулирования пробного использования продуктов.

Мексика представляет появляющуюся возможность на рынке безрецептурных препаратов Северной Америки. Безрецептурные препараты составляют 14% ее фармацевтических расходов, и американский экспорт достиг 875 млн долларов США в 2022 году, отражая сильную двустороннюю торговлю. Сроки одобрения COFEPRIS остаются препятствием, но новые ускоренные пути для инновационных терапий показывают обещания. Экономическая чувствительность благоприятствует низкозатратным дженерикам и растительным препаратам, но городские сегменты среднего класса демонстрируют растущий аппетит к брендированным многосимптомным и педиатрическим SKU. Интерес к ближнему производству растет, поскольку компании стремятся смягчить риск доставки активных фармацевтических ингредиентов и использовать преимущества правил происхождения USMCA.

Конкурентная среда

Рынок безрецептурных препаратов Северной Америки остается умеренно фрагментированным. Johnson & Johnson, Bayer, GSK и Pfizer обладают обширными брендовыми портфелями, масштабированной рекламой и отношениями с врачами, которые поддерживают лидерство в категории. Специалист по частным торговым маркам Perrigo обслуживает крупных розничных торговцев, поставляя протестированные на эквивалентность SKU, которые соответствуют качеству национальных брендов по более низким ценам, тем самым захватывая маржу и повышая лояльность розничных торговцев. Завод Mucinex компании Reckitt стоимостью 145 млн долларов США в Северной Каролине демонстрирует инвестиции в отечественные поставки, которые сокращают время выполнения заказов и улучшают прозрачность происхождения.

Цифровые возможности являются критическим дифференциатором. Более крупные группы развертывают рекомендательные движки на основе ИИ, которые направляют покупателей к корзинам, соответствующим симптомам, хотя недавнее тестирование показало, что только 21% выходных данных чата соответствует стандартам профессиональной точности. Стратегические партнерства с телемедицинскими порталами и велнес-приложениями позволяют действующим игрокам захватывать спрос первого касания и увеличивать глубину корзины. Между тем онлайн-аптеки чистой игры применяют динамическое ценообразование и персонализированные промо, которые откалывают долю от обычных магазинов.

Устойчивость цепочки поставок является общим приоритетом после дефицита пандемии. Компании диверсифицируют источники поставок активных фармацевтических ингредиентов, укрепляют инвентарные пайплайны и лоббируют налоговые кредиты, которые стимулируют американское производство ингредиентов. Вертикальная интеграция через упаковку и доставку последней мили снижает зависимость от третьих сторон и улучшает отзывчивость отзыва - факторы, которые укрепляют доверие потребителей и защищают долю рынка внутри рынка безрецептурных препаратов Северной Америки.

Лидеры отрасли безрецептурных препаратов Северной Америки

-

Sanofi

-

Johnson and Johnson

-

Novartis AG

-

Pfizer Inc

-

Bayer AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние разработки отрасли

- Январь 2025 года: FDA финализировало правило ACNU, позволяющее рецептурным лекарствам переходить на безрецептурный статус при определенных условиях потребительского самоскрининга

- :

Объем отчета по рынку безрецептурных препаратов Северной Америки

Согласно объему данного отчета, безрецептурные препараты относятся к лекарствам без рецепта. Эти лекарства могут быть куплены человеком без рецепта врача и безопасны для потребления без согласия врача. Рынок безрецептурных препаратов Северной Америки сегментирован по типу продукта, каналу распределения и географии.

| Средства от кашля, простуды и гриппа |

| Анальгетики |

| Дерматологические продукты |

| Желудочно-кишечные продукты |

| Витамины, минералы и добавки (ВМД) |

| Продукты для снижения веса / диетические продукты |

| Офтальмологические продукты |

| Снотворные |

| Другие типы продуктов |

| Больничные аптеки |

| Розничные аптеки |

| Онлайн-аптеки |

| Магазины удобства / продовольственные магазины |

| Таблетки и капсулы |

| Жидкости и сиропы |

| Жевательные конфеты и жевательные |

| Спреи и капли |

| Местные препараты и мази |

| Пероральный |

| Местный |

| Назальный |

| Офтальмологический |

| Ректальный / Вагинальный |

| Брендовые безрецептурные препараты |

| Частные торговые марки / торговые марки магазинов |

| Генерические безрецептурные препараты |

| США |

| Канада |

| Мексика |

| По типу продукта | Средства от кашля, простуды и гриппа |

| Анальгетики | |

| Дерматологические продукты | |

| Желудочно-кишечные продукты | |

| Витамины, минералы и добавки (ВМД) | |

| Продукты для снижения веса / диетические продукты | |

| Офтальмологические продукты | |

| Снотворные | |

| Другие типы продуктов | |

| По каналу распределения | Больничные аптеки |

| Розничные аптеки | |

| Онлайн-аптеки | |

| Магазины удобства / продовольственные магазины | |

| По лекарственной форме | Таблетки и капсулы |

| Жидкости и сиропы | |

| Жевательные конфеты и жевательные | |

| Спреи и капли | |

| Местные препараты и мази | |

| По способу применения | Пероральный |

| Местный | |

| Назальный | |

| Офтальмологический | |

| Ректальный / Вагинальный | |

| По категории | Брендовые безрецептурные препараты |

| Частные торговые марки / торговые марки магазинов | |

| Генерические безрецептурные препараты | |

| География | США |

| Канада | |

| Мексика |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка безрецептурных препаратов Северной Америки?

Рынок принес 39,77 млрд долларов США в 2025 году и готов достичь 58,96 млрд долларов США к 2030 году, отражая среднегодовой темп роста 8,2%.

Какая категория продуктов растет быстрее всего?

Безрецептурные продукты для снижения веса и диетические продукты, по прогнозам, будут расти со среднегодовым темпом роста 9,8%, самым высоким среди всех категорий до 2030 года.

Насколько значительна электронная коммерция в продажах безрецептурных препаратов?

Онлайн-аптеки, по прогнозам, будут расти со среднегодовым темпом роста 18,5%, опережая все другие каналы и изменяя модели покупок.

Какое влияние оказывает реформа монографий FDA на рынок?

Модернизация монографий и правило ACNU сокращают сроки одобрения и позволяют переводы с рецептурного на безрецептурный статус, добавляя новые потоки доходов для производителей.

Почему уязвимости цепочки поставок вызывают беспокойство?

Около 72% зарегистрированных FDA предприятий по производству активных фармацевтических ингредиентов работают за пределами США, поэтому геополитические или логистические сбои в Азии могут быстро вызвать дефицит в Северной Америке.

Обгоняют ли безрецептурные продукты частных торговых марок брендированные линии?

Бренды по-прежнему удерживают долю 52,7%, но товары частных торговых марок растут быстрее со среднегодовым темпом роста 8,7%, поскольку розничные торговцы используют цену и расположение на полках для завоевания покупателей.

Последнее обновление страницы: