Размер рынка нематицидов в Северной Америке

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 0.97 Миллиардов долларов США | |

| Размер Рынка (2029) | 1.13 Миллиардов долларов США | |

| Наибольшая доля по режиму применения | Обработка почвы | |

| CAGR (2024 - 2029) | 3.93 % | |

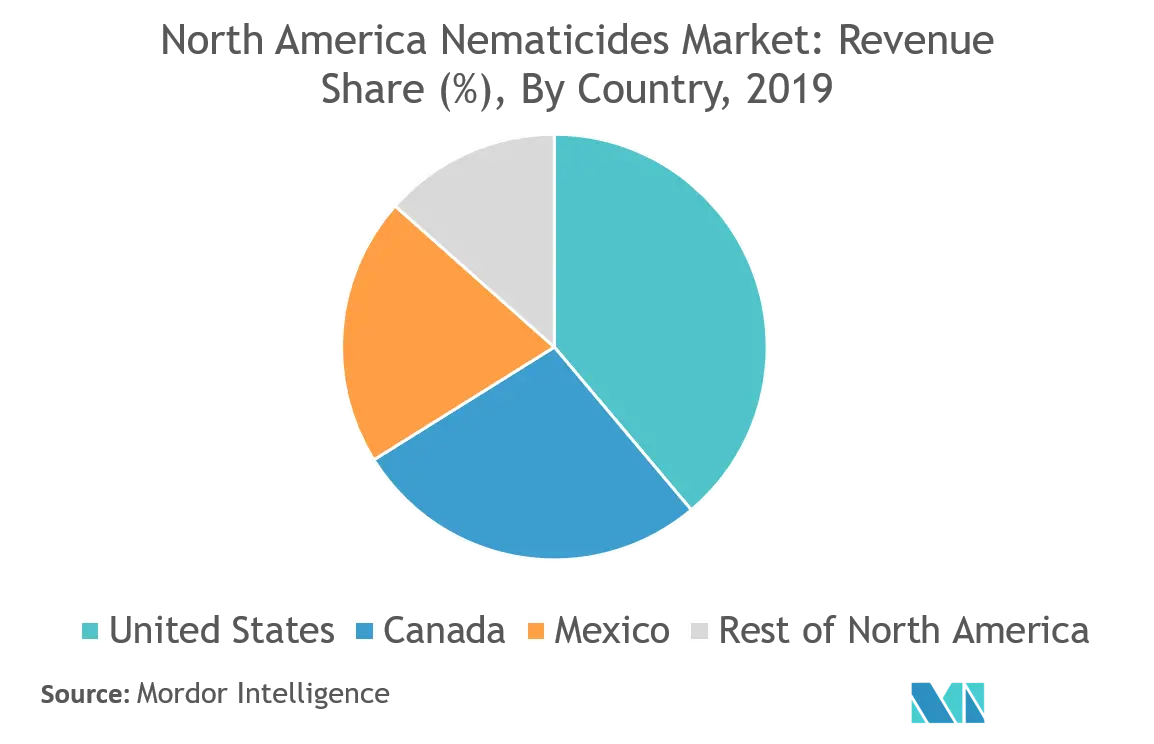

| Наибольшая доля по странам | Соединенные Штаты | |

| Концентрация Рынка | Высокий | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка нематицидов в Северной Америке

Размер рынка нематицидов в Северной Америке оценивается в 0,91 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,10 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 3,93% в течение прогнозируемого периода (2024-2029 годы).

Внесение в почву доминировало на рынке нематицидов

- Спрос на нематициды растет из-за присутствия различных видов нематод, поражающих широкий спектр экономически важных культур в Северной Америке. Нематоды-паразиты растений наносят ущерб индивидуально и образуют комплексы болезней с другими микроорганизмами, тем самым увеличивая потери урожая. Ежегодные потери урожая из-за нематод в США оцениваются в 8,0 миллиардов долларов США. Нематициды можно применять различными методами в зависимости от типа вредителя и стадии роста урожая.

- По сравнению с другими методами внесения, такими как внекорневая обработка (распыление нематицида непосредственно на листья растений), внесение нематод в почву обычно представляет меньший риск воздействия на нецелевые организмы, включая полезных насекомых и опылителей, поскольку нематицид остается преимущественно в почве. , где обитают целевые нематоды. Благодаря этому на рынке доминировала обработка почвы с долей 70,7% на сумму 598,7 млн долларов США в 2022 году.

- В 2022 году на внекорневую обработку приходилось 11,2% рынка нематицидов Северной Америки. Основная цель внекорневой обработки — борьба с заражением соцветий и листьев нематодами. Например, нематоды хризантем – это лиственные нематоды, вызывающие белую верхушку риса, а летние нематоды извилистости вызывают весеннюю карликовую болезнь зерновых культур.

- Потери урожая из-за заражения нематодами увеличиваются с каждым годом, что является серьезной проблемой для фермеров и вынуждает их использовать нематициды. Таким образом, ожидается, что среднегодовой темп роста рынка составит 3,2% в течение прогнозируемого периода.

This section covers the major market trends shaping the North America Nematicides Market according to our research experts:

Высокий спрос на высокоценные культуры

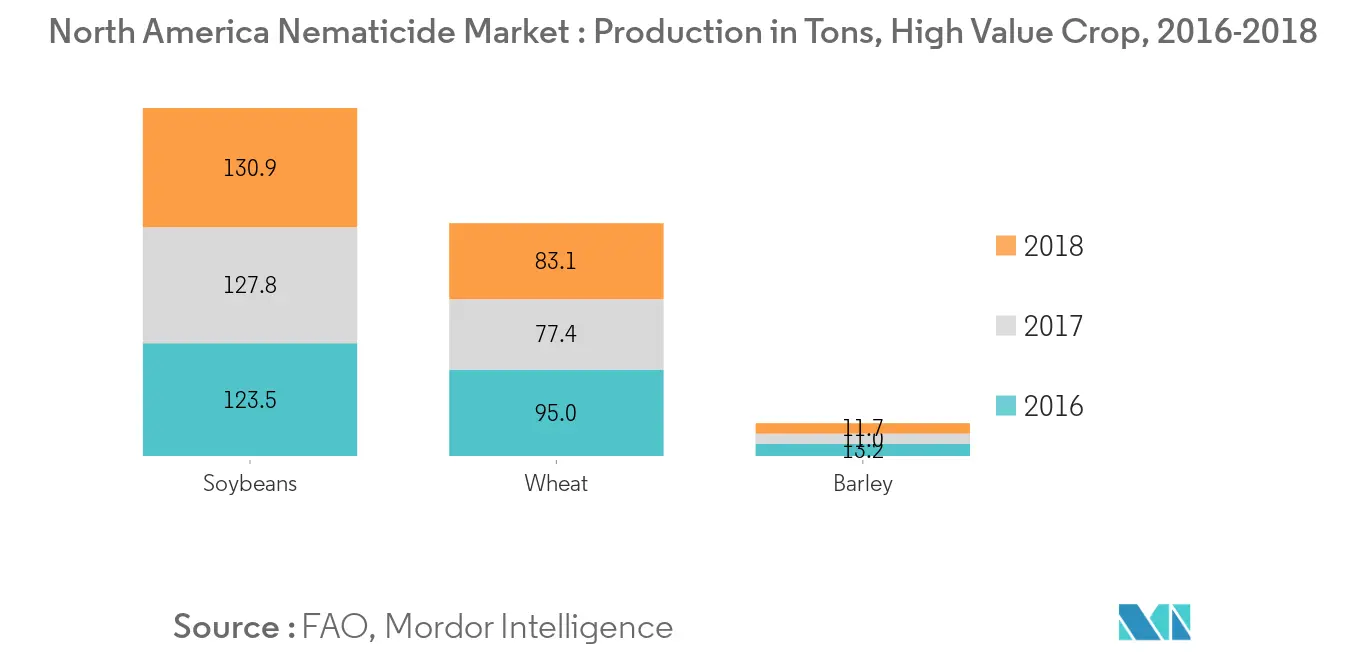

Эффект заражения нематодами очень высок для таких культур, как соя, ячмень и пшеница. Увеличение потерь урожая с каждым годом является основной проблемой для многих фермеров и вынуждает их использовать нематоциды для защиты посевов. Растущие опасения по поводу спроса на такие культуры в регионе, тем самым создавая широкие рыночные возможности для нематоцидов. Ожидается, что это станет ключевым фактором, открывающим новые возможности для этого рынка. Северная Америка доминирует в производстве сои, пшеницы, ячменя, сорго и риса с ежегодным увеличением производства, забота об удовлетворении спроса на такие ценные культуры в условиях заражения нематодами также возрастает, что приводит к увеличению спроса на нематоциды в регионе.

Соединенные Штаты доминируют на рынке

Соединенные Штаты являются одним из основных рынков нематицидов в регионе. Благодаря присутствию различных видов нематод, атакующих широкий спектр экономически важных культур, и осведомленности фермеров о применении химических нематоцидов, страна получила самую высокую долю на рынке Северной Америки. Овощи, кукуруза и хлопок в основном страдают от нематод в стране. Наиболее распространенными видами нематод, поражающими хлопок в Соединенных Штатах, являются виды южного корневого узла (Meloidogyne incognita), почковидные (Rotylenchulus reniformis), колумбийское копье (Hoplolaimus columbus) и жало (Belonolaimus longicaudatus). Увеличение количества нематоцидных продуктов на основе вышеупомянутых нематод, по оценкам, будет стимулировать рынок.undefined Растущий спрос на бионематициды стимулирует рост рынка. Фермеры в стране выбирают нематициды на биологической основе, в первую очередь из-за усиления давления со стороны Агентства по охране окружающей среды (EPA) с целью сокращения использования химических нематоцидов.

Обзор отрасли производства нематицидов в Северной Америке

Рынок нематицидов Северной Америки достаточно консолидирован пять крупнейших компаний занимают 86,58%. Основными игроками на этом рынке являются ADAMA Agricultural Solutions Ltd, Bayer AG, Corteva Agriscience, Syngenta Group и Upl Limited (отсортировано в алфавитном порядке).

Лидеры рынка нематицидов Северной Америки

ADAMA Agricultural Solutions Ltd

Bayer AG

Corteva Agriscience

Syngenta Group

Upl Limited

Other important companies include Albaugh LLC, American Vanguard Corporation, Tessenderlo Kerley Inc. (Novasource), Vive Crop Protection.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нематицидов Северной Америки

- Январь 2023 г . Bayer заключила новое партнерство с Oerth Bio для совершенствования технологий защиты растений и создания более экологичных решений для защиты растений.

- Октябрь 2021 г . Инвестируя в новый аптечный центр, ADAMA расширила свои возможности в области исследований и разработок, направленные на расширение и ускорение собственных исследований и разработок в области защиты растений.

- Август 2021 г . В рамках стратегии роста Vive Crop Protection на территории США компания заключила партнерское соглашение с Helena Agri-Enterprises для предоставления химикатов для защиты растений. Это партнерство направлено на поддержку стратегического акцента Vive на расширении своего присутствия и запуске прецизионного химического решения на базе Allosperse в основных регионах роста.

Отчет о рынке нематицидов в Северной Америке – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Расход пестицидов на гектар

- 4.2 Анализ цен на активные ингредиенты

- 4.3 Нормативно-правовая база

- 4.3.1 Канада

- 4.3.2 Мексика

- 4.3.3 Соединенные Штаты

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 5.1 Режим приложения

- 5.1.1 химигация

- 5.1.2 Листовая

- 5.1.3 Фумигация

- 5.1.4 Обработка семян

- 5.1.5 Обработка почвы

- 5.2 Тип культуры

- 5.2.1 Коммерческие культуры

- 5.2.2 Фрукты и овощи

- 5.2.3 Зерно и крупы

- 5.2.4 Зернобобовые и масличные культуры

- 5.2.5 Газон и декоративные

- 5.3 Страна

- 5.3.1 Канада

- 5.3.2 Мексика

- 5.3.3 Соединенные Штаты

- 5.3.4 Остальная часть Северной Америки

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

- 6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий)

- 6.4.1 ADAMA Agricultural Solutions Ltd

- 6.4.2 Albaugh LLC

- 6.4.3 American Vanguard Corporation

- 6.4.4 Bayer AG

- 6.4.5 Corteva Agriscience

- 6.4.6 Syngenta Group

- 6.4.7 Tessenderlo Kerley Inc. (Novasource)

- 6.4.8 Upl Limited

- 6.4.9 Vive Crop Protection

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ РУКОВОДИТЕЛЕЙ ХИМИКАТОВ ДЛЯ ЗАЩИТЫ РАСТЕНИЙ

8. ПРИЛОЖЕНИЕ

- 8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация промышленности нематицидов в Северной Америке

Химигация, внекорневая обработка, фумигация, обработка семян, обработка почвы рассматриваются как сегменты режима применения. Коммерческие культуры, фрукты и овощи, зерновые и крупы, зернобобовые и масличные культуры, газонные и декоративные культуры рассматриваются как сегменты по типам культур. Канада, Мексика и США представлены в виде сегментов по странам.

- Спрос на нематициды растет из-за присутствия различных видов нематод, поражающих широкий спектр экономически важных культур в Северной Америке. Нематоды-паразиты растений наносят ущерб индивидуально и образуют комплексы болезней с другими микроорганизмами, тем самым увеличивая потери урожая. Ежегодные потери урожая из-за нематод в США оцениваются в 8,0 миллиардов долларов США. Нематициды можно применять различными методами в зависимости от типа вредителя и стадии роста урожая.

- По сравнению с другими методами внесения, такими как внекорневая обработка (распыление нематицида непосредственно на листья растений), внесение нематод в почву обычно представляет меньший риск воздействия на нецелевые организмы, включая полезных насекомых и опылителей, поскольку нематицид остается преимущественно в почве. , где обитают целевые нематоды. Благодаря этому на рынке доминировала обработка почвы с долей 70,7% на сумму 598,7 млн долларов США в 2022 году.

- В 2022 году на внекорневую обработку приходилось 11,2% рынка нематицидов Северной Америки. Основная цель внекорневой обработки — борьба с заражением соцветий и листьев нематодами. Например, нематоды хризантем – это лиственные нематоды, вызывающие белую верхушку риса, а летние нематоды извилистости вызывают весеннюю карликовую болезнь зерновых культур.

- Потери урожая из-за заражения нематодами увеличиваются с каждым годом, что является серьезной проблемой для фермеров и вынуждает их использовать нематициды. Таким образом, ожидается, что среднегодовой темп роста рынка составит 3,2% в течение прогнозируемого периода.

| химигация |

| Листовая |

| Фумигация |

| Обработка семян |

| Обработка почвы |

| Коммерческие культуры |

| Фрукты и овощи |

| Зерно и крупы |

| Зернобобовые и масличные культуры |

| Газон и декоративные |

| Канада |

| Мексика |

| Соединенные Штаты |

| Остальная часть Северной Америки |

| Режим приложения | химигация |

| Листовая | |

| Фумигация | |

| Обработка семян | |

| Обработка почвы | |

| Тип культуры | Коммерческие культуры |

| Фрукты и овощи | |

| Зерно и крупы | |

| Зернобобовые и масличные культуры | |

| Газон и декоративные | |

| Страна | Канада |

| Мексика | |

| Соединенные Штаты | |

| Остальная часть Северной Америки |

Определение рынка

- Функция - Нематициды — это химические вещества, используемые для контроля или предотвращения повреждения урожая нематодами и предотвращения потери урожая.

- Режим приложения - Листовая обработка, обработка семян, обработка почвы, химигация и фумигация — это различные способы применения химикатов для защиты растений.

- Тип культуры - Это отражает потребление химикатов для защиты растений зерновыми, зернобобовыми, масличными, фруктами, овощами, газонными и декоративными культурами.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, и средняя цена продажи (ASP) остается постоянной на протяжении всего прогнозируемого периода.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки