Размер и доля рынка более электрических воздушных судов

Анализ рынка более электрических воздушных судов компанией Mordor Intelligence

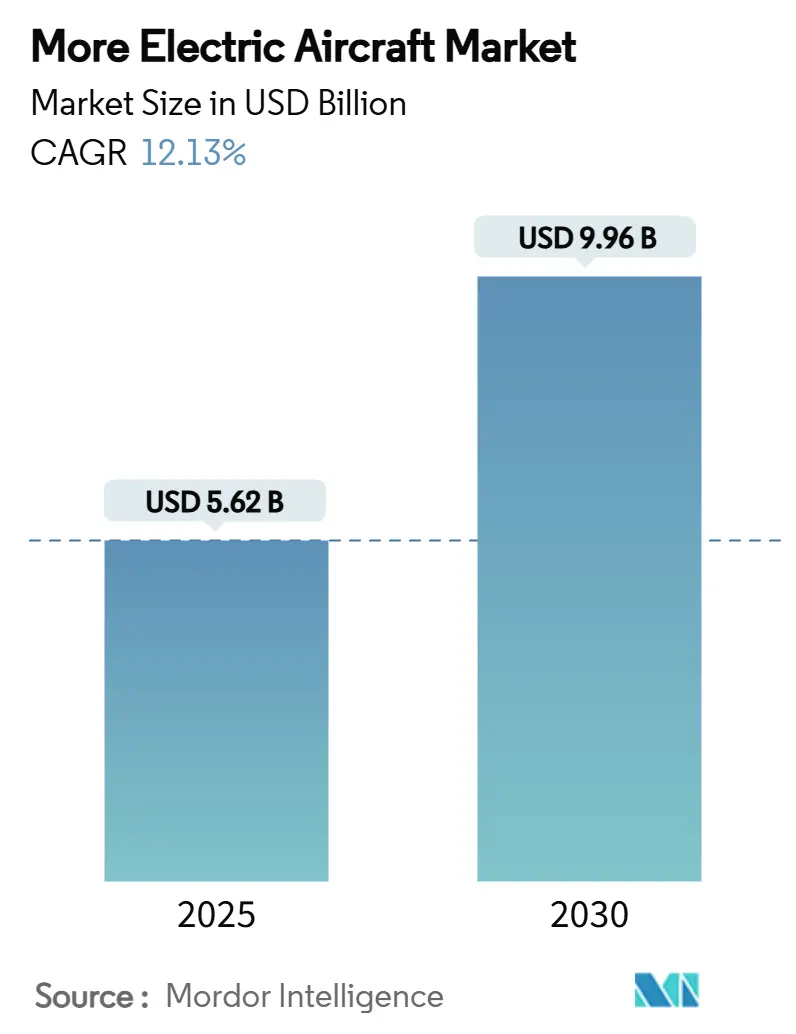

Размер рынка более электрических воздушных судов (МЭВ) оценивается в 5,62 млрд долларов США в 2025 году и, согласно прогнозам, достигнет размера рынка в 9,96 млрд долларов США к 2030 году, продвигаясь со среднегодовым темпом роста 12,13%. Растущие цены на топливо, мандаты по сокращению углерода и созревание высокомощной электроники побуждают авиакомпании и производителей планеров заменять гидравлические и пневматические подсистемы на электрические архитектуры. Авиакомпании сообщают об экономии расхода топлива до 20%, когда двигатели больше не отбирают воздух для экологического контроля, в то время как генераторы высокой мощности и твердотельные батареи поддерживают более длительную электрическую выносливость. Программы с фиксированным крылом, такие как B787, доказывают работу без отбора воздуха в эксплуатации, а разработчики eVTOL применяют ту же логику к городским миссиям. В результате действующие компании и стартапы соревнуются за обеспечение широкозонных полупроводников, материалов теплового контроля и сертификационных слотов высокого напряжения, чтобы идти в ногу со спросом.

Ключевые выводы отчета

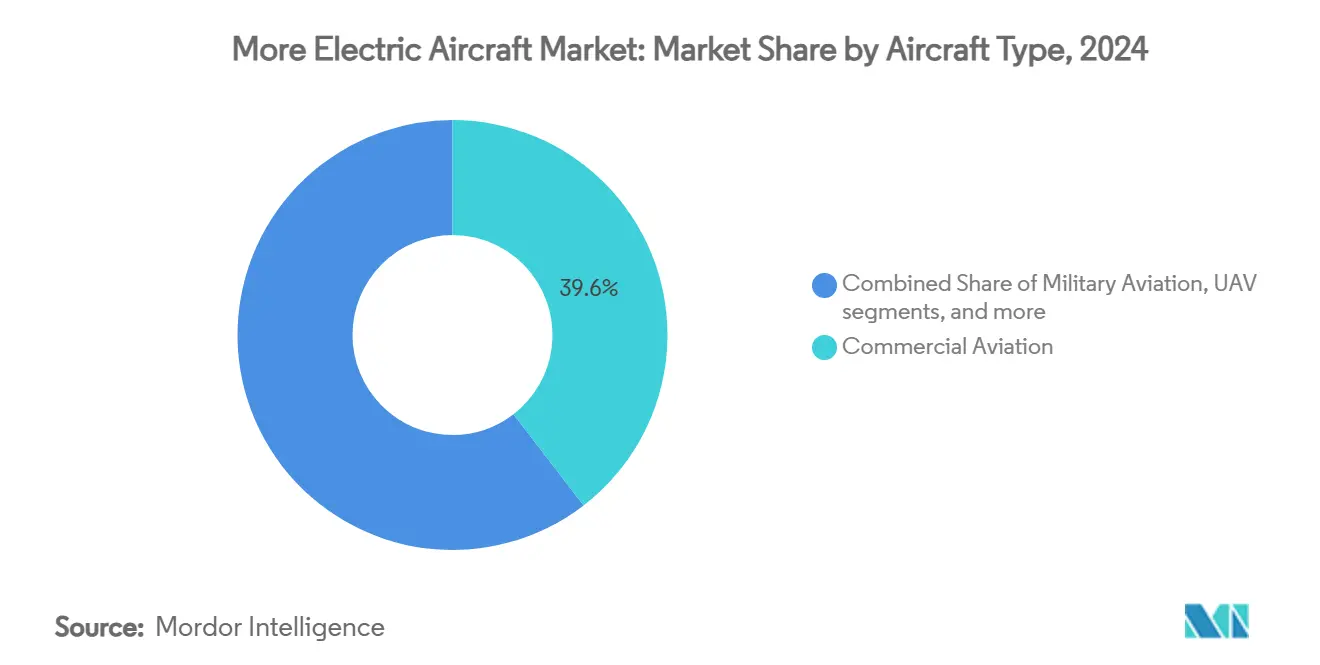

- По типу воздушного судна коммерческая авиация занимала 39,56% доли рынка более электрических воздушных судов в 2024 году, тогда как платформы городской воздушной мобильности и eVTOL готовы к наиболее быстрому расширению со среднегодовым темпом роста 15,65% до 2030 года.

- По платформе конструкции с фиксированным крылом лидировали с 63,55% доли рынка более электрических воздушных судов в 2024 году; программы с ротором и силовой установкой превосходят со среднегодовым темпом роста 12,4% до 2030 года.

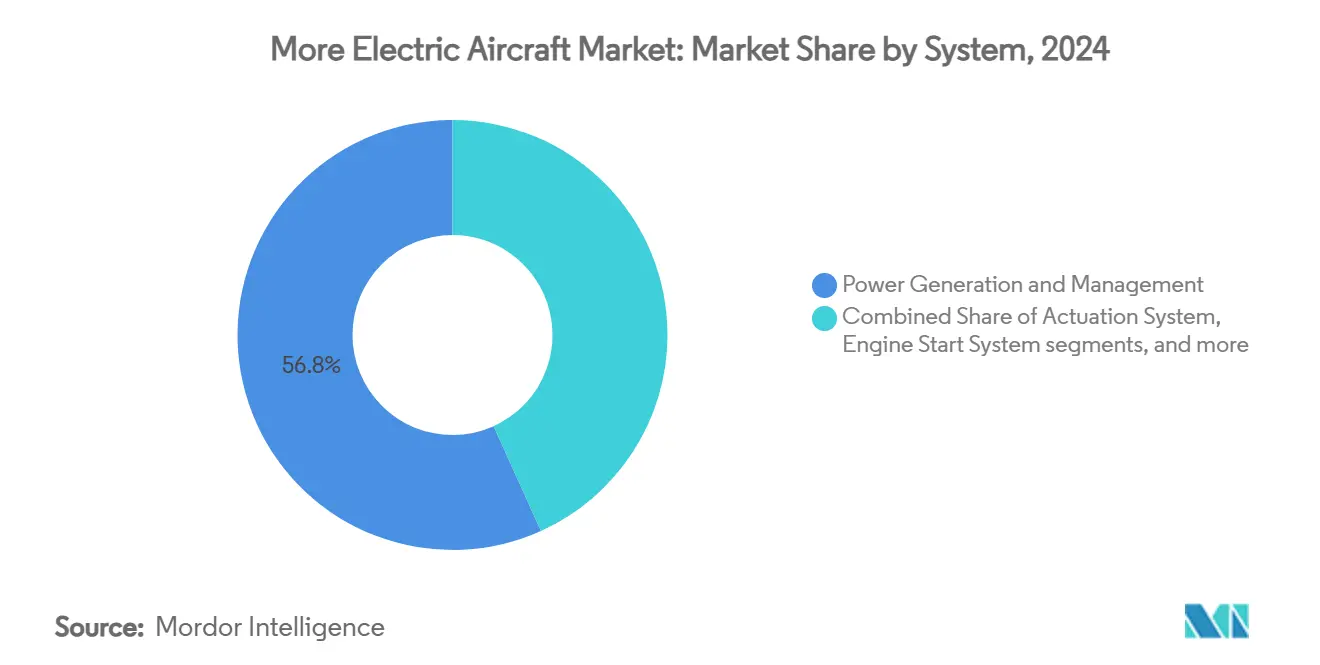

- По системе оборудование генерации и управления энергией составляло 56,75% размера рынка более электрических воздушных судов в 2024 году, в то время как электромеханическое приведение в действие растет быстрее всего со среднегодовым темпом роста 11,56% до 2030 года.

- По конечному пользователю OEM контролировали 53,78% стоимости 2024 года, однако сегмент послепродажного обслуживания ускоряется со среднегодовым темпом роста 12,55% до 2030 года.

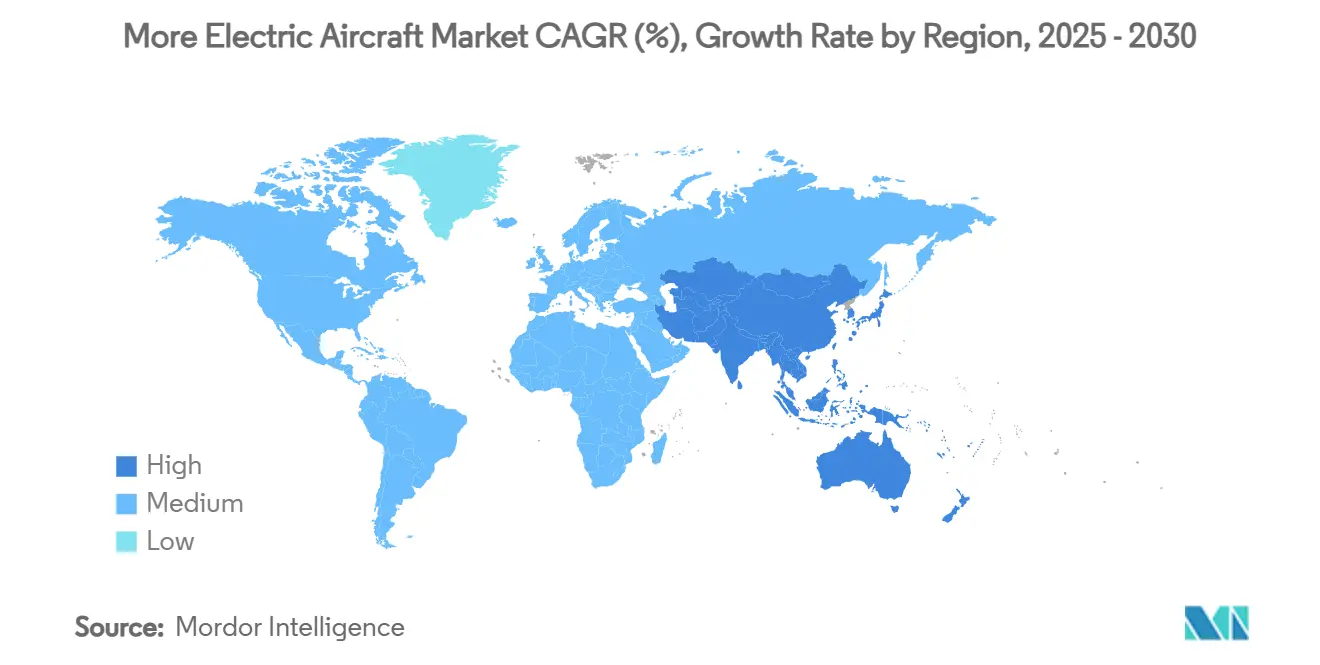

- По географии Северная Америка командовала 35,23% дохода в 2024 году, тогда как Азиатско-Тихоокеанский регион регистрирует наивысший региональный среднегодовой темп роста 12,45% до 2030 года.

Глобальные тенденции и инсайты рынка более электрических воздушных судов

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Стремление к электрификации для сокращения расхода топлива и CO₂ | +3.2% | Глобальный | Среднесрочный (2-4 года) |

| Ужесточение глобальных экологических регуляций | +2.8% | Северная Америка и ЕС; распространение на АТЭС | Краткосрочный (≤ 2 лет) |

| Высокомощные двигатели и электроника SiC/GaN | +2.1% | Глобальный; раннее внедрение в Северной Америке | Среднесрочный (2-4 года) |

| Твердотельные батареи обеспечивают пиковые нагрузки | +1.9% | Ядро АТЭС; распространение на Северную Америку | Долгосрочный (≥ 4 лет) |

| Спрос на модернизацию APU, обусловленный ESG | +1.4% | Северная Америка и ЕС | Краткосрочный (≤ 2 лет) |

| Электрическое приведение в действие, ориентированное на скрытность (оборона) | +0.9% | Северная Америка; селективные рынки ЕС | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Стремление к электрификации для сокращения расхода топлива и CO₂

Топливо составляет 20%-30% операционных расходов авиакомпании, что делает электрические силовые установки киловаттного класса экономически привлекательными в дополнение к их экологическим преимуществам. Демонстрация CLEEN III компании GE Aerospace обеспечивает стартер-генератор мощностью 90 кВт, который удаляет трубопроводы отбора воздуха и позволяет сердечникам турбовентиляторов работать ближе к оптимальным настройкам тяги.[1]GE Aerospace, "CLEEN III Electric Propulsion Demonstration," geaerospace.com Пакет экологического контроля без отбора воздуха Collins Aerospace на 787 иллюстрирует, как электрические подсистемы снижают выбросы углерода, одновременно облегчая планирование технического обслуживания.[2]Collins Aerospace, "Bleed-less Environmental Control Systems," collinsaerospace.com Таким образом, авиакомпании получают предсказуемые интервалы осмотра и меньше утечек жидкости, сокращая незапланированное время на земле. Эти двойные финансовые и соответствующие нормативам вознаграждения усиливают непрерывные инвестиции в электрифицированные программы линейной установки и модернизации по всем типам флота.

Ужесточение глобальных экологических регуляций

Обязывающие правила теперь заменяют добровольные обязательства. Федеральное авиационное управление США (FAA) приняло стандарты топливной эффективности, вступающие в силу в апреле 2024 года, которые устанавливают максимальный расход топлива на место-километр для новых самолетов.[3]Federal Aviation Administration, "Final Rule on Airplane Fuel-Efficiency Standards," faa.gov Европейский мандат "ReFuelEU" обязывает перевозчиков загружать 6% устойчивого авиационного топлива к 2030 году и 70% к 2050 году, побуждая к гибридно-электрическим архитектурам, которые смешивают прямые топлива с электрическим усилением. Глобальная схема компенсации ИКАО требует проверяемых сокращений выбросов, заставляя OEM ускорить электрическую интеграцию, поскольку постепенные улучшения двигателей не могут удовлетворить краткосрочные окна соответствия. Airbus, например, публично нацеливается на коммерческую модель с нулевыми выбросами к 2035 году, чтобы остаться в пределах нормативных ограждений.

Высокомощные двигатели и электроника SiC/GaN

Переключатели карбида кремния (SiC) и нитрида галлия (GaN) вдвое сокращают потери проводимости по сравнению с кремнием, обеспечивая двигатели мегаваттного масштаба без запретительного веса. Демонстратор NASA-GE сочетает электрическую машину мощностью 1 МВт с приводами SiC для демонстрации 20% экономии топлива при крейсерском полете на корпусе с одним проходом. Работа устройства при 800 В-1000 В снижает массу кабеля, одновременно выдерживая более высокие температуры соединений, что критично в тесных отсеках гондол. Хотя автомобильное внедрение созрело, выпуск пластин созрел, а партии авиационного класса остаются ограниченными, что делает стратегические соглашения о поставках конкурентным отличием. Collins Aerospace, следовательно, открыла специализированную лабораторию силовой электроники в Рокфорде, Иллинойс, для внутреннего проектирования чипов и обеспечения мощности раньше объемных потребностей.

Твердотельные батареи обеспечивают пиковые нагрузки

Твердотельные химические элементы повышают гравиметрическую энергию выше 500 Вт·ч/кг и удаляют воспламеняющиеся жидкие электролиты. Прототип конденсированной батареи CATL достиг авиационного тестирования в 2025 году и нацелен на вступление в эксплуатацию к 2028 году со штабелируемыми, огнестойкими пакетами. Серно-селеновые элементы NASA удваивают текущую энергию литий-ионных на килограмм и обещают дальность eVTOL 200 миль без гибридного резерва.[4]NASA, "Megawatt-Class Electrified Powertrain Flight Demonstration," nasa.gov Высокие скорости разряда покрывают пиковые нагрузки взлета и посадки, сужая вспомогательные силовые установки в некоторых архитектурах. Сертификационные треки для твердотельных модулей совпадают с временными линиями городской воздушной мобильности, предполагая, что технологическая и нормативная готовность может сойтись до конца десятилетия.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Препятствия сертификации высокого напряжения | -2.1% | Глобальный; стандарты различаются | Среднесрочный (2-4 года) |

| Тепловая надежность плотных силовых модулей | -1.8% | Глобальный | Краткосрочный (≤ 2 лет) |

| Дефицит цепочки поставок SiC авиационного класса | -1.5% | Глобальный; концентрация в Азии | Среднесрочный (2-4 года) |

| Отставание инфраструктуры MRO аэропортов | -1.2% | Глобальный; более медленное внедрение в развивающихся рынках | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Препятствия сертификации высокого напряжения

Электрическое движение обычно превышает 1000 В постоянного тока, но исторические регуляции фокусируются на архитектурах 270 В. FAA выдало специальные условия для H500A компании BETA Technologies для решения новых режимов дугового замыкания и пробоя изоляции. Различное правотворчество между FAA и EASA усложняет глобальную валидацию, обязывая разработчиков проектировать для множественных наихудших сценариев. B777-9 компании Boeing все еще сталкивается с дополнительным контролем для операций без обычного электрического питания, подчеркивая, как устаревшие программы испытывают задержки сертификации, когда напряженческие конверты расширяются. Эти неопределенности удлиняют циклы разработки и раздувают бюджеты, сдерживая заголовочную скорость роста рынка более электрических воздушных судов.

Тепловая надежность плотных силовых модулей

Даже при 99% эффективности электроника мегаваттного класса сбрасывает киловатты отработанного тепла в ограниченные пространства фюзеляжа. Европейский консорциум Honeywell обнаружил, что гибридно-электрические самолеты с одним проходом должны рассеивать более 1 МВт во время подъема, превышая мощность систем экологического контроля отбора воздуха. Исследование ICOPE, финансируемое ЕС, поэтому продвигает микроканальные радиаторы и материалы с фазовым переходом, адаптированные к высотным режимам давления. Тепловые циклы также напрягают паяные соединения в модулях SiC, ставя под угрозу надежность, если не смягчается через надежную упаковку. Пока охлаждающие архитектуры не созреют, производители балансируют плотность мощности против риска срока службы, ограничивая темп электрификации.

Сегментный анализ

По типу воздушного судна: коммерческое лидерство и всплеск eVTOL

Коммерческие планеры внесли 39,56% рынка более электрических воздушных судов в 2024 году, поскольку авиакомпании заменили гидравлику распределенными электрическими подсистемами для сокращения расходов на техническое обслуживание. Перевозчики выделяют предсказуемые затраты жизненного цикла, когда линейно-заменяемые единицы являются твердотельными, а не приводимыми жидкостью. Тем временем категория eVTOL показывает среднегодовой темп роста 15,65% до 2030 года, сигнализируя о растущей уверенности инвесторов в операциях воздушного такси между городами. Сертификационные вехи Joby и Archer сместили восприятие от концепции к краткосрочному обслуживанию, разблокируя заказы флота от региональных операторов. Военные программы принимают электрическое приведение в действие главным образом для уменьшения радарной подписи, в то время как деловая авиация следует за меньшим шумом в салоне и выбросами в аэропорту.

Расхождение сегментов предполагает, что рынок более электрических воздушных судов может перекалибровать традиционные метрики спроса. План JSX принять более 300 гибридно-электрических региональных воздушных судов после 2028 года иллюстрирует, как региональные перевозчики будут перепрыгивать через старые флоты, когда это жизнеспособно. Ускоренные заказы сокращают временные рамки разработки, заставляя цепочки поставок сначала выделять полупроводники основателям eVTOL. Ограниченное производство элементов для высокоцикличных батарей, таким образом, становится блокирующим элементом для модернизаций устаревших узкофюзеляжных самолетов. Тем не менее, комплекты модернизации для старых коммерческих типов получают тягу там, где полное обновление флота является финансово запретительным, обеспечивая сбалансированный микс заказов по всем классам воздушных судов.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По платформе: доминирование фиксированного крыла, импульс ротора

Конструкции с фиксированным крылом занимали 63,55% размера рынка более электрических воздушных судов в 2024 году благодаря сертифицированным референсным программам, таким как B787 и A350, демонстрирующим электрический экологический контроль в доходной эксплуатации. Эти примеры успокаивают регуляторов и лизингодателей при одобрении модернизаций высокого напряжения флотов узкофюзеляжных самолетов. В то же время концепции с ротором и силовой установкой расширяются со среднегодовым темпом роста 12,4%, поддерживаемые ступенчатым изменением эффективности зависания, которое обеспечивают электрические двигатели прямого привода.

Гибридно-электрический дрон XRQ-73 DARPA смешивает роторный подъем с крейсерским полетом фиксированного крыла и демонстрирует, как силовая электроника наделяет вертикальные активы скрытностью и выносливостью. Региональный демонстратор короткого взлета Electra еще больше сокращает разрыв, намекая, что будущая таксономия будет фокусироваться на профиле миссии, а не на планформе крыла. Роторные программы также используют отсутствие линий смазки коробки передач, сокращая вес и техническое обслуживание. Это размытие категорий могло бы подтолкнуть унифицированные сертификационные рамки, сглаживая вход для нетрадиционных макетов и поддерживая разнообразие платформ внутри рынка более электрических воздушных судов.

По системе: генерация энергии лидирует, приведение в действие ускоряется

Единицы генерации и управления энергией представляли 56,75% дохода 2024 года, отражая потребность авиакомпаний в стабильных высоковольтных шинах перед переходом вторичных подсистем. Модульные стартер-генераторы обеспечивают электрическое питание от выхода до выхода, в то время как умные преобразователи стабилизируют частоту и смягчают каскады неисправностей. Интегрированные стойки упрощают прокладку проводов и снижают электромагнитные помехи, критическую характеристику, когда напряжения приближаются к 1 кВ.

Оборудование приведения в действие продвигается быстрее всего со среднегодовым темпом роста 11,56% до 2030 года, движимое спросом на точные сервоуправления, которые превосходят гидравлику во время динамических маневров. Квалифицированные электромеханические приводы Saab свидетельствуют о более высокой позиционной точности, плюс работа без утечек, которая улучшает надежность отправки воздушных судов.[5]Saab AB, "Electromechanical Actuation for Flight Controls," saab.com Элементы терморегулирования получают актуальность в блокировке, поскольку компактные насосы и жидкие холодные пластины становятся обязательными в мегаваттных масштабах. Преобразователи запуска двигателя, когда-то пневматические, становятся полностью электрическими, чтобы разрешить автономное отталкивание без наземных тележек, сокращая время оборота. Эти тенденции переупорядочивают иерархии поставщиков: полупроводниковые заводы и специалисты по тепловому оборудованию восходят наряду с устаревшими первичными двигателями.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По конечному пользователю: контроль OEM, потенциал послепродажного обслуживания

OEM сохранили 53,78% доли стоимости в 2024 году благодаря проектному авторитету и прямым продажам линейной установки. Они встраивают интегрированные системы fly-by-wire и электрические пакеты без отбора воздуха на стадии строительства, захватывая премиальные маржи. В отличие от этого, доходы послепродажного обслуживания растут на 12,55% ежегодно до 2030 года, поскольку электрические подсистемы требуют новых диагностических инструментов и ремонтных компетенций. Порталы предиктивного обслуживания, которые принимают высокочастотные данные качества энергии, становятся подписными продуктами для авиакомпаний.

Airbus прогнозирует, что более широкий пул услуг достигнет 290 млрд долларов США к 2043 году, с электрическим мониторингом как основной опорой. Collins Aerospace уже обучает техников MRO безопасности дуговых вспышек и обращению с высокоэнергетическими батареями, делая ставку на то, что поддержка после поставки превзойдет маржу оборудования в течение 30-летней жизни воздушного судна. Независимые ремонтные станции инвестируют в изолированные инструменты и бункеры хранения батарей для конкуренции, но капитальные требования действуют как барьер, усиливая влияние OEM. Этот сдвиг подчеркивает, почему компетентность в пожизненных сервисных предложениях теперь влияет на выбор воздушных судов наряду с ценой приобретения.

Географический анализ

Северная Америка занимала 35,23% расходов 2024 года, поскольку оборонные бюджеты поддерживали мегаваттные демонстраторы, а FAA предоставило ранние пути для сертификации электрического движения. Установленные поставщики уровня 1 в США закрепляют зрелую экосистему, которая совместно размещает исследовательские лаборатории, испытательные установки и пайплайны человеческого капитала. Программа демонстрации электрифицированной силовой установки NASA соединяет инженеров GE и Boeing для летных испытаний гибридного движения на региональной платформе к 2027 году, усиливая региональный импульс.

Европа занимает второе место по стоимости, поддерживаемая грантами Clean Aviation и политикой декарбонизации аэропортов. Проекты ЕС, такие как GOLIAT и EcoPulse, направляют государственные средства на обращение с жидким водородом, сверхпроводящие кабели и гибридно-электрические летные испытания. Гармонизация EASA с FAA ускоряет трансатлантическую валидацию для eVTOL, сокращая время выхода на рынок для операторов двойной регистрации. Тем не менее, европейские поставщики сталкиваются с валютной инфляцией в закупках полупроводников, побуждая к совместным предприятиям с азиатскими заводами для обеспечения выделений пластин.

Азиатско-Тихоокеанский регион регистрирует наивысший рост со среднегодовым темпом роста 12,45%. Администрация гражданской авиации Китая выделила специальные низковысотные коридоры для логистики eVTOL и пассажирских шаттлов, сжимая коммерческие временные рамки развертывания. Государственные планы построить триллион-юаневую индустрию общей авиации к 2030 году, вливая субсидии и нормативную определенность для привлечения иностранных поставщиков уровня 2. Япония и Южная Корея фокусируются на городских демонстрационных полетах для мероприятий типа Expo, предлагая витрину перед более широкой сертификацией. Однако готовность аэропортов отстает. Индия исследует электрические региональные турбовинтовые самолеты для маршрутов коротких перелетов под схемой связности UDAN. Разнообразные входы региона на рынок коллективно переводятся в устойчивые портфели заказов для поставщиков батарей, двигателей и авионики, обеспечивая, что Азиатско-Тихоокеанский регион остается основным двигателем объема в рынке более электрических воздушных судов.

Конкурентный ландшафт

Рынок более электрических воздушных судов умеренно сконцентрирован. Устаревшие первичные компании-Collins Aerospace, Honeywell, Safran, GE Aerospace и Rolls-Royce-командуют мастерством управления программами и имеют глубокий сертификационный опыт, который новички не могут быстро воспроизвести. Все пять инвестировали в специализированные испытательные залы силовой электроники между 2024 и 2025 годами, сигнализируя о стратегическом повороте от портфелей только турбин к полным электрифицированным стекам движения.

Приобретение остается предпочтительным маршрутом для закрытия технологических пробелов. Honeywell приобрела стартапы программного обеспечения управления батареями для дополнения своей линии управления полетом. Safran поглотила IP двигателей ePropelled, интегрируя производство статоров в свой завод в Вильербане. GE Aerospace партнерствовал с magniX для совместной разработки мегаваттных генераторов для коммутерских воздушных судов, используя аддитивное производство GE для ускорения прототипирования статоров. Такие ходы укрепляют вертикальный контроль над критическими элементами пути-силовая электроника, тепловые петли и пакеты сертификационных данных-оставляя фирмы только компонентов уязвимыми, если они не присоединяются к более широким экосистемам.

Стартапы дифференцируются через гибкость и нишевой фокус. Wright Electric подчеркивает миссии коротких перелетов на 186 мест для замены стареющих узкофюзеляжных самолетов, тогда как Ampaire концентрируется на гибридных конверсиях существующих региональных воздушных судов для использования текущих планеров. Специальные условия FAA для JAS4-1 компании Joby Aviation предоставляют статус раннего участника и потенциальный доход от лицензирования, устанавливая нормативные барьеры для более поздних участников. Поскольку широкозонные чипы и продвинутые батареи тяготеют к товарному статусу к 2030 году, устойчивое конкурентное преимущество, вероятно, будет зависеть от навыков интеграции и цифровых двойников, которые оптимизируют производительность системы систем, а не от превосходства отдельных компонентов.

Лидеры отрасли более электрических воздушных судов

-

Airbus SE

-

The Boeing Company

-

Safran SA

-

Honeywell International Inc.

-

RTX Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Май 2025: Vertical Aerospace и Honeywell расширили свое партнерство для вывода eVTOL VX4 на рынок с прогнозируемой стоимостью контракта 1 млрд долларов США и не менее 150 единиц к 2030 году.

- Март 2025: Pratt & Whitney и Collins Aerospace компании RTX возглавили интеграцию двигателей и поставили силовые установки для демонстратора смешанного крыла JetZero, который нацелен на 50% сокращение расхода топлива.

- Февраль 2025: H55 и Aerovolt UK партнерствовали для разработки сетей обучения и зарядки электрических воздушных судов, устанавливая инфраструктуру по всему рынку Великобритании.

- Декабрь 2024: Regal Rexnord и Honeywell объявили многолетнее сотрудничество по электромеханическим компонентам для воздушных судов продвинутой воздушной мобильности.

Глобальный охват отчета по рынку более электрических воздушных судов

В более электрических воздушных судах (МЭВ) электрические системы заменяют большинство пневматических систем, найденных на традиционных коммерческих самолетах. В обычных воздушных судах двигатели используют отбираемый воздух для обеспечения энергетических требований большинства вторичных авиационных систем. В архитектуре без отбора воздуха, найденной в МЭВ, двигатели обеспечивают мощность валовым генераторам, обслуживая энергетические потребности большинства авиационных систем. В МЭВ гидравлические системы приводятся двигателями и гидравлическими насосами с электрическим двигателем, а электрические системы приводятся двигателями и генераторами, приводимыми вспомогательной силовой установкой (ВСУ).

Рынок более электрических воздушных судов сегментирован по применению и географии. По применению рынок был сегментирован на коммерческую, военную и общую авиацию. Отчет также охватывает размеры рынка и прогнозы для рынка более электрических воздушных судов в основных странах по различным регионам. Для каждого сегмента размер рынка предоставляется в стоимостном выражении (доллары США).

| Коммерческая авиация |

| Военная авиация |

| Деловая и общая авиация |

| Беспилотные летательные аппараты (БПЛА) |

| Городская воздушная мобильность/eVTOL |

| Фиксированное крыло |

| Ротор |

| Генерация и управление энергией | Генерация электрической энергии |

| Преобразование энергии | |

| Распределение энергии | |

| Система приведения в действие | Приведение в действие управления полетом |

| Приведение в действие шасси | |

| Система терморегулирования | |

| Система запуска двигателя | |

| Система экологического контроля | |

| Другие |

| OEM |

| Послепродажное обслуживание |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Великобритания | |

| Франция | ||

| Германия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| Объединенные Арабские Эмираты | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Остальная Африка | ||

| По типу воздушного судна | Коммерческая авиация | ||

| Военная авиация | |||

| Деловая и общая авиация | |||

| Беспилотные летательные аппараты (БПЛА) | |||

| Городская воздушная мобильность/eVTOL | |||

| По платформе | Фиксированное крыло | ||

| Ротор | |||

| По системе | Генерация и управление энергией | Генерация электрической энергии | |

| Преобразование энергии | |||

| Распределение энергии | |||

| Система приведения в действие | Приведение в действие управления полетом | ||

| Приведение в действие шасси | |||

| Система терморегулирования | |||

| Система запуска двигателя | |||

| Система экологического контроля | |||

| Другие | |||

| По конечному пользователю | OEM | ||

| Послепродажное обслуживание | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Великобритания | ||

| Франция | |||

| Германия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Южная Америка | Бразилия | ||

| Остальная Южная Америка | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| Объединенные Арабские Эмираты | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Остальная Африка | |||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка более электрических воздушных судов?

Рынок составляет 5,62 млрд долларов США в 2025 году и прогнозируется к подъему до 9,96 млрд долларов США к 2030 году, продвигаясь со среднегодовым темпом роста 12,13%.

Какая категория воздушных судов растет быстрее всего?

Платформы городской воздушной мобильности и eVTOL регистрируют наивысший рост со среднегодовым темпом роста 15,65% до 2030 года.

Почему авиакомпании предпочитают электрическое приведение в действие гидравлике?

Электрические приводы сокращают техническое обслуживание, предотвращают утечки жидкости и бесшовно интегрируются с программным обеспечением предиктивного обслуживания, улучшая надежность отправки.

Какой регион лидирует в спросе сегодня, и какой регион растет быстрее всего?

Северная Америка лидирует в 2025 году с 35,23% дохода, в то время как Азиатско-Тихоокеанский регион показывает самый крутой рост со среднегодовым темпом роста 12,45%.

Какие технологии больше всего влияют на будущее внедрение?

Широкозонная силовая электроника SiC/GaN, твердотельные батареи выше 500 Вт·ч/кг и стартер-генераторы мегаваттного класса определяют производительную оболочку для электрических воздушных судов следующего поколения.

Как будет развиваться послепродажное обслуживание для электрических воздушных судов?

Ожидается, что послепродажное обслуживание превзойдет продажи OEM со среднегодовым темпом роста 12,55%, поскольку авиакомпаниям требуется специализированное обучение, изолированные инструменты и цифровой мониторинг для обслуживания высоковольтных систем.

Последнее обновление страницы: