Размер и доля рынка метионина

Анализ рынка метионина от Mordor Intelligence

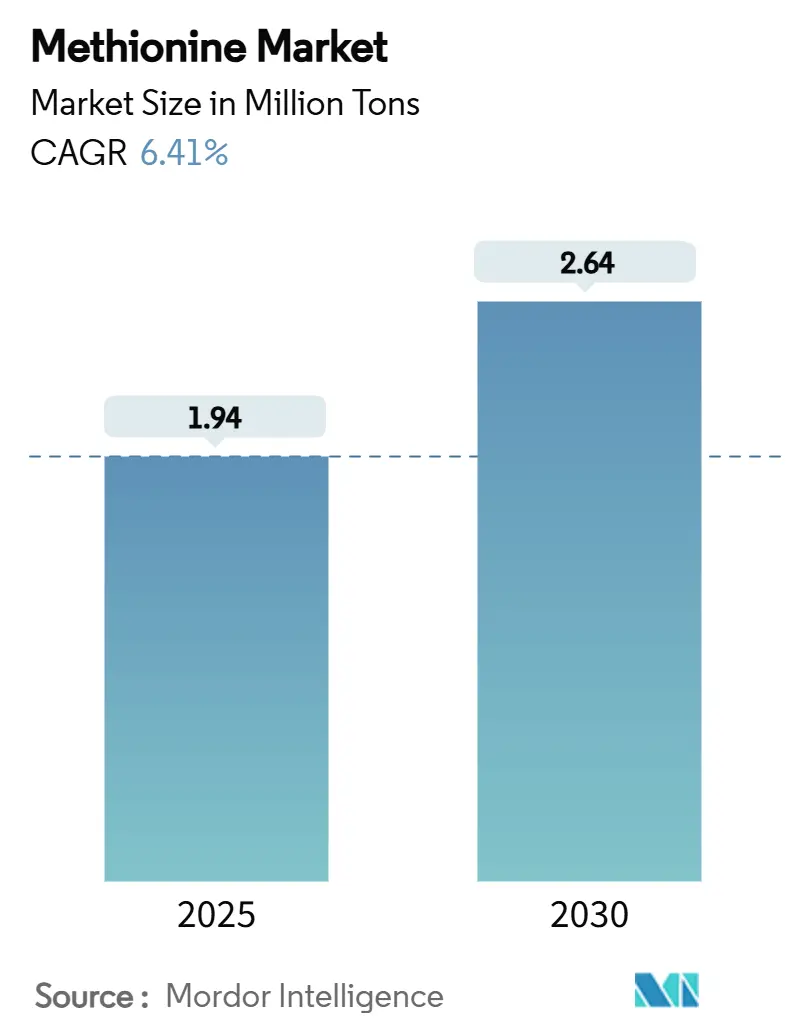

Размер рынка метионина оценивается в 1,94 миллиона тонн в 2025 году и, как ожидается, достигнет 2,64 миллиона тонн к 2030 году при среднегодовом темпе роста 6,41% в течение прогнозного периода (2025-2030). Спрос отслеживает сдвиг в мировом потреблении белка в сторону птицеводства, аквакультуры и молочных стад с точным кормлением, в то время как предложение переформируется за счет быстрого увеличения масштабов биоферментационных мощностей в Азиатско-Тихоокеанском регионе. Инвестиции поступают в интегрированные кластеры от кормов до аминокислот региона, поскольку производители размещают заводы рядом с самыми быстрорастущими в мире запасами скота. С технологической стороны, инженерные микробные пути сокращают разрыв в стоимости с нефтехимическим синтезом и предлагают значимый рычаг декарбонизации для многонациональных компаний по кормам и питанию. Между тем, волатильность цен на метанол, цианистый водород и соединения серы заставляет производителей диверсифицировать сырьё и заключать долгосрочные соглашения о покупке.

Ключевые выводы отчёта

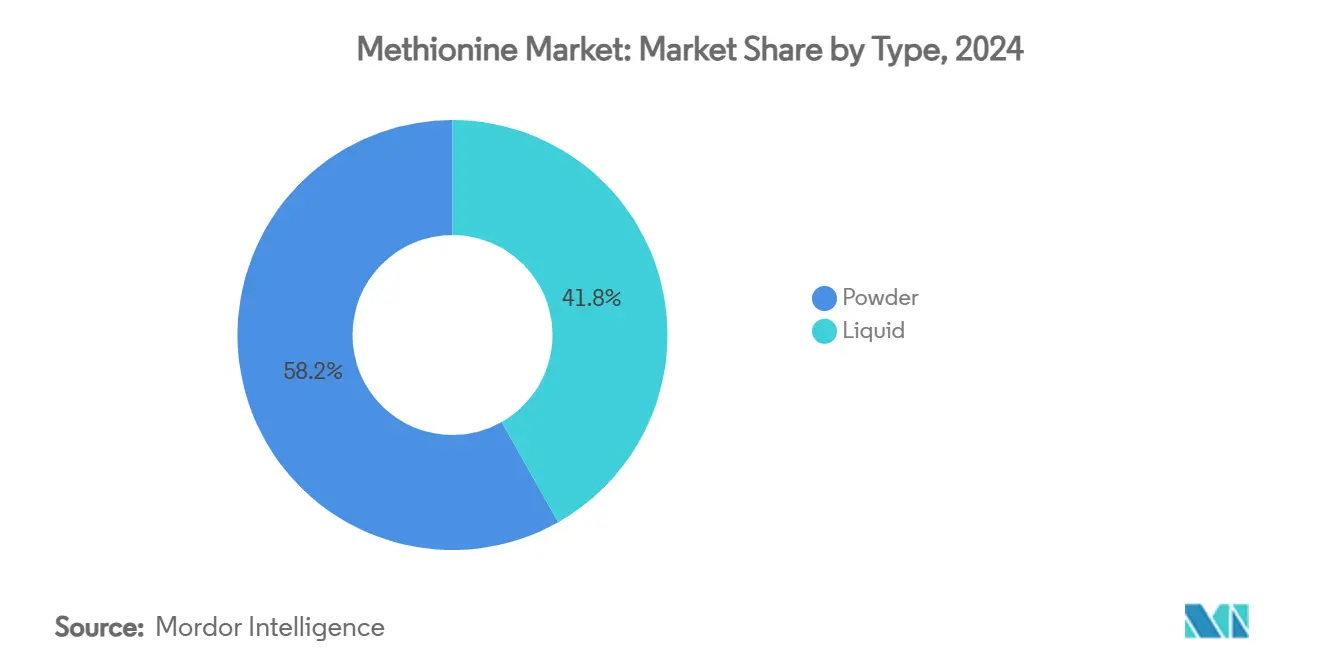

- По типу порошковые формулировки занимали 58,19% доли рынка метионина в 2024 году, в то время как жидкие продукты показывают среднегодовой темп роста 8,19%.

- По классу кормовой класс захватил 89,14% рынка в 2024 году, и ожидается, что фармацевтический будет расти со среднегодовым темпом роста 8,55%.

- По производственной технологии нефтехимические процессы составляли 85,09% размера рынка метионина в 2024 году, однако биоферментация расширяется со среднегодовым темпом роста 8,88%.

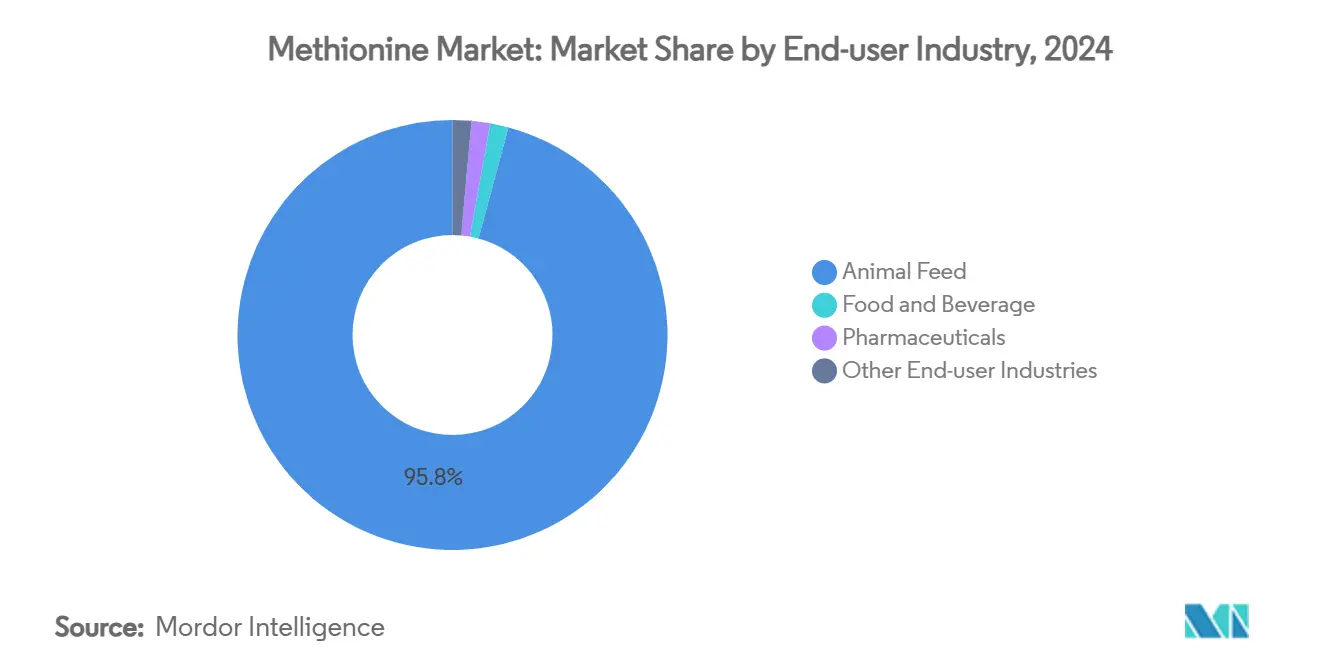

- По отрасли конечного потребителя корма для животных сохранили 95,79% доли рынка метионина в 2024 году, растя со среднегодовым темпом роста 7,12% до 2030 года.

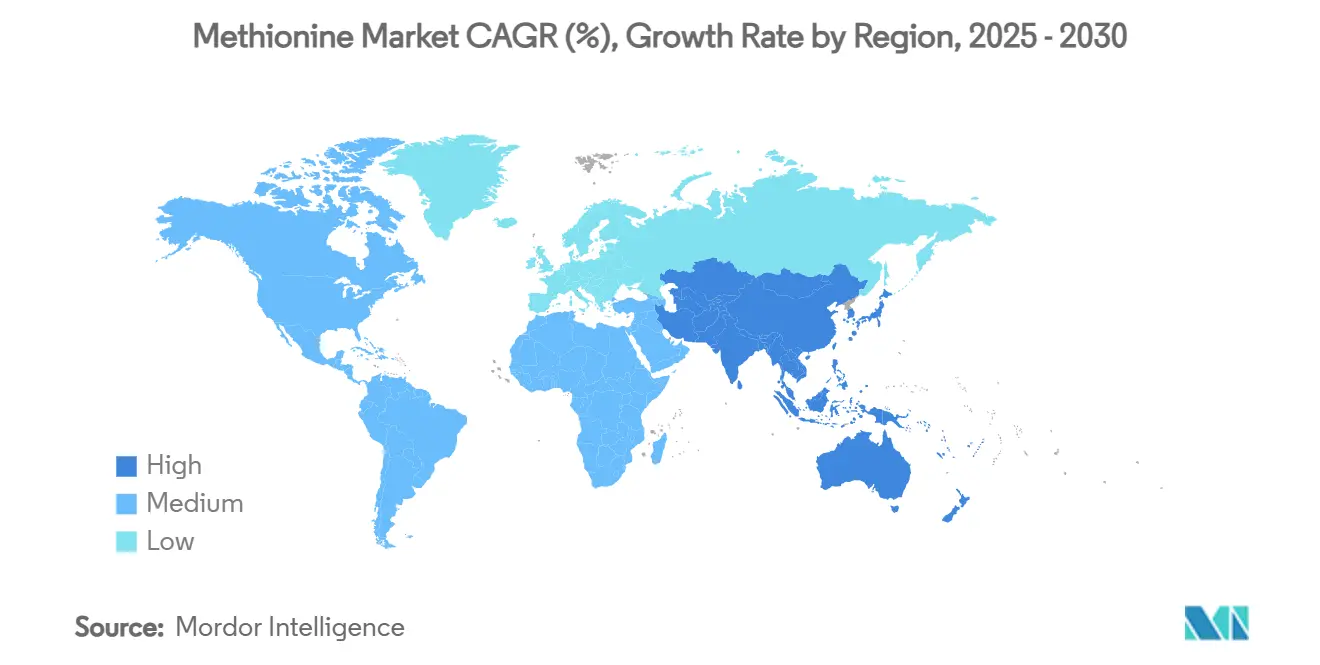

- По регионам Азиатско-Тихоокеанский регион лидировал с долей выручки 45,19% в 2024 году; регион демонстрирует самый быстрый среднегодовой темп роста 7,46% до 2030 года.

Мировые тенденции и аналитика рынка метионина

Анализ влияния драйверов

| Драйверы | (~) % Влияние на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Спрос сектора птицеводства на корма, обогащённые метионином | +2.1% | Глобальный, фокус на Азиатско-Тихоокеанский регион | Краткосрочный (≤ 2 лет) |

| Интенсификация аквакультуры | +1.3% | Азиатско-Тихоокеанский регион, Северная Америка | Среднесрочный (2-4 года) |

| Использование рубцово-защищённого метионина | +1.0% | Северная Америка, Европа | Среднесрочный (2-4 года) |

| Коммерциализация низкозатратной ферментации | +1.8% | Глобальный | Долгосрочный (≥ 4 лет) |

| Увеличение использования в пищевых добавках | +0.4% | Северная Америка, Европа | Долгосрочный (≥5 лет) |

| Источник: Mordor Intelligence | |||

Всплеск спроса на корма для птицы, обогащённые метионином

Производители бройлеров переформулируют рационы для точной настройки профилей аминокислот и компенсации более низких уровней сырого белка. Добавление метионина повышает коэффициенты конверсии корма на 7,3% и живую массу на 13,8%, с дополнительными преимуществами в иммунной компетентности[1]S. M. Ali и S. I. Mohamed, "Влияние синтетических аминокислот L-лизина и DL-метионина на продуктивность бройлеров," waset.org. Правительственные инициативы по сокращению включения соевого шрота в Китае дополнительно увеличивают нормы включения метионина, укрепляя региональный рост потребления.

Быстрое расширение интенсивной аквакультуры

По мере снижения использования рыбной муки растительные белки и белки одноклеточных организмов доминируют в новых кормовых смесях, но в них отсутствует природный метионин. Добавление поддерживает рост и эффективность кормления у карпа, тилапии и креветки, особенно в вертикально интегрированных центрах аквакультуры Азиатско-Тихоокеанского региона. Это создаёт устойчивый спрос на специализированные формулировки метионина, адаптированные к пищеварительным системам водных организмов.

Принятие рубцово-защищённого метионина

Диетологи молочного скота используют рубцово-защищённые молекулы, которые обходят рубцовое разложение, увеличивая надои молока до 2,4 кг/день и повышая выход белка и жира в системах с травяным силосом. Экономическая логика улучшения утилизации азота при одновременном снижении затрат на корма ускоряет внедрение в североамериканских и европейских стадах.

Коммерциализация низкозатратных путей биоферментации

Инженерные штаммы E. coli достигли титров метионина 21,28 г/л, подтверждая масштабируемый путь, который резко снижает энергоёмкость по сравнению с нефтехимическим синтезом. В сочетании с китайскими инициативами от угля к метанолу к белку технология открывает новые региональные модели поставок и поддерживает будущие объявления мощностей.

Анализ влияния ограничений

| Ограничения | (~) % Влияние на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Волатильность цен на сырьё | −1.2% | Глобальный | Краткосрочный (≤ 2 лет) |

| Сложный нефтехимический производственный процесс | −0.8% | Глобальный, выше в развивающихся рынках | Среднесрочный (2-4 года) |

| Наличие подходящих альтернатив | -0.6% | Глобальный, с более высоким влиянием на рынках, чувствительных к стоимости | Среднесрочный (≈3-4 года) |

| Источник: Mordor Intelligence | |||

Волатильность цен на сырьё

Колебания цен на метанол и цианистый водород создают давление на маржу и препятствуют краткосрочным добавлениям мощностей. Торговые расследования и потенциальные тарифы на импорт аминокислот вносят дополнительную неопределённость, вызывая корректировки запасов, которые могут временно искажать балансы спроса и предложения.

Сложный процесс производства метионина

Многоступенчатые нефтехимические маршруты требуют строгого контроля безопасности и выбросов. Высокая капиталоёмкость и обращение с опасными промежуточными продуктами ограничивают новых участников, хотя ферментация предлагает путь к упрощению технологических схем в долгосрочной перспективе.

Сегментный анализ

По типу: жидкие формулировки опережают порошки

Порошковые продукты закрепили 58,19% спроса 2024 года, однако жидкие варианты демонстрируют среднегодовой темп роста 8,19% на основе беспылевого обращения и более лёгкой интеграции в автоматизированные дозирующие линии. Жидкий натриевый DL-метионин обеспечивает биологическое равенство с порошками, устраняя барьеры производительности на высокопроизводительных кормовых заводах. По мере переоснащения североамериканских и европейских кормовых заводов для жидких микродобавок поставщики развёртывают стабилизированные формулировки, которые сокращают этапы смешивания и снижают профессиональное воздействие. Рынок метионина выигрывает от этих процессных эффективностей, расширяя внедрение в Азиатско-Тихоокеанском регионе по мере модернизации оборудования региональными мельниками.

По классу: фармацевтические применения ускоряются

Кормовой класс доминирует по объёму с долей рынка 89,14%, однако метионин фармацевтического класса является самым быстрорастущим сегментом со среднегодовым темпом роста 8,55%. Протоколы клинического питания требуют сертифицированного GMP материала для парентеральных растворов и терапевтического синтеза белка. Роль метионина в удержании азота для пациентов группы риска и в снижении гомоцистеина для сердечно-сосудистой помощи повышает госпитальный спрос. Класс продуктов питания и напитков находится между кормовым и фармацевтическим, обслуживая высокобелковые напитки, где метионин поддерживает стабильность белка при повышенных концентрациях. Индустрия метионина, таким образом, охватывает широкий спектр чистоты, позволяя производителям сегментировать предложения и стратегии ценообразования на основе стоимости.

По производственной технологии: ферментация набирает обороты

Нефтехимический синтез по-прежнему вносит 85,09% поставок 2024 года, но ферментация регистрирует среднегодовой темп роста 8,88%, поскольку инженерные микробы переключаются с транс- на прямое сульфурилирование, повышая выходы в семь раз. Более низкая углеродная интенсивность и гибкость сырья привлекают покупателей, согласующихся с мандатами устойчивости. Действующие компании оценивают гибридные портфели, смешивая устаревшие химические активы с новыми ферментационными установками для хеджирования кривых затрат и региональных углеродных налогов.

По отрасли конечного потребителя: доминирование кормов для животных продолжается

Корма для животных командовали 95,79% спроса 2024 года и расширяются со среднегодовым темпом роста 7,12%, движимые ростом бройлеров в развивающихся экономиках и точными формулировками на развитых рынках. Продвинутые инструменты поддержки принятия решений оптимизируют уровни включения для улучшения эффективности кормления и снижения выхода азота. Фармацевтические применения, хотя и нишевые по объёму, предлагают премиальную маржу, связанную со строгим регулятивным надзором. Пищевые применения в спортивном питании и функциональных напитках расширяются постепенно, в то время как небольшие выходы включают косметику и сельское хозяйство. Этот профиль конечного использования стабилизирует рынок метионина, но подвергает его сдвигам в тенденциях производства скота.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчёта

Географический анализ

Азиатско-Тихоокеанский регион держит долю 45,19% и регистрирует самый быстрый среднегодовой темп роста 7,46%, движимый расширением производства бройлеров в Китае и умеренным ростом спроса на корма до 285,5 миллионов тонн в МГ 2024/25[2]Министерство сельского хозяйства США, "Обновление по зерну и кормам: Китай," apps.fas.usda.gov . Кластеры аквакультуры Юго-Восточной Азии добавляют ещё один слой потребления, дополнительно укрепляя рост рынка метионина.

Северная Америка использует точные молочные и птицеводческие системы, что делает её ранним последователем рубцово-защищённых форматов. Регион отдаёт предпочтение формулировкам с добавленной стоимостью, которые захватывают более высокую валовую маржу и стабилизируют денежные потоки поставщиков. Строгие экологические цели Европы заставляют производителей тонко настраивать соотношения аминокислот для сокращения выбросов азота, поддерживая спрос даже при стабилизации общего поголовья скота.

Южная Америка, возглавляемая Бразилией, выигрывает от растущего экспорта птицы и креветок, который зависит от кормов со сбалансированными аминокислотами. Ближний Восток и Африка регистрируют меньшие объёмы, но представляют пограничный рост, поскольку мощности по производству кормов догоняют растущие аппетиты к белку.

Конкурентная среда

Рынок метионина высоко концентрирован, с Evonik Industries, Adisseo, Sumitomo Chemical, CJ CheilJedang и Novus International, Inc., держащими основную долю. Китайские игроки ускоряют мощности с государственным финансированием и интенсификацией процессов, постепенно размывая преимущества в затратах, которыми пользовались западные действующие компании. Конкурентная дифференциация мигрирует от чистого тоннажа к холистическим питательным платформам, которые упаковывают метионин с аналитикой, программным обеспечением и смежными добавками.

Лидеры индустрии метионина

-

Adisseo

-

CJ CHEILJEDANG CORP

-

Evonik Industries AG

-

Novus International, Inc.

-

Sumitomo Chemical Co., Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Февраль 2025: ITOCHU Corporation ("ITOCHU") будет эксклюзивно распространять все кормовые добавки метионина, производимые на заводе Sumitomo Chemical Co., Ltd. ("Sumitomo Chemical") в Эхиме, начиная с апреля 2025 года. Это соглашение расширяет их существующее партнёрство по распространению метионина.

- Август 2024: Evonik Industries AG расширила мощности MetAMINO в Сингапуре на 40 000 тонн, подняв площадку до 340 000 тонн/год.

- Январь 2024: Adisseo выделила 681,2 миллиона долларов США на завод порошкового метионина мощностью 150 000 тонн/год в Фуцзяни, Китай, с запуском, запланированным на 2027 год.

Объём отчёта по мировому рынку метионина

Метионин является незаменимой аминокислотой, которая имеет большое значение для человеческого и животного организма. Он помогает в формировании многих веществ, содержащих белок, наряду с серосодержащими аминокислотами. Рынок метионина сегментирован по типу, отрасли конечного потребителя и географии. По типу рынок сегментирован на жидкий и порошковый. По отрасли конечного потребителя рынок сегментирован на продукты питания и напитки, фармацевтику, корма для животных и другие отрасли конечного потребителя. Отчёт также предлагает размер рынка и прогнозы для 15 стран в основных регионах. Для всех вышеуказанных сегментов размер рынка и прогнозы были сделаны на основе объёма (в килотоннах).

| Порошок |

| Жидкость |

| Кормовой класс |

| Класс продуктов питания и напитков |

| Фармацевтический класс |

| Синтез на основе нефтехимии |

| Биоферментация |

| Продукты питания и напитки |

| Фармацевтика |

| Корма для животных |

| Другие отрасли конечного потребителя |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | США |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная часть Европы | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| ЮАР | |

| Остальная часть Ближнего Востока и Африки |

| По типу | Порошок | |

| Жидкость | ||

| По классу | Кормовой класс | |

| Класс продуктов питания и напитков | ||

| Фармацевтический класс | ||

| По производственной технологии | Синтез на основе нефтехимии | |

| Биоферментация | ||

| По отрасли конечного потребителя | Продукты питания и напитки | |

| Фармацевтика | ||

| Корма для животных | ||

| Другие отрасли конечного потребителя | ||

| По географии | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | США | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная часть Европы | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| ЮАР | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, рассматриваемые в отчёте

Каков текущий размер рынка метионина?

Рынок метионина составляет 1,94 миллиона тонн в 2025 году и, по прогнозам, достигнет 2,64 миллиона тонн к 2030 году.

Какой регион лидирует в мировом потреблении метионина?

Азиатско-Тихоокеанский регион держит 45,19% мирового спроса и также регистрирует самый быстрый среднегодовой темп роста 7,46% до 2030 года.

Почему биоферментация привлекает так много инвестиций?

Инженерные микробные штаммы теперь достигают титров, превышающих 21 г/л, предлагая более низкие углеродные следы и улучшающие конкурентоспособность по затратам по сравнению с нефтехимическим синтезом.

Насколько важны корма для животных для спроса на метионин?

Корма для животных составляют 95,79% общего спроса и продолжают расширяться со среднегодовым темпом роста 7,12%, движимые главным образом секторами птицеводства и аквакультуры.

Что движет сдвигом к жидким формулировкам метионина?

Жидкие продукты уменьшают пыль, улучшают смешиваемость и хорошо интегрируются с автоматическим дозированием, что вместе поддерживает их среднегодовой темп роста 8,19% с 2025 по 2030 год.

Последнее обновление страницы: