Размер и доля рынка металлических покрытий

Анализ рынка металлических покрытий от Mordor Intelligence

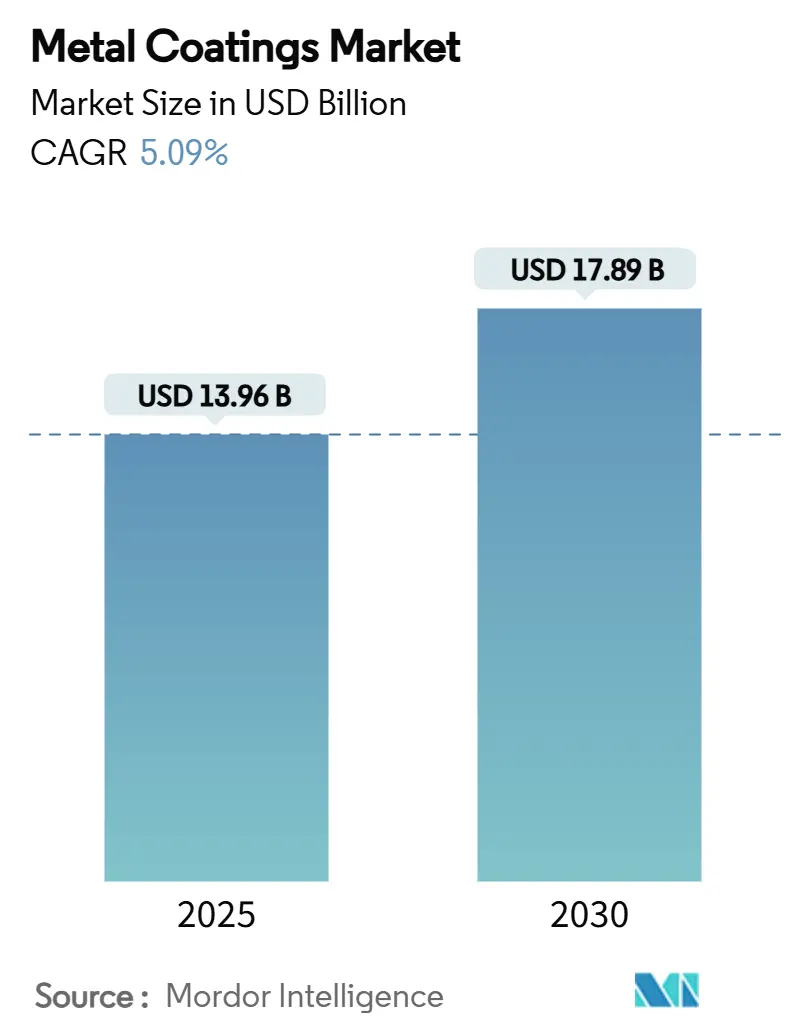

Размер рынка металлических покрытий оценивается в 13,96 млрд долл. США в 2025 году и ожидается достижение 17,89 млрд долл. США к 2030 году при CAGR 5,09% в течение прогнозного периода (2025-2030). Эта траектория подчеркивает устойчивость сектора, несмотря на более строгие правила качества воздуха, волатильные цены на сырье и изменяющиеся требования клиентов. Регулирующие органы в Северной Америке, Европе и Азиатско-Тихоокеанском регионе вводят более низкие пороги летучих органических соединений (ЛОС), стимулируя быструю переформулировку, но также открывая возможности для водоразбавляемых систем и систем с энергетическим отверждением. Спрос растет параллельно с обновлением инфраструктуры в развитых экономиках, электрификацией транспортных парков и всплеском морских ветроэнергетических установок. Поставщики технологий удовлетворяют эти потребности гибридными химическими системами отверждения, самовосстанавливающимися связующими и цифровыми системами управления процессами, которые обещают как производительность, так и устойчивое развитие.

Ключевые выводы отчета

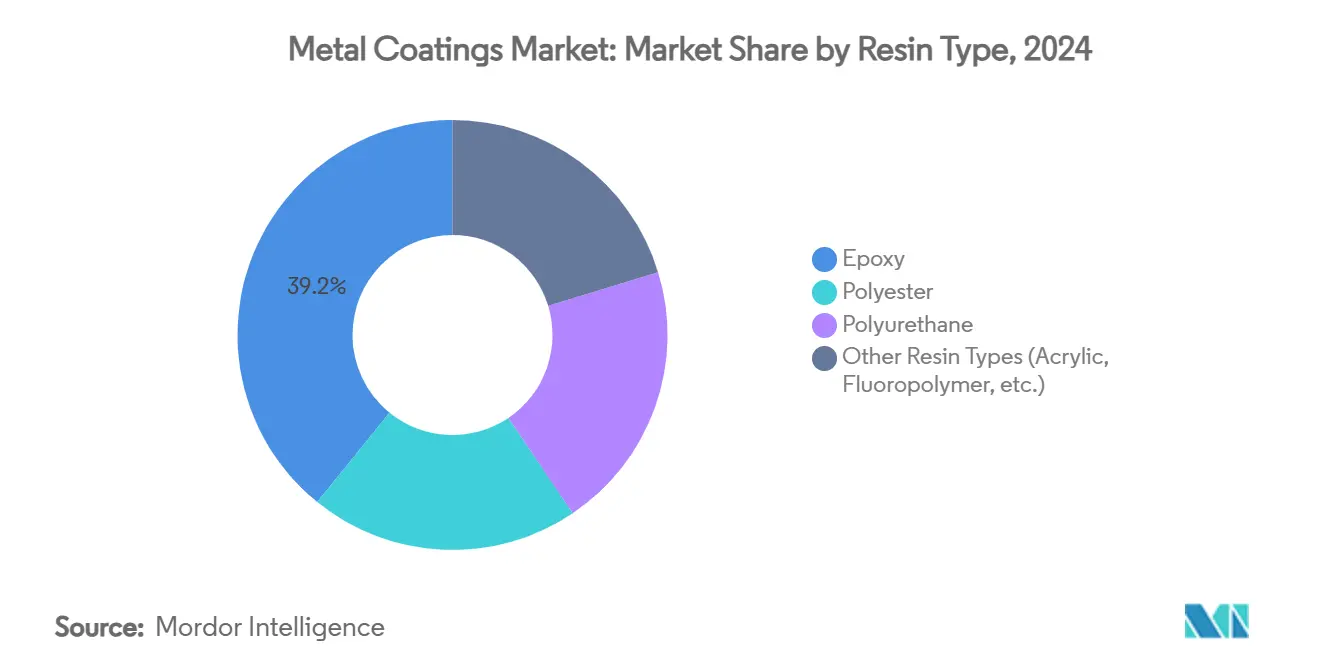

- По типу смолы эпоксидные доминировали с долей рынка металлических покрытий 39,17% в 2024 году, а специальные "другие смолы" прогнозируются к росту при CAGR 6,85%.

- По технологии растворительные системы сохранили 47,66% доли выручки в 2024 году, в то время как УФ-отверждаемые покрытия готовы продвигаться при CAGR 6,45% до 2030 года.

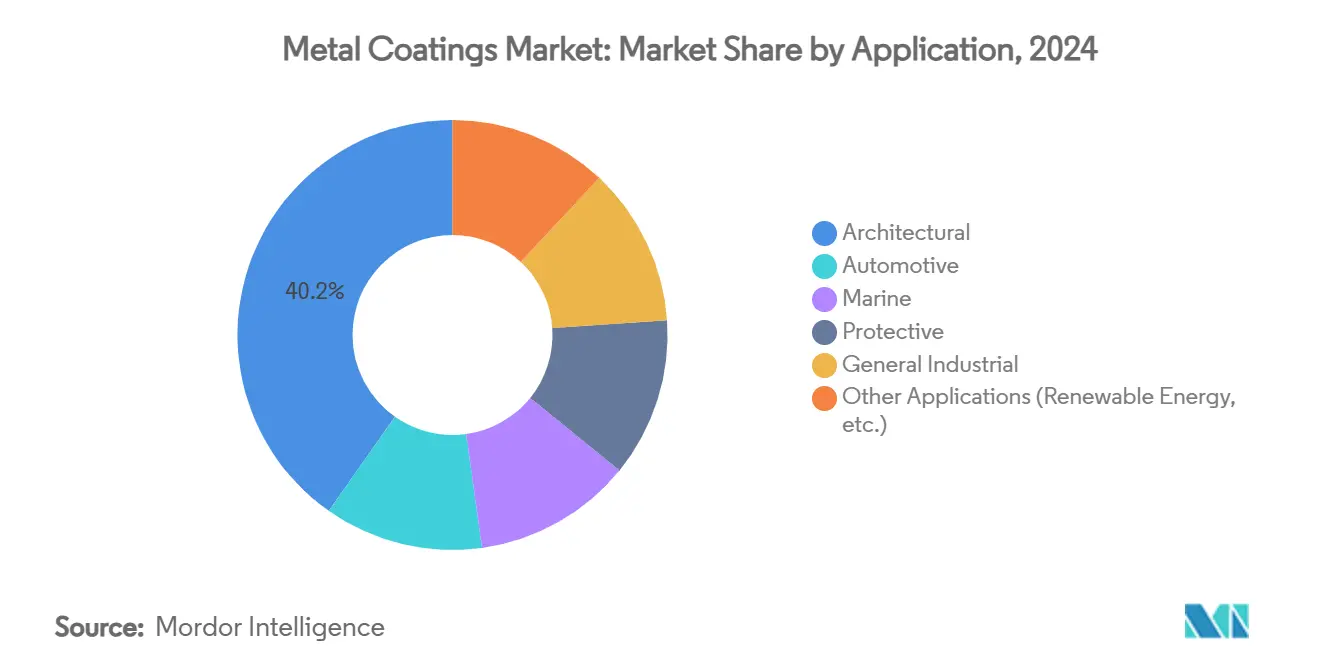

- По применению защитные покрытия превзойдут все остальные при CAGR 6,59%, тогда как архитектурные покрытия составили 40,24% выручки 2024 года.

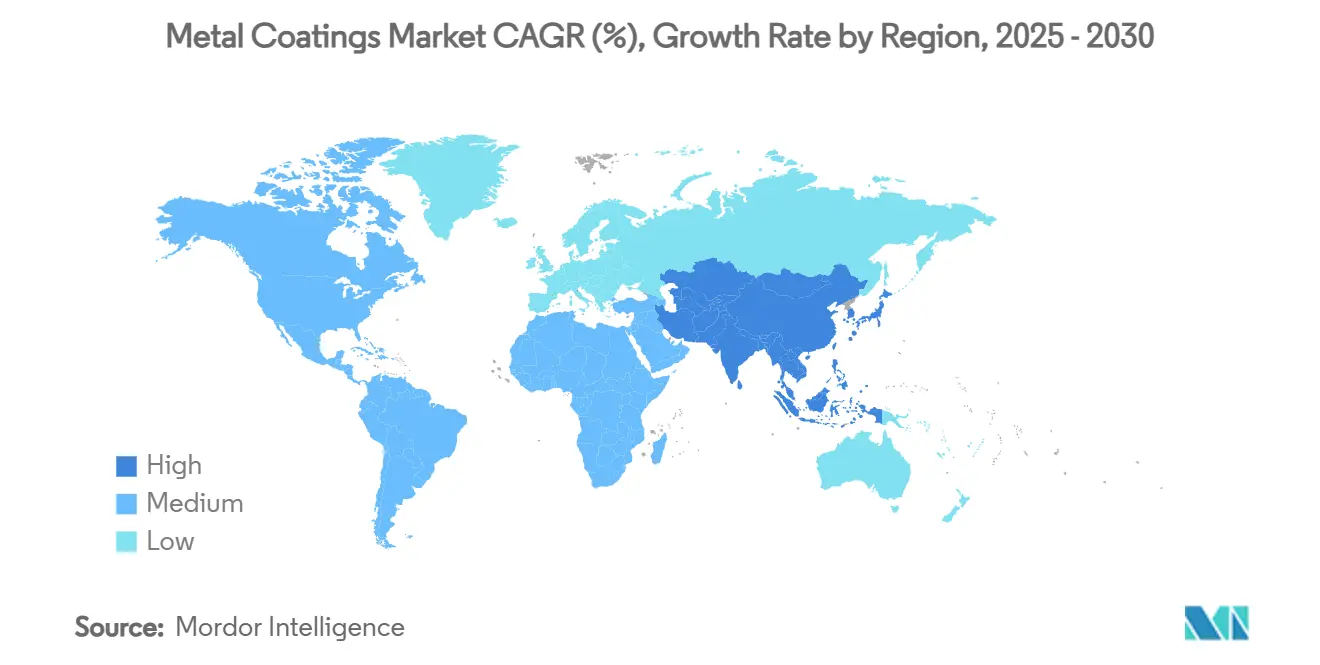

- По географии Азиатско-Тихоокеанский регион контролировал 46,92% доли рынка металлических покрытий в 2024 году; Северная Америка демонстрирует самое быстрое региональное расширение при прогнозируемом CAGR 6,36% до 2030 года.

Тренды и аналитика глобального рынка металлических покрытий

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Строгие регулирования летучих органических соединений (ЛОС), стимулирующие водоразбавляемые технологии | +1.2% | Северная Америка, Европейский союз, Китай | Среднесрочный период (2-4 года) |

| Рост обновления инфраструктуры в развитых экономиках | +0.8% | Северная Америка, ЕС, Япония | Долгосрочный период (≥ 4 лет) |

| Расширение объемов автомобильного производства | +0.9% | Азиатско-Тихоокеанский регион, Северная Америка | Среднесрочный период (2-4 года) |

| Морские ветроустановки, требующие высокопроизводительных антикоррозионных систем | +0.6% | Северная Америка, прибрежные районы ЕС, развивающиеся страны АТР | Долгосрочный период (≥ 4 лет) |

| Всплеск рулонного алюминия для корпусов аккумуляторов электромобилей | +0.7% | Глобально, под руководством Китая, Северной Америки и ЕС | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Строгие регулирования летучих органических соединений (ЛОС), стимулирующие водоразбавляемые технологии

Новые стандарты качества воздуха ускоряют структурный переход от растворительных к водоразбавляемым составам. Агентство по охране окружающей среды США внесло поправки в Национальные стандарты эмиссии летучих органических соединений (ЛОС) для аэрозольных покрытий в январе 2025 года и сохранило более строгие лимиты, продлив соблюдение требований до января 2027 года, предоставив производителям ограниченное окно для перехода [1]Агентство по охране окружающей среды, "Национальные стандарты эмиссии летучих органических соединений для аэрозольных покрытий: Окончательное правило," epa.gov. Округ управления качеством воздуха Южного побережья Калифорнии ужесточил лимиты Правила 1151 для автомобильных перекрасок в мае 2025 года, и отраслевые наблюдатели ожидают распространения аналогичных ограничений на смежные сегменты. Канада ввела лимиты концентрации летучих органических соединений (ЛОС) по 130 категориям продукции в январе 2025 года, иллюстрируя широту тренда. Эти мандаты вознаграждают поставщиков, которые обладают зрелыми водоразбавляемыми платформами и масштабируемыми производственными активами. Хотя водоразбавляемые системы теперь конкурируют с растворительными по производительности во многих внутренних и легкопромышленных применениях, они все еще требуют тщательной подготовки поверхности и более строгого контроля влажности во время нанесения.

Рост обновления инфраструктуры в развитых экономиках

Крупномасштабная реконструкция мостов, портов и энергетической инфраструктуры поддерживает спрос на высокопроизводительные защитные покрытия в Северной Америке и Европе. Трубопровод разработки морской ветроэнергетики США превысил 52 ГВт в начале 2025 года, а государственная политика нацелена на 112 ГВт к 2030 году, стимулируя внедрение антикоррозионных лакокрасочных систем на 25-30 лет. Трёхслойные эпоксидно-полиуретановые схемы с толщиной сухой пленки 660 мкм обеспечили более 15 лет полевой службы, став де-факто спецификациями для стальных монопай и переходных деталей. Владельцы инфраструктуры все чаще отдают предпочтение инструментам прогнозирующего обслуживания, и умные покрытия, способные сигнализировать о деградации, входят в пилотное развертывание.

Расширение объемов автомобильного производства

Глобальная автомобильная сборка восстановилась в 2025 году под руководством платформ электромобилей (EV), которые используют больше алюминия и требуют специализированных покрытий для управления температурой. Honda выделила 15 млрд канадских долларов на строительство интегрированного EV-комплекса в Онтарио, обеспечивая заказы на электрокоаты, низкотемпературные топкоаты и герметики для аккумуляторных батарей. PPG инвестировала 30 млн долл. США в специализированный центр нанесения покрытий для аккумуляторов в Тяньцзине для захвата аналогичного спроса на EV в Китае. Исследования показывают, что коррозия алюминиевых токосъемников может вызвать потери емкости, превышающие 20% в литий-ионных элементах, стимулируя разработку передовых пассивирующих слоев.

Морские ветроустановки, требующие высокопроизводительных антикоррозионных систем

Рост морской ветроэнергетической мощности создает специализированную потребность в покрытиях, способных выдерживать циклический солевой туман, абразию и ультрафиолетовое излучение в течение трех десятилетий. Hempel представила Hempaguard Ultima, силиконовое противообрастающее покрытие, которое продлевает интервалы обслуживания для фундаментных конструкций и вспомогательных судов. Академические исследования выявили более 200 химических выбросов от покрытий и анодных систем на морских турбинах, заставляя поставщиков формулировать соответствующие, но надежные продукты. Самовосстанавливающиеся эпоксидные сети, включающие микрокапсулированные ингибиторы, набирают обороты для снижения затрат на обслуживание в течение срока службы.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Волатильные цены на сырье | -1.1% | Глобально, с наиболее сильным влиянием на развивающиеся рынки | Краткосрочный период (≤ 2 лет) |

| Стоимость соблюдения лимитов растворительных летучих органических соединений (ЛОС) в развивающихся странах | -0.7% | Развивающиеся рынки в АТР, Латинской Америке и БВА | Среднесрочный период (2-4 года) |

| Вызовы, связанные с суровой операционной средой | -0.4% | Глобально, сконцентрированы в морских и промышленных применениях | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Волатильные цены на сырье

Производители металлических покрытий сталкиваются со сжатием маржи, поскольку цены на алюминий, медь и цинк остаются повышенными из-за спроса на зеленую энергию и геополитической напряженности. Всемирный банк прогнозирует, что средние цены на базовые металлы останутся выше уровней 2019-2021 годов до 2025 года [2]Всемирный банк, "Обзор товарных рынков 2025," worldbank.org . Диоксид титана, крупнейшая статья расходов во многих составах, увидел рост китайских мощностей до 7 миллионов тонн в 2025 году, оказывая давление на маржу пигментов при введении проблем с постоянством качества для покупателей. Энергоемкие плавильные заводы в Европе сократили производство в 2024 году, добавив риск поставок и заставив конвертеры корректировать политику запасов.

Стоимость соблюдения лимитов растворительных летучих органических соединений (ЛОС) в развивающихся странах

Регулятивная конвергенция налагает финансовые бремена на производителей в ценочувствительных регионах. Прогнозируется, что рынок покрытий Индонезии будет расширяться на 6,47% ежегодно до 4,24 млрд долл. США к 2030 году, однако более мелкие местные фирмы должны тратить непропорциональный капитал на новые распылительные камеры, системы очистки и обучение работников для соответствия более жестким лимитам ЛОС. Китайский экспорт стали вырос на 36,2% в 2023 году и вытеснил часть внутреннего производства в Юго-Восточной Азии, добавив конкурентное давление для соответствующих покрытий. Доступ к низко-ЛОС связующим и УФ-отверждаемым линиям часто зависит от лицензионных соглашений с многонациональными компаниями, усиливая тренды консолидации.

Сегментный анализ

По типу смолы: Широкая база эпоксидных смол встречает подъем специальных смол

Эпоксидные смолы сгенерировали наибольшую долю выручки 2024 года на уровне 39,17% благодаря непревзойденной адгезии и химической стойкости в морских и тяжелопромышленных службах. Сегмент продолжает получать выгоду от инноваций, таких как наноразмерные наполнители, которые улучшают барьерные свойства, в то время как квантово-точечные фотоинициаторы расширяют ультрафиолетовую стабильность. В то же время специальные "другие смолы", включающие акриловые, фторполимерные и силоксановые гибриды, являются самой быстрорастущей категорией при CAGR 6,85%, поскольку строители, автопроизводители и операторы возобновляемой энергии требуют индивидуальных функций, таких как самоочищающиеся, ледофобные и теплорассеивающие атрибуты. Биосмолы на основе растительных масел и водорослевой биомассы также получают пилотное внедрение в архитектурных топкоатах и отделках приборов. В совокупности эти тренды укрепляют центральную роль эпоксидных смол, расширяя выбор для конечных пользователей, ищущих целевую производительность без ущерба для устойчивости.

Конкурентный ландшафт для смол диверсифицируется, поскольку полиуретановые химии завоевывают пространство в автомобильных пластиках, а полиэфир сохраняет лидерство по стоимости в фасадах зданий. Поставщики передовых отверждающих агентов продвигают тиол-эпоксидные сети, активируемые ближним инфракрасным светом, достигающие более 90% конверсии в пленках толще 2,5 см и открывающие двери для перекраски тяжелого оборудования. Параллельно полиаспартические системы позволяют ускоренное возвращение к службе для мостов и парковочных структур. Эти разработки позиционируют категорию смол для захвата дополнительной стоимости как через традиционные массовые объемы, так и через премиум-нишевые решения, поддерживая сбалансированные перспективы роста для общего рынка металлических покрытий.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По технологии: Растворительные системы удерживают позиции, пока ультрафиолетовые (УФ) отверждаемые набирают скорость

Растворительные покрытия командовали 47,66% выручки 2024 года, доказывая, что многие промышленные пользователи все еще полагаются на надежное смачивание, длительное время жизнеспособности и адгезию к выветренным субстратам. Укоренившаяся инфраструктура нанесения технологии и толерантные окна обработки поддерживают спрос в секторах от нефти и газа до тяжелого машиностроения. Тем не менее, УФ-отверждаемые линии прогнозируются к расширению при CAGR 6,45%, самой быстрой среди технологий, движимые нулевыми ЛОС-полномочиями, быстрыми скоростями линий и падающей капитальной стоимостью LED-ламп. Производители, такие как PPG, представили энергоотверждаемые металлические топкоаты, которые достигают полных свойств без печей для запекания, снижая коммунальные нагрузки до 40% [3]PPG Industries, "PPG представляет энергоотверждаемые металлические покрытия," ppg.com.

Водоразбавляемые системы продолжают получать регулятивное предпочтение в Европе и Северной Америке, но сталкиваются с барьерами внедрения в влажных тропических регионах, где окна сушки сужаются. Порошковые покрытия обеспечивают почти 100% использование материала и проникают в сельскохозяйственное оборудование, металлическую мебель и корпуса приборов. Гибридные инновации размывают границы: УФ-отверждаемый порошок обеспечивает преимущество порошка без растворителя со скоростью фотоактивации, в то время как лазерное отверждение сокращает время запекания для обычных составов. В совокупности эти технологические выборы позволяют клиентам выравнивать производительность, устойчивость и стоимостные ограничения, укрепляя разнообразную, но конкурентную ткань рынка металлических покрытий.

По применению: Архитектурный масштаб встречает защитный премиум

Архитектурные покрытия составили 40,24% от общей стоимости 2024 года, поддерживаемые циклами реновации в Северной Америке и Европе и принятием зеленых кровельных металлов в Азии. Тем не менее, защитные покрытия являются звездным исполнителем, прогнозируемым к росту при CAGR 6,59%, поскольку морская ветроэнергетика, очистка сточных вод и нефтехимические активы специфицируют долгоживущие лакокрасочные системы с высокой толщиной пленки. Операторы принимают более высокие первоначальные расходы в обмен на сниженное обслуживание в течение срока службы, тренд, который поднимает единичное ценообразование и маржу. Автомобильные применения, находящиеся под влиянием архитектуры EV, полагаются на рулонные алюминиевые корпуса аккумуляторов и низкотемпературные электрокоаты, которые снижают энергопотребление в лакокрасочных цехах.

Морские покрытия борются с эволюционирующими ограничениями биоцидов; силиконовые противообрастающие матрицы и самополирующиеся полимеры заполняют регулятивный вакуум. Общие промышленные применения - от компрессоров до газонного оборудования - предпочитают порошковые и водоразбавляемые технологии за их качество отделки и экологический профиль. Развивающиеся ниши включают структуры солнечных трекеров и внутренние части водородных трубопроводов, обе требующие индивидуальной защиты от коррозии. В совокупности эти паттерны подтверждают поворот от секторов, движимых объемом, к критически важным, добавляющим стоимость применениям, дальнейшим расширением доступного размера рынка металлических покрытий для инноваторов.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

Азиатско-Тихоокеанский регион сохранил лидерство с 46,92% выручки в 2024 году и прогнозируется к продвижению при CAGR 6,36% до 2030 года. Решение Китая повысить экспорт стали на 36,2% в 2023 году поддерживает местное потребление конверсионных и рулонных покрытий даже при колебаниях внутреннего спроса. Дорожная карта Индии по утроению сталеплавильных мощностей до 500 миллионов тонн к 2047 году поддерживает огромные нижестоящие возможности; страна уже нацелена на снижение углеродной интенсивности до 2,25 тонн CO₂ на тонну сырой стали, стимулируя принятие высокотвердых и водоразбавляемых составов. Региональные мощности диоксида титана приближаются к 7 миллионам тонн, поддерживая вертикальную интеграцию для китайских и японских производителей, но также обостряя качественную конкуренцию. Индонезия иллюстрирует более широкую дугу: ее стоимость покрытий установлена для достижения 4,24 млрд долл. США к 2030 году, поскольку законодательство поэтапно отказывается от свинца и вводит сборы ЛОС.

Северная Америка поддерживает солидную базу спроса в инфраструктуре и транспорте. Соединенные Штаты нацеливаются на 112 ГВт установленной морской ветроэнергетики к 2030 году, стимулируя закупки стеклочешуйчатых эпоксидных смол и передовых грунтовок, которые гарантируют 25-летний срок службы в средах зоны всплеска. Федеральные и государственные стимулы для внутреннего производства EV открыли многомиллиардные капитальные программы, переводящиеся в заказы на низкотемпературные катодные электрокоаты и изолирующие покрытия аккумуляторных батарей. Появление Мексики как хаба ближнего размещения побудило AkzoNobel расширить рулонные линии в Нуэво-Леон на 35% мощности в 2024 году, сигнализируя ожиданиям устойчивого роста автомобильного производства.

Европа балансирует высокие энергетические затраты со строгими мандатами устойчивости. Продолжающийся стратегический обзор BASF своего подразделения покрытий стоимостью 6,8 млрд долл. США показывает, как волатильность энергии влияет на портфельные решения. Между тем, выручка Hempel в размере 2,185 млрд евро в 2024 году подчеркивает устойчивость, предоставляемую премиум морскими и защитными технологиями. Морская ветроэнергетика в Северном море остается двигателем для ультрапрочных систем, с трёхслойными эпоксидно-полиуретановыми спецификациями, служащими золотым стандартом. Авиационные грунтовки и топкоаты мигрируют к альтернативам без хрома для удовлетворения требований Европейского агентства авиационной безопасности. Политика экономики замкнутого цикла стимулирует НИОКР биосмол и перерабатываемой упаковки, укрепляя роль Европы как горнила будущей науки о покрытиях.

Конкурентный ландшафт

Рынок металлических покрытий демонстрирует умеренную концентрацию с установленными игроками, такими как PPG Industries, Inc., AkzoNobel N.V., The Sherwin-Williams Company, Axalta Coating Systems LLC и Nippon Paint Holdings Co., Ltd., преследующими агрессивные стратегии расширения, сталкиваясь с давлением от развивающихся технологий и затрат на регулятивное соответствие. Стратегические слияния подчеркивают поворот к масштабу и специализации. AkzoNobel вложила 70 млн долл. США в североамериканские объекты и еще 3,6 млн долл. США в мексиканские рулонные линии для обеспечения поставок против всплесков спроса.

Лидеры индустрии металлических покрытий

-

Axalta Coating Systems, LLC

-

The Sherwin-Williams Company

-

Akzo Nobel N.V.

-

PPG Industries, Inc.

-

Nippon Paint Holdings Co., Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июль 2024: Axalta Coating Systems, LLC завершила приобретение группы CoverFlexx за 285 млн долл. США, специализирующейся на покрытиях для автомобильных перекрасок и послепродажных применений.

- Июнь 2024: Akzo Nobel N.V. инвестировала 3,6 млн долл. США для увеличения производства рулонных и экструзионных покрытий в Гарсиа, Мексика. Расширение следует за инвестицией в 70 млн долл. США в другие североамериканские объекты.

Область охвата глобального отчета по рынку металлических покрытий

Металлические покрытия - это химические вещества, используемые для металлических поверхностей для функциональных свойств, таких как антикоррозия, противоскользящая поверхность, антибактериальные и т.д. Рынок металлических покрытий сегментирован по типу смолы, технологии, применению и географии. Рынок сегментирован по типу смолы на эпоксидные, полиэфирные, полиуретановые и другие типы смол. Рынок сегментирован по технологии на водоразбавляемые, LED-отверждение, растворительные, порошковые и УФ-отверждаемые. Рынок сегментирован по применению на архитектурные, автомобильные, морские, защитные, общепромышленные и другие применения. Отчет также охватывает размер рынка и прогнозы для рынка УФ-отверждаемых клеев в 17 странах основных регионов. Отчет предлагает размер рынка и прогнозы для рынка оксида кальция в выручке (млн долл. США) для всех вышеуказанных сегментов.

| Эпоксидные |

| Полиэфирные |

| Полиуретановые |

| Другие типы смол (акриловые, фторполимерные и т.д.) |

| Водоразбавляемые |

| Растворительные |

| Порошковые |

| Ультрафиолетовые (УФ) отверждаемые |

| Светодиодное (LED) отверждение |

| Архитектурные |

| Автомобильные |

| Морские |

| Защитные |

| Общепромышленные |

| Другие применения (возобновляемая энергия и т.д.) |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Таиланд | |

| Малайзия | |

| Филиппины | |

| Вьетнам | |

| Сингапур | |

| Остальной Азиатско-Тихоокеанский регион | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Соединенное Королевство | |

| Франция | |

| Италия | |

| Испания | |

| Россия | |

| Страны NORDIC | |

| Турция | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Объединенные Арабские Эмираты | |

| Египет | |

| Катар | |

| Нигерия | |

| Остальной Ближний Восток и Африка |

| По типу смолы | Эпоксидные | |

| Полиэфирные | ||

| Полиуретановые | ||

| Другие типы смол (акриловые, фторполимерные и т.д.) | ||

| По технологии | Водоразбавляемые | |

| Растворительные | ||

| Порошковые | ||

| Ультрафиолетовые (УФ) отверждаемые | ||

| Светодиодное (LED) отверждение | ||

| По применению | Архитектурные | |

| Автомобильные | ||

| Морские | ||

| Защитные | ||

| Общепромышленные | ||

| Другие применения (возобновляемая энергия и т.д.) | ||

| По географии | Азиатско-Тихоокеанский регион | Китай |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Таиланд | ||

| Малайзия | ||

| Филиппины | ||

| Вьетнам | ||

| Сингапур | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Страны NORDIC | ||

| Турция | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Объединенные Арабские Эмираты | ||

| Египет | ||

| Катар | ||

| Нигерия | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка металлических покрытий?

Размер рынка металлических покрытий оценивается в 13,96 млрд долл. США в 2025 году с прогнозируемой стоимостью 17,89 млрд долл. США к 2030 году при CAGR 5,09%.

Какой регион лидирует в глобальном спросе?

Азиатско-Тихоокеанский регион держит 46,92% выручки 2024 года и прогнозируется к росту при CAGR 6,36% до 2030 года, движимый расширением инфраструктуры и ростом автомобильного производства.

Какой технологический сегмент растет быстрее всего?

Ультрафиолетовые (УФ) отверждаемые покрытия являются самой быстрорастущей технологией, расширяющейся при CAGR 6,45%, поскольку производители ищут быструю обработку, низкое энергопотребление и нулевые результаты летучих органических соединений (ЛОС).

Почему защитные покрытия приобретают важность?

Защитные покрытия получают выгоду от обновления инфраструктуры и морских ветроустановок, которые требуют долговечности 25-30 лет, что приводит к самому высокому CAGR на уровне применения 6,59%.

Как регулирования влияют на развитие продукции?

Более строгие лимиты ЛОС в Северной Америке, Европе и частях Азии ускоряют переход к водоразбавляемым, порошковым и энергоотверждаемым системам, при этом также повышая затраты на соответствие для растворительных производителей.

Последнее обновление страницы: