Размер и доля рынка мужской одежды

Анализ рынка мужской одежды от Mordor Intelligence

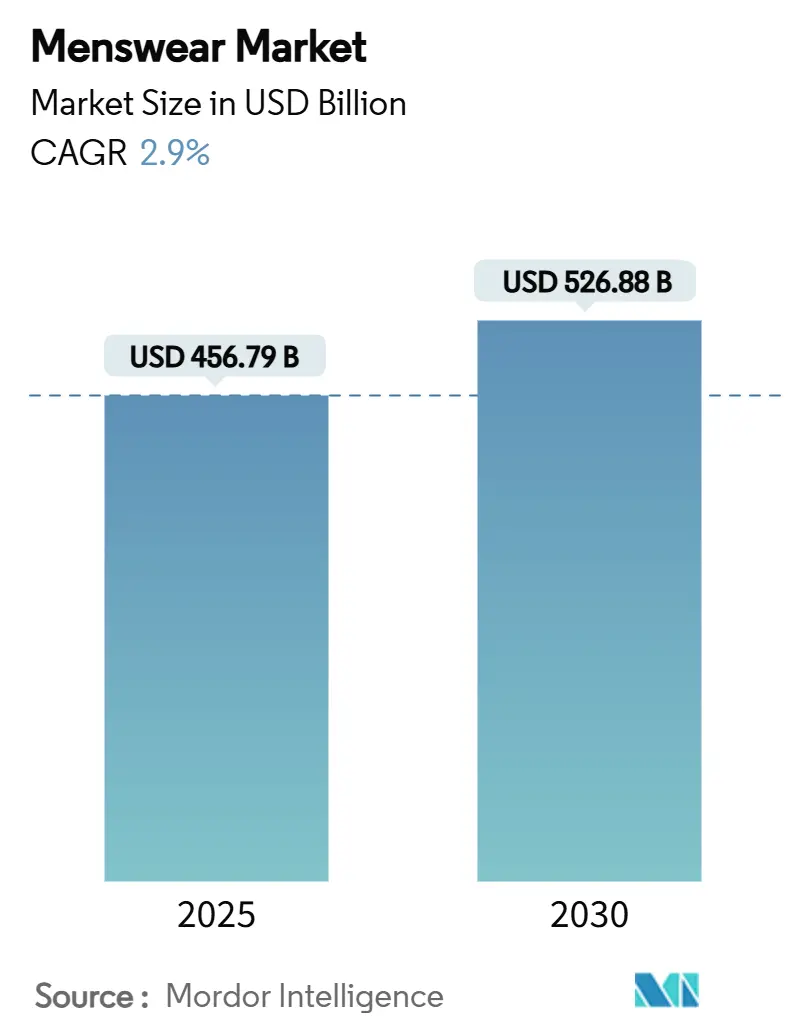

В 2025 году рынок мужской одежды оценивается в 456,79 млрд долл. США и, по прогнозам, вырастет до 526,88 млрд долл. США к 2030 году, что отражает стабильный среднегодовой темп роста 2,90% в течение прогнозного периода. Хотя траектория роста умеренная, значительные стратегические изменения формируют рыночный ландшафт. Азиатско-Тихоокеанский регион, движимый устойчивым экономическим ростом и быстрой урбанизацией, переживает сдвиг в сторону премиализации, поскольку потребители все чаще ищут одежду более высокого качества. Одновременно рост электронной коммерции постепенно подрывает доминирование традиционных форматов розничной торговли, предлагая потребителям большее удобство и разнообразие. Устойчивое развитие, которое когда-то было нишевым направлением, теперь стало основным приоритетом, при этом бренды интегрируют экологически чистые практики в свою деятельность. Кроме того, достижения в области технологий тканей превращают одежду в высокотехнологичные продукты, отвечающие развивающимся потребительским требованиям. Конкурентная среда обостряется, поскольку бренды прямых продаж потребителям быстро расширяются, заставляя устоявшихся игроков ускорять свои усилия по цифровой трансформации и оптимизировать операции цепочки поставок для поддержания рыночной значимости.

Ключевые выводы отчета

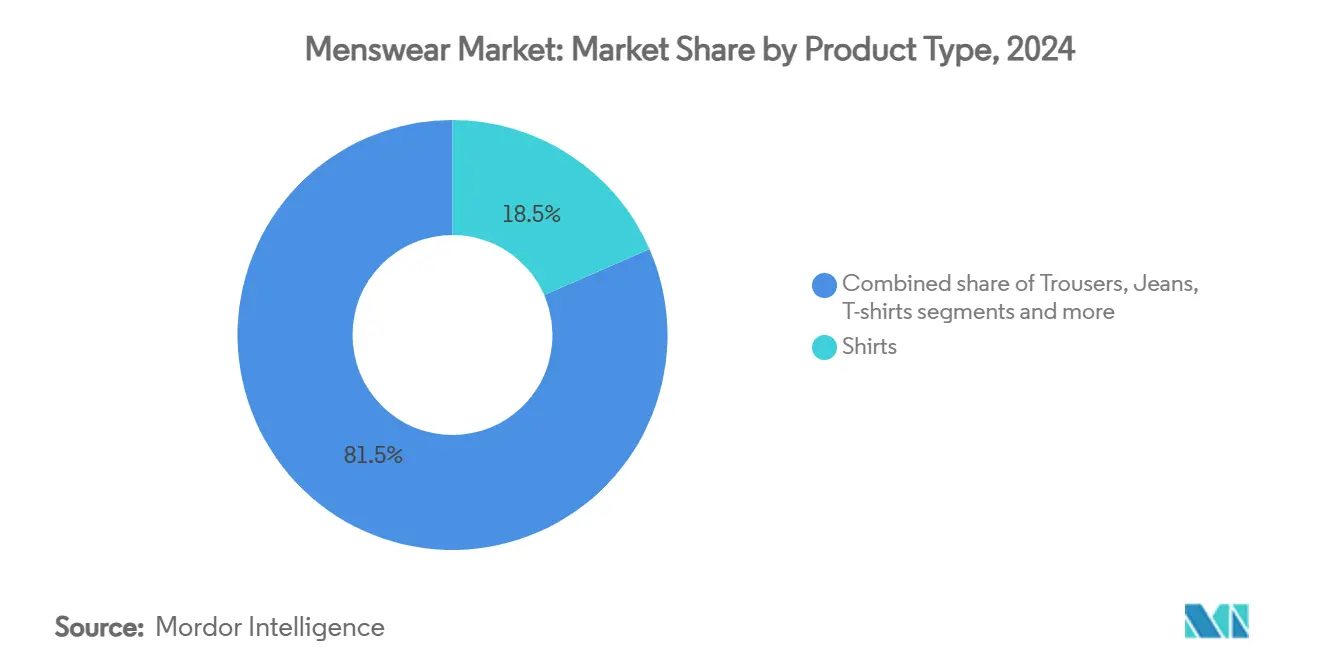

- По типу продукции рубашки занимали 18,46% доли рынка мужской одежды в 2024 году, в то время как куртки, толстовки и худи, по прогнозам, будут расти со среднегодовым темпом роста 3,25% до 2030 года.

- По категории массовый сегмент составлял 67,34% размера рынка мужской одежды в 2024 году; премиальный сегмент, по прогнозам, будет расти со среднегодовым темпом роста 3,75% до 2030 года.

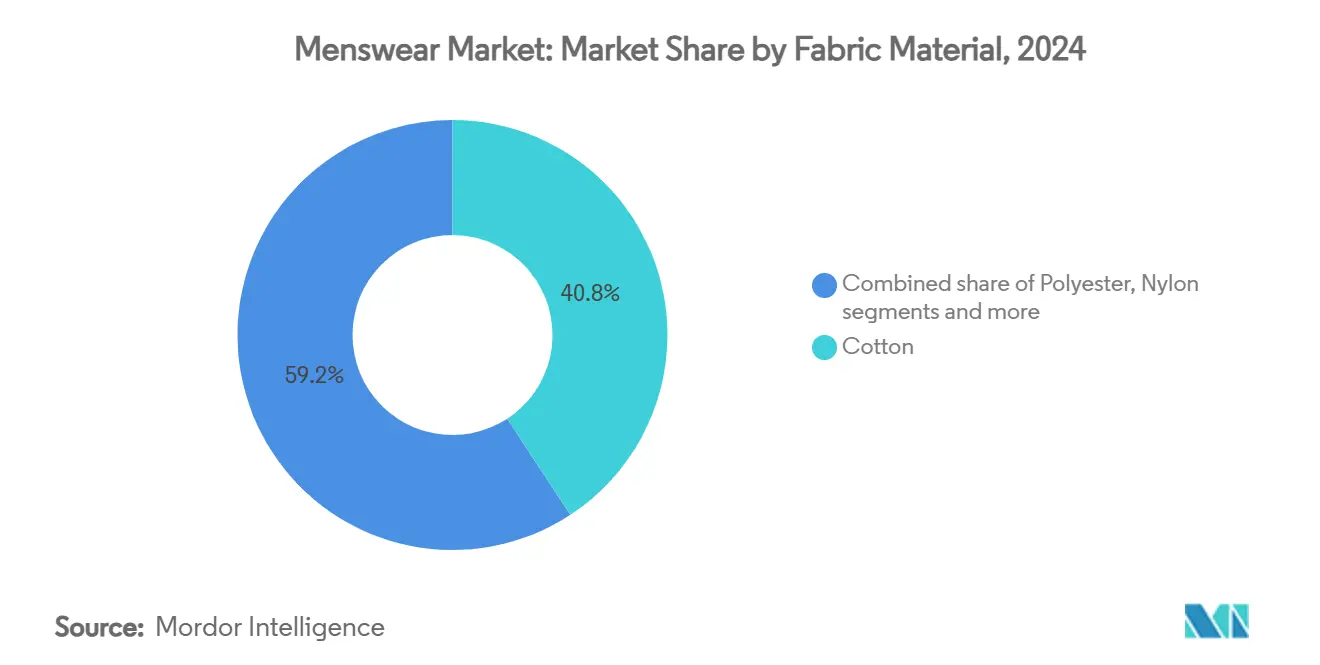

- По материалу ткани хлопок занимал 40,77% размера рынка мужской одежды в 2024 году, а полиэстер будет расти со среднегодовым темпом роста 4,25% в период 2025-2030 годов.

- По каналу дистрибуции офлайн-магазины доминировали с 65,34% доли рынка мужской одежды в 2024 году, тогда как интернет-магазины продвигаются со среднегодовым темпом роста 4,74% до 2030 года.

- По географии Азиатско-Тихоокеанский регион лидировал с 35,87% доли рынка мужской одежды в 2024 году и ожидается, что покажет самый быстрый среднегодовой темп роста 5,02% до 2030 года.

Тенденции и аналитические данные глобального рынка мужской одежды

Анализ влияния драйверов

| Драйверы | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Благоприятные правительственные инициативы по продвижению спортивной культуры | +0.4% | Азиатско-Тихоокеанский регион, Северная Америка, Европа | Среднесрочно (2-4 года) |

| Спрос на экологически чистые продукты | +0.6% | Глобально, с наибольшим влиянием в Европе и Северной Америке | Долгосрочно (≥ 4 года) |

| Влияние социальных медиа-платформ и поддержки знаменитостей | +0.5% | Глобально, с более сильным влиянием в Азиатско-Тихоокеанском регионе и Северной Америке | Краткосрочно (≤ 2 года) |

| Технологические достижения в области тканей и дизайна | +0.8% | Глобально, с ранним внедрением в Северной Америке и Европе | Среднесрочно (2-4 года) |

| Глобализация модных тенденций | +0.3% | Глобально, со значительным влиянием на развивающиеся рынки | Среднесрочно (2-4 года) |

| Расширение платформ электронной коммерции и онлайн-покупок | +0.3% | Глобально, с наибольшим влиянием в Азиатско-Тихоокеанском регионе и Северной Америке | Краткосрочно (≤ 2 года) |

| Источник: Mordor Intelligence | |||

Благоприятные правительственные инициативы по продвижению спортивной культуры

Правительственные инициативы, направленные на повышение участия в спорте, меняют ландшафт мужской одежды. Этот сдвиг не только подпитывает спрос на традиционную спортивную одежду, но также насыщает повседневную моду характеристиками производительности. Возьмем, например, Японию: участие в спорте выросло с 60,4% в 2020 году до 66,3% в 2023 году [1]Источник: Tokyo Metropolitan Government, "Results of Surveys on Tokyo Residents' Involvement in Sports Activities (Quick Report) ", english.metro.tokyo.lg.jp. Распределение капитала Токийского столичного правительства в спортивную инфраструктуру, программы фитнеса сообществ и информационные кампании привело к существенному расширению рынка. Эти инвестиции увеличили потребительский спрос, особенно на продукты athleisure, которые интегрируют характеристики производительности с повседневной одеждой. Аналогично, Министерство культуры, спорта и туризма Южной Кореи внедрило инициативу 'Спорт для всех' для увеличения общественной физической активности, что привело к повышению спроса на универсальную мужскую одежду. В Европе правительственные регулирования, поддерживающие велоспорт, ходьбу и другие физические активности, создали рыночный спрос на дышащую, влагоотводящую и эргономичную одежду, подходящую как для физических упражнений, так и для ежедневных активностей. Интеграция спортивной одежды в повседневную моду превратилась в ключевой рыночный сегмент. Материалы производительности, включая эластичные нейлоновые смеси, переработанный полиэстер и влагоотводящую мериносовую шерсть, ранее ограниченные спортивной одеждой, теперь являются стандартными компонентами в повседневной одежде, такой как поло, чинос и верхняя одежда. Производители внедряют УФ-защиту, антибактериальные технологии и климатически адаптивные материалы в стандартные линейки продукции мужской одежды.

Спрос на экологически чистые продукты

Рынок экологической моды расширяется по мере роста экологического сознания потребителей. Модная индустрия в настоящее время составляет примерно 10% глобальных выбросов углерода и 20% производства сточных вод, что требует от брендов оптимизации роста при сохранении экологической ответственности. Нормативные рамки способствуют этой трансформации: План действий Европейской комиссии по циркулярной экономике требует от государств-членов ЕС внедрить системы раздельного сбора текстильных отходов к январю 2025 года. Это регулирование требует от брендов внедрения циркулярных бизнес-моделей, включая операции перепродажи, аренды и переработки. Стратегия ЕС по экологичному и циркулярному текстилю усиливает этот переход через требования эко-дизайна, меры прозрачности цепочки поставок и усиленные штрафы за гринвошинг. Компании внедряют альтернативные материалы, включая кожу из мицелия, волокно из морских водорослей, выращенные в лаборатории ткани и хлопок замкнутого цикла, чтобы минимизировать потребление воды и использование химикатов. Такие компании, как Patagonia, Stella McCartney и PANGAIA, интегрируют устойчивость во все свои операции, от исследований до производства. Крупные ритейлеры быстрой моды H&M и Zara отреагировали созданием экологичных коллекций, таких как 'Conscious' и 'Join Life', хотя отраслевые аналитики указывают, что требуются более существенные, системные изменения.

Влияние социальных медиа-платформ и поддержки знаменитостей

Социальные медиа трансформировались из инструмента повышения узнаваемости бренда в ключевой драйвер потребительских решений о покупке в мужской одежде. Более молодые потребители демонстрируют повышенную вовлеченность с микро- и нано-инфлюенсерами, приоритизируя достоверность перед традиционными поддержками знаменитостей. Этот рыночный сдвиг требует от компаний внедрения стратегий, которые включают видимость в социальных медиа в разработку продукции. Организации теперь подчеркивают визуальный дизайн, стратегические сообщения и контент, создаваемый пользователями, для увеличения проникновения на рынок. TikTok и Instagram служат основными платформами для запуска продуктов и рыночного присутствия через свои возможности визуального контента. Анализ маркетинга инфлюенсеров демонстрирует измеримые паттерны потребительского поведения. Подростки мужского пола показывают более высокие показатели отклика на поддержки женщин-знаменитостей, в то время как подростки женского пола демонстрируют более сильную вовлеченность с поддержками мужчин-знаменитостей. Эти данные указывают, что межгендерные партнерства с инфлюенсерами генерируют более высокие показатели вовлеченности, чем традиционные одногендерные поддержки в маркетинге социальных медиа. Внедрение функциональностей социальной коммерции, включая покупки в приложении Instagram, TikTok Shop и YouTube Shorts, упростило процесс транзакций. Компании по производству одежды, которые интегрируют эти коммерческие функции в свои операции в социальных медиа, демонстрируют повышенные показатели производительности по сравнению с традиционными моделями электронной коммерции. Эта интеграция объединила маркетинговые и продажные операции, установив контент, вовлечение сообщества и коммерцию как основные компоненты в современных маркетинговых стратегиях одежды.

Технологические достижения в области тканей и дизайна

Технологические инновации революционизируют индустрию мужской одежды, смещая фокус с эстетики и комфорта на многофункциональные вещи, отвечающие развивающимся потребительским образам жизни. Ткани больше не являются пассивными материалами; теперь они активно способствуют здоровью, производительности и устойчивости. Ключевым драйвером этой трансформации является Центр экологизации текстильной индустрии Национального научного фонда, запущенный в 2024 году. Эта инициатива способствует разработке тканей следующего поколения, которые сочетают высокую производительность с пониженным воздействием на окружающую среду. Инновации, такие как биоразлагаемые синтетики, технологии окрашивания без воды и волокна на биологической основе, направлены на снижение зависимости от ископаемого топлива и токсичных химикатов [2]Источник: NC State University, "New NSF Center Will Advance Textile Industry 'Greening'", research.ncsu.edu. Одновременно умные ткани набирают обороты, компании инвестируют в технологии тканей, которые отслеживают биометрические данные, регулируют температуру и адаптируются к условиям окружающей среды. Повседневная мужская одежда, от athleisure до официальной одежды, все больше включает функции, такие как материалы с памятью формы, антибактериальные покрытия и УФ-устойчивые волокна. Достижения в производственных технологиях, таких как 3D-вязание и цифровое прототипирование одежды, дополнительно упрощают индустрию. Эти методы сокращают отходы материалов, ускоряют циклы от дизайна до рынка и улучшают возможности кастомизации для потребителей, поддерживая при этом циркулярные дизайн-модели через эффективное использование ресурсов. Поскольку потребители приоритизируют функциональность и экологическое воздействие, технология тканей становится критическим дифференциатором на рынке. Бренды, успешно интегрирующие технологические инновации с дизайном, хорошо позиционированы для лидерства в следующей волне нарушений в секторе мужской одежды.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Распространение контрафактной продукции | -0.7% | Глобально, с наибольшим влиянием в Азиатско-Тихоокеанском регионе и развивающихся рынках | Среднесрочно (2-4 года) |

| Нарушения цепочки поставок, особенно в снабжении и логистике | -0.5% | Глобально, с наибольшим влиянием в производственных центрах Азиатско-Тихоокеанского региона | Краткосрочно (≤ 2 года) |

| Рост стоимости сырья, влияющий на прибыльность производителей | -0.4% | Глобально, с наиболее сильным влиянием в чувствительных к затратам сегментах массового рынка | Среднесрочно (2-4 года) |

| Экономические спады, приводящие к снижению потребительских расходов на одежду | -0.6% | Глобально, с наибольшим влиянием на рынки дискреционных расходов | Краткосрочно (≤ 2 года) |

| Источник: Mordor Intelligence | |||

Распространение контрафактной продукции

Контрафактная продукция превратилась в основные нарушители рынка, влияя на бизнес-операции за пределами вопросов контроля качества и соответствия требованиям. На развивающихся рынках потребители покупают подделки как экономически эффективные альтернативы и символы статуса. Такое рыночное поведение влияет на капитал бренда и стандарты подлинности продукции. Расширение электронной коммерции увеличило распространение контрафакта через фрагментированные глобальные цепочки поставок с ограниченным надзором. В 2023 финансовом году данные Таможенной и пограничной службы США показали, что Китай представлял 66% изъятий контрафакта, при этом 90% были идентифицированы в международной почте и экспресс-курьерских операциях, что подчеркивает уязвимости онлайн-площадок. Кроме того, мониторинг рынка выявил значительные активности контрафакта, что проиллюстрировано конфискацией властями Великобритании поддельных футболок на сумму 450 000 фунтов стерлингов (573 000 долл. США) во время Евро-2024. Таким образом, организации внедряют технические решения, включая системы верификации блокчейн, идентификацию контрафакта на основе ИИ и стратегические программы осведомленности потребителей. Борьба с контрафактной продукцией требует интегрированного подхода, включающего внедрение технологий, анализ потребительского поведения и улучшение нормативной базы.

Нарушения цепочки поставок, особенно в снабжении и логистике

Нарушения цепочки поставок влияют на производственные центры Азиатско-Тихоокеанского региона, которые производят большинство глобальной одежды. Сложные сети поставок индустрии через несколько стран сталкиваются с рисками от геополитических проблем, природных катастроф и логистических проблем. В 2025 году нарушения судоходства в Красном море увеличили расходы и время доставки, заставляя компании оценивать варианты ближнего шоринга. Практика инвентаризации точно в срок привела к нехватке продуктов и задержкам запуска, влияя на доходы. Компании теперь внедряют мульти-источниковые стратегии для снижения региональных зависимостей. Поскольку Китай смещается к внутренним рынкам, а стоимость труда растет, такие страны, как Бангладеш, Индия и Камбоджа, увеличили свою долю импорта в США. Эта диверсификация требует новых партнерств с поставщиками, систем качества и обновлений логистики, создавая краткосрочные расходы, несмотря на долгосрочные выгоды. Более того, индустрия использует цифровые технологии для укрепления устойчивости цепочки поставок. Внедрение блокчейна улучшает отслеживаемость и прозрачность цепочки поставок. Прогнозирование спроса на основе ИИ помогает выявлять и устранять нарушения. Эти технологии поддерживают бизнес-операции и адаптацию к рыночным изменениям.

Сегментный анализ

По типу продукции: рубашки лидируют, верхняя одежда ускоряется

В 2024 году рубашки занимают 18,46% доли рынка мужской одежды, что свидетельствует о развивающемся дресс-коде на рабочем месте, который сочетает формальный и повседневный стили. Эта эволюция возвела рубашки в универсальные основы гардероба, легко переходящие от деловых встреч к общественным мероприятиям. Инновации в технологии тканей - такие как сопротивляемость складкам, четырехсторонняя эластичность и контроль температуры - повысили их привлекательность. Более того, появление умных тканей, которые могут отслеживать биометрические показатели или адаптироваться к температуре тела, добавляет функциональное преимущество, привлекая технически подкованных потребителей. В ответ бренды предлагают индивидуальную посадку, экологически чистые материалы, такие как органический хлопок и TENCEL™, и цифровые улучшения покупок, такие как предложения размеров на основе дополненной реальности, укрепляя статус рубашек как основных элементов современного гардероба.

Одновременно куртки, толстовки и худи готовы стать свидетелями самого быстрого роста, с прогнозируемым ростом на 3,25% CAGR с 2025 по 2030 год. Этот всплеск подпитывается потребительским поворотом к многофункциональной, комфортной верхней одежде, которая отвечает гибридным образам жизни. Выигрывая от тенденции казуализации как в профессиональных, так и в досуговых условиях, эти вещи созданы для наслоения, круглогодичного ношения и универсальности в путешествиях. Устойчивость играет ключевую роль в этом росте, особенно в худи, с материалами, такими как переработанный полиэстер, смеси конопли, вискоза из бамбука и органический хлопок, набирающими популярность. Бренды продвигаются в модульный дизайн, включающий съемные подкладки и конвертируемые атрибуты, нацеленные на минималистичных и эко-осознанных покупателей. Поскольку поколение Z и миллениалы подчеркивают цель в своих покупках, эти элементы верхней одежды все больше рассматриваются не просто как модные заявления, но как отражения ценностей, сосредоточенных на комфорте, полезности и экологическом сознании.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По категории: премиальный сегмент опережает массовый рынок

В 2024 году массовый сегмент доминирует на рынке с долей 67,34%, движимый способностью достигать экономии от масштаба и предлагать доступные продукты широкой потребительской базе. Технологические достижения значительно улучшили сегмент, позволяя брендам массового рынка поставлять высококачественные, хорошо спроектированные продукты по доступным ценовым точкам. Нормативные рамки, такие как Стратегия Европейской комиссии по экологичному и циркулярному текстилю, меняют сегмент, устанавливая стандарты дизайна, которые приоритизируют долговечность и возможность переработки. Например, H&M сообщила, что 89% материалов, используемых в их коллекциях 2024 года, были либо переработанными, либо устойчиво полученными, демонстрируя растущую интеграцию устойчивости в предложения массового рынка. Кроме того, бренды в этом сегменте активно инвестируют в прозрачность цепочки поставок и этические производственные практики для удовлетворения растущих потребительских ожиданий и соблюдения глобальных целей устойчивости.

Премиальный сегмент, хотя и меньший по размеру, готов к более быстрому росту, с прогнозируемым CAGR 3,75% в течение прогнозного периода 2025-2030 годов. Этот рост отражает заметный сдвиг в потребительских предпочтениях к продуктам, которые подчеркивают качество, долговечность и соответствие этическим и устойчивым ценностям. Потребители все больше готовы платить более высокие цены за премиальные продукты, которые резонируют с их ценностями, особенно по мере роста осведомленности об устойчивых и этических производственных практиках. Сегмент также выигрывает от расширяющегося глобального среднего класса и растущих располагаемых доходов на развивающихся рынках, где потребители рассматривают премиальные продукты как символы статуса и долгосрочные инвестиции. Люксовые бренды дополнительно укрепляют свою рыночную позицию, внедряя передовые технологии, такие как умные ткани, улучшенные характеристики производительности и персонализированные опции кастомизации, которые не только оправдывают премиальное ценообразование, но также создают уникальные ценностные предложения, отличающие их от конкурентов.

По материалу ткани: хлопок доминирует, поскольку полиэстер набирает обороты

В 2024 году хлопок сохраняет лидирующие позиции с долей рынка 40,77%, движимый своими естественными свойствами, долговечностью и сильным потребительским восприятием как премиального, комфортного материала. Проект политики по хлопку, текстилю и одежде 2024 года подчеркивает критическую роль технологических достижений в производстве хлопчатобумажных тканей, фокусируясь на улучшении качества, эффективности и глобальной конкурентоспособности. Эта политика отражает продолжающуюся институциональную поддержку хлопка, укрепляя его доминирование на рынке. Потребительские предпочтения к натуральным волокнам, особенно в основных вещах, таких как футболки и повседневная одежда, остаются ключевым драйвером спроса из-за воздухопроницаемости, мягкости и комфорта материала. Более того, сегмент переживает значительный рост через инновации в производстве органического хлопка и экологических фермерских практик, которые решают экологические проблемы, обеспечивая при этом соблюдение высоких стандартов качества. Эти разработки позиционируют хлопок как устойчивый и надежный выбор как для потребителей, так и для производителей.

Полиэстер готов стать самой быстрорастущей тканью со среднегодовым темпом роста (CAGR) 4,25% в течение прогнозного периода 2025-2030 годов. Этот рост подпитывается непрерывными технологическими достижениями, которые улучшают производственные характеристики полиэстера, решая при этом проблемы устойчивости. Прорывы в производстве переработанного полиэстера и передовых производственных технологий стимулируют разработку экологически чистых решений, которые сочетают превосходную функциональность с экологической ответственностью. Тенденции мужской одежды осень/зима 2025 подчеркивают принятие передовых материалов с улучшенной воздухопроницаемостью, проницаемостью влаги и бионическими выветрившимися поверхностями, разработанными для высокопроизводительных приложений. Рост полиэстера особенно силен в сегментах активной одежды и повседневной одежды для производительности, где его влагоотводящие способности, долговечность и низкие требования к обслуживанию обеспечивают четкие преимущества перед натуральными альтернативами. Эти атрибуты делают полиэстер предпочтительным выбором для потребителей, ищущих инновационные, функциональные и устойчивые решения тканей.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По каналу дистрибуции: рост онлайн бросает вызов доминированию офлайн

В 2024 году офлайн-магазины сохраняют командную долю рынка 65,34%, используя свою способность обеспечивать тактильный опыт покупок и мгновенное удовлетворение, которые цифровые платформы не могут полностью воспроизвести. Продолжающаяся трансформация физической розницы характеризуется интеграцией передовых технологий, таких как персонализация на основе ИИ и виртуальные примерки, которые улучшают традиционную модель покупок, сохраняя при этом сенсорную вовлеченность, которую потребители высоко ценят, особенно при покупке одежды. Офлайн-магазины также служат ключевыми центрами брендового опыта, предлагая потребителям возможности взаимодействовать с продуктами, получать персонализированные советы по стилю и участвовать в мероприятиях, ориентированных на сообщество, которые способствуют более глубокой лояльности к бренду. Более того, внедрение омниканальных стратегий расширило роль физических магазинов, позволяя им функционировать как центры выполнения для онлайн-заказов, тем самым укрепляя их стратегическую важность в более широкой розничной экосистеме.

Интернет-магазины появляются как самый быстрорастущий канал дистрибуции с прогнозируемым CAGR 4,74% в течение прогнозного периода 2025-2030 годов. Этот рост подпитывается удобством онлайн-покупок, разнообразным ассортиментом продукции и все более иммерсивными цифровыми опытами. Принятие AR-технологии для виртуальных примерок оказывается трансформирующим, сокращая показатели возвратов до 40% через улучшенную точность подбора, что не только повышает удовлетворенность клиентов, но также снижает операционные расходы для брендов. Кроме того, интеграция социальной коммерции меняет онлайн-рознику, поскольку платформы социальных медиа теперь действуют как точки открытия и транзакций, обеспечивая плавные покупательские опыты, которые соответствуют развивающемуся потребительскому поведению. Пандемия COVID-19 ускорила сдвиг к цифровому принятию, и это изменение продемонстрировало долговременную устойчивость, при этом потребители продолжают приоритизировать удобство, персонализацию и эффективность, предлагаемые цифровыми платформами.

Географический анализ

В 2024 году Азиатско-Тихоокеанский регион занимает доминирующую долю глобального рынка мужской одежды 35,87% и готов поддерживать энергичный темп с прогнозируемым CAGR 5,02% до 2030 года. Этот рост подпитывается быстрой урбанизацией, цифровизацией розничной торговли и процветающим средним классом - особенно в Индии, Китае и Юго-Восточной Азии - жаждущим разнообразной и доступной одежды. Данные Всемирного банка показывают, что Макао, Сингапур и Гонконг поддерживали полностью урбанизированное население в 2023 году, с Японией, регистрирующей 92,04% урбанизации, и Новой Зеландией, следующей с 86,99% [3]Источник: World Bank, "World Development Indicators", databank.worldbank.org. Кроме того, инициативы, такие как схема Production-Linked Incentive (PLI) Индии и инициатива PM MITRA, усиливают внутреннее производство и повышают экспорт одежды. Потребительская база Китая переходит от базовых потребностей к амбициозным и премиальным выборам, поддерживая как массовый рынок, так и роскошные сегменты. Дополнительно Юго-Восточная Азия с низкими затратами на труд, благоприятной торговой политикой и растущими прямыми иностранными инвестициями - особенно в центрах производства одежды, таких как Вьетнам и Индонезия - вырезает значительную нишу. Китай, хотя все еще является краеугольным камнем глобальной цепочки поставок одежды с 10,63 млрд долл. США импорта трикотажной или вязаной одежды в США в 2024 году согласно UN Comtrade, переживает постепенную эрозию своего доминирования.

Северная Америка занимает значительную долю рынка, движимую высокими располагаемыми доходами и сильной склонностью к премиальной одежде и athleisure, при этом потребители США в частности показывают стабильный спрос на брендовые джинсы, рубашки и куртки. Европа следует близко, выигрывая от богатого модного наследия региона и выдающихся люксовых и дизайнерских лейблов, которые привлекают как местных покупателей, так и международных туристов, особенно в модных центрах, таких как Италия, Франция и Великобритания.

Между тем Южная Америка демонстрирует растущий аппетит к мужской одежде, поскольку урбанизация и растущие доходы среднего класса увеличивают расходы на современную одежду западного стиля, хотя экономическая нестабильность на ключевых рынках, таких как Бразилия, может создавать колебания в спросе. На Ближнем Востоке и в Африке традиционная одежда все еще остается важной, но быстрое расширение розничной торговли, входы международных брендов и смещение культурных норм ускоряют продажи современных стилей мужской одежды, особенно в странах Совета сотрудничества арабских государств Персидского залива (ССАГПЗ), где молодые потребители мужского пола все больше ищут премиальные и модные варианты одежды, которые соответствуют глобальным модным тенденциям.

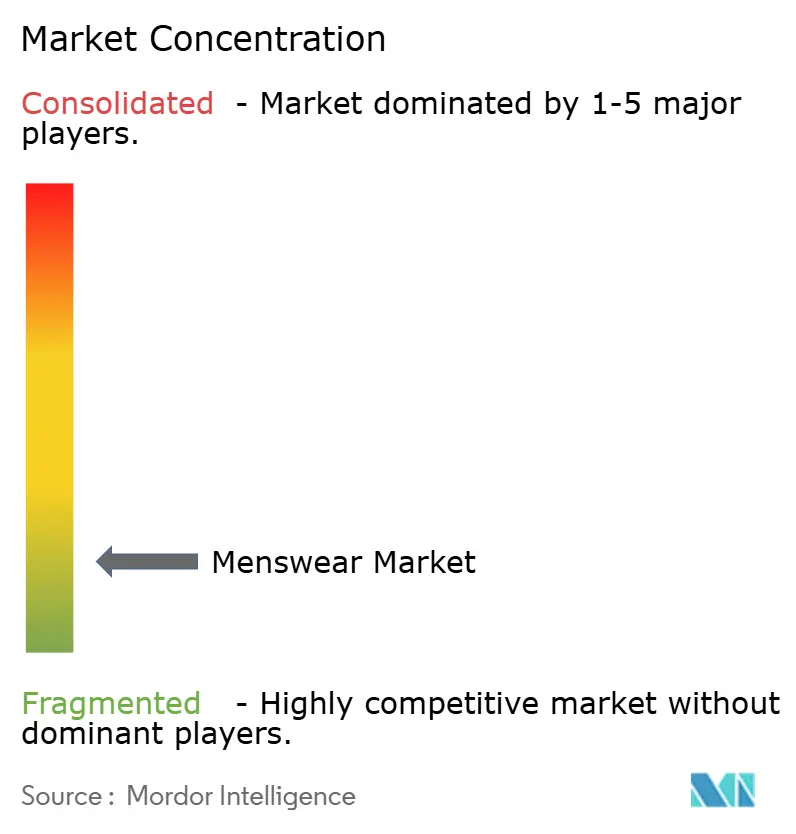

Конкурентная среда

Рынок мужской одежды фрагментирован, с ключевыми компаниями, такими как Nike Inc., H&M Hennes & Mauritz AB, Inditex S.A., Adidas Group и LVMH, работающими в индустрии. Эти компании используют инновационные маркетинговые стратегии, включая цифровую трансформацию, сотрудничество с инфлюенсерами и омниканальную розничную торговлю, для повышения ценности своих продуктов и укрепления рыночного присутствия. Кроме того, многие осуществляют слияния и поглощения как с международными, так и с региональными брендами для диверсификации своих предложений и расширения портфелей. Поскольку глобальный рынок мужской одежды продолжает расти, ожидается, что эти ключевые игроки останутся ключевыми в стимулировании рыночных тенденций и конкуренции.

Ключевые стратегические тенденции выявляют растущий акцент на каналах прямых продаж потребителям, инициативах устойчивости и интеграции передовых технологий, таких как персонализация на основе ИИ и инструменты дополненной реальности (AR), для повышения вовлеченности клиентов и операционной эффективности. Например, Lululemon иллюстрирует этот подход, сообщая о 19% росте чистых доходов в 2023 году, подпитываемом фокусом на инновации продуктов и расширение рынка. Успех Lululemon был дополнительно поддержан запуском новых продуктов и обновлениями существующих линий мужской одежды, которые эффективно захватили интерес потребителей.

Кроме того, рынок демонстрирует существенный неиспользованный потенциал в недостаточно обслуживаемых сегментах, в частности в мужской одежде больших размеров и экологической производительной одежде, где текущий потребительский спрос превышает доступное рыночное предложение. Компании, внедряющие целевые инициативы исследований и разработок в сочетании с маркетинговыми стратегиями на основе данных для устранения этих рыночных пробелов, могут укрепить свою рыночную позицию и увеличить потоки доходов через эти возникающие возможности.

Лидеры индустрии мужской одежды

-

Nike Inc.

-

H & M Hennes & Mauritz AB

-

Inditex S.A.

-

LVMH Moët Hennessy Louis Vuitton SE

-

Adidas Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые события

- Май 2025: U.S. Polo Assn., официальный бренд Ассоциации поло Соединенных Штатов, объявил о своем выходе на аргентинский рынок с запуском специализированной коллекции мужской одежды в июне 2025 года. Коллекция будет включать широкий ассортимент одежды, включая рубашки поло, тканые рубашки, футболки, брюки, джинсы, трикотаж и куртки, адаптированные для резонанса с глубоким наследием поло Аргентины, согласно бренду.

- Апрель 2025: Ginza Industries представила Hektor, мужской модный бренд, названный в честь греческой мифологической фигуры Гектор. Бренд предложил поло, адаптированные рубашки и нижнее белье. Коллекция включала технологию скрепленного шва и включала ткани, которые обеспечивали влагоотводящие свойства, устойчивость к запахам, УФ-защиту и устойчивость к складкам. Материалы были эластичными и поддерживали охлаждающий эффект во время носки.

- Февраль 2025: Citrus Clothing расширила свои розничные операции мужской одежды в Одише через создание трех экспериментальных магазинов в DN Mall (Бхубанешвар), Пури и Ангул. Магазины внедрили персонализированные услуги стилизации, эксклюзивные коллекции и технологические решения для покупок.

- Сентябрь 2024: Macy's представила Mode of One, бренд мужской одежды, который предложил более 140 товаров, сочетающих основные элементы с отличительными дизайнами. Коллекция черпала вдохновение из уличного стиля, искусства, спорта, музыки и технологий. Ассортимент продукции включал костюмы, худи, графические футболки и брюки карго в различных размерах, подчеркивая комфорт и универсальность.

Объем отчета по глобальному рынку мужской одежды

Мужская одежда означает одежду, которая изготавливается для мужчин, включая рубашки, брюки и сезонную одежду.

Глобальный рынок мужской одежды сегментирован по типу продукции, категории, материалу ткани, каналу дистрибуции и географии. По типу продукции рынок сегментирован на брюки, джинсы, футболки, рубашки, шорты, куртки, толстовки и худи, нижнее белье и прочие типы продукции. По категории рынок сегментирован на массовый и премиальный. По материалу ткани рынок сегментирован на хлопок, полиэстер, нейлон, деним и прочие типы тканей. По каналам дистрибуции рынок сегментирован на офлайн розничные магазины и онлайн розничные магазины. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Ближний Восток и Африку. Размер рынка был определен в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Брюки |

| Джинсы |

| Футболки |

| Рубашки |

| Шорты |

| Куртки, толстовки и худи |

| Нижнее белье |

| Прочие типы продукции |

| Массовый |

| Премиальный |

| Хлопок |

| Полиэстер |

| Нейлон |

| Деним |

| Прочие типы тканей |

| Офлайн-магазины |

| Интернет-магазины |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная Южная Америка | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Ближний Восток и Африка |

| По типу продукции | Брюки | |

| Джинсы | ||

| Футболки | ||

| Рубашки | ||

| Шорты | ||

| Куртки, толстовки и худи | ||

| Нижнее белье | ||

| Прочие типы продукции | ||

| По категории | Массовый | |

| Премиальный | ||

| По материалу ткани | Хлопок | |

| Полиэстер | ||

| Нейлон | ||

| Деним | ||

| Прочие типы тканей | ||

| По каналу дистрибуции | Офлайн-магазины | |

| Интернет-магазины | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка мужской одежды?

Рынок мужской одежды оценивается в 456,79 млрд долл. США в 2025 году и, по прогнозам, достигнет 526,88 млрд долл. США к 2030 году.

Какой регион лидирует на рынке мужской одежды?

Азиатско-Тихоокеанский регион лидирует с долей 35,87% и, по прогнозам, будет расти со среднегодовым темпом роста 5,02% до 2030 года.

Какой тип продукции приносит наибольший доход?

Рубашки генерируют наибольший доход, занимая 18,46% доли рынка мужской одежды в 2024 году.

Насколько быстро растет онлайн-канал?

Ожидается, что онлайн-продажи вырастут со среднегодовым темпом роста 4,74% в период с 2025 по 2030 год, самым быстрым среди всех каналов.

Последнее обновление страницы: