Размер и доля рынка детской одежды

Анализ рынка детской одежды от Mordor Intelligence

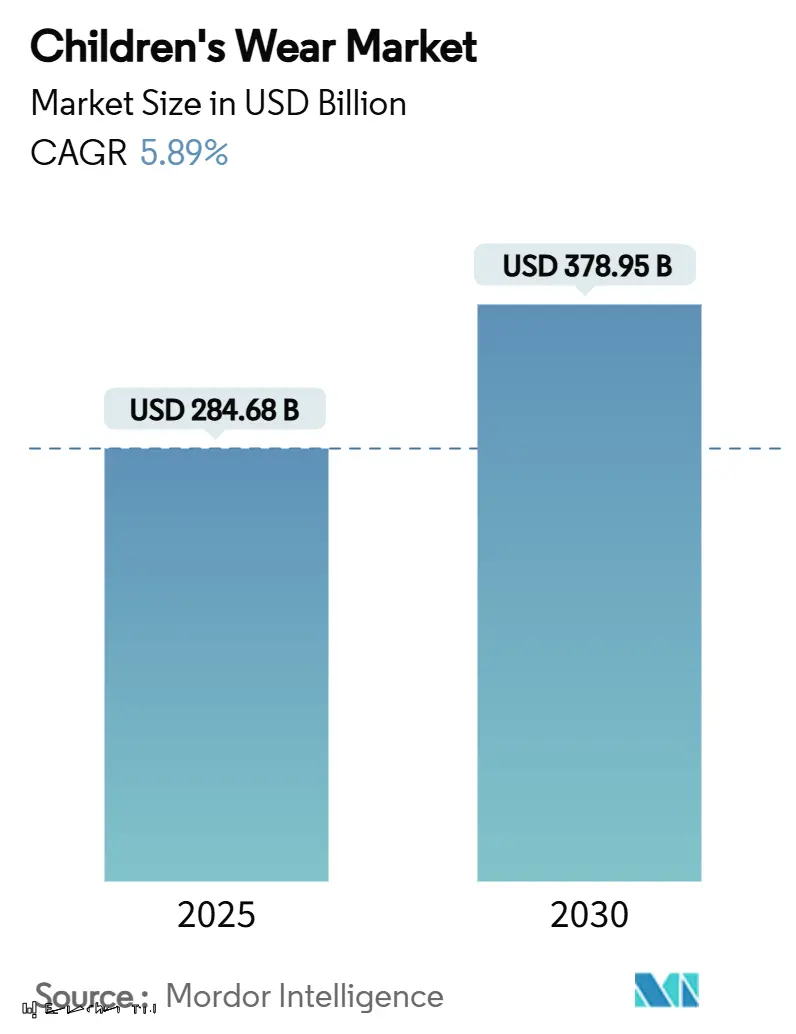

Глобальный рынок детской одежды оценивается в 284,68 млрд долларов США в 2025 году и готов подняться до 378,95 млрд долларов США к 2030 году, демонстрируя стабильный среднегодовой темп роста 5,89%. Этот рост обусловлен базовой потребностью в детской одежде, усиленной более строгими протоколами безопасности и стремлением к устойчивому развитию. Такой фундаментальный спрос придает рынку устойчивость даже тогда, когда потребители экономят на второстепенных товарах. Азиатско-Тихоокеанский регион выделяется как ключевой игрок, поддерживаемый мощной производственной базой, растущим средним классом и быстрым внедрением цифровой розничной торговли. Участники индустрии направляют инвестиции в технологические инновации, от умных текстилей и экологически чистых материалов до передовых платформ электронной коммерции. Эти шаги отвечают взыскательным вкусам родителей-миллениалов и поколения Z, которые приоритизируют долговечность, прозрачность в цепи поставок и удобство покупок. Кроме того, на основных рынках, таких как США, ЕС и значительные азиатские регионы, регулятивный уклон благоприятствует компаниям с надежными системами соответствия, создавая серьезные барьеры для входа для новых, менее утвердившихся игроков.

Ключевые выводы отчета

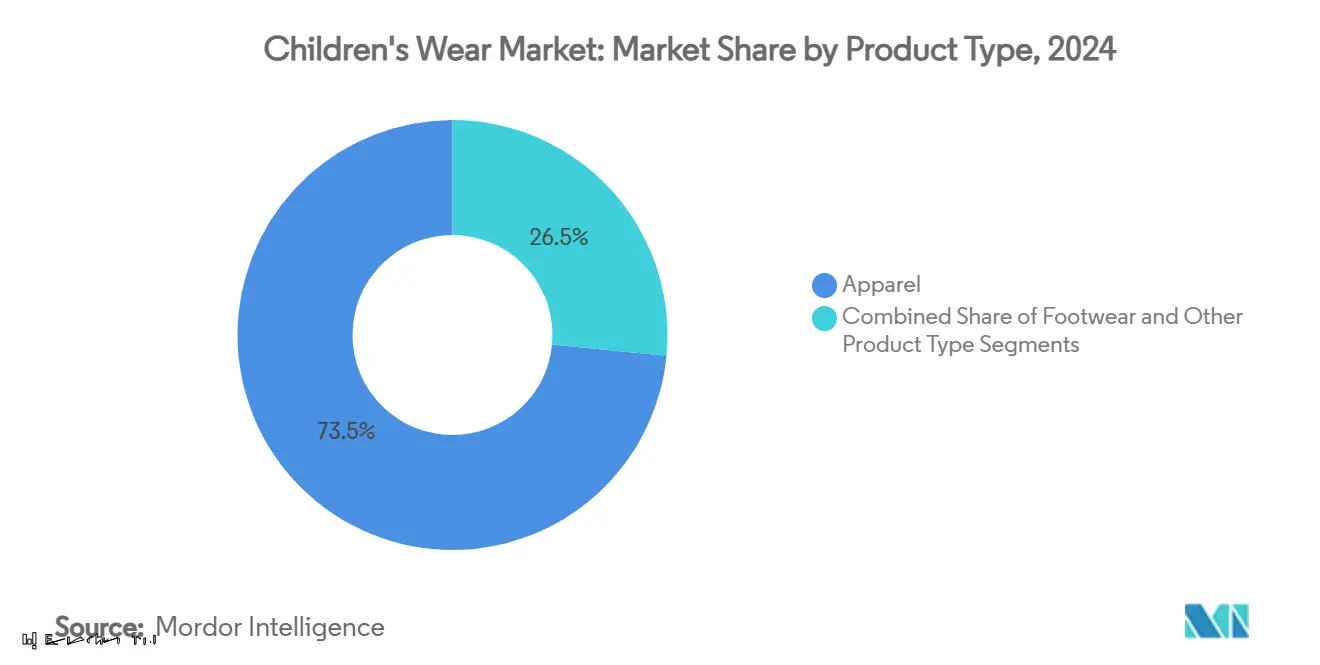

- По типу продукта одежда занимала 73,47% выручки в 2024 году; прогнозируется, что обувь будет расширяться со среднегодовым темпом роста 6,28% до 2030 года.

- По возрастной группе сегмент дети (2-14 лет) захватил 76,58% размера рынка детской одежды в 2024 году, в то время как сегмент младенцы/малыши продвигается со среднегодовым темпом роста 6,53%.

- По категории массовый сегмент составлял 67,58% доли в 2024 году, и прогнозируется, что премиальный уровень будет подниматься со среднегодовым темпом роста 6,93%.

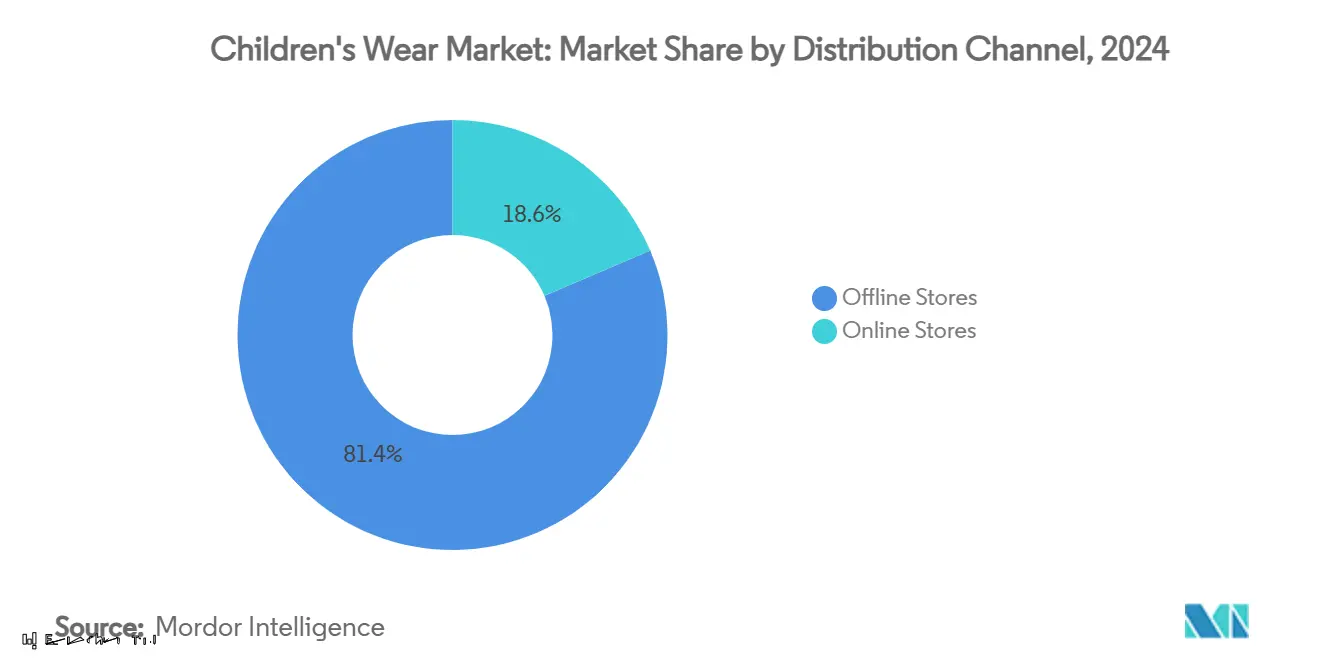

- По каналу распространения офлайн-магазины контролировали 81,43% доли размера рынка детской одежды в 2024 году, тогда как онлайн-каналы готовы расти со среднегодовым темпом роста 7,34%.

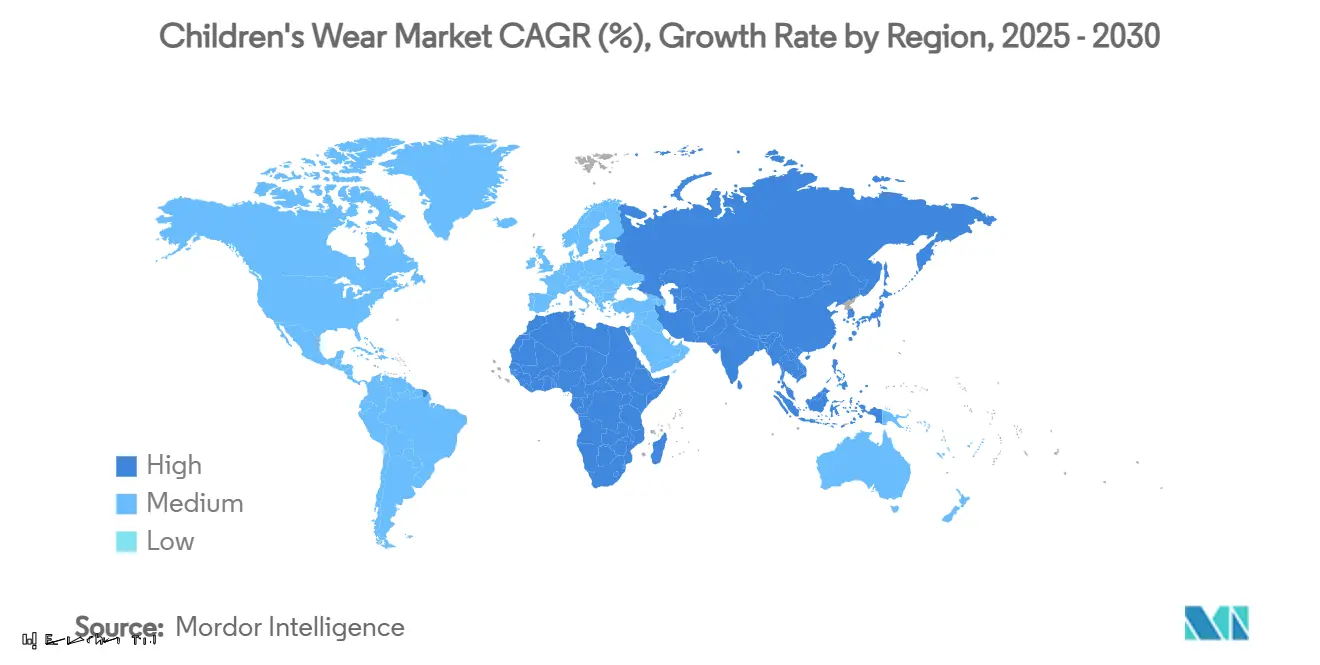

- По географии Азиатско-Тихоокеанский регион лидирует на рынке детской одежды, занимая 39,69% доли в 2024 году и испытывая самый быстрый рост со среднегодовым темпом роста 7,65%, прогнозируемым до 2030 года.

Тренды и инсайты глобального рынка детской одежды

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Частый цикл замены из-за быстрого роста и износа | +1.2% | Глобально, с более высоким воздействием в Азиатско-Тихоокеанском регионе и Северной Америке | Краткосрочно (≤ 2 лет) |

| Растущий фокус на качестве, долговечности и комфорте | +0.9% | Глобально, особенно сильно в Европе и Северной Америке | Среднесрочно (2-4 года) |

| Растущий спрос на устойчивые и экологически чистые ткани | +1.1% | Европа и Северная Америка лидируют, расширяясь в Азиатско-Тихоокеанский регион | Долгосрочно (≥ 4 лет) |

| Технологические достижения в материалах и производстве | +0.8% | Глобально, с инновационными центрами в Европе и Северной Америке | Среднесрочно (2-4 года) |

| Влияние рекламы знаменитостей и маркетинга | +0.6% | Преимущественно Северная Америка и Европа, растет в Азиатско-Тихоокеанском регионе | Краткосрочно (≤ 2 лет) |

| Растущая популярность повседневной и спортивной детской одежды | +0.7% | Глобально, с наиболее сильным внедрением в Северной Америке | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Частый цикл замены из-за быстрого роста и износа

Быстрый физический рост детей создает особую рыночную модель в индустрии детской одежды, при которой замена одежды происходит значительно чаще, чем во взрослых сегментах. В периоды пикового роста дети обычно вырастают из своей одежды каждые 6-12 месяцев, устанавливая непрерывный цикл пополнения, который поддерживает рост рынка. Эта биологическая необходимость в сочетании с повышенной осведомленностью родителей о качестве и стандартах безопасности одежды формирует рыночную динамику в различных регионах. Реализация операционного плана Комиссии по безопасности потребительских товаров США на 2024 финансовый год внедрила более строгие требования безопасности для детских товаров, включая одежду, что напрямую влияет на решения потребителей о покупке и стандарты соответствия производителей[1]Источник: Комиссия по безопасности потребительских товаров США, "Операционный план", www.cpsc.gov. Рынок эволюционировал, чтобы справиться с этими закономерностями через инновационные решения, такие как подписочные услуги детской одежды, предлагающие родителям систематическое обновление гардероба, предоставляя компаниям предсказуемые потоки доходов. Экономическое воздействие особенно значительно в семьях с несколькими детьми, где одновременные обновления гардероба требуют массовых покупок, создавая возможности эффективности как для ритейлеров, так и для производителей в управлении запасами и распределении.

Растущий фокус на качестве, долговечности и комфорте

Рынок детской одежды демонстрирует значительный сдвиг в поведении потребителей, когда родители все больше приоритизируют долговечность и комфорт одежды перед ценовыми соображениями. Эта трансформация проистекает из повышенной осведомленности о стандартах безопасности текстиля, экологической устойчивости и оценке долгосрочной ценности. Работающие родители, в частности, ищут одежду, которая выдерживает интенсивные ежедневные активности, сохраняет внешний вид через многократные циклы стирки и обеспечивает комфорт детей во время продолжительного ношения. Реализация Европейским союзом регламента по экодизайну для устойчивых продуктов установила строгие требования долговечности для текстиля, эффективно согласуя регулятивные рамки с эволюционирующими потребительскими предпочтениями. Устойчивый рост премиального сегмента на 6,93% среднегодового темпа роста отражает растущую готовность родителей инвестировать в высококачественную одежду, которая обеспечивает превосходный комфорт и продленный срок носки. Передовые тканевые технологии, включающие такие функции, как влагоотводящие возможности и обработки, устойчивые к пятнам, позволяют производителям обосновывать премиальные цены, предлагая ощутимые преимущества производительности. Акцент на комфорте катализировал инновации в бесшовных техниках конструкции и гипоаллергенных материалах, особенно важных для младенцев и малышей с чувствительной кожей, создавая отдельные рыночные возможности для брендов, инвестирующих в сложные текстильные технологии.

Растущий спрос на устойчивые и экологически чистые ткани

Экологическое сознание среди родителей-миллениалов и поколения Z стимулирует ускоряющийся спрос на устойчивые варианты детской одежды, создавая рыночные возможности для брендов, которые аутентично интегрируют экологически чистые практики по всем своим цепочкам создания ценности. Этот тренд распространяется за пределы принятия органического хлопка, охватывая переработанные материалы, производственные процессы замкнутого цикла и прозрачные практики цепи поставок, которые резонируют с экологически сознательными потребителями. Императив устойчивости создает как возможности, так и вызовы, поскольку экологически чистые материалы часто требуют премиальных цен, требуя специализированных процессов поиска поставщиков и сертификации, которые увеличивают операционную сложность. Французский закон о климате и устойчивости требует раскрытия воздействия на окружающую среду для текстильных продуктов, включая информацию об устойчивости и возможности повторного использования, влияя на выборы потребителей и стратегии позиционирования брендов на европейских рынках DLA Piper. Раннее движение в устойчивой детской одежде получает конкурентное позиционирование, поскольку регулятивные требования ужесточаются глобально, в то время как фокус на устойчивости создает возможности для инновационных бизнес-моделей, включая аренду одежды, платформы перепродажи и инициативы круговой экономики, которые продлевают жизненные циклы продуктов.

Технологические достижения в материалах и производстве

Инновации в текстильных технологиях позволяют разрабатывать умные ткани и ориентированную на производительность детскую одежду, которая отвечает функциональным потребностям, сохраняя при этом стандарты комфорта и безопасности для педиатрического использования. Передовые производственные процессы включают проводящие нити для мониторинга здоровья, с умными вязаными тканями, обеспечивающими физиологический мониторинг в применениях детского здравоохранения. Производственные достижения включают автоматизированные системы резки, технологии 3D-вязания и возможности цифровой печати, которые позволяют массовую кастомизацию, снижая отходы и время производства, решая экологические проблемы и спрос на персонализированные продукты. Эти технологические разработки позволяют брендам дифференцироваться через функции производительности, такие как регулирование температуры, защита от УФ-излучения и противомикробные свойства, удовлетворяя потребности заботящихся о здоровье родителей, ищущих функциональные преимущества в детской одежде. Внедрение технологий Индустрии 4.0 в производство создает отзывчивые производственные системы, которые адаптируются к потребительским предпочтениям и сезонным моделям спроса, минимизируя риски запасов и улучшая эффективность цепи поставок.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Быстро меняющиеся модные тренды и сезонность | -0.8% | Глобально, особенно остро на модных рынках | Краткосрочно (≤ 2 лет) |

| Высокие производственные затраты на устойчивые и безопасные материалы | -0.6% | Глобально, с более высоким воздействием на чувствительные к затратам рынки | Среднесрочно (2-4 года) |

| Проникновение контрафактных и некачественных продуктов | -0.5% | Глобально, сосредоточено в онлайн-каналах и развивающихся рынках | Долгосрочно (≥ 4 лет) |

| Сезонные колебания спроса и риски запасов | -0.4% | Глобально, с региональными вариациями в сезонных паттернах | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Быстро меняющиеся модные тренды и сезонность

Быстрая эволюция трендов детской моды, стимулируемая социальными медиа-платформами, такими как Instagram и TikTok, наряду с влиянием знаменитостей, создает сложные вызовы управления запасами для производителей и ритейлеров детской одежды. Традиционные сезонные циклы покупок нарушаются, поскольку тренды детской моды теперь меняются чаще, с микротрендами, возникающими и исчезающими в течение месяцев. Эта рыночная волатильность значительно влияет на планирование производства и решения по запасам, особенно в премиальном сегменте, где родители все больше ищут модные варианты, которые отражают современные взрослые стили. Ритейлеры сталкиваются с дополнительным давлением, поскольку они должны обязываться запасам за несколько месяцев до периодов продаж без точных возможностей прогнозирования спроса. Растущее влияние цифровых платформ и социальных медиа-влиятелей может быстро популяризировать конкретные стили или продукты, но эта же динамика также ускоряет устаревание трендов, часто оставляя ритейлеров с избыточными запасами, которые требуют значительных уценок, в конечном итоге влияя на их прибыльные маржи и финансовые показатели.

Высокие производственные затраты на устойчивые и безопасные материалы

Более высокие затраты, связанные с сертифицированными органическими, переработанными и соответствующими безопасности материалами, ограничивают доступ к рынку, особенно в чувствительных к цене сегментах и развивающихся рынках, где стоимость остается основным фактором покупки. Закупка устойчивых материалов требует специализированных цепей поставок и сертификационных процессов, которые увеличивают операционную сложность и расходы. Дополнительно, материалы, соответствующие безопасности, должны проходить тщательное тестирование, продлевая временные рамки разработки продукта и затраты. Регулирования REACH Европейского союза по опасным веществам в текстиле, реализованные в ноябре 2020 года, требуют обязательного тестирования на соответствие, что увеличивает производственные затраты, обеспечивая безопасность детей[2]Источник: Европейская комиссия, "Ограничения REACH", www.commission.europa.eu. Компании должны балансировать инициативы устойчивости с ценовой конкурентоспособностью, особенно при конкуренции с более дешевыми альтернативами, которые могут не соответствовать эквивалентным экологическим или безопасностным требованиям. Ценовой разрыв между традиционными и устойчивыми материалами создает рыночные разделения, где премиальные бренды могут включать более высокие материальные затраты, в то время как массовые производители сталкиваются с вызовами поддержания доступных цен, что может ограничить широкое принятие устойчивых практик в индустрии.

Сегментный анализ

По типу продукта: доминирование сегмента одежды

Сегмент одежды занимает 73,47% рыночной доли в 2024 году, доминируя на рынке детской одежды через свою существенную роль в обеспечении ежедневных потребностей в одежде. Эта лидирующая позиция происходит от широкого ассортимента продукции сегмента, включая верхнюю одежду, низ, нижнее белье и верхнюю одежду, которые формируют основу детских гардеробов. Сила сегмента происходит от постоянного спроса, стимулируемого паттернами роста детей, сезонными изменениями и регулярным износом от ежедневных активностей. Правительственные инициативы, поддерживающие семейное благосостояние, включая программы Нью-Йорка для доступного жилья и ухода за детьми, помогают поддерживать стабильные уровни расходов на одежду. Хотя сегмент одежды является зрелым, он продолжает эволюционировать через устойчивые материалы, технологические достижения и опции кастомизации, которые отвечают потребительским требованиям персонализированных и устойчивых продуктов[3]Источник: Город Нью-Йорк, "Мэр Адамс излагает амбициозную повестку, чтобы сделать Нью-Йорк лучшим местом для воспитания семьи в четвертом обращении о состоянии города", www.nyc.gov.

Сегмент обуви проецирует 6,28% среднегодового темпа роста до 2030 года, самый высокий темп роста на рынке детской одежды. Этот рост проистекает от увеличенного участия молодежи в спорте, растущей популярности спортивной одежды и повышенной осведомленности родителей о роли правильной обуви в развитии ребенка. Родители выделяют больше ресурсов на специализированную обувь, которая поддерживает активный образ жизни и решает потребности ортопедического здоровья. Расширение сегмента извлекает выгоду из достижений в технологиях амортизации, системах поддержки и материалах, которые улучшают производительность, отвечая специфическим развивающим требованиям детей. Спортивные бренды укрепляют свою рыночную позицию через программы молодежного спорта, строя ранние брендовые отношения. Растущее понимание важности здоровья детских ног создает рыночные возможности для брендов, которые включают медицинскую экспертизу и ортопедические принципы в свои дизайны.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По возрастной группе: лидерство сегмента дети

Сегмент дети (2-14 лет) занимает 76,58% рыночной доли в 2024 году, стимулируемый обширным возрастным диапазоном и разнообразными потребностями продуктов через этапы развития. Превосходство сегмента результирует от комплексных требований к одежде, охватывающих множественные фазы роста, каждая требующая специфического размера, дизайна и функциональности, которые генерируют постоянные паттерны покупок. Растущее влияние детей в решениях о покупке в сочетании с их развивающимися стилевыми предпочтениями позволяет брендам устанавливать связи с молодыми потребителями, отвечая потребностям родителей в долговечной, экономически эффективной одежде. Развитие инфраструктуры, такое как инвестиции Северной Каролины в размере 26,8 млн долларов США в раннее детское образование и школьные учреждения, создает среды, требующие соответствующей одежды для образовательных и социальных активностей[4]Источник: Офис государственного бюджета и управления, "Рекомендуемый бюджет губернатора Стейн", www.osbm.nc.gov. Сегмент покрывает разнообразные категории одежды, включая школьную форму, спортивную одежду, формальную одежду и повседневную одежду, предлагая множественные сезонные возможности покупок.

Сегмент младенцы/малыши (до 2 лет) растет со среднегодовым темпом роста 6,53% до 2030 года, поддерживаемый увеличенными родительскими расходами и растущими уровнями рождаемости на развивающихся рынках. Родители обычно выделяют более высокие бюджеты на одежду для младенцев, подчеркивая качественные материалы, функции безопасности и комфорт для этой чувствительной возрастной группы. Сегмент получает существенный импульс от традиций подарков, связанных с рождением, генерируя спрос за пределами непосредственных семейных покупок и поддерживая более высокие ценовые точки. Регулятивные рамки, такие как измененные законы о безопасности продуктов Японии, сосредоточенные на одежде для детей младше трех лет, устанавливают строгие стандарты безопасности, которые приносят пользу утвержденным производителям с комплексными контролями качества. Покупательские паттерны сегмента показывают, что члены семьи и дарители подарков часто выбирают признанные бренды и премиальные продукты, создавая возможности в люксовых и премиальных рыночных сегментах.

По каналу распространения: доминирование офлайн-магазинов

Офлайн-магазины занимают 81,43% рыночной доли в 2024 году, поскольку родители приоритизируют физическое исследование качества детской одежды, посадки и функций безопасности. Доминирование физической розничной торговли проистекает от потребности родителей оценивать качество ткани, детали конструкции и точность размеров через прямое исследование. Физические магазины предлагают немедленную доступность продукта, исключают задержки доставки и позволяют опыт примерки, который снижает ошибки размеров для растущих детей. Офлайн-канал использует утвержденные розничные сети, знающий персонал продаж для помощи с размерами и интерактивные покупательские опыты. Традиционная розничная торговля также функционирует как платформа открытия продуктов, где визуальный мерчандайзинг и внутримагазинные промоции знакомят родителей с новыми брендами и продуктами.

Онлайн-магазины проецируют 7,34% среднегодового темпа роста до 2030 года, поддерживаемые удобством, расширенным ассортиментом продуктов, конкурентными ценами и улучшенными цифровыми покупательскими платформами. Рост отражает растущее принятие цифровыми родителями, которые ищут интегрированные омниканальные опыты. Онлайн-каналы обеспечивают прямые отношения бренд-потребитель, целенаправленный маркетинг и основанные на данных потребительские инсайты, снижая затраты на распределение. Регулятивные изменения влияют на онлайн-продажи, как показывает реализация Южной Кореей требований сертификации безопасности для детских товаров, продаваемых онлайн. Цифровые платформы поддерживают новые бизнес-модели, включая подписочные услуги, виртуальные решения примерки и основанные на ИИ рекомендации, которые улучшают потребительский опыт и минимизируют возвраты.

По категории: масштаб массового рынка

Массовый сегмент команды 67,58% доли в 2024 году, отражая чувствительную к цене природу покупок детской одежды. Частые потребности замены стимулируют поведение поиска ценности среди заботящихся о затратах родителей, управляющих домашними бюджетами. Это доминирование проистекает от быстрых паттернов роста детей, делая доступность основным соображением для семей, покупающих множественные товары через различные сезоны и поводы. Массовый сегмент извлекает выгоду от широких сетей распределения, экономий масштаба в производстве и упрощенных продуктовых линий, которые поддерживают приемлемые стандарты качества для повседневной носки. Правительственные инициативы, поддерживающие работающие семьи, включая субсидированные программы ухода за детьми, помогают поддерживать потребительскую покупательную способность для основных товаров, таких как детская одежда. Сила массового рынка отражает способность ритейлеров предлагать полные гардеробные решения по доступным ценовым точкам, позволяя родителям покупать координированные наряды и сезонные коллекции в рамках бюджета.

Премиальный сегмент растет со среднегодовым темпом роста 6,93% до 2030 года, указывая на увеличенную готовность потребителей инвестировать в более высокое качество, устойчивую и технологически продвинутую детскую одежду. Этот рост отражает поляризацию рынка, где образованные, обеспеченные родители выбирают премиальные предложения, которые обеспечивают превосходные материалы, инновационные функции и экологические преимущества. Расширение премиального сегмента соответствует растущим располагаемым доходам на ключевых рынках и увеличенной осведомленности о безопасности текстиля, экологическом воздействии и ценности жизненного цикла продукта среди потребителей, ищущих долгосрочную ценность. Европейские регулятивные разработки, включая требования отчетности устойчивости и стандарты химической безопасности, приносят пользу премиальным брендам с продвинутыми возможностями соответствия и прозрачными цепями поставок. Премиальные бренды используют устойчивые полномочия, инновационные материалы, превосходный дизайн и эксклюзивное распределение, чтобы установить ценовые премии, строя брендовую лояльность среди сосредоточенных на качестве потребителей.

Географический анализ

Азиатско-Тихоокеанский регион занимает 39,69% глобального рынка детской одежды в 2024 году и растет со среднегодовым темпом роста 7,65% до 2030 года. Доминирование региона проистекает от его производственных возможностей, растущего населения среднего класса, растущих располагаемых доходов и поддерживающих правительственных политик в текстильном производстве и семейном благосостоянии. В рамках АСЕАН экономики CLMV (Камбоджа, Лаос, Мьянма, Вьетнам) демонстрируют значительное производственное присутствие, с гарментным сектором Камбоджи, составляющим 70% от общего экспорта. Однако эти рынки сталкиваются с вызовами, включая зависимость от импорта сырья и потребность в технологической модернизации. Региональные регулирования безопасности, такие как сертификация KC Южной Кореи и законы о безопасности продуктов Японии, благоприятствуют производителям с утвержденными системами качества. Рост региона усиливается высокими уровнями рождаемости и растущей урбанизацией, стимулируя спрос на брендовые детские продукты.

Северная Америка поддерживает стабильную рыночную позицию через высокую потребительскую покупательную способность, строгие регулирования безопасности и развитые розничные сети. Стандарты Комиссии по безопасности потребительских товаров США создают структурированную среду, которая приносит пользу компаниям с сильными системами соответствия. Правительственная поддержка семейного благосостояния, включая финансирование ухода за детьми и образования, обеспечивает постоянные потребительские расходы на детские товары и вносит в рыночную стабильность через улучшенную семейную финансовую безопасность.

Европа устанавливает глобальные отраслевые стандарты через комплексные регулирования устойчивости и безопасности, включая требования цифрового продуктового паспорта и протоколы химической безопасности. Эти регулирования создают преимущества для европейских брендов с продвинутыми системами соответствия, влияя на глобальные производственные практики. Экологический фокус региона создает возможности для брендов, использующих экологически чистые материалы и прозрачные цепи поставок. Ближний Восток и Африка показывают значительный потенциал роста, стимулируемый молодыми популяциями и растущими доходами. Расширение модного рынка Саудовской Аравии, поддерживаемое инициативами Видение 2030, демонстрирует развитие региона через продвижение местных брендов и увеличенные потребительские расходы на детскую одежду.

Конкурентная среда

Рынок детской одежды высоко фрагментирован и включает разнообразную смесь глобальных игроков, включая Carter's Inc., Nike Inc., Adidas Group, The Gap Inc. и H&M Group. Эти компании дифференцируются через инновационную разработку продуктов, особенно в устойчивых и экологически чистых линиях одежды, которые сочетают долговечность со стилем. Стратегии расширения рынка охватывают интегрированный подход, балансируя традиционные сети розничных магазинов с устойчивыми платформами электронной коммерции, чтобы соответствовать эволюционирующим потребительским покупательским предпочтениям.

Каждый основной игрок демонстрирует отличные рыночные подходы, согласованные с их основными сильными сторонами. Carter's Inc. поддерживает свое лидерство на североамериканском рынке через обширную розничную сеть и сильное брендовое признание в сегментах младенцев и малышей. Гиганты спортивной одежды Nike и Adidas доминируют в категории молодежной спортивной одежды, используя стратегические партнерства и поддержки. Это иллюстрируется сотрудничеством Foot Locker-Nike-Jordan Brand в феврале 2024 года, которое укрепляет молодежное вовлечение в спорт, расширяя рыночный охват.

Рынок демонстрирует динамичную отзывчивость к потребительским трендам, особенно в премиальных сегментах детской одежды, под влиянием социальных медиа и цифровых платформ. Компании инвестируют в технологические инновации, чтобы улучшить потребительский опыт, внедряя возможности виртуальной примерки, системы 3D-аватаров и сложные онлайн-покупательские интерфейсы. Эти цифровые инициативы дополняют их утвержденные сети физической розничной торговли, создавая бесшовное омниканальное присутствие на рынке.

Лидеры индустрии детской одежды

-

Carter's Inc.

-

Nike Inc.

-

Adidas Group

-

The Gap Inc.

-

H&M Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Апрель 2025: Rag & Bone запустили вирусные джинсы-спортивные штаны для детей, представляя их линию Miramar, изготовленную из ультрамягкой, дышащей хлопковой махровой ткани с гиперреалистичными джинсовыми принтами, которые выглядят как настоящие джинсы, но ощущаются как спортивные штаны. По словам бренда, эти детские стили, включая джоггеры и широкие штаны, предлагают комфорт loungewear с внешним видом джинсовой ткани, делая их идеальными для игровых встреч и семейных прогулок.

- Март 2025: Janie and Jack запустили ограниченную детскую коллекцию с Сереной Уильямс для весны 2025, вдохновленную ее любовью к семье и ее дочерьми Олимпией и Адирой, которые также снимаются в кампании. Коллекция включает готовую к курорту одежду, купальники и аксессуары в ярких цветах и дизайнах в стиле заката омбре для детей до 12 лет.

- Март 2025: Вог Уильямс запустила детский бренд Gen на цифровых платформах M&S и Next, предлагая унисекс-коллекцию для возрастов 2-8, которая подчеркивает универсальность, долговечность и вневременной дизайн с яркими цветами и веселыми принтами.

- Март 2025: Reebok запустили игривую коллекцию детских кроссовок Sesame Street, включающую пять уникальных стилей, вдохновленных любимыми персонажами, такими как Элмо, Cookie Monster, Эбби Кэдэбби и Big Bird, с ценами от 50 до 60 долларов США. По словам бренда, коллекция включает яркие дизайны, такие как Club C Revenge и Classic Nylon Elmo, сочетая комфорт, образовательные элементы и причудливые детали, такие как значки персонажей и тематические подкладки носков.

Глобальный отчет о рынке детской одежды

Детская одежда специально разработана для игры и отдыха, используя хлопок, трикотаж или другие комфортные ткани.

Рынок детской одежды сегментирован по типу, каналу распространения и географии. По типу рынок сегментирован на одежду, обувь и другие типы продуктов. По каналу распространения рынок сегментирован на офлайн-розничные магазины и онлайн-розничные магазины. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Ближний Восток и Африку.

Для каждого сегмента размер рынка и прогноз сделаны на основе стоимости (в млн долларов США).

| Одежда |

| Обувь |

| Другие типы продуктов |

| Младенец/Малыш (до 2 лет) |

| Дети (2 - 14 лет) |

| Массовый |

| Премиальный |

| Офлайн-магазины |

| Онлайн-магазины |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Соединенное Королевство | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальные Ближний Восток и Африка |

| По типу продукта | Одежда | |

| Обувь | ||

| Другие типы продуктов | ||

| По возрастной группе | Младенец/Малыш (до 2 лет) | |

| Дети (2 - 14 лет) | ||

| По категории | Массовый | |

| Премиальный | ||

| По каналу распространения | Офлайн-магазины | |

| Онлайн-магазины | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальные Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка детской одежды?

Рынок оценивается в 284,68 млрд долларов США в 2025 году.

Как быстро будут расти глобальные продажи детской одежды?

Прогнозируется, что выручка будет расти со среднегодовым темпом роста 5,89%, достигнув 378,95 млрд долларов США к 2030 году.

Какой регион вносит наибольший вклад в выручку от детской одежды?

Азиатско-Тихоокеанский регион лидирует с 39,69% от продаж 2024 года и также является самым быстрорастущим регионом со среднегодовым темпом роста 7,65%.

Какая продуктовая категория расширяется быстрее всего?

Прогнозируется, что обувь зафиксирует самый высокий среднегодовой темп роста 6,28% до 2030 года из-за растущего молодежного спорта и принятия спортивной одежды.

Последнее обновление страницы: