Размер и доля рынка офтальмологических устройств Японии

Анализ рынка офтальмологических устройств Японии от Mordor Intelligence

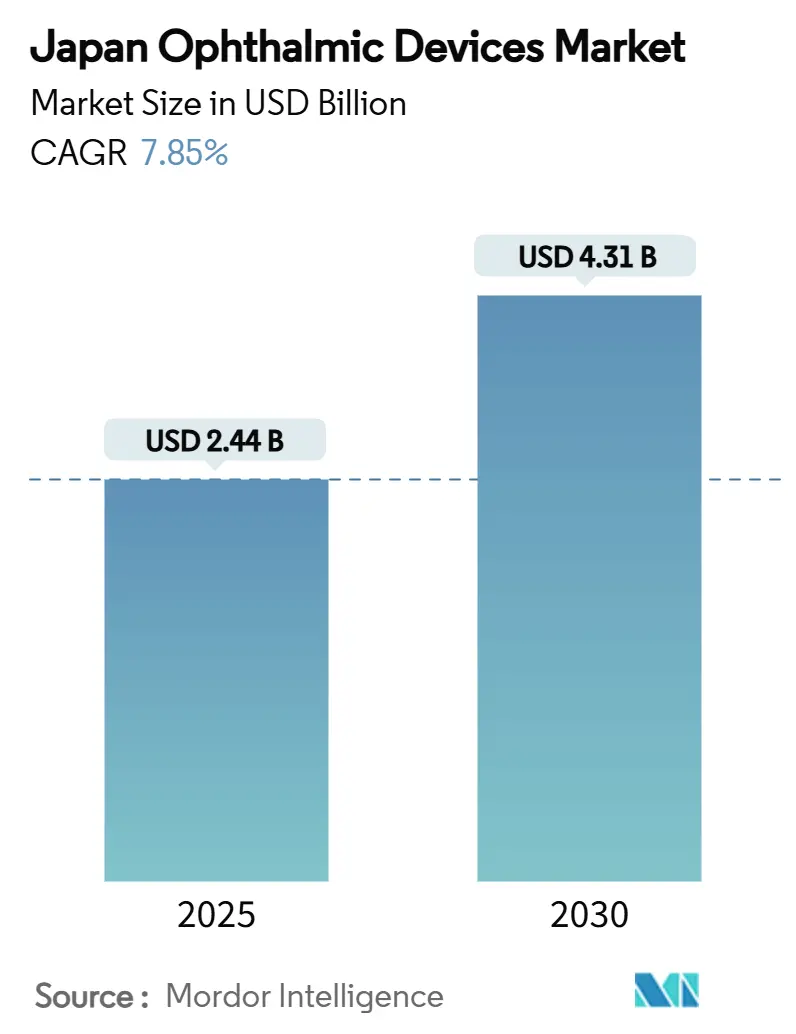

Размер рынка офтальмологических устройств Японии составляет 2,44 млрд долларов США в 2025 году, и прогнозируется его рост до 4,31 млрд долларов США к 2030 году при среднегодовом темпе роста 7,85% в период 2025-2030 гг. Супер-стареющее население, быстро развивающиеся технологии визуализации и реформы, поощряющие амбулаторную помощь, укрепляют спрос. Продукты для коррекции зрения продолжают доминировать по объемам единиц, но диагностические платформы, основанные на оптической когерентной томографии (ОКТ), расширяют адресную базу высокотехнологичного капитального оборудования. Хирургические объемы мигрируют в амбулаторные условия, поскольку паритет сборов сокращает разрыв в стоимости с больницами, что стимулирует быстрое внедрение компактных рабочих станций и одноразовых расходных материалов. В то же время строгие правила одобрения PMDA и новые требования к человеческим факторам удлиняют сроки запуска, заставляя фирмы укреплять местные клинические сотрудничества для поддержания скорости. Увеличивающийся разрыв между городскими и сельскими офтальмологами дополнительно усиливает интерес к инструментам скрининга с поддержкой ИИ, которые могут облегчить рабочую нагрузку врачей и расширить охват недостаточно обслуживаемых префектур.

Ключевые выводы отчета

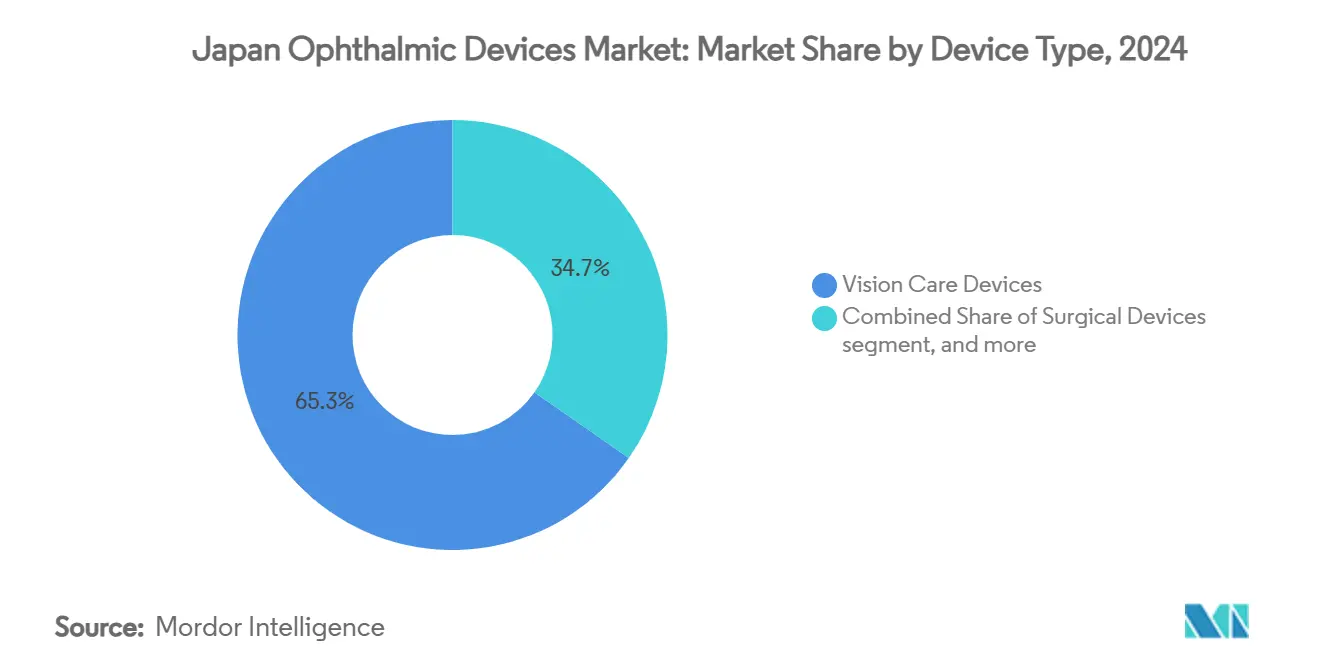

- По типу устройств продукты для коррекции зрения лидировали с долей 65,31% рынка офтальмологических устройств Японии в 2024 году, тогда как диагностические и мониторинговые платформы, по прогнозам, будут расширяться со среднегодовым темпом роста 9,99% до 2030 года.

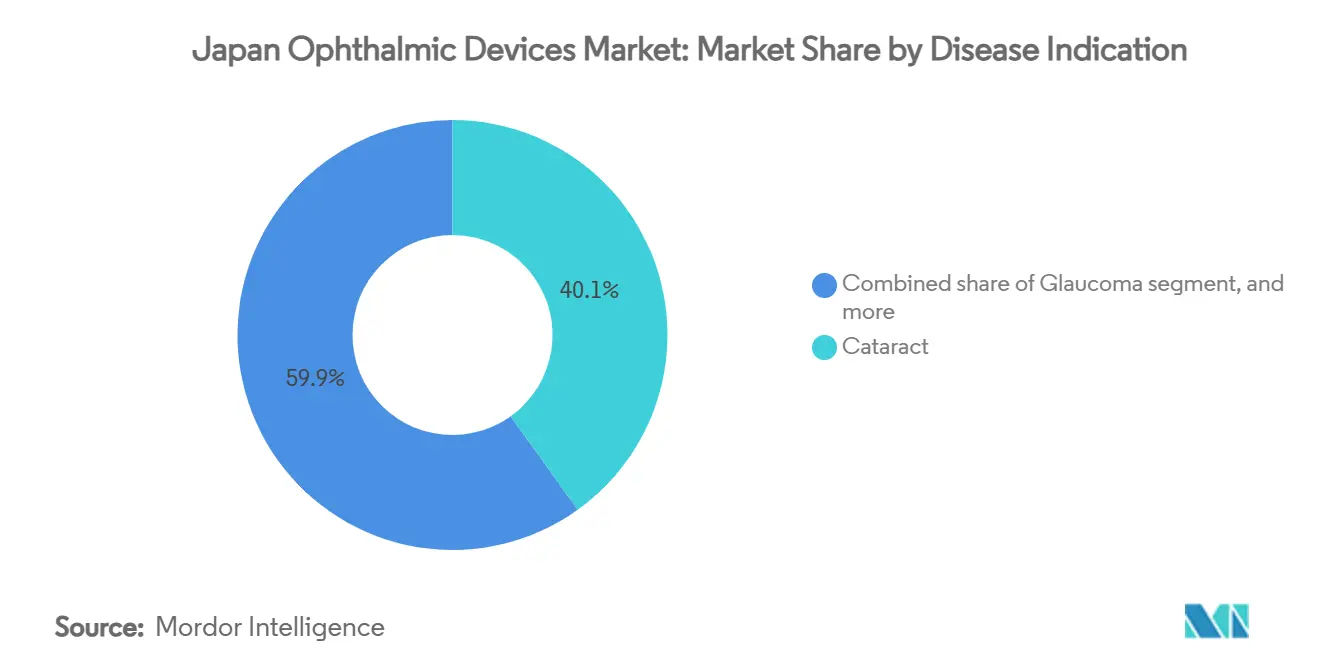

- По показаниям к заболеваниям катаракта составила 40,11% доли размера рынка офтальмологических устройств Японии в 2024 году; ожидается, что устройства для диабетической ретинопатии будут расти со среднегодовым темпом роста 9,15% до 2030 года.

- По конечным пользователям больницы контролировали 45,51% доходов в 2024 году, тогда как амбулаторные хирургические центры, по прогнозам, будут расти со среднегодовым темпом роста 9,01% в период 2025-2030 гг.

Тенденции и аналитика рынка офтальмологических устройств Японии

Анализ влияния драйверов

| Драйвер | % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Быстро стареющее население, стимулирующее объемы операций катаракты | +2.0% | По всей стране, особенно в крупных мегаполисах | Долгосрочный (≥ 4 лет) |

| Рост детской миопии и спроса на раннюю диагностику | +1.3% | Городские школьные округа | Долгосрочный (≥ 4 лет) |

| Реформы возмещения, поощряющие внебольничные процедуры | +1.0% | Города уровня 2 и 3 | Среднесрочный (2-4 года) |

| Внедрение платформ визуализации и скрининга с поддержкой ИИ | +0.9% | Национальные референсные сети | Среднесрочный (2-4 года) |

| Расширение амбулаторных хирургических центров в городах уровня 2 | +0.7% | Региональные коридоры роста | Среднесрочный (2-4 года) |

| Проникновение премиальных торических и мультифокальных ИОЛ | +0.6% | Городские кластеры с высокими доходами | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Быстро стареющее население, стимулирующее объемы операций катаракты

Беспрецедентный демографический сдвиг помещает почти 30% граждан Японии выше 65 лет, вызывая постоянный спрос на хирургию катаракты, который достиг 1,6 миллиона процедур в 2019 году и продолжает расти в 2025 году. Больничные аудиты показывают растущую долю пациентов старше 90 лет, получающих пользу от современной факоэмульсификации в сочетании с премиальными интраокулярными линзами, с задокументированным приростом когнитивных показателей с 25,65 до 27,08 по MMSE после операции[1]Shoji Kinoshita, "Cataract Surgery Outcomes in Centenarians," Medicine, medicinejournal.com. Это более широкое воздействие на здоровье позиционирует лечение катаракты как нечто большее, чем решение для зрения, и усиливает готовность покупателей платить за фемтосекундные лазерные платформы, калькуляторы торических линз и цифровые ассистированные микроскопы. Производители объединяют эргономичные наконечники и программное обеспечение для рабочих процессов для поддержания производительности в условиях сокращающейся хирургической рабочей силы. В долгосрочной перспективе ожидается, что этот драйвер поднимет рынок офтальмологических устройств Японии на 2,0 процентных пункта кумулятивного CAGR.

Растущая распространенность детской миопии и спрос на раннюю диагностику

Показатели миопии в Японии среди детей в возрасте 6-14 лет выросли с 10% в конце 1970-х до 53% к 2010 году и остаются выше 36% в 2025 году, при этом связанный с COVID-19 домашний образ жизни ухудшает тенденцию. Масштаб проблемы побудил Santen запустить RYJUSEA Mini (атропин 0,025%) в апреле 2025 года - первую локально одобренную терапию для замедления прогрессирования миопии. Ускоряется внедрение устройств для измерения осевой длины, авторефракторов с циклоплегическими режимами и школьных скрининговых киосков. Лидеры рынка коррекции зрения продвигают очковые линзы, такие как MiYOSMART, и ежедневные одноразовые контактные линзы через омниканальные кампании, нацеленные на обеспокоенных родителей. Эти разработки в совокупности могут добавить 1,3 процентных пункта к траектории роста сектора до 2030 года.

Государственные реформы возмещения, поощряющие внебольничные процедуры

Паритет тарифов между больницами и офисными кабинетами теперь поощряет витреоретинальные, глаукомные и операции катаракты к переходу в амбулаторные хирургические центры, особенно в городах второго уровня, где земля и строительные расходы ниже. 97,3% успешность одной операции при отслойке сетчатки в офисных условиях демонстрирует паритет качества с стационарными учреждениями. Производители устройств отвечают портативными факомашинами, компактными витрэктомическими консолями и одноразовыми троакарными наборами, которые сокращают потребности в стерилизации. Ожидается, что предстоящий путь условного одобрения в рамках пересмотренного Закона PMD сократит сроки рассмотрения SaMD, улучшив поток инноваций в ASC. Аналитики приписывают примерно 1,0 процентного пункта подъема к CAGR рынка офтальмологических устройств Японии от этой политической среды.

Внедрение платформ визуализации и скрининга с поддержкой ИИ

Алгоритмы машинного обучения, интегрированные в настольные или портативные фундус-камеры, обеспечивают надежный триаж диабетической ретинопатии - достигая дополнительного коэффициента эффективности затрат в 1,6 миллиона иен за QALY, что значительно ниже порога готовности платить в Японии[2]Etsuko Nishida et al., "AI Cost-Effectiveness in Diabetic Retinopathy," ScienceDirect, sciencedirect.com. Больницы, уже использующие контрольные списки с поддержкой ИИ, сообщают о трехкратном улучшении обнаружения почти промахов во время операции катаракты. Несмотря на ограниченные открытые наборы данных изображений, поставщики обучают модели с подходами федеративного обучения внутри отечественных университетских сетей для соблюдения законов о конфиденциальности. Более широкое развертывание в учреждениях первичной медицинской помощи ожидается, как только полоса приоритетного рассмотрения PMDA для SaMD станет полностью операционной в 2026 году, добавляя расчетные 0,9 процентных пункта к прогнозу CAGR.

Анализ влияния ограничений

| Анализ влияния ограничений | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокая капитальная стоимость передовых хирургических рабочих станций | -1.8% | Меньшие города уровня 3 и сельские клиники | Среднесрочный (2-4 года) |

| Строгие требования PMDA к одобрению и пост-маркетинговому надзору | -1.5% | Все иностранные и отечественные участники | Долгосрочный (≥ 4 лет) |

| Сокращающаяся рабочая сила офтальмологов в сельских префектурах | -1.2% | Сельские и отдаленные префектуры | Долгосрочный (≥ 4 лет) |

| Национальные сокращения тарифных сеток, оказывающие ценовое давление | -1.0% | По всей стране | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Высокая капитальная стоимость передовых хирургических рабочих станций

Фемтосекундные лазерные установки, мультимодальные микроскопы и роботизированные платформы катаракты требуют первоначальных платежей, превышающих 350 000 долларов США, исключая клиники, которые обрабатывают менее 18 случаев в неделю[3]Japan International Eye Hospital, "Economic Evaluation of Femtolaser Adoption," jieh.jp. В то время как ведущие сети в Токио и Осаке легко получают финансирование, более мелкие поставщики сталкиваются с тонкими маржами, поскольку ставки возмещения не выросли в соответствии с обновлениями точности устройств. Лизинг и контракты оплаты за процедуру теперь появляются в тендерных документах, но процентные ставки выше 2% добавляют дополнительную нагрузку. В результате адресный пул покупателей сужается, сокращая 1,8 процентных пункта с пятилетней перспективы роста рынка офтальмологических устройств Японии.

Строгие требования PMDA к одобрению и пост-маркетинговому надзору

Заявки на устройства класса III и IV требуют досье на японском языке, местные клинические файлы и соблюдение стандарта удобства использования JIS T 62366-1:2022, растягивая сроки рассмотрения до 16 месяцев. Иностранные участники также должны назначить отечественного назначенного держателя разрешения на маркетинг и проводить периодические пост-маркетинговые исследования эффективности. Хотя агентство открыло англоязычный портал руководств в марте 2025 года для прояснения ожиданий, расходы на соблюдение требований все еще срезают 1,5 процентных пункта от общего потенциала CAGR, умеряя оптимизм относительно быстрорастущих подсегментов.

Сегментный анализ

По типу устройств: доминирование коррекции зрения при ускорении диагностики

Платформы коррекции зрения составили 65,31% доходов 2024 года, отражая давнее доверие нации к корректирующим очкам. Аудиты каналов HOYA показывают расширение проникновения контактных линз на 2% в год, при этом бифокальные варианты и варианты контроля миопии стимулируют рост размера корзины. Диагностическое и мониторинговое оборудование является самым быстрым лидером роста, готовым зафиксировать CAGR 9,99% до 2030 года, поскольку самоизображающие OCT, устройства со свепт-источником и фундус-сканеры, готовые к ИИ, перемещаются из третичных центров в первичные клиники. Внедрение Canon OCT-R1, который получил награду Red Dot за свой компактный размер, иллюстрирует этот поворот к более раннему обнаружению. На обоих уровнях подписки на программное обеспечение с добавленной стоимостью помогают компенсировать давление тарифного расписания, объединяя аналитические панели и функции удаленных консультаций в продажи оборудования. Эти мультимодальные стратегии поддерживают устойчивое лидерство для поставщиков платформ, расширяя доступ к проактивному управлению здоровьем глаз.

Импульс роста в хирургических устройствах остается стабильным, поддерживаемый минимально инвазивными глаукомными стентами, одноразовыми витрэктомическими резаками и компактными факоконсолями, разработанными для рабочих процессов ASC. Фемтосекундные лазерные системы катаракты обеспечивают дополнительную точность, но их высокие капитальные требования ограничивают внедрение до высокообъемных столичных центров. Чтобы сузить этот разрыв в доступности, производители тестируют модели оплаты за клик, которые выравнивают экономику единиц с количеством процедур в клиниках второго уровня. В результате ожидается расширение размера рынка офтальмологических устройств Японии, приписываемого хирургической технологии, но более измеренным темпом, чем диагностика.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По показаниям к заболеваниям: лидерство катаракты при ускорении диабетической ретинопатии

Устройства для катаракты генерировали 40,11% продаж в 2024 году, поскольку хирургический спрос вырос среди пациентов старше 80 лет. Результаты остаются благоприятными даже для столетних, что укрепляет доверие пациентов и страховщиков к передовым интраокулярным линзам. Хирурги, смешивающие ручную хирургию катаракты с малым разрезом с программным обеспечением для выравнивания торических линз, сообщают о меньшей остаточной рефракционной ошибке, поощряя дальнейшие инвестиции в модули точного наведения. Между тем, общественный дискурс связывает вмешательства при катаракте с снижением риска падений и когнитивного упадка, помогая оправдать финансирование высокопроизводительных расходных материалов, несмотря на сокращения тарифного расписания.

Инструменты управления диабетической ретинопатией представляют самую быстрорастущую нишу с прогнозируемым CAGR 9,15%. Правительственные данные показывают распространенность диабета на уровне 12% среди взрослых, создавая большие отставания скрининга в первичной медицинской помощи. Системы триажа ИИ, упакованные с немидриатическими камерами, сжимают времена оценки, в то время как ранние протоколы витрэктомии улучшают остроту зрения у пациентов с макулярным отеком. Послеоперационный интравитреальный бевацизумаб снижает неоваскулярную глаукому на 80% в глазах высокого риска, поощряя специалистов по сетчатке упаковывать инъекционные анти-VEGF с наборами микроразрезной хирургии. Эта интегрированная модель ухода закрепляет устойчивый спрос на диагностические и терапевтические расходные материалы в эндокринологических клиниках, которые теперь встраивают офтальмологические модули.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По конечным пользователям: лидерство больниц при наборе импульса ASC

Третичные больницы поддерживали долю доходов 45,51% в 2024 году, поддерживаемые своей ролью в лечении сложных случаев сетчатки и нейроофтальмологии. Университетские сети нанимают более 1500 академических офтальмологов, которые отстаивают ранний доступ к исследовательским платформам под исключениями клинических испытаний. Несмотря на это доминирование, ограничения мощностей и лимиты врачебных часов побуждают к перераспределению рутинных операций катаракты и глаукомы в спутниковые ASC. Эти центры, часто расположенные в пределах 15 км от железнодорожных станций в городах второго уровня, записывают пребывания пациентов менее четырех часов при соблюдении стандартов качества воздуха операционных.

Амбулаторные хирургические центры покажут CAGR 9,01% до 2030 года на основе политик паритета сборов, упрощенных одобрений PMD Act для офисных кабинетов и стареющей когорты, ищущей выписку в тот же день. Производители оборудования отвечают мобильными факоустановками, предварительно упакованными наборами витреоретинальных процедур и направляемыми ИИ мониторами стерильного поля, адаптированными к ограниченным площадям. Специализированные клиники, хотя и меньшие, остаются необходимыми для наблюдения хронических заболеваний. Они все больше используют телеофтальмологию для дистанционного мониторинга внутриглазного давления, выравниваясь с национальными целями по сдерживанию разрывов в городских и сельских услугах.

Конкурентная среда

Рынок офтальмологических устройств Японии характеризуется умеренно консолидированной структурой с укоренившимися многонациональными корпорациями, конкурирующими наряду с ориентированными на технологии отечественными специалистами. Alcon поддерживает лидерство в интраокулярных линзах и факосистемах через непрерывные обновления прошивки, которые интегрируют средства выравнивания астигматизма. Johnson & Johnson Vision расширяет охват через контактные линзы контроля миопии, запущенные в совместных акциях с педиатрическими клиниками. 50% доля HOYA в специализированных ритейлерах контактных линз закрепляет ее доминирование в коррекции зрения; фирма усиливает эту позицию очковыми линзами MiYOSMART, которые замедляют прогрессирование осевой длины.

Nidek использует десятилетние отношения с местными дистрибьюторами для поддержания топ-оф-майнд среди офтальмологов для рефракционной диагностики и хирургических лазеров. Подразделение визуализации Canon набирает импульс после признания Red Dot для OCT-R1, позиционируя устройство как премиальный, но экономичный по пространству вариант для мультисайтовых сетей. Стратегические альянсы ускоряют инновации: Kubota Vision сотрудничает с IQVIA Services Japan и AUROLAB для масштабирования своего карманного OCT, нацеливаясь на мониторинг диабетического макулярного отека в портативных форматах. BVI Medical фокусируется на решениях глаукомы, нацеливаясь на аналитику рабочих процессов с поддержкой SaMD для дифференциации своей системы Leos при широкой коммерциализации в 2025 году.

Возможности белых пространств сохраняются в сельских префектурах, страдающих от нехватки рабочей силы. Компании, объединяющие алгоритмы ИИ с облачными службами интерпретации, готовы захватить эти недостаточно обслуживаемые карманы. Между тем, производители навигируют нисходящее ценовое давление от двухлетних пересмотров тарифных расписаний, расширяя контракты послепродажного обслуживания и предлагая подписки на предсказательное обслуживание, которые сокращают время простоя. Умеренно концентрированная конкуренция и дифференцированные стратегии локализации вместе формируют устойчивые, инновационно-ориентированные перспективы роста через десятилетие.

Лидеры отрасли офтальмологических устройств Японии

-

Alcon Inc.

-

Johnson & Johnson Vision Care

-

HOYA Corporation

-

Nidek Co. Ltd

-

Topcon Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Март 2025: PMDA запустила англоязычный портал для руководства зарубежных фирм через этапы одобрения устройств.

- Декабрь 2024: PMDA выпустила новые правила маркировки для предотвращения ошибок лекарств, включая специфическую упаковку для составов, похожих на глазные капли.

- Октябрь 2024: MHLW предложила поправки к Закону PMD, вводящие путь условного одобрения для устройств высокой потребности.

- Август 2024: Соблюдение стандарта удобства использования JIS T 62366-1:2022 стало обязательным для всех новых заявок на устройства.

- Апрель 2024: BVI Medical получила разрешение PMDA для своей гидрофобной монофокальной ИОЛ PODEYE.

Охват отчета о рынке офтальмологических устройств Японии

Согласно охвату отчета, офтальмологические устройства - это оборудование, которое используется для диагностики и лечения различных офтальмологических заболеваний, таких как катаракта, глаукома и рефракционные ошибки. Офтальмологические препараты используются для лечения глазных инфекций и некоторых из вышеупомянутых заболеваний. Препараты, охваченные в отчете, - это препараты от глаукомы, препараты от ретинальных расстройств, препараты от синдрома сухого глаза, препараты от инфекций и другие препараты. Рынок офтальмологических устройств и препаратов Японии сегментирован по продуктам (устройства (хирургические устройства (интраокулярные линзы, офтальмологические лазеры и другие хирургические устройства) и диагностические устройства) и препараты (препараты от глаукомы, препараты от ретинальных расстройств, препараты от сухого глаза, препараты от аллергического конъюнктивита и воспаления и другие препараты), и заболеваниям (глаукома, катаракта, возрастная макулярная дегенерация, воспалительные заболевания, рефракционные расстройства и другие заболевания). Отчет предлагает стоимость (в миллионах долларов США) для вышеуказанных сегментов.

| Диагностические и мониторинговые устройства | Сканеры OCT |

| Фундус и ретинальные камеры | |

| Авторефракторы и кератометры | |

| Системы корнеальной топографии | |

| Системы ультразвуковой визуализации | |

| Периметры и тонометры | |

| Другие диагностические и мониторинговые устройства | |

| Хирургические устройства | Хирургические устройства для катаракты |

| Витреоретинальные хирургические устройства | |

| Рефракционные хирургические устройства | |

| Хирургические устройства для глаукомы | |

| Другие хирургические устройства | |

| Устройства для коррекции зрения | Оправы и линзы очков |

| Контактные линзы |

| Катаракта |

| Глаукома |

| Диабетическая ретинопатия |

| Другие показания к заболеваниям |

| Больницы |

| Специализированные офтальмологические клиники |

| Амбулаторные хирургические центры (ASC) |

| Другие конечные пользователи |

| По типу устройств | Диагностические и мониторинговые устройства | Сканеры OCT |

| Фундус и ретинальные камеры | ||

| Авторефракторы и кератометры | ||

| Системы корнеальной топографии | ||

| Системы ультразвуковой визуализации | ||

| Периметры и тонометры | ||

| Другие диагностические и мониторинговые устройства | ||

| Хирургические устройства | Хирургические устройства для катаракты | |

| Витреоретинальные хирургические устройства | ||

| Рефракционные хирургические устройства | ||

| Хирургические устройства для глаукомы | ||

| Другие хирургические устройства | ||

| Устройства для коррекции зрения | Оправы и линзы очков | |

| Контактные линзы | ||

| По показаниям к заболеваниям | Катаракта | |

| Глаукома | ||

| Диабетическая ретинопатия | ||

| Другие показания к заболеваниям | ||

| По конечным пользователям | Больницы | |

| Специализированные офтальмологические клиники | ||

| Амбулаторные хирургические центры (ASC) | ||

| Другие конечные пользователи | ||

Ключевые вопросы, отвеченные в отчете

Каковы текущий размер и перспективы роста рынка офтальмологических устройств Японии?

Рынок оценивается в 2,44 млрд долларов США в 2025 году и, по прогнозам, достигнет 4,30 млрд долларов США к 2030 году, отражая CAGR 7,85% за прогнозный период.

Какая категория устройств занимает наибольшую долю сегодня?

Продукты для коррекции зрения - включая решения для очков и контактных линз - контролируют примерно 65% общих доходов 2024 года, стимулируемые высокой распространенностью миопии и растущим спросом на премиальные корректирующие линзы.

Каковы основные факторы, стимулирующие расширение рынка?

Супер-стареющее население, стимулирующее операции катаракты, быстрое внедрение диагностики с поддержкой ИИ, и реформы тарифных расписаний, которые поощряют амбулаторные процедуры, являются передовыми двигателями роста.

Как политики возмещения влияют на тенденции покупок?

Паритет сборов между больницами и амбулаторными хирургическими центрами (ASC) смещает рутинные случаи катаракты, глаукомы и витреоретинальных в офисные кабинеты, стимулируя спрос на компактные хирургические консоли и одноразовые наборы.

Какие препятствия должны преодолеть новые участники?

Строгие процессы одобрения PMDA - требующие досье на японском языке, местные клинические данные и соблюдение стандарта удобства использования JIS T 62366-1:2022 - продлевают время до рынка и повышают расходы на соблюдение требований.

Какой сегмент конечных пользователей растет быстрее всего?

Амбулаторные хирургические центры лидируют в росте с прогнозируемым CAGR 9,01% до 2030 года, выигрывая от упрощенных регулятивных путей и предпочтения пациентов к выписке в тот же день.

Последнее обновление страницы: