Анализ рынка промышленного шоколада

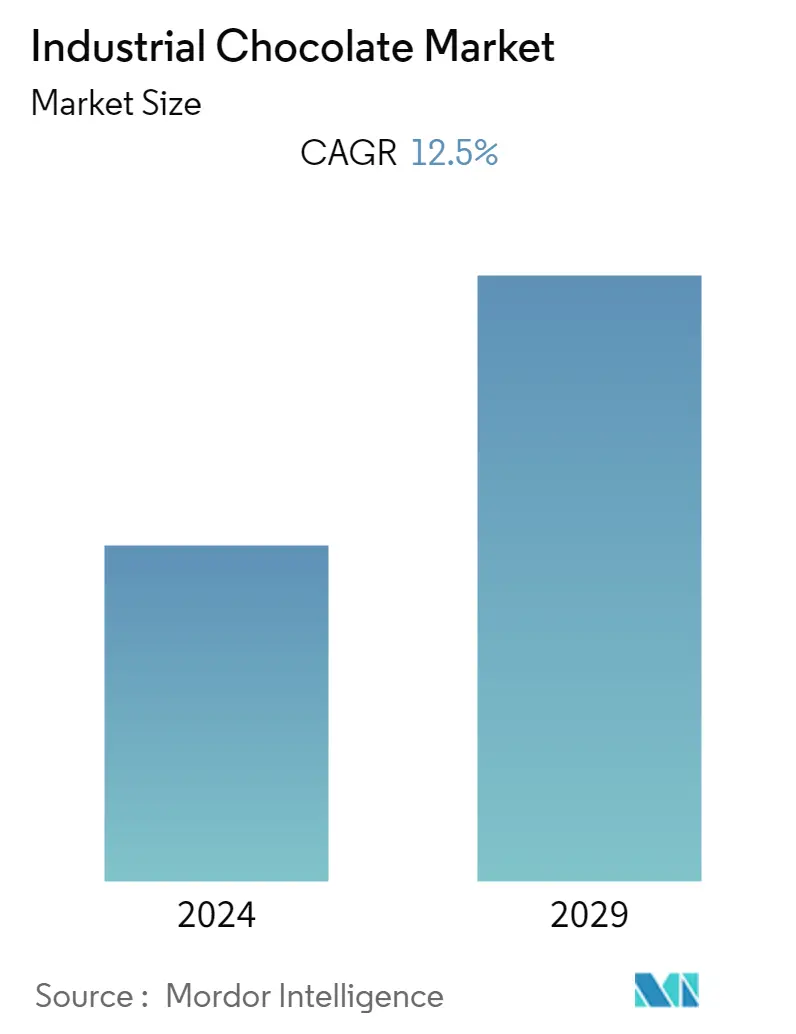

Прогнозируется, что среднегодовой темп роста рынка промышленного шоколада составит 12,50% в течение прогнозируемого периода 2022-2027 годов.

Производители потребительских шоколадных изделий используют промышленный шоколад в качестве основного сырьевого ингредиента. Ингредиенты какао, такие как какао тертое, какао-масло и какао-порошок, обычно используются в производстве шоколада. Какао тертое является основным сырьевым ингредиентом, используемым при производстве шоколада. Товар также широко используется в кондитерской, безалкогольной и хлебопекарной промышленности. Согласно веб-сайту Food Marketing Technology, тенденция к компонентам какао одного происхождения продолжает расти, поскольку покупатели удовлетворяют свою тягу к сладкому. На 25% увеличилось количество выпусков шоколада с одним заявленным происхождением, что создает прекрасную возможность для поставщиков какао и производителей шоколада.

Эти тенденции в первую очередь побуждают участников рынка продолжать свои исследования и разработки для создания передовых продуктов. Например, в 2021 году новое предприятие по производству шоколада и компаундов в Барамати, Индия, было открыто The Barry Callebaut Group, ведущим мировым производителем шоколада и какао-продуктов премиум-класса. Чтобы удовлетворить разнообразные потребности своих клиентов - международных производителей продуктов питания, региональных кондитерских, полупромышленных пекарен и кондитерских - новый объект и склад включают в себя научно-исследовательскую лабораторию и сборочные линии, которые могут производить шоколад и компаунды в различных форматах доставки.

Тенденции рынка промышленного шоколада

Увеличение потребления темного шоколада из-за пользы для здоровья

Темный шоколад, в частности, содержит мощные антиоксиданты. Эпикатехин, флавонол, является одним из самых выгодных. Растения содержат вещества, называемые флавонолами, которые уменьшают воспаление и защищают от повреждения клеток, вызванного свободными радикалами. Более полезные флавонолы присутствуют в шоколаде с более высокой концентрацией какао.

Большинство преимуществ, выявленных различными исследованиями, связаны с шоколадом, который содержит не менее 70% какао. Исследования показывают, что в качестве ежедневного удовольствия следует придерживаться темного шоколада с минимальной обработкой и содержанием какао не менее 70%. Кроме того, согласно исследованию, опубликованному в журнале Appetite, те, кто ел шоколад, в том числе темный, по крайней мере, один раз в неделю, имели более низкую распространенность диабета и были подвержены более низкому риску развития диабета через четыре-пять лет. Исследование 908 взрослых без диабета и 45 диабетиков показало, что люди, которые ели такой шоколад менее одного раза в неделю, имели в два раза больший риск развития диабета, чем те, кто ел его более одного раза в неделю.

Из-за таких преимуществ, связанных с темным шоколадом, потребители склоняются к заявленным продуктам темного шоколада, и для удовлетворения спроса основные отрасли конечных потребителей, такие как кондитерская, хлебопекарная промышленность, инвестируют в свои исследования и разработки и внедряют шоколад и печенье с высокой концентрацией какао, что, в свою очередь, увеличивает спрос на промышленный шоколад и, таким образом, хвастается своим рынком.

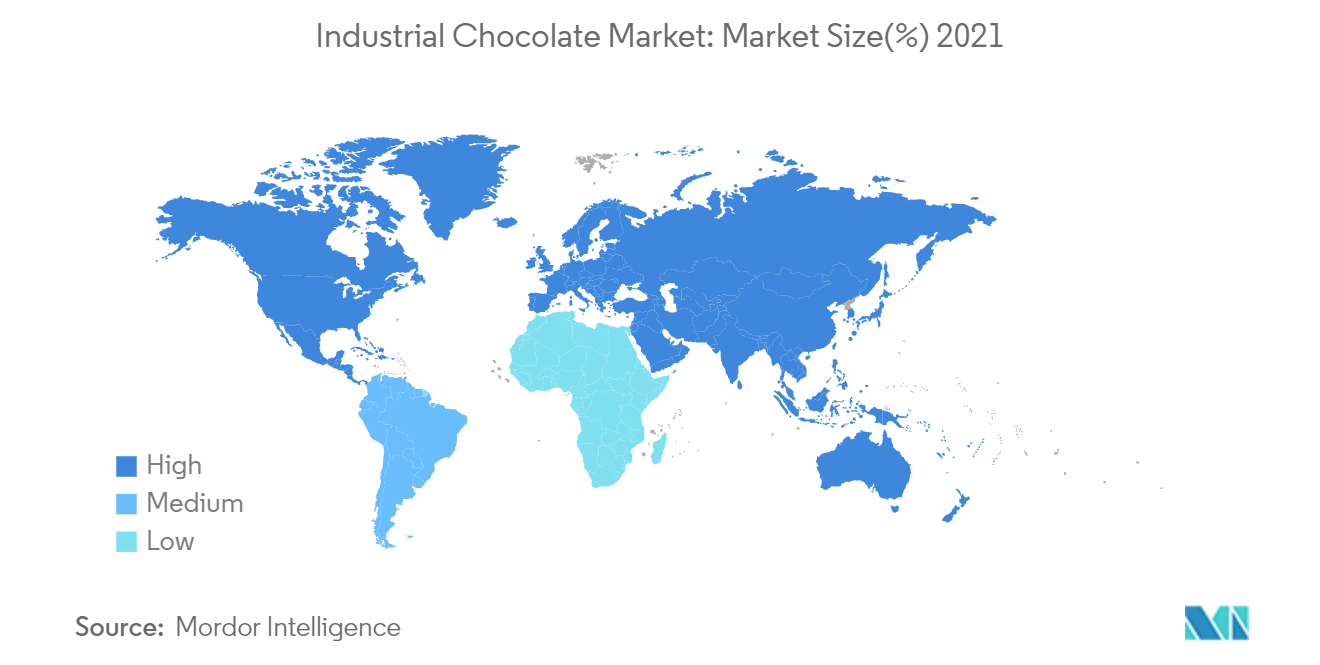

Азиатско-Тихоокеанский регион – самый быстрорастущий регион

Потребление шоколада в Азии быстро растет, предоставляя зрелой отрасли привлекательный и в значительной степени нетронутый рынок. Кроме того, Азия быстро взяла на себя значительную роль в производстве шоколада. Вслед за Ганой и Кот-д'Ивуаром Индонезия стала третьим по величине производителем какао в мире. Многие корпорации, в том числе Mars во Вьетнаме и Cadbury в Сингапуре, производят шоколад в этом регионе. Многие из них также стремятся расширить свою деятельность в Азии, чтобы удовлетворить растущий спрос. Например, в 2020 году Cargill в партнерстве с местным производителем в Индии открыла свое первое предприятие по производству шоколада в Азии. Предприятие начало работу в середине 2021 года и изначально производит 10 000 тонн шоколадных смесей.

Согласно статье NASDAQ, спрос на какао, вероятно, восстановится в 2022 году, что обусловлено расширением в Азии. Согласно их исследованию, ожидается, что переработка какао-бобов в Азии увеличится примерно до 900 000 тонн в 2022 году по сравнению с примерно 820 000 тонн в предыдущем году, когда перебои с поставками и снижение потребления из-за эпидемии COVID-19 сократили спрос. Кроме того, по данным Международной организации какао (ICCO), переработка бобов в Азии выше, чем до пандемии, а помол какао в Азии во втором квартале увеличился на 3,6% в годовом исчислении до 228 895 тонн, согласно данным Ассоциации какао Азии.

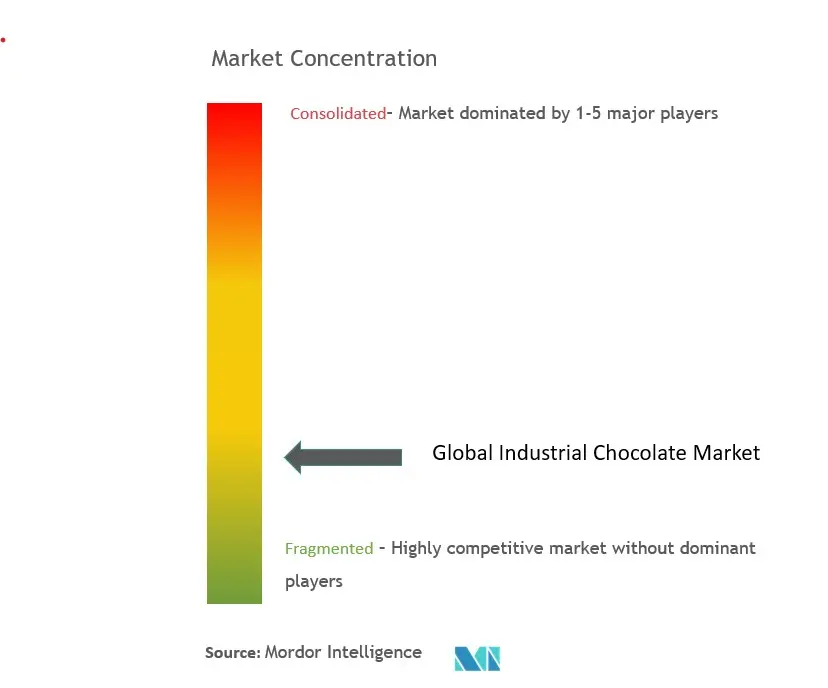

Обзор индустрии промышленного шоколада

Мировой рынок промышленного шоколада является высококонкурентным благодаря наличию множества региональных и транснациональных компаний, предлагающих широкий ассортимент промышленного шоколада и стремящихся сохранить свои лидерские позиции на исследуемом рынке.

Основными игроками на рынке являются Berry Callebaut, Cargill, Cemoi, Puratos, Fuji Oil Co. Ltd., занимающие значительную долю исследуемого рынка и реализующие бизнес-стратегии, включающие инновации в продуктах, партнерства, укрепление своих позиций в онлайн- и офлайн-маркетинге, а также слияния и поглощения для расширения своей видимости и портфеля предложений, тем самым способствуя росту рынка.

Лидеры рынка промышленного шоколада

Fuji Oil Co. Ltd.

Cargill

Barry Callebaut

Guittard Chocolate Company

Puratos

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка промышленного шоколада

В июне 2022 года поставщик органических ингредиентов и ингредиентов справедливой торговли PRONATEC начал работу на своем новом заводе по переработке 100% органического какао в Берингене, Швейцария. Предприятие, первое в своем роде в Швейцарии, производит органическую какао-массу, какао-масло и какао-порошок. Предприятие может перерабатывать 15 000 тонн какао-бобов в год, приобретенных у небольших акционерных кооперативов.

В феврале 2022 года малайзийский производитель какао Guan Chong Berhad подписал контракт с Clegg Food Projects на преобразование бывшего предприятия Philips Avent в Глемсфорде, графство Саффолк, в фабрику по производству какао и шоколада.

В декабре 2021 года местная компания Johnvents Industries Limited запустила многомиллиардную компанию по переработке какао в Акуре, столице штата Ондо, чтобы стимулировать экспортную торговлю страны.

Сегментация промышленной шоколадной промышленности

Промышленный шоколад является основным ингредиентом, необходимым для производства потребительского шоколада или десертов, которые требуют применения различных видов шоколада. Мировой рынок промышленного шоколада (далее – исследуемый рынок) сегментирован по типу продукта, области применения и географии. По типу продукта рынок сегментирован на какао-порошок, какао-тертое, какао-масло и составной шоколад. В зависимости от области применения исследуемый рынок сегментируется на хлебобулочные изделия, кондитерские изделия, хлебопекарные премиксы, напитки, замороженные десерты и мороженое, а также другие приложения. Хлебобулочные изделия подразделяются на торты, печенье, пирожные и другие хлебобулочные изделия. В нем представлен анализ стран с формирующимся рынком и стран с развитой экономикой по всему миру, включая Северную Америку, Европу, Южную Америку, Азиатско-Тихоокеанский регион, Ближний Восток и Африку. Для каждого сегмента размер рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Какао порошок |

| Какао Ликер |

| Какао-масло |

| Сложный шоколад |

| Выпечка |

| Кондитерские изделия |

| Премиксы для хлебобулочных изделий |

| Напитки |

| Замороженные десерты и мороженое |

| Другие приложения |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Россия | |

| Испания | |

| Италия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Индия |

| Китай | |

| Япония | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Остальная часть Ближнего Востока и Африки |

| Тип продукта | Какао порошок | |

| Какао Ликер | ||

| Какао-масло | ||

| Сложный шоколад | ||

| Приложение | Выпечка | |

| Кондитерские изделия | ||

| Премиксы для хлебобулочных изделий | ||

| Напитки | ||

| Замороженные десерты и мороженое | ||

| Другие приложения | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Россия | ||

| Испания | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Индия | |

| Китай | ||

| Япония | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы об исследованиях рынка промышленного шоколада

Каков текущий объем рынка промышленного шоколада?

Прогнозируется, что среднегодовой темп роста рынка промышленного шоколада составит 12,5% в течение прогнозируемого периода (2024-2029 гг.)

Кто является ключевыми игроками на рынке промышленного шоколада?

Fuji Oil Co. Ltd., Cargill, Barry Callebaut, Guittard Chocolate Company, Puratos являются основными компаниями, работающими на рынке промышленного шоколада.

Какой регион является самым быстрорастущим на рынке промышленного шоколада?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке промышленного шоколада?

В 2024 году на Европу приходится наибольшая доля рынка промышленного шоколада.

На какие годы распространяется этот рынок промышленного шоколада?

Отчет охватывает исторический объем рынка промышленного шоколада за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется объем рынка промышленного шоколада на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о промышленной шоколадной промышленности

Статистические данные о доле, размере и темпах роста рынка промышленного шоколада в 2024 году, созданные Mordor Intelligence™ Industry Reports. Анализ промышленного шоколада включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.