Размер и доля рынка ортопедических устройств

Анализ рынка ортопедических устройств от Mordor Intelligence

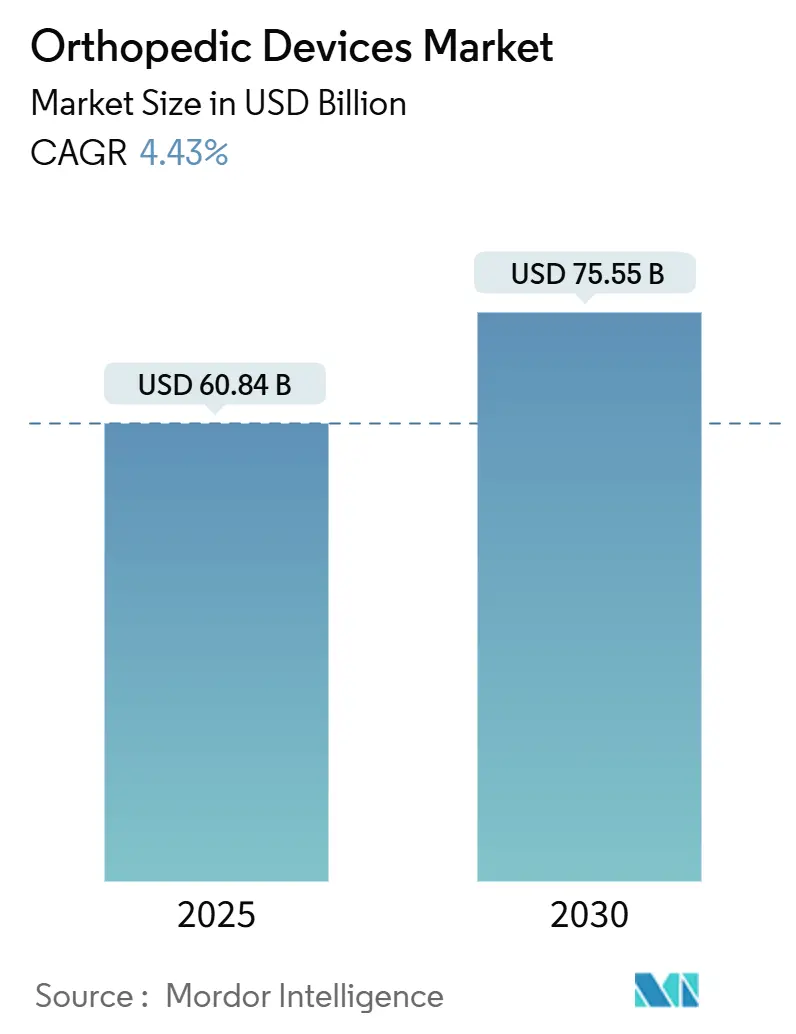

Рынок ортопедических устройств оценивается в 60,84 млрд долларов США в 2025 году и прогнозируется достичь 75,55 млрд долларов США к 2030 году, увеличиваясь с CAGR 4,43%. Кривая роста является устойчивой, а не быстрой, отражая созревающий спрос, более строгие политики возмещения расходов и поворот к закупкам, основанным на ценности. Объемы реконструкции суставов продолжают расширяться на фоне старения населения, в то время как хирургическое планирование с поддержкой ИИ и роботизированное наведение улучшают клиническую точность и сокращают окна восстановления. Производители также инвестируют в 3D-печатные и биорассасывающиеся имплантаты для преодоления ограничений традиционных металлов, поддерживая конвейер пациент-специфических решений. В то же время рынок ортопедических устройств ощущает давление от сложных путей одобрения и сокращений возмещения расходов хирургам, факторы, которые сдерживают ускорение несмотря на благоприятную демографию.[1]PubMed, "Reimbursement Patterns in Total Joint Arthroplasty," pubmed.ncbi.nlm.nih.gov

Ключевые выводы отчета

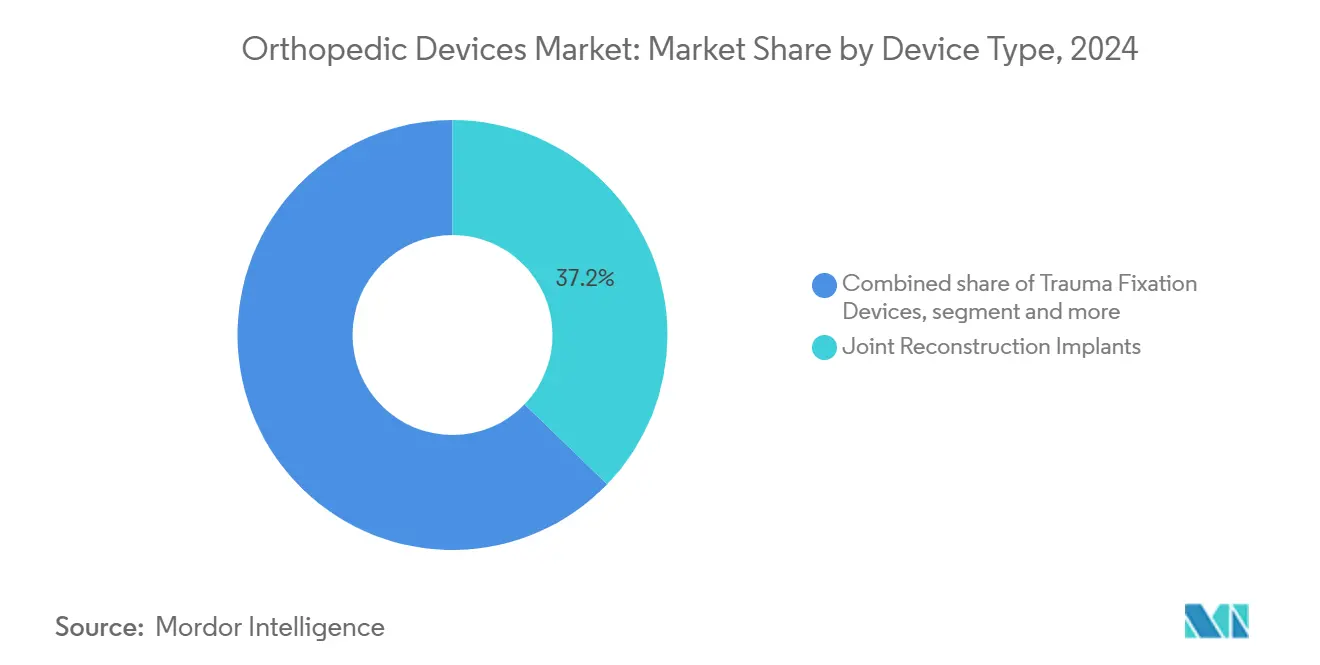

- По типу устройств имплантаты для реконструкции суставов занимали 37,16% доли рынка ортопедических устройств в 2024 году, в то время как ортобиологические препараты прогнозируется расти с CAGR 5,86% до 2030 года.

- По материалу титан и титановые сплавы составляли 42,84% доли размера рынка ортопедических устройств в 2024 году; биорассасывающиеся и композитные материалы прогнозируется расширять с CAGR 6,58% до 2030 года.

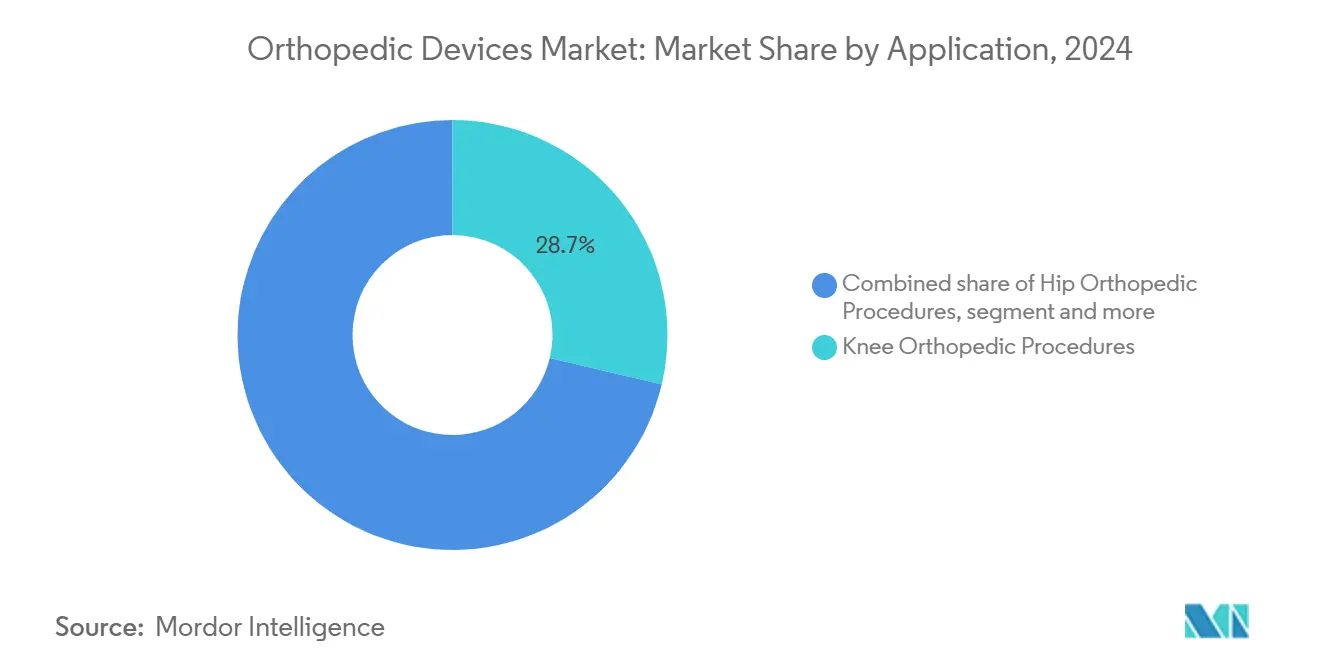

- По применению процедуры на коленном суставе захватили 28,73% доли размера рынка ортопедических устройств в 2024 году, тогда как процедуры на позвоночнике развиваются с CAGR 5,67% до 2030 года.

- По конечному пользователю больницы контролировали 62,32% доли доходов в 2024 году, в то время как амбулаторные хирургические центры фиксируют самый высокий прогнозируемый CAGR на уровне 6,12% до 2030 года.

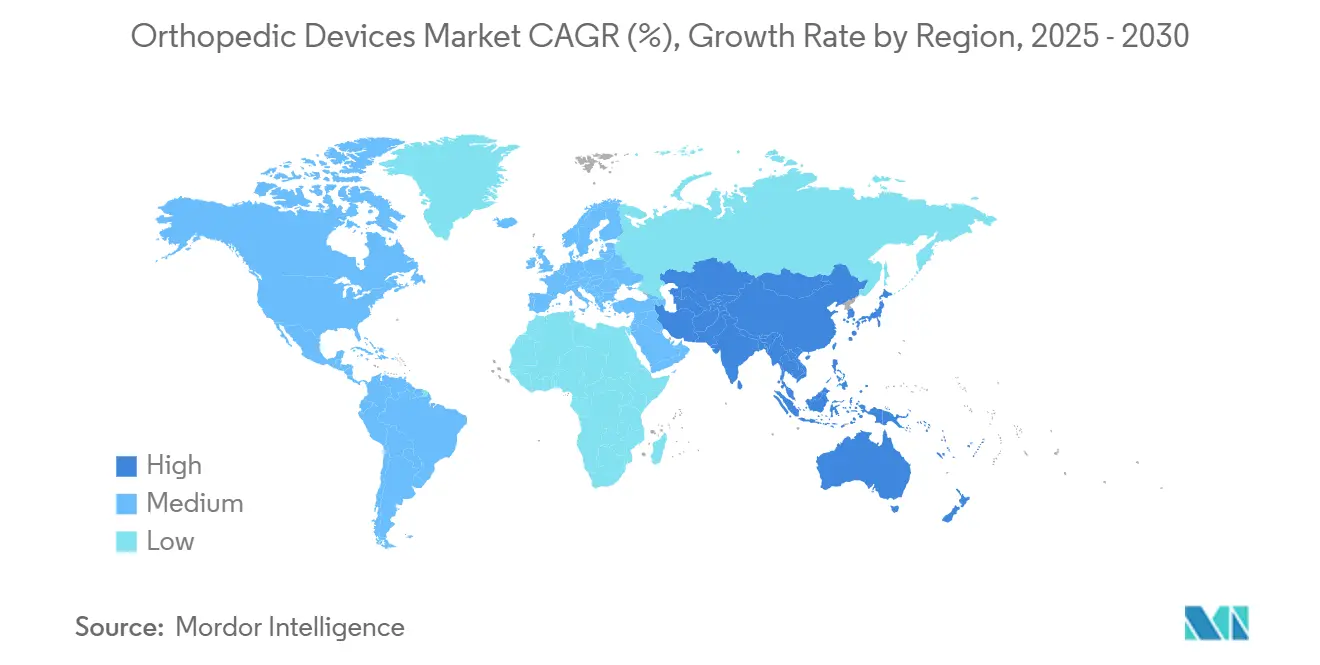

- По географии Северная Америка лидировала с 44,62% доли доходов в 2024 году; Азиатско-Тихоокеанский регион готов показать самый быстрый рост с CAGR 7,23% за тот же период.

Тенденции и аналитика глобального рынка ортопедических устройств

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Старение населения, стимулирующее процедуры дегенеративных суставов | +1.2% | Глобально; наиболее высоко в Северной Америке и Европе | Долгосрочно (≥ 4 лет) |

| Увеличение числа операций по реконструкции крупных суставов | +0.8% | Глобально; особенно в Азиатско-Тихоокеанском регионе и Северной Америке | Среднесрочно (2-4 года) |

| Технологические достижения в области 3D-печатных и биорассасывающихся имплантатов | +0.6% | Северная Америка и Европа лидируют; расширение в Азиатско-Тихоокеанский регион | Среднесрочно (2-4 года) |

| ИИ-управляемое хирургическое планирование и робототехника улучшают результаты | +0.5% | Северная Америка и Европа; селективное внедрение в Азиатско-Тихоокеанском регионе | Среднесрочно (2-4 года) |

| Рост ортопедических травм и несчастных случаев | +0.4% | Глобально; более сильный рост на развивающихся рынках | Краткосрочно (≤ 2 лет) |

| Основанная на ценности помощь стимулирует модульные экономически эффективные имплантаты | +0.3% | Преимущественно в Северной Америке и Европе | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Старение населения, стимулирующее процедуры дегенеративных суставов

Эндопротезирование тазобедренного сустава в Соединенных Штатах прогнозируется достичь 635 000 случаев, а коленного сустава 1,28 миллиона к 2030 году, иллюстрируя то, как продолжительность жизни смещает спрос к имплантатам крупных суставов. Похожие траектории наблюдаются по всему миру; Колумбия ожидает 39 270 артропластик нижних конечностей к 2050 году, а Германия прогнозирует 55% рост тотального эндопротезирования коленного сустава к 2040 году. Более молодые, активные люди также выбирают операцию раньше, продлевая циклы службы имплантатов и стимулируя потребление премиальных материалов. Системы здравоохранения должны поэтому расширять хирургические мощности, укреплять реабилитационные сети и стандартизировать отслеживание результатов для эффективного управления всплесками процедур.

Технологические достижения в области 3D-печатных и биорассасывающихся имплантатов

Аддитивное производство теперь обеспечивает геометрию, подобранную под пациента, которая ускоряет остеоинтеграцию и сокращает время операции. Одобрение FDA первого краниального имплантата из PEEK в 2024 году продемонстрировало регуляторное принятие 3D-печатных полимеров в нагрузочных показаниях. Промышленные принтеры в Алабаме уже могут изготавливать спинальные каркасы с минимальными отходами, сигнализируя о ценовой конкурентоспособности. Биорассасывающиеся устройства решают случаи спорта и травм, где постоянное оборудование не нужно, возможность, усиленная недавними разрешениями FDA на системы плазмы, обогащенной тромбоцитами, которые способствуют биологическому заживлению. Эти инновации дифференцируют поставщиков и открывают регенеративные пути, которые могут долгосрочно снизить бремя ревизий.

ИИ-управляемое хирургическое планирование и робототехника улучшают результаты

Алгоритмы машинного обучения предсказывают оптимальные размеры имплантатов с точностью до 89,5%, улучшая выравнивание и снижая риск ревизии. Роботизированные системы, такие как Mako SmartRobotics, сокращают вариабельность в процедурах коленного и тазобедренного суставов, и обновление платформы 2025 года теперь поддерживает сложные ревизии тазобедренного сустава. Zimmer Biomet выполнила первое роботизированное эндопротезирование плеча в 2024 году, свидетельствуя о быстром расширении в дополнительные суставы. Ранние данные показывают, что роботизированные случаи дают более высокие функциональные оценки и меньше осложнений, факторы, которые могут компенсировать затраты на приобретение в рамках моделей пакетных платежей.

Рост ортопедических травм и несчастных случаев

Городская мобильность, спортивное участие и падения среди пожилых людей увеличили объемы переломов, поддерживая спрос на пластины, винты и специализированные устройства для конечностей. FDA выпустила обновленное руководство по травматологическим пластинам в 2024 году для обеспечения того, чтобы поставки соответствовали стандартам качества.[2]Federal Register, "Orthopedic Non-Spinal Bone Plate Guidance," federalregister.gov Недавно запущенная система пластин VOLT от Johnson & Johnson отражает отраслевой фокус на сложных паттернах переломов. Рост особенно силен в экономиках среднего дохода, где травмы от автотранспортных средств остаются высокими, создавая краткосрочные возможности для продуктовых линий средней цены, адаптированных к региональным лимитам возмещения.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Строгие многорегиональные регуляторные одобрения | −0.8% | Глобально; Европа наиболее затронута MDR | Среднесрочно (2-4 года) |

| Неблагоприятное возмещение и нехватка квалифицированных хирургов | −1.1% | Северная Америка и Европа | Долгосрочно (≥ 4 лет) |

| Волатильность цепочки поставок титана и материалов PEEK | −0.4% | Глобально; производство сосредоточено в Азии | Краткосрочно (≤ 2 года) |

| Миграция амбулаторных пациентов подрывает маржу стационарных имплантатов | −0.6% | Северная Америка и Европа; тенденция распространяется | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Строгие многорегиональные регуляторные одобрения

Регулирование медицинских устройств Европы, полностью введенное в действие в 2024 году, повысило пороги доказательств и продлило циклы рассмотрения, задерживая запуски продуктов и увеличивая бюджеты на разработку. Параллельные изменения в FDA, включая новое руководство по покрытиям и планы контроля изменений, добавляют дополнительные уровни документации, особенно для антимикробных или поверхностно-модифицированных имплантатов. Фирмы теперь должны проводить многоцентровые клинические исследования и поддерживать системы пост-маркетингового наблюдения, которые растягивают ресурсы меньших инноваторов и могут замедлить распространение технологий.

Неблагоприятное возмещение и нехватка квалифицированных хирургов

Оплата хирургов за первичную и ревизионную артропластику снизилась как по планам Medicare Advantage, так и по коммерческим планам, сокращая прибыльность процедур и снижая принятие премиальных имплантатов. Отказы в исках также стали более частыми, поскольку плательщики тщательно изучают необходимость, добавляя административное бремя. Одновременно места ординатуры по ортопедии недостаточны для удовлетворения растущего спроса, а роботизированные платформы требуют дополнительного обучения. Больницы поэтому осторожно инвестируют в дорогостоящие новые системы, ограничивая краткосрочный потенциал роста для поставщиков устройств.

Сегментный анализ

По типу устройств: реконструкция суставов лидирует в инновациях

Имплантаты для реконструкции суставов занимали 37,16% доли рынка ортопедических устройств в 2024 году, закрепленные объемами замены тазобедренного и коленного суставов, которые будут продолжать расти до следующего десятилетия. Производители сосредотачиваются на долговечных полиэтиленовых вкладышах, пористых титановых каркасах и умных датчиках, которые передают данные о нагрузке клиницистам. Ортобиологические препараты, хотя и меньшие, являются самой быстрорастущей группой с CAGR 5,86%, движимые матрицами для восстановления хряща и трансплантатами, обогащенными факторами роста. Рынок ортопедических устройств продолжает сдвигаться к комбинированным продуктам, которые сочетают механику с биологией, тенденция, подчеркнутая 87% снижением CARTIHEAL AGILI-C в конверсии к тотальному эндопротезированию коленного сустава через четыре года.[3]Ortho Spine News, "CARTIHEAL AGILI-C Four-Year Follow-Up," orthospinenews.com

Инструменты спортивной медицины и артроскопы выигрывают от более молодых когорт, ищущих превентивные ремонты, в то время как спинальные устройства поглощают прибыль от малоинвазивных техник, которые сокращают восстановление. Травматологические наборы остаются стойкими благодаря устойчивым показателям несчастных случаев. Поставщики поэтому управляют широким спектром разработки, балансируя высокообъемные реконструктивные рабочие лошадки имплантаты с специализированными биологическими препаратами для хеджирования против сжатий возмещения в коммодитизированных сегментах рынка ортопедических устройств.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По материалу: доминирование титана сталкивается с вызовом биорассасывающихся материалов

Титан и его сплавы составляли 42,84% размера рынка ортопедических устройств в 2024 году, благодаря преимуществам соотношения прочности к весу и проверенной биосовместимости. Волатильность цепочки поставок, однако, стимулирует исследование альтернатив, поскольку стоимость титана варьируется от 6 до 30 долларов США за фунт в зависимости от степени рафинирования. Биорассасывающиеся полимеры и композиты растут быстрее всего с CAGR 6,58%, предлагая временную фиксацию, которая растворяется после завершения заживления, свойство, ценимое в спортивных травмах и детских переломах.

PEEK сохраняет опору в спинальных каркасах, потому что он дает артефакт-свободную визуализацию и модульную совместимость с костью; более 15 миллионов устройств PEEK имплантированы по всему миру. Продвинутые бета-титановые сплавы с ниобием и цирконием снижают несоответствие модуля для ограничения стресс-экранирования, в то время как магний-основанные рассасывающиеся проходят испытания. Эти сдвиги указывают на постепенный переход от постоянного металлического оборудования, позиционируя рынок ортопедических устройств для более регенеративных, ориентированных на жизненный цикл терапий.

По применению: процедуры коленного сустава движут объемный рост

Хирургии коленного сустава представляли 28,73% доли размера рынка ортопедических устройств в 2024 году, отражая широко распространенный остеоартрит и более раннее хирургическое вмешательство среди активных взрослых. Производители имплантатов продвигают бесцементную фиксацию и персонализированные направляющие выравнивания для удовлетворения ожиданий долговечности. Процедуры позвоночника показывают самый высокий CAGR на уровне 5,67%, поощряемые стареющими популяциями и ИИ-управляемой навигацией, которая снижает неправильное размещение педикулярных винтов. Рынок ортопедических устройств выигрывает от малоинвазивных поясничных декомпрессий, которые переводят уход на амбулаторные площадки, открывая инкрементальный спрос на компактные инструментальные наборы.

Артропластика тазобедренного сустава остается стойкой благодаря демографической динамике, тогда как травматологические имплантаты стабилизируются на распространенности несчастных случаев. Инновационные решения, такие как тотальные замещения таранной кости, заполняют высоко специализированные ниши. Интерес также растет к заменам верхних конечностей, где робототехника теперь входит в пространство плеча, диверсифицируя потоки доходов внутри рынка ортопедических устройств.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По конечному пользователю: амбулаторные хирургические центры меняют форму оказания медицинской помощи

Больницы сохранили 62,32% доходов в 2024 году, обрабатывая сложные ревизии и политравмы, требующие больших хирургических команд. Тем не менее, амбулаторные хирургические центры регистрируют CAGR 6,12%, поскольку плательщики продвигают процедуры на площадки с низкими накладными расходами, которые обеспечивают эквивалентные результаты. Амбулаторная артропластика тазобедренного и коленного суставов показывает безопасность наравне с стационарной помощью и сокращает стоимость эпизода на двузначные проценты. Это благоприятствует стандартизированным имплантатным системам, которые упрощают стерилизацию и оборот.

Ортопедические специализированные клиники питают реферальные конвейеры и выполняют менее инвазивные ремонты сухожилий, в то время как реабилитационные центры развертывают сенсор-включенные брейсы для мониторинга восстановления. Поставщики теперь упаковывают имплантаты с платформами цифрового наблюдения, чтобы помочь амбулаторным хирургическим центрам удовлетворить контракты пакетных платежей, укрепляя амбулаторный сдвиг внутри рынка ортопедических устройств.

Географический анализ

Северная Америка контролировала 44,62% доходов рынка ортопедических устройств в 2024 году, поскольку надежное страховое покрытие и раннее принятие робототехники ускорили потребление премиальных имплантатов. CMS ввела новые меры результатов, сообщаемых пациентами, для артропластики суставов в 2025 году, связав возмещение с функциональным улучшением и подтолкнув поставщиков к основанному на доказательствах ценообразованию.[4]Noridian, "2025 HCPCS Update," med.noridianmedicare.com Между тем, строительство амбулаторных хирургических центров в регионе намечено поднять амбулаторные ортопедические объемы на 21% в следующем десятилетии, оказывая давление на поставщиков для улучшения предложений цена-ценность.

Азиатско-Тихоокеанский регион, растущий с CAGR 7,23%, получает выгоду от растущих доходов среднего класса, правительственных инвестиций в хирургическую робототехнику и резко возросшей заболеваемости дегенеративными заболеваниями позвоночника. Только Китай нацеливается на рынок медицинских устройств в 210 млрд долларов США к 2025 году, а региональные производственные узлы поставляют титан и PEEK, сокращая время выполнения заказа и снижая импортные тарифы. Местные компании совместно разрабатывают продукты с многонациональными корпорациями, ускоряя передачу технологий и настраивая функции для пациентов меньшего роста.

Европа показывает устойчивую экспансию несмотря на препятствия Регулирования медицинских устройств, которые продлевают циклы одобрения. Германия прогнозирует, что заболеваемость тотального эндопротезирования коленного сустава поднимется на 55% к 2040 году, создавая долговечный базовый спрос даже при консолидации больницами поставщиков имплантатов. Ближний Восток-Африка и Южная Америка остаются зарождающимися, но привлекательными; ортопедический туризм в Заливе увеличивает объемы процедур высокой остроты, в то время как макроэкономическое восстановление в Бразилии разблокирует капитальные бюджеты для травматологических и спортивно-медицинских запасов.

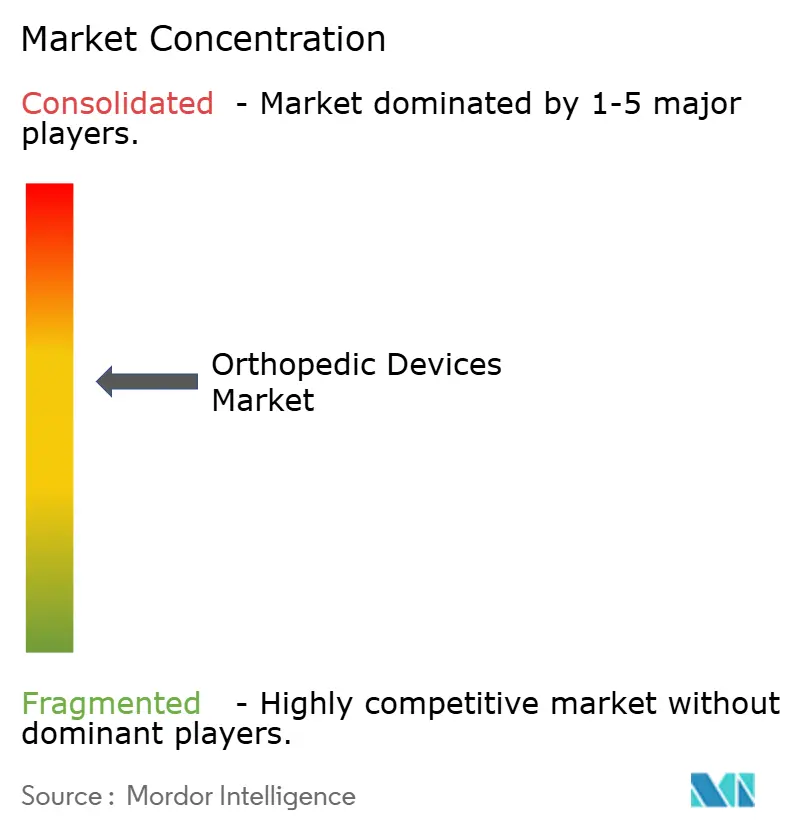

Конкурентная среда

Рынок ортопедических устройств показывает умеренную консолидацию: три ведущих игрока составляют значительную часть мирового дохода, но все еще сталкиваются с проворными участниками, которые коммерциализируют нишевые решения. DePuy Synthes Johnson & Johnson использует глобальную дистрибуцию и широкое покрытие показаний, интегрируя робототехнику VELYS для ревизий коленного сустава для закрепления лояльности хирургов. Stryker продвигает свою платформу Mako через тазобедренный, коленный, позвоночный суставы и вскоре плечо, при этом поглощая меньших инноваторов, таких как Vertos Medical, для покрытия смежных сегментов управления болью.

Zimmer Biomet строит дополнительное программное обеспечение вокруг своего набора ROSA и представила Oxford Cementless Partial Knee для захвата более молодых пациентов, требующих сохранения кости. Покупка Globus Medical на 250 млн долларов США Nevro в 2025 году подчеркивает конвергенцию между ортопедическим оборудованием и нейромодуляцией, расширяя адресность хронической боли. Стартапы концентрируются на 3D-печатных краниомаксиллофациальных имплантатах, биорассасывающихся и инструментах планирования ИИ, часто позиционируя себя как цели поглощения после созревания клинических данных.

Конкуренция вращается меньше вокруг прейскурантной цены и больше вокруг процедурной эффективности, генерации доказательств и интеграции цифрового здравоохранения. Компании объединяют имплантат, инструменты, аналитику и приложения для взаимодействия с пациентами для удовлетворения контрактов, основанных на ценности. Те, кто не может доказать преимущества результатов или навигировать сложные регуляторные подачи, рискуют эрозией доли, поскольку поставщики стандартизируют закупки через меньшее количество полнофункциональных поставщиков на рынке ортопедических устройств.

Лидеры отрасли ортопедических устройств

-

Smith & Nephew PLC

-

Zimmer Biomet

-

Stryker Corporation

-

Johnson & Johnson Inc

-

Medtronic PLC.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Март 2025: Stryker представила систему четвертого поколения Mako 4 с первым режимом роботизированной ревизии тазобедренного сустава на AAOS 2025.

- Март 2025: Johnson & Johnson MedTech продемонстрировала роботизированное колено VELYS, автоматизированную систему KINCISE 2 и пластины VOLT для травм на AAOS 2025.

- Февраль 2025: Medtronic представила спинальную платформу CD Horizon ModuLeX в рамках своей экосистемы AiBLE, интегрируя навигацию, робототехнику и ИИ.

- Август 2024: DePuy Synthes запустила систему стопы и голеностопного сустава TriLEAP, расширив свой каталог конечностей.

Область применения глобального отчета по рынку ортопедических устройств

Согласно области применения отчета, ортопедические устройства используются для замены отсутствующих суставов или костей или для поддержки поврежденных костей. Устройства изготавливаются с использованием титановых сплавов и нержавеющей стали для прочности, а пластиковое покрытие действует как искусственный хрящ. Внутренняя фиксация - это хирургия в ортопедии, которая включает имплантацию имплантатов для восстановления поврежденной кости.

Рынок ортопедических устройств сегментирован по применению и географии. Сегмент применения далее сегментирован на ортопедические устройства тазобедренного сустава, реконструкцию суставов, ортопедические устройства коленного сустава, ортопедические устройства позвоночника, устройства фиксации травм, стоматологические ортопедические устройства и другие применения. География сегментирована на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Ближний Восток и Африку и Южную Америку. Данные рынка в этом отчете покрывают оценочные размеры рынков и тенденции для 17 различных стран в основных регионах по всему миру. Отчет предлагает стоимость (в млрд долларов США) для вышеуказанных сегментов.

| Имплантаты для реконструкции суставов |

| Устройства фиксации травм |

| Устройства для хирургии позвоночника |

| Краниомаксиллофациальные устройства |

| Устройства спортивной медицины и артроскопии |

| Ортобиологические препараты |

| Другие ортопедические устройства |

| Титан и титановые сплавы |

| Нержавеющая сталь |

| Полимерные биоматериалы |

| Биорассасывающиеся и композитные материалы |

| Другие |

| Ортопедические процедуры тазобедренного сустава |

| Ортопедические процедуры коленного сустава |

| Ортопедические процедуры позвоночника |

| Фиксация травм |

| Другие применения |

| Больницы |

| Ортопедические и специализированные клиники |

| Амбулаторные хирургические центры |

| Другие |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Южная Корея | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | Совет сотрудничества арабских государств Залива |

| Южная Африка | |

| Остальной Ближний Восток и Африка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По типу устройств | Имплантаты для реконструкции суставов | |

| Устройства фиксации травм | ||

| Устройства для хирургии позвоночника | ||

| Краниомаксиллофациальные устройства | ||

| Устройства спортивной медицины и артроскопии | ||

| Ортобиологические препараты | ||

| Другие ортопедические устройства | ||

| По материалу | Титан и титановые сплавы | |

| Нержавеющая сталь | ||

| Полимерные биоматериалы | ||

| Биорассасывающиеся и композитные материалы | ||

| Другие | ||

| По применению | Ортопедические процедуры тазобедренного сустава | |

| Ортопедические процедуры коленного сустава | ||

| Ортопедические процедуры позвоночника | ||

| Фиксация травм | ||

| Другие применения | ||

| По конечному пользователю | Больницы | |

| Ортопедические и специализированные клиники | ||

| Амбулаторные хирургические центры | ||

| Другие | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Южная Корея | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Совет сотрудничества арабских государств Залива | |

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, рассматриваемые в отчете

Каков текущий размер рынка ортопедических устройств?

Рынок ортопедических устройств оценивается в 60,84 млрд долларов США в 2025 году и прогнозируется расти до 75,55 млрд долларов США к 2030 году.

Какой сегмент занимает наибольшую долю рынка ортопедических устройств?

Имплантаты для реконструкции суставов лидируют с 37,16% долей в 2024 году, движимые спросом на замену тазобедренного и коленного суставов.

Почему амбулаторные хирургические центры важны для роста ортопедических устройств?

Амбулаторные хирургические центры предлагают более низкие затраты и выписку в тот же день; ожидается, что их объем ортопедических случаев расширится на 21% в следующем десятилетии, стимулируя спрос на устройства в амбулаторных условиях.

Какой регион будет расти быстрее всего до 2030 года?

Прогнозируется, что Азиатско-Тихоокеанский регион зарегистрирует CAGR 7,23% на фоне более широкого доступа к здравоохранению и быстрого принятия технологий.

Как робототехника влияет на результаты ортопедической хирургии?

Роботизированные платформы, такие как Mako и ROSA, улучшают выравнивание имплантатов, снижают частоту осложнений и поддерживают сложные ревизии, что может улучшить долгосрочную функцию пациентов.

Последнее обновление страницы: